В 2022 году предприятия гостиничного бизнеса начинают применять ставку НДС 0%. Какие условия для этого выполнить, можно ли отказаться и многое другое вы узнаете из статьи.

Содержание

Условия применения ставки 0%

НДС 0% — не право, а обязанность налогоплательщика! Отказаться от нулевой ставки нельзя. Исключение прописаны в п. 7 ст. 164 НК РФ: Отказ от ставки НДС 0%

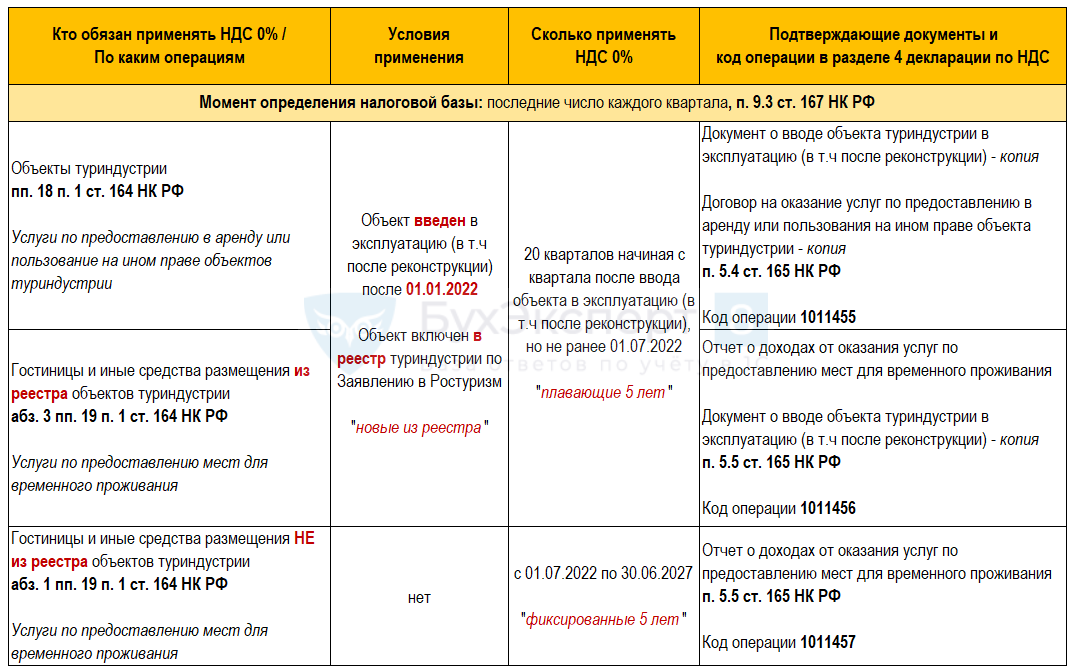

При соблюдении определенных условий с 01.07.2022 применяется НДС 0% для (пп. 18, 19 п. 1 ст. 164 НК РФ):

- объектов туриндустрии;

- гостиниц и иных средств размещения (не касается дополнительных услуг: сауна, прачечная, автостоянка, фитнесс, аренда конференц-зала и т. п.)

Подробнее:

- Разъяснено, какие услуги гостиниц не попадают под НДС 0%

- Можно ли применять НДС 0% к услугам общепита, оказываемых гостиницами?

Планируются изменения в НК РФ, чтобы нормы пп. 19 п. 1 ст. 164 НК РФ об НДС 0% распространялись и на сопутствующие гостиничные услуги.

Утвержден перечень объектов туристической индустрии, введенных в эксплуатацию после 01.01.2022, при аренде которых может применяться НДС 0% (пп. 18 п. 1 ст. 164 НК РФ, Приказ Ростуризма от 05.07.2022 N 307-Пр-22). В него вошли:

Получите понятные самоучители 2026 по 1С бесплатно:

- гостиницы;

- кемпинги;

- горнолыжные комплексы;

- объекты общепита, входящие в состав перечисленных объектов;

- другие.

Порядок ведения реестра объектов туриндустрии установлен Постановлением Правительства от 01.07.2022 N 1181. Основные правила:

- реестр объектов туриндустрии ведется в электронном виде;

- за внесение сведений в реестр плата не берется;

- чтобы компанию (ИП) включили в реестр, она должна направить в Ростуризм заявление о виде объекта туристской индустрии и приложить документы, которые подтверждают информацию, указанную в заявлении (через Госуслуги).

Во включении в реестр могут отказать и из него могут исключить. Подробнее Утвержден перечень документов для применения НДС-льгот в туриндустрии

Исключат из реестра туриндустрии, если:

- истек срок применения НДС 0%, установленный пп. 18, 19 п. 1 ст. 164 НК РФ;

- в Ростуризм предоставлено заявление с просьбой исключить из реестра;

- выявлены недостоверные сведения об объекте, содержащимся в реестре туриндустрии.

Ростуризм предоставляет сведения об объектах из реестра туриндустрии в ФНС в рамках межведомственного обмена через СМЭВ. Эти данные будут использоваться при камералке НДС.

Форма заявления о виде объекта туристической индустрии для включения в реестр объектов туриндустрии утверждена Приказом Ростуризма от 05.07.2022 N 308-Пр-22.

Подробнее:

- Утвержден порядок ведения реестра объектов туриндустрии для НДС 0%

- О перечне объектов туриндустрии для НДС 0%

Войти в реестр туробъектов для налоговых льгот теперь можно на Госуслугах.

Ростуризм упразднен и с 20.10.2022 его функции переданы Минэкономразвития (Указ Президента от 20.10.2022 N 759).

Разберем на примерах, как применять норму ст. 164 НК РФ в различных ситуациях.

Пример 1 — пп. 18 п. 1 ст. 164 НК РФ (новый из реестра).

Объект туриндустрии:

- введен в эксплуатацию 01.04.2022,

- включен в реестр туриндустрии 01.08.2022.

С 3 кв. 2022 надо отсчитать 20 кварталов подряд (с 3 кв. 2022 по 2 кв. 2027).

В течении этого периода услуги по предоставлению в аренду или пользование на ином праве объектов туриндустрии облагаются НДС 0%.

Срок применения НДС 0% сдвигается.

Пример 2 — абз. 3 пп. 19 п. 1 ст. 164 НК РФ (новый из реестра).

Гостиница:

- введена в эксплуатацию 03.07.2023,

- включена в реестр туриндустрии 02.10.2023.

С 4 кв. 2023 надо отсчитать 20 кварталов подряд (с 4 кв. 2023 по 3 кв. 2028).

В течение этого периода услуги по предоставлению мест для временного проживания облагаются НДС 0%.

Срок применения НДС 0% сдвигается.

Пример 3 — абз. 1 пп. 19 п. 1 ст. 164 НК РФ (не из реестра).

Гостиница:

- введена в эксплуатацию 03.06.2022,

- включена в реестр туриндустрии или не включена — неважно.

С 01.07.2022 по 30.06.2027 услуги по предоставлению мест для временного проживания облагаются НДС 0%.

Срок применения НДС 0% ограничен — 30.06.2027, он не сдвигается.

Пример 4 — абз. 1 пп. 19 п. 1 ст. 164 НК РФ (не из реестра).

Гостиница:

- введена в эксплуатацию 03.07.2022,

- не включена в реестр объектов туриндустрии (заявление в Ростуризм не подавали или получили отказ).

С 03.07.2022 по 30.06.2027 услуги по предоставлению мест для временного проживания облагаются НДС 0%.

Срок применения НДС 0% ограничен — 30.06.2027, он не сдвигается.

Учет при применении ставки 0%

Чем отличается льгота Без НДС и реализация с НДС 0%:

- льгота Без НДС — входящий НДС включается в стоимость. Это какая-то категория: например, гостинице «Золотая рыбка» можно работать без НДС, а гостинице «Птичка певчая» нельзя;

- НДС 0% — входящий НДС можно принять к вычету при подтверждении НДС 0%. Все гостиницы могут применять при соблюдении условий — и «Золотая рыбка», и «Птичка певчая». Это облагаемая НДС операция, просто ставка 0%. НДС 0% — это не льгота.

Налоговая база по НДС определяется на последнее число каждого квартала.

Право на вычет входящего налога под реализацию с НДС 0% появляется в момент определения налоговой базы (п. 3 ст. 172 НК РФ).

Чтобы определить сумму налога, которая относится к реализации услуг по ставке НДС 0%, необходимо вести раздельный учет входящего НДС (п. 10 ст. 165, 166 НК РФ). Подробнее Раздельный учет входного НДС у гостиниц с 01.07.2022 в 1С

Применяя ставку НДС 0% к цене номера, необходимо учитывать Правила предоставления гостиничных услуг, утв. Постановлением Правительства от 18.11.2020 N 1853 и Положение о классификации гостиниц от 18.11.2020 N 1860.

Налоговая ставка 0% применяется в стоимости проживания и доп. услуг при одновременном соблюдении условий:

- услуга поименована в разделах VII- VIII приложения N 4 к Положению;

- услуга включена в стоимость проживания, и она одинакова для всех потребителей.

Например, завтрак. Подробнее Минфин разъяснил, как применять «льготу» по НДС для гостиниц

Аванс при применении ставки 0%

Если гостиница получила аванс с учетом НДС за услуги проживания до 01.07.2022, а оказывает эти услуги после 1 июля, то она может принять налог к вычету. Для этого в договор вносится изменение о том, что цена услуг уменьшается на НДС, а сумма налога возвращается клиенту.

НДС с аванса не принимается к вычету, если в договоре цена услуг без НДС будет приравнена к ранее установленной цене с учетом налога (Письмо Минфина от 12.08.2022 N 03-07-11/78828).

С 01.07.2022 НДС с авансов по услугам, облагаемым НДС 0%, налог не исчисляется.

Подробнее:

- О вычете НДС с аванса, полученного гостиницей до 1 июля

- НДС с авансов, полученных гостиницей до 1 июля 2022

- Авансы полученные до 01.07.2022, если реализация после этой даты в учете гостиниц в 1С

Отчетность по НДС при применении ставки 0%

Коды операций для декларации по НДС, раздел 4 (Письмо ФНС от 07.04.2022 N СД-4-3/4214@):

- 1011455 — аренда;

- 1011456 — проживание, гостиница из реестра;

- 1011457 — проживание, гостиница не из реестра.

О кодах НДС-операций для гостиниц

В декларацию НДС включаются:

- раздел 3 — стр. 120: вычеты входящего НДС под НДС 20%;

- раздел 4, в котором указать:

- стр. 010: код операции 1011456 или 1011457 (указать вручную!),

- стр. 020: выручку от услуг по проживанию с НДС 0%

- стр. 030: вычеты входящего НДС под НДС 0%;

- Доп. услуги с НДС 20% (фитнес, прачечная, парковка…) отражаются в разделе 3!

Ставку НДС 0% продавцу надо подтвердить документально. Пакет документов зависит от основания применения ставки НДС 0%.

К декларации по НДС приложить:

- отчет о доходах от оказания услуг по проживанию — форма свободная;

- документ о вводе объекта туриндустрии в эксплуатацию — копия.

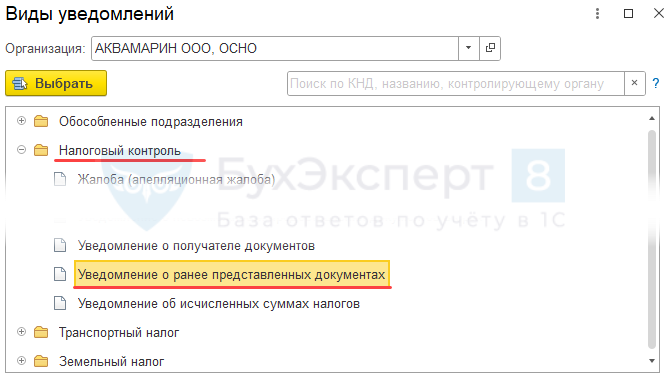

Если документы ранее представлены в ИФНС для подтверждения ставки НДС 0%, можно подать уведомление, в котором указать (абз. 2 п. 10 ст. 165 НК РФ, Приложение 1 к Приказу ФНС от 24.04.2019 N ММВ-7-2/204@):

- реквизиты документа, которым представлены подтверждающие документы;

- наименование ИФНС, в который подтверждающие документы сданы.

Применение ставки НДС туроператорами

Ставка НДС 0% применяется исключительно налогоплательщиками, непосредственно реализующими гостиничные услуги, — Минфин разъяснил, что на туроператоров она не распространяется:

- ставка НДС при реализации турпутевок (в т. ч. с услугами временного проживания в гостиницах и иных средствах размещения) — 20%.

Если посредник реализует услуги принципала, то документы на реализацию оформляет как принципал.

Агенту нельзя:

- получить от гостиницы документы с НДС 0%, а от себя выставить с НДС 20% — конечный покупатель не сможет принять НДС к вычету, будет разрыв при камералке декларации по НДС между покупателем и гостиницей;

- получить от гостиницы документы с НДС 20%, а от себя выставить с НДС 0% — конечный покупатель потеряет вычет НДС.

Туроператоры и турагенты НДС 0% не применяют, т. к. они сами услуги не оказывают.

Подробнее:

- Учет у гостиницы принципала, если агент действует от своего имени и за счет принципала в 1С

- Продажа услуг гостиниц у агента, если он действует от своего имени и за счет принципала в 1С

- Туроператоров и турагентов не освободят от НДС

Учет в 1С

Функционал 1С в разработке:

- частично автоматизировано заполнение Декларации по НДС;

- нет возможности указать ставку НДС 0% в документе Отчет о розничных продажах (ОРП).

На текущий момент надо использовать:

- с помощью типового функционала ОРП документ Реализация (акт, накладная, УПД);

- функционал раздельного учета НДС, как при сырьевом экспорте, работам и услугам с НДС 0%.

НДС 0% для туристической отрасли в 1С

Если реализация со ставкой НДС 0% отражается с помощью Отчета о розничных продажах, то для сдачи декларации по НДС воспользуетесь алгоритмом:

- проверьте, что включен раздельный учет НДС с 01.07.2022 - при необходимости организуете в 1С переход на него;

- создайте и проведите документ Реализация (акт, накладная, УПД) - Услуги на общую сумму гостиничных услуг за квартал с НДС 0%;

- создайте и проведите за текущий налоговый период документ Подтверждение нулевой ставки в Операции - Регламентные операции по НДС - здесь подтвердите ставку НДС 0% по реализации созданной ранее;

- создайте и проведите за текущий налоговый период документ Распределение НДС в Операции - Регламентные операции по НДС;

- создайте и проведите за текущий налоговый период документ Формирование записей книги покупок с флагом Предъявлен к вычету НДС 0% в Операции - Регламентные операции по НДС (ФЗКП без флага надо заполнять, как и ранее);

- сформируйте и заполните декларацию по НДС;

- исправьте код, который подставился по умолчанию в разделе 4, в стр. 010 на код гостиничных услуг - 1011456 или 1011457;

- после сдачи декларации по НДС и получения положительного протокола из ИФНС можно распровести и пометить на удаление документы из шагов 2-5;

- после выхода обновления для документа Отчет о розничных продажах в соответствующем периоде в Отчете о розничных продажах выберите ставку НДС 0% и перепроведите документ;

- выполните шаги из пп. 3-5 с документом Отчет о розничных продажах.

Алгоритм учета в программе здесь Оказание гостиничных услуг физическим лицам с НДС 0% в 1С >>

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Здравствуйте. Подскажите в чем смысл раздельного учёта НДС для гостиниц? Ведь 100 % всех покупок с НДС можно принять на вычет в конце квартала. В любом случае, даже если не удастся подтвердить нулевую ставку.

Должны ли продажи с 0% НДС попасть в 9 раздел Декларации по НДС?

После подтверждения НДС 0%, реализация отражается в разделе 4 и 9.

Пока не определили налоговую базу, вычета НДС нет.

РУ НДС нужен, чтобы подтвердить, что вычет в нужное время применен — не сразу*.

И если есть еще облагаемые НДС 20%, 10% 7%, 5% операции и там вычет сразу. Или необлагаемые НДС — где НДС в стоимость включается. То тоже разделить этот НДС.

Как технически это делать, надо или нет — это уже по ситуации. Она у каждого своя.

*Налоговая база по НДС определяется на последнее число каждого квартала.

Право на вычет входящего налога под реализацию с НДС 0% появляется в момент определения налоговой базы (п. 3 ст. 172 НК РФ).