Порядок начисления НДС с межценовой разницы распространили на всю цепочку продавцов транспортных средств, если последним, на кого зарегистрировано авто в ГИБДД, было физлицо

- С 01.04.2024 — новый порядок определения базы по НДС при реализации б/у авто и мотоциклов

- Разъяснен порядок начисления НДС при перепродаже авто, купленного у физлица

Подробности, а также порядок оформления операций в 1С, если вы — один из продавцов такого авто, узнаете из статьи.

Механизм отражения операций по продаже имущества, купленного непосредственно у физлица, приведен в статье Начисление НДС с межценовой разницы в 1С

Содержание

Пошаговая инструкция

31 января Организация приобрела у юрлица Автомобиль LADA для перепродажи за 1 200 000 руб. (в т. ч. НДС 50 000 руб.).

Последний владелец, на кого был автомобиль зарегистрирован в ГИБДД, — предыдущий собственник, физическое лицо. Продавец выставил счет-фактуру с НДС, рассчитанным с межценовой разницы по ставке 20/120%.

25 марта получена предоплата 50% от покупателя за этот автомобиль — 750 000 руб. (в т. ч. НДС 125 000 руб.).

31 марта автомобиль передан покупателю по стоимости 1 500 000 руб. (в т. ч. НДС).

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Приобретение автомобиля | |||||||

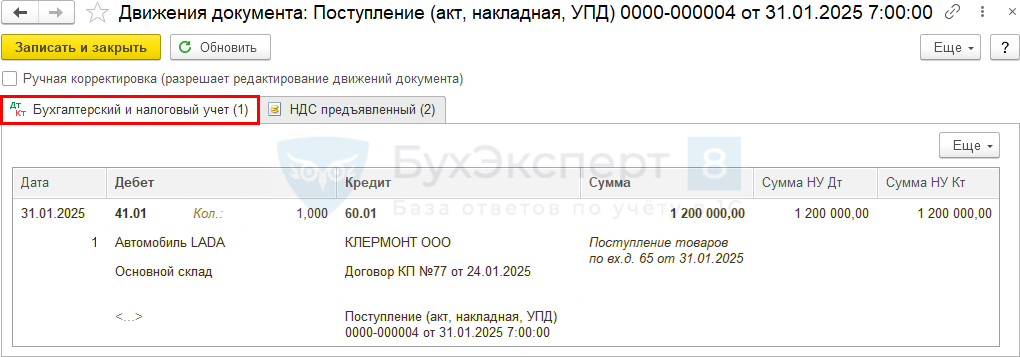

| 31 января | 41.01 | 60.01 | 1 200 000 | 1 200 000 | 1 200 000 | Принятие к учету товаров | Поступление (акт, накладная, УПД) - Товары (накладная, УПД) |

| Поступление предоплаты от покупателя | |||||||

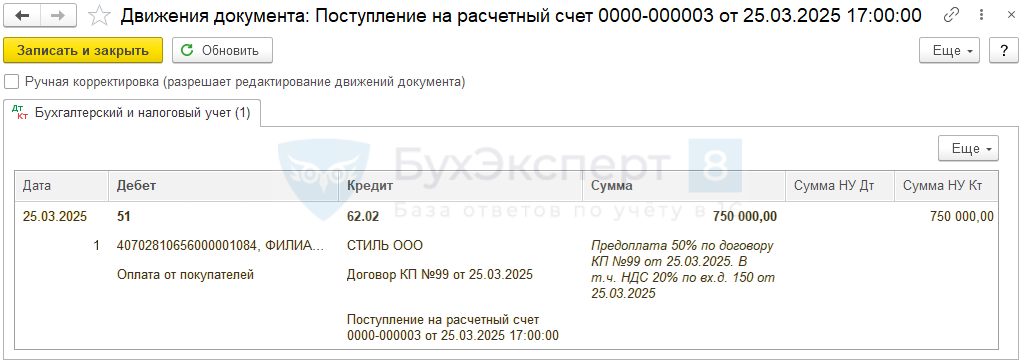

| 25 марта | 51 | 62.02 | 750 000 | 750 000 | Поступление предоплаты от покупателя | Поступление на расчетный счет - Оплата от покупателя | |

| Исчисление НДС с аванса и выставление СФ покупателю | |||||||

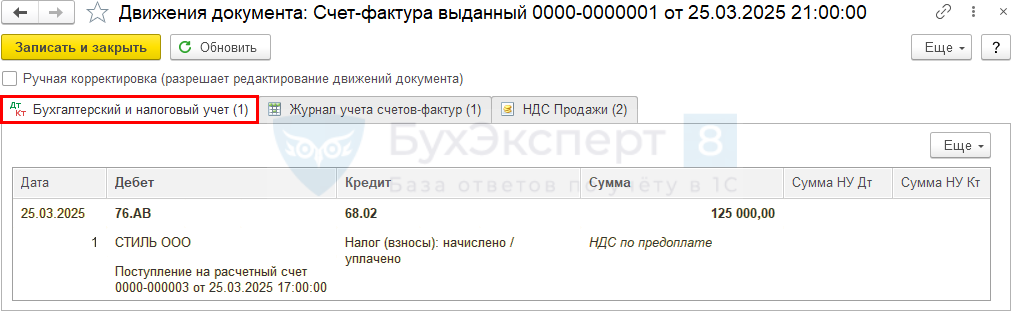

| 25 марта | 76.АВ | 68.02 | 125 000 | Исчисление НДС с аванса и выставление СФ покупателю | Счет-фактура выданный на аванс | ||

| --- | --- | 125 000 | Отражение НДС в Книге продаж | Отчет Книга продаж | |||

| Реализация автомобиля | |||||||

| 31 марта | 90.02.1 | 41.01 | 1 200 000 | 1 200 000 | 1 200 000 | Списание себестоимости товаров | Реализация (акт, накладная, УПД) - Товары (накладная, УПД) |

| 62.02 | 62.01 | 750 000 | 750 000 | 750 000 | Зачет аванса | ||

| 62.01 | 90.01.1 | 1 500 000 | 1 500 000 | 1 450 000 | Выручка от реализации товаров | ||

| 90.03 | 68.02 | 50 000 | Начисление НДС с выручки | ||||

| Выставление СФ на отгрузку покупателю | |||||||

| 31 марта | --- | --- | 50 000 | Выставление СФ на отгрузку | Счет-фактура выданный на реализацию | ||

| --- | --- | 50 000 | Отражение НДС в Книге продаж | Отчет Книга продаж | |||

| Принятие НДС к вычету при зачете аванса покупателя | |||||||

| 31 марта | 68.02 | 76.АВ | 125 000 | Принятие НДС к вычету | Формирование записей книги покупок | ||

| --- | --- | 125 000 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

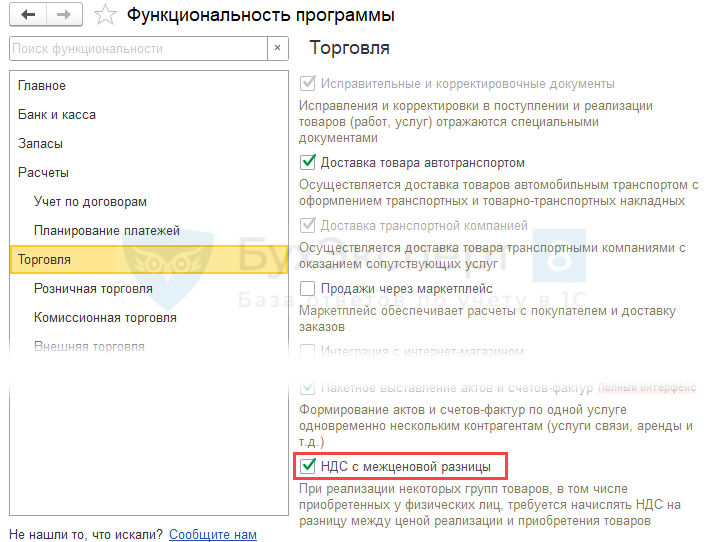

Настройка функциональности

Для начисления НДС с межценовой разницы установите флажок в разделе Главное — Функциональность — Торговля.

Получите понятные самоучители 2026 по 1С бесплатно:

В программе 1С автоматизировано начисление НДС с межценовой разницы только при реализации товаров (документ Реализация товаров (накладная, УПД)). Не автоматизировано — при реализации ОС и уступке прав.

Обязательные условия для применения механизма:

- цена реализации указана в рублях;

- товар продан с прибылью.

Программа не позволяет указать цену продажи ниже (или равной) стоимости приобретения.

Если реализация с убытком:

- проведите документ с прибылью;

- отредактируйте движения документа и печатную форму счета-фактуры вручную.

Приобретение автомобиля

Нормативное регулирование

При реализации автомобилей и мотоциклов (далее — ТС) с 1 апреля 2024 года налоговая база определяется с межценовой разницы, если одновременно (п. 5.2 ст. 154 НК РФ):

- они приобретены для перепродажи;

- ТС приобретено у налогоплательщика на ОСНО;

- последним собственником ТС, на которого оно было зарегистрировано, являлось физическое лицо (если ТС не было зарегистрировано на собственника-физлицо, НДС исчисляется в общем порядке);

- налогоплательщик получил от продавца счет-фактуру с суммой налога, исчисленной с межценовой разницы.

Перечень документов, подтверждающих выполнение продавцом условий при реализации б/у транспортных средств, не установлен и может быть предусмотрен в договоре купли – продажи.

Разъяснен порядок начисления НДС при перепродаже авто, купленного у физлица

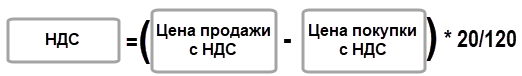

При перепродаже ТС, купленного ранее у физлиц, НДС рассчитывается по формуле (п. 5.2 ст. 154 НК РФ):

При получении аванса по таким продажам:

- налоговая база определяется в общем порядке — со всей суммы предоплаты (п. 4 ст. 164 НК РФ; Письмо Минфина от 01.02.2010 N 03-07-09/04);

- при зачете аванса:

- весь НДС, исчисленный с предоплаты, принимается к вычету;

- НДС с реализации исчисляется только с межценовой разницы.

В счете-фактуре в этих случаях указывается (пп. «д», «з», «и», п. 2 Правил заполнения счета-фактуры, письма ФНС от 28.06.2005 N 03-1-03/1114/13@, МНС от 13.05.2004 N 03-1-08/1191/15@):

- графа 4 — цена реализации за единицу с НДС;

- графа 5 — межценовая разница;

- графа 7 — расчетная ставка 10/110 или 20/120;

- графа 8 — сумма НДС, рассчитанная с межценовой разницы по ставке 20/120 или 10/110;

- графа 9 — стоимость реализации с НДС.

Входящий НДС, исчисленный с межценовой разницы, включается в стоимость приобретенного ТС и к вычету не принимается (пп. 7 п. 2 ст. 170, пп. 2 п. 2 ст. 171 НК РФ).

Если межценовая разница равна нулю или отрицательна (продажа с убытком), счет-фактура также выставляется (письма Минфина от 28.10.2019 N 03-07-05/82686, от 27.06.2017 N 03-07-09/40303):

- в графах 5 и 8 указывают нули.

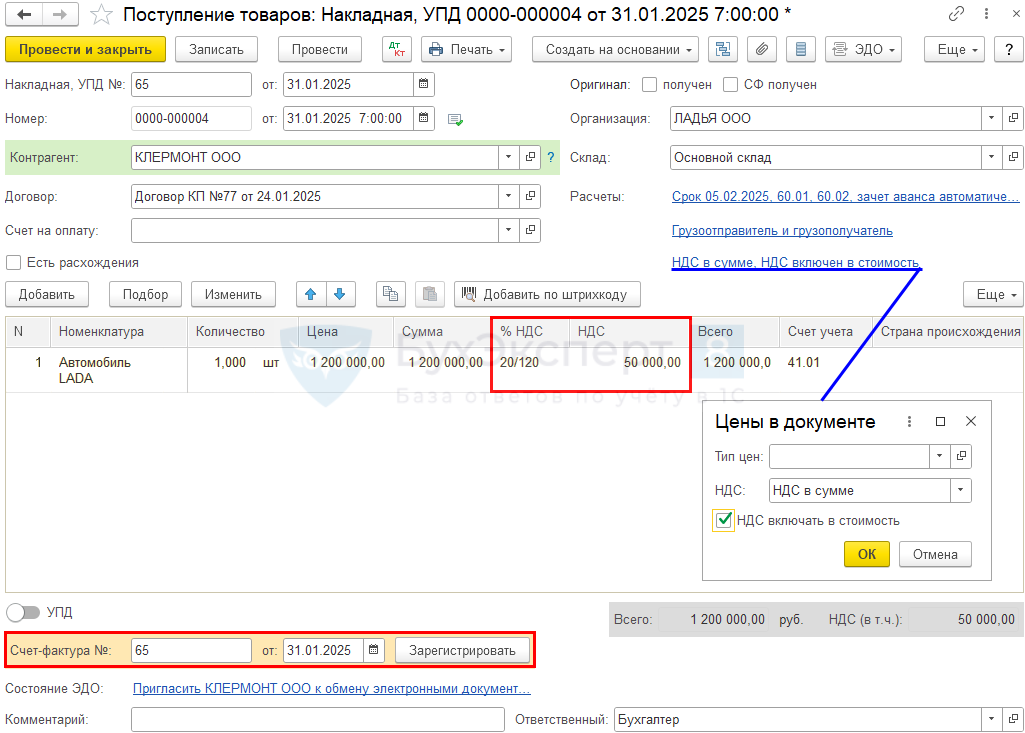

Учет в 1С

Приобретение автомобиля, предназначенного для перепродажи, отражается документом Поступление (акт, накладная, УПД) вид операции Товары (накладная, УПД) в разделе Покупки – Поступления (акты, накладные, УПД).

Укажите в форме Цены в документе:

- НДС — НДС в сумме;

- НДС включать в стоимость — флажок установлен.

В табличной части:

- %НДС — 20/120;

- НДС — сумма НДС по счету-фактуре продавца (в нашем примере — 50 000 руб.);

- Счет учета — 41.01 «Товары на складе».

Зарегистрируйте счет-фактуру продавца. После проведения документа НДС будет включен в стоимость ТС и не будет приниматься к вычету — это нужно только для регистрации СФ в Журнале полученных и выставленных СФ.

Проводки по документу

Документ формирует проводки:

- Дт 41.01 Кт 60.01 — автомобиль принят к учету с НДС.

Поступление аванса от покупателя

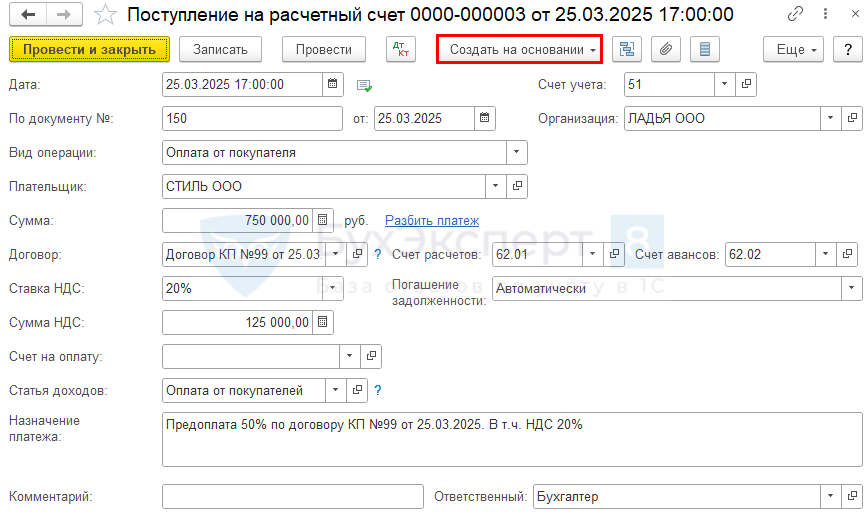

Поступление аванса от покупателя отразите документом Поступление на расчетный счет вид операции Оплата от покупателя в разделе Банк и касса — Банковские выписки.

Документ заполните в обычном порядке.

Проводки по документу

Документ формирует проводку:

- Дт 51 Кт 62.02 — поступление предоплаты от покупателя.

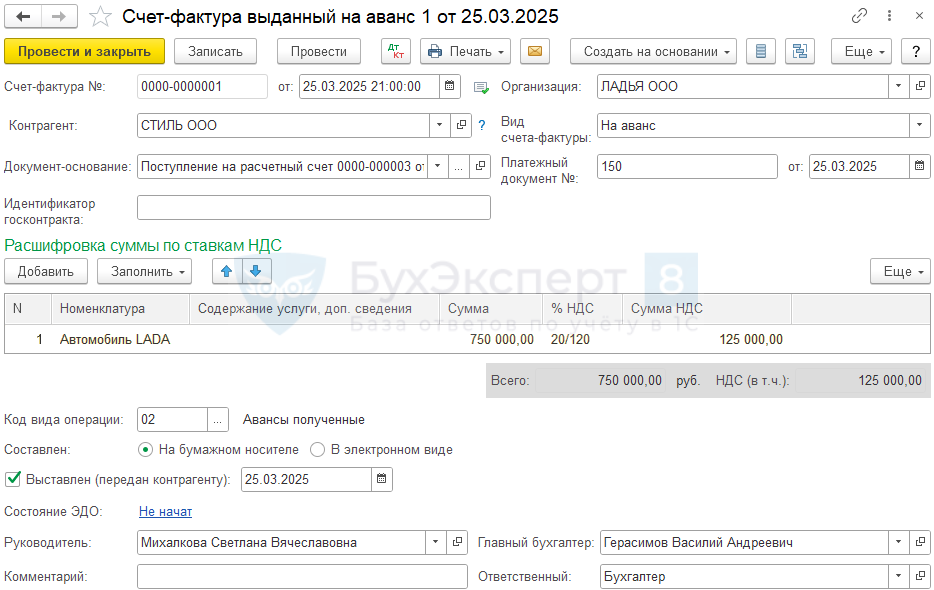

Исчисление НДС с аванса и выставление СФ покупателю

Если отгрузка произошла в этом же квартале, не позднее 5 дней после аванса, то счет-фактуру можно не выставлять — это зависит от учетной политики по НДС.

Создайте документ Счет-фактура выданный вид операции На аванс на основании Поступления на расчетный счет (раздел Банк и касса — Банковские выписки — кнопка Создать на основании — Счет-фактура выданный).

Данные заполнятся автоматически по документу Поступление на расчетный счет. Сумма НДС рассчитывается со всей суммы предоплаты в обычном порядке (750 000 * 20/120 = 125 000).

Обратите внимание на заполнение поля Содержание услуги, доп. сведения. Если оплата не на основании счета, то автоматически заполняется формулировка Предварительная оплата, что нежелательно и может повлечь налоговые риски. В гр. 1 «Наименование товара…» счета-фактуры безопасно указывать или конкретное наименование товаров, работ, услуг, или их обобщенное наименование.

Проводки по документу

Документ формирует проводку:

- Дт 76.АВ Кт 68.02 — исчисление НДС с аванса покупателя.

Реализация автомобиля

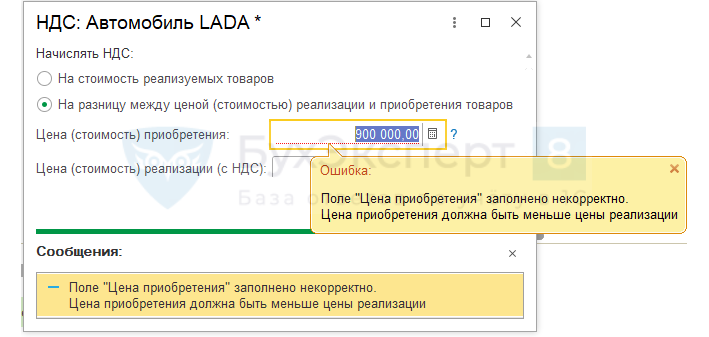

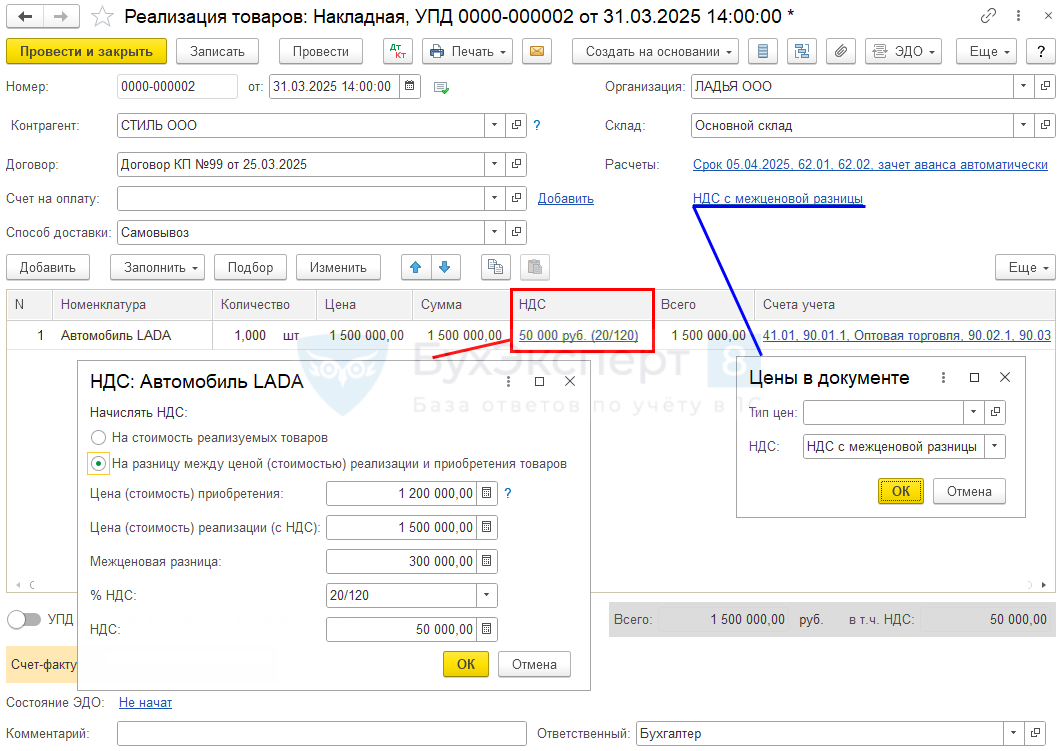

Продажу ТС оформите документом Реализация (акт, накладная, УПД) вид операции Товары (накладная, УПД) в разделе Продажи — Реализация (акты, накладные, УПД).

Откройте форму Цены в документе и установите в поле НДС значение НДС с межценовой разницы.

Переключатель На стоимость реализуемых товаров устанавливается, если в документе есть товары, по которым применяется обычная ставка НДС 20 (10)% и КВО по всем позициям в документе — 01.

В графе НДС откройте дополнительную форму и укажите:

- переключатель На разницу между ценой (стоимостью) реализации и приобретения товаров;

- Цена (стоимость) приобретения — цену покупки у продавца реализуемого автомобиля с учетом НДС (в нашем примере — 1 200 000 руб.);

- Цена (стоимость) реализации (с НДС) — цену продажи автомобиля (в нашем примере — 1 500 000 руб.).

Автоматически устанавливается нужная ставка (20/120), рассчитывается налоговая база и сумма НДС.

Проверка правильности расчета НДС с межценовой разницы:

(1 500 000 – 1 200 000) * 20/120 = 50 000

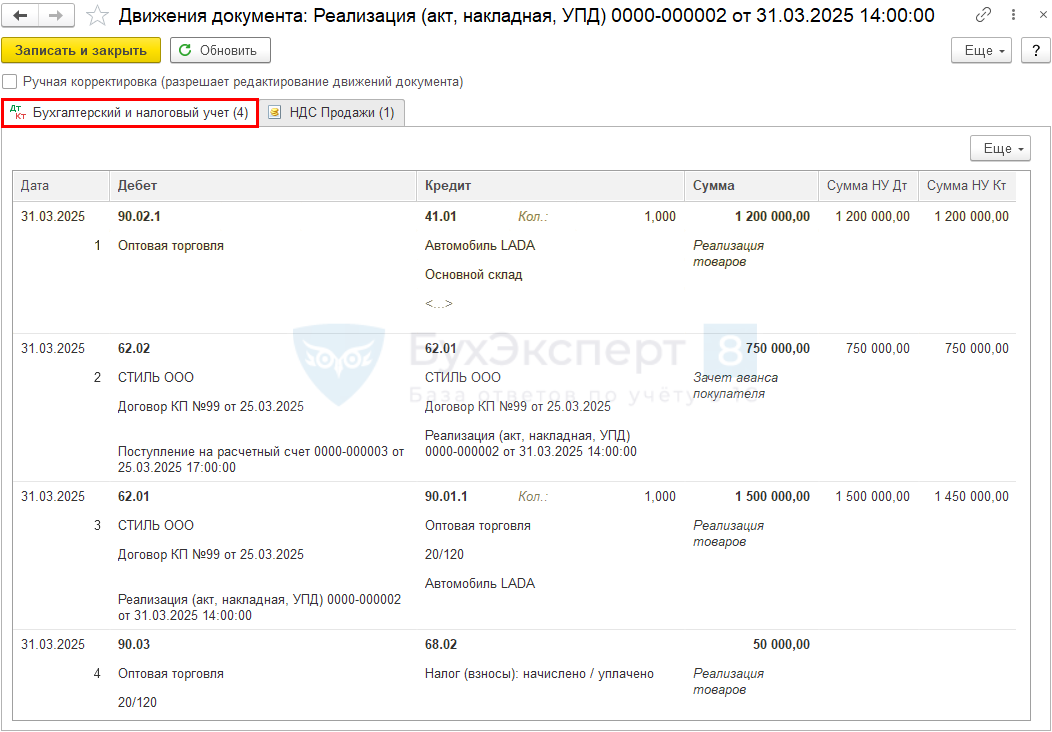

Проводки по документу

Документ формирует проводки:

- Дт 90.02.1 Кт 41.01 — списание себестоимости автомобиля;

- Дт 62.02 Кт 62.01 — зачет аванса покупателя;

- Дт 62.01 Кт 90.01.1 — выручка от реализации автомобиля;

- Дт 90.03 Кт 68.02 — начисление НДС.

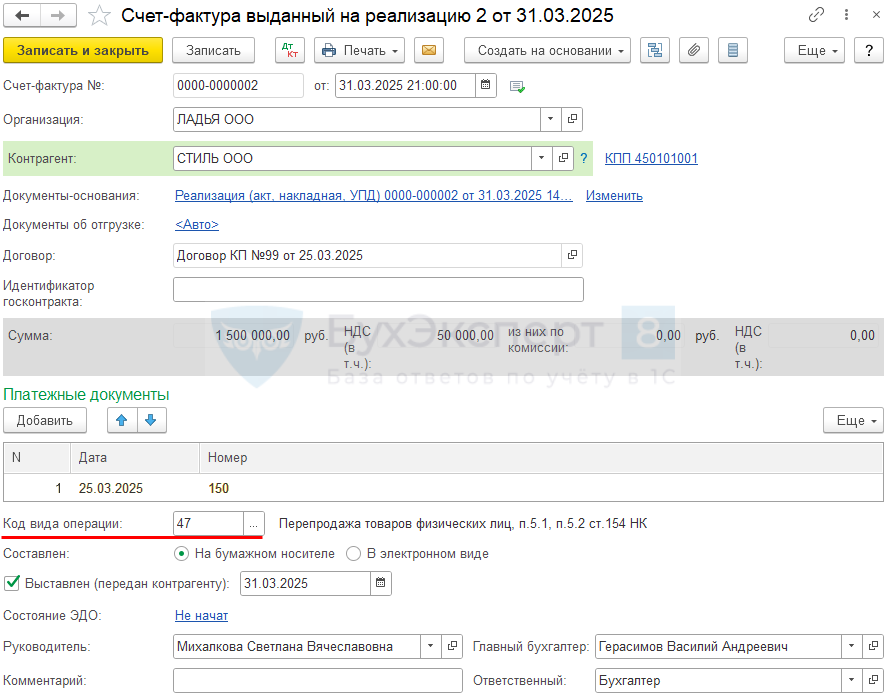

Выставление СФ на отгрузку покупателю

Выставите счет-фактуру на реализацию по кнопке Выписать счет-фактуру документа Реализация (акт, накладная, УПД).![]()

Укажите вручную Код вида операции — 47 (с релиза 3.0.155.23, Письмо ФНС от 06.06.2024 N ЕА-4-3/6295@).

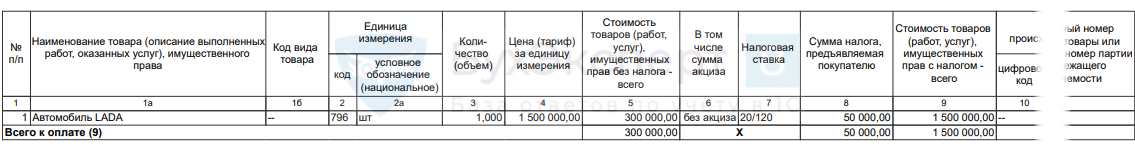

В печатной форме счета-фактуры по автомобилю указывается:

- графа 4 «Цена (тариф) за единицу измерения» — цена реализации с НДС (1 500 000 руб.);

- графа 5 «Стоимость товаров (работ, услуг), имущественных прав без налога – всего» — межценовая разница (300 000 руб.);

- графа 7 «Налоговая ставка» — 20/120;

- графа 8 «Сумма налога, предъявляемая покупателю» — сумма НДС, рассчитанная с межценовой разницы (50 000 руб.);

- графа 9 «Стоимость товаров (работ, услуг), имущественных прав с налогом – всего» — стоимость продажи с НДС (1 500 000 руб.).

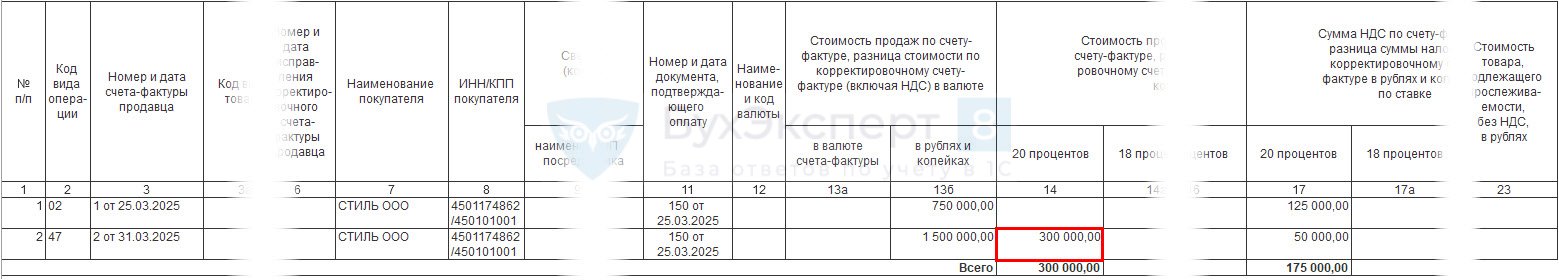

Отчет Книга продаж можно сформировать из раздела Отчеты — Книга продаж. В графе 14 указывается межценовая разница (пп. «т» п. 7 Правил ведения книги продаж, утв. Постановлением N 1137).

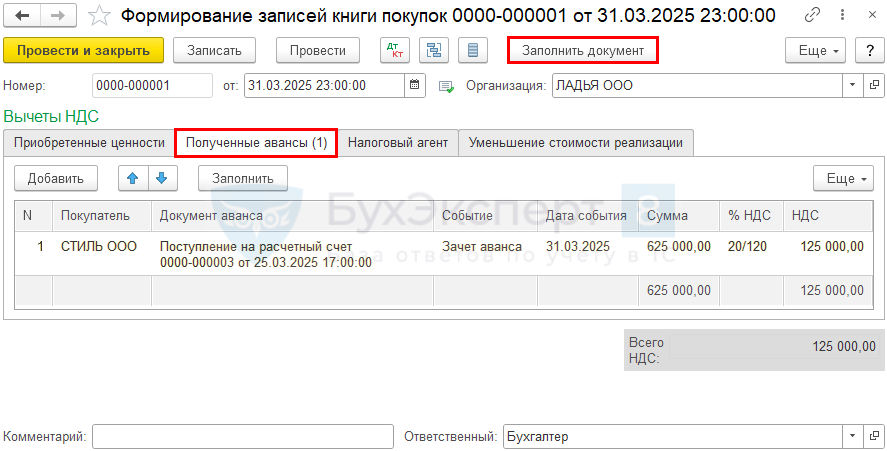

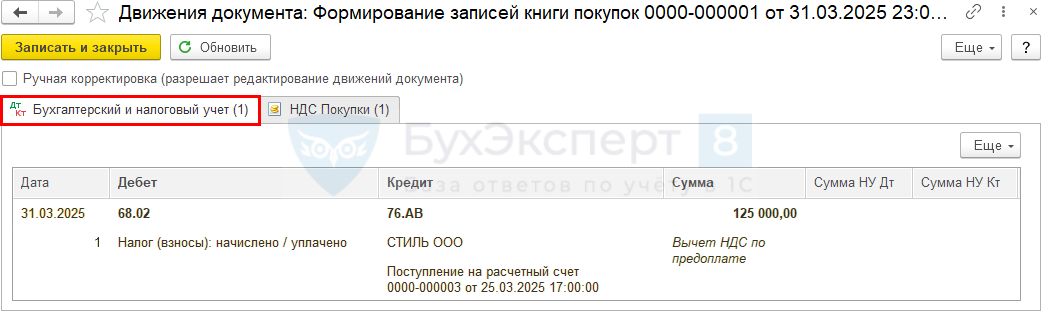

Принятие НДС к вычету при зачете аванса покупателя

Принятие НДС к вычету при зачете авансов, полученных от покупателя, оформите документом Формирование записей книги покупок в разделе Операции — Регламентные операции НДС.

По кнопке Заполнить вкладка Полученные авансы заполняется автоматически авансами, по которым произведена отгрузка.

НДС принимается к вычету в той же сумме, в которой исчислен к уплате.

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 76.АВ — принятие НДС к вычету по зачтенному авансу.

Декларация по НДС

В декларации по НДС операции при исчислении налога с межценовой разницы отражаются:

- в Разделе 3:

PDF

PDF

- стр. 030 «Реализация (передача на территории РФ…):

- налоговая база (межценовая разница) с НДС;

- сумма исчисленного НДС;

- стр. 070 «Суммы полученной оплаты, частичной оплаты…»:

- сумма полученного аванса с НДС;

- сумма исчисленного НДС;

- стр. 170 «Сумма налога, исчисленная продавцом с сумм оплаты, частичной оплаты, подлежащая к вычету у продавца с даты отгрузки…»:

- сумма НДС, подлежащая к вычету;

- стр. 030 «Реализация (передача на территории РФ…):

- в Разделе 8 «Сведения из книги покупок»:

- авансовый счет-фактура выданный, код вида операции «22»;

- в Разделе 9 «Сведения из книги продаж»:

- авансовый счет-фактура выданный, код вида операции «02»;

- счет-фактура выданный на реализацию, код вида операции «47».

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Здравствуйте! А если авто приобреталось для деятельности и числилось 6 лет как ОС, а сейчас продали — всё равно нужно определять налоговую базу с межценовой разницы ?

При реализации автомобилей и мотоциклов (далее — ТС) с 1 апреля 2024 года налоговая база определяется с межценовой разницы, если одновременно (п. 5.2 ст. 154 НК РФ):

-они приобретены для перепродажи;

-ТС приобретено у налогоплательщика на ОСНО;

-последним собственником ТС, на которого оно было зарегистрировано, являлось физическое лицо (если ТС не было зарегистрировано на собственника-физлицо, НДС исчисляется в общем порядке);

-налогоплательщик получил от продавца счет-фактуру с суммой налога, исчисленной с межценовой разницы.

Это если у физ. лица купили, но опять же — для перепродажи, это важный критерий

Начисление НДС с межценовой разницы в 1С

В вашем случае получается для деятельности приобрели, делаем вывод, что НДС по ставке 20% т.е. обычный.