Для того, чтобы правильно исправить ошибку по НДС, необходимо понять к какой категории ошибок она относится: суммовой или технической ошибке. Давайте разберемся в чем их отличие.

НДС

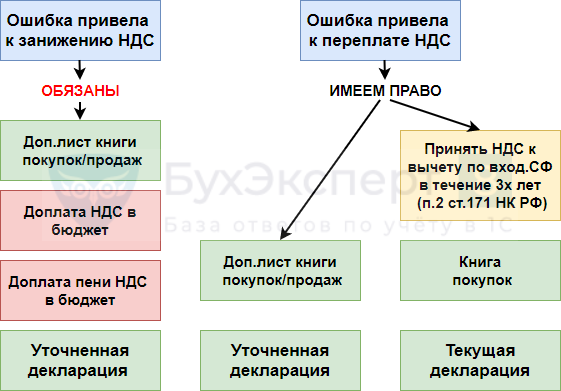

Ошибки в части НДС и порядок их исправления можно поделить на категории:

- ошибки в суммовых показателях декларации, которые повлияли на расчет НДС;

- «технические» ошибки, допущенные не в счете-фактуре, а при его регистрации в книге покупок или продаж, которые не повлияли на расчет НДС.

При обнаружении в декларации факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик обязан представить в налоговый орган п. 1 ст. 81 НК РФ).

Уточненные декларации по НДС составляются на основании данных дополнительных листов книги покупок и книги продаж.

По Письмо Минфина от 02.02.2016 N 03-07-11/4712).

НДС может быть принят к вычету:

- в течение 3 лет с момента возникновения права при приобретении товаров, работ, услуг (ТРУ) (п. 1.1. ст. 172 НК РФ). Но срок не продлевается на период сдачи декларации (Определение КС РФ от 24.03.2015 N 540-О).

Минфин РФ неоднократно подчеркивал, что перенос на 3 года возможен только для вычетов, предусмотренных п. 2 ст. 171 НК РФ.

Получите понятные самоучители 2026 по 1С бесплатно:

При этом в Постановлении Пленума ВАС РФ от 30.05.2014 N 33 указано, что и по иным вычетам возможен вычет НДС в пределах 3 лет.

Иные вычеты по НДС не переносятся, а учитываются в том периоде, когда возникло право на них (Письмо Минфина от 17.10.2017 N 03-07-11/67480):

- при перечислении авансов поставщикам;

- при выполнении обязанностей налогового агента;

- Письмо ФНС от 09.01.2017 N СД-4-3/2@);

- п. 4 ст. 172 НК РФ), изменении стоимости, условий договора и т.п.;

- при получении вклада в УК ;

- и др.

Если уточненная декларация подается после истечения срока подачи декларации и срока уплаты налога, то налогоплательщик может избежать штрафа 20% от суммы неуплаченного налога если (п. 4 ст. 81 НК РФ, ст. 122 НК РФ):

- уплатит недоимку по налогу и соответствующие ей пени до представления уточненной декларации.

См. также:

- Уточненная декларация по налогу на прибыль

- Исправление суммовых ошибок по НДС

- Исправление технических ошибок по НДС

- Порядок ответа на требования из ИФНС по НДС

- Требование из ИФНС о «разрыве» в цепочке с контрагентом

- Учет и расчет пеней

- Порядок исправления ошибок в 1С

- Порядок исправления ошибок в БУ

- Порядок исправления ошибок по НУ

- Документ Корректировка поступления вид операции Исправление собственной ошибки

- Занижена сумма выручки прошлого года. Исправление ошибки до подписания отчетности

- Завышены расходы по услугам поставщика прошлого года. Исправление несущественной ошибки после подписания отчетности

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Спасибо, люблю Ваши статьи

Исчерпывающая информация. Всё доходчиво и понятно даже начинающему бухгалтеру