Добрый день.

Сотруднику выдан подарок, стоимость более 4000, введен документ «Подарки, призы в нат. форме», но почему-то НДФЛ считает по ставке 13%, хотя доход уже превысил 5 млн. А при вводе документа «Начисление зарплаты» НДФЛ с подарка сторнируется и пересчитывается по ставке 15%. Почему НДФЛ с подарка изначально не рассчитывается корректно именно в документе Подарки, призы??

Все комментарии (31)

Комментарии закрыты.

Добрый день! Доход в виде подарка должен учитываться в другой налоговой базе (аналогично Дивидендам), т.е. правильно посчитать НДФЛ по ставке 13%.

Но на текущий момент есть зарегистрированная ошибка: Ошибка 50013842

Статус ошибки «Не указан».

Пока можно ввести стоимость подарка при помощи документа «Операция учета НДФЛ». Подробнее о документе: Исправление ошибок в учете по НДФЛ

я правильно понимаю, что когда программа сама пересчитывает ндфл с подарка в документе Начисление зарплаты и взносов — это не правильно и должна быть сумма именно как в документе Призы, подарки — 13%?

и могли бы вы дать ссылку на документ, в котором есть обоснование вашего ответа: «доход в виде подарка должен учитываться в другой налоговой базе (аналогично Дивидендам)». Т.к. в п. 2 ст. 210 я не нашла информации о подарках, разве что пп.9 п. 2.1 ст 210: 9) налоговая база по иным доходам, в отношении которых применяется налоговая ставка, предусмотренная пунктом 1 статьи 224 настоящего Кодекса (далее в настоящей главе — основная налоговая база). Но тут речь просто про иные доходы, а какие конкретно, непонятно.

Добрый день!

Статья 224 НК РФ

1.1. Налоговая ставка устанавливается в размере 13 процентов для физических лиц — налоговых резидентов Российской Федерации в отношении доходов от продажи имущества (за исключением ценных бумаг) и (или) доли (долей) в нем, доходов в виде стоимости имущества (за исключением ценных бумаг), полученного в порядке дарения, а также подлежащих налогообложению доходов, полученных такими физическими лицами в виде страховых выплат по договорам страхования и выплат по пенсионному обеспечению.

Именно на основании этого пункта была зарегистрирована ошибка в ЗУП.

Но обратите внимание, что мы не аудиторы. Возможно имеются другие трактовки и позиции.

Начав в этом методическом вопросе «копаться», я смутилась тем, что получается в п.2.1 ст. 210 нет налоговой базы, под которую подходили бы подарки.

2.1. Совокупность налоговых баз, в отношении которой применяется налоговая ставка, предусмотренная пунктом 1 статьи 224 настоящего Кодекса, включает в себя следующие налоговые базы, каждая из которых определяется в отношении доходов физических лиц — налоговых резидентов Российской Федерации отдельно:

1) налоговая база по доходам от долевого участия (в том числе по доходам в виде дивидендов, выплаченных иностранной организации по акциям (долям) российской организации, признанных отраженными налогоплательщиком в налоговой декларации в составе доходов);

2) налоговая база по доходам в виде выигрышей, полученных участниками азартных игр и участниками лотерей;

3) налоговая база по доходам по операциям с ценными бумагами и по операциям с производными финансовыми инструментами;

4) налоговая база по операциям РЕПО, объектом которых являются ценные бумаги;

5) налоговая база по операциям займа ценными бумагами;

6) налоговая база по доходам, полученным участниками инвестиционного товарищества;

7) налоговая база по операциям с ценными бумагами и по операциям с производными финансовыми инструментами, учитываемым на индивидуальном инвестиционном счете;

8) налоговая база по доходам в виде сумм прибыли контролируемой иностранной компании (в том числе фиксированной прибыли контролируемой иностранной компании);

9) налоговая база по иным доходам, в отношении которых применяется налоговая ставка, предусмотренная пунктом 1 статьи 224 настоящего Кодекса (далее в настоящей главе — основная налоговая база).

Спасибо за помощь!

Обратите внимание, что какую бы позицию Вы не выбрали, в ЗУП в любом случае ошибка:

1) если включать подарки в основную налоговую базу, то в документе «Подарок» неверно рассчитывается НДФЛ — по ставке 13% не смотря на то, что по ставке уже наступило превышение. Но в этом случае программа делает перерасчет в Начислении зарплаты.

2)А вот если подарок не включать в основную налоговую базу, то это еще большая проблема, потому что подходящей базы для подарков нет. Не понятно, какую категорию дохода выбрать в ЗУП. Операция учета НДФЛ также регистрирует доход как основную налоговую базу. И поэтому я бы рекомендовала сделать корректировку в учете НДФЛ документом «Перенос данных». Нужно перенести доход и исчисленный налог на какую-тодугую базу. Например на «Прочие доходы по выигрышам». Это хотя бы позволит добиться того, чтобы программа не перечитывала НДФЛ с подарка по 15%.

Я бы советовала проконсультироваться у аудитора.

Если актуален вариант 2 и нужны более подробные рекомендации, то напишите.

Если исходить из того, что правильно будет рассчитать НДФЛ с подарка по ставке 13%, то важно, чтобы после внесения документа Призы, подарки НДФЛ не пересчитывался в Начислении зарплаты на 15%. Если это возможно только Переносом данных, то я бы хотела попробовать это сделать. Пока не очень хорошо представляю, на что повлияет выбор другой базы, например, как вы пишите, «Прочие доходы по выигрышам». Я бы попробовала воспользоваться вариантом 2, учитывая тот факт, что это будет соответствовать НК РФ. Пришлите пож-та более подробные рекомендации.

Добрый день! Выбор другой базы, например «Прочие доходы по выигрышам» позволит программе понять, что пересчитывать налог при начислении ЗП по ставке 15% не нужно.

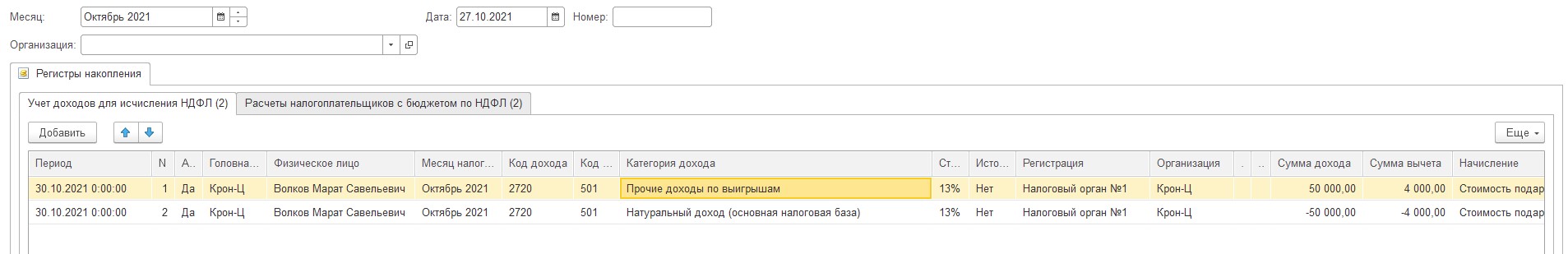

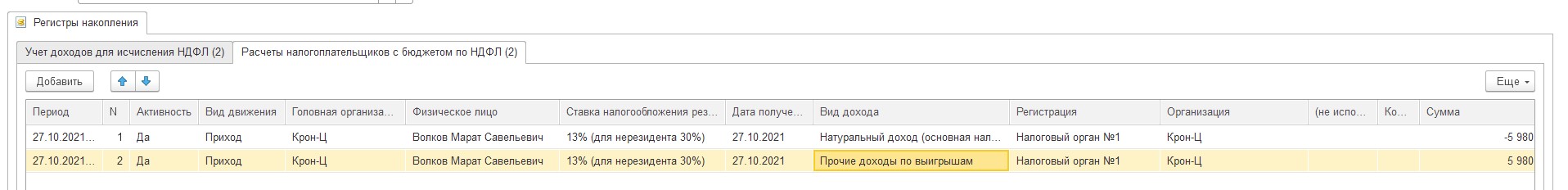

Вам нужно ввести корректировку по двум регистрам «Учет доходов налогоплательщиков с бюджетом по НДФЛ» и «Расчеты налогоплательщиков с бюджетом по НДФЛ».

Посмотрите исходные движения документа «Приз, поджарок» по этим регистрам и «Перенос данных» заполняйте по аналогии. Должны отличаться только Категории дохода и знаки сумм (по основной базе — с минусом, по выигрышам — с плюсом).

Пример из демо-базы на скриншотах:

Я смоделировала пример ан релизе 3.1.19.80. после такой корректировки не происходит перерасчет по ставке 15%, и отчетность заполняется верно — суммы попадают по ставке 13%.

Если в процессе возникнут какие-то вопросы, пишите.

Добрый лень. Перенос сделала, на 15% больше не пересчитывает.

Но вот в 6ндфл суммы подарков и вычеты по ним заполняются по ставке 15%.

Приложите, пожалуйста, скриншот Вашего документа «Перенос данных» по регистру «Учет доходов для исчисления НДФЛ».

Приложила

Тут все ОК! Давайте «Расчета налогоплательщиков с бюджетом по НДФЛ» тоже посмотрим.

Здравствуйте!

Я могу сейчас только предположить, что де-то позже этот НДФЛ все-таки ложится в колонку «Сумма с превышения». Документ «Начислении зарплаты» За Октябрь Вы пересчитывали после ввода этого «Переноса данных»?

Должно помочь вот что: в «переносе данных» перенести отрицательные суммы (по строкам с видом дохода «Натуральный доход») в колонку «Сумма с превышения».

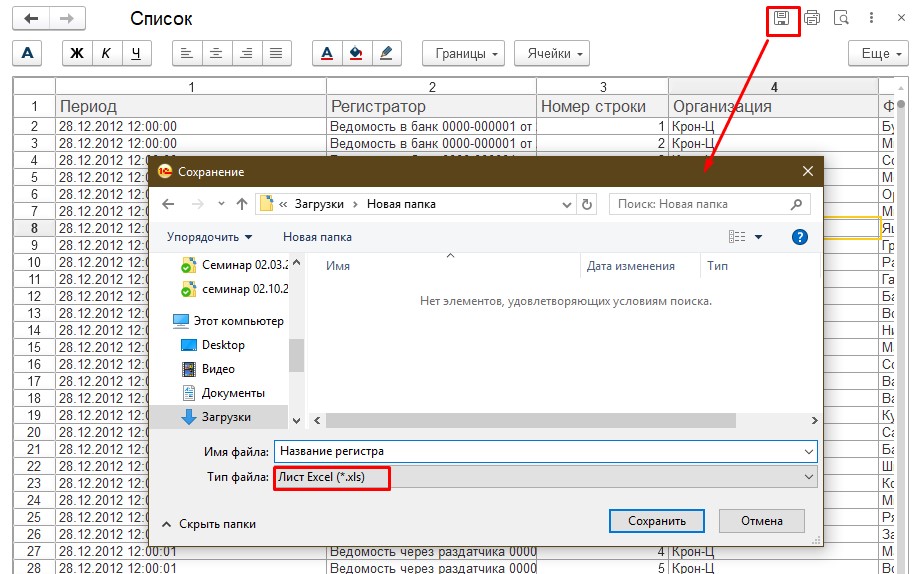

Но лучше давайте посмотрим данные по этому сотруднику непосредственно в регистре «Расчеты налогоплательщиков с бюджетом по НДФЛ». Откройте регистр через «Функции технического специалиста», сделайте отбор по сотруднику и приложите скриншот данных, а лучше выгрузку.

.

.

Чтобы сохранить данные регистра в файл нажмите «Еще» — «Вывести список», в открывшейся форме «ОК», и затем сохраните табличный документ в excel:

Файл отправьте мне на электронную почту zup4@profbuh8.ru. (На сайте такой формат прикрепить нельзя)

Добрый день, не пересчитывала.

Файл отправила на почту.

Спасибо за помощь!

Здравствуйте!

Проанализировав Ваш файл, вижу, что НДФЛ отразился верно: В начислении зарплаты за Октябрь нет сторно налога до превышения, удержание также прошло графе до превышения.

По ставке 15% попадает только доход и вычет или НДФЛ тоже?

Уточните, какой у Вас релиз ЗУП? Может быть есть какие-то особенности релиза.

Добрый вечер!

Получается следующее:

сумма подарка 8725,11, вычет 4000, ндфл 13% — 614, так вот в 6-ндфл выглядит так:

раздел 2 ставка 13%

доход 4725,11

вычет 0

ндфл 614

раздел 2 ставка 15%

доход 4000 (т.е. общий доход на 4 тыс больше, чем должно быть, при этом разбивка по коду дохода неверная — в расшифровке код 2720 стоит с суммой 8725,11)

вычет 4000

ндфл 0

1С:Предприятие 8.3 (8.3.18.1289)

Зарплата и управление персоналом, редакция 3.1 (3.1.19.48)

Здравствуйте!

Еще раз с нуля смоделировала пример, на релизе как у Вас. Опять же у меня не возникло ошибок в заполнении 6-НДФЛ: и доход и вычет и НДФЛ ложится на ставку 13%.

Обратила внимание, что у Вас в Переносе данных по Регистру «Расчеты налогоплательщиков с бюджетом по НДФЛ» не заполнено «Подразделение. Не уверена, повлияет ли это, но давайте все-таки подправим.

И также по регистру «Учет доходов для исчисления НДФЛ»: заполните поля «Подразделение сотрудника» и 2Территоряи выполнения работ»- тоже нужно выбрать Подразделение в обоих полях.

Если это не поможет, то придется дальше поэкспериментировать. Пересчитайте НДФЛ по этому сотруднику в Начислении зарплаты за Октябрь. что-то меняется?

Добрый день,

Все внесла, пересчитала НДФЛ за октябрь, ничего не изменилось.

Давайте попробуем все-таки: пересчитать этого сотрудника в Начисление зарплаты за Октябрь и перепровести документ. Может быть визуально ничего не меняется, но где-то в движениях что-то ляжет по-другому.

После этого проверьте заполнение 6-НДФЛ.

Напишите, пожалуйста, можете ли выслать копию базы для анализа? ФИО в базе можно обезличить специальной обработкой от 1С: «Скрытие конфиденциальной информации». Обработку можно скачать с сайта ИТС: https://its.1c.ru/db/metod8dev#content:5863:hdoc

Все это я сделала после вашего предыдущего письма и ничего не изменилось. Вчера мы обновили ЗУП, я попробовала снова перепровести начисление зарплаты с пересчетом НДФЛ, но в 6-ндфл снова без изменений (документы выплаты тоже перепроводила).

Я подумала еще про документ Премии. Открыла, попробовала пересчитать НДФЛ и сумма меняется с 70588 на 70683, т.е. +95руб. это разница между НДФЛ 15% 709 и НДФЛ 13% 614, т.е. в документе Премии считает НДФЛ с подарка как 15%, но затем при пересчете в начислении зарплаты меняется на 13% и даже после этого 6ндфл не заполняется корректно.

Я попросила подготовить базу. Вам ее можно выслать на ранее присланный Вами адрес — zup4@profbuh8.ru.?

Да, пришлите на этот адрес.

Когда отправите базу, отпишитесь здесь в комментариях, пожалуйста.

Доброе утро.

Отправила.

Татьяна, в высланной базе изменены суммы. В ней невозможно что-то проверить — это просто каша из несвязанных цифр. 🙁 Нужно сделать базу, в которой суммы останутся правильными, а личные данные будут затерты.

Добрый день, отправила корректную ссылку.

Добрый вечер, Татьяна! Не получается войт в базу: логин пароль, присланные в письме не подходят. Уточните, пожалуйста, данные для входа в базу.

Добрый день, проверили еще раз, все открывается. Направила вам на почту повторно, проверьте пож-та.

Добрый день! Да, теперь открылась. Оказалось, что в Переносе данных не заполнено поле «Дата получения дохода». После заполнения 6-НДФЛ верно заполняется. Проверяйте. а еще не заполнено поле «Сотрудник», его тоже рекомендую заполнить.

Доброе утро!

Теперь все корректно заполнилось.

Большое спасибо вам за помощь!

Отлично! Рада была помочь! 🙂