Организация простила долг по займу физическому лицу. С суммы прощенного долга необходимо исчислить НДФЛ.

Содержание

Варианты регистрации прощения долга

Порядок действий в ЗУП 3.1 зависит от того, является ли должник сотрудником организации:

Случай 1. Получатель займа – сотрудник организации. Расчеты по займам с сотрудниками организации ведутся на стороне ЗУП 3.1. Для регистрации прощения долга в ЗУП 3.1 потребуется:

- Отразить погашение долга. Для этого введем «технический» документ Погашение займа сотруднику (Зарплата – Займы сотрудникам). Остаток по займу и проценты на дату прощения долга рассчитаются автоматически. Также документ зарегистрирует доход в виде материальной выгоды и НДФЛ с нее.

- Для расчета НДФЛ в ЗУП 3.1 потребуется настроить Начисление (Настройка - Начисления) с назначением Доход в натуральной форме. Сумму прощенного долга зарегистрировать документом Доход в натуральной форме (Зарплата – Натуральные доходы).

По мнению Минфина при прощении долга по займу сотруднику организации еще нужно начислять страховые взносы - Письмо Минфина от 18 октября 2019 г. N 03-15-06/80212. Если согласны с мнением Минфина, в настройках натурального дохода нужно указать, что он облагается взносами.

Случай 2. Получатель займа – стороннее лицо. В этом случае расчеты по займам ведутся на стороне 1С:Бухгалтерия, поэтому в ЗУП 3.1 регистрируем только доход в учете НДФЛ. Для этих целей можно использовать документ Операция учета НДФЛ (Налоги и взносы – См. также – Операции учета НДФЛ).

Разберем оба случая на примерах.

Пример 1. Прощение займа сотруднику

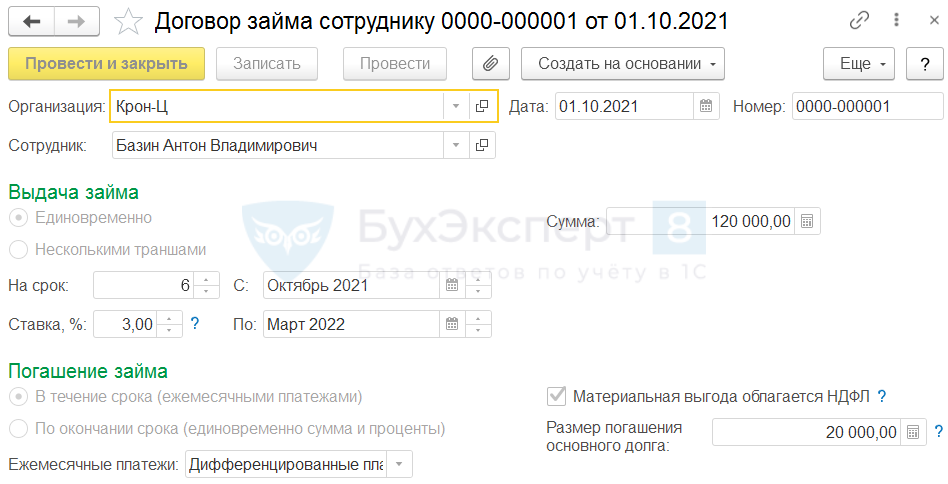

В октябре сотруднику был выдан заем 120 000 руб. на 6 месяцев по ставке 3%.

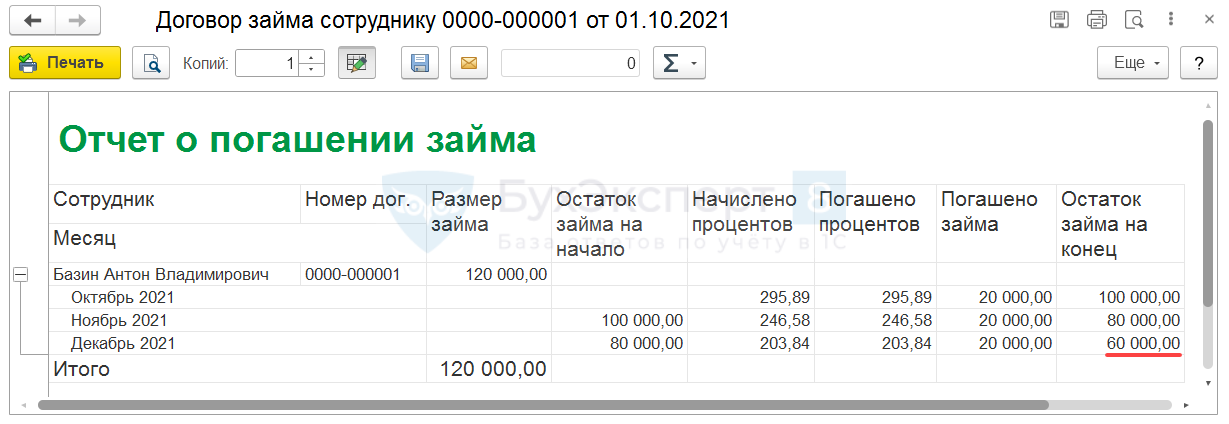

10.01.2022 г. было принято решение простить долг по займу и проценты. Сумма остатка основного долга на момент прощения займа – 60 000 руб.

Сумма процентов за январь:

- 60 000 (остаток долга) * 3% * 10 (дней использования займа в январе) / 365 (дней в году) = 49,32 руб.

Общая сумма прощенной задолженности с учетом процентов – 60 049,32 руб. Вычеты по НДФЛ для сотрудника не применяются. Отразим прощение долга в учете расчетов по займу и для целей расчета НДФЛ.

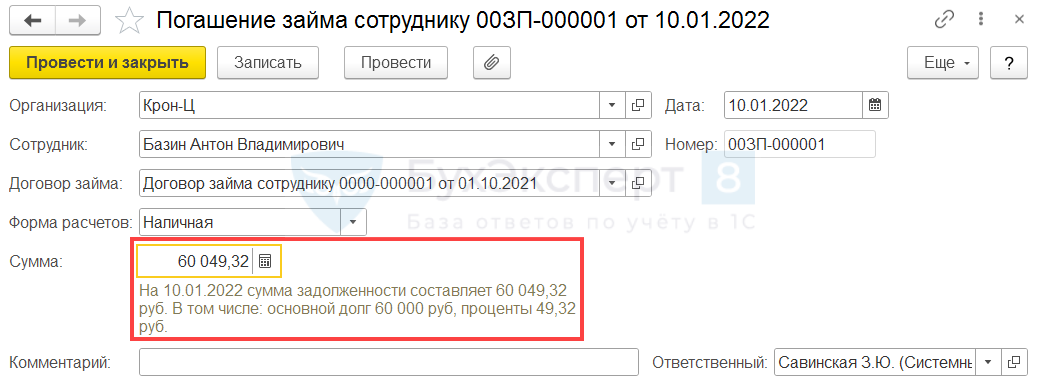

Создадим «технический» документ Погашение займа сотруднику. После выбора сотрудника и договора займа программа автоматически рассчитала остаток долга и проценты на дату прощения долга (10.01.2022 г.). Укажем общий размер задолженности в поле Сумма.

Получите понятные самоучители 2026 по 1С бесплатно:

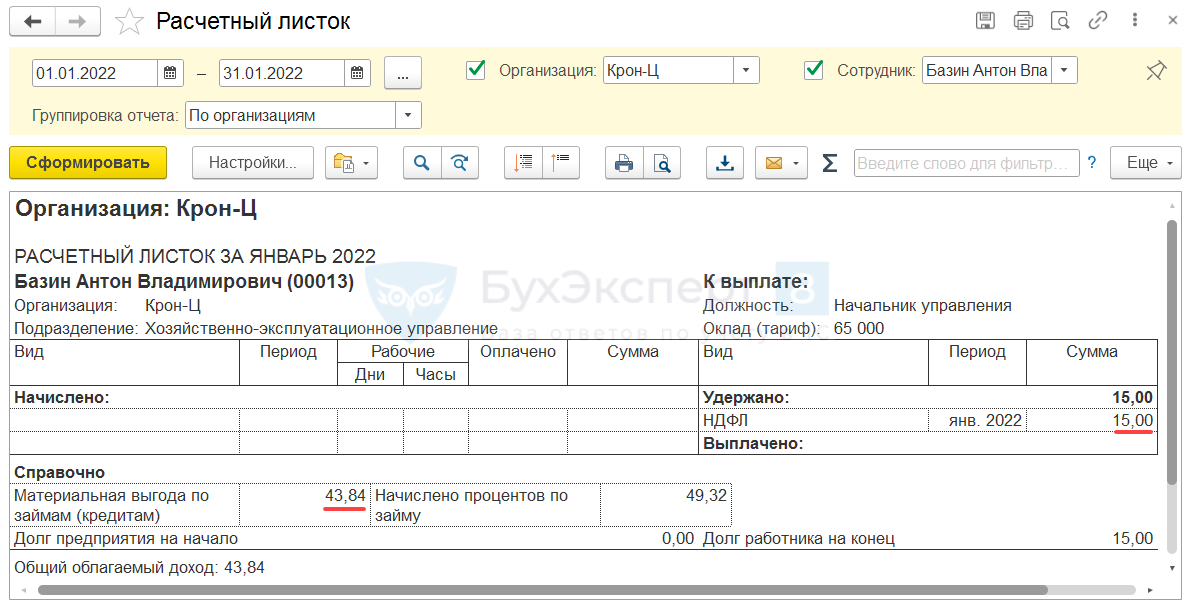

При проведении документа Погашение займа сотруднику была также рассчитана материальная выгода от экономии на процентах и НДФЛ с нее. Сумму матвыгоды и НДФЛ можно увидеть:

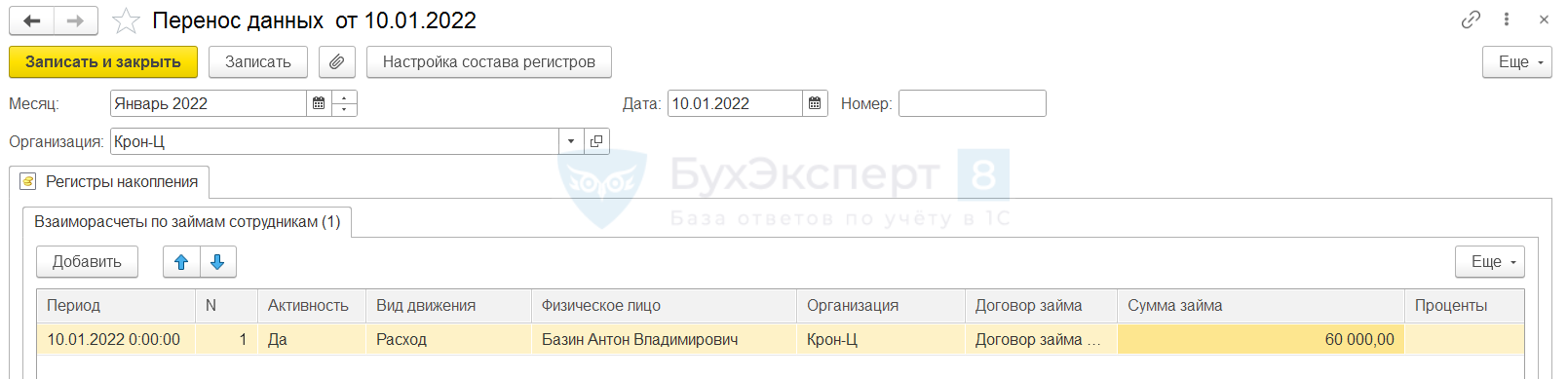

Если требуется закрыть долг по займу, но при этом не начислять проценты и не рассчитывать материальную выгоду, это можно сделать документом Перенос данных (Администрирование – Переносы данных). По регистру Взаиморасчеты по займам сотрудникам добавим запись с видом движения Расход на сумму остатка долга.

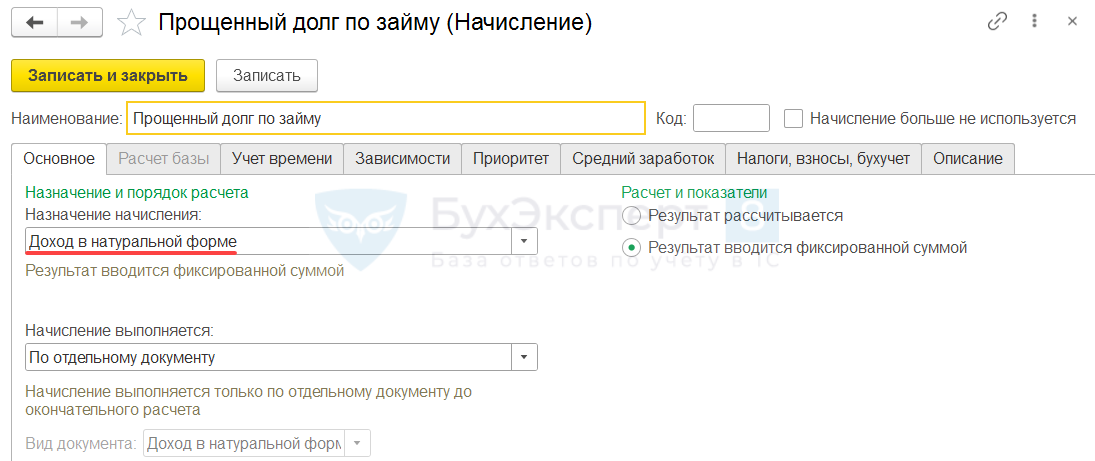

Для регистрации суммы прощенного долга в учете НДФЛ и взносов создадим новое Начисление с назначением Доход в натуральной форме.

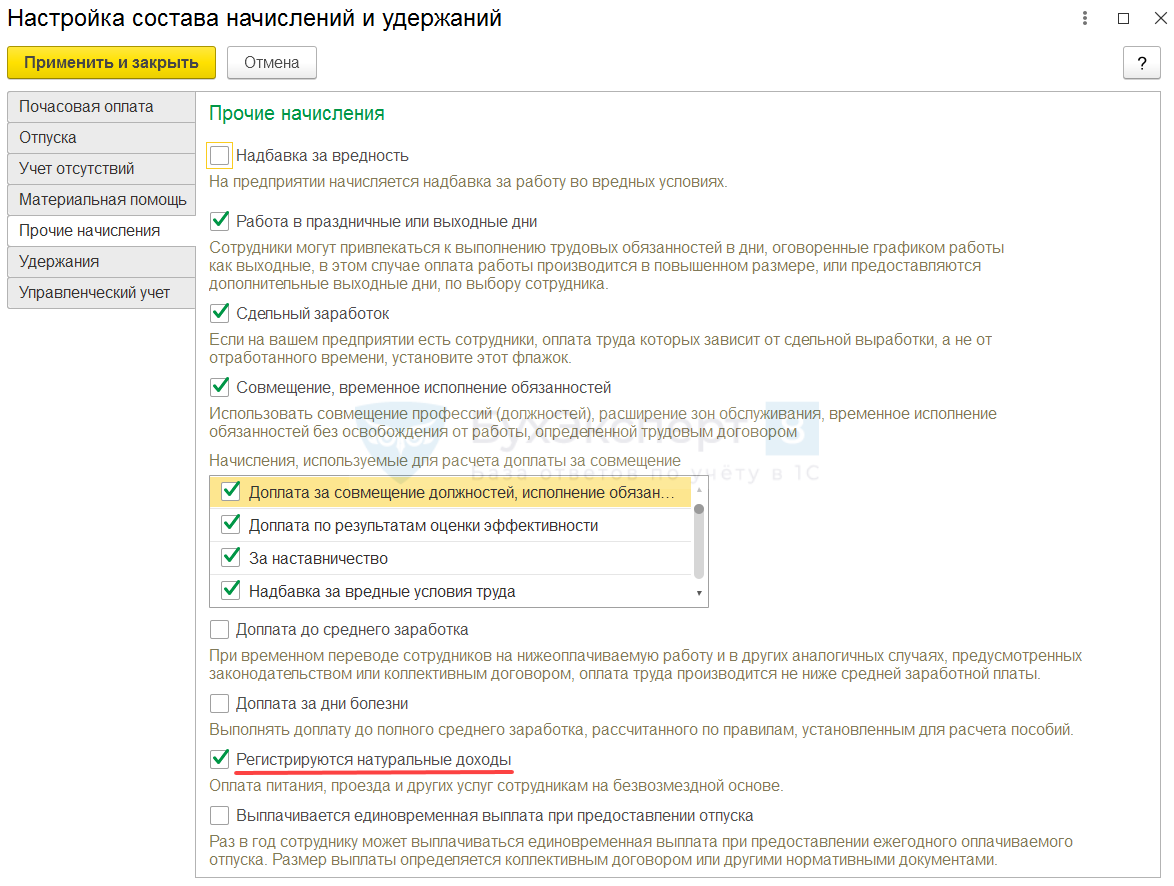

Если в программе нет возможности настроить начисление с назначением Доход в натуральной форме, проверьте Настройку состава начислений и удержаний (Настройка – Расчет зарплаты – Настройка состава начислений и удержаний). На вкладке Прочие начисления должен быть установлен флажок Регистрируются натуральные доходы.

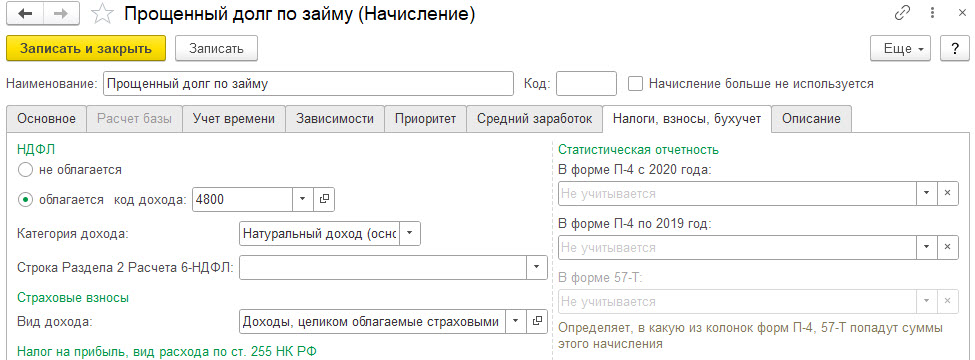

На вкладке Налоги, взносы, бухучет зададим параметры обложения дохода НДФЛ и взносами.

В нашем примере мы согласны с мнением Минфина, что прощение займа связано с трудовыми отношениями - Письмо Минфина от 18.10.2019 N 03-15-06/80212. Если не согласны с мнением Минфина и считаете, что с суммы прощенного долга не нужно начислять взносы и отражать ее как доход в РСВ, то вид дохода по взносам в настройках нужно выбрать Доходы, не являющиеся объектом обложения страховыми взносами.

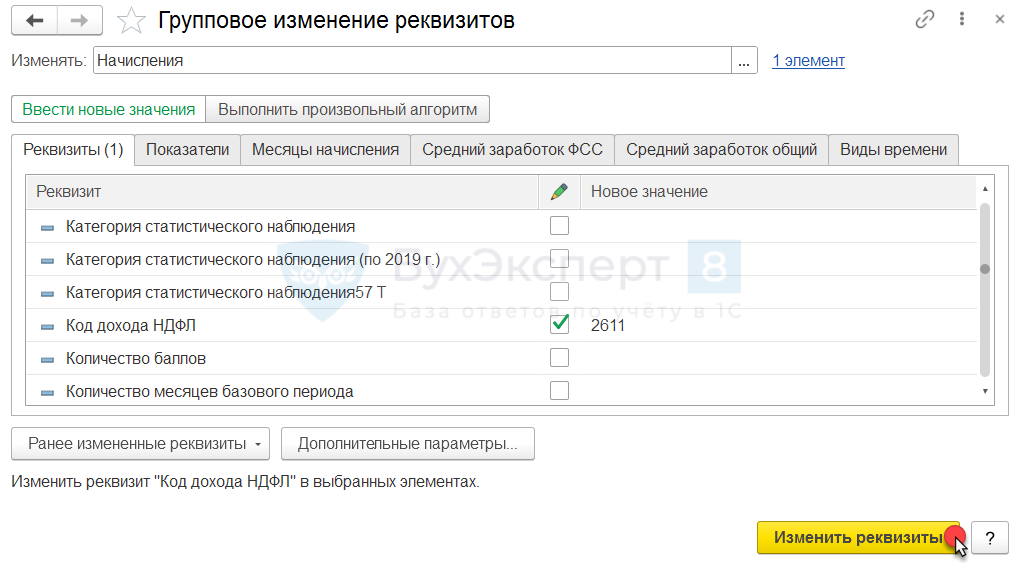

Если с должника списывается безнадежная к взысканию задолженность, такой доход отражаем в учете НДФЛ с кодом 2611. Указать этот код для дохода в натуральной форме сразу не получится, но его можно подменить обработкой Группового изменения реквизитов (Администрирование – Обслуживание – Корректировка данных). Перед выполнением обработки обязательно сделайте резервную копию базы, т.к. в случае ошибки действие обработки необратимо!

В форме обработки выбираем объект Начисления и по ссылке Все элементы открываем окно для отбора конкретного начисления.

Для реквизита Код дохода НДФЛ установим значение 2611 и выполним обработку.

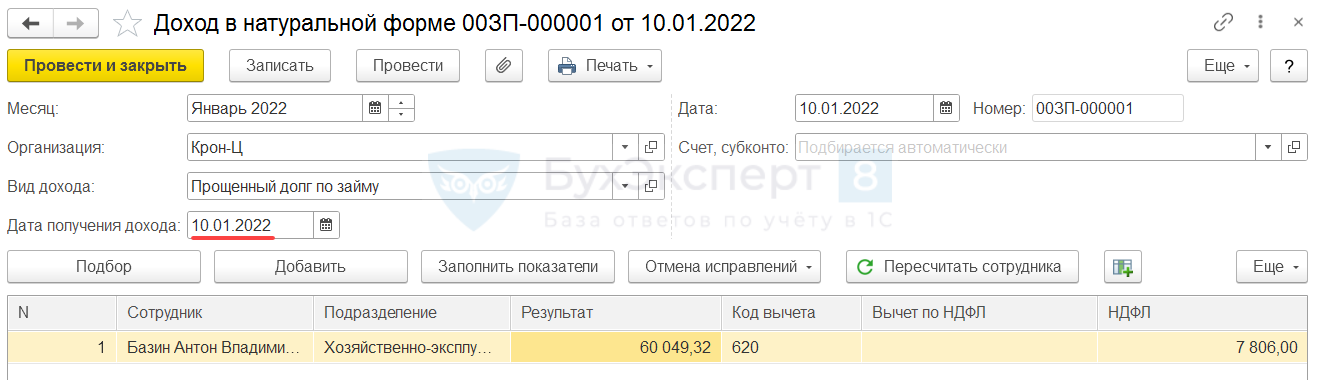

Отразим доход в размере прощенного долга документом Доход в натуральной форме. В поле Дата получения дохода укажем день прощения долга – 10.01.2022 г. НДФЛ рассчитался сразу в документе.

Проверим расчет НДФЛ с суммы прощенного долга:

- 60 049,32 (прощенный долг) * 13% = 7 806 руб.

Пример 2. Прощение займа стороннему физическому лицу

Оставим условие Примера 1 и внесем одно изменение: получатель займа – стороннее физическое лицо и договор займа в ЗУП 3.1 не регистрировался. Поэтому при прощении долга требуется только отразить доход в учете НДФЛ.

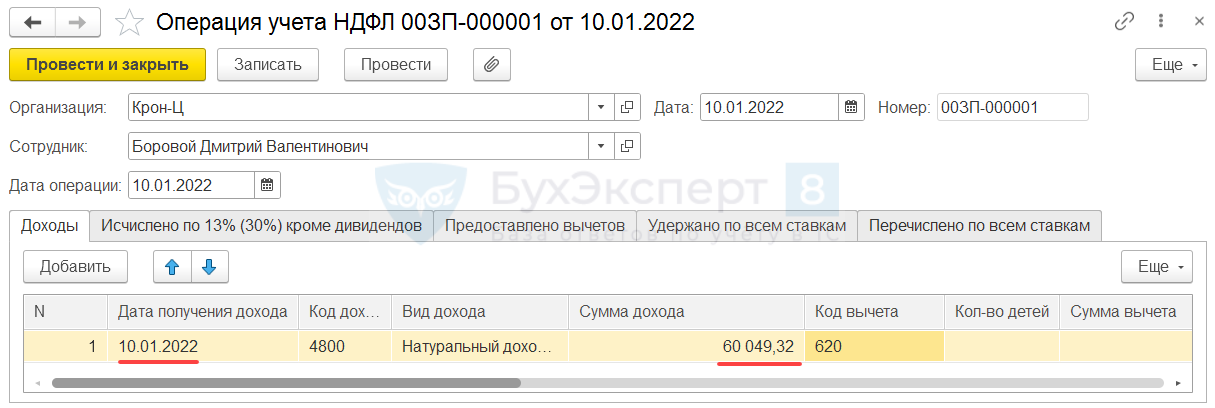

Зарегистрируем сумму прощенного долга документом Операция учета НДФЛ. На вкладке Доходы укажем сумму прощенной задолженности с учетом начисленных процентов – 60 049,32 руб. Дата получения дохода – дата прощения долга, 10.01.2022 г.

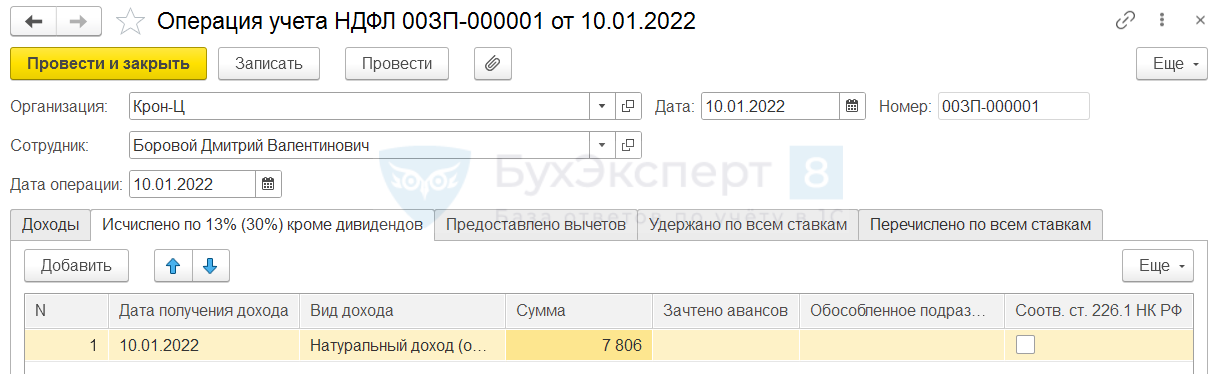

Исчисленный НДФЛ отразим на вкладке Исчислено по 13% (30%) кроме дивидендов.

Если стороннему физическому лицу не производятся выплаты, удержать НДФЛ нет возможности. В этом случае удержанный НДФЛ в ЗУП 3.1 не регистрируем и по итогам года в Приложении 1 к 6-НДФЛ отразим сумму не удержанного налога.

Если стороннему физическому лицу производятся выплаты и есть возможность удержать НДФЛ, отразить удержание можно также документом Операция учета НДФЛ. Пример такой корректировки есть в статье Исправление ошибок в учете по НДФЛ, Пример 4.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете