Источник: Письмо ФНС от 15.04.2024 N ЗГ-2-11/5893, Письмо ФНС от 13.03.2024 N ЗГ-2-11/3699@

Информация для: работодателей

К вознаграждению и иным выплатам дистанционному сотруднику, который работает из-за границы на российского работодателя, применяется ставка 13% (15%) в зависимости от суммы полученных доходов (пп. 6.2 п. 1 ст. 208, п. 3, п. 3.1 ст. 224 НК РФ).

ФНС разъяснила, что к иными выплатам относятся, например:

- оплата отпуска;

- командировочные расходы;

- денежная компенсация при нарушении срока выплаты зарплаты;

- материальная помощь;

- больничное пособие;

- выплаты при увольнении;

- возмещение расходов, связанных с использованием дистанционным работником личного или арендованного оборудования в сумме, определенной коллективным договором, ЛНА работодателя, трудовым договором, допсоглашением к трудовому договору, превышающей 35 руб. за каждый день выполнения трудовой функции дистанционно (при отсутствии документально подтвержденных расходов дистанционщика).

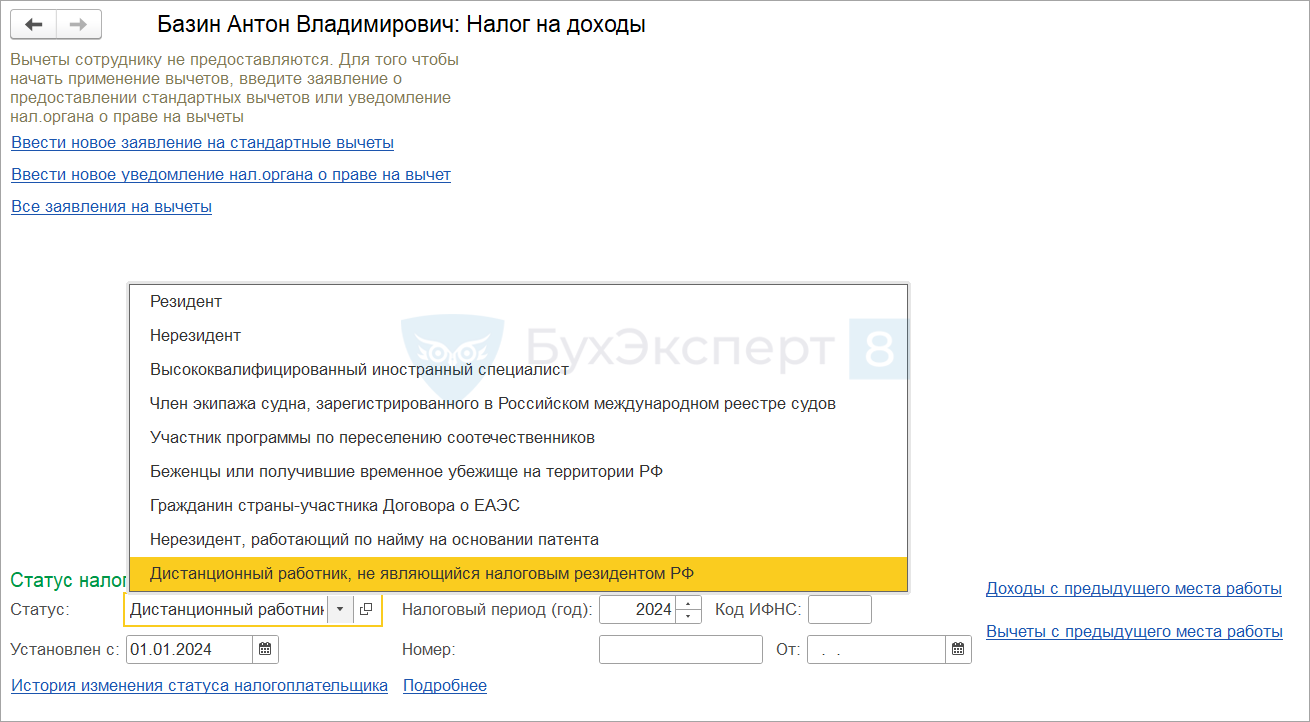

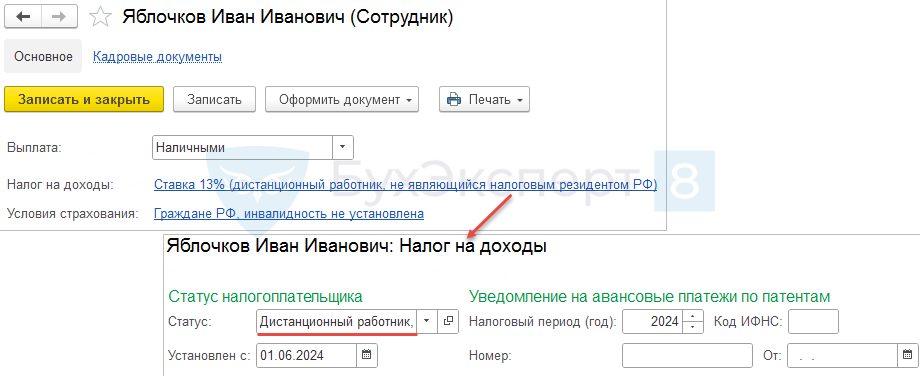

Чтобы облагать доходы от трудовой деятельности дистанционного заграничного сотрудника-нерезидента по ставке 13 (15)%, для него в Карточке сотрудника по ссылке Налог на доходы потребуется установить налоговый статус Дистанционный работник, не являющийся налоговым резидентом РФ.

«Резидентская» ставка 13% (15%) будет применяться по заграничному удаленщику для всех его доходов с категориями: Оплата труда, Оплата труда в натуральной форме, Оплата труда при АУСН, Прочие доходы от трудовой деятельности.

Подробнее про налоговый статус дистанционного работника за границей – в статье Обложение НДФЛ доходов заграничных дистанционных работников с 2024 года (ЗУП 3.1.27.148 / 3.1.28.60).

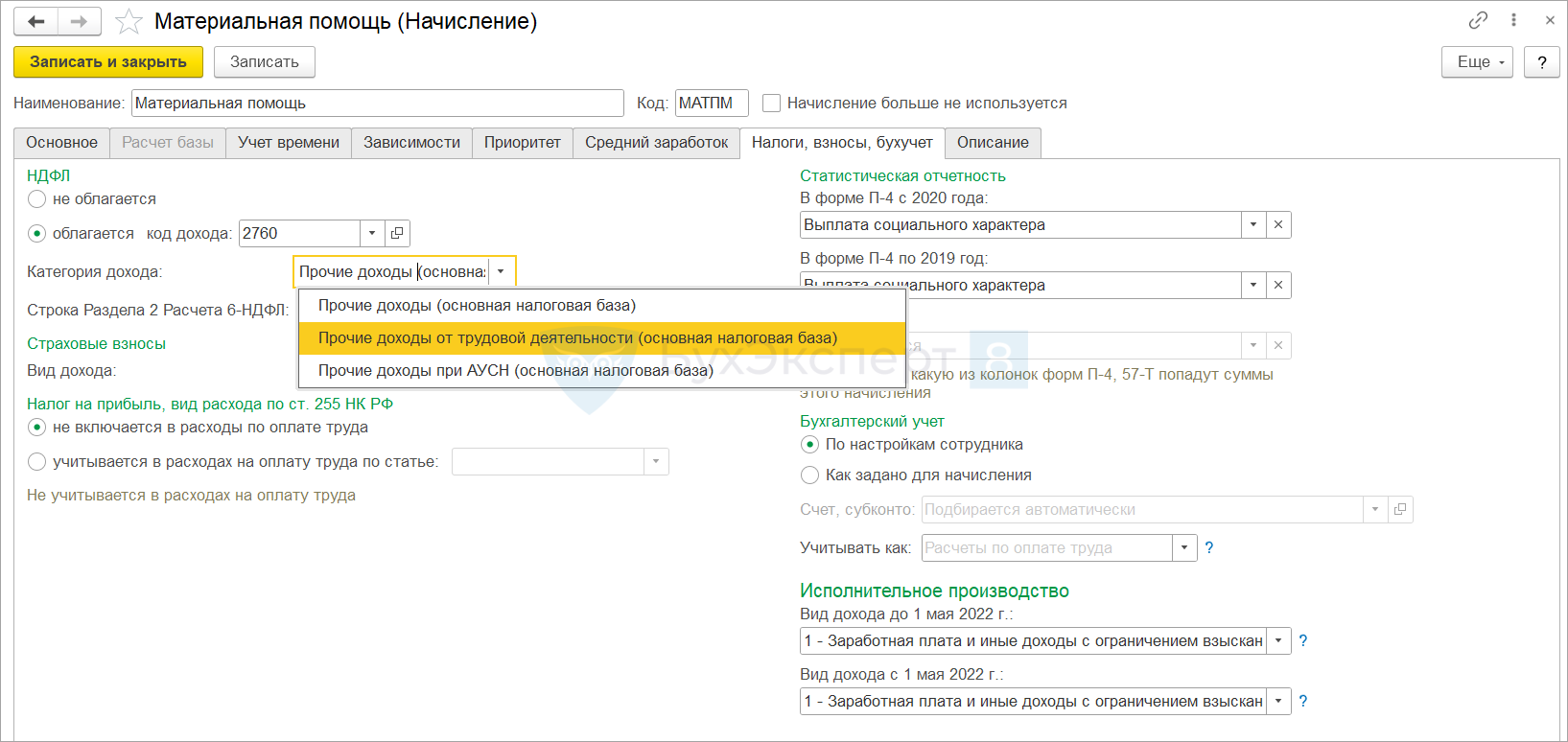

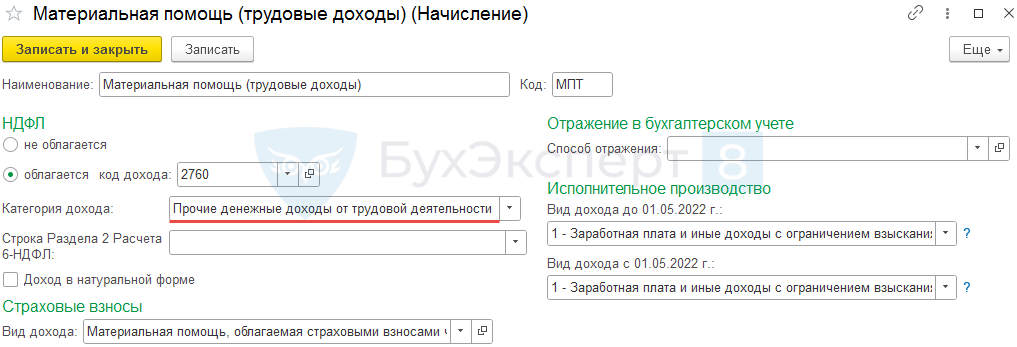

Если какие-то из начислений дистанционного сотрудника, перечисленных в письмах ФНС, облагается по ставке 30% - проверьте Категорию дохода в настройке начисления.

В Карточке сотрудника по ссылке Налог на доходы установить налоговый статус Дистанционный работник, не являющийся налоговым резидентом РФ.

Получите понятные самоучители 2026 по 1С бесплатно:

Ставка 13% (15%) применяется для начислений с Категорий дохода по НДФЛ:

- Оплата труда.

- Неденежные доходы от трудовой деятельности (основная налоговая база).

- Прочие денежные доходы от трудовой деятельности (основная налоговая база).

- Оплата труда при АУСН.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Лучше бы разъяснили что облагать по ставке 30%. И что не относится к доходам от трудовой деятельности.

Здравствуйте.

В программе по ставке 30 % облагаются доходы с категорией Натуральные доходы или Прочие доходы. Особенности такого обложения разбирали в публикации

С нетрудовых доходов заграничных дистанционщиков считается НДФЛ по ставке 30% — что делать? .

Спасибо. Статью прочитала. Но опять же, нет перечня доходов, относящихся к нетрудовым. Как я поняла из статьи, всё что не поименовано в приведенных примерах из писем фнс, то и есть нетрудовые доходы? То есть работодатель сам решает? И оформляет это документом, например, натуральный доход.

Конкретного перечня найти не удалось. К нетрудовым доходам можно отнести премии к юбилейным датам, оплату стоимости питания, проезда, обучения, коммунальных услуг. То есть все то, что не является оплатой именно труда сотрудника.

Анна. Спасибо! Я тоже не нашла конкретного перечня. Творческий подход). Опять же обучение. Если обучение в рамках его специальности, и оно необходимо для работы в этой компании, полагаю, оно не должно облагаться ндфл. Спасибо.

Спс за информацию.