Рассмотрим особенности отражения в 1С операций начисления и выплаты дивидендов учредителям.

Вы узнаете:

- как начислить дивиденды:

- физическому лицу — резиденту РФ

- физическому лицу — нерезиденту РФ

- российской организации

- как выплатить дивиденды

- как уплатить НДФЛ и налог на прибыль с дивидендов

- как отразить операции по дивидендам в отчетности

Содержание

- Нормативное регулирование

- План счетов

- Пошаговая инструкция

- Начисление дивидендов физическому лицу-резиденту РФ

- Начисление дивидендов физическому лицу-нерезиденту РФ

- Начисление дивидендов российскому юридическому лицу

- Выплата дивидендов

- Уведомление об исчисленных суммах налогов

- Отражение совокупной обязанности по уплате налогов на ЕНС

- Отчетность

Нормативное регулирование

Дивиденды — это доход, полученный участником от организации при распределении прибыли, остающейся после налогообложения и определяемый пропорционально долям в уставном капитале (п. 1 ст. 43 НК РФ).

Решение о распределении и выплате дивидендов принимается на годовом или внеочередном общем собрании участников ООО (п. 1 ст. 28, пп. 7 п. 2 ст. 33 Федерального закона от 08.02.1998 N14-ФЗ).

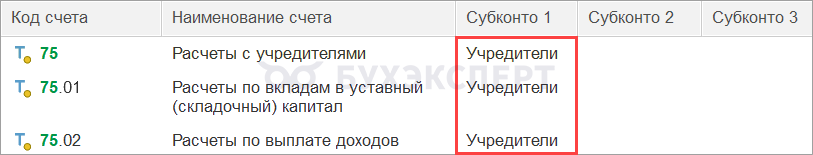

Начисление и выплата дивидендов отражаются отдельно по каждому участнику на счете 75.02 «Расчеты по выплате доходов» в корреспонденции со счетами (Инструкция по применению Плана счетов, утв. Приказом Минфина РФ от 31.10.2000 N 94н):

- 84.01 «Прибыль, подлежащая распределению»

- 68 «Расчеты по налогам и сборам»

- 51 «Расчетные счета» или 50 «Касса»

При выплате дивидендов участникам общества российская организация признается налоговым агентом:

- по налогу на прибыль — при выплатах юридическим лицам (ст. 275 НК РФ)

- по налогу на доходы физических лиц — при выплатах физическим лицам (п. 1 ст. 226 НК РФ)

Как налоговый агент, российская организация исчисляет, удерживает и перечисляет сумму налога в федеральный бюджет в составе единого налогового платежа (п. 3, п. 6 ст. 284 НК РФ, п. 1 ст. 45 НК РФ)

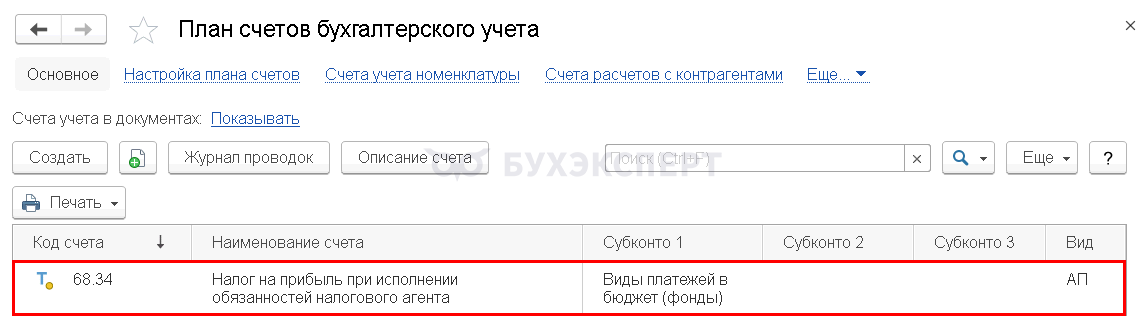

План счетов

Начисление и выплата дивидендов отражаются в 1С на счете 75.02 «Расчеты по выплате доходов».

Учет ведется по каждому учредителю (участнику) по субконто Учредители.

Каждый учредитель (участник) выбирается из:

- справочника Контрагенты (для юридических лиц)

- справочника Физические лица

Получите понятные самоучители 2026 по 1С бесплатно:

Если учредитель — сотрудник, то традиционно при расчетах с ним используется счет 70 (Инструкция к плану счетов, утв. Приказом Минфина РФ от 31.10.2000 N 94н).

Однако руководствуясь принципом рациональности и учитывая, что налогообложение дивидендов и отчетность для физлиц-сотрудников и не сотрудников не имеет особенностей, в учетной политике можно утвердить счет расчетов с сотрудником по начислению и выплате дивидендов — 75 «Расчеты с учредителями».

Если по веским причинам необходимо использовать счет 70, воспользуйтесь следующим алгоритмом отражения в 1С: Дивиденды в 1С: начисление, выплата, отчетность

Счет 68.34 «Налог на прибыль при исполнении обязанностей налогового агента» предназначен для обособленного учета налога на прибыль при исполнении обязанностей налогового агента по дивидендам.

Пошаговая инструкция

30 марта общим собранием учредителей Организации принято решение распределить полученную за 2025 год прибыль в размере 2 000 000 руб. в пользу следующих учредителей:

- российского юридического лица ООО «РЕВЕРС», которое владеет 50% доли уставного капитала общества 6 месяцев, — 1 000 000 руб.

- физического лица (резидента РФ) Краснова Игоря Владимировича, сотрудника организации, который владеет 35% доли уставного капитала общества, — 700 000 руб.

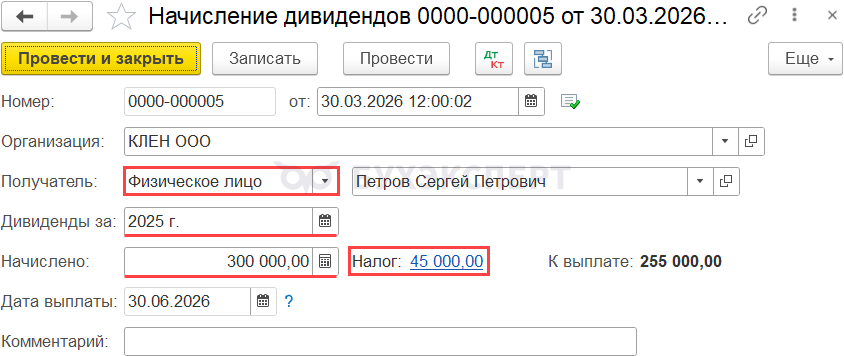

- физического лица (нерезидента РФ) Петрова Сергея Петровича, который владеет 15% доли уставного капитала общества, — 300 000 руб.

Организация, как налоговый агент, исчисляет и удерживает:

- налог на прибыль с доходов в виде дивидендов юридического лица в размере 13%

- НДФЛ с доходов в виде дивидендов физического лица-резидента РФ в размере 13%

- НДФЛ с доходов в виде дивидендов физического лица-нерезидента РФ в размере 15%

Организация не получала дивидендов от других юридических лиц.

Пошаговая инструкция оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Начисление дивидендов физическому лицу — резиденту РФ | |||||||

| 30 марта | 84.01 | 75.02 | 700 000 | Начисление дивидендов | Начисление дивидендов | ||

| 75.02 | 68.01 | 91 000 | НДФЛ с дивидендов | ||||

| Начисление дивидендов физическому лицу — нерезиденту РФ | |||||||

| 30 марта | 84.01 | 75.02 | 300 000 | Начисление дивидендов | Начисление дивидендов | ||

| 75.02 | 68.01 | 45 000 | НДФЛ с дивидендов | ||||

| Начисление дивидендов российскому юридическому лицу | |||||||

| 30 марта | 84.01 | 75.02 | 1 000 000 | Начисление дивидендов | Начисление дивидендов | ||

| 75.02 | 68.34 | 130 000 | Налог на прибыль с дивидендов | ||||

| Выплата дивидендов российскому юридическому лицу | |||||||

| 30 марта | 75.02 | 51 | 870 000 | Выплата дивидендов | Списание с расчетного счета — Перечисление дивидендов | ||

| 68.90 | 51 | 130 000 | Пополнение ЕНС (налог на прибыль) | Списание с расчетного счета — Уплата налога | |||

| Выплата дивидендов физическому лицу | |||||||

| 30 марта | 75.02 | 51 | 864 000 | Выплата дивидендов | Списание с расчетного счета — Перечисление дивидендов | ||

| 06 апреля | 68.01 | 68.90 | 136 000 | Начисление ЕНП | |||

| 68.90 | 51 | 136 000 | Пополнение ЕНС (НДФЛ) | Списание с расчетного счета — Уплата налога | |||

| Отражение на ЕНС совокупной обязанности (налог на прибыль) | |||||||

| 28 апреля | 68.34 | 68.90 | 130 000 | Начисление ЕНП | Корректировка ЕНС — Начисление налога | ||

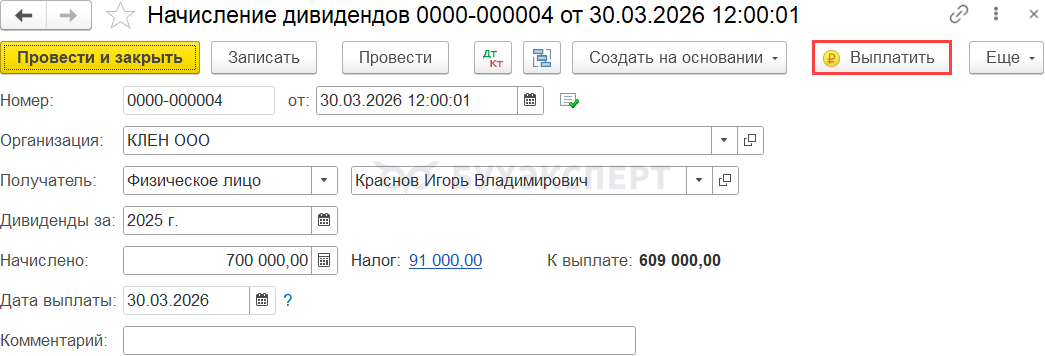

Начисление дивидендов физическому лицу-резиденту РФ

Для отражения операций по начислению дивидендов используйте документ Начисление дивидендов.

Найти его можно:

- Зарплата и кадры — Начисление дивидендов

- Операции — Начисление дивидендов

Доходы, полученные в виде дивидендов физическими лицами-налоговыми резидентами РФ в размере до 2,4 млн руб., облагаются по ставке 13% (п. 1 ст. 224 НК РФ).

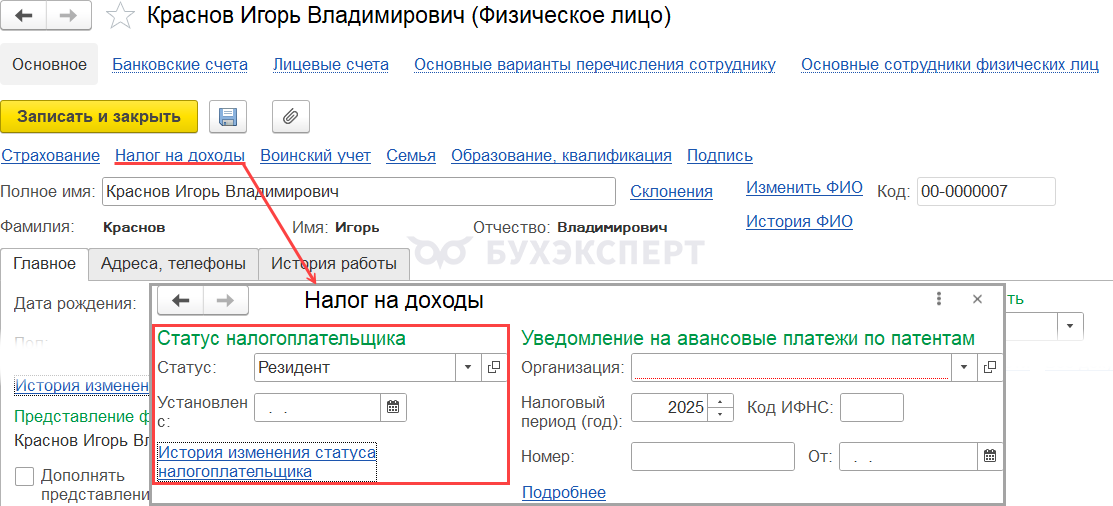

Программа автоматически определяет ставку НДФЛ с дивидендов и удерживает налог с получателя дивидендов, ориентируясь на статус, указанный в карточке физического лица.

По умолчанию при создании нового физического лица в справочнике Физические лица ему устанавливается статус Резидент.

Проверьте статус в карточке физического лица в разделе Зарплата и Кадры — Физические лица по ссылке Налог на доходы.

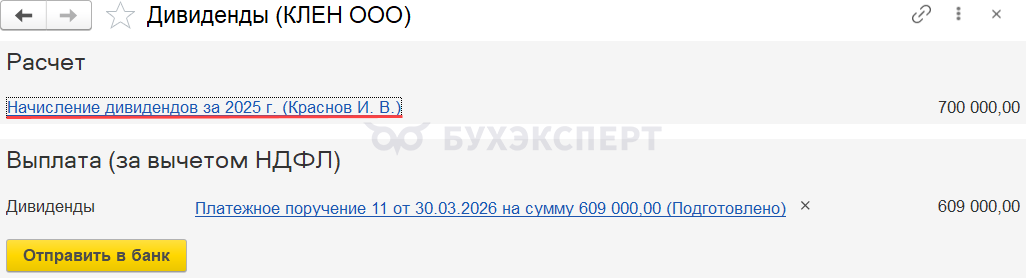

Если получатель — физическое лицо-резидент РФ (в нашем примере это Краснов Игорь Владимирович), сумма НДФЛ в документе Начисление дивидендов рассчитается автоматически, изменить ее нельзя.

В документе укажите:

- Получатель — тип учредителя — Физическое лицо

- Дивиденды за — 2025 г. — период, за который начислены дивиденды

- Начислено — сумма дивидендов

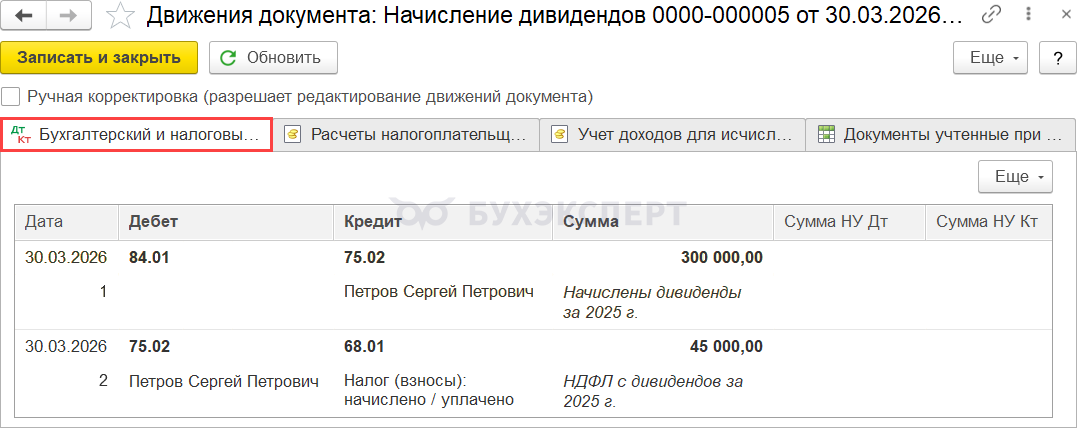

Проводки по документу

Документ формирует проводки:

- Дт 84.01 Кт 75.02 — начислены дивиденды

- Дт 75.02 Кт 68.01 — НДФЛ с дивидендов

Так как форма документа Начисление дивидендов не содержит поля для счета расчетов по дивидендам, у пользователя нет возможности для его установки или изменения. Программа автоматически формирует проводки по счету 75.02 «Расчеты по выплате доходов».

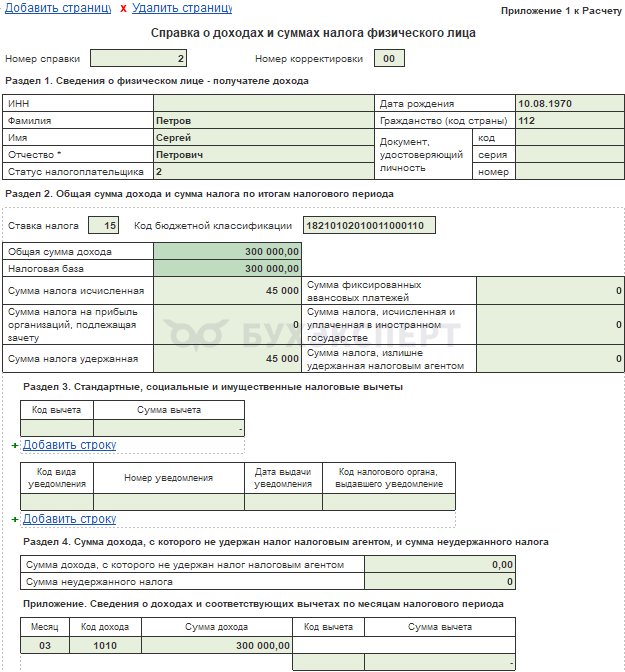

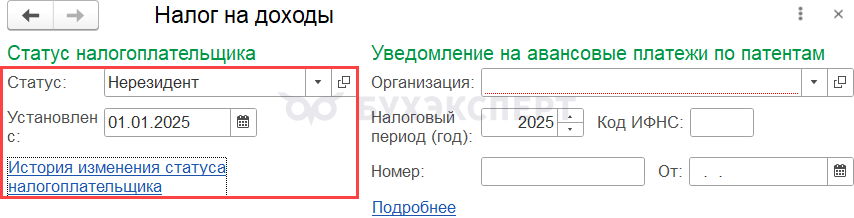

Начисление дивидендов физическому лицу-нерезиденту РФ

Доходы, полученные в виде дивидендов физическими лицами-налоговыми нерезидентами РФ, в обычном случае облагаются по ставке 15% (п. 3 ст. 224 НК РФ).

Подробнее Ставки НДФЛ, КБК и порядок расчета налога с 2025 года в ЗУП 3.1

Установите статус Нерезидент в карточке физического лица в разделе Зарплата и Кадры — Физические лица по ссылке Налог на доходы.

Укажите:

- Статус — Нерезидент

- Установлен с — дата установления статуса физического лица

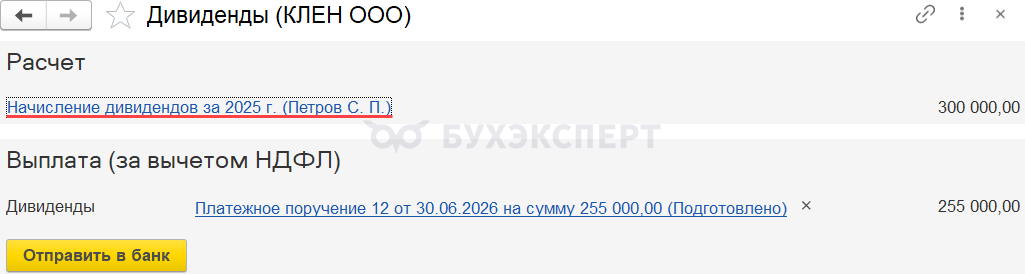

Если получатель — физическое лицо-нерезидент РФ (в нашем примере это Петров Сергей Петрович), сумма НДФЛ в документе Начисление дивидендов рассчитается автоматически, изменить ее нельзя.

В документе укажите:

- Получатель — тип учредителя — Физическое лицо

- Дивиденды за — 2025 г. — период, за который начислены дивиденды

- Начислено — сумма дивидендов

Проводки по документу

Документ формирует проводки:

- Дт 84.01 Кт 75.02 — начислены дивиденды

- Дт 75.02 Кт 68.01 — НДФЛ с дивидендов

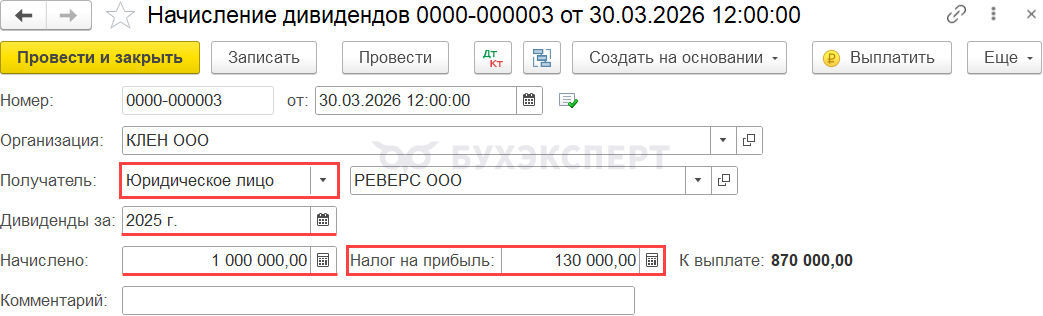

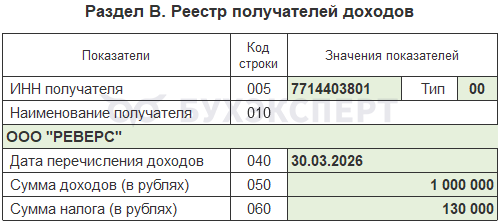

Начисление дивидендов российскому юридическому лицу

Для дивидендов, полученных от российских организаций, российскими юридическими лицами применяется ставка:

- 0% — для юридических лиц, владеющих не менее 365 календарных дней долей размером 50% и более в уставном капитале общества (пп. 1 п. 3 ст. 284 НК РФ)

- 13% — для остальных юридических лиц (пп. 2 п. 3 ст. 284 НК РФ)

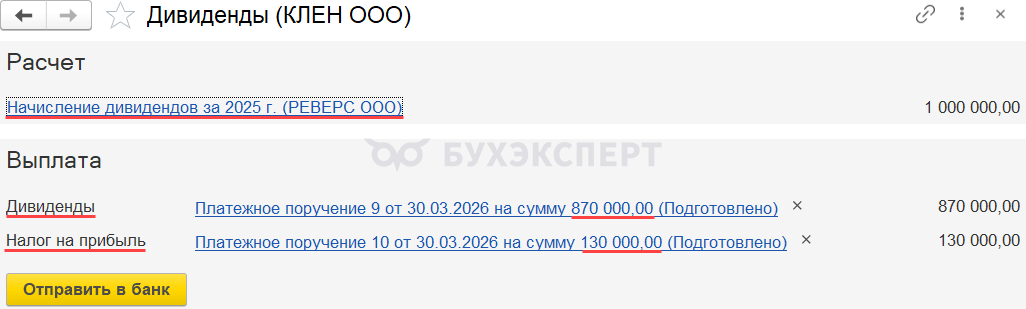

ООО «РЕВЕРС» владеет долей размером 50% в течение 6 месяцев, что менее 365 дней. Сумма налога на прибыль с дивидендов в документе Начисление дивидендов рассчитывается автоматически по ставке 13%.

В документе укажите:

- Получатель — тип учредителя — Юридическое лицо

- Дивиденды за — 2025 г. — период, за который начислены дивиденды

- Начислено — сумма дивидендов

Сумму в поле Налог на прибыль можно отредактировать, указав нужную сумму.

Это необходимо, если для расчета налога на прибыль с дивидендов используется другая ставка. Например, когда налог рассчитывается по ставке 0%, если организация владеет не менее 50% акций 365 дней. Программа автоматически ставку не определяет.

Если в поле Налог на прибыль сумма равна 0, в декларации по налогу на прибыль сумма дивидендов отразится по строке 021 — дивиденды, налоги с которых начислены по ставке 0% Раздела А Листа 03.

Проводки по документу

Документ формирует проводки:

- Дт 84.01 Кт 75.02 — начислены дивиденды

- Дт 75.02 Кт 68.34 — налог на прибыль с дивидендов

Выплата дивидендов

Помощник выплаты

В программе предусмотрен помощник выплаты дивидендов и уплаты налога на прибыль с дивидендов юрлица в составе ЕНП.

Запустите помощник из документа Начисление дивидендов по кнопке Выплатить.

Результатом его работы будет создание документов Платежное поручение.

Для физических лиц Краснова И. В. и Петрова С. П. автоматически сформированы документы Платежное поручение на выплату дивидендов.

Для ООО «РЕВЕРС» сформированы документы Платежное поручение:

- на выплату дивидендов

- на уплату ЕНП по налогу на прибыль с дивидендов (датой выплаты дивидендов)

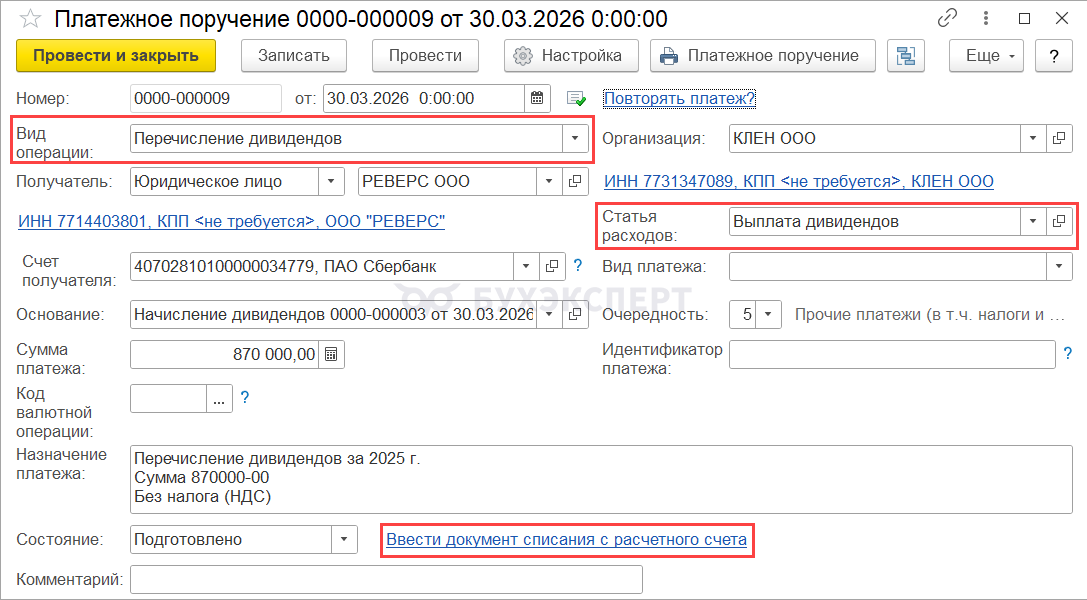

Платежное поручение

Платежное поручение можно также создать из документа Начисление дивидендов по кнопке Создать на основании.

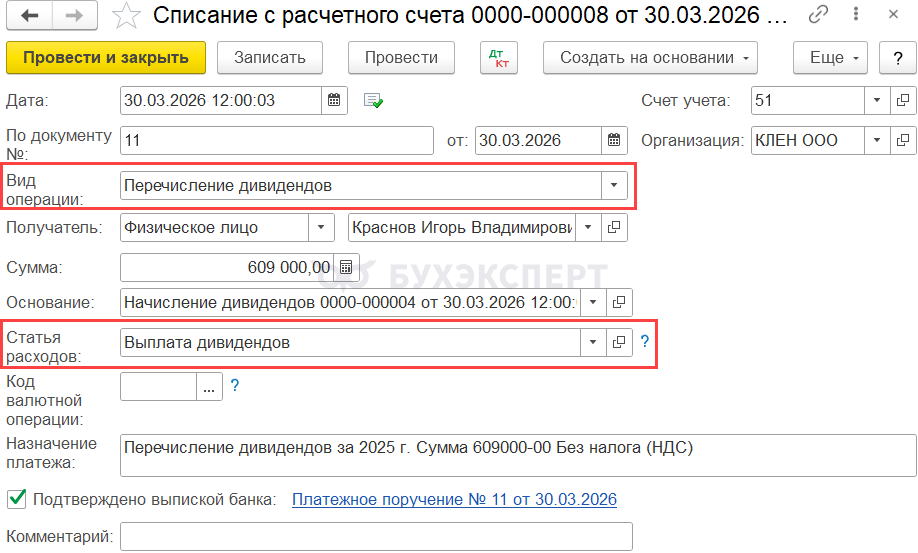

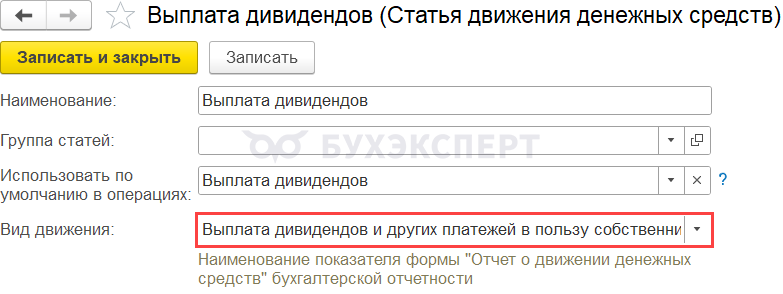

Обратите внимание на заполнение полей:

- Вид операции — Перечисление дивидендов

- Получатель — Юридическое лицо (Физическое лицо)

- Статья расходов — Выплата дивидендов с установленным видом движения Выплата дивидендов и других платежей в пользу собственников

Статья расходов — это статья движения денежных средств (ДДС), она важна для корректного отражения дивидендов в Отчете о движении денежных средств, если организация его формирует.

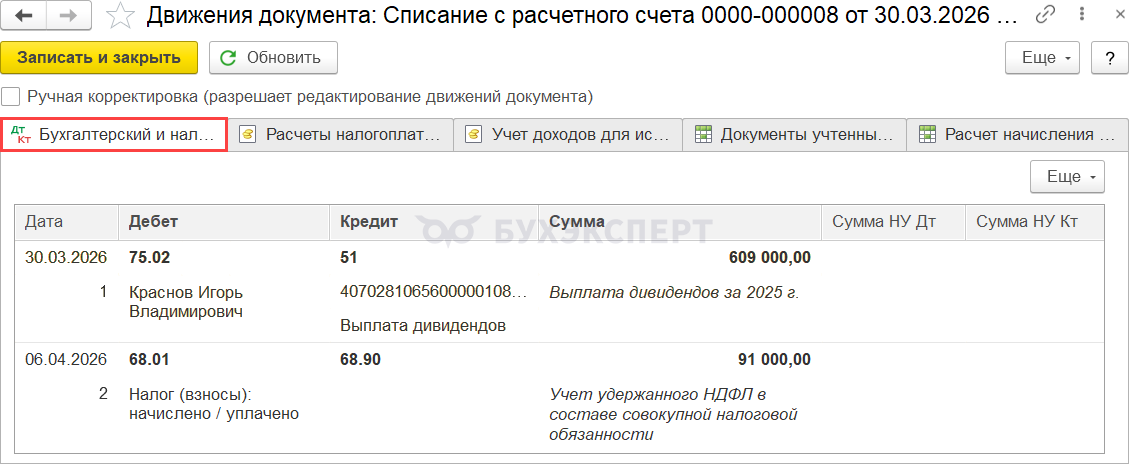

Документ Списание с расчетного счета

Суммы выплаченных дивидендов и уплаченных налогов отражаются в отчетности после проведения документов Списание с расчетного счета.

Списание с расчетного счета можно сформировать по ссылке Ввести документ списания с расчетного счета в документе Платежное поручение:

- для физических лиц — Краснова И. В. и Петрова С. П.:

- на выплату дивидендов

- для российского юридического лица — ООО «РЕВЕРС»:

- на выплату дивидендов

- на уплату налога на прибыль с дивидендов в составе ЕНП

Сформированный документ Списание с расчетного счета заполнится автоматически.

Проверьте поля:

- Вид операции — Перечисление дивидендов

- Статья расходов — Выплата дивидендов

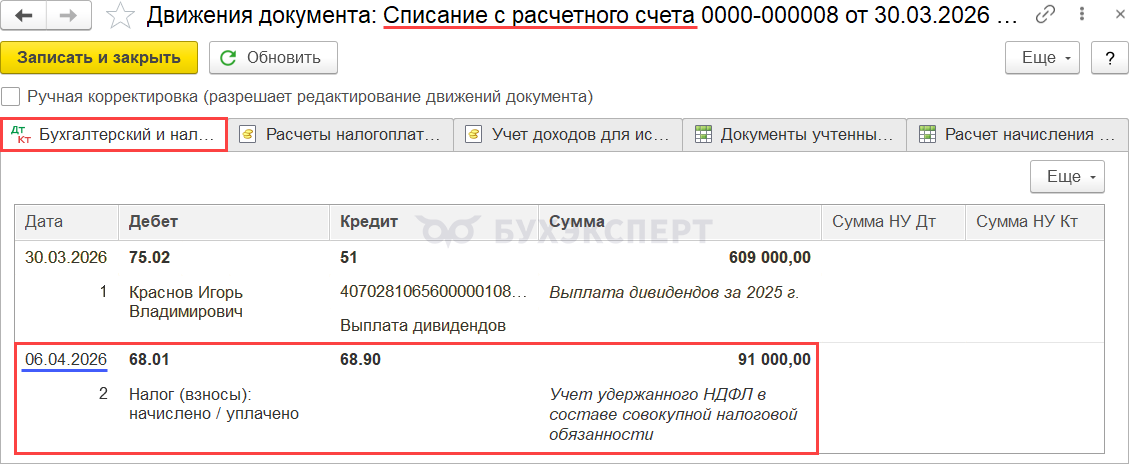

Проводки по документу

При выплате Физическому лицу документ формирует проводки:

- Дт 75.02 Кт 51 — выплата дивидендов

- Дт 68.01 Кт 68.90 — отражена обязанность на ЕНС по уплате НДФЛ

Уведомление об исчисленных суммах налогов

Перед уплатой налога на прибыль (НДФЛ) с дивидендов следует подать в ИФНС уведомление об исчисленной сумме налогов. Уведомление подается (п. 9 ст. 58 НК РФ):

- при удержании НДФЛ:

- с 23 по 31 декабря — не позднее последнего рабочего дня календарного года

- в остальных случаях:

- с 01 до 22 числа включительно — не позднее 25 числа текущего месяца

- с 23 до конца текущего месяца — не позднее 03 числа следующего месяца

- при исчислении налога на прибыль c дивидендов:

- не позднее 25 числа месяца, следующего за месяцем выплаты дохода, если срок уплаты налога — до представления декларации (выплата дохода — в первые 2 месяца квартала)

- не подается, если выплата дивидендов приходится на последний месяц отчетного периода, т. к. подается декларация

Подробнее Уведомление об исчисленных суммах налогов

КБК для НДФЛ:

- 182 1 01 02130 01 1000 110 — с доходов резидентов, облагаемых по ставке 13%

- 182 1 01 02140 01 1000 110 — с доходов резидентов, облагаемых по ставке 15%

- 182 1 01 02010 01 1000 110 — с доходов нерезидентов, облагаемых по ставке 15%

КБК для налога на прибыль:

- 182 1 01 01040 01 1000 110

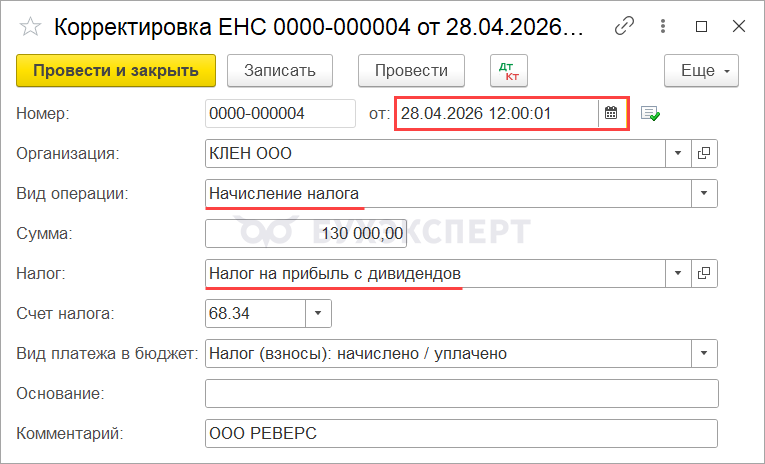

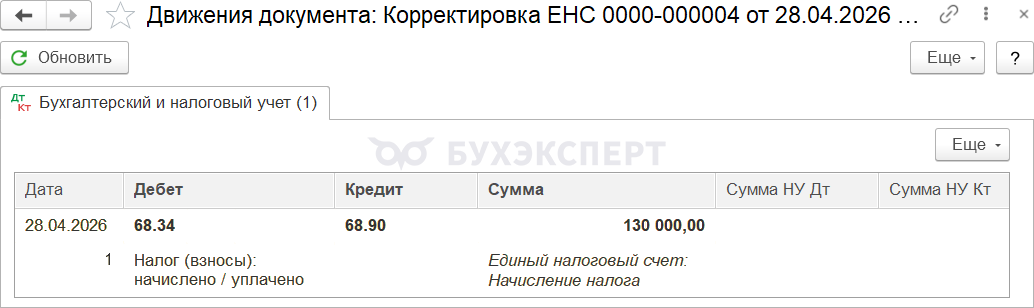

Отражение совокупной обязанности по уплате налогов на ЕНС

Налог на прибыль

Перенесите обязанность по налогу на прибыль на ЕНС с помощью документа Корректировка ЕНС (Операции — Корректировки ЕНС) с видом документа Начисление налога.

В релизе 3.0.173 исправлена ошибка N 70110924 «Налог на прибыль с дивидендов ошибочно начисляется на ЕНС 28-го числа, следующего за месяцем начисления дивидендов, а должен не позднее 28-го числа месяца, следующего за месяцем выплаты дивидендов».

С этого момента проводка Дт 68.34 Кт 68.90 отражается документом Корректировка ЕНС, а не регламентной операцией Начисление налогов на единый налоговый счет.

При создании документа Вид операции Начисление налога заполнится автоматически. Укажите дату документа, на которую приходится срок уплаты этого налога по законодательству (дату отражения обязанности на ЕНС в ЛК ФНС).

Налог на прибыль уплачивается в составе ЕНП не позднее 28 числа месяца, следующего за выплатой дивидендов (п. 1 ст. 58, п. 4 ст. 287 НК РФ).

В нашем примере дата выплаты дивидендов (дата удержания налога на прибыль) — 30 марта. Срок уплаты налога в бюджет — не позднее 28 апреля.

Проводки

НДФЛ

НДФЛ уплачивается в составе ЕНП.

Срок уплаты НДФЛ зависит от периода удержания НДФЛ (п. 6 ст. 226 НК РФ):

- с 1 по 22 число — не позднее 28 числа текущего месяца

- с 23 числа по последнее число текущего месяца — не позднее 5 числа следующего месяца

- с 23 по 31 декабря — не позднее последнего рабочего дня календарного года

При выплате дивидендов физическому лицу с помощью документа Списание с расчетного счета, Вид операции — Перечисление дивидендов, обязанность по уплате НДФЛ переносится на ЕНС автоматически при проведении документа.

В нашем примере дата выплаты дивидендов (дата удержания НДФЛ) — 30 марта. Срок уплаты НДФЛ — не позднее 6 апреля (перенос с 5 апреля).

После того как в ЛК налогоплательщика появятся сведения о зачете ЕНП в счет уплаты по налогу на прибыль и по НДФЛ, отразите этот факт вместе с зачетом других обязательных платежей в документе Сведения об уплате налогов из раздела Операции. При наличии подписки на 1С-Отчетность программа загрузит данные в документ автоматически.

Подробнее Сведения об уплате налогов в 1С

Отчетность

6-НДФЛ

Организации, выплачивающие дивиденды физлицам сдают отчетность по НДФЛ (п. 2 ст. 230 НК РФ):

- 6-НДФЛ по итогам каждого отчетного (налогового) периода (в нашем примере — начиная с 1 квартала)

- Приложение 1 к Расчету 6-НДФЛ за год

Расчет 6-НДФЛ формируется из раздела:

- Зарплата и кадры — Отчетность по 6-НДФЛ — кнопка Создать

- Отчеты — Регламентированные отчеты — кнопка Создать

По кнопке Заполнить отчет по форме 6-НДФЛ автоматически заполнится суммами начисленных дивидендов, исчисленного, удержанного и перечисленного НДФЛ.

Раздел 1

В разделе 1 6-НДФЛ за I квартал отразите дивиденды, если они фактически выплачены и налог удержан в отчетном периоде. Начисленные, но не выплаченные дивиденды в 6-НДФЛ не отражайте.

Раздел 1 заполнится в разрезе КБК: ![]() PDF

PDF

- 182 1 01 02010 01 1000 110

- стр. 020 — 45 000: сумма налога, удержанная в I квартале (физлицо – нерезидент)

- стр. 026 — 45 000: в т. ч. сумма, уплаченная по шестому сроку перечисления (с 23 марта по 31 марта)

- 182 1 01 02130 01 1000 110

- стр. 020 — 91 000: сумма налога, удержанная в I квартале (физлицо – резидент)

- стр. 026 — 91 000: в т. ч. сумма, уплаченная по шестому сроку перечисления (с 23 марта по 31 марта)

Раздел 2

В разделе 2 отражают показатели по доходам, выплаченным налоговым агентом с начала налогового периода: ![]() PDF

PDF

- стр. 100 — ставка, по которой исчислен НДФЛ на листе (для каждой ставки — отдельный лист)

- стр. 105 — КБК, по которому исчислен НДФЛ

- стр. 110 — количество физлиц, получивших доход

- стр. 120 — сумма дохода, начисленная

- стр. 131— налоговая база

- стр. 140 — НДФЛ исчисленный

- стр. 160 — НДФЛ удержанный

- стр. 166 — сумма налога, удержанная по шестому сроку перечисления (с 23 марта по 31 марта)

Приложение 1

По окончании года организация представляет в ИФНС Справку о доходах и суммах налога по каждому физическому лицу (Приложение 1 к 6-НДФЛ).

Для физлица-резидента Приложение 1 к 6-НДФЛ заполняется аналогично.

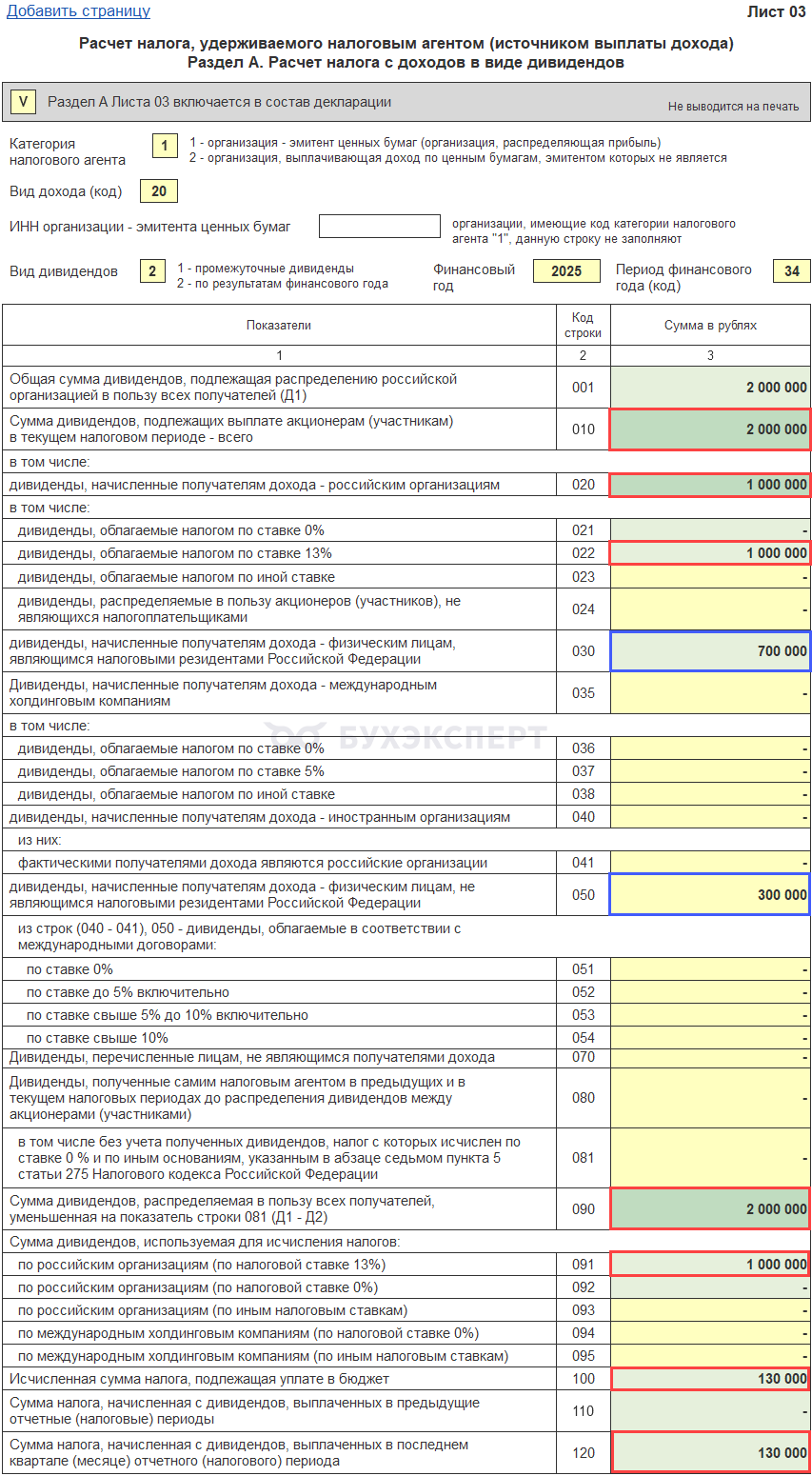

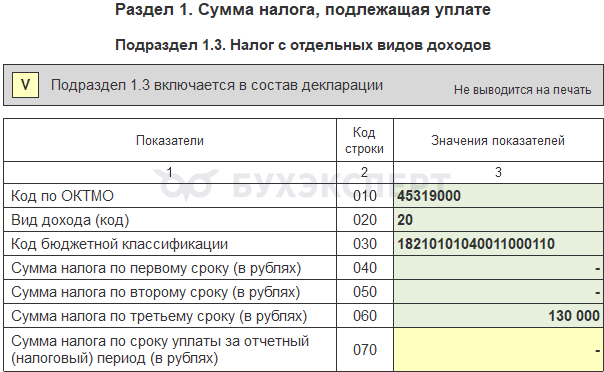

Декларация по налогу на прибыль

Организация, выплачивающая дивиденды, подает декларацию по налогу на прибыль, независимо от системы налогообложения (п. 3 ст. 275 НК РФ), в составе:

- Лист 03

- Подраздел 1.3 Раздела 1

Если в ООО (АО) среди участников присутствуют как юридические, так и физические лица, в декларации по налогу на прибыль заполняются:

- Лист 03 — помимо данных по юридическим лицам справочно указывается информация о выплате дивидендов физлицам

- Подраздел 1.3 Раздела 1 — данные только по юридическим лицам

Декларация по налогу на прибыль формируется в разделе Отчеты — Регламентированные отчеты — кнопка Создать.

Лист 3 Раздел А декларации по налогу на прибыль заполняется автоматически на основании документа Начисление дивидендов. Здесь указывают данные по всем выплаченным дивидендам, независимо от того, является ли учредитель юридическим лицом.

Строки, выделенные желтым цветом, заполните вручную.

Строка 050 — дивиденды, начисленные получателям дохода — физическим лицам, не являющимся налоговыми резидентами РФ автоматически не заполняется.

Необходимо вручную:

- скорректировать сумму в строке 030, указав 700 000 руб., вместо 1 000 000 руб. — дивиденды Краснова И. В.

- заполнить строку 050, указав 300 000 руб. — дивиденды Петрова С. П.

Лист 3 Раздел B заполняется по юридическим лицам.

Подраздел 1.3 Раздела 1 заполняется по сроку уплаты налога на прибыль с дивидендов.

Сумма налога, в нашем случае — по третьему сроку (28.04.2026).

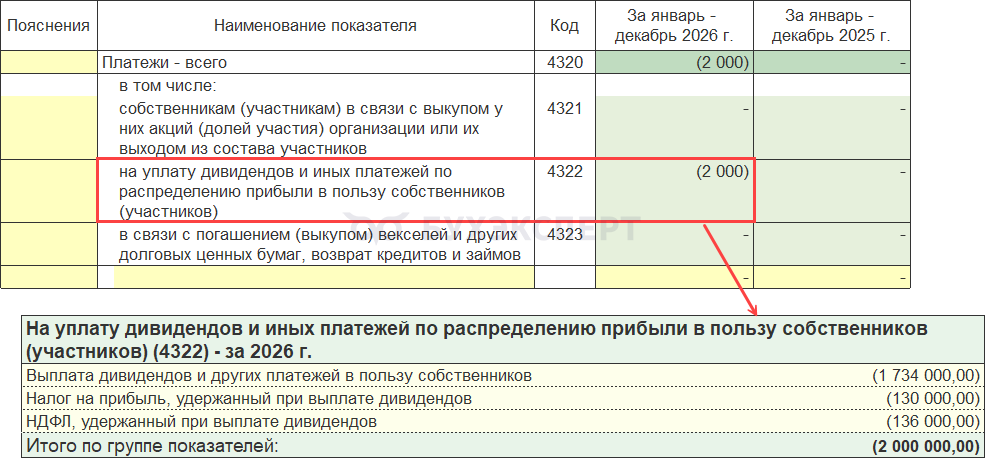

Отчет о движении денежных средств

Организации, не применяющие упрощенные формы бухгалтерской отчетности, отражают сведения о выплаченных дивидендах и удержанном с них НДФЛ в Отчете о движении денежных средств (п. 43 ФСБУ 4/2023, пп. в п.11 ПБУ 23/2011).

В составе бухгалтерской отчетности формируется Отчет о движении денежных средств (ОДДС) из раздела Отчеты — Регламентированные отчеты.

Отчет о движении денежных средств в 1С Бухгалтерия 8 заполнится автоматически, если на начало отчетного периода сальдо по Дт счета 68.90 «Единый налоговый счет» меньше или равно 1 000 руб. Размер кредитового сальдо значения не имеет:

- строка 4322 — «платежи на уплату дивидендов и иных платежей по распределению прибыли в пользу собственников (участников)»

Если дебетовый остаток на счете больше 1 000 руб., все суммы зачтенных налоговых обязательств попадут в стр. 4129 «прочие платежи» (от текущих операций). Суммы налогов (взносов) в предназначенных для них строках укажите вручную.

Уменьшите стр. 4129 на сумму уплаченных НДФЛ и налога на прибыль с дивидендов, перенесите их в стр. 4322.

Для доступа к разделу авторизируйтесь на сайте.См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Спасибо за подробное изложение