Командировки за границу имеют свои особенности — большинство расходов осуществляется в валюте, а отразить в учете их нужно в рублях.

Из статьи вы узнаете:

- когда и по какому курсу пересчитывать суточные, выданные в валюте;

- в какой момент и по какому курсу признавать расходы в БУ и НУ;

- вносить ли в авансовый отчет расходы, которые оплачивала организация;

- как затраты на загранкомандировки отразить в 1С:Бухгалтерия 3.0.

Содержание

Пошаговая инструкция

Организация направила Голубеву К. В. в Бельгию на 5 дней (с 3 по 7 июня).

03 июня Организация выдала сотруднику на командировку:

- на карту сотрудника — 520 EUR (суточные и оплата гостиницы);

- билеты (приобретены организацией, оплата в рублях);

- наличными — 700 руб. (суточные).

10 июня Голубева К. В. отчиталась о командировке. Расходы составили 530 EUR. В тот же день сумма перерасхода 10 EUR зачислена на карту сотрудника.

В соответствии с положением о командировках при поездках за границу суточные выдаются, из расчета:

- 64 EUR в сутки — на территории Бельгии (64 * 4 дня) — 256 EUR;

- 700 руб. в сутки — на территории РФ (700 * 1 день) — 700 руб.

Условные курсы для оформления примера:

- 3 июня курс ЦБ РФ — 76 руб./EUR;

- 10 июня курс ЦБ РФ — 78 руб./EUR.

- 30 июня курс ЦБ РФ — 83 руб./EUR.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Перечисление подотчетной суммы в евро на карту сотрудника | |||||||

| 03 июня | 71.21 | 52 | 520 | 520 | Выдача подотчетному лицу | Списание с расчетного счета - Перечисление подотчетному лицу |

|

| 39 520 | 39 520 | ||||||

| Авансовый отчет сотрудника о командировке в евро | |||||||

| 10 июня | 44.02 | 71.21 | 530 | 530 | 530 | Учет командировочных расходов | Авансовый отчет - вкладка Прочее |

| 40 300 | 40 300 | 40 300 | |||||

| Перечисление перерасхода в евро на карту сотрудника | |||||||

| 10 июня | 52 | 71.21 | 10 | 10 | Выдача подотчетному лицу | Списание с расчетного счета - Перечисление подотчетному лицу |

|

| 780 | 780 | ||||||

| Исчисление НДФЛ и страховых взносов со сверхнормативных суточных | |||||||

| 30 июня | 70 | 68.01 | 1 462 | 1 462 | Удержание НДФЛ | Начисление зарплаты | |

| 44.02 | 69.01 | 289,07 | 289,07 | Начисление ФСС | |||

| 44.02 | 69.03.1 | 508,37 | 508,37 | Начисление ФФОМС | |||

| 44.02 | 69.02.7 | 2 192,96 | 2 192,96 | Начисление ПФР | |||

Перечисление подотчетной суммы в евро на карту сотрудника

Для выдачи подотчетных сумм организация имеет право использовать:

- наличные;

- корпоративную карту;

- карту сотрудника, в т. ч. зарплатную.

Подробнее Порядок учета расчетов с подотчетными лицами: законодательство

Получите понятные самоучители 2026 по 1С бесплатно:

При заполнении платежного поручения выберите вид операции Перечисление подотчетному лицу. Код вида дохода заполнится автоматически.

- Удержание по исполнительному листу — 2 — запрещено (без оговорок).

Подробнее Коды выплат по заработной плате в платежных документах

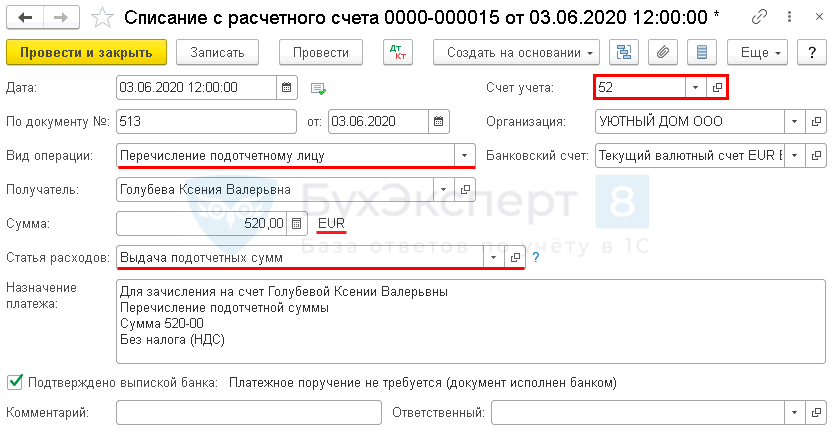

Перечисление подотчетной суммы в иностранной валюте проведите документом Списание с расчетного счета вид операции Перечисление подотчетному лицу (Банк и касса – Банковские выписки).

При заполнении проверьте:

- Банковский счет — валютный счет нужно выбрать из справочника Банковские счета;

- Счет учета — 52 «Валютные счета» — в этом случае счет подставится автоматически;

- Вид операции — Перечисление подотчетному лицу;

- Статья расходов — Выдача подотчетных сумм — это предопределенная статья, заполняется автоматически.

Авансовый отчет сотрудника о командировке

Форма Авансового отчета

Подотчетные суммы выдавались в EUR и рублях. Для отражения операций надо создать 2 разных документа Авансовый отчет (Банк и касса — Авансовые отчеты):

- в рублях;

- в EUR.

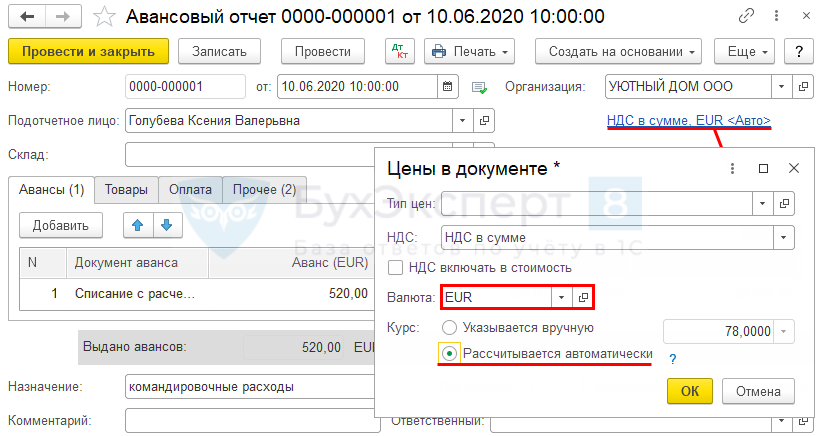

Для заполнения авансового отчета в EUR выбирайте стандартный документ Авансовый отчет. Авансовый отчет по командировке для валютных операций не подходит т. к. имеет ряд ограничений.

Подробнее Авансовый отчет по командировке: удобства и ограничения

Авансовый отчет в евро заполняется так:

Укажите:

- Валюта — валюта, в которой выдан аванс (в нашем примере — EUR);

- переключатель Курс — Рассчитывается автоматически — в этом случае из справочника Валюты подставится курс, установленный ЦБ РФ на дату:

- выдачи аванса — для графы Курс, вкладка Авансы;

- авансового отчета — для пересчета расходов в рубли в части перерасхода.

Обратите внимание: валюта устанавливается для документа в целом, поэтому если подотчетному лицу выдавались, как в нашем примере, билеты и наличные в рублях, а денежные средства в иностранной валюте, то заполняются 2 документа Авансовый отчет:

- для билетов и т. д. — в рублях, подробнее Командировка: суточные сверх нормы, расчет через корпоративную карту, приобретение билетов организацией;

- для остальных валютных расходов — в валюте (EUR).

Поступление и выдача денежных документов (Банк и касса — Денежные документы), например, билетов можно оформить и в рублях, и в иностранной валюте.

В 1С достаточно выбрать счет учета денежных документов:

- 50.03 «Денежные документы» — в рублях;

- 50.23 «Денежные документы (в валюте)» — в иностранной валюте.

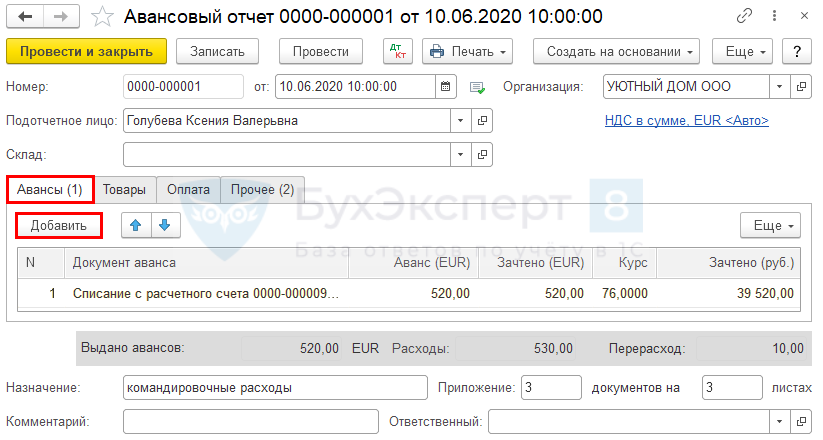

Вкладка Авансы

По кнопке Добавить выберите документ выдачи аванса подотчетнику. В списке будут документы, оформленные в той же валюте, что и Авансовый отчет.

В табличной части укажите:

- Зачтено (EUR) — сумма, на которую представлены первичные документы, т. е. заполнен отчет, в EUR;

- Курс — курс ЦБ РФ, действующий на дату выдачи аванса, заполняется автоматически;

- Зачтено (руб.) — зачтенная сумма аванса в рублях по курсу на дату его выдачи.

Авансовый отчет в иностранной валюте может использоваться только для авансов, выданных в той же валюте. Расходы в этом случае пересчитаются в рубли автоматически.

Если аванс выдан в рублях, то расходы в иностранной валюте надо пересчитать вручную и отразить в рублевом Авансовом отчете.

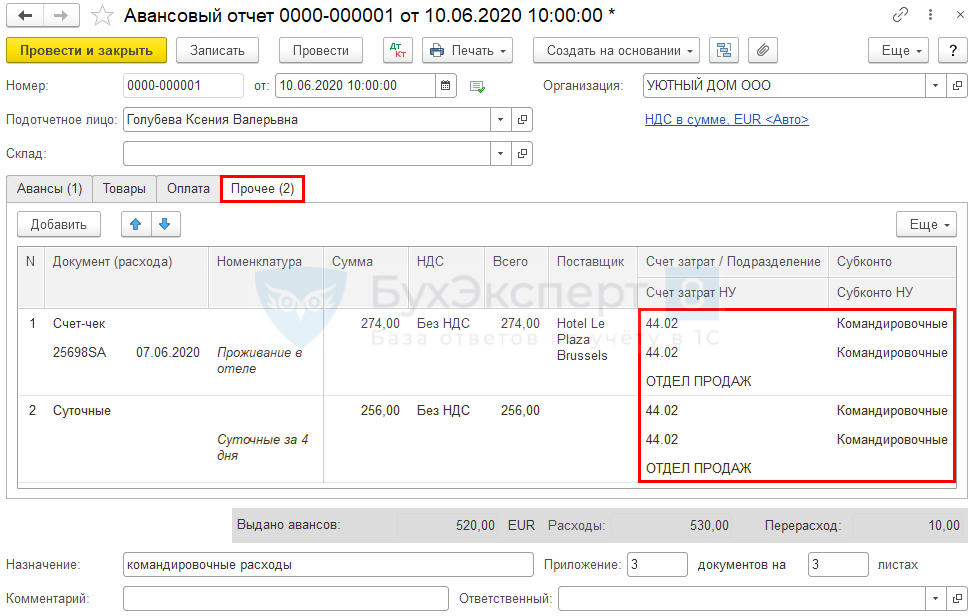

Вкладка Прочее

В нашем примере сотрудник отчитывается за:

- проживание в гостинице;

- суточные.

Обратите внимание на заполнение граф:

- Счет затрат (Счет затрат НУ) — счет, на который относятся расходы по командировке в БУ и НУ (в нашем примере — 44.02 «Коммерческие расходы в организациях, осуществляющих промышленную и иную производственную деятельность»);

- Подразделение — подразделение, к которому относятся расходы по командировке (если учет затрат ведется по подразделениям) (в нашем примере — Отдел продаж);

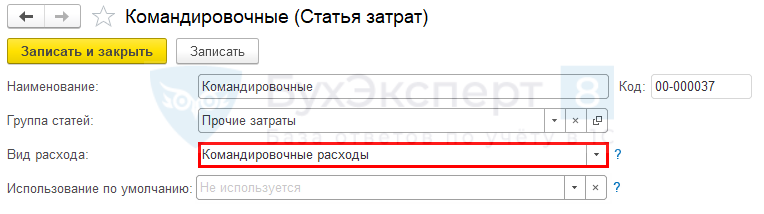

- Субконто (Субконто НУ) — статья затрат в целях БУ и НУ, выбирается из справочника Статьи затрат.

- Вид расхода — Командировочные расходы.

Суточные

Коммерческая организация сама устанавливает нормы выдачи суточных и утверждает их в своем локальном нормативном акте, например, в положении о командировках. Суточные в полном объеме принимаются в расходы в целях налога на прибыль на дату утверждения авансового отчета (пп. 5 п. 7 ст. 272 НК РФ).

При заграничных поездках суточные рассчитываются по лимитам, утвержденным в положении о командировках (п. 17, абз. 1 и 3 п. 18 Положения, утв. Постановлением Правительства РФ от 13.10.2008 N 749).

Расчет производится со дня пересечения границы по норме суточных для той страны, куда въезжает работник при:

- выезде из РФ;

- посещении нескольких стран;

- въезде в РФ.

Дата пересечения границы для расчета суточных по загранкомандировке в дальнее зарубежье определяется по дате прохождения паспортного контроля, а не прибытия самолета (поезда). Для командировок по странам ближнего зарубежья — по проездным документам, потому что таможенных границ внутри СНГ нет (п. 18, 19 Положения, утв. Постановлением Правительства РФ от 13.10.2008 N 749).

В целях БУ и НУ суточные, выданные в иностранной валюте, пересчитываются в рубли по курсу на дату выдачи аванса работнику (п. 10 ст. 272 НК РФ).

Расходы БУ и НУ

По общему правилу расходы по командировкам в валюте признаются в БУ и НУ на дату утверждения авансового отчета (пп. 5 п. 7 ст. 272 НК РФ).

Пересчет валютных расходов в рубли производится по следующим правилам (пп. 3, 5, 6, 9 ПБУ 3/2006, п. 10 ст. 272 НК РФ):

- расходы, оплаченные авансом, выданным работнику — на дату выдачи аванса;

- расходы сверх аванса (в части перерасхода по авансовому отчету) — на дату утверждения авансового отчета;

- расходы, оплаченные авансом организацией — на дату перечисления аванса за товары (работы, услуги);

- расходы, оплаченные организацией после потребления услуги — на дату оказания услуги, а потом на дату оплаты.

Если работнику выдан аванс в рублях, а расходы он оплачивал в валюте, то пересчет таких расходов в рубли производится (Письма Минфина РФ от 05.07.2019 N 03-03-06/1/49809, от 21.01.2016 N 03-03-06/1/2059):

- на дату обмена по курсу банка, производившего обмен, при условии представления подотчетным лицом справки о покупке валюты;

- на дату оплаты по курсу банка, производившего обмен, если обмен валюты и оплата происходили одновременно, также при наличии сведений о курсе;

- на дату выдачи аванса по курсу ЦБ РФ, если нет справки об обмене;

- на дату утверждения авансового отчета по курсу ЦБ РФ в части суммы, не покрытой авансом.

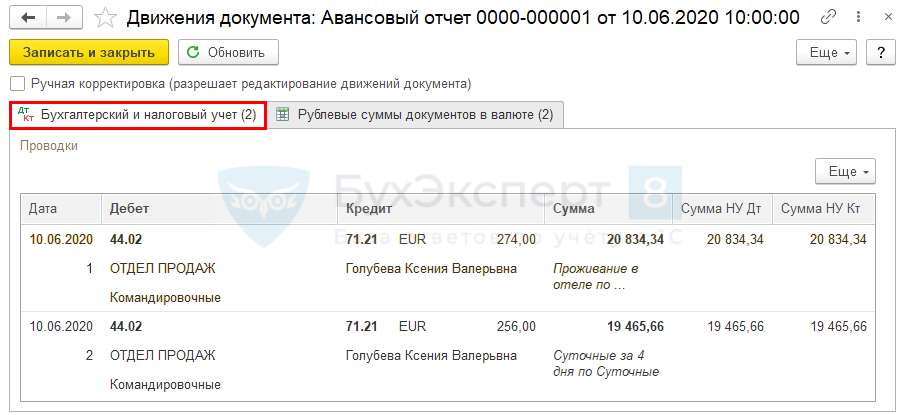

Проводки по документу

Документ формирует проводку:

Дт 44.02 Кт 71.21 — признание расходов на командировку в пересчете в рубли.

Проверка пересчета валюты в рубли

Рассчитаем, по какому курсу производится пересчет в рубли в документе Авансовый отчет.

Евро по курсу ЦБ РФ:

- на дату получения аванса подотчетным лицом (03.06.2020) — 76 руб.;

- на дату утверждения авансового отчета (10.06.2020) — 78 руб.

Сумма расходов, покрытая авансом — 520 EUR х 76 руб. = 39 520 руб.;

Сумма перерасхода — 10 EUR х 78 = 780 руб.

Итого сумма расходов по АО — 40 300 руб.

Авансовый отчет можно распечатать по кнопке Печать — Авансовый отчет (АО-1) ![]() PDF

PDF

Проверка сумм в проводках

Расчетный курс, по которому распределяются расходы в АО:

(39 520 + 780) / 530 EUR = 76,0377358490566 руб. (не округляется при вычислениях).

Признание расходов:

- на проживание в отеле — 274 EUR х 76,0377358490566 руб. = 20 834,34 руб.

- суточные — 256 EUR х 76,0377358490566 = 19 465,66 руб.

Итого сумма расходов по АО — 40 300 руб.

Автоматический пересчет валютных затрат в рубли по документу Авансовый отчет ведется в соответствии с требованиями законодательства:

- в части авансов выданных — на дату выдачи аванса;

- в части перерасхода — на дату утверждения АО.

Распределение производится пропорционально суммам затрат в АО по усредненному (расчетному) курсу валюты.

При наличии в одном авансовом отчете расходов, которые относятся к разным статьям затрат, например:

- не принимаемые: вид расходов НУ — Не учитываемые в целях налогообложения,

- принимаемые: вид расходов НУ — Командировочные расходы,

рекомендуем отразить расходы разными авансовыми отчетами, так как распределение стоимости расходов в рублях по усредненному курсу не предусмотрено законодательством и может вызвать возражения со стороны налоговой инспекции.

Нужно ли включать в Авансовый отчет расходы по командировке сотрудника, оплаченные организацией со своего расчетного счета, например, услуги связи или гостиницы?

Нет. Работник отчитывается только о выданных ему суммах. Но если затраты, оплаченные организацией, относятся непосредственно к командировке, то признать их можно в НУ на дату утверждения авансового отчета работника (Письмо Минфина РФ от 15.09.2005 N 03-03-04/2/58).

Перечисление перерасхода в евро на карту сотрудника

Если сотрудник сверх полученного аванса потратил в командировке свои деньги, то компенсировать ему перерасход можно как в рублях, так и в иностранной валюте (пп. 9 п. 1 ст. 9 Федерального закона от 10.12.2003 N 173-ФЗ).

Перечисление производится аналогично выдаче аванса перед командировкой.

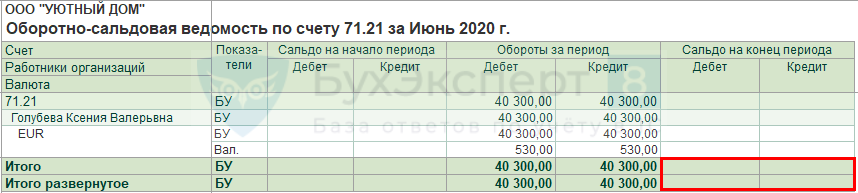

Контроль расчетов с работником

Для проверки расчетов с работником сформируйте ОСВ по счету 71.21 за период (Отчеты — Оборотно-сальдовая ведомость по счету).

Отсутствие сальдо по счету 71.21 говорит о завершении расчетов с подотчетным лицом в июне.

Исчисление НДФЛ и страховых взносов со сверхнормативных суточных

НДФЛ и страховыми взносами (ОПС, ОМС, ВНиМ) не облагаются суточные в пределах суммы:

- по России — 700 руб./день;

- за границей — 2 500 руб./день.

Взносами ФСС от НС и ПЗ суточные не облагаются (п. 2 ст. 20.2 Федерального закона от 24.07.1998 N 125-ФЗ).

Превышение сумм облагается НДФЛ и СВ по общим правилам, как другие облагаемые доходы.

Расчет суточных за 5 дней нахождения Голубевой К. В. в командировке:

- 4 дня включая дату выезда в Бельгию — 2 500 х 4 = 10 000 руб.

- 1 день возвращения в Россию — 700 руб.

Итого — 10 700 руб. Это не облагаемая НДФЛ и страховыми взносами сумма.

Если суточные выдавались в иностранной валюте, то в целях НДФЛ они пересчитываются в рубли по курсу ЦБ РФ, установленному на дату фактического получения дохода (п. 5 ст. 210 НК РФ).

Датой фактического получения дохода для суточных является последний день месяца, в котором утвержден авансовый отчет (пп. 6 п. 1 ст. 223 НК РФ). В нашем примере — это 30.06.2020.

Курс ЦБ РФ на 30.06.2020 — 83 руб./евро.

Суточные: (256 EUR х 83 руб.) + 700 руб. = 21 948 руб.

Доход, облагаемый НДФЛ (сверхнормативные суточные): 21 948 – 10 700 = 11 248 руб.

Для страховых взносов датой получения доходов является день утверждения авансового отчета.

Следовательно, для определения сверхнормативных суточных в рублях пересчет нужно производить именно на эту дату (п. 1 ст. 424 НК РФ, Письмо Минфина РФ от 29.05.2017 N 03-15-06/32796).

Курс ЦБ РФ на 10.06.2020 — 78 руб./ EUR.

Суточные: (256 EUR х 78 руб.) + 700 руб. = 20 668 руб.

Доход, облагаемый СВ (сверхнормативные суточные): 20 668 – 10 700 = 9 968 руб.

Если налоговая база для исчисления НДФЛ и страховых взносов различается, то отразить операции в 1С можно так:

- создать начисление только для страховых взносов и начислить СВ в документе Начисление зарплаты (Зарплата и кадры — Все начисления);

Подробнее Как создать начисление

- НДФЛ удержать документом Операция учета НДФЛ.

Подробнее Операция учета НДФЛ в 1С 8.3: как заполнить

Для субъектов МСП, если сверхнормативные суточные войдут в базу для исчисления страховых взносов свыше МРОТ, то тарифы страховых взносов по ним будут (ст. 4, ст. 6, п. 2 ст. 9 Федерального закона от 01.04.2020 N 102-ФЗ, пп. 17 п. 1 ст. 427 НК РФ):

- на ОПС — 10%;

- на ОМС — 5%;

- на ВН и М — 0%.

Подробнее Понижение ставки страховых взносов с 30% до 15% для МСП с апреля 2020

См. также:

- Авансовый отчет по командировке за наличные

- Авансовый отчет по командировке (корпоративная карта)

- Авансовый отчет по приобретению электронных услуг у иностранца

- Порядок учета расчетов с подотчетными лицами: законодательство

- Документ Авансовый отчет

- [23.06.2020 запись] Поддерживающий семинар 1С БП за июнь 2020

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете