В программе 1С с 2024 года изменился порядок учета упрощенцами, работающими на УСН 15%, НДФЛ с зарплаты сотрудников.

Из статьи вы узнаете, что именно поменялось и как теперь работает механизм учета НДФЛ в расходах.

Содержание

Учет НДФЛ в расходах при УСН

В программе 1С с января 2024 года НДФЛ с зарплатных доходов учитывается на УСН в составе расходов на оплату труда (одновременно с ними (с релиза 3.0.155) — в соответствии с разъяснениями Минфина в Письме от 01.06.2018 N 03-11-06/2/37590).

Сведения об уплате налогов надо заполнять по всем налогам и взносам, которые уплачены на ЕНС.

Изменений с релиза 3.0.155 по оформлению этого документа нет.

Для перехода на новый механизм с 01.01.2024:

- сохраните копию базы для сравнения результата;

- обновитесь до релиза 3.0.155;

- перепроведите документы по начислению и выплате зарплаты (повторно загрузите из внешней программы ведомости на выплату зарплаты при учете во внешней программе);

- выполните повторное закрытие месяца начиная с января;

- если авансы по УСН в результате пересчета изменятся, сдайте корректировочное уведомление за 1 квартал 2024.

Рассмотрим на примере порядок учета НДФЛ при УСН 15% с 2024 года.

Получите понятные самоучители 2026 по 1С бесплатно:

Организация на УСН «доходы минус расходы» начислила заработную плату за май в размере 50 000 руб.

Выплаты:

- 24 мая (перенос с 25 мая) за 1-ю половину месяца — 20 000 руб., удержан НДФЛ 2 600 руб.;

- 10 июня за 2-ю половину месяца — 30 000 руб., удержан НДФЛ 3 900 руб.

Проследим, как в 1С включается в расходы при расчете налога удержанный НДФЛ.

Рассмотрим пошаговую инструкцию выполнения примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С |

| КУДИР | ||||||

| Начисление заработной платы за 1-ю половину месяца | ||||||

| 20 мая | --- | --- | Начисление заработной платы за 1-ю половину месяца | Начисление зарплаты | ||

| Выплата заработной платы за 1-ю половину месяца | ||||||

| 24 мая | 70 | 51 | 17 400 | Выплата аванса | Списание с расчетного счета — Перечисление заработной платы работнику | |

| 05 июня | 68.01.1 | 68.90 | 2 600 | Перенос удержанного НДФЛ на ЕНС | ||

| Формирование Уведомления по НДФЛ | ||||||

| 03 июня | --- | --- | 2 600 | Включение НДФЛ в совокупную обязанность на ЕНС | Уведомление об исчисленных суммах налогов | |

| Регистрация уплаты НДФЛ | ||||||

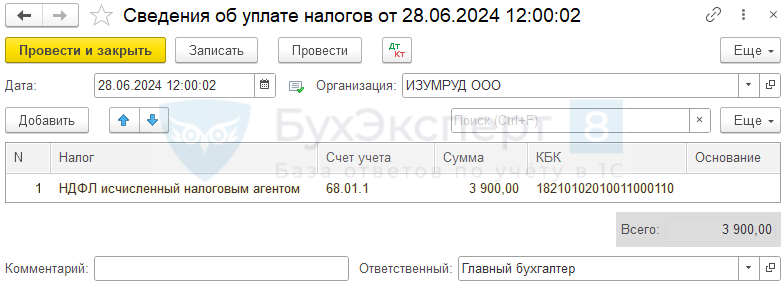

| 05 июня | --- | --- | 2 600 | Зачет ЕНП в счет НДФЛ | Сведения об уплате налогов | |

| Начисление заработной платы | ||||||

| 31 мая | 26 | 70 | 50 000 | Начисление заработной платы | Начисление зарплаты | |

| 70 | 68.01 | 6 500 | Удержание НДФЛ | |||

| 26 | 69.11 | 100 | Начисление страховых взносов по НС и ПЗ | |||

| 26 | 69.09 | 15 000 | Начисление страховых взносов по единому тарифу | |||

| 69.09 | 68.90 | 15 000 | Перенос страховых взносов на ЕНС | |||

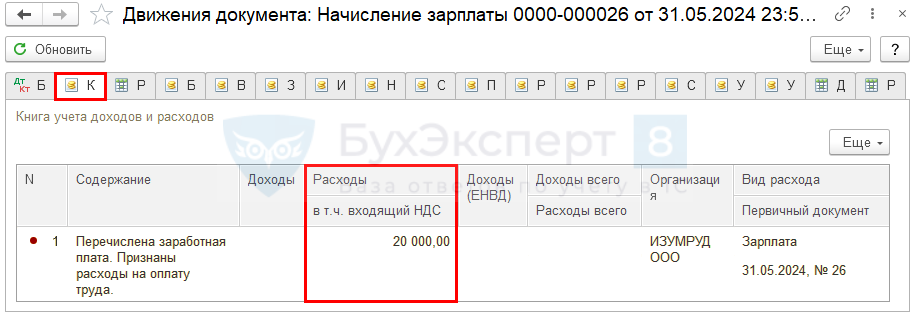

| --- | --- | 20 000 | Расход. Аванс | Отчет Книга доходов и расходов УСН | ||

| Выплата заработной платы за 2-ю половину месяца | ||||||

| 10 июня | 70 | 51 | 26 100 | Выплата заработной платы | Списание с расчетного счета — Перечисление заработной платы работнику | |

| 28 июня | 68.01.1 | 68.90 | 3 900 | Перенос удержанного НДФЛ на ЕНС | ||

| 10 июня | --- | --- | 30 000 | Расход. Заработная плата | Отчет Книга доходов и расходов УСН | |

| Формирование Уведомления по НДФЛ | ||||||

| 25 июня | --- | --- | 3 900 | Включение НДФЛ в совокупную обязанность на ЕНС | Уведомление об исчисленных суммах налогов | |

| Регистрация уплаты НДФЛ | ||||||

| 28 июня | --- | --- | 3 900 | Зачет ЕНП в счет НДФЛ | Сведения об уплате налогов | |

Зарплата за первую половину месяца

Начисление зарплаты за 1-ю половину месяца

Полный алгоритм — Начисление и выплата аванса в 1С

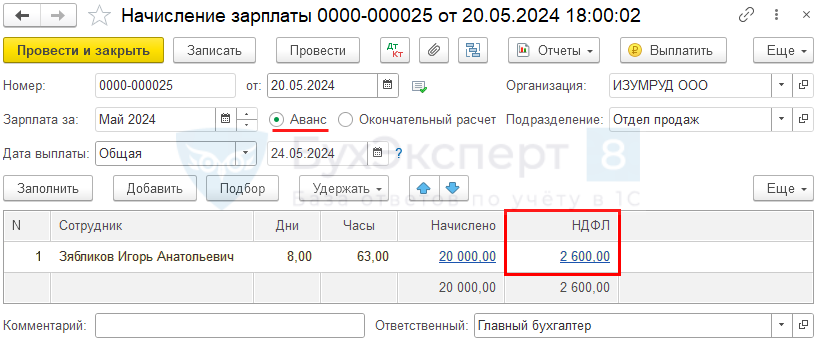

Начисление аванса отразите документом Начисление зарплаты с переключателем Аванс в разделе Зарплата и кадры – Все начисления.

В графе НДФЛ отражается налог, исчисленный с аванса.

Документ не формирует проводки, только записи в регистры по зарплате.

По кнопке Выплатить можно сформировать документы на выплату в соответствии с указанным в карточке сотрудника способом (в нашем примере — на счет работника в банке).

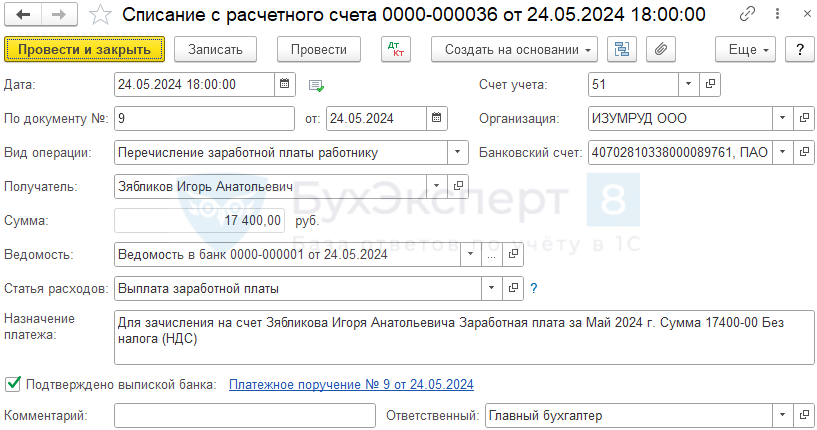

Выплата зарплаты за 1-ю половину месяца

Если электронный обмен с банком не ведется, перечисление заработной платы сотрудникам оформите документом Списание с расчетного счета вид операции Перечисление заработной платы работнику.

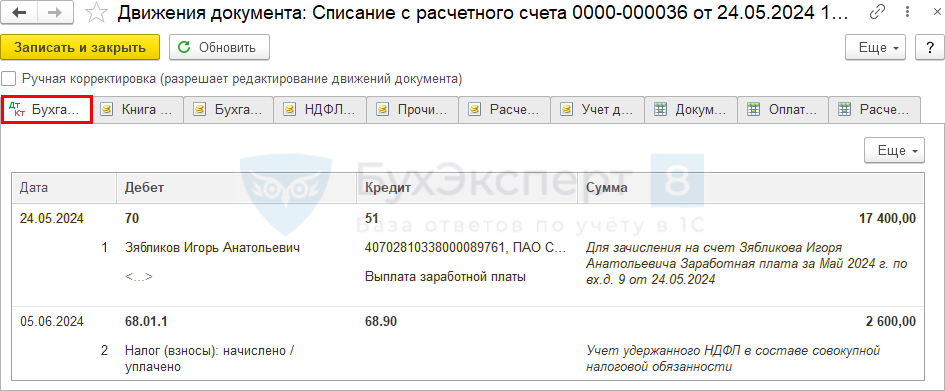

Проводки

Документ формирует проводки:

- Дт 70 Кт 51 — выплата заработной платы за первую половину месяца;

- Дт 68.01.1 Кт 68.90 — перенос удержанного НДФЛ на ЕНС.

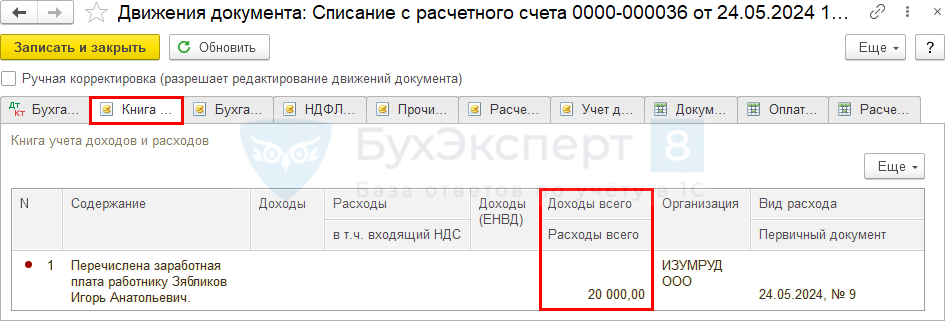

Документ формирует запись в регистр Книга учета доходов и расходов (раздел 1) по графе Расходы всего на сумму аванса до вычета НДФЛ.

Формирование уведомления по НДФЛ

По НДФЛ, удержанному в период с 23 по 31 мая срок:

- подачи уведомления по ЕНС — 03 июня,

- уплаты — 05 июня.

Сформируйте Уведомление об исчисленных суммах налогов из раздела Главное – Задачи организации — НДФЛ, уведомление по налогу, удержанному с 23 по 31 мая 2024 г. (или Операции — Уведомления — Уведомление по ЕНП об исчисленном НДФЛ в 1С).

Документ не формирует проводок, движений по регистрам — это только форма для отправки.

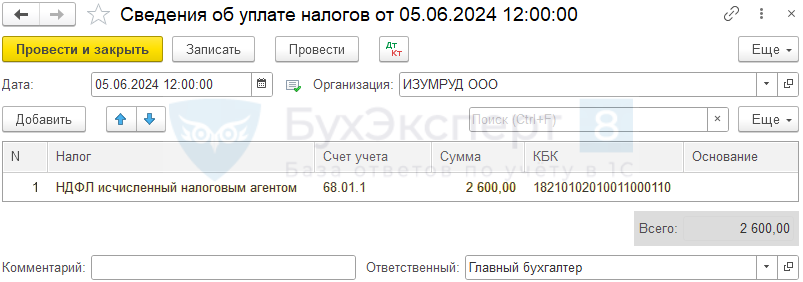

Регистрация уплаты НДФЛ

При наличии положительного сальдо ЕНС датой зачета ЕНП в счет НДФЛ формируется (автоматически или вручную) документ Сведения об уплате налогов (раздел Операции).

Документ не формирует проводок, движений по регистрам и не влияет на признание НДФЛ в расходах.

Зарплата за вторую половину месяца

Начисление зарплаты за 2-ю половину месяца и принятие в расходы НДФЛ с аванса

Полный алгоритм — Начисление аванса и заработной платы в 1С

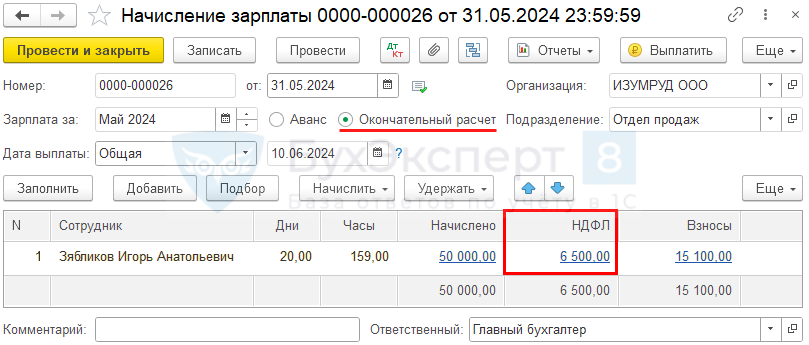

Начисление аванса отразите документом Начисление зарплаты с переключателем Окончательный расчет в разделе Зарплата и кадры – Все начисления.

В графе НДФЛ отражается налог, исчисленный со всей суммы зарплаты за май.

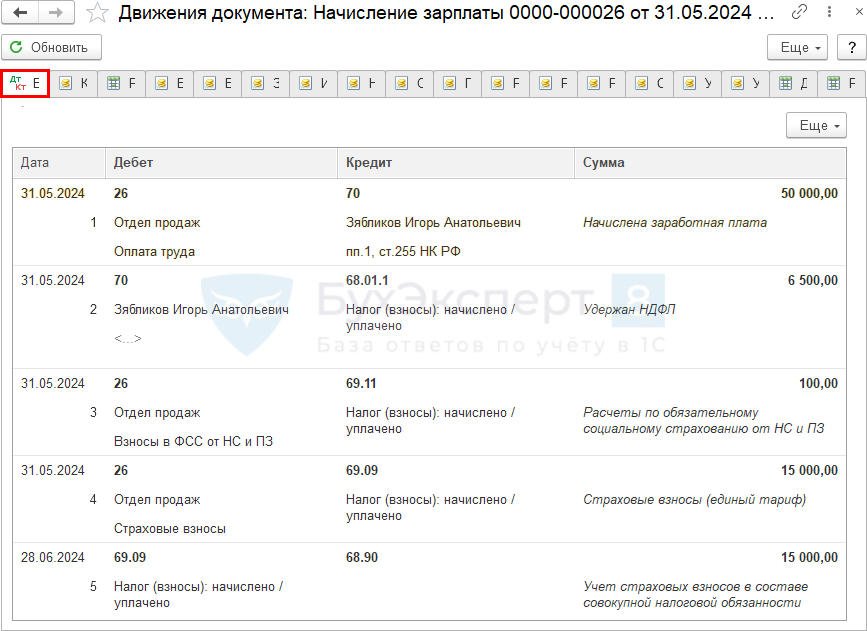

Проводки

Документ формирует проводки:

- Дт 26 Кт 70 — начисление заработной платы;

- Дт 70 Кт 68.01.1 — исчисление НДФЛ и удержание его из заработной платы;

- Дт 26 Кт 69.11 — начисление взносов на НС и ПЗ;

- Дт 26 Кт 69.09 — начисление взносов по единому тарифу в СФР;

- Дт 69.09 Кт 68.90 — перенос начисленных взносов на ЕНС.

Документ формирует запись в регистр Книга учета доходов и расходов (раздел 1) по графе Расходы на сумму выданного аванса, включая НДФЛ.

Выплата зарплаты за 2-ю половину месяца и принятие в расходы НДФЛ

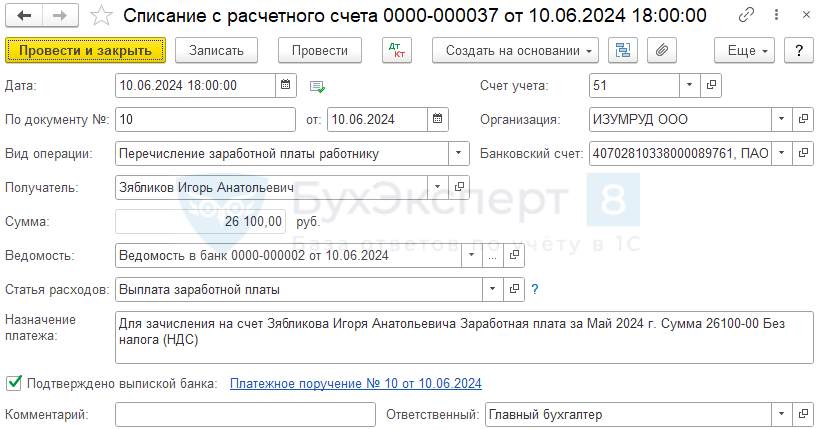

Если электронный обмен с банком не ведется, перечисление заработной платы сотрудникам оформите документом Списание с расчетного счета вид операции Перечисление заработной платы работнику.

Проводки

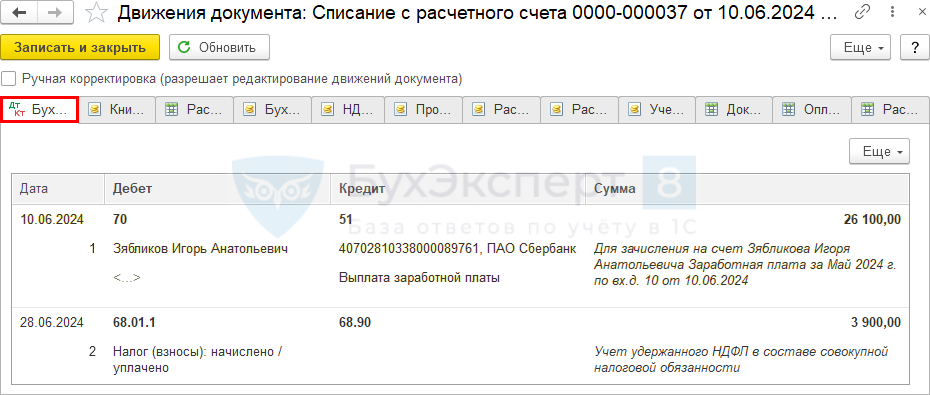

Документ формирует проводки:

- Дт 70 Кт 51 — выплата заработной платы;

- Дт 68.01.1 Кт 68.90 — перенос удержанного НДФЛ на ЕНС.

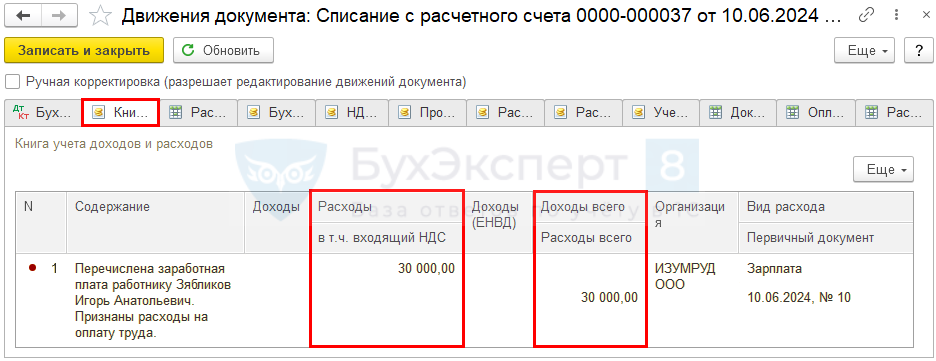

Документ формирует запись в регистр Книга учета доходов и расходов (раздел 1) по графе Расходы и Расходы всего на сумму зарплаты, включая НДФЛ.

Формирование уведомления по НДФЛ

По НДФЛ, удержанному в период с 1 по 22 июня срок:

- подачи Уведомления — 25 июня,

- уплаты — 28 июня.

Сформируйте Уведомление об исчисленных суммах налогов из раздела Главное – Задачи организации — Уведомление о налогах в июне (или Операции — Уведомления — Уведомление по ЕНП об исчисленном НДФЛ в 1С).

Документ не формирует проводок, движений по регистрам — это только форма для отправки.

Регистрация уплаты НДФЛ

При наличии положительного сальдо ЕНС датой зачета ЕНП в счет НДФЛ формируется (автоматически или вручную) документ Сведения об уплате налогов (раздел Операции).

Документ не формирует проводок, движений по регистрам и не влияет на признание НДФЛ по зарплате в расходах.

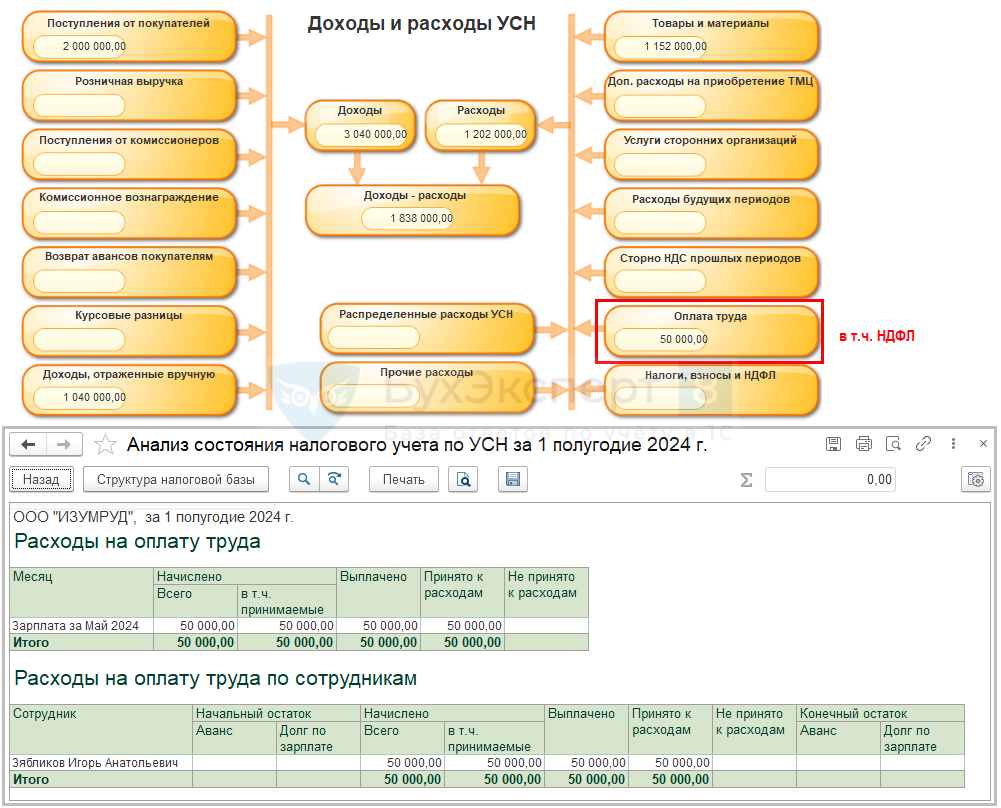

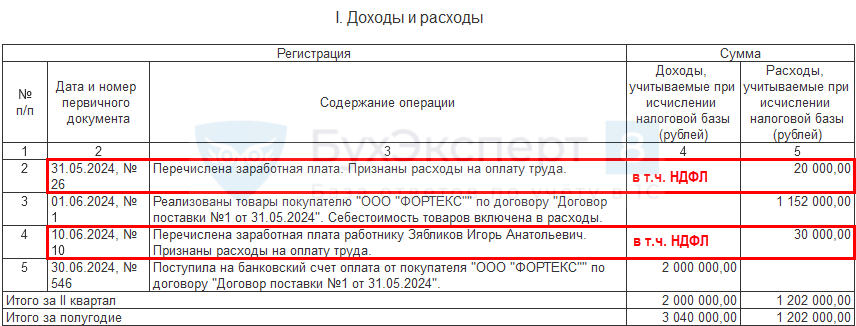

Книга учета доходов и расходов

В отчете Книга доходов и расходов УСН (раздел Отчеты) суммы НДФЛ отражаются в составе расходов на оплату труда:

- по зарплате за 1-ю половину месяца — после выплаты аванса в момент начисления зарплаты;

- по зарплате за 2-ю половину месяца — после начисления зарплаты на дату выплаты.

В отчете Анализ учета по УСН (раздел Отчеты) суммы НДФЛ отражаются в составе расходов на оплату труда.

В блоке Налоги, взносы и НДФЛ отображается НДФЛ переходного периода, например, за декабрь 2023 при выплате зарплаты в январе 2024. А также по НДФЛ с незарплатных доходов, например, при аренде имущества у физлица, с процентов по займу.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Добрый день!

Как правильно отражать НДФЛ в случае, когда зарплата ведется в ЗУП и выгружается в бухгалтерию сводно?

Оформлять вручную в документе «Запись книги доходов и расходов УСН» сумма, например, аванса + НДФЛ (из ведомости по ЗП)?

Если УСН доходы-расходы, то там в принципе не предполагается вариант «сводно». Если так делали — это нарушение методологии работы в программе 1С:Бухгалтерия.

Какие маневры возможны, подскажем в зависимости от конкретики.

Но официальная рекомендация — работать по регламенту, а это аналитика По каждому работнику.

Можно завести «технического» сотрудника — Все сотрудники. Но в 1С он должен быть для корректного учета по УСН.

Добрый день! Подскажите, пожалуйста, почему в мае признаны в расходах аванс и НДФЛ — общая сумма 20 000? Выплата аванса мая, срок уплаты НДФЛ 05 июня. Мы не должны НДФЛ в размере 2 600 признать в июне в расходах? Спасибо! (PS: Я купила обучение по УСН в одном из образовательных центров, там настаивают на принятии НДФЛ в расходах только после уплаты, то есть сумма 2 600 не в мае, а в июне признается).

Кассовый метод применяется к НДФЛ удержанному?

В статье дано описании методики, которая реализована в 1С.

Что касается законодательного обоснования для автоматизации, надо уточнить на v8@1c.ru или так

Как отправить сообщение в техподдержку из 1С

Делитесь потом, пожалуйста, что ответят.

Ситуацию мониторим — будет дополнительная информация, обязательно поделимся.

Позиции разные есть по учету НДФЛ, в т.ч. и та, что вы озвучиваете. И она действительно привычная.

Но надо понимать, что это всегда мнение эксперта, который трактует ту или иную норму. В НК РФ прямого текста для УСН Д-Р про НДФЛ нет. Поэтому и принимаем во внимание Письмо Минфина, которое комментирует этот вопрос.

Касательно подхода с учетом Письма от 01.06.2018 N 03-11-06/2/37590. НДФЛ относится к расходам на оплату труда и учитывается вместе с расходом на зарплату, является его частью. Когда выполнены условия — зарплата начислена и выплачена, выполнено и условие для признания НДФЛ в расходах. Отдельно НДФЛ, как расход не учитывается т.к. в НК РФ нет такого расхода для УСН, как НДФЛ. И в категории налоги и взносы этот налог для упрощенцев также не прописан в НК РФ.

Получается выплата аванса мая закрывается начислением зарплаты за май 31.05.2024 и по этому сроку в КУДиР сумма 20 000 и в т.ч в ней НДФЛ.

Я никогда не работала с УСН, сейчас решила разобраться. И если применять кассовый метод по отношению к НДФЛ удержанному, то может возникнуть ситуация, когда у компании недостаточно денег для уплаты НДФЛ на ЕНС. А, значит, в расходах признаем только уплаченную на ЕНС сумму, которая меньше реально удержанной в текущем месяце. В последующем, наоборот, доплатим, и признаем в расходах больше, чем удержано в текущем месяце. Как сложно((

По нашей теме вышло

Письмо Минфина от 29.08.2024 N Д2408/0097

официально подтверждают вариант, реализованный в 1С.

Пригодится

Авансовые платежи по УСН за 9 месяцев 2024 года в 1С (28.10.24)

Благодарю за подробный ответ! Не уверена, что обращение в техподдержку 1С нужно)).

Думаю, позиции существуют разные, но важно, какой позиции придерживаются налоговики). И сможет ли налогоплательщик обосновать свою позицию. Спасибо!

Обращение в тех поддержку позволит нам узнать официальное обоснование к такой автоматизации.

Да, Письмо мы тоже читали. Но можем по-разному его понимать.

И чтобы не гадать, так ли поняли, обращаемся к первоисточнику т.е. в 1С.

Конкретно по данному подходу в 1С, расход по НДФЛ возникает при выплате начисленной зарплаты. Списания с ЕНС не ждем и от него не зависим. Помним, что НДФЛ имеет приоритет по очередности и его спишут первым с ЕНС. Поэтому вероятность уплаты максимальная.

Если по варианту, который вы на обучении узнали, то все так, как пишите.

Поэтому мы пока этот вопрос держим на контроле.

И будем обязательно держать в курсе событий.

Благодарю за ответ!

Письмо Минфина России от 05.02.2016 № 03-11-06/2/5880; «Одновременно сообщаем, что согласно подпункту 6 пункта 1 и пункту 2 статьи 346.16 Кодекса налогоплательщики, применяющие упрощенную систему налогообложения, при определении налоговой базы могут уменьшать полученные доходы на расходы на оплату труда в порядке, предусмотренном статьей 255 Кодекса.

Исходя из норм статьи 255 Кодекса к расходам на оплату труда относятся любые начисления работникам, предусмотренные трудовыми договорами (контрактами) и (или) коллективными договорами. При этом суммы налога на доходы физических лиц учитываются в составе начисленных сумм оплаты труда».

Есть ещё несколько писем с подобной позицией (например, письмо от 24.11.2009 № 03-11-06/2/246). Вопрос для себя закрываю)

Да, письма есть еще и там по сути повторяется все одно и тоже. Просто где-то чуть больше слов, где-то меньше.

Актуальные патчи для релиза 3.0.156.

При выплате по договору подряда удержанный НДФЛ не учитывается в составе расходов УСН.

При ведении зарплаты в программе, НДФЛ с суммы превышения, по ставке 15%, не принимается в расходах УСН.

Скрины прилагаю.

Вот уже и НДФЛ в расходы по оплате труда включили, а проблема удержанных из з/пл. алиментов и займов продолжает быть не решена! Удержанные алименты и займы так и не попадают в ФОТ, и приходится продолжать отражать их в КУДиР ручной Записью в КУДиР((((

Да,вы совершенно правы.

Чтобы вопрос сдвинулся с места, необходим запрос от пользователя программы в тех поддержку 1С.

Это должно быть зафиксировано официально — так работает любая система.

Поэтому обязательно напишите на v8@1c.ru

или так

Как отправить сообщение в техподдержку из 1С

Будем мониторить вопрос. И при любой подвижке в нем — сразу поделимся!