Как ИП на УСН «доходы» уменьшить налог на страховые взносы за 2022 год с превышения, если они уплачены в 2023 году? Как отразить это в 1С?

Как при УСН «доходы-расходы» учесть взносы ИП за 2022 год, уплаченные в 2023, в 1С?

Как при УСН «доходы» и ПСН учесть взносы ИП за 2022 год, уплаченные в 2023, в 1С?

Содержание

Установленный срок уплаты фиксированных взносов ИП с доходов свыше 300 тыс. руб. в 2023 году — 3 июля (перенос с 1 июля).

На эту дату взносы:

- будут считаться уплаченными;

- зачтутся в счет уменьшения УСН «доходы» и ПСН (при наличии уведомления об уменьшении патента);

- будут признаны в расходах при УСН «доходы минус расходы».

Схема зачета фиксированных взносов ИП при расчете налога при УСН и ПСН в 2023 году 1С

В 1 полугодии 2023 для уменьшения УСН на уплаченные страховые взносы до наступления срока уплаты нужно было подать Заявление о зачете в счет предстоящей обязанности. После принятия Федерального закона от 31.07.2023 N 389-ФЗ это требование отменили.

Подробнее Уменьшение УСН и ПСН на страховые взносы досрочно с 2023 года до релиза 3.0.142 в 1С

В каком порядке уменьшать УСН «доходы» на 1%-ные взносы за 2022 год в программе 1С, зависит от момента, когда нужно отразить это уменьшение:

Получите понятные самоучители 2025 по 1С бесплатно:

- до наступления срока уплаты (до 03.07.2023);

- после наступления срока уплаты (на 03.07.2023).

Рассмотрим оба варианта на примере.

Уменьшение УСН на СВ до наступления срока уплаты (до 03.07.2023)

25 апреля 2023 года ИП на УСН «доходы» уплатил 1%-ные взносы с доходов свыше 300 тыс. руб. за 2022 год в сумме 7 000 руб.

28 апреля — подал заявление о зачете положительного сальдо ЕНС в счет СВ.

Фиксированные взносы ИП за 2023 год не уплачивались.

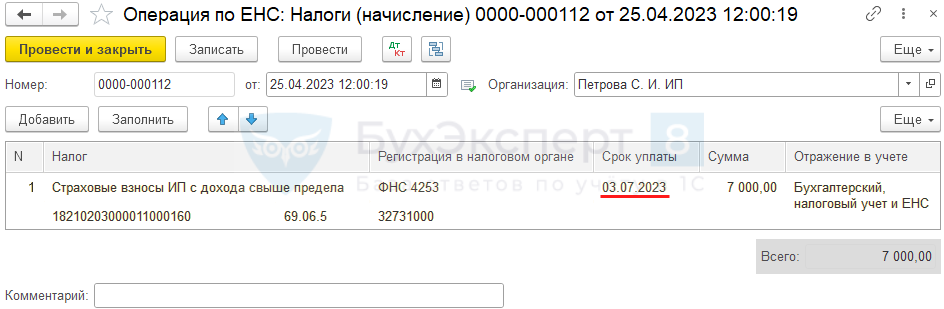

Шаг 1. Чтобы перенести обязанность по СВ на ЕНС, создайте документ Операция по ЕНС с видом Налоги (начисление) в разделе Операции. Это можно сделать любой датой до наступления срока уплаты.

Укажите:

- Налог — Страховые взносы ИП с дохода свыше предела;

- Срок уплаты — 03.07.2023;

- Сумма — укажите сумму начисленных и уплаченных СВ (в нашем примере — 7 000 руб.);

- Отражение в учете — Бухгалтерский, налоговый учет и ЕНС.

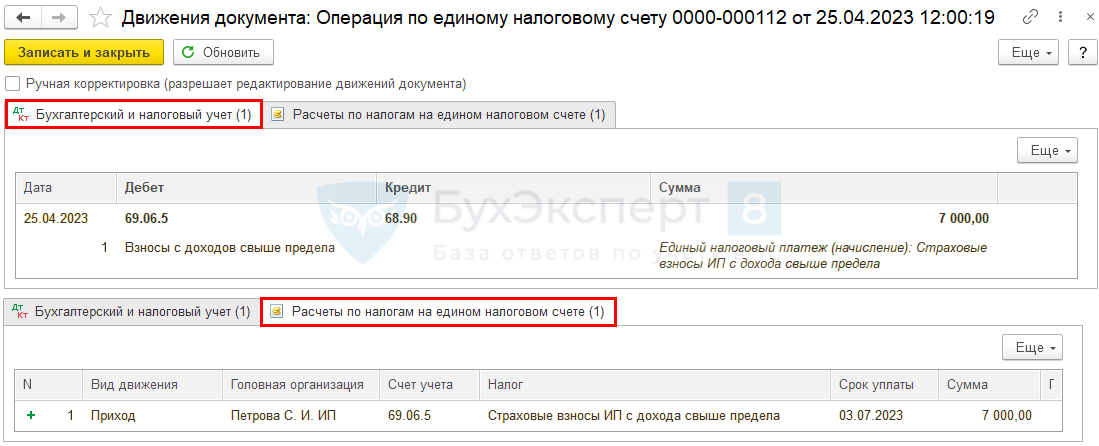

Проводки

Документ формирует проводку по переносу задолженности и запись в регистр Расчеты по налогам на едином налоговом счете с видом Приход.

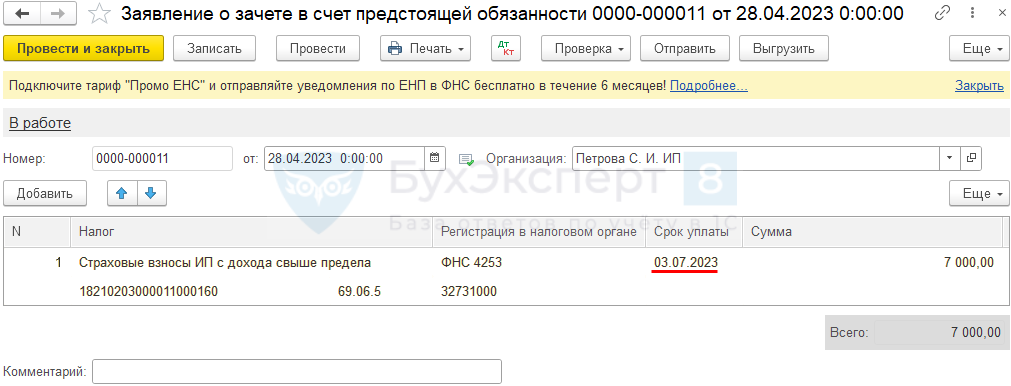

Шаг 2. Чтобы уменьшить аванс по УСН за 2 кв. 2023 года на уплаченные взносы за 2022 год, создайте документ Заявление о зачете в счет предстоящей обязанности в разделе Операции.

Укажите:

- Налог — Страховые взносы ИП с дохода свыше предела;

- Срок уплаты — 03.07.2023;

- Сумма — сумма начисленных и уплаченных СВ (в нашем примере — 7 000 руб.).

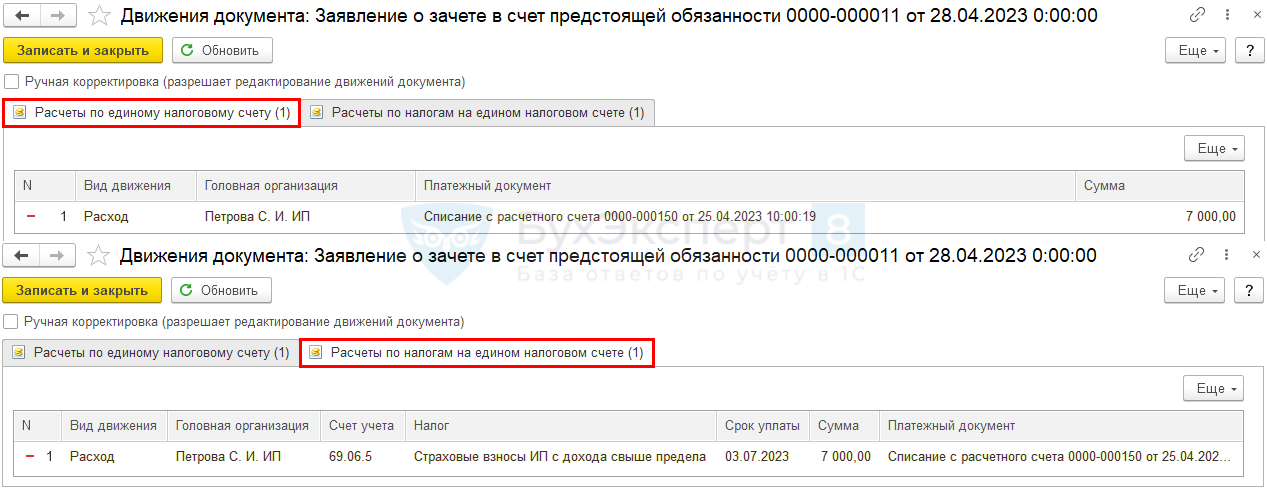

Проводки

Операция формирует записи, аналогичные регламентной операции Зачет аванса по единому налоговому счету в процедуре Закрытие месяца — с видом Расход в регистры:

- Расчеты по налогам на едином налоговом счете;

- Расчеты по единому налоговому счету.

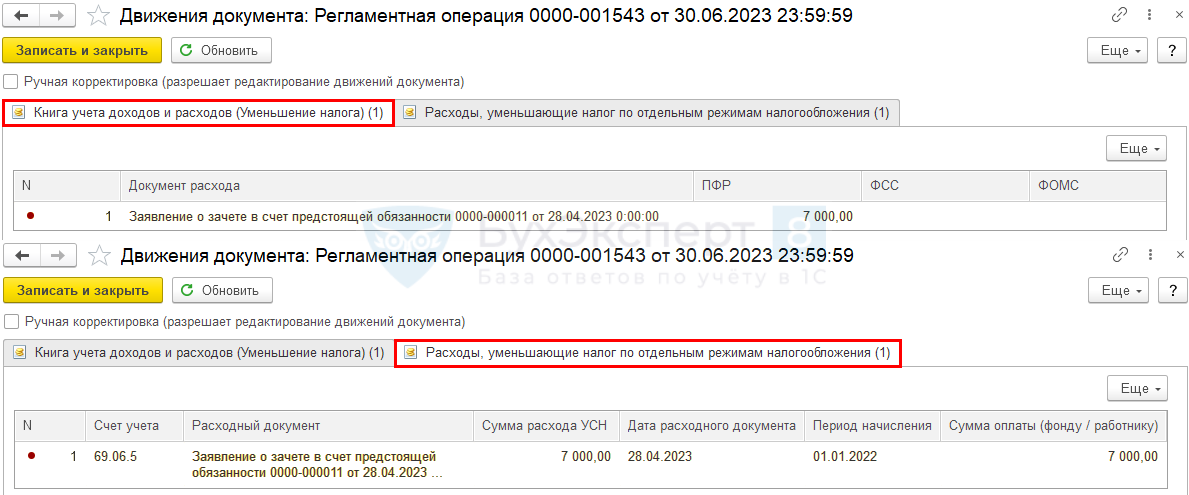

Шаг 3. В процедуре Закрытие месяца за последний месяц соответствующего квартала (в нашем примере — июнь) регламентной операцией Расчет расходов, уменьшающих налоги УСН выполнено уменьшение платежа по УСН на сумму начисленных и уплаченных страховых взносов:

- регистрационная запись в регистр накопления Книга учета доходов и расходов (Уменьшение налога);

- регистрационная запись в регистр накопления Расходы, уменьшающие налог по отдельным режимам налогообложения.

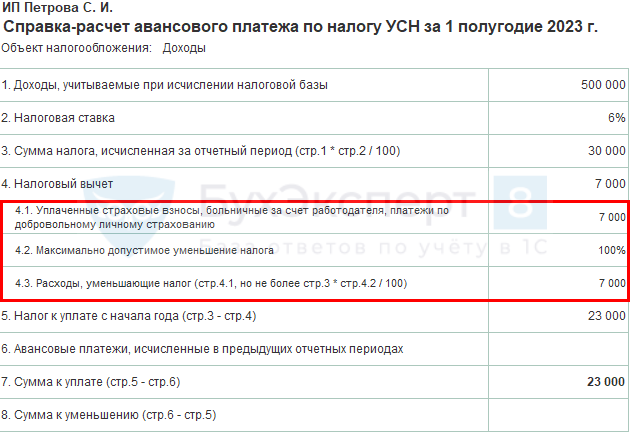

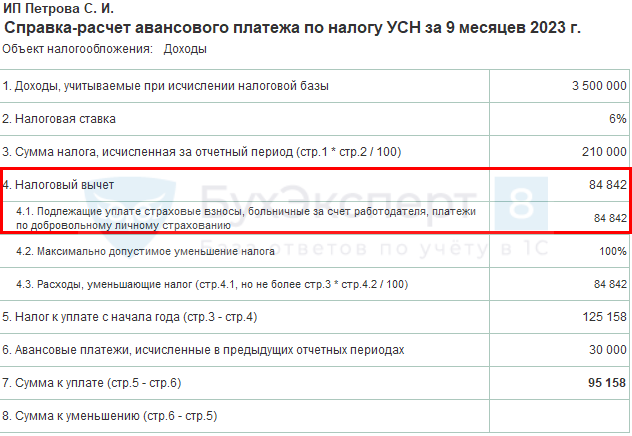

Сумму уменьшения авансов по УСН также можно увидеть в Справке-расчете авансового платежа по налогу УСН.

Уменьшение УСН на СВ после наступления срока уплаты (03.07.2023)

25 апреля 2023 года ИП на УСН «доходы» уплатил 1%-ные взносы с доходов свыше 300 тыс. руб. за 2022 год в сумме 7 000 руб.

Уменьшить аванс по УСН планирует после наступления срока уплаты СВ — в 3 квартале.

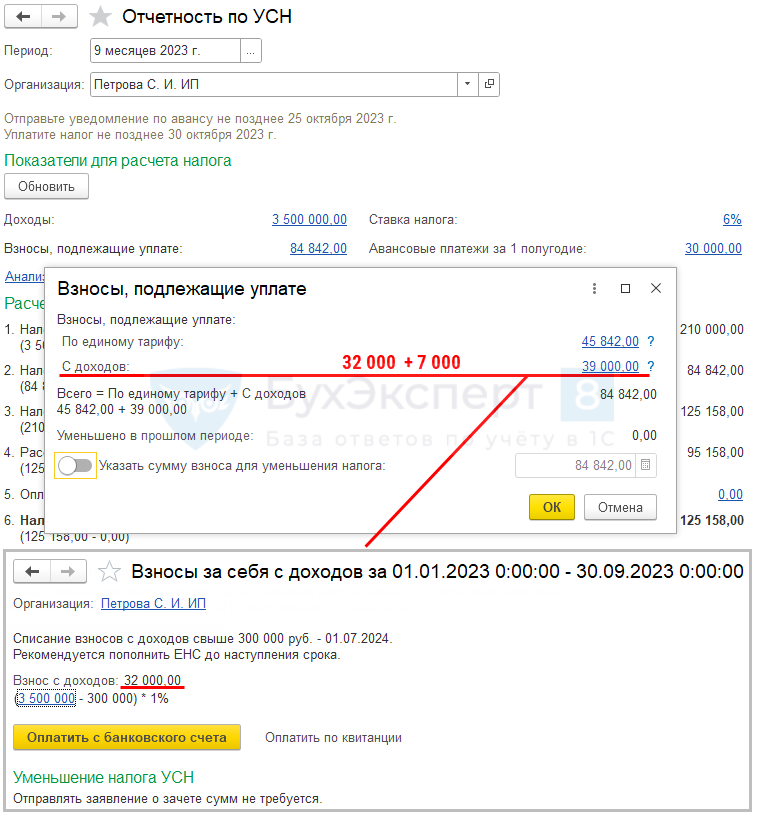

Взносы ИП за 9 месяцев 2023 года, подлежащие уплате составили:

- 45 842 руб. — фиксированная часть;

- 32 000 руб. — с превышения дохода.

Шаг 1. Чтобы перенести обязанность по СВ на ЕНС, создайте документ Операция по ЕНС с видом Налоги (начисление) в разделе Операции (это можно сделать любой датой до наступления срока уплаты).

Укажите:

- Налог — Страховые взносы ИП с дохода свыше предела;

- Срок уплаты — 03.07.2023;

- Сумма — сумма начисленных и уплаченных СВ (в нашем примере — 7 000 руб.);

- Отражение в учете — Бухгалтерский, налоговый учет и ЕНС.

Проводки

Документ формирует проводку по переносу задолженности и запись в регистр Расчеты по налогам на едином налоговом счете с видом Приход.

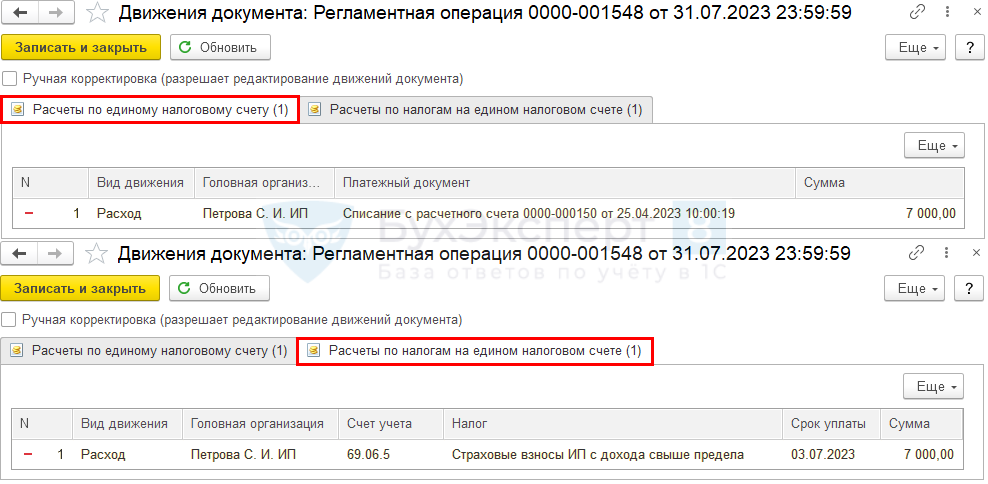

Шаг 2. В процедуре Закрытие месяца за месяц наступления срока уплаты СВ (в нашем примере — июль) регламентная операция Зачет аванса по единому налоговому счету делает движения с видом Расход в регистры:

- Расчеты по налогам на едином налоговом счете;

- Расчеты по единому налоговому счету.

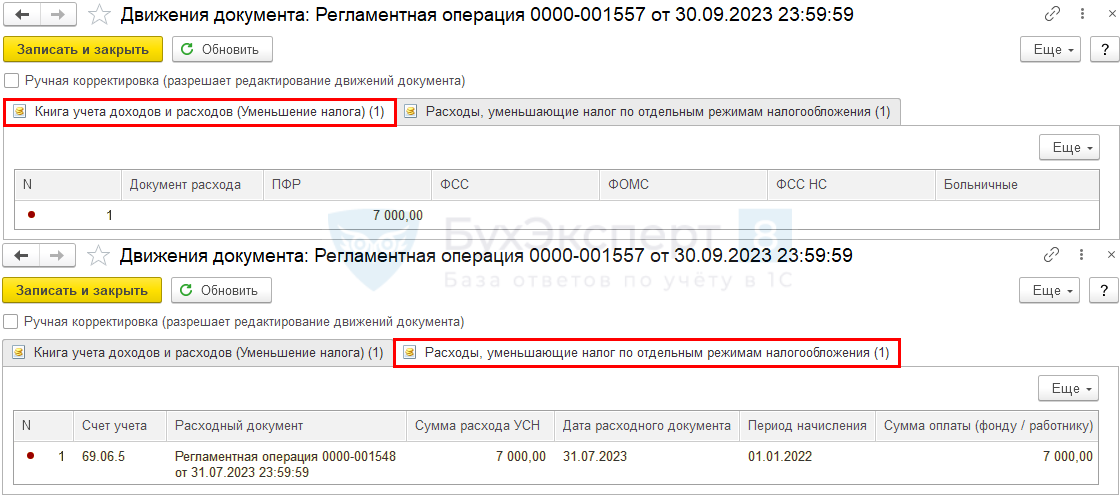

В процедуре Закрытие месяца за последний месяц соответствующего квартала (в нашем примере — сентябрь) регламентной операцией Расчет расходов, уменьшающих налоги УСН выполнено уменьшение платежа по УСН на сумму начисленных и уплаченных страховых взносов:

- регистрационная запись в регистр накопления Книга учета доходов и расходов (Уменьшение налога);

- регистрационная запись в регистр накопления Расходы, уменьшающие налог по отдельным режимам налогообложения.

Сумму уменьшения авансов по УСН также можно увидеть в Помощнике по УСН.

Сумму уменьшения авансов по УСН (за 2022 и 2023 годы) также можно увидеть в Справке-расчете авансового платежа по налогу УСН.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Добрый день, по результатам последнего примера

УМЕНЬШЕНИЕ УСН НА СВ ПОСЛЕ НАСТУПЛЕНИЯ СРОКА УПЛАТЫ (03.07.2023), какая сумма будет указана в уведомлении за 3 квартал 2023г.?

Здравствуйте. Здесь не стояла задача рассчитать авансы по УСН к уплате, поэтому данных в примере недостаточно для иллюстрации. В общем случае это сумма, начисленная в 3 кв.

Порядок расчета авансов можно посмотреть здесь Авансовые платежи по УСН за 1 квартал 2024 года в 1С (02.05.24)

Уведомление по ЕНП об авансах УСН в 1С