Из статьи вы узнаете, что делать, если в декларации по прибыли получился налог к уменьшению:

- какие документы использовать в программе 1С;

- нужно ли платить авансы, если налог к уменьшению больше их размера;

- можно ли сразу перенести налог к уменьшению на ЕНС или нужно дождаться проверки;

- как избежать зависания переплаты в виде отрицательного сальдо на ЕНС в отчете «Расчеты налогов по ЕНС» в 1С;

- как вернуть положительное сальдо ЕНС на расчетный счет после зачета налоговых задолженностей.

Рассмотрим пример, в котором переплата в виде положительного сальдо ЕНС используется для уплаты авансов по налогу на прибыль и других налогов (взносов), а остаток возвращается на расчетный счет.

Содержание

- Пошаговая инструкция

- Отражение на ЕНС совокупной обязанности (НДФЛ, транспортный налог)

- Отражение налога на прибыль к уменьшению в декларации

- Отражение на ЕНС совокупной обязанности (налог на прибыль)

- Отражение совокупной обязанности по авансам за 3 квартал

- Корректировка зачета ЕНП

- Пополнение ЕНС

- Зачет ЕНП в счет уплаты налогов

- Проверка расчетов по налогам на ЕНС

- Возврат ЕНП на расчетный счет

Пошаговая инструкция

Организация уплачивает авансы по налогу на прибыль ежемесячно по расчетной прибыли.

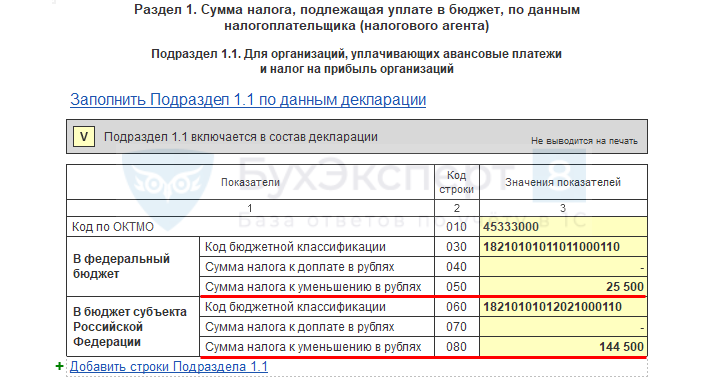

В декларации по налогу на прибыль за 9 месяцев 2023 исчислен налог к уменьшению (Подраздел 1.1 Раздела 1) — -170 000 руб., в т. ч.:

- ФБ — -25 500 руб.;

- РБ — -144 500 руб.

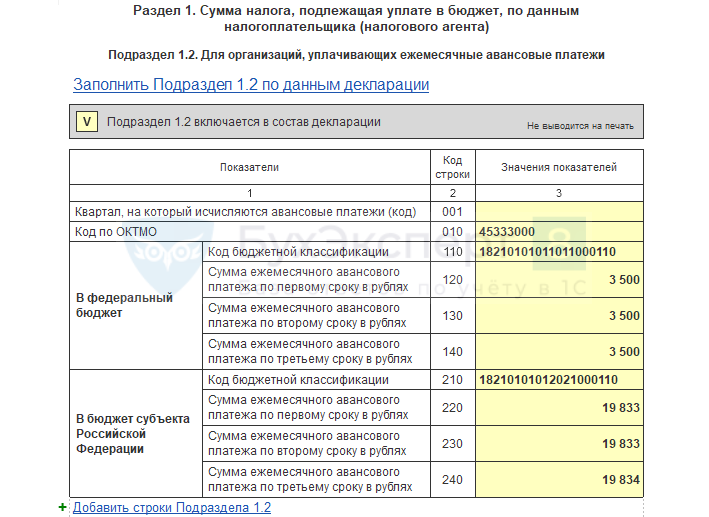

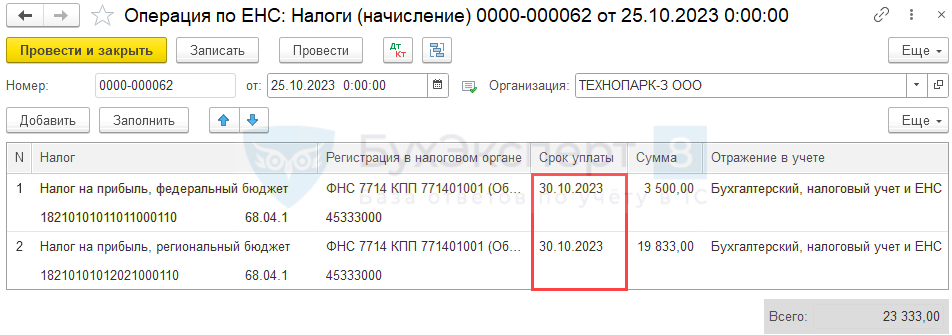

Авансовые платежи на октябрь - декабрь — 70 000 руб. (Подраздел 1.2 Раздела 1), в т. ч. ежемесячно по срокам 30.10, 28.11, 28.12:

- ФБ — 3 500, 3 500, 3 500 руб.;

- РБ — 19 833, 19 833, 19 834 руб.

25 октября оформлены по сроку 30.10.2023:

- уведомление о НДФЛ — 13 000 руб.;

- уведомление о транспортном налоге — 14 156 руб.;

- операция по ЕНС на уменьшение авансовых платежей по налогу на прибыль — -170 000 руб.;

- операция по ЕНС авансовые платежи по налогу на прибыль за октябрь — 23 333 руб.

30 октября сумма декларации по прибыли к уменьшению отразилась на ЕНС в ЛК. Положительное сальдо ЕНС зачитывалось в порядке:

- 31 октября:

- НДФЛ — 13 000 руб.;

- транспортный налог — 14 156 руб.;

- аванс по налогу на прибыль за октябрь — 23 333 руб.;

- 30 ноября: аванс по налогу на прибыль за ноябрь — 23 333 руб.;

- 31 декабря: аванс по налогу на прибыль за декабрь — 23 334 руб.

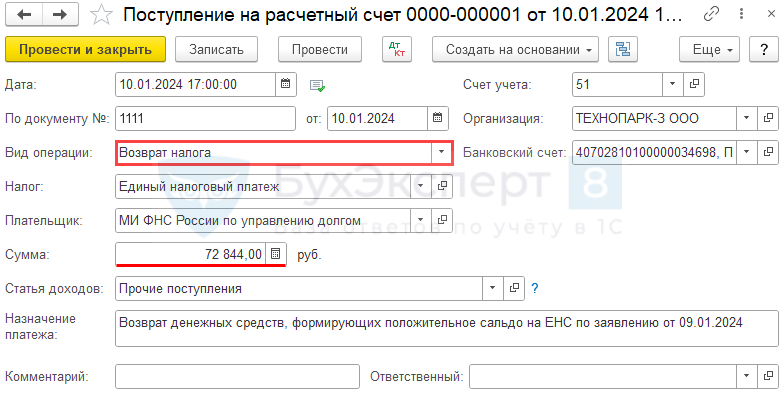

10 января остаток положительного сальдо ЕНС возвращен на расчетный счет организации по ее заявлению — 72 844 руб.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Отражение на ЕНС совокупной обязанности (НДФЛ) | |||||||

| 10 октября | 68.01.1 | 68.90 | 13 000 | ЕНП начисление (НДФЛ, начисленный налоговым агентом) | Уведомление об исчисленых суммах налогов | ||

| Отражение на ЕНС совокупной обязанности (транспортный налог) | |||||||

| 25 октября | 68.07 | 68.90 | 14 156 | ЕНП начисление (транспортный налог) | Уведомление об исчисленых суммах налогов | ||

| Отражение налога на прибыль к уменьшению в декларации | |||||||

| 25 октября | --- | --- | -170 000 | Налог на прибыль к уменьшению | Подраздел 1.1 Раздела 1 | ||

| --- | --- | 70 000 | Авансовые платежи на 4 квартал | Подраздел 1.2 Раздела 1 | |||

| Отражение на ЕНС совокупной обязанности (налог на прибыль) | |||||||

| 25 октября | 68.04.1 | 68.90 | -170 000 | ЕНП начисление (налог на прибыль) | Операция по ЕНС - Налоги (начисление) | ||

| 23 333 | |||||||

| Корректировка зачета ЕНП | |||||||

| 30 октября | --- | --- | -170 000 | Сторнирование зачета ЕНП | Операция по ЕНС - Налоги (уплата) | ||

| Пополнение ЕНС | |||||||

| 30 октября | --- | --- | 170 000 | Пополнение ЕНС | Операция по ЕНС - Корректировка счета | ||

| Зачет ЕНП в счет уплаты налогов | |||||||

| 31 октября | --- | --- | 13 000 | Зачет НДФЛ | Зачет аванса по единому налоговому счету | ||

| --- | --- | 14 156 | Зачет транспортного налога | ||||

| Отражение на ЕНС совокупной обязанности (налог на прибыль) | |||||||

| 27 ноября | 68.04.1 | 68.90 | 23 333 | ЕНП начисление (налог на прибыль) | Операция по ЕНС - Налоги (начисление) | ||

| Зачет ЕНП в счет уплаты налогов | |||||||

| 30 ноября | --- | --- | 23 333 | Зачет налога на прибыль | Зачет аванса по единому налоговому счету | ||

| --- | --- | 23 333 | Зачет налога на прибыль | ||||

| Отражение на ЕНС совокупной обязанности (налог на прибыль) | |||||||

| 25 декабря | 68.04.1 | 68.90 | 23 334 | ЕНП начисление (налог на прибыль) | Операция по ЕНС - Налоги (начисление) | ||

| Зачет ЕНП в счет уплаты налогов | |||||||

| 31 декабря | --- | --- | 23 334 | Зачет налога на прибыль | Зачет аванса по единому налоговому счету | ||

| Возврат ЕНП на расчетный счет | |||||||

| 10 января | 51 | 68.90 | 72 844 | Возврат ЕНП на расчетный счет | Поступление на расчетный счет - Возврат налога | ||

Отражение на ЕНС совокупной обязанности (НДФЛ, транспортный налог)

Уведомление об исчисленных суммах налогов формируется в разделе Операции – Уведомления.

По сроку 25.10.2023 поданы:

Получите понятные самоучители 2026 по 1С бесплатно:

- уведомление по НДФЛ — 13 000 руб.;

- уведомление по транспортному налогу — 14 156 руб.

Уведомления формируют:

- проводку по переносу НДФЛ и транспортного налога в совокупную обязанность на ЕНС (Дт 68.01.1, 68.07 Кт 68.90);

- запись в регистр Расчеты по налогам на едином налоговом счете с видом Приход.

Отражение налога на прибыль к уменьшению в декларации

Налог на прибыль, который увеличивает или уменьшает совокупную обязанность на ЕНС, отражается в:

- Подразделе 1.1 Раздела 1 — налог на прибыль к доплате (уменьшению) за отчетный (налоговый) период;

- Подразделе 1.2 Раздела 1— авансовые платежи по налогу на прибыль на следующий отчетный период.

Если за отчетный (налоговый) период в декларации по налогу на прибыль получен налог к уменьшению, в Подразделе 1.1 заполняются строки:

- В федеральный бюджет:

- 050 — Сумма налога к уменьшению;

- В бюджет субъекта Российской Федерации:

- 080 — Сумма налога к уменьшению,

Обязанность на ЕНС в части налога на прибыль следует уменьшить по данным декларации.

Подраздел 1.2 содержит суммы авансовых платежей, которые организация должна уплачивать ежемесячно в течение следующих отчетных периодов.

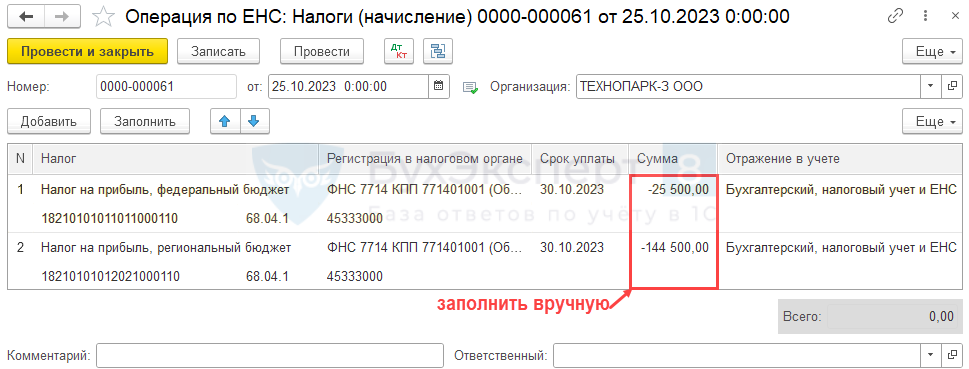

Отражение на ЕНС совокупной обязанности (налог на прибыль)

При отражении суммы к уменьшению в декларации по налогу на прибыль в 1С в Операции – Операции по счету создаются 2 документа (пп. 1, пп. 3, п. 5 ст. 11.3 НК РФ):

- Операция по ЕНС – Налоги (начисление) — на дату представления декларации или срока уплаты налога;

- Операция по ЕНС – Корректировка счета – Пополнение — на дату отражения на ЕНС переплаты.

На основании деклараций (кроме тех, в которых заявлен налог к возмещению или налоговые вычеты) совокупная обязанность формируется на дату (пп. 1 п. 5 ст. 11.3 НК РФ):

- представления в ИФНС, но не ранее срока уплаты налога;

- вступления в силу решения налогового органа по результатам камеральной проверки либо в течение 10 дней со дня окончания установленного срока ее проведения — если при представлении декларации нарушены контрольные соотношения (КС).

После отражения переплаты по налогу на прибыль на ЕНС налоговые органы могут сразу перенести ее в счет погашения НДФЛ или страховых взносов на основании уведомлений (п. 9 ст. 78 НК РФ). В этом случае сумма будет отражаться в ЛК налогоплательщика как резерв до наступления срока уплаты. Отменить такой резерв по заявлению нельзя.

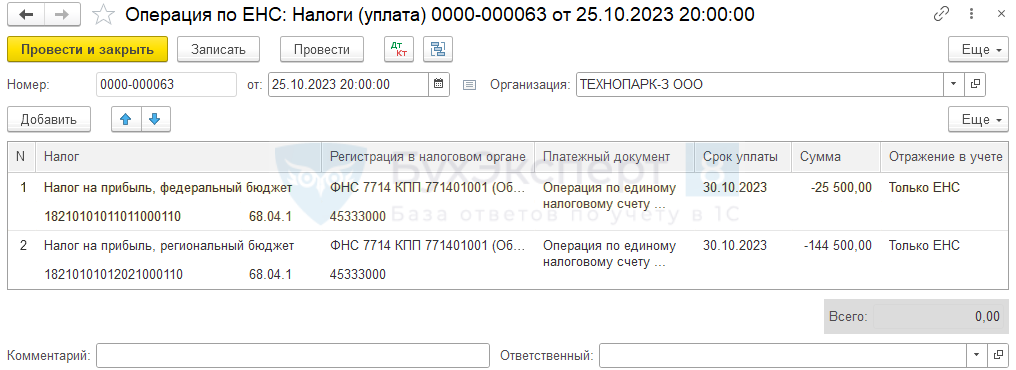

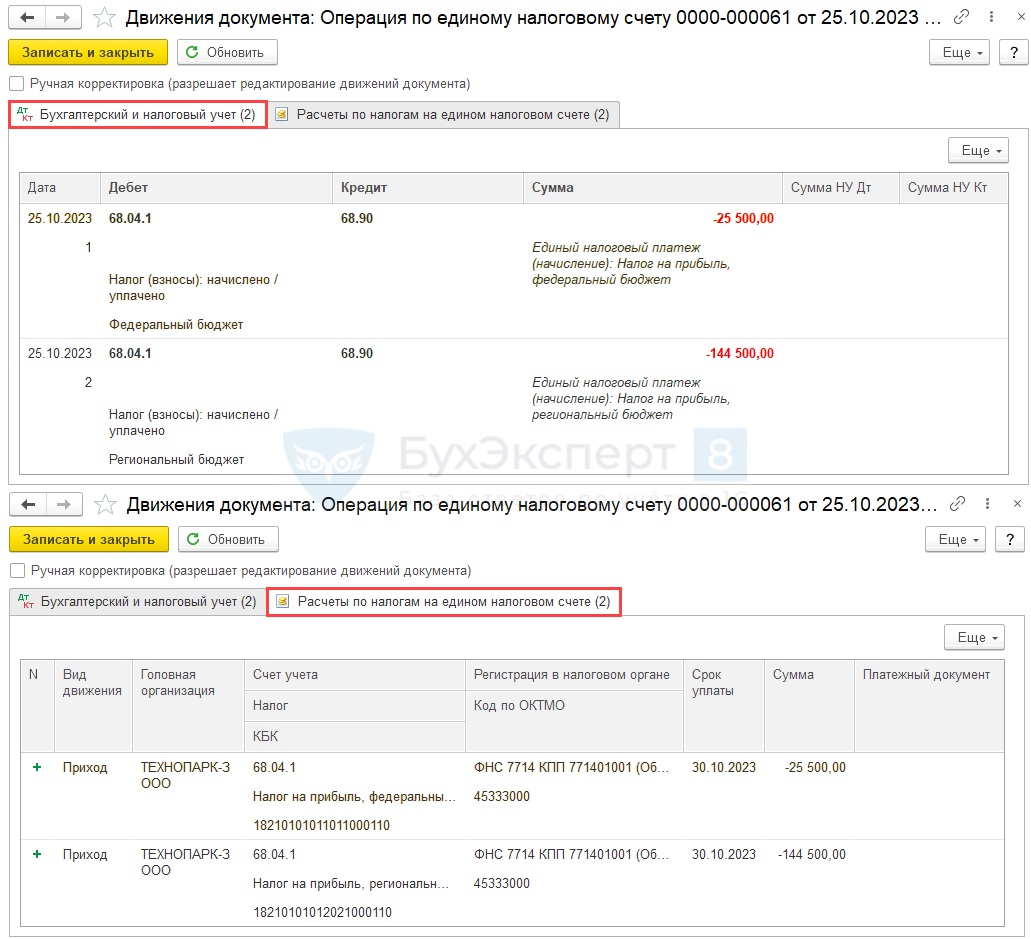

Уменьшение совокупной обязанности на ЕНС отразите документом Операция по единому налоговому счету вид операции Налоги (начисление) (Главное – Задачи организации).

В табличной укажите для налога на прибыль в федеральный и региональный бюджет:

- Срок уплаты — 30.10.2023 (перенос с 28);

- Сумма — суммы с минусом, на которые уменьшена налоговая обязанность (- 25 500 и – 144 500).

Дата документа Операция по единому налоговому счету по отражению на ЕНС совокупной обязанности может быть любой, до срока уплаты включительно. Важно провести Операцию по ЕНС в 1С раньше Списания с расчетного счета по уплате ЕНП, который будет распределен для погашения этой налоговой обязанности.

Бухэксперт рекомендует Операции по ЕНС: Налоги (начисление) отражать датой «25 число». Это позволит не пропустить нужную операцию и легко проверить полноту отражения данных в 1С.

Проводки

Документ формирует проводку по уменьшению начисления совокупной обязанности на ЕНС и запись с минусом в регистр Расчеты по налогам на едином налоговом счете с видом Приход.

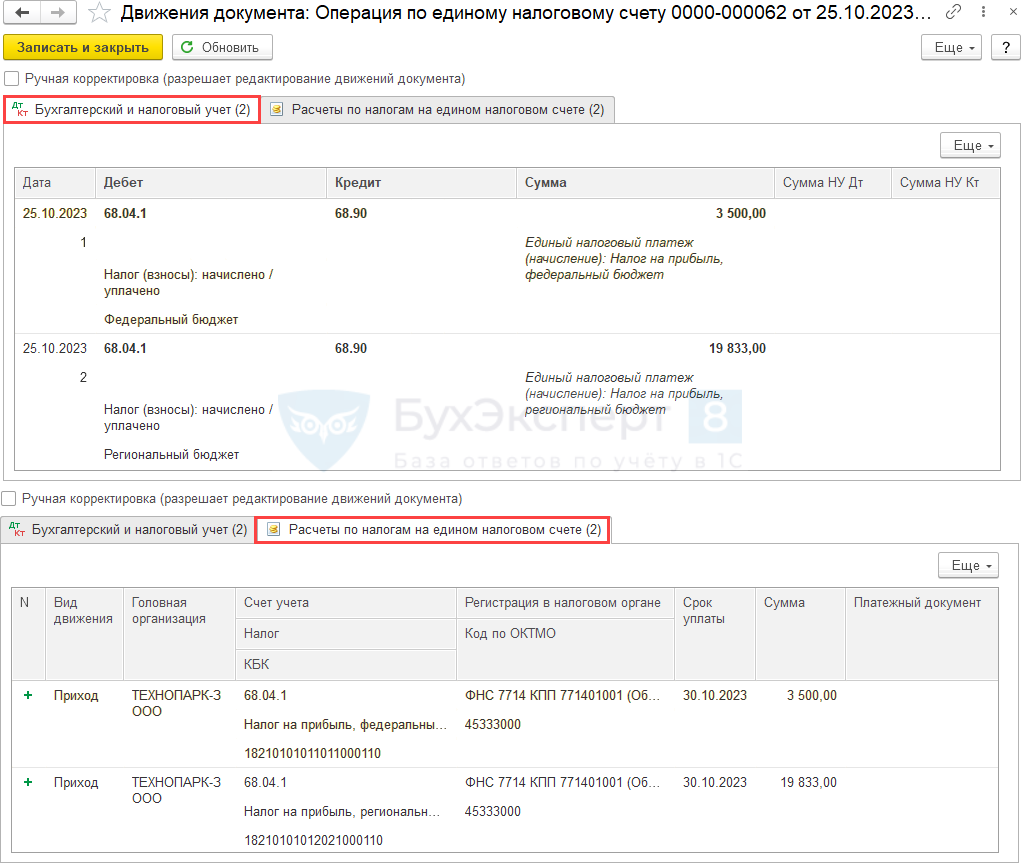

Отражение совокупной обязанности по авансам за 3 квартал

Перенос на ЕНС авансов за октябрь – декабрь отразите в обычном порядке документом Операция по единому налоговому счету вид операции Налоги (начисление) через Задачи организации (Главное – Задачи организации).

Проводки

Аналогично перенесите авансы по срокам 28.11 и 28.12.

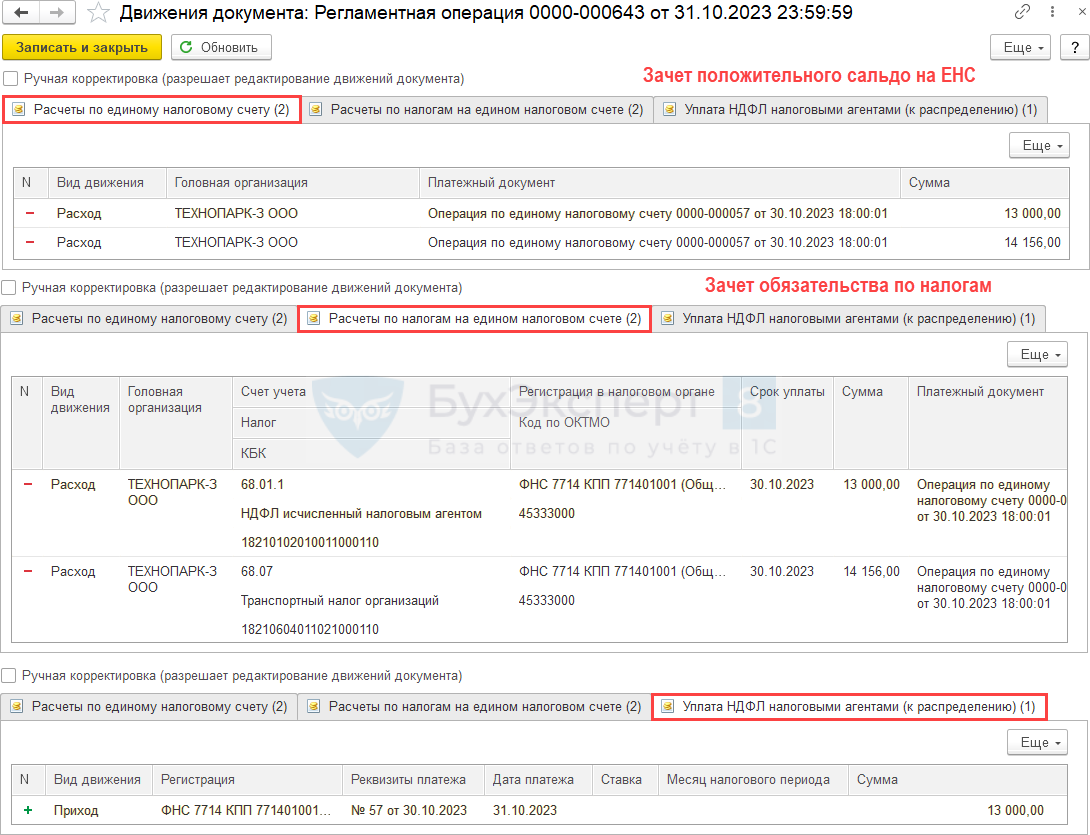

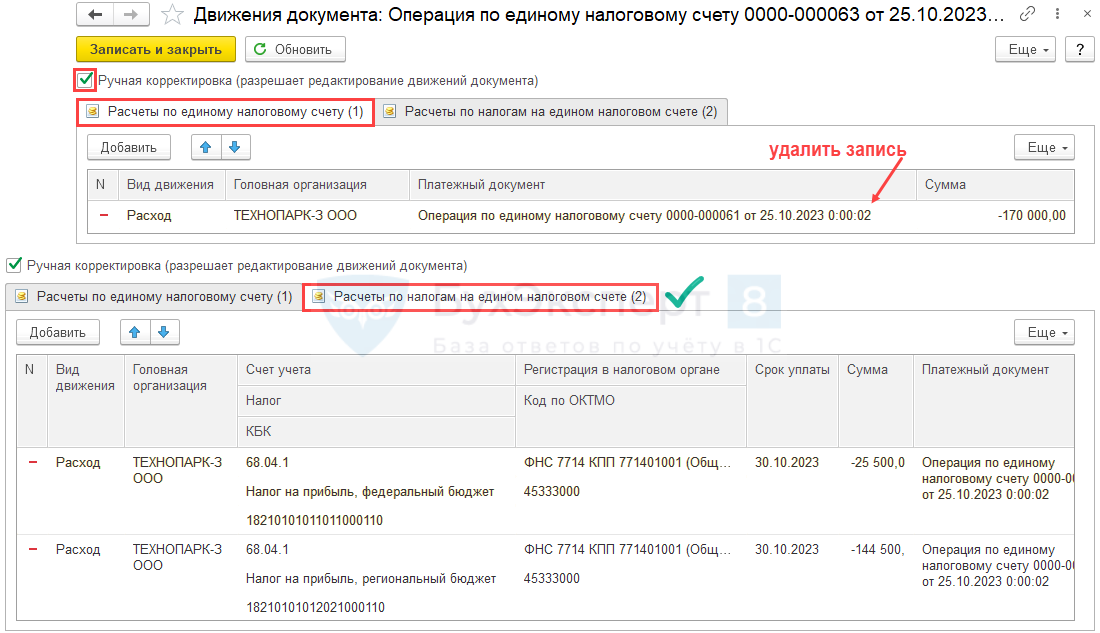

Корректировка зачета ЕНП

Налоговая обязанность по прибыли уменьшена — налоговые органы скорректировали ее на ЕНС. В 1С также следует скорректировать не только начисленную совокупную обязанность, но и зачтенную.

Уменьшите сумму зачета документом Операция по ЕНС с видом Налоги (уплата) из раздела Операции – Операции по счету – Операции.

Документ полностью заполняется вручную. Укажите:

- Платежный документ — операция по ЕНС с видом Налоги (начисление), в которой указан налог на прибыль к уменьшению;

- Срок уплаты — срок, по которому сформирована совокупная обязанность в сторону уменьшения;

- Сумма — полная сумма совокупной обязанности к уменьшению;

- Отражение в учете — Только ЕНС.

Формируются записи в регистры с видом движения Расход:

- Расчеты по единому налоговому счету — запись следует удалить, так как на ЕНС сумма не уменьшается и не сторнируется;

- Расчеты по налогам на едином налогом счете — сторнируется зачет налога на прибыль на сумму уменьшения обязанности (оставить без изменения).

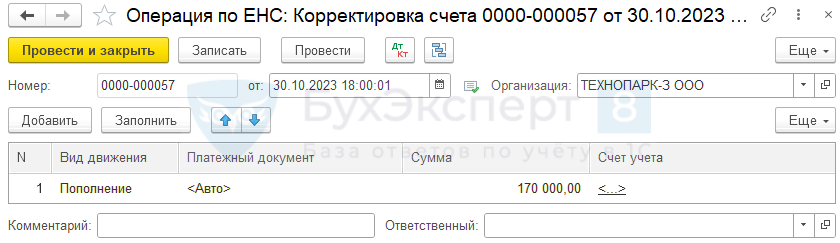

Пополнение ЕНС

Если декларация по налогу на прибыль сдана без нарушения контрольных соотношений, то налог к уменьшению должен отразиться на ЕНС по сроку уплаты налога на прибыль. Пополнение ЕНС отразите документом Операция по единому налоговому счету вид операции Корректировка счета через раздел Операции – Операции по счету – Операция.

Укажите:

- от — дата отражения денежных средств на ЕНС в ЛК налогоплательщика;

- Вид движения — Пополнение;

- Сумма — сумма пополнения ЕНС в ЛК;

- Счет учета — можно не заполнять или заполнить 68.90 «Единый налоговый счет».

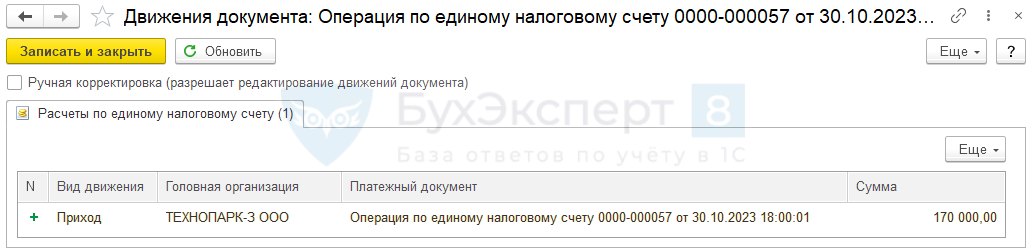

Проводки

Документ формирует запись с видом Приход в регистр Расчеты по единому налоговому счету — пополнение ЕНС.

Зачет ЕНП в счет уплаты налогов

В конце месяца, в котором наступил срок платежа, регламентной операцией Зачет аванса по единому налоговому счету (Операции – Закрытие месяца) производится погашение совокупной обязанности за счет положительного сальдо на ЕНС в разрезе каждого налога (взносов).

Регламентная операция формирует записи в регистры ЕНС:

- Расчеты по единому налоговому счету — зачет положительного сальдо ЕНС;

- Расчеты по налогам на едином налоговом счете — зачет совокупной обязанности в разрезе налогов (взносов).

Аналогичным образом в ноябре и декабре будет зачтена сумма положительного сальдо ЕНС (остаток перенесенной на ЕНС переплаты по налогу на прибыль) в счет уплаты авансов за октябрь-декабрь. ![]() PDF

PDF

Алгоритмы отражения данных в 1С Бухгалтерия и в ЛК ЮЛ ЕНС не идентичны. В 1С не следует повторять все операции, которые присутствуют в Личном кабинете налогоплательщика.

Главное — чтобы сальдо ЕНС на отчетную дату совпадало в 1С и на сайте ФНС.

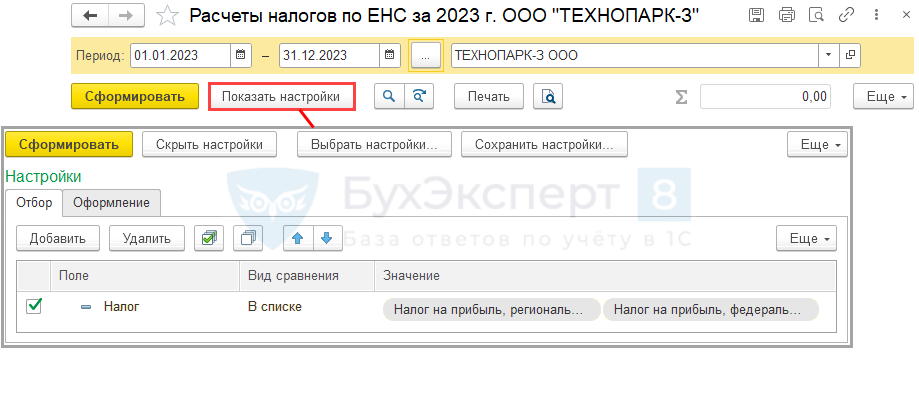

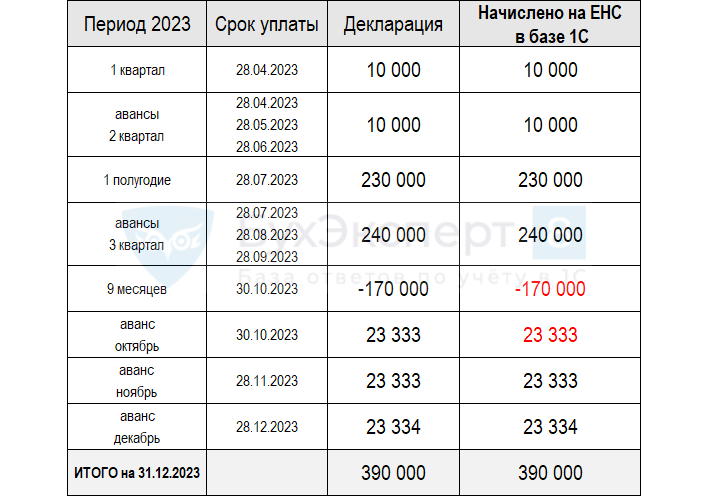

Проверка расчетов по налогам на ЕНС

Сформируйте отчет Расчеты налогов по ЕНС (Отчеты — Расчеты налогов по ЕНС) для контроля суммы совокупной обязанности, которая:

- должна быть уплачена в бюджет на 31.12.2023

и

- фактически зачтена в счет уплаты в 1С.

В отчете сделайте отбор по налогу на прибыль:

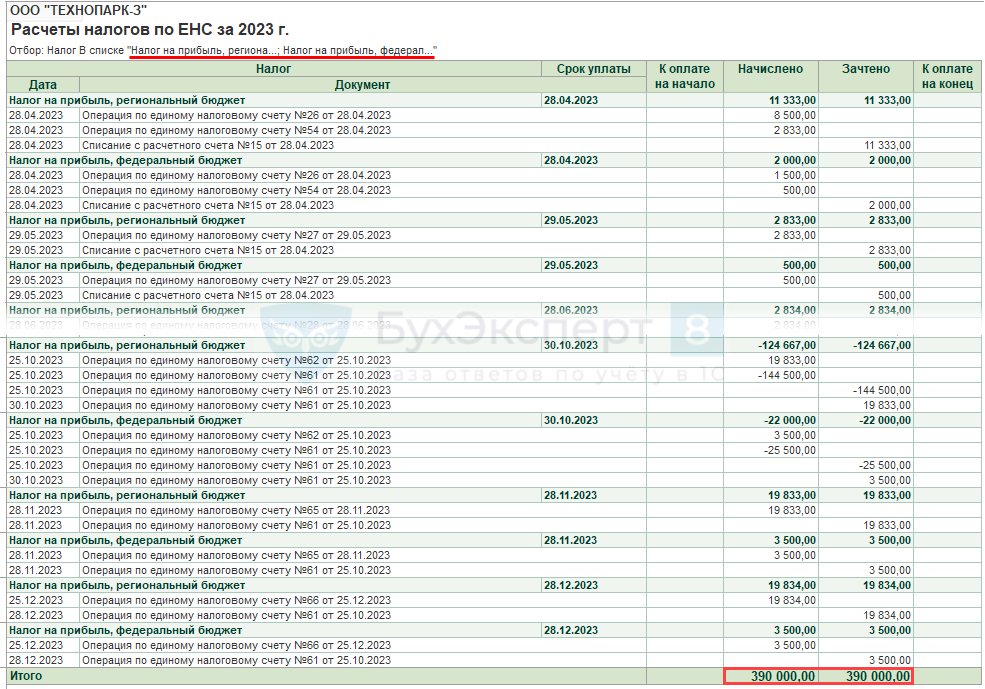

Расчет зачета налоговых обязательств по налогу на прибыль за 2023 год:

На конец 2023 года начислено к уплате всего за год — 390 000 руб. Столько же должно быть зачтено в счет уплаты налога на прибыль.

Из сформированного отчета видно, что налог на прибыль зачтен в той же сумме, в какой начислен.

Сформируйте отчет Расчеты по ЕНС (Отчеты — Расчеты по ЕНС) для контроля сальдо ЕНС (в нашем примере — за 4 квартал).

В отчете представлен остаток ЕНС и дается расшифровка операций, из которых он сложился.

Остаток ЕНС на 01.10.2023 — 0

- Пополнение — 170 000 руб.;

- Начисление совокупной обязанности — 97 156, в т. ч.:

- НДФЛ — 13 000 руб.;

- транспортный налог — 14 156 руб.;

- авансы по налогу на прибыль в 4 квартале — 70 000 руб.;

- Зачет совокупной обязанности — 97 156 руб.

Остаток ЕНС 01.01.2024 — 72 844 руб.

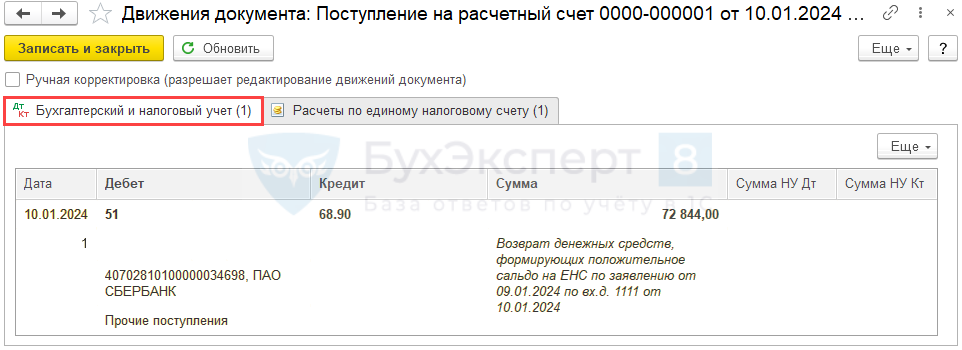

Возврат ЕНП на расчетный счет

После сверки остатка ЕНС с ЛК налогоплательщика его можно вернуть на расчетный счет организации. Для этого подайте заявление на возврат денежных средств с ЕНС.

Деньги должны вернуться на расчетный счет не позднее следующего рабочего для с даты представления заявления в ИФНС (ст. 79 НК РФ).

Поступление денежных средств отразите в 1С документом Поступление на расчетный счет из раздела Банк и касса.

- Вид операции — Возврат налога;

- Статья доходов — Прочие поступления (возврат налоговой переплаты в ОДДС отражается в стр. 4119 (п. 9 ПБУ 23/2011)).

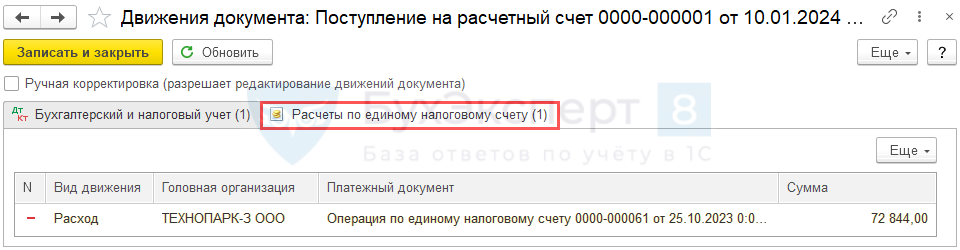

Проводки

Документ формирует проводку по уменьшению положительного сальдо ЕНС, а также движения с видом Расход по регистру Расчеты по единому налоговому счету.

Мы рассмотрели, как отразить сумму налога на прибыль к уменьшению по результатам отчетного (налогового) периода, а также как проверить остаток ЕНС в базе после такого отражения и как вернуть денежные средства в виде положительного сальдо ЕНС на расчетный счет организации.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете