Транспортно-заготовительные расходы связаны с заготовкой и доставкой материальных ценностей: сырья, товаров, материалов, инструментов. В данной статье мы рассмотрим особенности отражения транспортных расходов при поступлении товара на счете 44 «Издержки обращения» в налоговом и бухгалтерском учете.

Вы узнаете:

- каким документом в 1С отражать транспортные расходы при приобретении товаров, если они учитываются отдельно;

- какую выбрать статью затрат для учета транспортных расходов;

- как принять к вычету НДС по транспортным расходам, чтобы он отразился в декларации.

Содержание

Пошаговая инструкция

Внимание! Ставка НДС изменена с 01.01.2026 с 20% на 22% и с 20/120 на 22/122.

Организация по договору купли-продажи приобрела товары. По условиям договора переход права собственности осуществляется в момент передачи товаров на складе продавца представителю покупателя.

Доставку Организация осуществляет за свой счет. Для этого был заключен договор с перевозчиком ООО «Веал» на транспортировку приобретенного товара.

22 января товары были получены сотрудником Организации по доверенности и переданы перевозчику для доставки на склад.

24 января товар доставлен в Организацию и принят на склад. Стоимость доставки составила 118 000 руб. (в т. ч. НДС 18%).

25 января Организация погасила задолженность перед перевозчиком.

Учетной политикой Организации предусмотрено, что транспортные расходы по приобретению товаров учитываются не в их стоимости, а отдельно на счете 44 «Издержки обращения в организациях, осуществляющих торговую деятельность» в налоговом и бухгалтерском учете.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Поступление товаров на склад | |||||||

| 24 января | 41.01 | 41.01 | Поступление товаров на склад | Перемещение товаров — вкладка Товары (Склад Товары в пути — Основной) |

|||

| Отражение в учете услуг по доставке приобретенных товаров | |||||||

| 24 января | 44.01 | 60.01 | 100 000 | 100 000 | 100 000 | Учет затрат на услуги по доставке | Поступление (акт, накладная) — Услуги (акт) |

| 19.04 | 60.01 | 18 000 | 18 000 | Принятие к учету НДС | |||

| Регистрация СФ перевозчика | |||||||

| 24 января | — | — | 118 000 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| 68.02 | 19.04 | 18 000 | Принятие НДС к вычету | ||||

| — | — | 18 000 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

| Перечисление оплаты перевозчику | |||||||

| 25 января | 60.01 | 51 | 118 000 | 118 000 | Перечисление оплаты поставщику | Списание с расчетного счета — Оплата поставщику |

|

| Признание транспортных затрат в составе расходов на продажу в конце месяца | |||||||

| 31 января | 90.07.1 | 44.01 | 36 453,20 | 36 453,20 | 36 453,20 | Признание транспортных затрат в составе расходов на продажу (по формуле среднего процента) | Закрытие месяца — Закрытие счета 44 «Издержки обращения» |

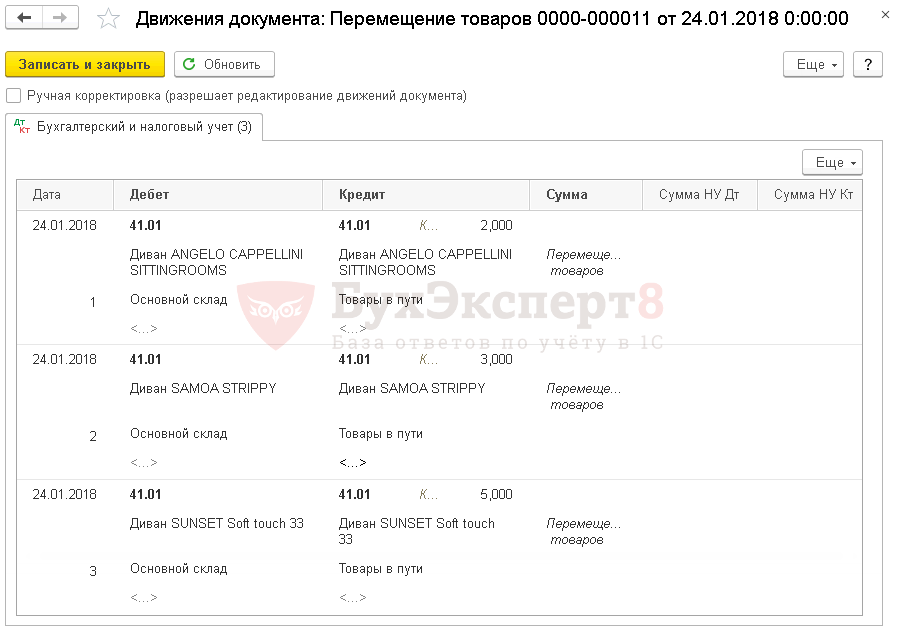

Поступление товаров на склад

В нашем примере право собственности на товары перешло к покупателю в момент их отгрузки со склада поставщика. Поэтому товары были приняты к учету с помощью документа Поступление (акт, накладная) на виртуальный склад Товары в пути.

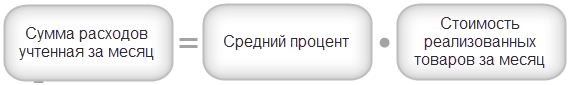

В момент фактического поступления товаров на склад необходимо оформить документ Перемещение товаров в разделе Склад — Склад — Перемещение товаров. Его можно создать на основании документа Поступление (акт, накладная) по кнопке Создать на основании, выбрав Перемещение товаров.

Получите понятные самоучители 2026 по 1С бесплатно:

В документе указывается:

- от — дата фактического поступления товаров на склад;

- Отправитель — виртуальный склад, с которого «перемещаются»товары. В нашем примере такой склад называется Товары в пути;

- Получатель — склад, на который поступают товары, например, Основной.

На вкладке Товары указывается информация о поступивших товарах:

- Номенклатура — наименование товара;

- Количество — количество товаров, поступивших на склад;

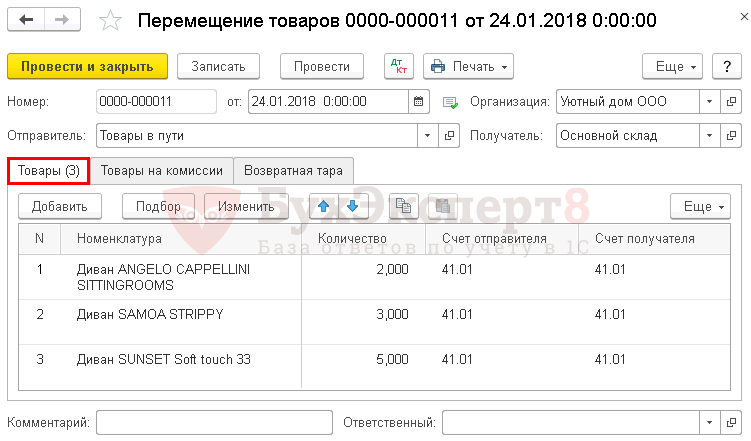

- Счет отправителя и Счет получателя — счета учета товаров на отдельных складах. В нашем примере счет учета на складах одинаковый — 41.01 «Товары на складах».

Счета учета в документе будут заполняться автоматически на основании сведений из регистра Счета учета номенклатуры, установленных для вводимой номенклатуры. В нашем примере указанные счета учета определены в регистре для Вида номенклатуры Товары и не изменяются в зависимости от склада хранения — поля Склад и Тип склада в регистре не заполнены.

Проводки по документу

Документ формирует проводку:

- Дт 41.01 Кт 41.01 — фактическое поступление товаров на склад организации с «виртуального» склада в количественном выражении.

В нашем примере ведется только количественный учет запасов на складах, поэтому в проводках отражено только количество, без суммы.

Отражение в учете услуг по доставке приобретенных товаров

Нормативное регулирование

БУ

Товары являются частью МПЗ и принимаются к бухгалтерскому учету по фактической себестоимости, т. е. по сумме фактических затрат на приобретение (п. 2, 5, 13 ПБУ 5/01):

- суммы, уплачиваемые поставщикам;

- таможенные пошлины;

- расходы на транспортировку и иные затраты, связанные с приобретением МПЗ;

- вознаграждения, уплачиваемые посреднической организации, через которую приобретены МПЗ и т.д.

Способ отражения в БУ транспортных расходов устанавливается организацией самостоятельно в учетной политике.

В 1С можно выбрать следующие варианты учета доп. расходов по доставке товаров:

- включаются в стоимость приобретенных ТМЦ — в Дт счета 41 «Товары» (план счетов 1С);

Подробнее Транспортные расходы при приобретении учитываются в стоимости товаров - включаются в состав издержек обращения по Дт счета 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» и списываются на финансовый результат в конце месяца п. 13 ПБУ 5/01, п. 83-89, 228 Методических указаний, утв. Приказом Минфина РФ от 28.12.2001N 119н, план счетов 1С) – в нашем примере;

- включаются в состав издержек обращения по Дт счета 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» и списываются на финансовый результат в конце месяца полностью (только для организаций, применяющих упрощенные способы ведения бухгалтерского учета) (п. 5, 6, 13 ПБУ 5/01, п. 83-89, 223, 226-228 Методических указаний, утв. Приказом Минфина РФ от 28.12.2001 N 119н, план счетов 1С).

НУ

Стоимость приобретенных товаров формируется исходя из цены, которую заплатили поставщику по договору без учета НДС. При этом налогоплательщик имеет право включить в стоимость товаров расходы, связанные с их приобретением (ТЗР) (ст. 320 НК РФ).

Т. е. необходимо в учетной политике закрепить, как формируется стоимость приобретенных товаров:

- как стоимость товаров в соответствии с договором – в нашем примере;

- как стоимость товаров, в которую включены расходы, связанные с их приобретением (ТЗР).

Если транспортные расходы по приобретению товаров в соответствии с учетной политикой не включаются в их стоимость, то они должны учитываться в составе прямых расходов.

Такие прямые расходы уменьшают налогооблагаемую базу в сумме расходов, рассчитанных по абз. 3 ст. 320 НК РФ).

Для автоматизации в 1С списания расходов, связанных с приобретением товаров, способ их отражения в учетной политике по БУ и НУ должен быть одинаковым.

Узнать подробнее про порядок учета расходов по доставке товаров >>

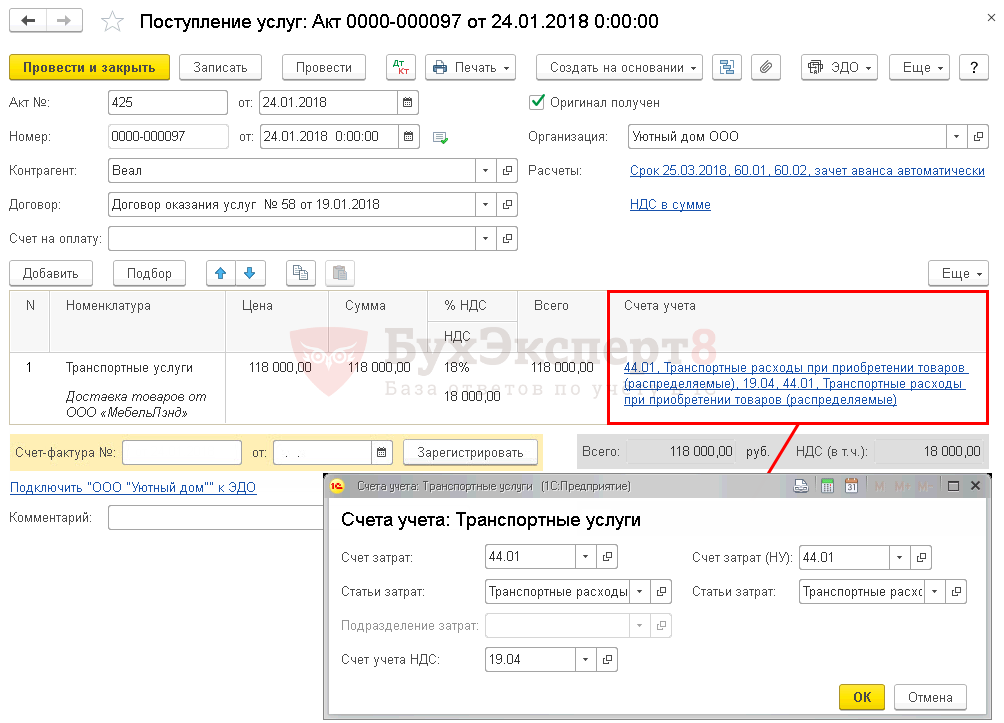

Учет в 1С

Отражение транспортных расходов на отдельном счете затрат регистрируется документом Поступление (акт, накладная) вид операции Услуги (акт) в разделе Покупки – Покупки – Поступление (акты, накладные).

В документе указывается:

- Акт № _ от _ — дата и номер первичного документа;

- от — дата подписания акта;

- Контрагент — наименование перевозчика;

- Договор — документ, по которому ведутся расчеты с перевозчиком, Вид договора — С поставщиком.

- По ссылке Счета учета:

- Счет затрат — 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность».

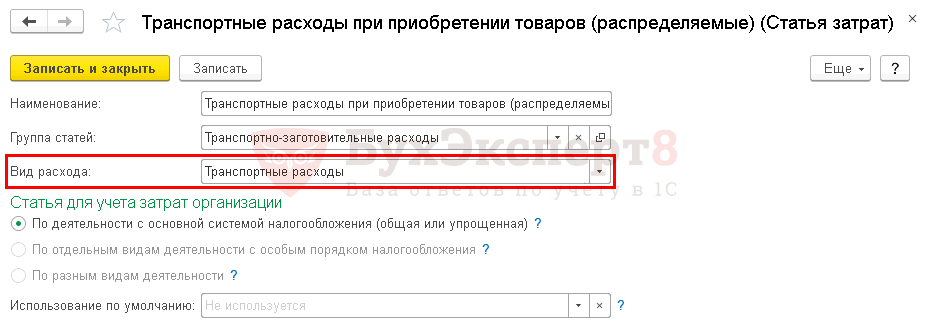

- Статьи затрат — статья затрат на доставку товаров. Выбирается из справочника Статьи затрат, Вид расхода — Транспортные расходы.

Для отражения транспортных расходов при приобретении товаров в справочнике Статьи затрат в поле Вид расхода выберите значение Транспортные расходы. Тогда затраты на доставку будут распределяться автоматически в конце месяца пропорционально остатку товаров на складе при выполнении операции Закрытие счета 44 «Издержки обращения» в процедуре Закрытие месяца.

- Счет учета НДС — 19.04 «НДС по приобретенным услугам».

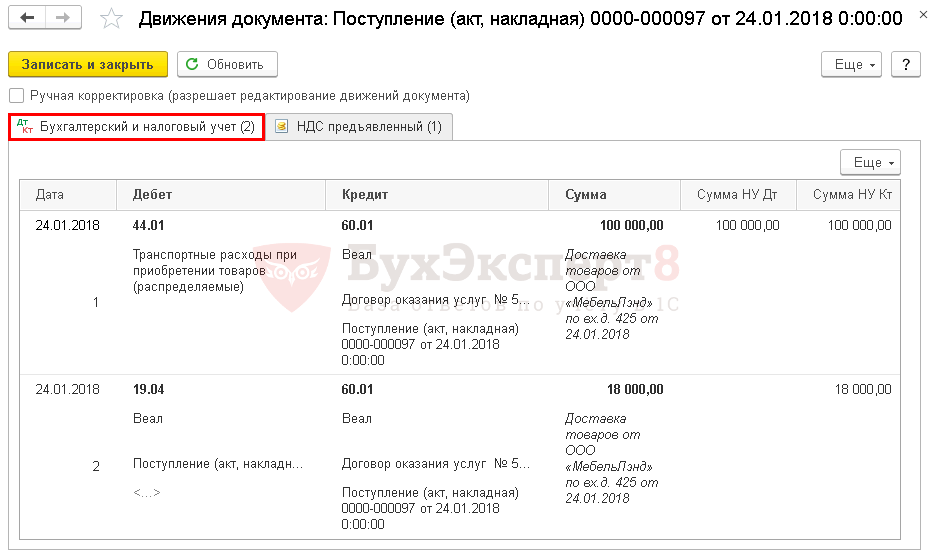

Проводки по документу

Документ формирует проводки:

- Дт 44.01 Кт 60.01 — стоимость услуг по доставке приобретенных товаров включена в состав издержек;

- Дт 19.04 Кт 60.01 — НДС по доп. расходам принят к учету.

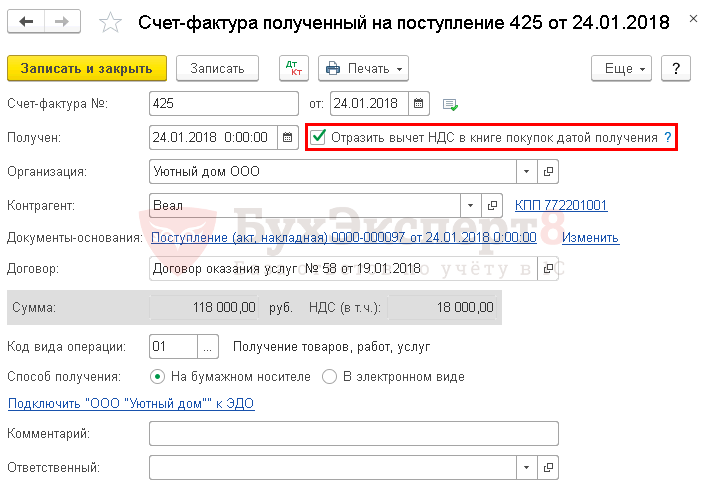

Регистрация СФ перевозчика

НДС принимается к вычету при выполнении условий (п. 2 ст. 171 НК РФ):

- услуги приобретены для деятельности, облагаемой НДС;

- в наличии — правильно оформленный СФ (УПД);

- услуги приняты к учету (п. 1 ст. 172 НК РФ).

Для регистрации входящего счета-фактуры от перевозчика необходимо указать его номер и дату внизу формы документа Поступление (акт, накладная) и нажать кнопку Зарегистрировать. ![]() PDF

PDF

Если в документе установлен флажок Отразить вычет НДС в книге покупок датой получения, то при его проведении будут сделаны проводки по принятию НДС к вычету.

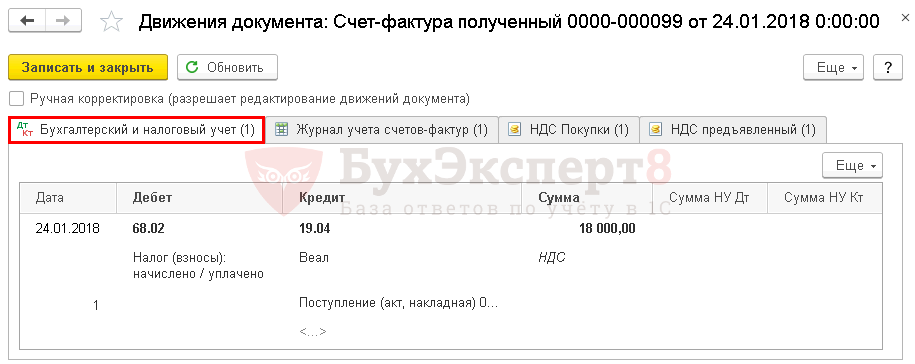

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 19.04 — НДС, предъявленный перевозчиком по услугам на доставку приобретенных товаров, принят к вычету.

Отчет Книга покупок можно сформировать из раздела Отчеты – НДС – Книга покупок. ![]() PDF

PDF

Декларация по НДС

В декларации по НДС сумма вычета НДС отражается:

В Разделе 3 стр. 120 «Сумма НДС, подлежащая вычету»: ![]() PDF

PDF

- сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- счет-фактура полученный, код вида операции «01».

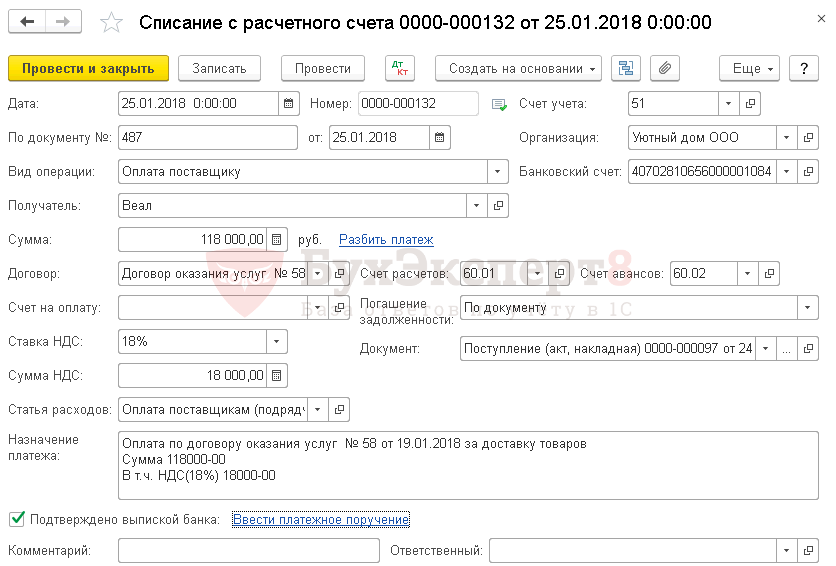

Перечисление оплаты перевозчику

В момент принятия к учету услуг на доставку товара до склада образовалась кредиторская задолженность перед перевозчиком по Кт 60.01. Погашение этой задолженности оформляется документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса – Банк – Банковские выписки — Списание.

В документе указывается:

- Сумма — сумма оплаты, согласно выписке банка.

Изучить подробнее Оплата поставщику (постоплата)

Проводки по документу

Документ формирует проводку:

- Дт 60.01 Кт 51 — погашение задолженности перед перевозчиком.

Признание транспортных затрат в составе расходов на продажу в конце месяца

Нормативное регулирование

Если организация выбирает в учетной политике учет транспортных затрат по приобретенным товарам отдельно от стоимости самих товаров, то такие транспортные расходы признаются в НУ прямыми расходами, т. е. могут быть учтены только в момент реализации товаров.

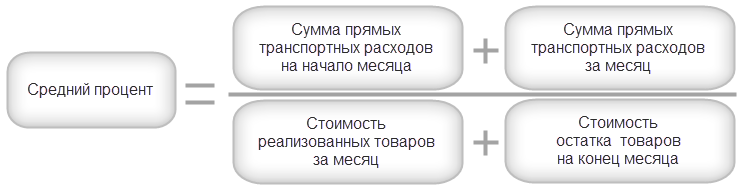

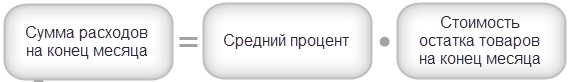

При этом сумма признаваемых прямых расходов (расходов на доставку приобретенных товаров) определяется исходя из среднего процента.

Сумма прямых расходов в части транспортных расходов, относящаяся к остаткам нереализованных товаров, определяется по среднему проценту за текущий месяц с учетом переходящего остатка на начало месяца (ст. 320 НК РФ).

Последовательность действий при расчете суммы прямых расходов, учитываемых в текущем месяце, следующая:

- находим средний процент суммы расходов за текущий месяц с учетом переходящего остатка расходов на начало месяца;

- определяем сумму расходов, относящихся к реализованным товарам за месяц.

Если организация реализует несколько видов товаров, то сумма транспортных расходов, относящаяся к нереализованным товарам, определяетсяпо общему остатку товаров, т.е. по всем субсчетам счета 41 «Товары», кроме 41.03 «Тара под товаром и порожняя», а также для расчета учитывается остаток по счету 42 «Торговая наценка» и 45.01 «Покупные товары отгруженные». Распределения транспортных расходов по видам товаров ст. 320 НК РФ не предусматривает.

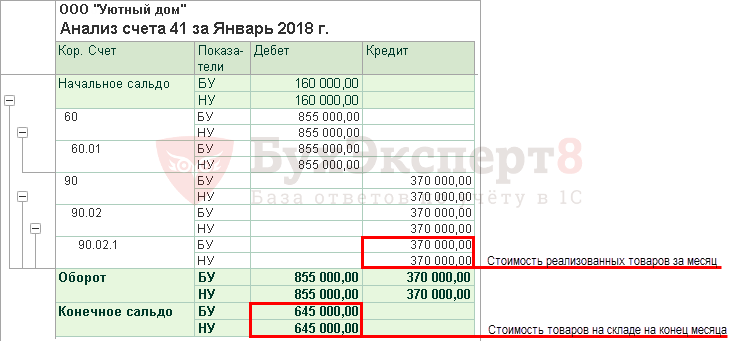

Расчет затрат признаваемых в расходах

Определим стоимость товаров с помощью отчета Анализ счета 41 «Товары» в разделе Отчеты – Стандартные отчеты – Оборотно-сальдовая ведомость по счету.

Не рекомендуется смотреть стоимость товаров с помощью отчета Оборотно-сальдовая ведомость по счету 41 «Товары» в разделе Отчеты – Стандартные отчеты – Оборотно-сальдовая ведомость по счету. Если по складам установлен суммовой учет запасов, и за период было перемещение товаров, то кредитовой оборот по счету 41 «Товары» не будет соответствовать стоимости реализованных товаров.

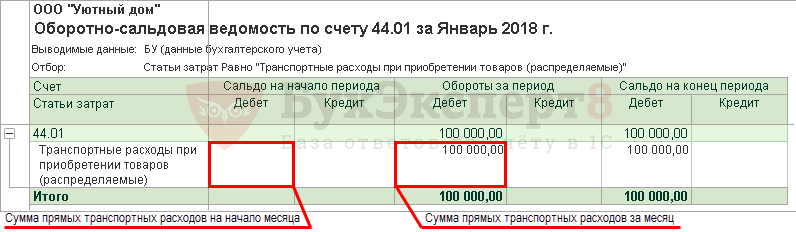

Сумму прямых транспортных расходов можно определить с помощью отчета Оборотно-сальдовая ведомость по счету 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» по статье затрат Транспортные расходы при приобретении товаров (распределяемые) в разделе Отчеты – Стандартные отчеты – Оборотно-сальдовая ведомость по счету.

Расчет суммы прямых транспортных расходов, подлежащих списанию за январь:

Учет в 1С

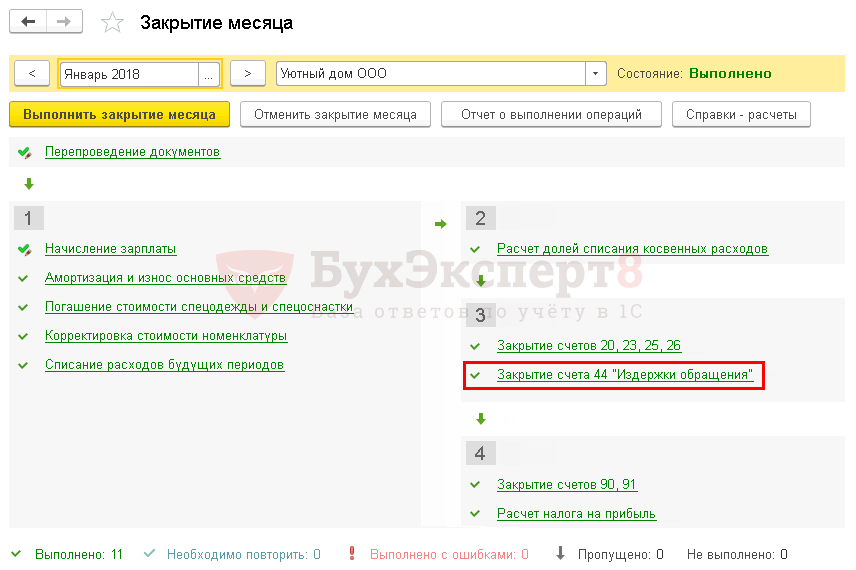

Для того чтобы транспортные расходы отразились в составе расходов на продажу, необходимо запустить процедуру Закрытие месяца операция Закрытие счета 44 «Издержки обращения» в разделе Операции – Закрытие периода – Закрытие месяца.

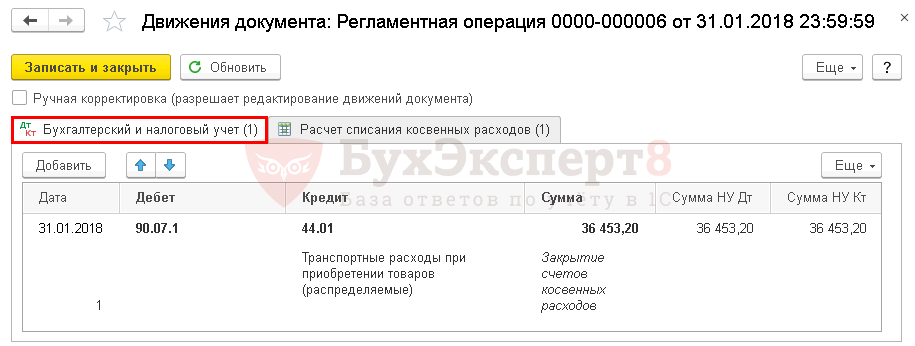

Проводки по документу

Документ формирует проводку:

- Дт 90.07.1 Кт 44.01 — признание суммы транспортных расходов, рассчитанной по формуле среднего процента, в составе расходов на продажу.

Контроль

Сумма расходов на конец месяца = 9,852217% * 645 000 = 63 546,80 руб.

Проверим сумму прямых транспортных расходов, относящуюся к остатку товаров на складе, с помощью отчета Оборотно-сальдовая ведомость по счету 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» по статье затрат Транспортные расходы при приобретении товаров (распределяемые) в разделе Отчеты – Стандартные отчеты – Оборотно-сальдовая ведомость по счету.

На конец января дебетовое сальдо по счету 44.01 (63 546,80 руб.) по статье затрат Транспортные расходы при приобретении товаров (распределяемые) соответствует рассчитанной сумме прямых транспортных расходов, относящихся к остатку товаров на складе (63 546,80 руб.). Следовательно, остаток транспортных расходов на доставку товаров отражен верно.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа по расчету транспортных расходов, например, Бухгалтерскую справку или Справку.

В 1С можно распечатать бланк расчета транспортных расходов с помощью отчета Справка-расчет транспортных расходов в разделе Операции – Закрытие периода — Закрытие месяца — кнопка Справки-расчеты – Транспортные расходы.

Декларация по налогу на прибыль

В Декларации по налогу на прибыль затраты на доставку товаров в момент их реализации отразятся в составе прямых расходов:

- Лист 02 Приложение N 2:

PDF

PDF

- стр.020 «Прямые расходы налогоплательщиков…, относящиеся к реализованным товарам».

Проверьте себя! Пройдите тест на эту тему по ссылке >>

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете