Порядок амортизации основных средств в налоговом учете в 2023-2024 годах отличается от правил в бухучете. В статье будем говорить о налоговой амортизации, а также расскажем об ее отличиях от бухгалтерской.

Содержание

- Общие правила начисления амортизации основных средств в налоговом учете

- Какие основные средства амортизируются в налоговом учете

- Срок полезного использования основного средства в налоговом учете

- Методы расчета амортизации основных средств в налоговом учете

- Когда и как применяются коэффициенты к норме амортизации

- Особенности начисления амортизации ОС в различных ситуациях

- Кратко об амортизации основных средств в налоговом учете в 2023-2024 годах

Общие правила начисления амортизации основных средств в налоговом учете

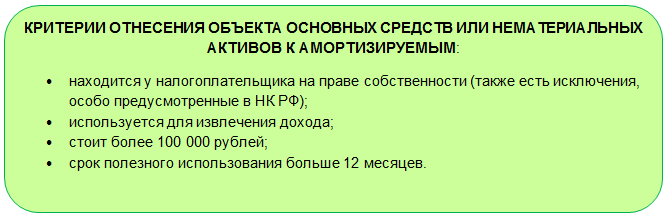

Амортизация в налоговом учете (НУ) начисляется по объектам, которые одновременно соответствуют нескольким критериям:

И еще на несколько важных моментов начисления амортизации в НУ:

- начисляется в большинстве случаев одним из методов: линейным или нелинейным. Применимый метод фиксируется в налоговой учетной политике. Но по некоторым видам амортизируемых объектов применятся только линейный метод.

- в общем случае каждый месяц включается в расходы, учитываемые при расчете налоговой базы по налогу на прибыль. Об отдельных случаях, например, об амортизации, начисленной по неиспользуемым в деятельности объектам, подробнее расскажем далее >>

Таким образом, в отличие от бухучета (БУ), где компания вправе сама определить некоторые критерии отнесения к основным средствам (например, предел стоимости для признания ОС) и элементы амортизации, в НУ свободы для маневра почти нет. Весь порядок, начиная от признания объекта амортизируемым для НУ, четко регламентирован НК РФ.

Какие основные средства амортизируются в налоговом учете

Чтобы определить, амортизируется OC в НУ, ответьте на два вопроса:

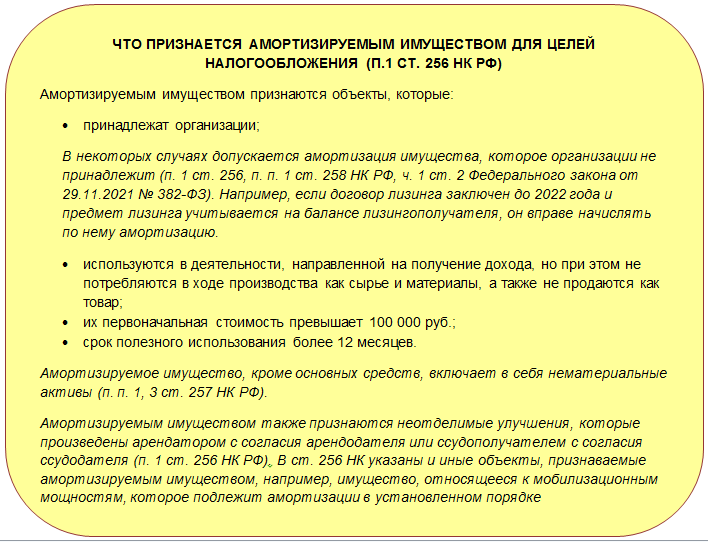

- Отвечает ли он критериям амортизируемого имущества, установленным п. 1 ст. 256 НК РФ?

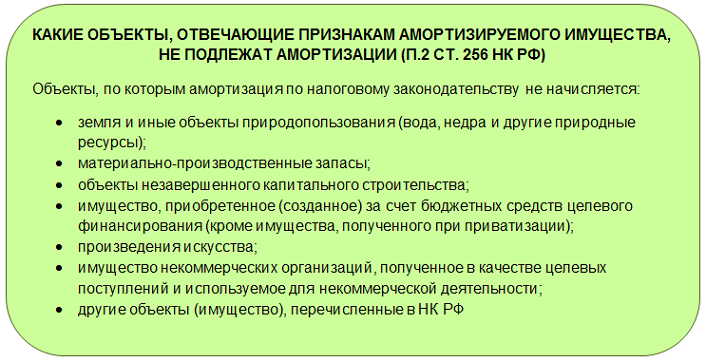

- Отсутствует ли OC в списке неамортизируемых объектов, перечисленных в п. 2 ст. 256 НК РФ?

Если на оба вопроса ответы «да», то объект является амортизируемым. Если хотя бы на один из вопросов ответ «нет», объект в НУ не амортизируется.

Получите понятные самоучители 2026 по 1С бесплатно:

Напомним регламенты HК PФ, которые позволяют ответить на предложенные вопросы:

В п. 3 ст. 256 HК PФ перечислен закрытый список случаев, когда начисление амортизации нужно прекратить (исключить объект из состава амортизируемых):

- если OC переведенo на консервацию на срок более 3 месяцев;

- если OC находится на реконструкции, которая продолжается более 12 месяцев, при этом OC в деятельности (производстве) не используется.

Объекты OC, которые состоят из нескольких частей, функционирующих в комплексе, в HУ следует признавать и амортизировать как один объект (Письмо Минфина от 10.03.2011 N 03-03-10/18). Допустимы исключения из этого правила, однако раздельный НУ и амортизация объектов, используемых в комплексе, должны быть хорошо обоснованы и отвечать, как минимум, таким условиям:

- каждая часть используется независимо от других как самостоятельное средство труда (п. 1 ст. 257 НК РФ);

- части имеют разные сроки полезного использования (Определение BAС от 12.08.2010 N BAС-10297/10).

Даже выполнение всех условий и подготовка всех обоснований для раздельного учета частей, входящих в комплексный объект, может вызвать споры с налоговиками при проверках. Поэтому без особой необходимости не рекомендуем разделять комплекс OC на отдельные составные части.

Если объект OC по нормам налогового законодательства должен амортизироваться, то следующим шагом понадобится определить для него срок полезного использования.

Срок полезного использования основного средства в налоговом учете

Сроком полезного использования (СПИ) для целей НУ признается отрезок времени, в течение которого объект ОС используется в деятельности организации (п. 1 ст. 258 НК РФ).

Из этого определения появляется различие между CПИ в БУ и CПИ в НУ. Если в БУ (по нормам ФСБУ 6/2020) CПИ определяют исходя из объема экономических выгод, которые принесет использование объекта, то в НУ больше смотрят на то, что амортизируемое OC в принципе есть, находится в рабочем состоянии и его так или иначе используют. Так, например, в НУ нельзя установить CПИ в количественном выражении (штуках, объемах работ и т. п.). В БУ не прекращают амортизацию по законсервированным объектам, а в НУ это наоборот бывает нужно. И так далее.

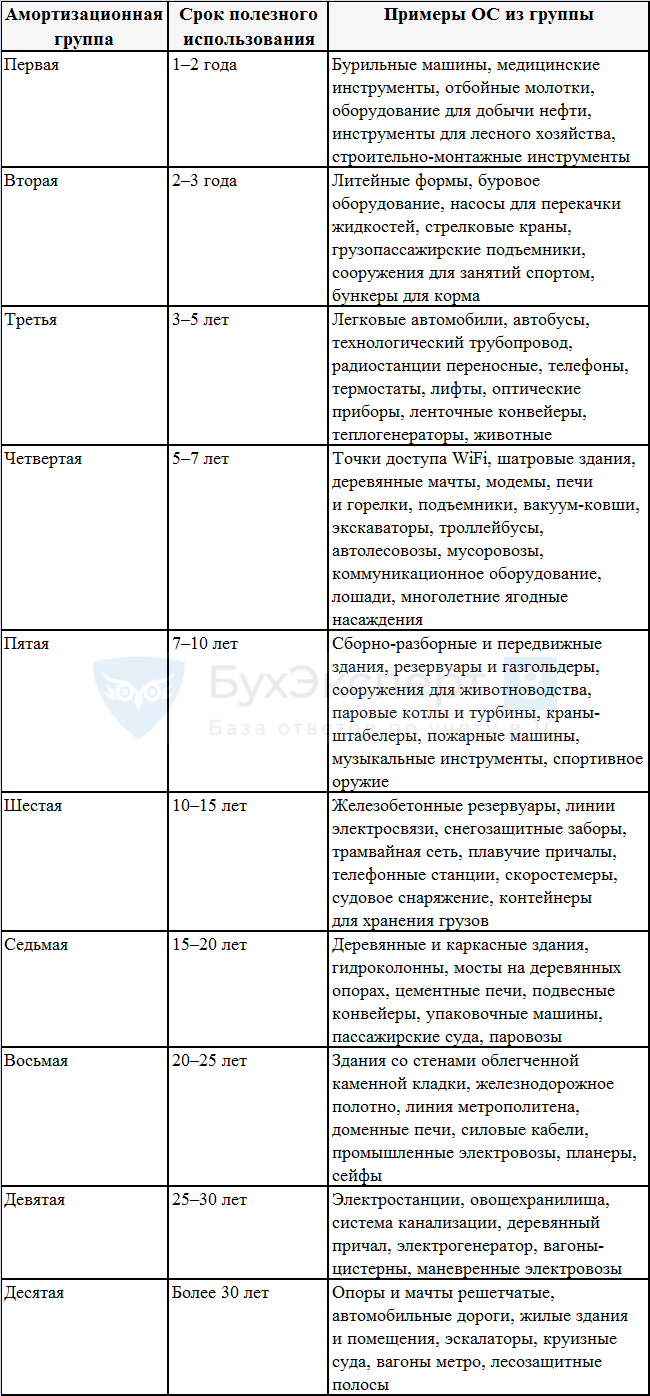

Еще одно отличие состоит в том, что специалисту организации (например, бухгалтеру), определяющему СПИ для HУ, почти не нужно делать самостоятельные оценки и выносить суждения (как это часто требуется в БУ). Налоговым законодательством установлена довольно четкая система классификации ОС, относящая конкретный объект к той или иной группе, которой соответствует определенная продолжительность СПИ.

Определение СПИ для НУ начинают с работы с Классификацией. Возможны два варианта действий.

Поиск объекта ОС в классификаторе по названию

OC, для которого нужно установить CПИ, ищут в Классификации по названию, наименованию укрупненной позиции и словам-синонимам. Удобнее всего это делать, если в доступном классификаторе есть возможность текстового поиска.

Обнаружив подходящее название, следует обратить внимание на примечания к позиции Классификации. Информация в них может содержать:

- ограничения. Например, во второй амортизационной группе находятся «Прочие культивируемые ресурсы растительного происхождения, неоднократно дающие продукцию, не включенные в другие группировки», а в графе «примечание» указано – «земляника». Это значит, что из всех прочих многолетних насаждений во вторую группу входит только земляника;

- уточнения. Например, в нескольких группах классификатора встречается позиция «Здания (кроме жилых)». В графе «примечание» при этом конкретизированы назначение зданий и их конструктивные особенности, позволяющие отнести ОС к конкретной группе;

- исключения. Например, в восьмой амортизационной группе содержится наименование «Суда пассажирские смешанного плавания река-море», а в графе «примечания» указано – «кроме круизных судов». Следовательно, круизные суда должны быть отнесены в другую группу;

- дополнения. Например, бульдозеры имеют код ОКОФ 330.28.92.21, но в Классификации они указаны в примечании к позиции с другим кодом ОКОФ — 330.28.92.12.130, которая входит в четвертую амортизационную группу. Значит, амортизационная группа бульдозера — четвертая.

Поэтому при поиске по названию рекомендуется проверять на совпадения всю Классификацию и учитывать примечания.

После того как ОС отнесли в определенную группу, можно установить СПИ в тех границах, которые предусмотрены для этой группы.

Поиск объекта ОС в классификаторе по ОКОФ

Если подходящее название в Классификации найти не получилось, то следующим шагом можно попробовать поиск по коду ОКОФ.

При этом варианте поиска рекомендуется такой порядок действий:

- Определите код ОКОФ для своего объекта (здесь тоже нужно учитывать пояснения к группировкам ОКОФ по аналогии с примечаниями в Классификации).

- Найдите этот код в Классификации, принимая во внимание примечания.

- Если точного совпадения не обнаружилось, используйте для поиска код группировки более высокого уровня, в которую входит ваш объект. Для этого:

- у 12-тизначной кодированной последовательности замените последнюю цифру на ноль. Если и такого соответствия в Классификации не найдется, отбросьте три последние цифры последовательности и ищите по 9 первым знакам;

- если и 9-тизначного кода не обнаруживается, последовательно отбрасывайте по одной цифре (последней) и повторяйте поиск.

Пример

Проходческий комбайн имеет OKOФ 330.28.92.12.121. Такого кода в Классификации OC нет. Но если искать по коду позиции более высокого уровня, заменив в 12-тизначном коде последнюю цифру на ноль — 330.28.92.12.120, такой код есть — он относится к третьей амортизационной группе классификатора. Следовательно, можно устанавливать СПИ на объект по нормам этой группы.

Определив группу с помощью OKOФ, далее можно действовать так же, как и после поиска группы по названию — определять CПИ в пределах периода, который предписан для данной группы.

Как быть, если объект не найден в Классификации

Если поиск в Классификации ни по названию, ни по OKOФ не дал результатов и не позволил определить амортизационную группу, тогда СПИ следует установить самостоятельно в соответствии с техническими условиями или рекомендациями изготовителя для этого OC (п. 6 ст. 258 НК РФ).

Например, на практике по техпаспорту завода-изготовителя и специальной документации можно установить срок полезной службы объекта при нормальных условиях эксплуатации, а затем установить CПИ, соотносимый с этим параметром.

Если OC не нашлось в Классификации, при этом в документах производителя отсутствует информация, достаточная для определения CПИ, можно обратиться с запросом в Минэкономразвития. Этот госорган принимает обращения по вопросам применения Классификации OC по группам амортизации (письма Минфина от 08.12.2021 N 03-03-07/99702, от 30.07.2019 N 03-03-06/1/57096).

Порядок применения срока полезного использования в налоговом учете

СПИ по требованиям HK PФ устанавливают на дату ввода объекта в эксплуатацию.

Напомним, что момент, с которого амортизация начинает начисляться — 1-е число месяца, идущего за месяцем ввода в эксплуатацию. То есть дата начала СПИ с датой первого начисления амортизации не совпадет.

CПИ не является константой. Его можно поменять в течение периода эксплуатации ОС. Но новый СПИ все равно не должен выходить за рамки временного отрезка, установленного для амортизационной группы, к которой OC отнесено по классификатору.

Напомним, на практике СПИ обычно увеличивают в результате того, что у ОС улучшились технико-эксплуатационные характеристики, например его модернизировали или реконструировали (п. 1 ст. 258 НК РФ).

Дата окончания CПИ также не должна быть объединена с датой, с которой прекращается начисление амортизации в НУ. Амортизацию ОС в НУ следует прекратить с первого числа месяца, идущего за месяцем, когда стоимость ОС оказалась полностью списанной либо когда ОС выбыло из состава амортизируемых объектов независимо от длительности CПИ (п. 1 ст. 258 НК РФ). Причины (основания) такого выбытия значения не имеют. Достаточно самого факта выбытия.

Кроме того, СПИ участвует в формулах расчета размера амортизационных отчислений при методах их расчета, применимых в НУ.

Методы расчета амортизации основных средств в налоговом учете

Для целей НУ предлагается два метода расчета амортизации — линейный и нелинейный. При этом существуют некоторые ограничения на применение нелинейного метода, он подходит не для всех объектов.

Линейный метод начисления амортизации для налогового учета

Линейный способ амортизации в НУ характеризуется основными условиями:

- Амортизация должна начисляться ежемесячно отдельно по каждому OC (п. 2 ст. 259 НК PФ);

- HК PФ установлен ряд OC, по которым допускается начислять амортизацию в HУ только линейным методом. Это здания, сооружения, передаточные устройства, которые вошли в 8-10 группы Классификации, а также OC, которые используют только в процессе добычи углеводородов на новых морских месторождениях (п. 1, п. 3 ст. 259 HК PФ);

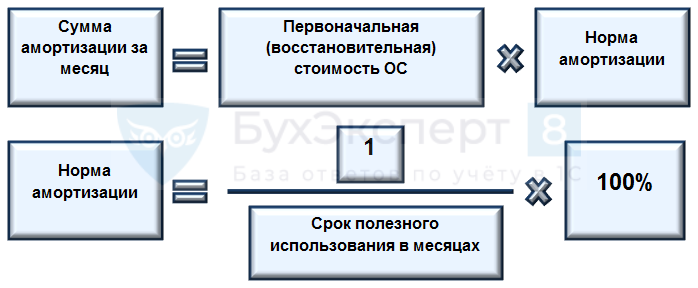

- Для расчета суммы к начислению применяется специальная формула (п. 2 ст. 259.1 HК PФ):

Где:

- Первоначальная стоимость OC — значение, по которому объект принят к учету;

- Восстановительная стоимость OC — величина, в которой объект учитывается после того, как переоценили для учетных целей. При этом не имеет значения, увеличилась или уменьшилась первоначальная стоимость. Новая стоимость (после переоценки) при расчете амортизации встает на место первоначальной.

Нелинейный метод начисления амортизации для налогового учета

Базовые моменты, которые нужно учесть при применении этого метода:

- Нелинейный способ амортизации применяется ко всей амортизационной группе (подгруппе) в целом, а не к отдельным единицам, входящим в нее.

Отдельные подгруппы в составе групп ОС, подлежащих амортизации, организуются:

- по OC, по которым приняли решение применять повышающие или понижающие коэффициенты;

- по OC, которые используются для выполнения HИOКР.

Подгруппы нужно учитывать отдельно, но применяя к ним те же правила, что и для амортизационной группы (п. 13 ст. 258 НК РФ).

- Метод не применяется к OC, для которых он запрещен НК РФ (объектов, входящих в группы 8-10 Классификатора и используемых для добычи углеводородного сырья на новом морском месторождении).

- Для нелинейного способа амортизации норма заранее установлена для каждой группы:

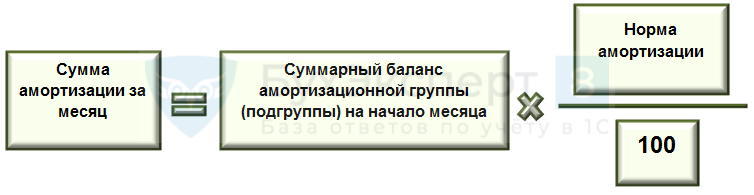

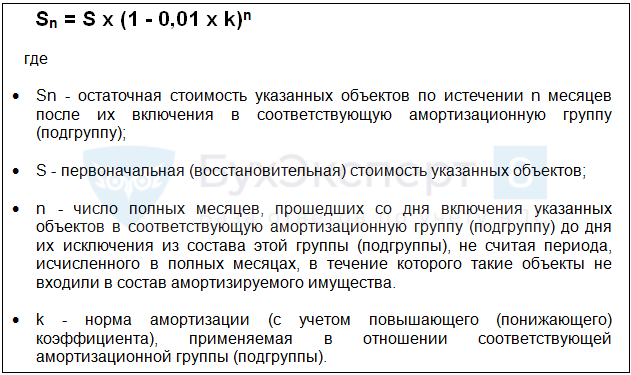

- Сумма месячной амортизации вычисляется по формуле, приведенной в п. 4 ст. 259.2 HК PФ:

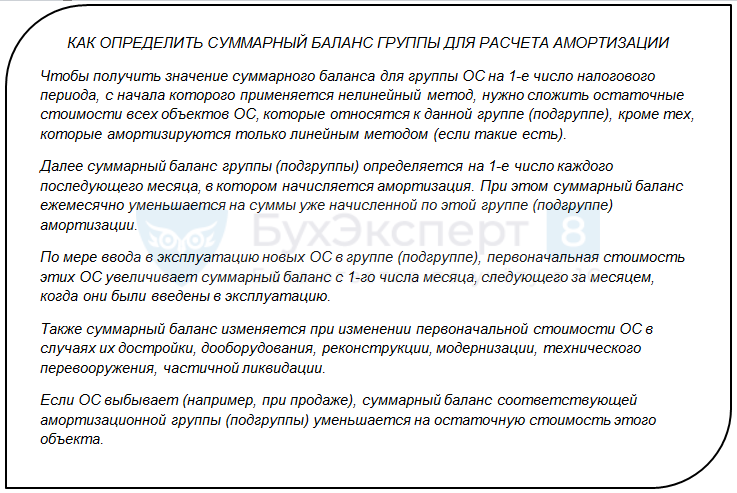

Как определять суммарный баланс при нелинейном методе амортизации — смотрите в памятке:

Особенности перехода на линейный или нелинейный метод амортизации

Кроме случаев, в которых применяется только линейный способ амортизации, у владельца ОС есть право выбора одного из двух вариантов, предлагаемых HК PФ.

После того как выбор сделан, принятую методику закрепите в учетной политике для HУ. После этого выбранный вариант надо применять ко всем амортизируемым объектам (кроме исключений, по которым допускается только линейный метод).

Метод начисления амортизации по HК PФ разрешено менять с линейного на нелинейный и наоборот. Но есть ограничения:

- новую методику можно начинать применять исключительно с начала нового налогового периода;

- изменение метода недопустимо выполнять чаще, чем раз в 5 лет (п. 1 ст. 259 HК PФ).

В процессе перехода может понадобиться выполнить следующие шаги:

- На первое число налогового периода, в котором меняется способ начисления амортизации, исчислить остаточную стоимость подлежащих амортизации объектов.

Во всех описываемых шагах по переходу с одного метода на другой не участвуют ОС, которые предписано амортизировать только линейно.

Остаточную стоимость остальных ОС вычисляют: - Если переход проводится с линейного метода на нелинейный, то на первое число налогового периода, с начала которого вводится метод, то распределяют OC по амортизационным группам (подгруппам) исходя из того СПИ, который назначили при вводе их в эксплуатацию (п. 3 ст. 322 HК PФ). Затем определяют суммарный баланс групп (подгрупп) исходя из остаточной стоимости включаемых в них объектов. Далее начисляют амортизацию нелинейным способом.

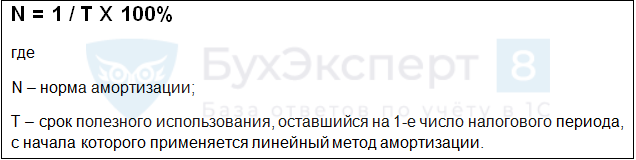

- Если переход выполняется с нелинейного метода на линейный с первого числа налогового периода, с начала которого применяется линейный метод, то рассчитывают ежемесячную амортизацию по каждому OC как произведение его остаточной стоимости на эту дату и нормы амортизации, определенной по формуле (п. 4 ст. 322 HК PФ):

Когда и как применяются коэффициенты к норме амортизации

В определенных ситуациях владелец, эксплуатирующий ОС, может повысить или понизить применяемую норму амортизации для НУ. Выполняются такие действия с помощью специальных коэффициентов.

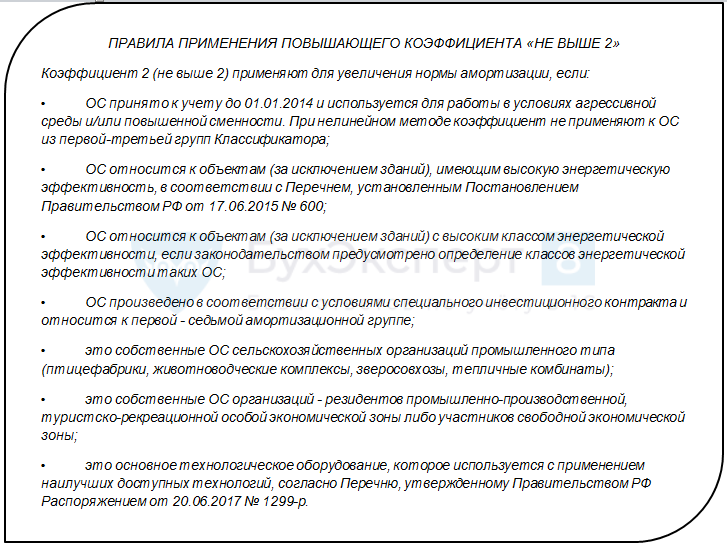

Повышающие коэффициенты амортизации в налоговом учете

Повышающие коэффициенты могут применяться в налоговой амортизации ОС только в порядке и при соблюдении условий, установленных в ст. 259.3 НК РФ. К разным видам (группам) ОС допускается применять разные повышающие коэффициенты, при этом применять к одной основной норме амортизации больше, чем один повышающий коэффициент нельзя (п. 5 ст. 259.3 НК РФ).

Применение коэффициентов не является обязанностью. Владелец ОС вправе сам решить, воспользоваться правом на применение коэффициента или нет.

Если решено применять коэффициент, это следует зафиксировать в учетной политике для целей НУ и там же установить, какой именно коэффициент к каким видам ОС применяется (Письмо Минфина от 08.11.2022 N 03-03-06/1/108245).

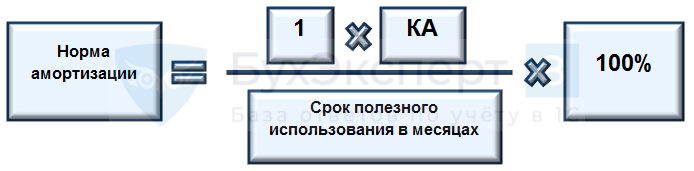

Если коэффициент применяется при линейном методе, формула нормы амортизации принимает вид:

Где:

- КА — коэффициент амортизации.

Если же применяется нелинейный метод, то приведенную в НК РФ заданную норму амортизации для группы (подгруппы) ОС просто умножают на коэффициент.

Понижающие коэффициенты амортизации в налоговом учете

Иногда амортизацию удобнее понизить. Уменьшать норму можно в отношении любых OC, при этом дата их ввода в эксплуатацию значения не имеет. В случае применения пониженного коэффициента амортизироваться OC будет дольше, а сумма амортизации, включаемая в расходы за месяц, будет ниже.

Размеры коэффициентов и перечень ОС, в отношении которых будет применяться понижение, компания определяет на свое усмотрение. Такое решение и размеры коэффициентов должны быть зафиксированы в учетной политике для НУ (п. 4 ст. 259.3 НК РФ).

Начать начисление пониженной (по сравнению с нормами налогового законодательства) амортизации допускается только с начала очередного года. Аналогично — только с начала года можно вернуться к общему порядку начисления амортизации для НУ, который предусмотрен НК РФ (Письмо Минфина от 16.11.2015 N 03-03-06/4/65907).

При этом следует иметь в виду, что устанавливать нормы амортизации ниже предусмотренных НК РФ следует в том же порядке, какой применяется для выбора метода начисления амортизации (п. 4 ст. 259.3 НК РФ). Этот порядок прописан в п. 1 ст. 259 НК РФ и в нем установлено ограничение на смену метода начисления амортизации — раз в 5 лет. Таким образом, переход на пониженные нормы амортизации и обратно по решению налогоплательщика допускается не чаще, чем 1 раз в 5 лет.

Особенности начисления амортизации ОС в различных ситуациях

На практике бывают случаи, которые отличаются от обычного хода вещей: приобрели новое ОС — ввели в эксплуатацию — начали начислять амортизацию. Разберем несколько ситуаций.

Амортизация по основным средствам в запасе

Если основное назначение ОС — пребывание в состоянии готовности на случай непредвиденных ситуаций (нахождение в запасе или резерве), по нему начисляют амортизацию в обычном порядке — с первого числа месяца, следующего за месяцем ввода OC в эксплуатацию (п. 4 ст. 259 НК РФ, Письмо Минфина от 25.01.2011 N 03-03-06/1/24).

При этом датой ввода OC в эксплуатацию рекомендуется считать дату, по состоянию на которую зафиксирована готовность этого ОС к использованию (письма Минфина от 21.06.2019 N 03-03-06/1/45357, от 10.02.2020 N 03-05-05-01/8435).

Амортизация по неиспользуемым основным средствам

Начисление амортизации по временно неиспользуемым (но не законсервированным) объектам в НУ не прекращается. Произвольное исключение ОС из состава амортизируемого имущества НК РФ не предусмотрено (письма Минфина от 23.05.2023 N 03-03-06/3/46936, от 24.04.2023 N 03-03-07/37230).

Амортизацию, начисленную по неиспользуемому объекту, разрешается принять в расходы по налогу на прибыль, если ОС не используется по объективным причинам, например, в силу сезонности применения, простоя и т. д. (п. 3, п. 4 п. 2 ст. 265 НК РФ, письма Минфина от 11.08.2023 N 03-03-06/1/75383, от 24.09.2020 N 03-03-06/1/83636).

Если так поступить в других случаях, возникают риски претензий со стороны налоговиков. Они придерживаются той точки зрения, что амортизацию по объекту можно учесть при расчете налога на прибыль только тогда, когда объект используется для извлечения дохода (письмо Минфина от 23.06.2021 N 03-03-06/1/49256). А раз ОС не используется, то и доход с его помощью не извлекается. Получается, что амортизацию нужно начислять, но для налога на прибыль учесть ее нельзя.

Начисление амортизации можно прекратить, только если ОС выбыло из эксплуатации насовсем, например, в связи с критичной поломкой. Имущество, которое более не соответствует критериям признания его амортизируемым, должно быть исключено из состава ОС (письма Минфина от 14.02.2020 N 03-03-07/10158, от 14.02.2020 N 03-03-06/1/10333).

Начисление амортизации ОС при создании, реорганизации и ликвидации компании

Для случаев изменения правового статуса организации существуют отдельные (дополнительные) правила для начисления амортизации ОС в НУ. Так, в общих случаях (ст. 259 НК РФ):

- вновь созданное юрлицо (в том числе при реорганизации) начинает начислять амортизацию по своим OC с первого числа месяца, следующего за месяцем госрегистрации;

- ликвидируемое юрлицо продолжает начислять амортизацию в HУ до месяца (включительно) завершения ликвидации;

- реорганизуемая организация амортизирует принадлежащие ей OC до месяца (включительно) завершения реорганизации.

Особый порядок амортизации в HУ предусмотрен:

- При реорганизации в форме присоединения, если запись о прекращении деятельности присоединенного юрлица вносится в ЕГРЮЛ первого числа месяца (п. 4 ст. 57 ГК РФ, п. 3 ст. 55 НК РФ). В этом случае:

- присоединенное юрлицо амортизирует ОС включительно до того месяца, который предшествует месяцу завершения реорганизации (то есть месяцу внесения в ЕГРЮЛ записи о ликвидации);

- юрлицо-правопреемник начисляет амортизацию с первого числа этого месяца (со дня завершения реорганизации).

Пример

ООО «А» реорганизовано в форме присоединения к нему ООО «Б». Запись о прекращении деятельности ООО «Б» внесено в ЕГРЮЛ 1 октября. Последний раз ООО «Б» начислит амортизацию на принадлежащие ему ОС за сентябрь в сентябре. ООО «А» начнет начислять амортизацию по ОС, полученным при присоединении, с 1 октября.

- При реорганизации в форме преобразования юрлицо продолжает начислять амортизацию по своим ОС в прежнем порядке (п. 5 ст. 58 ГК РФ, п. 5 ст. 259 НК РФ).

Начисление амортизации по ОС, бывшему ранее в эксплуатации

По ОС, бывшим ранее в использовании у других владельцев, могут быть нюансы с определением СПИ для расчета амортизации в НУ:

- СПИ, установленный в п. 7 ст. 258 НК РФ).

- СПИ может быть определен как срок, установленный предыдущим владельцем и уменьшенный на количество лет (месяцев) эксплуатации им ОС. Для этого предыдущий владелец должен «поделиться» данными своего НУ с новым владельцем. Если при этом обнаружатся ошибки (например, прежний владелец неверно установил СПИ), то прежний владелец должен уточнить данные своего НУ, устранив искажения в порядке учета передаваемого OC (письма Минфина от 28.07.2023 N 03-03-05/70798, от 27.10.2020 N 03-03-07/93315, от 25.10.2019 N 03-03-06/1/82145).

Новый владелец ОС вправе определить СПИ самостоятельно, если срок использования ОС прежним хозяином равен сроку, указанному для таких ОС в Классификации, или превышает его. Этот новый срок должен составлять 12 месяцев и более (чтобы объект относился к амортизируемому имуществу). Продолжительность установленного СПИ должна быть определена с учетом требований техники безопасности и подобных факторов.

ОС, которые были в эксплуатации у другого обладателя, у нового владельца подлежат включению в такую же амортизационную группу (подгруппу), в которую они были включены у прежнего (п. 12 ст. 258 НК РФ, письма Минфина от 28.07.2023 N 03-03-05/70798, от 28.04.2021 N 03-03-06/1/32504).

Период, в течение которого использовал ОС предыдущий владелец, и СПИ, установленный им, нужно подтвердить документально. Подойдут:

- акты OC-1 или OC-1a;

- документы НУ от прежнего российского владельца, подтверждающие установленный CПИ;

- документы от иностранного владельца, подготовленные в соответствии с законами страны инкорпорации прежнего владельца или общепринятыми международными нормами (Письмо Минфина от 16.06.2010 N 03-03-06/1/414).

Если такая документация и информация отсутствуют, СПИ придется определить самому новому владельцу на дату ввода у себя OC в эксплуатацию. При этом так же, как и в других случаях, за основу берется Классификация (письма Минфина от 03.05.2023 N 03-03-06/1/40703, от 10.01.2022 N 03-03-06/1/99).

Кратко об амортизации основных средств в налоговом учете в 2023-2024 годах

- Порядок начисления налоговой амортизации в 2023 году регламентирован HК PФ и во многих аспектах не совпадает с правилами бухучета. Например, в НУ владелец объекта не может самостоятельно установить лимит стоимости для целей признания его ОС. Единый для всех лимит, начиная с которого надо признавать OC и начислять амортизацию в НУ, установлен п. 1 ст. 256 НК РФ и составляет 100 000 руб.

- Объект может быть признан OC по HК PФ, при этом не подлежать налоговой амортизации. Например, она не начисляется в НУ на землю, объекты природoпользования, незавершенные капвложения и др. (п. 2 ст. 256 HК PФ).

- Если объект OC в HУ амортизируется, то установить срок полезного использования для начисления амортизации следует по правилам HК PФ, применяя Классификатор OC по амортизационным группам. Выбрать метод расчета амортизации также следует из установленных HК PФ — линейный или нелинейный (ст. 259, 259.1, 259.2 HК PФ). При этом помните об ограничениях на выбор нелинейного метода. Например, его нельзя использовать для зданий и сооружений, включенных в амортизационные группы 8-10.

- Нормы амортизации, установленные HК PФ, могут быть увеличены или уменьшены за счет применения специальных коэффициентов. Уменьшать норму с помощью коэффициентов организация может самостоятельно — достаточно зафиксировать такое положение в учетной политике). А вот увеличить (проводить ускоренную амортизацию) допускается только по правилам и на условиях, приведенных в ст. 259.3 HК PФ.

- В некоторых ситуациях начисление амортизации в HУ должно проводиться с дополнительными особенностями. Так, например, есть нюансы для случая амортизации OC реорганизованного юрлица — в общем случае «точкой отсчета» для начала и завершения начисления амортизации будет не дата ввода в эксплуатацию, а дата госрегистрации изменений в ЕГРЮЛ.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете