Амортизация основных средств в бухгалтерском учете в 2023-2024 годах рассчитывается и отражается по нормам ФСБУ 6/2020. В статье расскажем о правилах амортизации и рассмотрим примеры начисления.

Содержание

- Цель начисления амортизации в бухгалтерском учете по ФСБУ и МСФО

- На какие основные средства начисляется амортизация по ФСБУ 6/2020

- Когда начинать начислять амортизацию по основному средству

- Когда прекращать начисление амортизации основного средства

- Когда приостановить начисление амортизации

- С какой периодичностью начислять амортизацию по основным средствам в 2023-2024 годах

- Элементы амортизации основных средств

- Отражение амортизации ОС в бухгалтерском учете в 2023-2024 годах

- Кратко об амортизации основных средств в бухгалтерском учете в 2023-2024 годах

Цель начисления амортизации в бухгалтерском учете по ФСБУ и МСФО

Стоимость основного средства (ОС) в бухучете погашается через амортизацию (п. 27 ФСБУ 6/2020, утв. Приказом Минфина от 17.09.2020 N 204н).

Главная цель международных стандартов (МСФО), к которым максимально приближают российские ФСБУ, — предоставление сведений о компании реальным и потенциальным инвесторам посредством формирования бухотчетности. Отчетность по МСФО (и по новым ФСБУ) должна помочь пользователю понять, стоит ли с компанией-составителем этой отчетности иметь дело и вкладывать ли в нее деньги — покупать акции/доли, давать средства взаймы и т. п.

Важнейшие вопросы такого анализа — как компания расходует уже имеющиеся средства? Насколько эффективно она вложила их в активы, которые обычно требуют долговременных и объемных инвестиций (в основные средства)?

Начисленная и показанная в отчетности амортизация должна не только информировать пользователя отчетности о том, что у компании есть объекты ОС, которые амортизируются, но и позволить с достаточной степенью уверенности предположить, что они используются эффективно — окупают сделанные в них вложения, приносят экономические выгоды.

Отсюда и появляются требования об анализе и пересмотре элементов амортизации, учете ликвидационной стоимости и прочие нюансы по ФСБУ 6. Нужно не просто самортизировать объект ОС, но проследить за тем, чтобы начисляемая по нему амортизация как минимум показывала:

Получите понятные самоучители 2026 по 1С бесплатно:

- эксплуатируется объект с максимальной отдачей или его возможности используются частично (вообще не используются);

- каким будет (и будет ли) результат при выбытии объекта, в т. ч. при ликвидации;

- в каких условиях эксплуатируется объект в периоде начисления по нему амортизации.

Рассмотрим, как это реализовать на практике, используя положения ФСБУ 6/2020.

В налоговом учете процессы расчета и принятия в расходы амортизации должны идти по правилам, определенным налоговым законодательством, и эти правила расходятся с требованиями действующих бухгалтерских стандартов по многим аспектам.

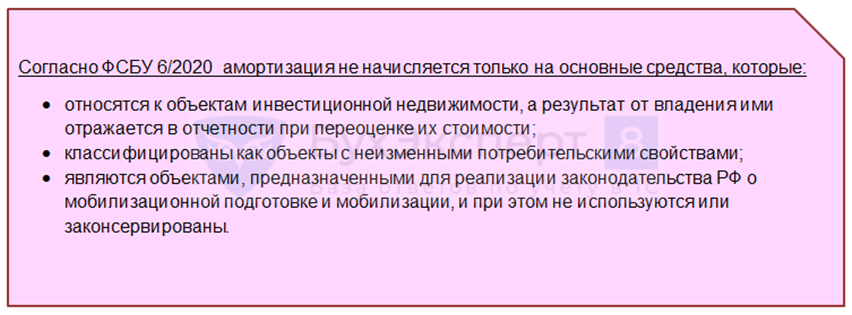

На какие основные средства начисляется амортизация по ФСБУ 6/2020

ФСБУ 6 определяет, что амортизировать нужно все объекты ОС, кроме нескольких исключений:

По ОС, не попавшим в список, амортизация согласно ФСБУ 6/2020 должна начисляться, вне зависимости от того, используется этот объект или нет.

Инвестиционная недвижимость

Это активы (объекты) с очень долгим периодом использования и приносящие так называемый «пассивный доход». Примеры:

- здание, которое не используют в основной деятельности, сдают в нем площади в аренду;

- здание, которое со временем только растет в цене, и его можно продать дороже, чем приобретали.

Такие объекты в стандарте обособляются в отдельную группу — «инвестиционная недвижимость» и учитываются по переоцененной стоимости. Такой учет предполагает, что на каждую дату, на которую составляется отчетность, текущая балансовая стоимость объекта ОС сравнивается с его справедливой стоимостью на эту дату. Если имеются отклонения в большую или меньшую сторону, они отражаются в бухучете и отчетности с доведением стоимости объекта, по которой он учитывается на балансе, до справедливой и отнесением разницы на финрезультаты. Такие операции, отраженные в отчетности, как раз и показывают пользователю эффект (результат) от владения объектом.

Справедливая стоимость — это стоимость, по которой владелец объекта готов его продать, а покупатель — купить. Наиболее близкое понятие — текущая рыночная цена объекта.

При учете по переоцененной стоимости нет смысла в дополнительных расчетах амортизации по объекту. Ведь результат от владения на каждую отчетную дату определяется и попадает в отчетность после переоценки. Поэтому ФСБУ 6/2020 и говорит, что амортизировать такие объекты как «обычные» основные средства не надо.

Относит объект к инвестиционной недвижимости компания-владелец. Делать это следует, опираясь на положения МСФО (IAS) 40 «Инвестиционная недвижимость», поскольку ФСБУ 6/2020 конкретики на тему признания недвижимости инвестиционной не содержит.

Следует определить и закрепить в учетной политике критерии, в соответствии с которыми объект в бухучете классифицируется как инвестнедвижимость. Определяет, что конкретный объект учитывается по переоцененной стоимости, тоже владелец. Но если параметры отнесения к таким объектам установлены, и сделан выбор в пользу их учета по переоцененной стоимости в учетной политике, то далее все объекты, отвечающие таким параметрам, учитывают только по переоцененной стоимости (п. 21 ФСБУ 6/2020).

Объекты с неизменными потребительскими свойствами

Другая группа активов, по которым не требуется амортизация, — объекты, обладающие условно неизменными потребительскими свойствами. Примеры — земля, объекты природопользования.

По ним тоже нужно сверять первоначальную стоимость со справедливой и приводить в учете к последней. Но в отличие от активов, учитываемых по переоцененной стоимости, это не всегда делается на каждую отчетную дату.

Предпосылками для проведения сравнения стоимости, например, участка недр, будут признаки того, что его рыночная цена изменилась. Например, если устойчиво изменилась цена на добываемые на нем полезные ископаемые или устарели и стали более медленными и затратными применяемые на этом участке технологии разработки. Такое может произойти необязательно в отчетную дату. Для выполнения оценки и переоценки (при необходимости) таких объектов достаточно наличия объективных фактов, на которые нужно отреагировать, и проверить потенциальное изменение справедливой стоимости.

При этом также нет причин, чтобы дополнительно к перечисленным действиям начислять на объекты с неизменными потребительскими свойствами амортизацию. Об эффекте от владения ими пользователь узнает из отчетности, в которой отражены результаты проведенной переоценки.

«Мобилизационные» объекты

Это спецобъекты, предназначенные для реализации законодательства РФ о мобилизации и мобилизационной подготовке. Операции с ними отдельно регулируются «Положением о порядке экономического стимулирования мобилизационной подготовки экономики», утв. 02.12.2002 Минфином, Минэкономразвития и, тогда еще, Министерством по налогам и сборам.

В рамках статьи мы не будем углубляться во все частности Положения. Отметим только, что «мобилизационные» объекты, которые могут быть у организации, должны использоваться только в целях, установленных Положением. Если объект используется, его первоначальная стоимость должна погашаться через амортизацию у компании-владельца (это нужно показывать пользователям бухотчетности — объект эксплуатируется).

Если же «мобилизационный» объект не используется по назначению, а использовать не по назначению его нельзя, то, чтобы показать пользователям отчетности эту ситуацию, в этот период не начисляют амортизацию по объекту.

Когда начинать начислять амортизацию по основному средству

Чтобы своевременно проинформировать пользователя бухотчетности о наличии амортизируемого актива, логично начинать начислять по нему амортизацию с того момента, как актив принят к учету. Если же, например, принять в конце года к учету объект производственного оборудования и «забыть» про начисление амортизации до следующего года, то пользователь, глядя в отчет за год, в котором принято к учету оборудование, сделает неправильные выводы. Например, решит, что объект относится к ОС, по которым не начисляется амортизация, а не к производственным ОС. Поэтому амортизировать ОС нужно начинать с той даты, с которой оно принято к бухгалтерскому учету (в налоговом учете правила отличаются).

До появления ФСБУ и сближения российских правил с международными действовал порядок, при котором начисление амортизации надо было начинать с первого числа месяца, следующего за месяцем признания ОС (принятия к учету). При разработке ФСБУ 6/2020 специалисты Минфина учли этот факт и, чтобы облегчить переход на новый ФСБУ по ОС, ввели в российский стандарт альтернативный порядок начала начисления амортизации.

Если компании удобнее (а удобнее очень многим, у кого имеется и имелось много ОС до вступления в силу ФСБУ 6/2020), допустимо применять порядок, при котором начисление амортизации начинают с первого числа месяца, следующего за месяцем признания ОС (п. 33 ФСБУ 6/2020, Информация Минфина от 03.11.2020 N ИС-учет-29). Чтобы так делать, необходимо отразить выбор этого варианта в учетной политике.

И еще на одно важное отличие норм ФСБУ 6/2020 от «постсоветских» правил бухучета ОС — на признание ОС и на дату начала начисления амортизации не влияет оформление госрегистрации объекта ОС. Исключение — случаи, когда без такой регистрации невозможно начать использовать объект в деятельности.

Например, чтобы выпустить автомобиль на линию (для участия в дорожном движении), на него должна быть оформлена госрегистрация. Однако для обращения за госрегистрацией установлен промежуток 10 дней с даты приобретения авто. При использовании его только на территории компании в этот период нарушения закона не будет. Когда признавать такой объект ОС и начинать начислять амортизацию?

В этом случае выбор остается за организацией, купившей транспортное средство, и зависит от конкретных решений руководства. Если руководитель распорядится для начала эксплуатации провести госрегистрацию авто – принимать транспортное средство к учету и начинать амортизировать нужно исходя из даты такой регистрации. Если будет решено каким-то образом использовать машину до оформления госрегистрации (например, на спецтехнике будут выполняться работы только на территории предприятия, без выезда на дороги общего пользования) , то для признания ОС и начала амортизации надо отталкиваться либо от момента приобретения авто, либо от момента, когда фактически начали его эксплуатировать.

Когда прекращать начисление амортизации основного средства

Прекращать амортизировать объект в связи с его выбытием надо по тем же принципам, что и начинать процесс амортизации. Как только оформили снятие ОС с учета — сразу прекратили начислять амортизацию. Это общее правило.

Если выбран способ, при котором амортизацию начали начислять с первого числа следующего месяца, нужно прекратить ее начислять с первого числа месяца, следующего за месяцем выбытия.

Для объектов, по которым ФСБУ 6/2020 допускает не начислять амортизацию в связи с тем, что они не используются или законсервированы (например, по «мобилизационным» ОС), начисление амортизации временно прекращается на период неиспользования — с даты, когда использование объекта прекращено либо начата консервация.

Когда приостановить начисление амортизации

В отдельных случаях процесс амортизации объекта ОС нужно приостановить. Об одной ситуации мы упомянули выше, когда говорили о «мобилизационном» имуществе. Если ОС не используется по назначению и не может быть использовано иначе в деятельности, направленной на получение дохода, то на время, пока оно не используется, амортизацию приостанавливают.

Второй случай связан с введенным ФСБУ 6 элементом амортизации — ликвидационной стоимостью. Подробно о ней мы поговорим далее, а здесь отметим, что:

- балансовая стоимость ОС, подлежащего амортизации, также может измениться. Например, после переоценки в результате проведенного теста на обесценение активов;

- может возникнуть ситуация, когда ликвидационная (не амортизируемая) стоимость ОС сравняется или окажется больше балансовой.

Начисление амортизации по ОС в бухучете следует приостановить до момента, пока балансовая стоимость снова не станет больше ликвидационной.

С какой периодичностью начислять амортизацию по основным средствам в 2023-2024 годах

ФСБУ 6/2020 не требует начислять амортизацию ОС внутри года с какой-то периодичностью (ежемесячно, ежеквартально и т. п.).

Обязательно нужно начислить амортизацию за отчетный период на дату составления по нему отчетности (как правило, это календарный год). Установка более мелких периодов для проводок по амортизации основных средств остается на усмотрение компании. Если, например, для управленческих целей удобнее рассчитывать и учитывать амортизацию ежемесячно или ежеквартально — достаточно принять такое решение и зафиксировать его в учетной политике.

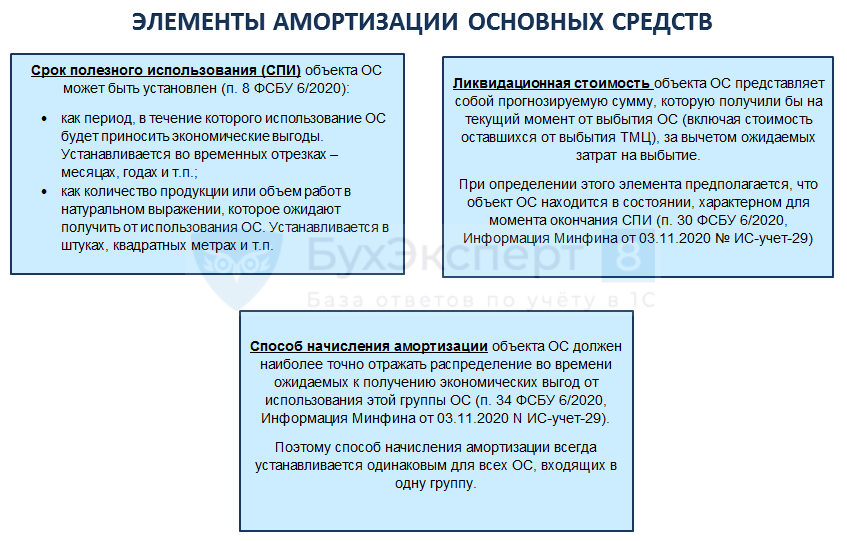

Элементы амортизации основных средств

Рассматривать процесс начисления амортизации по ОС мы начнем с элементов амортизации, введенных ФСБУ 6/2020.

Далее рассмотрим каждый элемент.

Срок полезного использования ОС

При определении срока полезного использования (далее — СПИ) нужно помнить, что выбранный вариант служит цели продемонстрировать пользователю бухотчетности то, в каких условиях и с каким эффектом должно использоваться ОС.

Пример

Организация закупила оборудование для производства высокотехнологичной продукции. Оборудование новое, срок службы по техническим параметрам определен техспециалистами в 10 лет.

Особенность выпускаемой продукции — быстрое моральное устаревание. По оценкам специалистов, выпускать на таком оборудовании востребованную продукцию можно в течение 5 лет. Далее понадобится либо существенная модернизация, либо замена оборудования на новое. Значит, СПИ надо выбрать так, чтобы начисляемая в течение него амортизация максимально соответствовала фактическому времени и интенсивности использования данного оборудования.

В планах руководства в период, пока на продукцию будет спрос, — выпустить и реализовать максимально возможное количество единиц. Для этого планируется, что оборудование будет работать в две смены.

Все эти исходные условия нужно по максимуму учесть бухгалтеру при определении СПИ по ФСБУ 6/2020 (напомним, положения максимально приближены к международным стандартам, поэтому можно ориентироваться на них тоже, а база практического применения и разъяснений у МСФО пока шире, чем у ФСБУ).

У бухгалтера есть два наиболее подходящих под требования стандарта варианта:

- Установить для бухучета СПИ, равный 5 годам. Так будут учтены нюансы с моральным устареванием и необходимостью что-то делать с оборудованием после истечения этого срока. Учесть планируемую эксплуатацию оборудования в две смены можно через выбор способа начисления амортизации (об этом подробнее расскажем далее).

- Рассчитать количество единиц продукции, которая будет выпущена на оборудовании при заданных условиях: за 5 лет, с загрузкой в две смены в сутки.

Допустим, в сутки будет выпускаться 300 штук готовых изделий. Количество рабочих дней в году по ПВТР компании — 308 (условно, на практике надо посчитать по производственному календарю).

300 х 308 х 5 = 462 000 штук — СПИ для данного объекта в данных условиях эксплуатации.

Отметим, что второй вариант учитывает все исходные условия сразу через СПИ.

Ликвидационная стоимость ОС для амортизации

Когда основное средство отслужило установленный СПИ, оно часто еще сохраняет некоторую ценность и потребительские свойства. А это позволяет владельцу, который перестал эксплуатировать объект, получить еще некоторый доход — продать, использовать для ремонтных целей, разобрав на запчасти, и т. п.

В связи с этим в МСФО, а вслед за ними и в ФСБУ применяется такая логика:

- пользователю нужно продемонстрировать реальный расход средств на приобретение объекта ОС;

- при выбытии ОС по окончании его эксплуатации часть средств может быть возвращена в оборот в виде дохода, связанного с выбытием;

- следовательно, стоимость ОС для целей амортизации должна представлять собой разницу между балансовой стоимостью ОС и величиной доходов, которые могут быть получены при выбытии.

Вот такие потенциальные доходы, которые будут получены при выбытии объекта ОС (при этом до выбытия входят в балансовую стоимость и не должны амортизироваться), получили название «ликвидационная стоимость объекта ОС».

Может ли не быть ликвидационной стоимости у основного средства? Да, вполне может. Также доход от выбытия может быть настолько несущественным, что нет смысла усложнять учетный процесс оценкой и расчетами и можно признать, что ликвидационной стоимости нет. Однако проводить анализ, надо или не надо ее определять, нужно всегда — применительно к каждому ОС или группе однородных ОС.

Вернемся к нашему примеру.

Пример (продолжение)

В планах руководства — по завершении СПИ продать ОС организации, которая специализируется на скупке такого оборудования. По информации, полученной от специалистов компании-скупщика, при отсутствии форс-мажорных обстоятельств в процессе эксплуатации этого ОС и с учетом планируемой интенсивности эксплуатации оборудование могут выкупить за 10 млн рублей.

Допустим, первоначальная цена ОС — 100 млн рублей. Признаваемая ликвидационная стоимость — 10 млн. рублей.

Таким образом, компания-владелец оборудования потратила на его приобретение 100 млн рублей, но по окончании СПИ этого ОС она 10 млн рублей планирует вернуть. Реальный объем затрат на приобретение ОС, которые нужно отнести в расходы путем начисления амортизации, составляет разницу между суммой покупки и суммой, в которой определили ликвидационную стоимость:

100 — 10 = 90 млн рублей — должно быть самортизировано в течение СПИ.

Обратите внимание на уточнение «при отсутствии форс-мажорных обстоятельств». Если в процессе эксплуатации ОС что-то такое случается — пожар, залив, серьезная поломка — это повод пересмотреть все элементы амортизации, включая ликвидационную стоимость.

Если она по каким-либо причинам, например, после пересмотра и корректировки в результате форс-мажора, сравнялась с балансовой стоимостью или превысила ее, то начисление амортизации по ОС следует приостановить (п. 30 ФСБУ 6/2020).

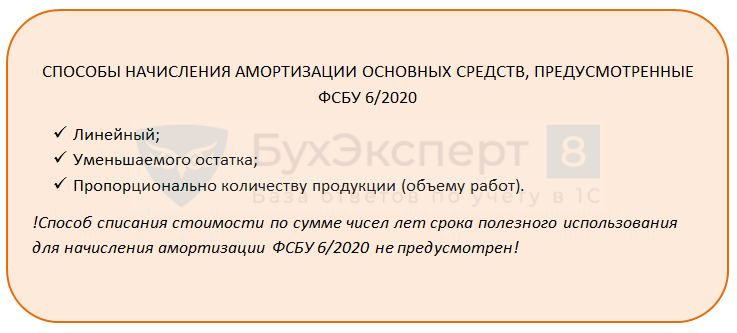

Способ начисления амортизации основного средства

Выбранный способ амортизации должен наиболее точно отражать распределение во времени ожидаемых к получению экономических выгод от использования группы ОС (п. 34 ФСБУ 6/2020, Информация Минфина от 03.11.2020 N ИС-учет-29).

Под группой ОС следует понимать совокупность объектов одного вида, имеющих сходный характер использования (п. 11 ФСБУ 6/2020, Информация N ИС-учет-29). Способ начисления амортизации должен быть установлен один для всех ОС, входящих в группу.

Первый и второй способ применяют, когда СПИ определили как временной период. Третий — когда СПИ установили в натуральных измерителях. Выбранный способ применяйте последовательно, от одного отчетного периода к другому, чтобы обеспечить сравнимость показателей бухотчетности.

Однако в некоторых ситуациях применяемый способ бывает необходимо пересмотреть, например при:

- изменении распределения во времени ожидаемых к получению экономических выгод от использования ОС;

- появлении обстоятельств, в которых нужно пересматривать все элементы амортизации (форс-мажоре, модернизации, улучшении и т. п.).

Посмотрим на формулы начисления амортизации основных средств с позиции того, что результат от их применения, попавший в бухотчетность, должен иллюстрировать особенности фактического использования ОС.

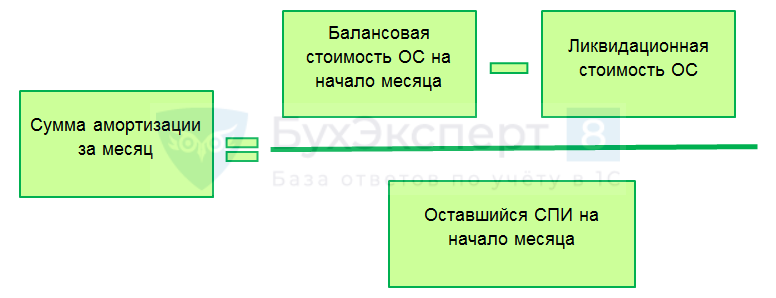

Линейный способ начисления амортизации

Напомним, что ФСБУ 6/2020 не требует обязательно начислять амортизацию с периодичностью раз в месяц. Однако сложившаяся российская практика делает ежемесячный расчет наиболее предпочтительным. Так удобнее фиксировать разницы с налоговым учетом, под ежемесячное закрытие месяца с начислением амортизации настроены бухгалтерские программы и т. д. Поэтому приведенные в статье формулы представлены для ежемесячных расчетов.

Для тех, кто желает применять более укрупненные периоды начисления амортизации, формулы на месяц достаточно легко адаптируются. Вместо месяца в них нужно подставить требуемый период, например, квартал или год, и выразить СПИ тоже в кварталах или годах.

Кроме того, можно использовать формулу расчета за месяц и количество полных месяцев в выбранном периоде, при условии, что длительность периода кратна месяцам. Например, используя формулу за месяц можно так определить сумму амортизации за год, равный 12 месяцам:

Сумма амортизации за год = Сумма амортизации за месяц х 12

Основным новшеством по сравнению с порядком расчета линейным методом, действовавшим до ФСБУ 6/2020, стало появление в формуле ликвидационной стоимости. В остальном способ хорошо знаком бухгалтерам.

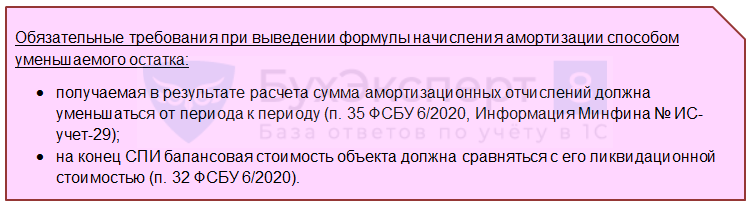

Способ уменьшаемого остатка по ФСБУ 6/2020

Формулу амортизации по уменьшаемому остатку ФСБУ 6 предлагает определить компании самостоятельно. А все, что выбираем/определяем самостоятельно в рамках ФСБУ, надо фиксировать в учетной политике.

Используя этот способ, можно применить коэффициент ускорения и провести ускоренную амортизацию. При том, что отдельно ускоренная амортизация ФСБУ 6/2020 не предусмотрена.

Способ подходит для тех ОС, у которых условия эксплуатации предполагают, например, ускоренный физический износ. Применение способа позволяет отразить этот момент в отчете о финансовых результатах и примечаниях к отчетности, где будет раскрыта сумма амортизации, соответствующая особенностям использования объекта ОС.

Пример (продолжение)

Для оборудования из нашего примера, которое предполагается загружать в две смены и для которого установили СПИ в годах, будет логично выбрать в качестве способа амортизации способ уменьшаемого остатка и применить коэффициент ускорения.

Например, по такой формуле:

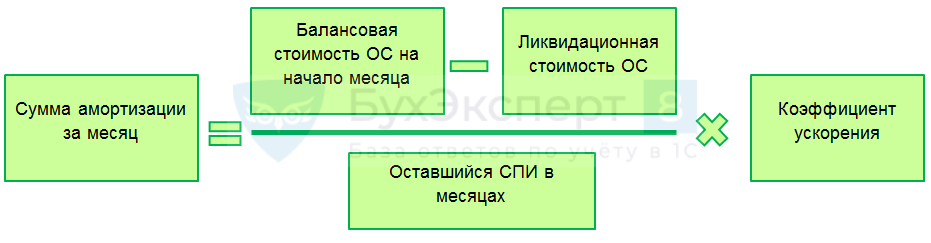

Дополнительно в учетной политике установили, что:

Напомним, СПИ по условиям примера у нас получилось равное пяти годам (5 лет = 60 месяцев).

Коэффициент ускорения: 2 (по удвоенному времени эксплуатации ОС в сутки).

Тогда за первый месяц начисления амортизации:

(100 000 000 (балансовая стоимость) — 10 000 000 (ликвидационная стоимость)) /60 х 2 = 3 000 000 рублей.

За второй месяц:

((100 000 000 — 3 000 000) — 10 000 000) / (60 — 1) х 2 = 2 949 152 рублей.

И так до последнего месяца СПИ, когда нужно будет, не используя формулу, досписать значащуюся в учете разницу между балансовой стоимостью оборудования (за минусом амортизации к этому моменту) и ликвидационную стоимость.

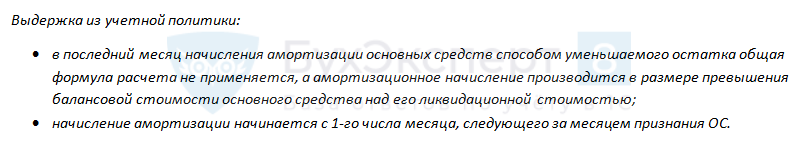

Как начислять амортизацию основного средства пропорционально объему продукции (работ)

Если установили СПИ в натуральных единицах, то чтобы получить для учета сумму амортизации «в деньгах», нужно распределить стоимость ОС на то, что на нем (с его помощью) производится.

Формула расчета будет такая:

Пример (продолжение)

Пусть для ОС из примера установили СПИ в штуках продукции, которую планируют на нем выпускать.

Напомним, у нас получилась величина СПИ, равная 462 000 штук. Первоначальная цена этого ОС — 100 млн рублей. Признаваемая ликвидационная стоимость — 10 млн рублей.

В первый месяц эксплуатации выпустили 7 500 единиц (штук) запланированной продукции. Амортизация за этот месяц составит:

(100 000 000 — 10 000 000) х (7 500 / 462 000) = 1 461 039 рублей.

При расчете амортизации в пропорции к объему продукции следует опираться только на данные выпуска продукции на данном ОС. Брать в расчет иные параметры, например, данные продаж выпущенной продукции нельзя (п. 36 ФСБУ 6/2020, Информация N ИС-учет-29).

Отражение амортизации ОС в бухгалтерском учете в 2023-2024 годах

Результаты приведенных в статье расчетов по суммам амортизации учитывают на счете 02 «Амортизация основных средств» (План счетов бухучета, утв. Приказом Минфина от 31.10.2000 N 94н).

Проводки по амортизационным начислениям зависят от того, каким целям служит амортизируемый объект:

| Содержание операции | Дт | Кт | Примечание |

| Начисленная амортизация включена в стоимость незавершенного производства | 20, 23, 25, 26, 44 | 02 | Проводка применяется, если ОС используется в обычных видах деятельности (пп. «г» п. 23 ФСБУ 5/2019 «Запасы») |

| Начисленная амортизация включена в стоимость внеоборотного актива | 08 | 02 | Проводка применяется, если ОС используется для создания или приобретения внеоборотного актива (пп. «в» п. 10 ФСБУ 26/2020 «Капитальные вложения») |

| Начисленная амортизация включена в прочие расходы | 91.2 | 02 |

Проводка применяется, если нет оснований применить предыдущие, то есть расходы не связаны с обычной деятельностью (п. 4 ПБУ 10/99 «Расходы организации»). Например, в прочие расходы относят амортизацию ОС, временно не используемого в обычной деятельности и в связи с этим переданного в аренду |

Кратко об амортизации основных средств в бухгалтерском учете в 2023-2024 годах

- Амортизация основных средств производится по правилам ФСБУ 6/2020. Основная задача — добиться максимального соответствия между используемым порядком начисления амортизации по объекту ОС и фактическими условиями эксплуатации/эффектом от его использования.

- Стандарт предусматривает 3 элемента амортизации: срок полезного использования, способ начисления амортизации и ликвидационная стоимость. Правильный выбор этих элементов позволяет решить задачи бухучета, поставленные стандартом.

- Начинать рассчитывать и учитывать амортизацию нужно с момента принятия к учету (признания) основного средства, а заканчивать — с момента снятия с учета (выбытия) ОС. Допускается альтернативный порядок, аналогичный действовавшему ранее.

- Не нужно начислять амортизацию по объектам инвестиционной недвижимости, учитываемым по переоцененной стоимости, а также по земле и объектам природопользования.

- Приостанавливать амортизацию можно только в особых ситуациях — например, если балансовая стоимость объекта ОС сравнялась с ликвидационной.

- Для учета амортизационных начислений по ОС предназначен счет 02. Проводка начисления амортизации выполняется по кредиту счета 02, а дебет зависит от того, как именно используется амортизируемый объект ОС — в основной деятельности, для создания другого объекта ОС и т. д.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете