Здравствуйте!

У нас сотрудник был нерезидентном (договор ЕАЭС) и в марте произошла смена статуса и возникла каша в разрезе видов доходов с НДФЛ. Подробнее в документе.

Помогите, пожалуйста. Так правильно делает 1с или нужно руками исправлять?

Все комментарии (45)

Комментарии закрыты.

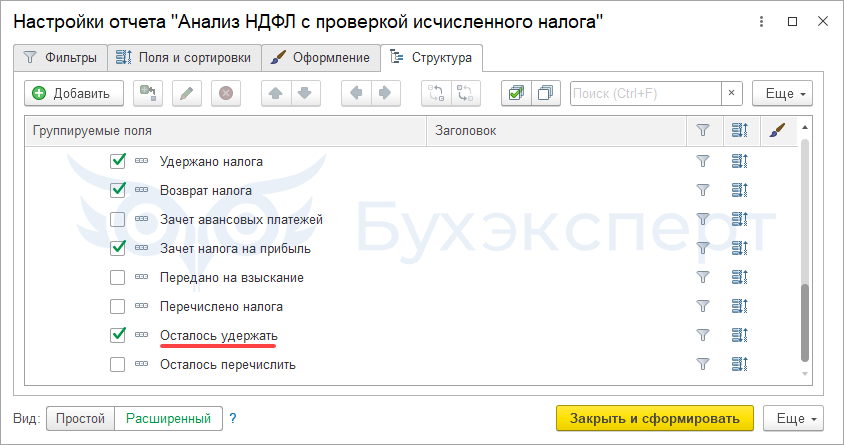

Здравствуйте! К сожалению, пока не получилось воспроизвести такую же ситуацию, как у Вас в базе — у меня программа не производит перерасчет в начислении зарплаты. Уточните пожалуйста номер релиза, на котором работаете. Также для более полного анализа попрошу Вас сформировать и прислать скриншот отчета Анализ НДФЛ с проверкой исчисленного налога(формируем за весь 2025 год с отбором по сотруднику), скачать его можно по ссылке Настройки отчетов 1С:ЗУП 3.1 для анализа НДФЛ

В программе на данный момент реализовано таким образом — НДФЛ с РК и СН для граждан ЕАЭС при расчете выделяется, но на отдельный КБК не попадает, в аналитических отчетах все суммы ложатся по виду налоговой базы Основная налоговая база. А когда статус сотрудника меняется на Резидент, то программа начинает «видеть» РК и СН в отчетах и в 6-НДФЛ. Насколько это методологически верно, ответить однозначно сложно, нашла на партнерском форуме 1С обсуждение, где говорится,что для граждан ЕАЭС ставка определяется аналогично резидентам, по п.73 договора о ЕАЭС. Получается они приравнены к резидентам,значит РК и СН должны выделяться для них. Но так как момент тонкий и спорный,я хочу еще завтра уточнить мнение у коллег.

релиз 3.1.30.152

ну вот правильно и подумала об этом «статус сотрудника меняется на Резидент, то программа начинает «видеть» РК и СН в отчетах и в 6-НДФЛ. » как вы написали, жду уточнения мнения коллег.

Спасибо за ожидание! По методологической стороне вопроса мы написали вопрос аудиторам в 1С, ждем от них ответа. Если у Вас есть возможность тоже написать аудиторам(не 1С, обычным), было бы здорово — у нас тогда было бы два компетентных мнения по этому вопросу.

По расчетам — воспроизвела ситуацию на Вашем релизе, но переброски налога так и не происходит. Возможно, дело в том, на каком релизе изначально начислялась зп за январь-февраль. Предлагаю попробовать заполнить перерасчет НДФЛ за март и за апрель, не выровняет ли налог?Если этого не произойдет, то можно попробовать вручную выровнять налог в начислении зарплаты: исправить налог с аванса(поставить те же суммы которые были в начислении за первую половину). После этого нужно будет тестово начислить сотруднику аванс и зп за апрель — не будет ли программа снова пытаться перебросить сумму🙏

к сожалению, возможность написать аудитором другим — нет.

В начислении зп за марте авансовые строчки такие

оплата труда = 653 (должна быть 2539)

РКСН = 3410 (должна быть 1523)

Если не исправлять ндфл в начислении ЗП за март. То в Перерасчете НДФЛ — 1с пытается что-то сделать.

В перерасчете ставит по дате аванса РКСН -1886. Я понимаю вроде как минусует с РКСН лишнее.

НО! дальше в ведомости на выплату зп в удержанном НФДЛ после перерасчета начинается другая ерунда.

Уже меняется удержанный НДФЛ с зп , становится неправильным (меньше на 1886)

Исправляли уже вручную в начислении зп. В Перерасчет ндфл 1 руб только вылезает, но это из-за округления.

При исправленным начисление зп за март, в начисление аванса за апрель вылезает уже минус

доход по оплате труда 1728 — ндфл должен быть 225 , а 1с ставит — 3185 (отрицательный)

РКСН — 1036,8 — должен быть ндфл 135, а 1с ставит 3545

Итого 360.

выплатили аванс за апрель. Тут эти 360 р ставит на РКСН

Дальше начисление зп за апрель. Тут строчки НДФЛ с аванс ставит как должен 224 и 135 . А вот НДФЛ уже зарплаты , опять минус на Оплате труда, а РКСН огромная сумма. Даже расписывать не хочу.

Вообще тут не аудиторы мне кажется должны что-то отвечать, а 1С разработчки. Я могу написать на линию консультации и буду , но им же лучше все расписать и оформить и будут они отвечать по полгода.

Потому что по налоговой ставке у сотрудника ничего не меняется. Тут дело в видах налоговой базы. И в правилах отражения по КБК резидент / не резидент.

Здравствуйте! Я думаю нам наш вопрос нужно для себя мысленно разделить на две части.

Первая — это методология в той части, как должен выделяться РКСН, пока сотрудник НЕ стал резидентом. Сейчас мы с Вами знаем, что если в программе у сотрудника стоит статус Гражданин страны-участника Договора о ЕАЭС, то РК и СН для него не будут учитываться отдельно в аналитических отчетах и в отражении удержанного НДФЛ эти суммы не встанут на свой КБК. И мы не уверены, что это правильно реализовано, поэтому пишем аудиторам. Почему не сразу разработчикам — они скорее всего запросят у нас нормативную базу, на основании чего они должны что-то менять в программе. И задача аудиторов как раз дать нам ссылки на нормативные документы. И уже имея на руках мнение аудиторов, можно спокойно обращаться к разработчикам.

Вторая часть нашего вопроса — это то, как программа считает налог после смены статуса. Как должно происходить: когда сотрудник становится резидентом, мы ему с начала года должны выделить суммы налога по РК на отдельный КБК. Сама сумма налога при этом не пересчитывается. Протестировала — в программе, чтобы выделился НДФЛ с РК на отдельный КБК с начала года, статус необходимо менять также с начала года, иначе, к сожалению программа не отработает.

И еще один момент в расчетной части налога — пока не удается понять почему у Вас происходит переброска суммы. Обратила внимание, что у Вас не последний релиз, можно попробовать на копии базы обновиться до последнего релиза, проверить чтобы стоял патч EF_60021508_80000387_60021309 и пересчитать сотрудника на нем. Также если у Вас есть такая возможность, можете прислать копию базы на почту ra@buhexpert8.ru

Если такой возможности нет и обновление не поможет,то давайте пошагово рассмотрим вариант с Перерасчетом НДФЛ. Предлагаю поступить так: Вы делает Перерасчет НДФЛ мартом и присылаете мне Подробный анализ НДФЛ(обычный, не Бухэксперт) за весь 2025 год.

Здравствуйте. Да у меня копия , на которой пробую и пробую обновленная до последний, да было без этого патча. Поставила.

Отправить базу не могу.

Начислила ЗП, сделала Перерасчет за март месяц. Сделала ведомость

В подробном анализе итоговый исчисленный и удержанный НДФЛ не верный. Должен быть НДФЛ 38 104. Разница с отчетом на сумму 1886, как раз та сумма минусом в перерасчете. Это не верно.

Если делать Перерасчет за апрель месяц, после все. Он уже обратно добавляет 1886.

Я не понимаю, почему у вас не проявляется эта ошибка.

отчет без перерасчета

здесь проблема вся в том что между видами дохода перекидывает налог.

У меня еще есть другие такие иностранцы. С которым ситуация хуже, там вообще минуса в начислениях аванса, премии, зп.

Благодарю за скриншоты. Вы верно отметили, следующим шагом я хотела предложить сделать Перерасчет НДФЛ за апрель, чтобы выровнять общую исчисленную сумму налога. Только для того,чтобы НДФЛ потом верно удержался в ведомости, в этом апрельском Перерасчете мы месяц изменим на март.

Да, к сожалению иногда ошибку бывает сложнее смоделировать, чем придумать метод ее решения🙁Судя по тому, что у меня в базе перерасчет при смене статуса не происходит, есть еще какой-то дополнительный фактор, который влияет. Попытаюсь его найти, завтра Вам отпишусь🙏

Здравствуйте! Я с новостями — ответили аудиторы 1 С. Причем было два ответа: сначала они сказали, что выделять ли РК и СН для граждан ЕАЭС в отдельную шкалу зависит от статуса. Но потом, после того как мы сослались на п. 73 Договора ЕАЭС, сказали, что все таки от статуса не зависит и «доход с первого дня работы облагается в первом государстве по ставкам, предусмотренным для резидентов этого государства»(оба ответа прилагаю во вложении). Получается программа сейчас ведет себя неправильно не выделяя РК и СН для граждан ЕАЭС пока они не стали резидентами. Я в понедельник буду писать об этом разработчикам.

Что касается Вашей ошибки с переброской суммы, как я не билась,она к сожалению так и не воспроизводится🙁🙁🙁Если писать об этом разработчикам, они попросят базу с ошибкой скорее всего🙁Еще хочется отметить, что даже если им отправить базу и они зарегистрируют ошибку, то ждать ее исправления скорее всего придется какое-то время(это не будет быстро). Поэтому я бы исправила ситуацию тем обходным способом, который мы рассмотрели выше(с помощью Перерасчета НДФЛ)Подскажите пожалуйста, у Вас все с ним получилось, сумма выровнялась, удержанный НДФЛ нормально заполнился?

Здравствуйте

История с перерасчетом за март, а потом за апрель , мне не нравится. Потому что эта история будет длиться до 10 мая.

Как интересно, получается. А это касается только для граждан ЕАЭС или еще нерезидентов работающих, на патенте ? И получается в программе не верно отражался НДФЛ в разрезе КБК.

Здравствуйте!Вижу, что в подробном анализе сумма из Перерасчета НДФЛ №2 удерживается только в мае. Давайте проверим какой месяц регистрации указан в этом перерасчете. Если сейчас там указан апрель, то заменим его на март и обновим налог в апрельской ведомости №37 от 10.04.25. Предварительно отменим начисление и выплату апрельского аванса и зарплаты. То есть мы добиваемся того, чтобы удержанный налог прошел в апреле и не переходил в май.

А это касается только для граждан ЕАЭС или еще нерезидентов работающих, на патенте ?

п 73 относится точно только к гражданам ЕАЭС. Но видела ветку с обсуждением на партнерском форуме, где и ситуацию с патентниками ставят под сомнение. Мы на данный момент придерживаемся позиции, что для остальных нерезидентов, кроме граждан ЕАЭС, РК и СН выделяться на отдельный КБК не должны(п 1.2 ст 224 НК РФ):

1.2. Налоговая ставка устанавливается в следующих размерах:

13 процентов — если сумма налоговых баз, указанных в пунктах 6.1 и 6.2 статьи 210 настоящего Кодекса, за налоговый период составляет не более 5 миллионов рублей;

650 тысяч рублей и 15 процентов суммы налоговых баз, указанных в пунктах 6.1 и 6.2 статьи 210 настоящего Кодекса, превышающей 5 миллионов рублей, — если сумма налоговых баз, указанных в пунктах 6.1 и 6.2 статьи 210 настоящего Кодекса, за налоговый период составляет более 5 миллионов рублей.

Налоговая ставка, установленная настоящим пунктом, подлежит применению в отношении совокупности всех доходов физического лица — налогового резидента Российской Федерации, указанных в пунктах 6.1 и 6.2 статьи 210 настоящего Кодекса.

По ситуации с гражданами ЕАЭС сегодня напишу разработчикам🙏

Да в док. Перерасчета НДФЛ №2 месяц апрель удерживается только в мае, потому что в аванс за апрель 25.04 он автоматически сам не встает в ведомость. А удерживается только при выплате зп 07.05 за апрель.

Ок. В док. Перерасчета НДФЛ №2 месяц указала марта. Провела.

В обновляю налог в апрельской ведомости №37 от 10.04.25. — не обновляется просто налог . Если ведомость эту перезаполнить, то встает этот НДФЛ 1886. Показываю на скрине до и после заполнения.

Ну и допустим после перезаполнения ведомости скорректировала сумму к выплате. Подробный анализ во вложении

Дальше начисляю и выплачиваю Аван за апрель.

Сумма выплаты аванса уменьшается на 1886 р (которые вставали минусом) И НДФЛ к перечислению встал не понятно какой. (я предпологаю, что из -за этого «долга» сотрудника). Сумма НФДЛ удержанная должна была встать 359, встала 77. В Подробном анализе НДФЛ Осталость удержать 282.

Дальше начисляю зп за апрель.И выплачиваю. В ведомости на выплату ЗП опять уменьшает сумму к выплате на 1886. И НДФЛ также не понятный.

Конец по итогу в отчет Подробный анализ все закрывается. И по расчетке ок. В отчете задолженность по зп — этот долг весит.

В общем мне это все не нравится и не прозрачно.

А вы разработчикам на партнёрский форум писать будете или куда? У меня пока руки не доходят на писать на линию консультацию.

Добрый день!Большое спасибо за подробное описание со скриншотами. Согласна, я ожидала другую картину — что двумя Перерасчетами НДФЛ мы выровняем ситуацию и дальше проблема проявляться не будет. Мне тоже не очень нравится, что продолжаются какие-то движения в подробном анализе.Насколько я понимаю ручные исправления налога в начислении зп дают ровно такой же результат.

Вообще сама по себе смена статуса с Гражданина страны-участника Договора о ЕАЭС на Резидента не должна приводить к перерасчету, ведь ставка налога у сотрудника не меняется. И насколько я понимаю именно смена статуса у Вас в программе провоцирует переброску налога.

Можно попробовать на копии базы отменить все перерасчеты, то есть откатиться до первоначальной ошибки. Затем поменять налоговый статус не с даты смены статуса, а с 01.01.2025 и перепровести все документы начисления и выплат по сотруднику ы хронологическом порядке. После пересчитать его в начислении зп, где происходит переброска НДФЛ.

Написала о проблеме неверного КБК для РКСН граждан ЕАЭС на линию консультации,буду информировать Вас о том, как идет обсуждение🙏

спасибо, да это и так все на копии делается)

попробую чуть позже поменять статус с 01.01.25 и все сделать и отпишусь

Добрый день.

» И насколько я понимаю именно смена статуса у Вас в программе провоцирует переброску налога.» — ну конечно) это я с самого начала поняла.

«Затем поменять налоговый статус не с даты смены статуса, а с 01.01.2025 и перепровести все документы начисления и выплат по сотруднику ы хронологическом порядке. После пересчитать его в начислении зп, где происходит переброска НДФЛ.»

Поменяла статус, ничего не перепроводила. В отчете сразу все разбилось по КБК. И даже за прошлый период создаю нов документ Отражение НДФЛ, там идет переброска налога между КБК. Ну и дальше при расчет зп в марте (где было ошибка) все отлично.

Здравствуйте! Насколько я поняла, мы достигли желаемого результата. Если это так — это очень хорошо. Статус нам бы все равно пришлось менять с начала года для того, чтобы выделить РК и СН на верный КБК. По обращению на линию поддержки — пока тишина. Ждем ответа, вопрос не закрываю.

я понимаю, но это конечно не вариант)

ждем.

А вот скажите, для сдачи отчетности 6-ндфл, лучше же это сделать, чтобы по КБК было все выделено?

Добрый день! Да, для отчета 6-НДФЛ нам нужно КБК разбить с начала года. В статью Сотрудник приобрел статус налогового резидента — как быть с НДФЛ добавили предупреждение,что для сотрудников у которых есть РК и СН, статус Резидент нужно устанавливать с начала года, для корректного отражения в отчетности🙏🙏🙏

Конечно!Оставляю вопрос открым, жду Вас🌷

Здравствуйте! Только пришел ответ от разработчиков:

«Поведение программы может быть изменено только в том случае, если мы получим письменное мнение Минфина/ФНС по этой теме.»

То есть до выхода официальных разъяснений позиция 1С такова: что граждане ЕАЭС подчиняются тем же правилам в части налогообложения, какие действуют на обычных льготных нерезидентов.

Если Вы не согласны с такой позицией, то для того, чтобы обойти проблему, можно установить сотруднику из страны-участника ЕАЭС налоговый статус Резидент со дня приема на работу. В этом случае НДФЛ с РК и СН будет исчислен и удержан верно и выделен на отдельный КБК. Но, тут следует учитывать нюансы: если таким работникам выплачиваем нетрудовые доходы, НДФЛ также будет исчислен по ставке 13-22%, а не по 30%. И если такой сотрудник решит уволиться, не успев стать резидентом, его нетрудовые доходы безопаснее будет пересчитать по ставке 30% — Ошибка в ЗУП 3.1 – для граждан ЕАЭС НДФЛ с РК и СН не выделяется на отдельный КБК

Здравствуйте! Понятно, что разработчики отписались. У меня бухгалтер звонила в налоговую , налоговая сама ничего толком не знает и не ответила на вопрос.

Не хочу новую ветку вопроса создавать. Есть точно такая же проблема с какими то перекидками между налоговыми базами (Оплата труда и РКСН) по сотрудника со статусом Нерезидент, работающими по патенту.

Что с ними нам делать? у сотрудника идет смена статуса 10.04 он становится Резидентом, до этого был статус Нерезидент, работающими по патенту. Меняется статус и 1с по налоговой базе Оплата труда ставит минус.

разработчикам написала по поводу этой ситуации, но они только запросили демо базу. А у меня пока нет такой возможности предоставить ее.

Здравствуйте! Если я верно поняла описанную Вами проблему, то о ней мы как раз рассказывали на нашем поддерживающем эфире за апрель, видео Поменялся алгоритм программы при смене статуса с нерезидента на резидента — Поддерживающий эфир ЗУП за апрель — изменения и ответы на вопросы

Также написала об этой проблеме разработчикам, сегодня они запросили базу — передала ее,ждем ответа.

Посмотрела видео, не получается ничего.

Скрины во вложении

Здравствуйте! Все-таки ситуация немного иная, чем на видео. У Вас возникает перерасчет в начислении аванса, за счет этого разъезжается НУ и БУ. Предлагаю попробовать следующее — сразу после смены статуса, до начисления аванса, введем Перерасчет НДФЛ. А далее выполним всю ту же последовательность действий, которую Вы уже сделали.

а документ Перерасчет НДФЛ до аванса после смены статуса пустой, что за март и апрель месяц.

За март если заполнять, то только 1 руб доначисляется, но это не то.

В таком случае предлагаю вернуться к варианту с двумя перерасчетами НДФЛ. Поясню почему: при использовании этого способа в учете НДФЛ у нас сходится математика(база*ставку=исчисленный налог)

Остается проблема с разницей в БУ и НУ. Так как в НУ сумма налога верная, предполагаю, что в БУ сейчас не пойдет математика. Для того, чтобы проверить, так ли это, сформируем отчет анализ зарплаты по сотрудникам в целом за период с отбором по сотруднику и всего начислено умножим на 13%.

Если сумма не «бьется», то можем попробовать сделать следующее: с помощью Операции учета НДФЛ довести НУ до БУ, то есть начислить НДФЛ 4824, документ делаем Апрелем. БУ и НУ должны сравняться. Но так как сумма у нас теперь неправильная, проводим Перерасчет НДФЛ(который выровняет сумму и в БУ и в НУ), также Апрелем.

Получилось!

Ну это какие танцы с бубном 🙂

Попробуем теперь на рабочей базе.

Спасибо большое.

Заставлю бухгалтера , писать письма в ИФНС, что бы разъяснения дали, может разработчики, что то поменяем.

Ну это просто кошмар с этим НДФЛ и иностранцами

Рада,что все получилось!И полностью согласна с Вами,что способ очень трудоемкий.Если у Вас будет возможность, поделитесь пожалуйста ответом, который придет от ИФНС.Спасибо!

рано радовалась. Расхождение то ушло и математика НДФЛ верная.

Но вот если заполнять 6-НДФЛ за полугодие между КБК «рвет» на сумму 1 191 , что в одном КБК излишне удержанная , в другом не удержанная (

Вложение вашего отчет Подробного анализа по КБК

Добрый день!Сформируйте пожалуйста отчет Анализ НДФЛ с проверкой исчисленного налога и пришлите его скриншот. Скачать настройки отчета можно в статье Настройки отчетов 1С:ЗУП 3.1 для анализа НДФЛ. В отчете нас интересует колонка Осталось удержать, поэтому обязательно проверьте, выведена ли она в отчете. Для этого откроем настройки отчета в Расширенном режиме. И убедимся, что на вкладке Структура установлен флажок для группировки Осталось удержать.

Здравствуйте

Здравствуйте!Большое спасибо за скриншот. Предлагаю попробовать исправить ситуацию с помощью Операции учета НДФЛ(мы предлагаем в статье Ошибка в ЗУП 3.1 — неправильный зачет излишне удержанного налога у сотрудников с РК СН ее как один из способов исправления схожей проблемы)Нюанас нашей ситуации в том, что проблема с недоудержанным/излишне удержанным НДФЛ возникла и в апреле, и в мае. Поэтому поступим так:

— делаем один документ Операция учета НДФЛ датой апрельской ведомости

-второй документ делаем майской датой

Да, спасибо огромное.

Вот теперь буду пробовать уже на рабочей базе.

Кстати, получилось развернуть демо базу. На демо базе попробовала другой случай посмотреть, вылезет ошибка с минусом в НДФЛ и ничего. На демо базе все ок.

Нужно разбираться с нашей базой, что то не так

сделала на рабочей , все хорошо.

Но решила уже начислить аванс за май и тут уже опять минус в НДФЛ.

Как понять откуда ноги растут.

Давайте попробуем установить патч, скачала его с партнерского форума, должен исправлять ошибку перерасчета в разрезе налоговых баз. Буквально вчера после обеда его разместили.

спасибо, попробуем

отпишусь

Здравствуйте! Ну да, что то получилось хорошее) спасибо

Здравствуйте!Это очень хорошо🌷Будем надеяться, что дальше все так и будет🙏