Рассмотрим пошагово в виде инструкции для начинающих, как выполняется расчет и выплата заработной платы в программе 1С 8.3 ЗУП 3.1.

[jivo-yes]

Подробнее смотрите в онлайн-курсе «ЗУП 3.1 кадровый и зарплатный учет от А до Я»

Содержание

- Предварительные шаги перед начислением заработной платы

- Шаг 1. Начисление зарплаты и страховых взносов

- Шаг 2. Выплата зарплаты и удержание НДФЛ

- Шаг 3. Формирование расчетных листков и расчетных ведомостей

- Шаг 4. Формирование проводок по заработной плате

- Шаг 5. Начисление оценочных обязательств по отпускам

- Смотрите самоучитель по 1С ЗУП 8.3.1 от Елены Гряниной

Предварительные шаги перед начислением заработной платы

Начисление заработной платы за месяц – по сути итоговая операция, к моменту начисления заработной платы в программу 1С ЗУП 3 уже должны быть введены все произошедшие за месяц кадровые изменения (приемы, переводы и увольнения сотрудников), изменения окладов и других плановых начислений, отражены все разовые начисления и проведены все неявки сотрудников за рассчитываемый месяц.

В данной статье мы не будем рассматривать подробно, как отразить все произошедшие за месяц события в информационной базе ЗУП 3.1, при необходимости эту информацию Вы можете найти в перечисленных ниже статьях, размещенных в открытом доступе, а также в материалах Рубрикатора ЗУП портала Бухэксперт для коммерческих подписчиков. Мы же представим, что все эти шаги уже выполнены, и теперь нам необходимо начислить и выплатить сотрудникам заработную плату в 1С 8.3 ЗУП, рассчитать налоги и взносы с заработной платы, а также сформировать проводки по заработной плате.

Как правильно регистрировать кадровые события, разовые начисления и неявки сотрудников – см. в публикациях:

- Прием на работу в ЗУП 3.1 – пошаговая инструкция

- Изменение графика работы в ЗУП 3.1 - пошаговая инструкция

- Изменение оклада в ЗУП 3.1. - пошаговая инструкция

- Увольнение сотрудника в ЗУП 3.1 - пошаговая инструкция

- Расчет отпускных в ЗУП 3.1 - пошаговая инструкция

- Больничный лист в ЗУП 3.1 - пошаговая инструкция

- Отпуск по уходу за ребенком в ЗУП 3.1. - пошаговая инструкция

- Разовые начисления в ЗУП 3.1

- Материальная помощь в ЗУП 3.1

- Начисление и выплата аванса в ЗУП 3.1 - пошаговая инструкция

А для того, чтобы Вы всегда соблюдали правильный порядок начисления зарплаты в 1С 8.3 ЗУП мы подготовили Памятку по расчету зарплаты в 1С:ЗУП 3 в виде пошаговой инструкции, которая всегда пригодится как начинающим, так и опытным пользователям.

Шаг 1. Начисление зарплаты и страховых взносов

Документ «Начисление зарплаты и взносов»

В 1С 8.3 ЗУП начисление заработной платы за месяц производится документом Начисление зарплаты и взносов.

Особенностью этого документа является то, что помимо собственно зарплаты в нем на отдельных вкладках производится автоматический расчет:

Получите понятные самоучители 2026 по 1С бесплатно:

- Сумм по гражданско-правовым договорам (если они не были начислены ранее документом Начисления по договорам);

- Пособий на период отпуска по уходу за ребенком;

- Удержаний;

- НДФЛ (по тем доходам, по которым он еще не был рассчитан в документах разовых начислений);

- Страховых взносов (по всем начислениям за месяц);

- Займов.

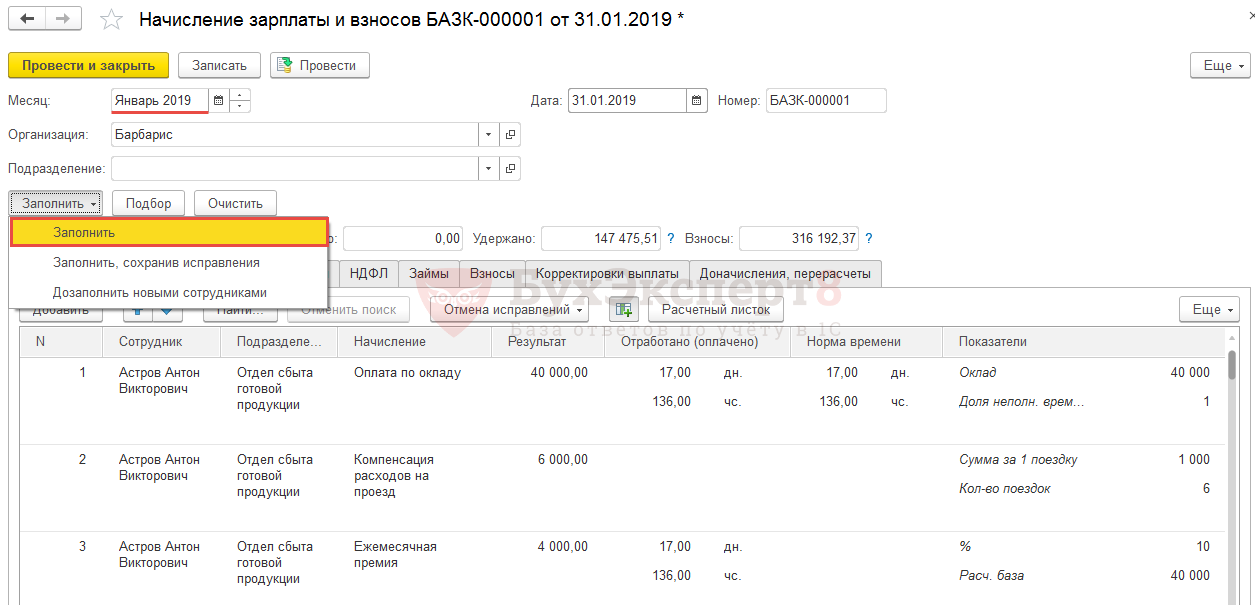

В реквизите Месяц задается месяц, по которому начисляется заработная плата. По кнопке Заполнить производится заполнение документа всеми работающими сотрудниками и сразу же рассчитываются результаты по всем вкладкам:

Для того, чтобы проверить расчет можно нажать на кнопку Показать подробности расчета, расположенную над табличной частью документа:

Теперь можно увидеть данные по времени и показателям, которые участвуют в расчете начислений:

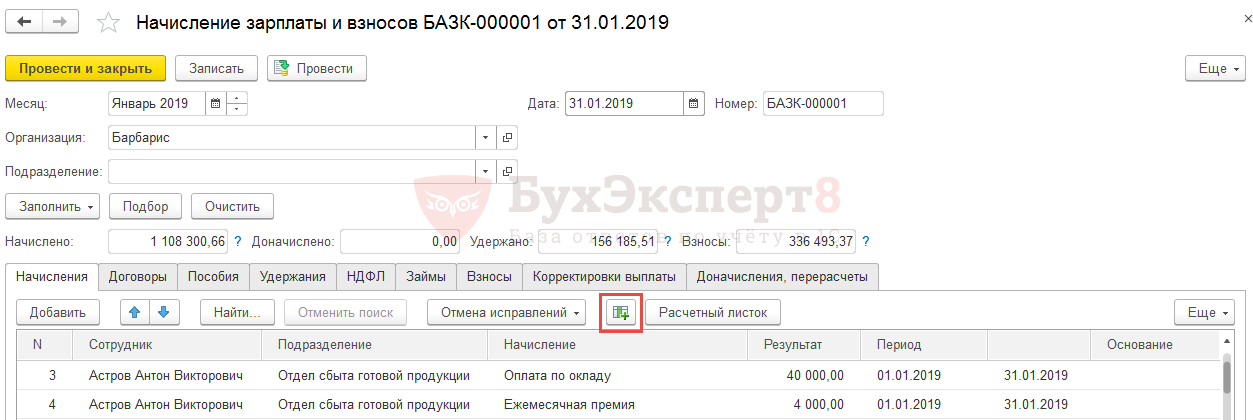

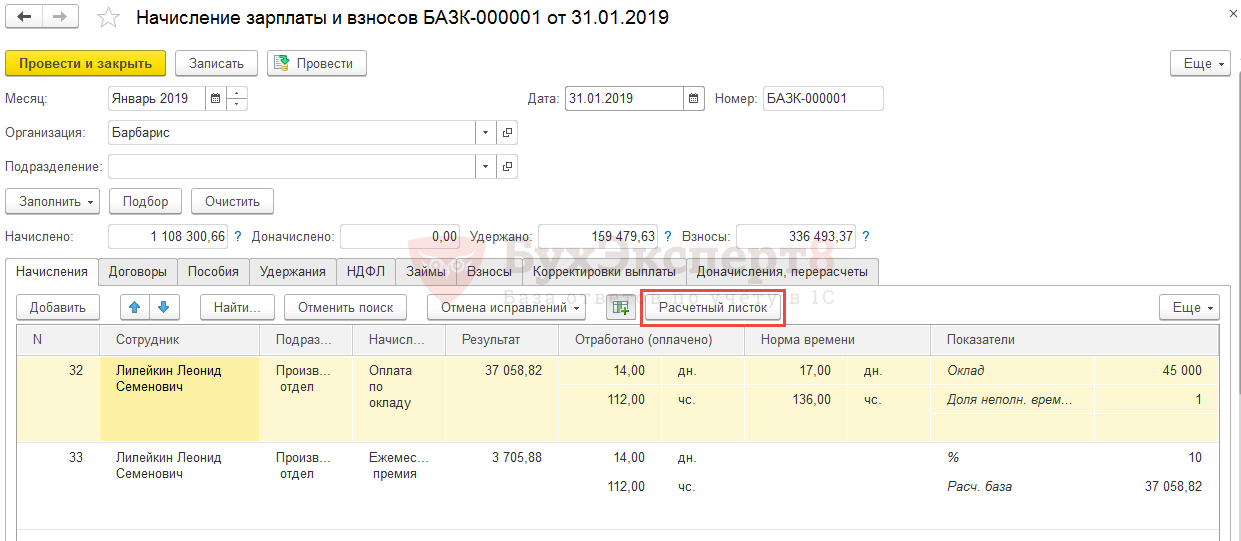

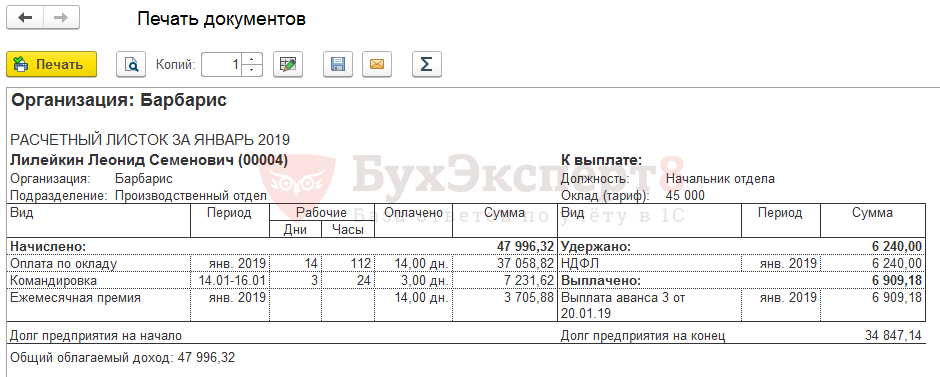

Для проверки результатов расчета удобно также пользоваться расчетным листком. Сформировать его можно, нажав кнопку Расчетный листок, расположенную над табличной частью документа:

Будут видны сразу все начисления сотрудника за месяц: не только те, которые начислены в текущем документе, но и те, которые были введены другими документами:

Рассмотрим подробнее, как производится расчет результатов на основных вкладках документа.

Расчет начислений

На вкладке Начисления производится расчет плановых начислений, а также начислений, у которых в настройках указано, что они «срабатывают» если введен вид учета времени или если введено значение показателя.

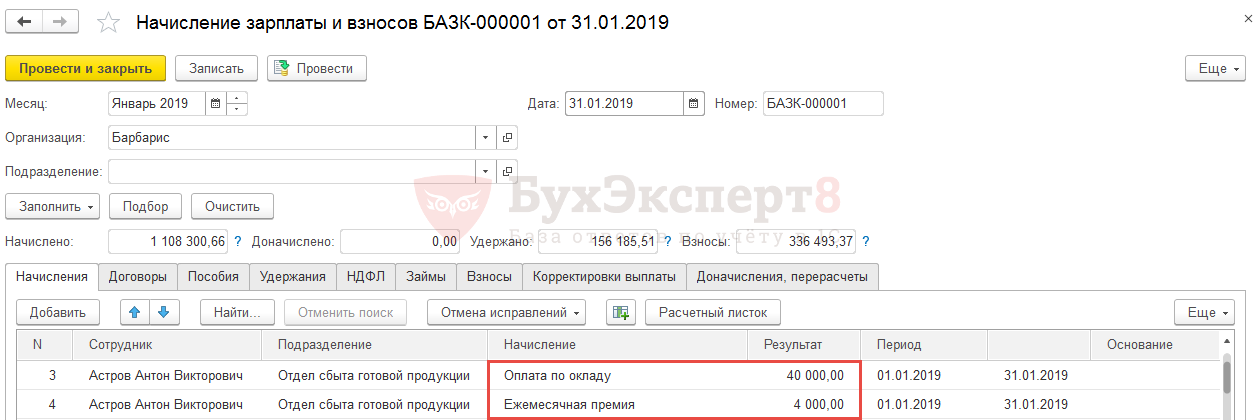

Например, с 1 января 2019 г. сотруднику Астрову А.В. назначены следующие плановые начисления:

- оклад в размере 40 000 руб.;

- ежемесячная премия в размере 10% от оклада.

Сотрудник отработал весь месяц.

В этом случае за январь 2019 г. сотруднику автоматически на вкладке Начисления будут рассчитаны следующие суммы:

- Оплата по окладу – 40 000 руб.

- Ежемесячная премия – 40 000 (оплата по окладу) * 10% = 4 000 руб.

При расчете заработной платы учитываются введенные и утвержденные на момент расчета отклонения от графика работы сотрудника.

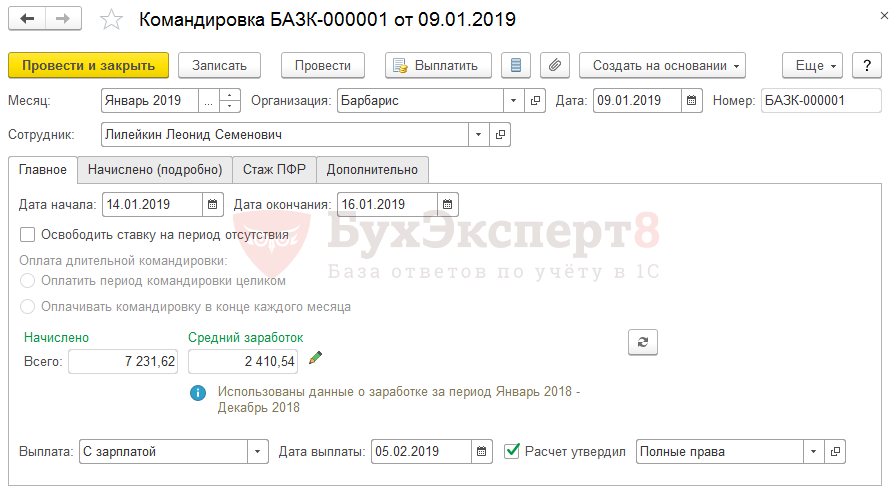

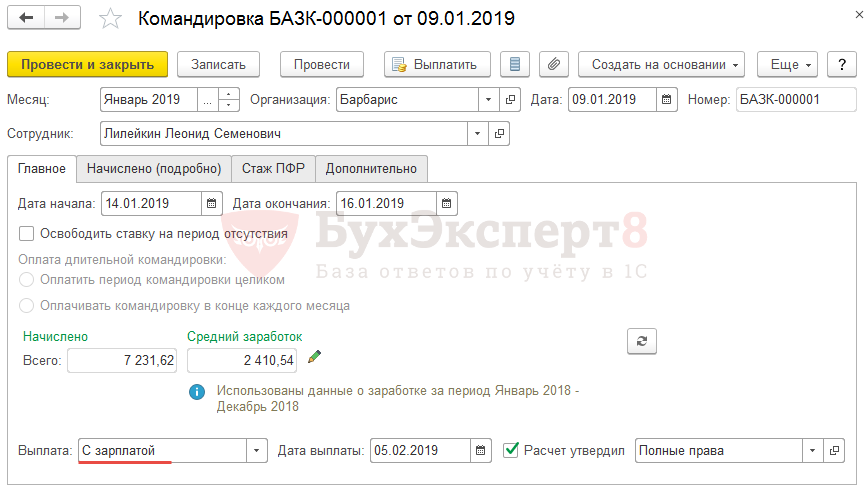

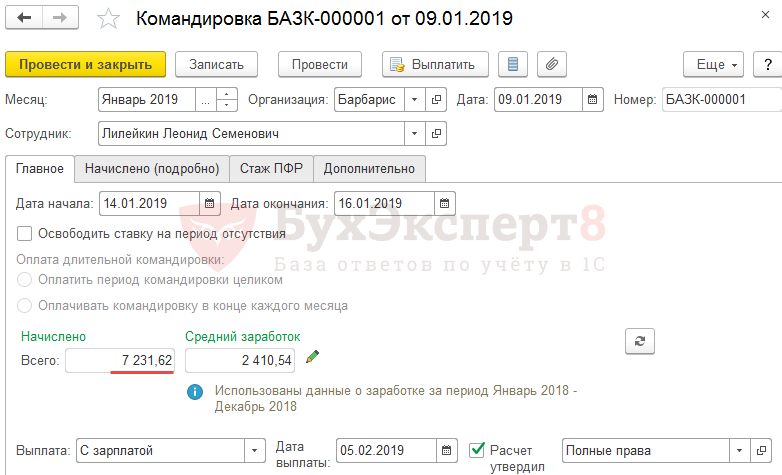

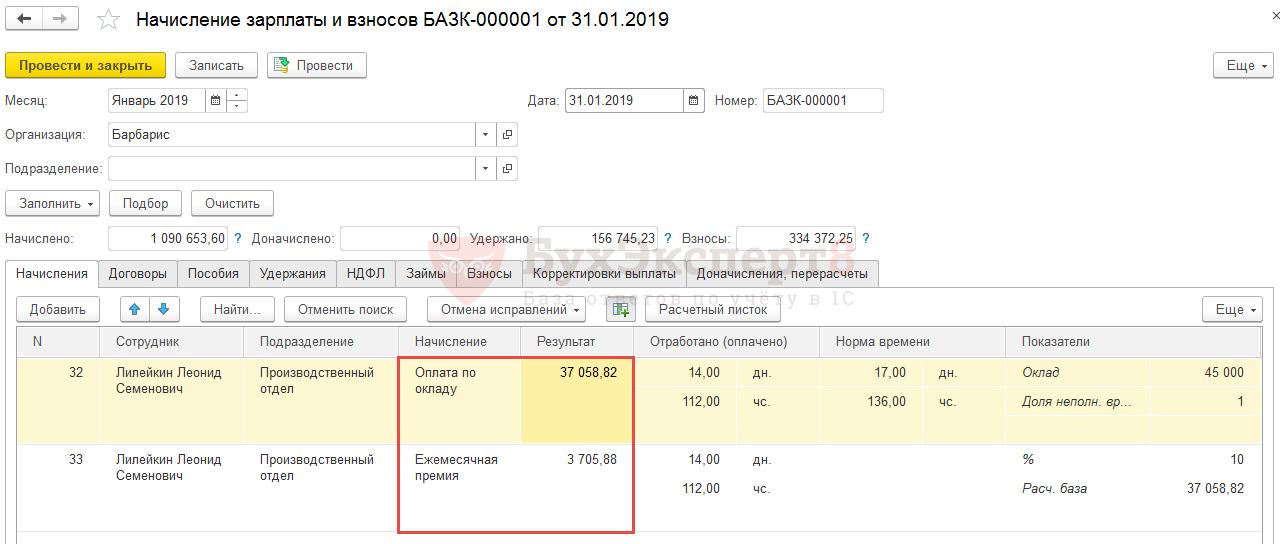

Например, сотрудник Лилейкин Л.С. был в командировке с 14 по 16 января 2019 г. Это было зафиксировано в программе 1С 8.3 ЗУП 3 документом Командировка:

Работник трудится на полной ставке, и ему назначен оклад в размере 45 000 руб.

Норма дней по графику сотрудника за январь составляет 17 дней, а отработал он (с учетом того, что 3 дня был в командировке) - 14 дней.

На вкладке Начисления по сотруднику Оплата по окладу будет рассчитана следующим образом:

- 45 000 руб. (оклад) * 1 (количество ставок) * 14 (кол-во отработанных дней) / 17 (норма дней) = 37 058,82 руб.

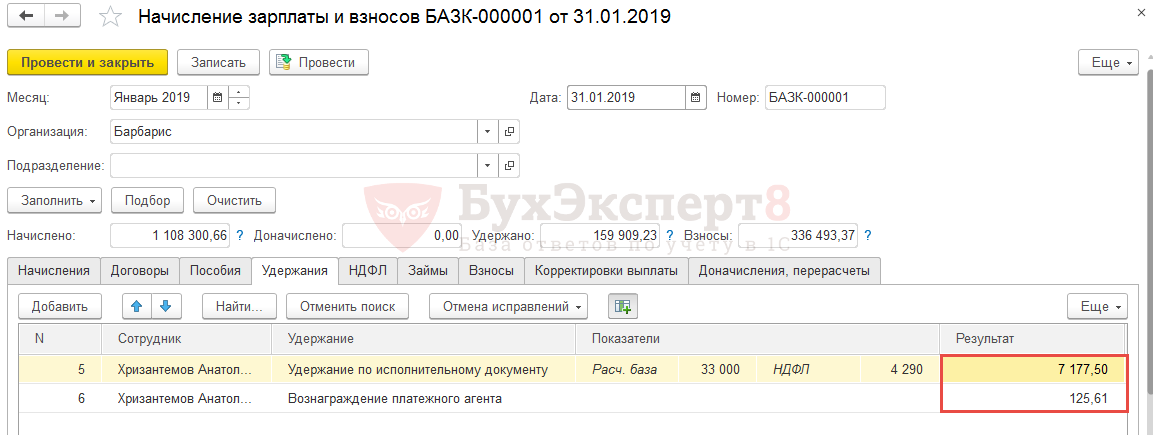

Расчет удержаний

На вкладке Удержания производится автоматический расчет плановых удержаний по сотрудникам.

Например, по сотруднику Хризантемову А.А. введен документ Исполнительный лист на удержание с 1 января алиментов в размере 25% от заработка в пользу Хризантемовой Л.Ю. Перевод денег получательнице осуществляется на ее банковский счет, комиссия банка удерживается из заработка сотрудника по тарифу Сбербанка:

За январь 2019 г. сотруднику начислена Оплата по окладу в размере 30 000 руб. и Ежемесячная премия – 3 000 руб. НДФЛ с них составил – 4 290 руб.

В этом случае на вкладке Удержания производится расчет следующих удержаний.

- Удержание по исполнительному документу:

- (30 000 руб.<Оплата по окладу> + 3 000 руб.<Премия> - 4 290 руб.<НДФЛ>) * 25% (процент по исполнительному листу) = 7 177,50 руб.

- Вознаграждение платежного агента, где сравнивается несколько значений:

- минимальный тариф = 50 руб.

- процент по тарифу:

- 7 177,50 (сумма исполнительного листа) * 1,75% (процент по тарифу банка) = 125,61 руб.

- максимальный тариф = 2 000 руб.

В рассматриваемом примере Вознаграждение платежного агента составит 125,61 руб.

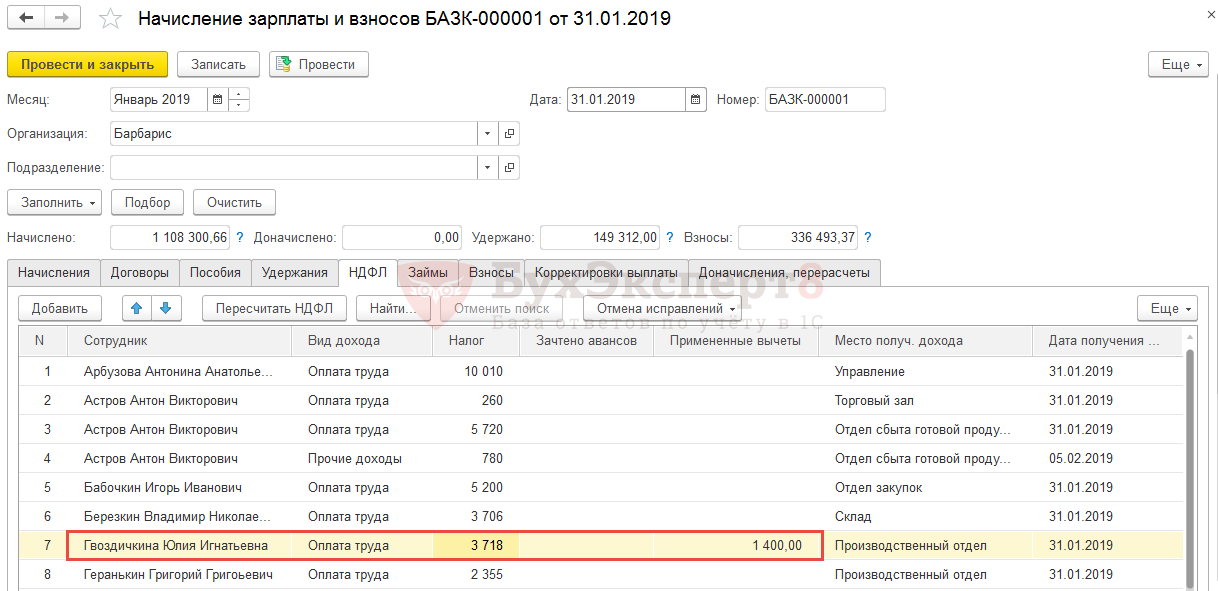

Расчет НДФЛ

На вкладке НДФЛ в документе Начисление зарплаты и взносов производится автоматический расчет налога на доходы физических лиц.

Например, за январь 2019 г. работнице Гвоздичкиной Ю.И была начислена оплата по окладу 30 000 руб.

Сотруднице предоставляется налоговый вычет на второго ребенка в размере 1 400 руб. Право на вычет внесено в программу 1С 8.3 ЗУП документом Заявление на вычеты по НДФЛ (Налоги и взносы – Заявления на вычеты - Заявление на вычеты по НДФЛ):

На вкладке НДФЛ будет рассчитана сумма налога по работнице с учетом предоставленного вычета:

- (30 000 <оплата по окладу> – 1 400 <вычет на ребенка>) * 13% <ставка НДФЛ> = 3 718 руб.

Сотрудник Лилейкин Л.С. с 14 по 16 января 2019 г. был в командировке. В документе Командировка в поле Выплата было указано значение С зарплатой, соответственно НДФЛ в документе рассчитан не был:

Рассмотрим, как будет рассчитан НДФЛ при начислении зарплаты сотруднику. За январь 2019 г. сотруднику начисляется оплата по окладу 37 058,82 руб. и ежемесячная премия 3 705,88 руб.

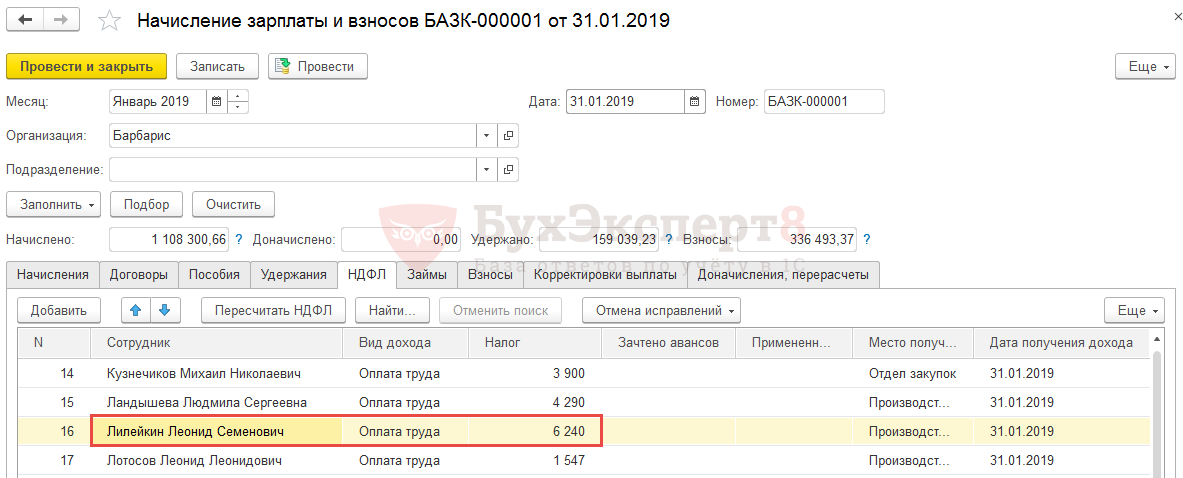

В документе Начисление зарплаты и взносов будет рассчитана общая сумма НДФЛ по сотруднику не только с учетом начислений из документа Начисление зарплаты и взносов, но и по доходам, начисленным в документе Командировка.

Исчисленный НДФЛ составит:

- (37 058,82 <Оплата по окладу> + 3 705,88 <Ежемесячная премия> + 7 231,62 <Командировка>) * 13% = 6 240 руб.

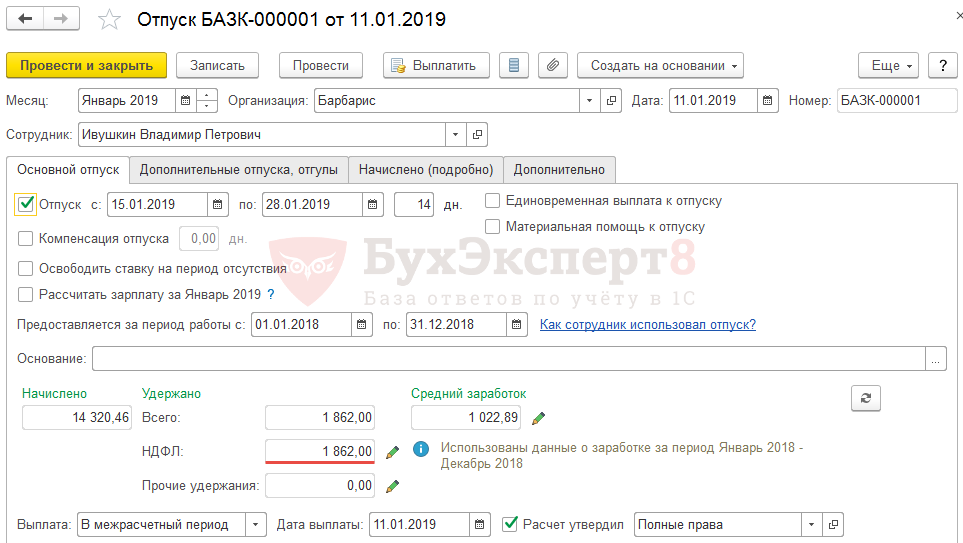

Сотрудник Ивушкин В.П. был в отпуске с 15 по 28 января 2019 г. Отпускные сотруднику были начислены в документе Отпуск:

Так как отпускные для целей НДФЛ относятся к доходам, учитываемым по дате выплаты, то в документе Отпуск был сразу же произведен расчет НДФЛ.

Сумма НДФЛ в документе Отпуск составила:

- 14 320,46 (сумма отпускных) * 13% = 1 862 руб.

Рассмотрим, как будет рассчитан НДФЛ при начислении зарплаты сотруднику. За январь 2019 г. сотруднику начисляется оплата по окладу в сумме 12 352,94 руб.

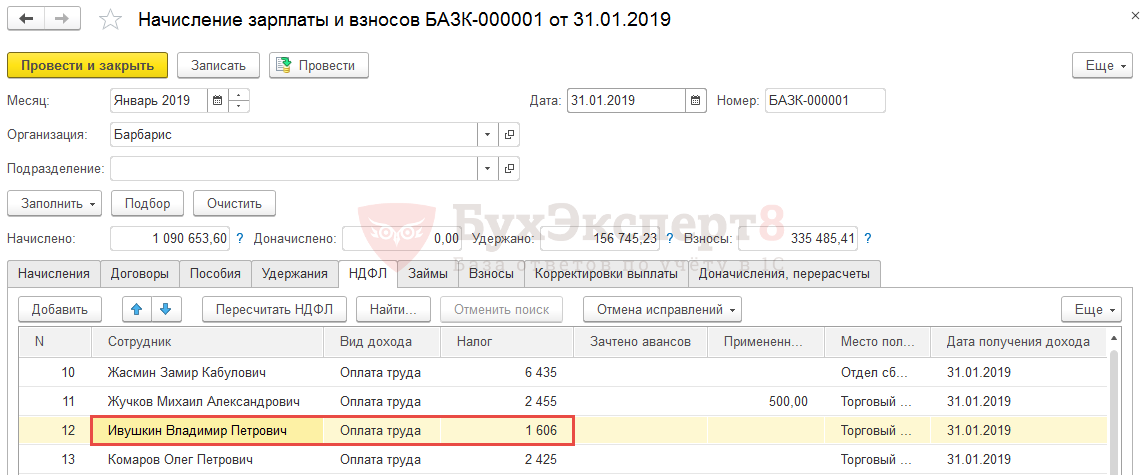

В документе Начисление зарплаты и взносов НДФЛ рассчитывается только с оплаты по окладу, сумма отпускных уже не учитывается, так как НДФЛ с отпускных уже был исчислен ранее.

Исчисленный при начислении зарплаты НДФЛ составляет:

- 12 352,94 <Оплата по окладу> * 13% = 1 606 руб.

Расчет страховых взносов

На вкладке Взносы в документе Начисление зарплаты и взносов производится автоматический расчет страховых взносов.

Организация применяет основной тариф страховых взносов, тариф по взносам на «травматизм» составляет 0.2%.

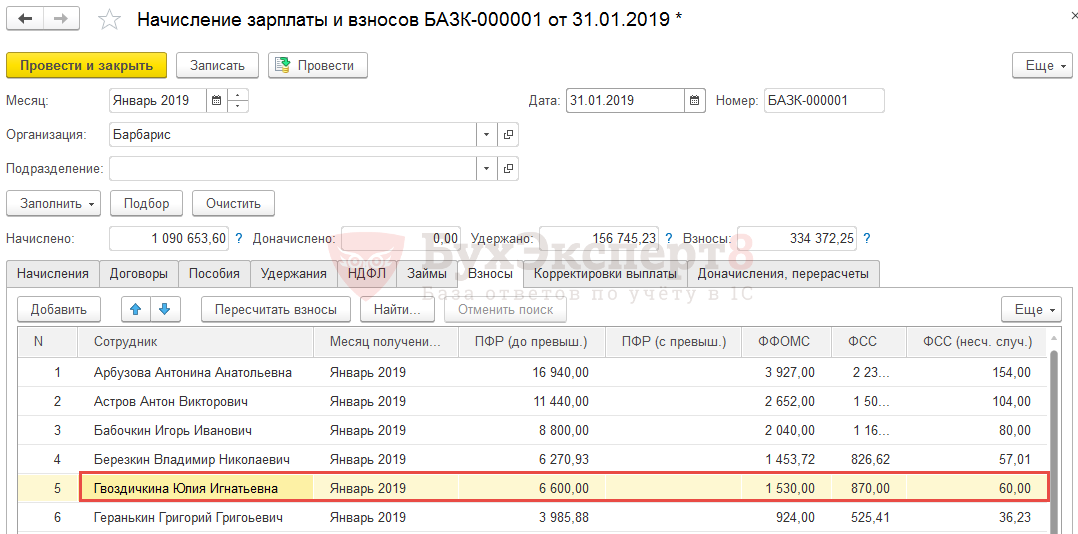

За январь 2019 г. работнице Гвоздичкиной Ю.И была начислена оплата по окладу 30 000 руб.

В этом случае страховые взносы по сотруднице составят:

- На ОПС: 30 000 руб. * 22% = 6 600 руб.

- На ОМС: 30 000 руб. * 5,1% = 1 530 руб.

- На ОСС: 30 000 руб. * 2,9% = 870 руб.

- На «травматизм»: 30 000 руб. * 0,2% = 60 руб.

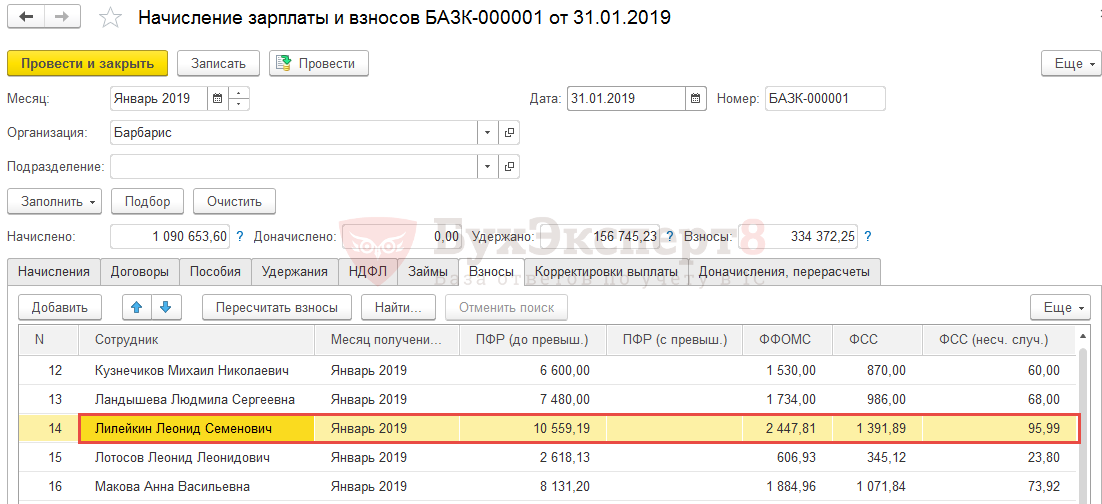

В документе Начисление зарплаты и взносов страховые взносы рассчитываются со всех доходов сотрудника за месяц, а не только с тех, которые начисляются в данном документе.

Например, по Лилейкину Л.С. в январе 2018 г был введен документ Командировка, где сумма оплаты за командировку составила 7 231,62 руб.:

При начислении зарплаты за январь сотруднику начисляется оплата по окладу 37 058,82 руб. и ежемесячная премия 3 705,88 руб.

Рассмотрим, как будут рассчитаны страховые взносы по работнику за январь 2019 г.

Общая сумма доходов по сотруднику за январь получилась равной:

- 7 231,62 <Командировка> + 37 058,82 <Оплата по окладу> + 3 705,88 <Ежемесячная премия> = 47 996,32 руб.

Сумма взносов составит:

- На ОПС: 47 996,32 руб. * 22% = 10 559,19 руб.

- На ОМС: 47 996,32 руб. * 5,1% = 2 447,81 руб.

- На ОСС: 47 996,32 руб. * 2,9% = 1 391,89 руб.

- На «травматизм»: 47 996,32 руб. * 0,2% = 95,99 руб.

Ручные корректировки результатов расчета и перерасчет документа

Автоматически заполненные и рассчитанные в документе Начисление зарплаты и взносов суммы можно корректировать вручную. Однако, делать это настоятельно не рекомендуется! Лучше всего разобраться, почему автоматически получен именно такой результат. Как показывает практика в 99% случаев ошибается не программа 1С ЗУП 3.1, а пользователь. Однако, в экстренных ситуациях (зарплату нужно срочно заплатить, а разбираться, почему получился такой результат времени нет) можно воспользоваться ручной корректировкой.

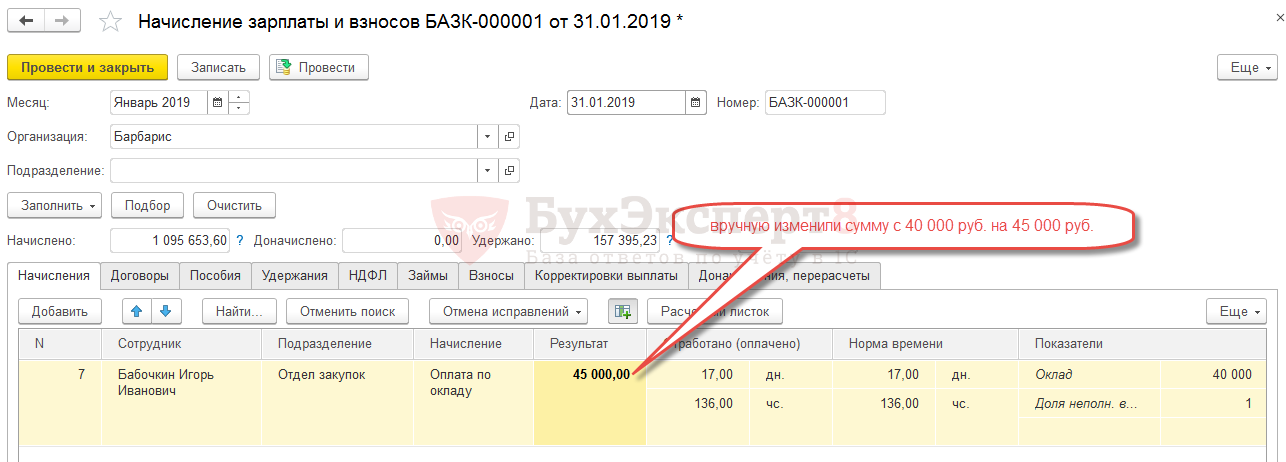

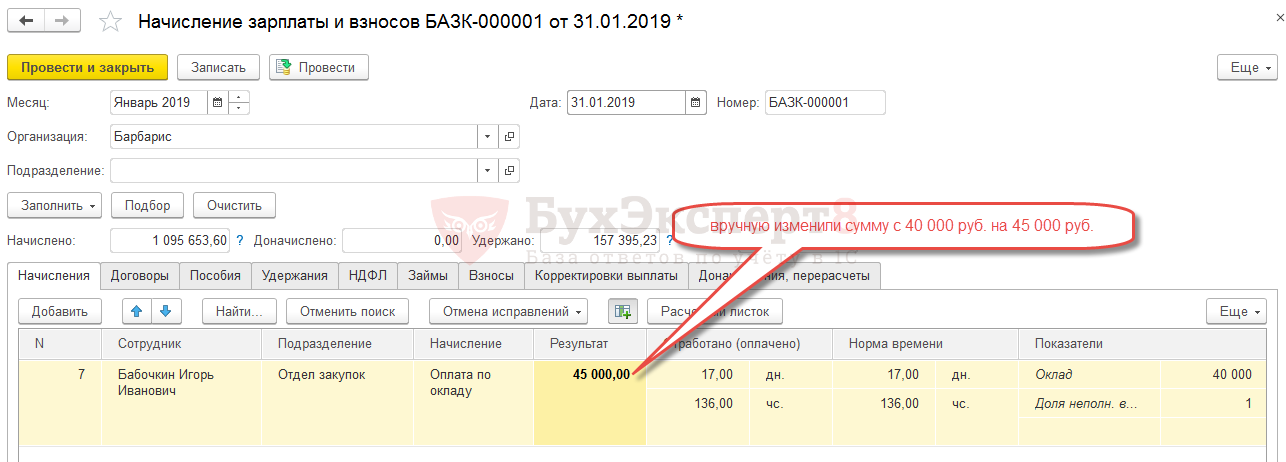

Если пользователь внесет ручные корректировки в документ, то такие изменения отражаются жирным шрифтом:

Отметим, что корректировать вручную можно не конечный результат расчета, а значения показателей, которые используются для расчета, в этом случае результат в 1С 8.3 ЗУП будет подсчитан автоматически, исходя из отредактированных показателей.

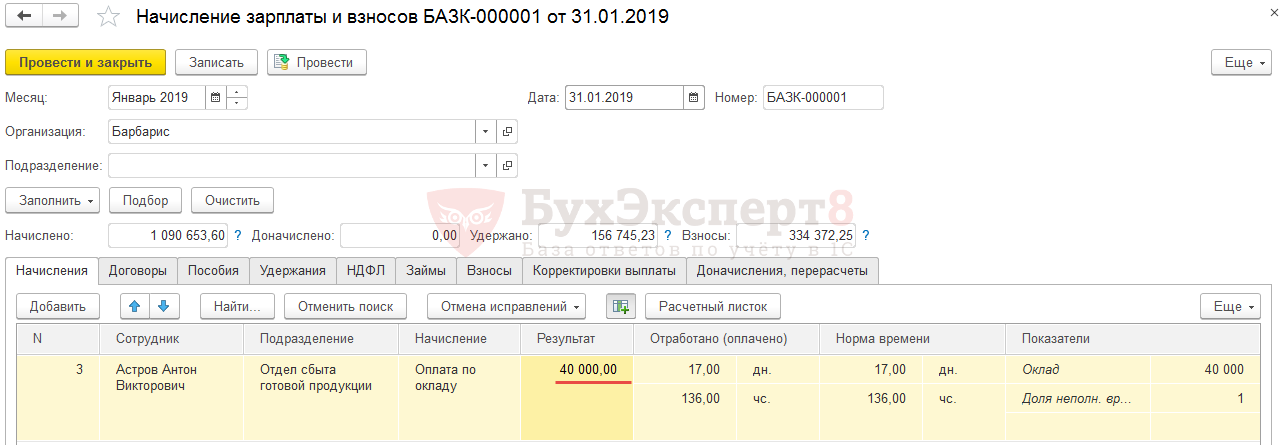

Например, по сотруднику Астрову А.А. в документе Начисление зарплаты и взносов оплата по окладу автоматически рассчиталась за 17 отработанных дней в сумме 40 000 руб.:

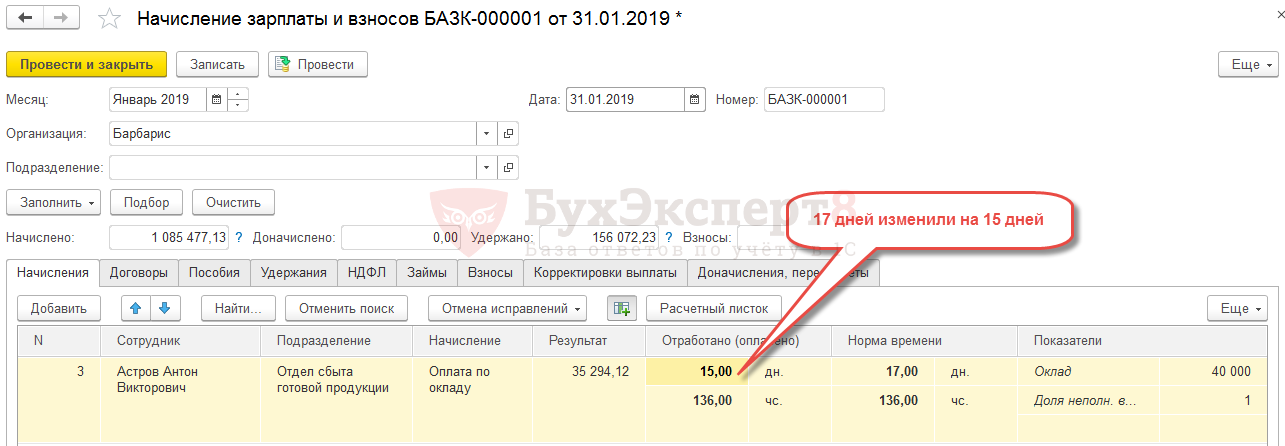

Вручную поменяем количество отработанных дней на 15 вместо автоматически загруженных 17 дней и вот что получается:

В этом случае сумма Оплаты по окладу пересчитывается автоматически из расчета 15 отработанных дней и получится равной:

- 40 000 <Оклад> * 1 <Доля неполн. времени> * 15 <кол-во отработанных дней> / 17 <норма дней> = 35 294,12 руб.

Обратите внимание, что при редактировании показателей времени возникнет расхождения в данных программы 1С ЗУП 3. Несмотря на то, что в нашем примере оплата по окладу будет начислена за 15 дней, но в табеле учета рабочего времени по сотруднику все равно будет отражаться, что отработал он 17 дней, и для последующего расчета среднего заработка для отпуска будет учтено, что сотрудник отработал месяц полностью.

При корректировке показателей или результата начисления автоматически пересчитываются результаты расчета по сотруднику на других вкладках документа, т.е. производится автоматический перерасчет НДФЛ, взносов, удержаний и т.д.

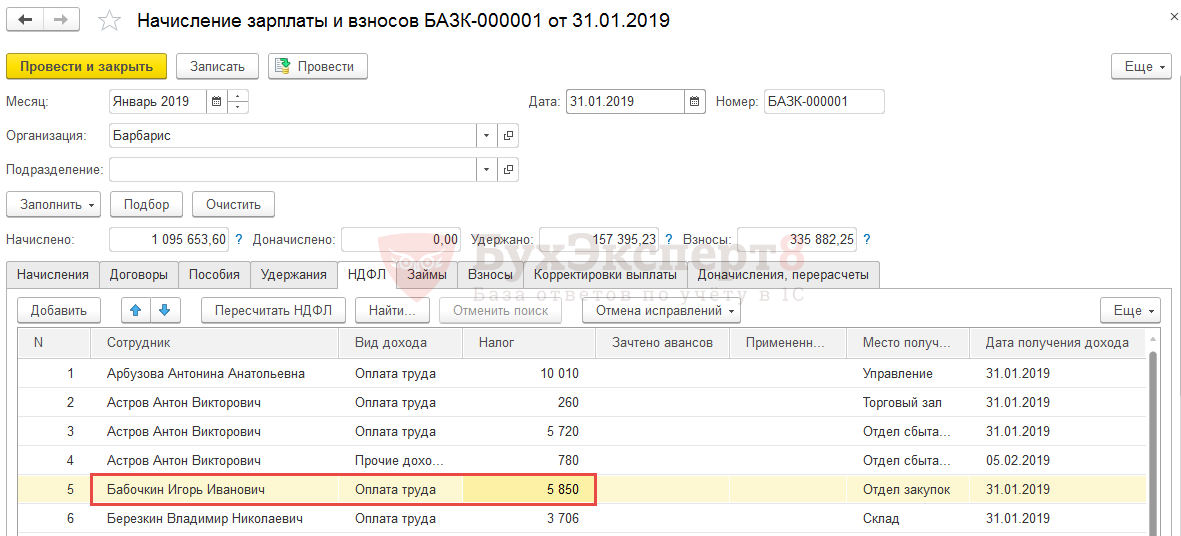

Например, по сотруднику Бабочкину И.И. в документе Начисление зарплаты и взносов изменили автоматически рассчитанную сумму Оплаты по окладу с 40 000 руб. на 45 000 руб.:

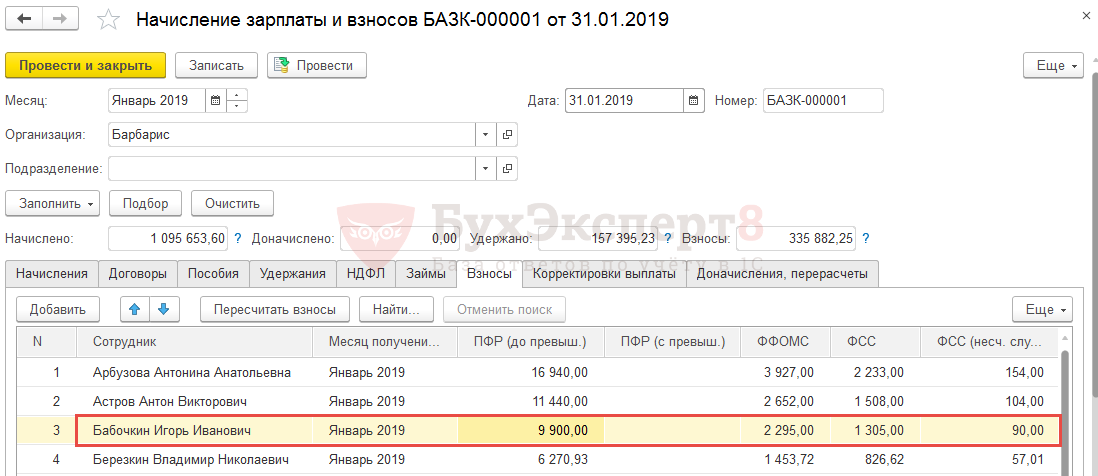

На вкладках НДФЛ и Взносы суммы пересчитались автоматически и составили:

- НДФЛ: 45 000 руб. * 13% = 5 850 руб.

Взносы:

- На ОПС: 45 000 руб. * 22% = 9 900 руб.

- На ОМС: 45 000 руб. * 5,1% = 2 295 руб.

- На ОСС: 45 000 руб. * 2,9% = 1 305 руб.

- На «травматизм»: 45 000 руб. * 0,2% = 90 руб.

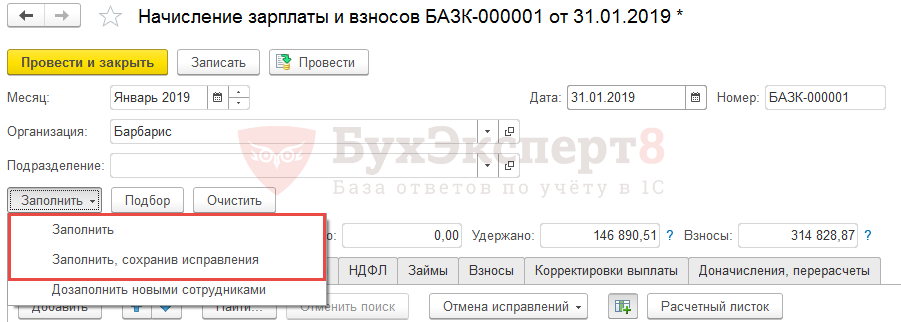

Если после ручной корректировки потребуется вновь заполнить документ, то при повторном нажатии кнопки Заполнить появляется возможность сохранять или не сохранять внесенные ручные исправления:

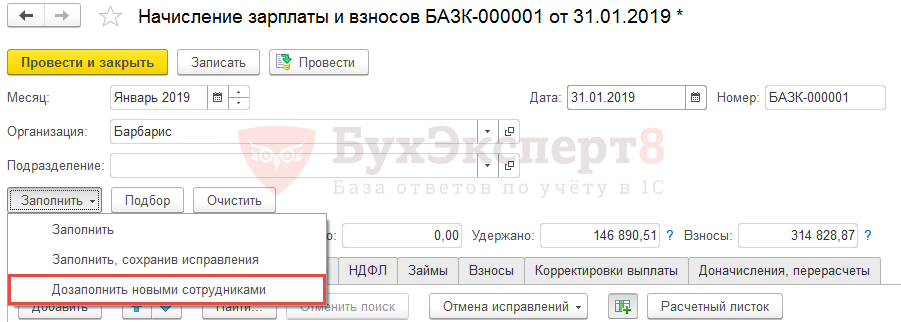

Также имеется возможность дозаполнить документ новыми сотрудниками:

Эта возможность используется, если после автозаполнения и выверки документа регистрируется прием на работу нового сотрудника, и необходимо начислить зарплату в 1С ЗУП 3 этому сотруднику, при этом полностью перезаполнять документ не требуется.

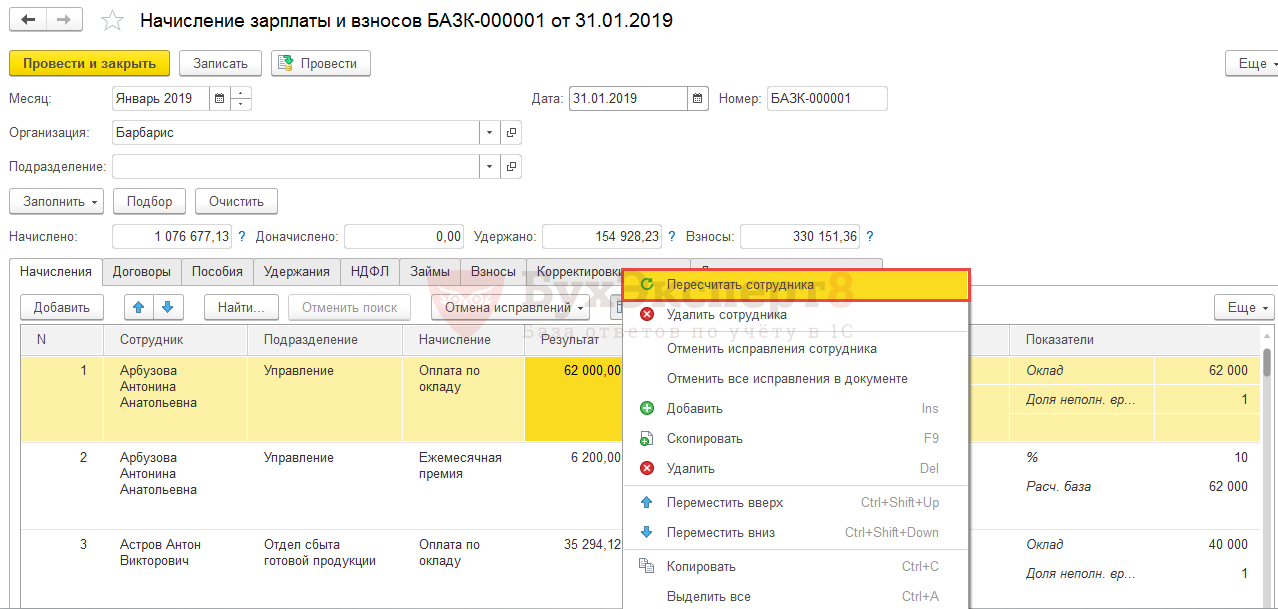

Имеется возможность выполнить автоматическое перезаполнение и соответственно перерасчет документа по одному конкретному сотруднику. Это может потребоваться, если после автоматического заполнения всего документа в информационную базу были внесены изменения каких-то исходных данных по конкретному сотруднику, например, в кадровом документе был отредактирован размер оклада. Для перезаполнения данных только по одному сотруднику, следует выделить строку с этим сотрудником, нажать правую кнопку мыши и в открывшемся списке выбрать Пересчитать сотрудника:

Перерасчеты прошлых периодов

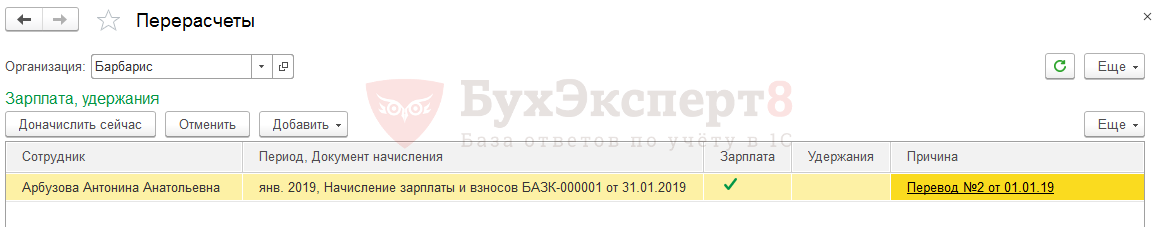

В случае корректировки пользователем исходных данных для расчета заработной платы за прошлые периоды, например, изменения оклада сотрудника «задним числом», в программе 1С 8.3 ЗУП регистрируется необходимость выполнения перерасчета зарплаты по этому сотруднику за прошлый период. Увидеть все зарегистрированные для перерасчета данные можно через сервис Перерасчеты (Зарплата – Сервис – Перерасчеты):

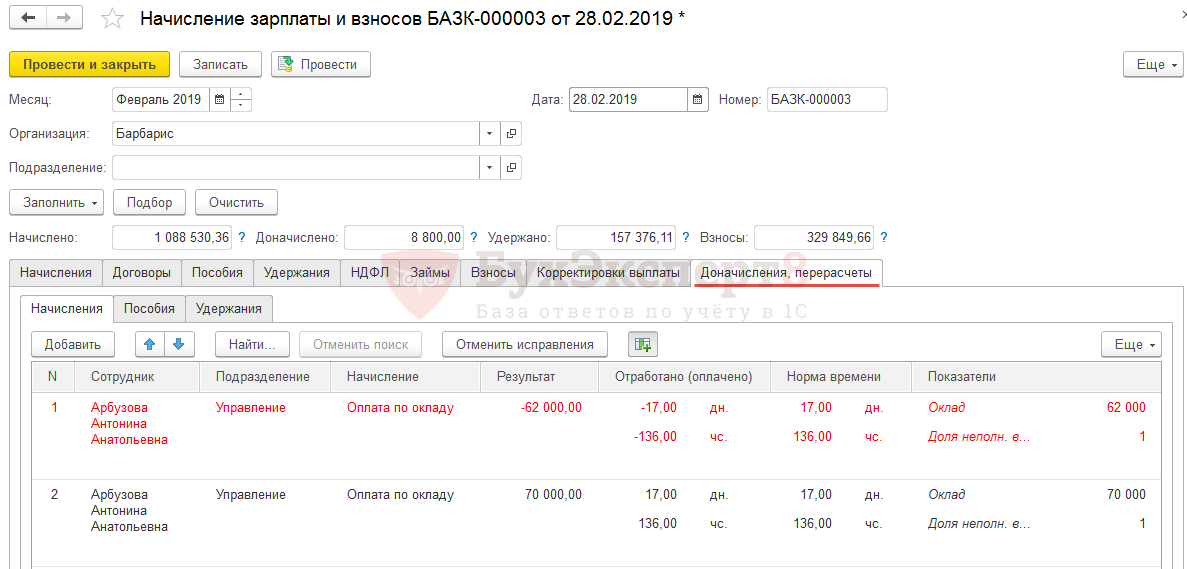

Перерасчеты зарплаты обрабатываются автоматически при очередном начислении заработной платы. Результаты перерасчетов отражаются в документе Начисление зарплаты и взносов на вкладке Доначисления, перерасчеты:

Если результат перерасчета по сотруднику получается нулевым, то такой перерасчет не производится, т.е. обрабатываются только те перерасчеты, которые действительно требуются (с ненулевым итоговым результатом).

Перерасчеты зарплаты прошлых периодов обрабатываются автоматически только в том случае, если в настройках расчета зарплаты (Настройка – Расчет зарплаты) сброшен флажок Выполнять доначисление и перерасчет зарплаты отдельным документом.

Если этот флажок установлен, то доначисления и перерасчеты зарплаты прошлых периодов необходимо производить самостоятельно, используя документ Доначисление, перерасчет (Зарплата – Доначисления, перерасчеты).

Шаг 2. Выплата зарплаты и удержание НДФЛ

После начисления зарплаты ее необходимо выплатить. Для этого в программе 1С ЗУП 3.1 используются несколько видов документов, расположенных в разделе Выплаты:

- Ведомость в кассу – для выплаты зарплаты через кассу.

- Ведомость в банк - для выплаты зарплаты в рамках зарплатного проекта.

- Ведомость на счета - для выплаты зарплаты вне рамок зарплатного проекта, т.е. на личные карточки/счета сотрудников.

- Ведомость через раздатчика - для выплаты зарплаты через ответственное лицо (раздатчика).

Для выплаты рассчитанной заработной платы в Ведомости…:

- в поле Месяц указывается месяц, за который выплачивается зарплата;

- в поле Выплачивать задается значение - Зарплата за месяц.

После этого нажимается кнопка Заполнить и происходит автоматическое заполнение документа всеми еще не выплаченными суммами и НДФЛ к перечислению.

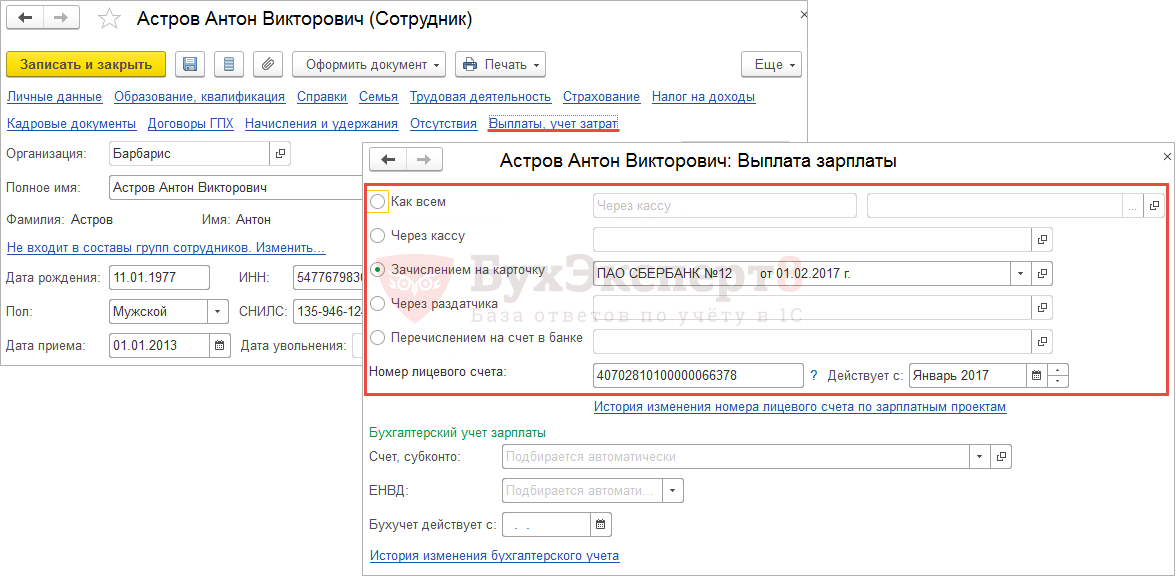

При автоматическом заполнении в Ведомость… включаются только те сотрудники, место выплаты зарплаты для которых, соответствует виду документа. Например, при заполнении Ведомости в кассу будут включены только те сотрудники, заработная плата которым выплачивается через кассу, и не попадут те, зарплата которым выплачивается по зарплатному проекту через банк.

Место выплаты заработной платы, установленное для сотрудника, можно посмотреть в карточке сотрудника по ссылке Выплаты, учет затрат:

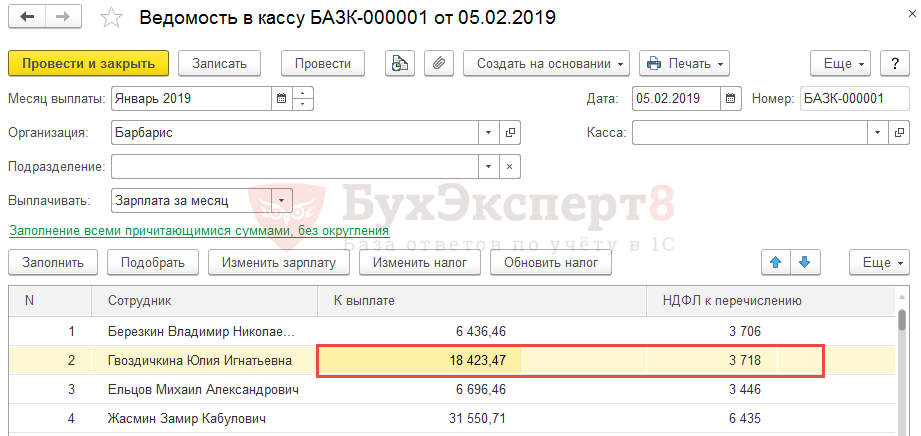

Сотруднице Гвоздичкиной Ю.И. за январь 2019 г. начислена оплата по окладу в сумме 30 000 руб. и исчислен НДФЛ (с учетом предоставленного вычета 1 400 руб.) в сумме 3 718 руб. Выплачен аванс в сумме 7 858,53 руб.

Выплата заработной платы сотруднице производится через кассу.

Для регистрации выплаты заработной платы в 1С 8.3 ЗУП вводится и заполняется документ Ведомость в кассу:

В колонку К выплате загрузится сумма:

- 30 000 (зарплата) – 3 718 (НДФЛ) - 7 858,53 (аванс) = 18 423,47 руб.

В колонку НДФЛ к перечислению попадет сумма – 3 718 руб.

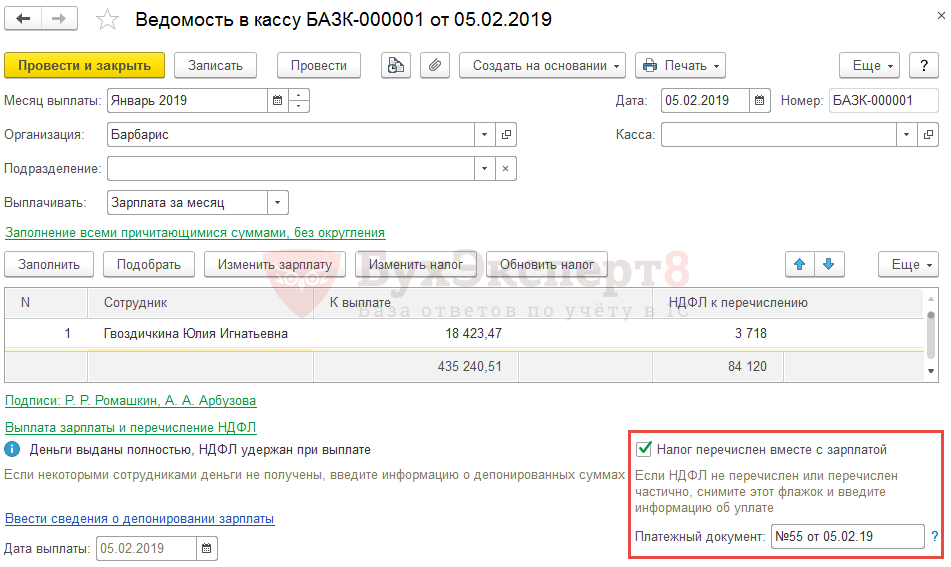

После проведения Ведомости… НДФЛ считается удержанным.

Если перечисление этого удержанного налога производится сразу же в день выплаты заработной платы, то в ведомости в разделе Выплата зарплаты и перечисление НДФЛ следует оставить взведенным флажок НДФЛ перечислен вместе с зарплатой и в поле Платежный документ указать реквизиты документа по перечислению налога:

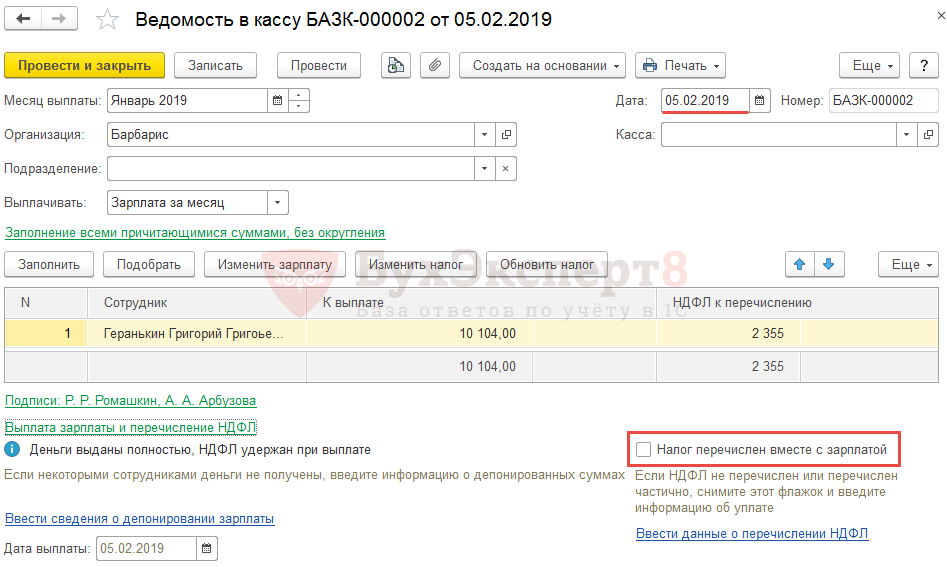

Если перечисление НДФЛ производится в другой день или несколькими платежными поручениями, то в ведомости флажок Налог перечислен вместе с зарплатой следует снять:

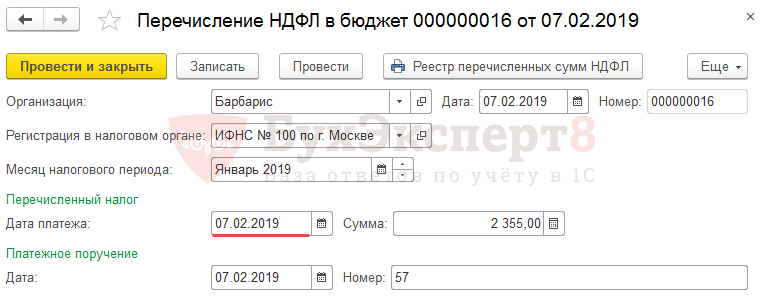

По перечисленной в бюджет сумме потребуется зарегистрировать документ Перечисление НДФЛ в бюджет (Налоги и взносы – Перечисления НДФЛ в бюджет – Перечисление НДФЛ в бюджет):

Шаг 3. Формирование расчетных листков и расчетных ведомостей

После расчета и выплаты заработной платы за месяц в 1С 8.3 ЗУП можно сформировать отчеты с информацией по заработной плате. Отчеты формируются из раздела Зарплата – Отчеты по зарплате:

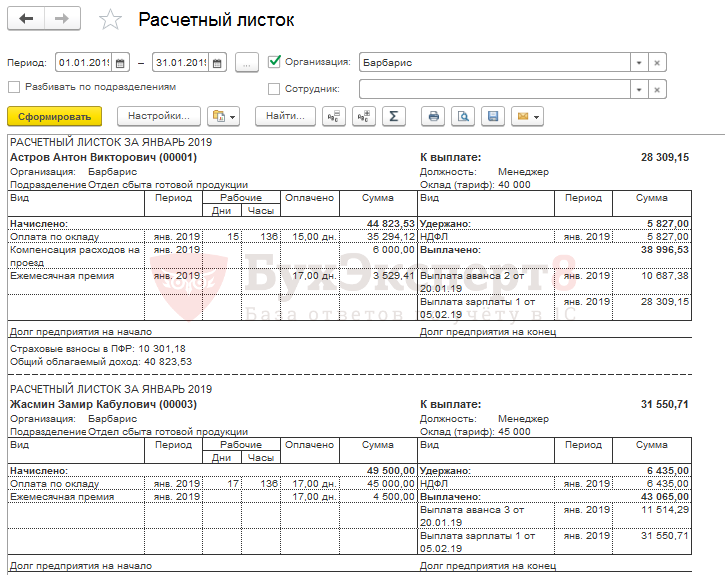

В соответствии со статьей 136 ТК РФ при выплате заработной платы работодатель обязан извещать в письменной форме работника о составных частях заработной платы, о размерах и основаниях по удержаниям, об общей сумме, подлежащей выплате. Для этого можно использовать отчет Расчетные листки:

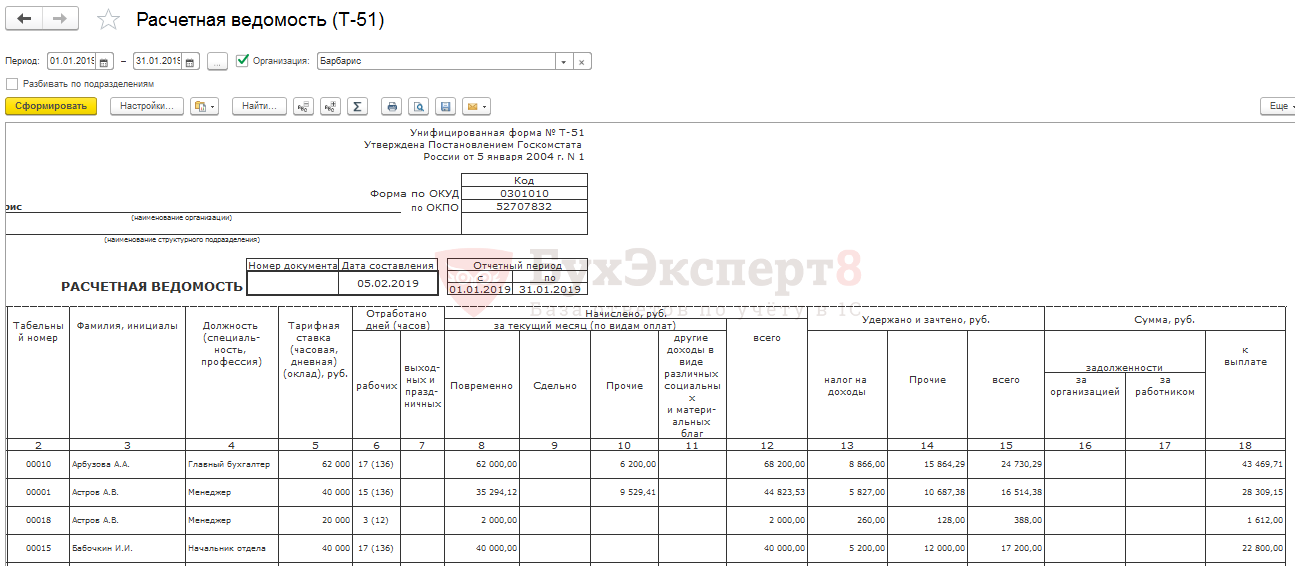

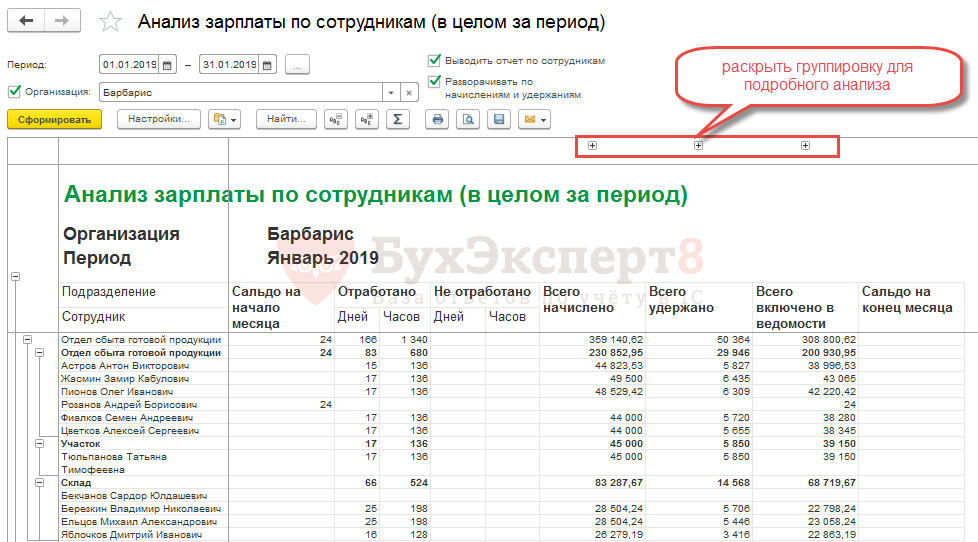

Также обычно распечатывают для хранения расчетные ведомости и своды начисленной заработной платы за месяц.

Расчетную ведомость можно сформировать по унифицированной форме № Т-51 (с помощью отчета Расчетная ведомость (Т-51)) или в произвольном формате (с помощью отчета Анализ зарплаты по сотрудникам).

См. также Расчетная ведомость в ЗУП 3.1

Шаг 4. Формирование проводок по заработной плате

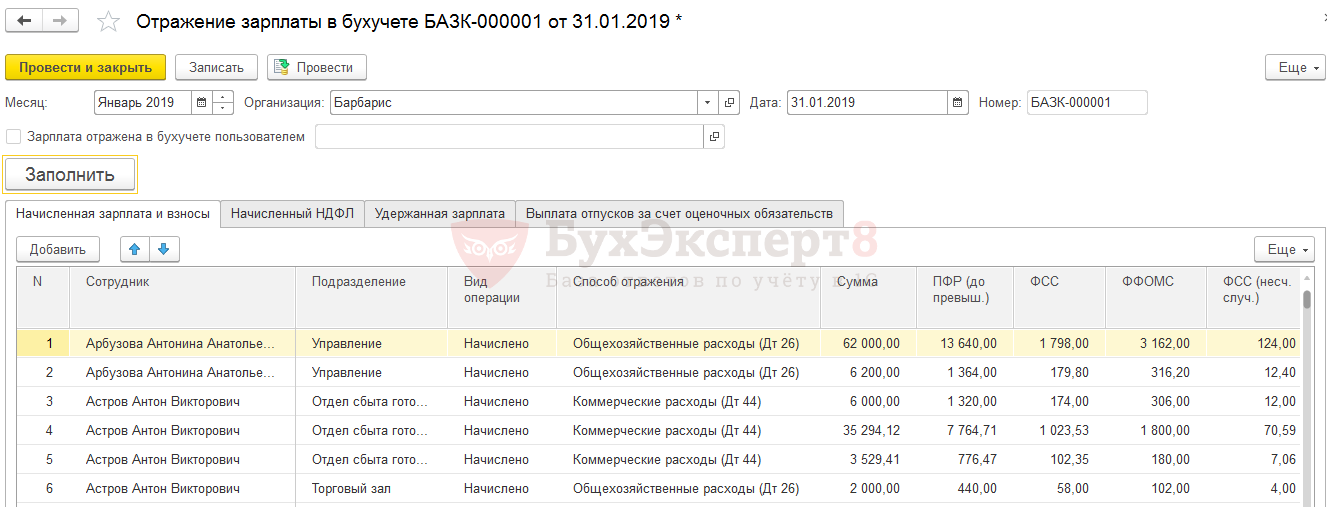

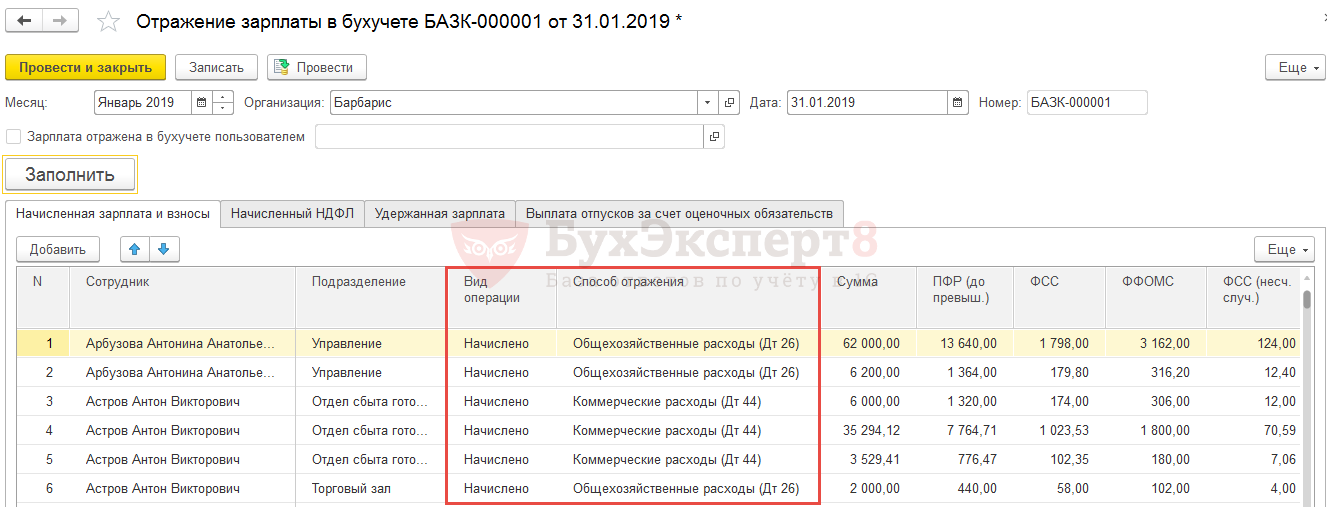

Для формирования проводок по заработной плате в 1С ЗУП 3.1 предназначен документ Отражение зарплаты в бухучете (Зарплата – Отражение зарплаты в бухучете):

Документ заполняется автоматически по кнопке Заполнить.

В 1С ЗУП 3.1 нет плана счетов, статей затрат и других аналитических справочников, поэтому ввод документа Отражение зарплаты в бухучете только условно можно назвать «формированием проводок». На самом деле это просто операция группировки начисленных сумм и взносов по способам отражения в учете или, как говорят разработчики 1С, - «отражение в бухучете». Проводки у этого документа появятся уже после синхронизации с 1С Бухгалтерией 3, на стороне бухгалтерской программы.

Проводки в бухгалтерской программе будут сформированы на основании данных колонок Вид операции и Способ отражения документа Отражение зарплаты в бухучете:

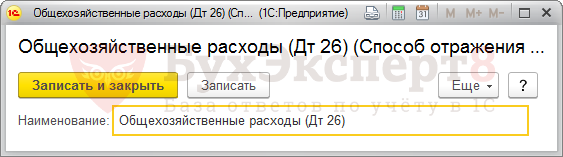

Способ отражения – это элемент справочника Способы отражения зарплаты в бухучете (Настройка – Способы отражения зарплаты в бухучете), подобранный для начисления сотрудника в соответствии с настройками отражения в учете. Способ отражения в 1С ЗУП 3.1 может быть привязан к виду начисления, сотруднику, подразделению и другим объектам, и при автоматическом заполнении документа подбирается в соответствии с установленными приоритетами. Способ отражения в ЗУП 3.1 представляет собой по сути только наименование элемента:

При синхронизации документ Отражение зарплаты в бухучете и элементы справочника Способы отражения зарплаты в бухучете переносятся из 1С ЗУП 3 в 1С Бухгалтерию 3.

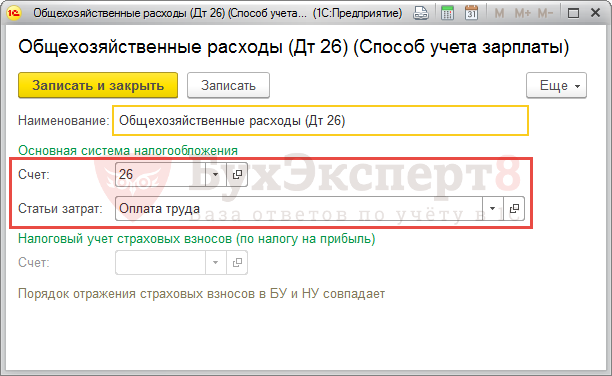

В бухгалтерской программе для элементов справочника Способы отражения зарплаты в бухучете указываются счета затрат и другая необходимая аналитика, например, статья затрат:

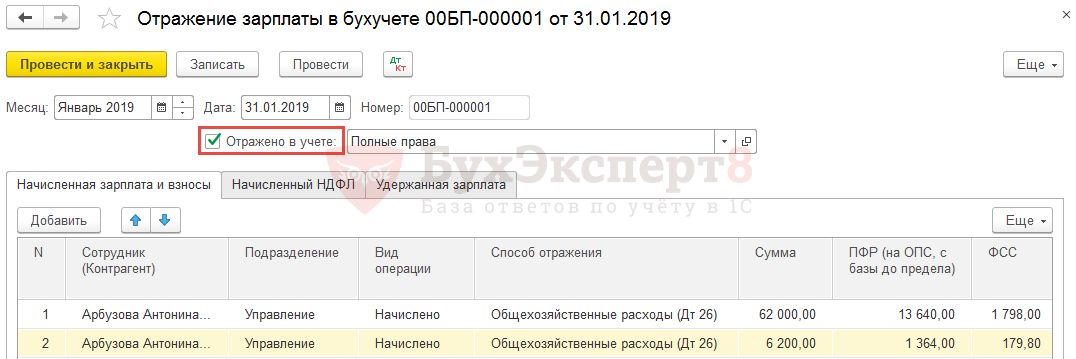

После синхронизации в документе Отражения зарплаты в бухучете в 1С Бухгалтерии необходимо установить флажок Отражено в учете и провести документ.

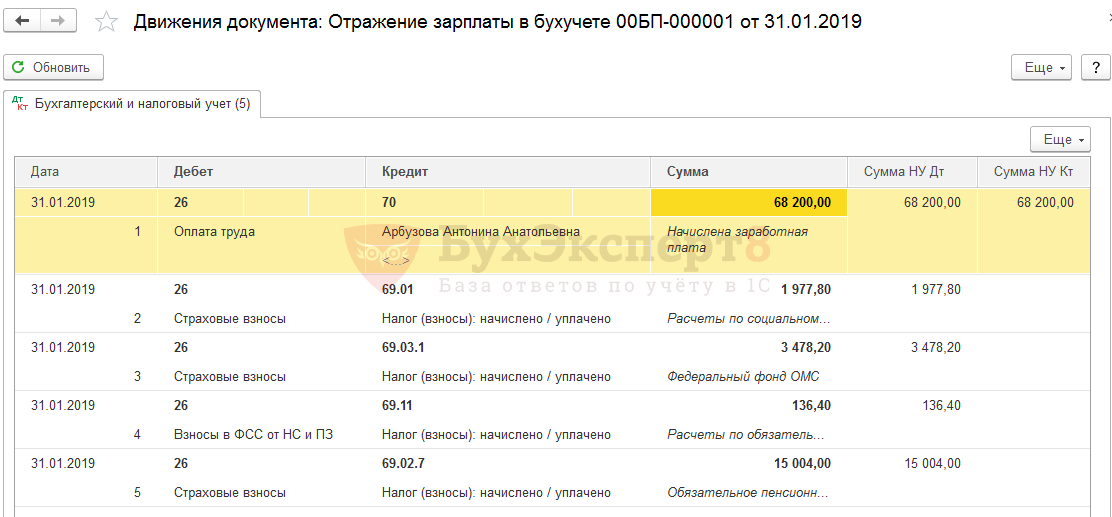

В результате в 1С Бухгалтерии 3 будут сформированы проводки:

Шаг 5. Начисление оценочных обязательств по отпускам

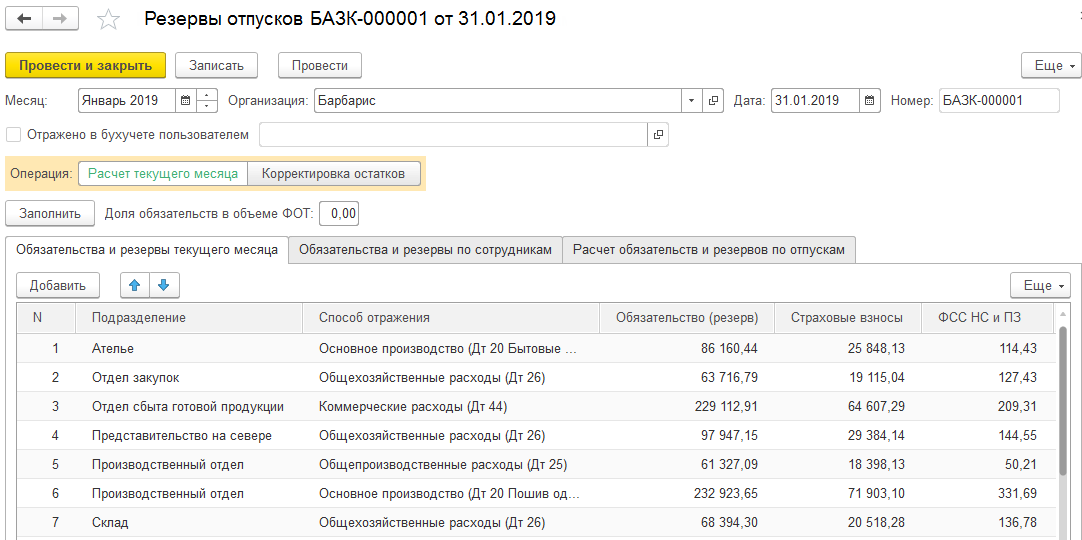

После формирования всех документов месяца самым последним вводится документ Резервы отпусков (Зарплата - Резервы отпусков)

До ЗУП 3.1.10 документ назывался Начисление оценочных обязательств по отпускам (Зарплата – Начисления оценочных обязательство по отпускам)

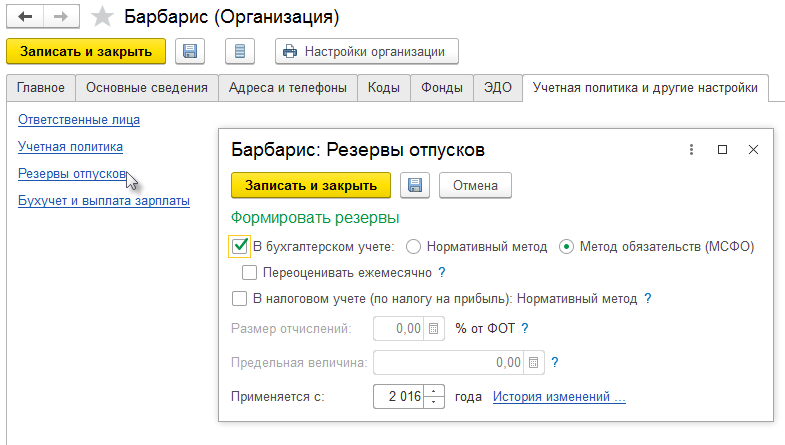

Документ становится доступным, если в карточке организации на вкладке Учетная политика и другие настройки по ссылке Резервы отпусков включены настройки по оценочным обязательствам и резервам:

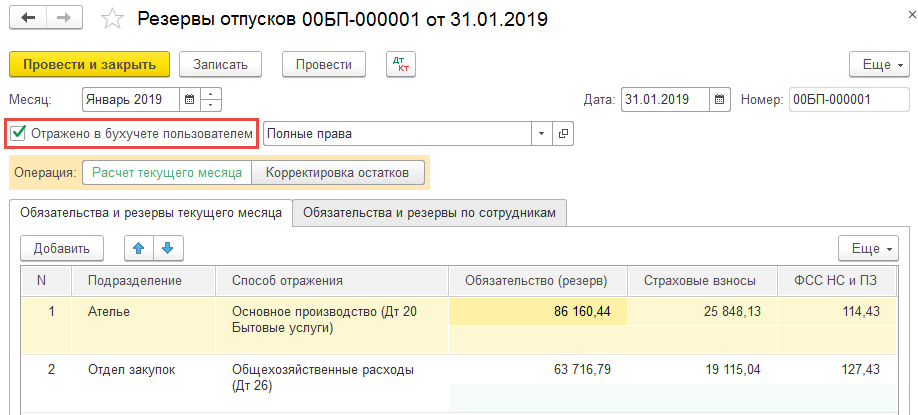

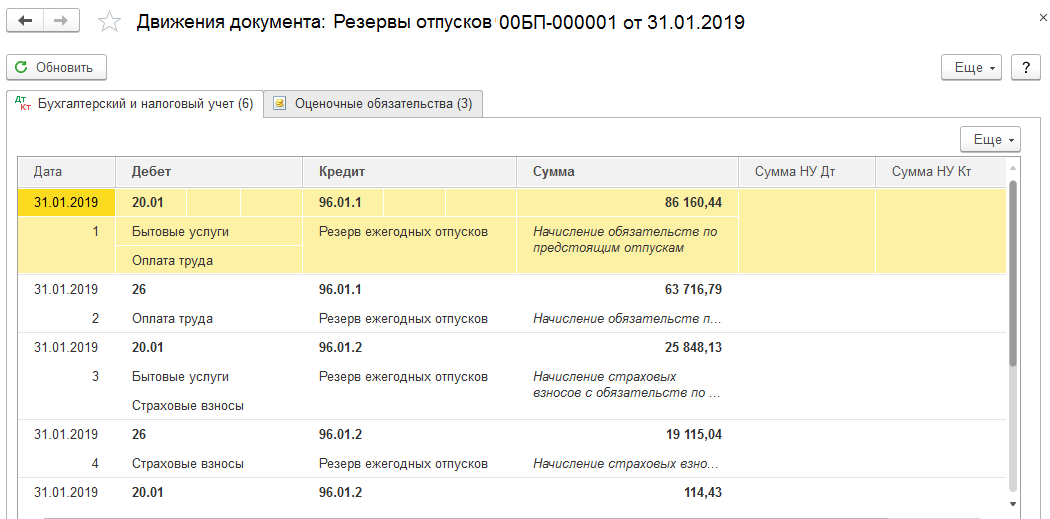

После синхронизации документ Резервы отпусков попадает в 1С Бухгалтерию 3 и при установленном в документе флажке Отражено в бухучете пользователем формирует проводки по начислению оценочных обязательств и резервов.

На этом мы рассмотрели все шаги по начислению зарплаты в 1С 8.3 ЗУП 3.1.

Смотрите самоучитель по 1С ЗУП 8.3.1 от Елены Гряниной

Этот самоучитель доступен по ссылке на Плейлист Youtube. Мы периодические обновляем его и добавляем новые видео. Сохраните его в избранное и поделитесь им с коллегами, они будут вам благодарны!

И не забудьте подписаться на наш Канал на RuTube - на нём мы публикуем важнейшие изменения законодательства и 1С.См. также:

- Расчет аванса и зарплаты в ЗУП 3.1 (памятка)

- Начисление и выплата аванса в ЗУП 3.1 — пошаговая инструкция для начинающих

- ЧЕК-ЛИСТ по проверке расчета зарплаты в 1С:Зарплата и Управление Персоналом 3.1

- Как начислить компенсацию за задержку зарплаты в 1С 8.3 ЗУП

- Лайфхаки по расчету зарплаты

- Расчет и выплата заработной платы

- Выплата зарплаты

- Оценочные обязательства и резервы на оплату отпусков

- Учет расходов на оплату труда

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете