[jivo-yes]

Содержание

- В Уведомлении надо указывать сумму уплаченного налога

- В ЗУП есть зарплатные Уведомления

- По сверке расчетов с бюджетом надо обращаться в Тульскую налоговую

- Штраф за парковку и аренду муниципальной земли надо платить на ЕНС

- Нужно подавать нулевые Уведомления по ЕНП

- В 1С при уплате налога на прибыль на ЕНС надо указывать статью ДДС – Налог на прибыль

- Все налоговые штрафы и пени при ЕНС начисляются в Дт 91.02

- В 2024 году за нарушения законодательства по ЕНС начисляются штрафы и пени

- В Уведомлении по ЕНС и в отдельных платежках страховые взносы надо разделить по разным КБК: ОПС, ВНиМ и ОМС

- В 1С Уведомления по ЕНС можно заполнить только вручную

- В 1С нет Задачи по уплате фиксированных взносов ИП за 1 квартал 2024

В Уведомлении надо указывать сумму уплаченного налога

В Уведомлении надо указывать сумму уплаченного налога (взноса) или за минусом переплаты на ЕНС.

В уведомлении указывается сумма исчисленного налога (взноса), которую требуется уплатить по сроку (п. 2.6.4 Приказа ФНС от 02.11.2022 N ЕД-7-8/1047@).

По сути — это промежуточная отчетность. Отчетность при этом сохраняется, и она обязательна — финальное начисление обязательств идет по ней. Уведомления нужны для начисления в карточке расчета с бюджетом.

Если отчетность не сдана по сроку, то через 10 дней все суммы, которые разнесены по Уведомлениям, вернут на ЕНС. Поэтому отчетность, как и ранее, — ключевой документ по расчетам с бюджетом.

В ЗУП есть зарплатные Уведомления

В 1С ЗУП можно формировать и отправлять в налоговую Уведомления по НДФЛ и взносам.

Все уведомления формируются из 1С Бухгалтерия. Из 1С ЗУП только передаются данные о начислениях документами:

- Отражение удержанного НДФЛ в бухучете (Зарплата – Отражение удержанного НДФЛ в бухучете);

- Отражение зарплаты в бухучете (Зарплата – Отражение зарплаты в бухучете).

По сверке расчетов с бюджетом надо обращаться в Тульскую налоговую

Налоговые платежи идут в Тулу, значит, по всем вопросам расчетов с бюджетом и сверкам надо обращаться в Тульскую налоговую.

Все налоговые платежи зачисляются на отдельный казначейский счет, открытый в УФК по Тульской области. МИ ФНС по управлению долгом Тульской области занимается только приемом и обработкой платежей в бюджет.

По всем вопросам налогообложения и расчетов с бюджетом по-прежнему следует обращаться в налоговые органы по месту своего учета.

Получите понятные самоучители 2026 по 1С бесплатно:

Штраф за парковку и аренду муниципальной земли надо платить на ЕНС

В ЕНП входят платежи, порядок уплаты которых установлен НК РФ — Перечень платежей, входящих в ЕНП.

Административные штрафы и арендная плата в этот список не входят и уплачиваются на отдельный КБК по отдельным реквизитам.

Нужно подавать нулевые Уведомления по ЕНП

В налоговую нужно подавать нулевые Уведомления об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховым взносам.

Нулевые Уведомления по ЕНС не подаются — такие разъяснения дают налоговики.

В 1С при уплате налога на прибыль на ЕНС надо указывать статью ДДС – Налог на прибыль

В 1С в Списании с расчетного счета на уплату налога на прибыль в составе ЕНП надо указывать Статью расходов – Налог на прибыль. Тогда Отчет о движении денежных средств заполнится автоматически.

С 2023 года все платежи идут на ЕНС, без детализации по каждому налогу документ Списание с расчетного счета — Уплата налога:

- Налог — Единый налоговый платеж.

- Получатель — МИ ФНС России по управлению долгом.

- Счет — 68.90.

- Статья расходов, например, Прочие налоги и сборы.

Проводка по всем платежам в бюджет на ЕНС: Дт 68.90 Кт 51.

Статья расходов Налог на прибыль не применяется с 2023 года, т. к. на момент отражения документа Списание с расчетного счета нет полной уверенности, что платеж будет зачтен именно в счет уплаты налога на прибыль.

В 1С механизм автоматического заполнения ОДДС позволяет автоматически относить в стр. 4124 «Платежи… налога на прибыль организаций» сумму ЕНП, зачтенного в счет уплаты налога на прибыль документом Сведения об уплате налогов.

Как заполнить ОДДС в части налога на прибыль зачтенного, а затем уменьшенного на ЕНС в 1С?

Все налоговые штрафы и пени при ЕНС начисляются в Дт 91.02

В 1С штрафы и пени по налогу на прибыль при ЕНС надо начислять в Дт 91.02.

Налоговые санкции учитываются (Приложение к Письму Минфина от 28.12.2016 N 07-04-09/78875):

- штрафы и пени по налогу на прибыль (ЕСХН, УСН и др. аналогичные платежи) — на счете 99 «Прибыли и убытки»;

- штрафы и пени кроме налога на прибыль (ЕСХН, УСН и др. аналогичных платежей) — на счете 91 «Прочие доходы и расходы».

С переходом на ЕНП пени начисляются на отрицательный остаток ЕНС, и не всегда возможно определить, к какому налогу (взносу) они относятся.

Возможны следующие варианты начисления налоговых санкций:

- Дт 91.02 — штрафы и пени:

- исключая налог на прибыль, если его можно идентифицировать;

- любые, когда невозможно идентифицировать, по какому налогу они начислены;

- Дт 99.01 — штрафы и пени по налогу на прибыль (ЕСХН, УСН и др. аналогичным платежам), когда возможно идентифицировать, по какому налогу они начислены.

В 1С применяйте документ Операция по единому налоговому счету с видом Пени, штрафы (начисление).

В 2024 году за нарушения законодательства по ЕНС начисляются штрафы и пени

До конца 2024 года не начисляются пени за непредставление уведомлений об исчисленных налогах и ошибки, допущенные в них, если на ЕНС достаточно средств для погашения обязанности по уплате налога (Постановление Правительства от 26.12.2023 N 2315).

Пени за ошибки в ЕНП-уведомлениях не будут начислять до конца 2024 года

В Уведомлении по ЕНС и в отдельных платежках страховые взносы надо разделить по разным КБК: ОПС, ВНиМ и ОМС

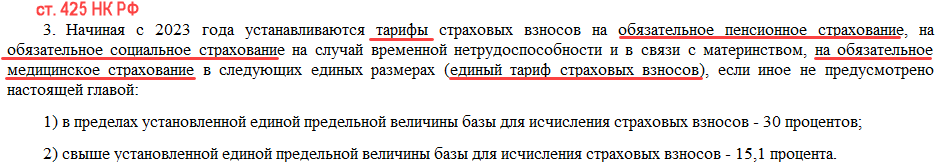

Страховые взносы начисляются одной суммой, а в Уведомлении по ЕНС и в платежках их надо разделить по-старому на разные КБК: ОПС, ВНиМ и ОМС.

С 2023 года для страховых взносов введен единый КБК 182 1 02 01000 01 1000 160. Его надо указывать в Уведомлении по ЕНС.

Другие КБК использовать не следует, т. к. разделения взносов с 2023 года нет (п. 3 ст. 425 НК РФ).

В 1С КБК страховых взносов обновлены с релиза 3.0.130.

В 1С Уведомления по ЕНС можно заполнить только вручную

В 1С Уведомление по ЕНС заполняется только вручную в разделе Операции— Операции по счету.

Уведомление заполняется:

- автоматически в разделе Главное — Задачи организации — по каждому налогу отдельно;

- в ручном режиме в разделе Операции — Уведомления — если нужно одно уведомление на несколько налогов (взносов).

В 1С нет Задачи по уплате фиксированных взносов ИП за 1 квартал 2024

В 1С в Главное – Задачи организации ошибочно есть задача по уплате фиксированных взносов ИП за 2024 год, но нет задачи за 1 квартал 2024.

В 1С поквартальная уплата недоступна в Задачах организации, т.к. срок их уплаты 31 декабря и 1 июля 2025 года. Оплачивать их поквартально для уменьшения налога (базы) нет необходимости — подлежащие уплате взносы:

- уменьшают налог по УСН 6% (доходы) и патенту;

- учитываются в расходах на УСН 15% (доходы-расходы) — с 2025 года (в 1С ожидается автоматизация).

Уменьшение налога по УСН (доходы) или ПСН на страховые взносы ИП в 2024

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Спасибо за пояснения по теме. Вот ровно то, что было нужно и написано, без воды и с расставленными акцентами