Программа блистательно справляется с реализацией через комиссионера. А что с возвратом? Сможем ли мы быстро и просто оформить такую операцию? Сегодня поговорим об отражении возврата комиссионного товара в учете комитента.

Из статьи вы узнаете:

- как оформить возврат проданного комиссионного товара;

- как откорректировать вознаграждение комиссионеру;

- как возврат повлияет на декларацию по НДС.

Прежний алгоритм Возврат товаров, проданных через сервис Яндекс.Маркет, до 2022 в 1С здесь >>

Содержание

Пошаговая инструкция

14 августа Покупатель вернул комиссионеру товар — Ноутбук Lenovo (1 шт.) на сумму 12 000 руб. (в т. ч. НДС 20%).

17 августа комитент заключил соглашение с комиссионером о возврате Ноутбука Lenovo, проданного в июле. Стороны договорились, что в возврате нет вины комитента, комиссионное вознаграждение по данному товару за июль будет возвращено за счет уменьшения комиссии за август. В тот же день товар возвращен комитенту.

31 августа комиссионером представлен отчет о:

- продажах на сумму 240 000 руб. (в т. ч. НДС 20%);

- возврате на сумму 12 000 руб. (в т. ч. НДС 20%).

Одновременно переданы акт и счет-фактура на комиссионное вознаграждение.

См. начало примера Реализация товаров по договору комиссии (позиция комитента)

Пошаговая инструкция оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Возврат товара комиссионером | |||||||

| 17 августа | 41.01 | 45.01 | 4 561,10 | 4 561,10 | 4 561,10 | Возврат товаров из комиссии | Возврат товаров от покупателя |

| Регистрация отчета комиссионера | |||||||

| 31 августа | 90.02.1 | 45.01 | -4 561,10 | -4 561,10 | -4 561,10 | Списание себестоимости товаров (сторно) | Отчет комиссионера (агента) о продажах |

| 76.09 | 90.01.1 | -12 000 | -12 000 | -12 000 | Выручка от реализации товаров (сторно) | ||

| 90.03 | 68.02 | -2 000 | Начисление НДС с выручки (сторно) | ||||

| 68.02 | 19.09 | 2 000 | Принятие НДС к вычету | ||||

| 90.02.1 | 45.01 | 90 612,65 | 90 612,65 | 90 612,65 | Списание себестоимости товаров | ||

| 60.01 | 76.09 | 24 000 | 24 000 | 24 000 | Удержание из выручки комиссионного вознаграждения | ||

| 76.09 | 90.01.1 | 252 000 | 252 000 | 252 000 | Выручка от реализации товаров | ||

| 44.01 | 60.01 | 19 800 | 19 800 | 19 800 | Учет комиссионного вознаграждения | ||

| 90.03 | 68.02 | 42 000 | 42 000 | 42 000 | Начисление НДС с выручки | ||

| 19.04 | 60.01 | 4 200 | 4 200 | 4 200 | Принятие к учету НДС | ||

| Регистрация СФ комиссионера | |||||||

| 31 августа | --- | --- | 24 000 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| 68.02 | 19.04 | 4 000 | Принятие НДС к вычету | ||||

| --- | --- | 4 000 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

| Выставление СФ на отгрузку покупателям | |||||||

| дата отгрузки в августе | --- | --- | 252 000 | Выставление СФ на отгрузку | Счет-фактура выданный на реализацию | ||

| --- | --- | 42 000 | Отражение НДС в Книге продаж | Отчет Книга продаж | |||

| Выставление КСФ на возврат от покупателей | |||||||

| дата возврата в августе | --- | --- | 12 000 | Выставление КСФ на возврат | Корректировочный счет-фактура выданный | ||

| --- | --- | 2 000 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

Получите понятные самоучители 2026 по 1С бесплатно:

Нормативное регулирование

Товар, проданный по договору между юридическими лицами, может быть возвращен:

- по причине нарушения условий договора одной из сторон, например:

- недопоставка товара (ст. 466 ГК РФ);

- нарушение ассортимента (ст. 468 ГК РФ);

- поставка товара ненадлежащего качества (п. 2 ст. 475 ГК РФ);

- передача некомплектного товара (п. 2 ст. 480 ГК РФ);

- передача товара, подлежащего упаковке или помещению в тару, без тары или упаковки (ст. 482 ГК РФ);

- отказ покупателя от оплаты товара (п. 4 ст. 486 ГК РФ);

- по соглашению сторон.

Документы-основания для оформления возврата — разные, в зависимости от его причины:

- из-за неисполнения условий договора — документы, подтверждающие неисполнение договора, например, претензия покупателя в произвольной форме и накладная на возврат;

- по соглашению сторон — дополнительное соглашение к договору о возврате товара.

Если возврат товара произошел по вине комитента (например, комитент поставил бракованный товар комиссионеру), то комиссионер сохраняет право на комиссионное вознаграждение и возмещение расходов, которые он понес в связи с продажей данного товара (п. 2 ст. 991 ГК РФ).

БУ

Договор купли-продажи с покупателем в части возвращаемого товара считается неисполненным, а право на товар — не перешедшим к покупателю. Комитент сторнирует выручку и расходы по продаже товара в том периоде, в котором получено извещение или подписано соглашение о его возврате (п. 2 ПБУ 22/2010).

Если реализация товара и его возврат произведены в разных отчетных периодах, то в периоде возврата признаются прибыль и убыток прошлых лет, выявленные в отчетном году (п. 7 ПБУ 9/99, п. 11 ПБУ 10/99).

Если возврат произошел не по вине комитента, то комиссионное вознаграждение в текущем месяце можно уменьшить в счет периода, в котором был продан возвращаемый товар.

НУ

Если товар возвращается в том же налоговом периоде, в котором он был продан, то на дату получения извещения о возврате комитент сторнирует:

- доходы — на сумму договорной цены товара (без НДС);

- расходы — на покупную стоимость товара.

Уточненную декларацию за прошлый отчетный период подавать не нужно, так как у организации на тот момент было право признать доходы и расходы (пп. 3 п. 1 ст. 268 НК РФ). Кроме того, нет обязанности подавать уточненную декларацию, если искажения привели к излишней уплате налога (п. 1 ст. 54 НК РФ).

Уточненную декларацию также не нужно подавать и когда товар возвращен в следующем налоговом периоде. В этом случае отмена договора купли-продажи приводит к формированию внереализационных доходов и расходов:

- на покупную стоимость товара — доходов прошлых лет, выявленных в отчетном (налоговом) периоде (п. 10 ст. 250 НК РФ);

- на сумму договорной цены товара (без НДС) — убытка прошлых лет, выявленного в текущем отчетном (налоговом) периоде (пп. 1 п. 2 ст. 265 НК РФ).

НДС

Комитент имеет право принять НДС к вычету по товару, возвращенному покупателем (п. 5 ст. 171 НК РФ) после отражения в учете операции корректировки реализации, но не позднее года с момента возврата (п. 4 ст. 172 НК РФ).

Чтобы комиссионер смог отразить корректировку в ч. 2 журнала СФ, комитент должен оформить корректировочный счет-фактуру в адрес комиссионера (п. 1, п. 2 ст. 169 НК РФ).

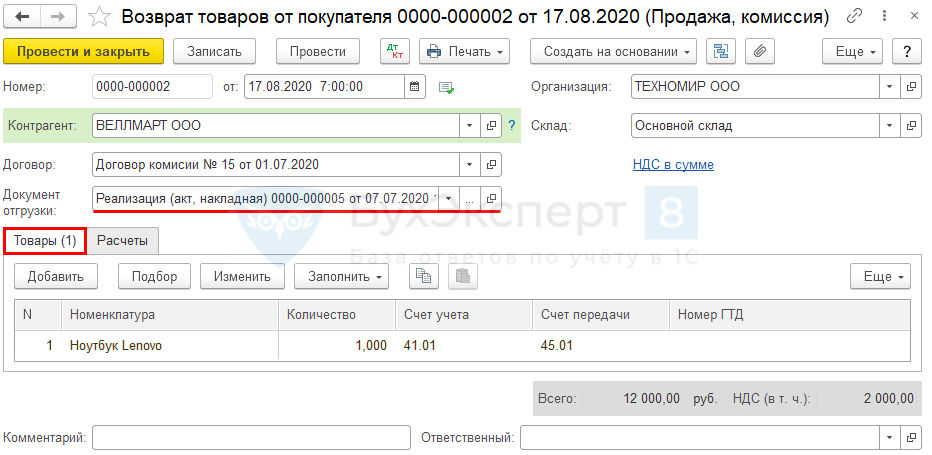

Возврат товара комиссионером

Возврат товара оформите документом Возврат товаров от покупателя, который можно создать:

- на основании документа Реализация (акт, накладная) кнопка Создать на основании;

- из раздела Продажи — Возвраты от покупателей кнопка Возврат вид операции Продажа, комиссия.

Укажите:

- Контрагент — организация-комиссионер, передавшая товар, который вернул покупатель;

- Документ отгрузки — выберите из выпадающего списка документ отгрузки комиссионеру с возвращаемым товаром.

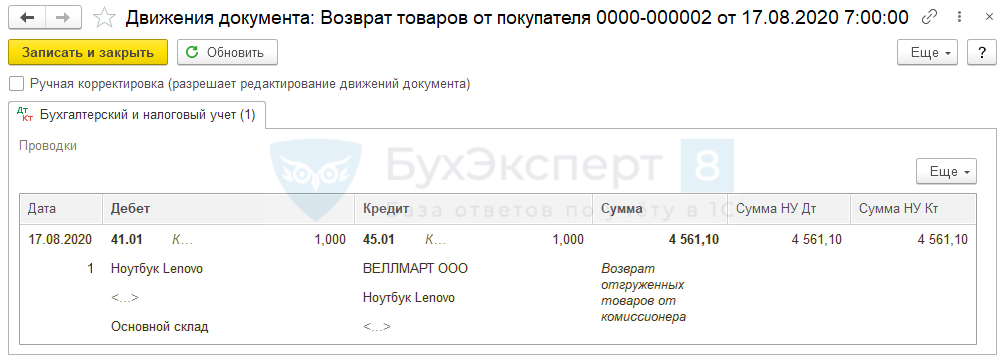

Проводки по документу

Документ формирует проводку:

- Дт 41.01 Кт 45.01 — возврат комиссионного товара на склад комитента.

Регистрация отчета комиссионера

В нашем примере сведения о возврате переданы комиссионером вместе с отчетом о продажах. В этом случае возврат оформляется последним днем отчетного месяца. Сторнирование доходов и расходов оформите документом Отчет комиссионера (агента) о продажах (Продажи — Отчеты комиссионеров о продажах — кнопка Создать).

- Вкладку Главное — заполните как в статье Реализация товаров по договору комиссии (позиция комитента) Вкладка Главное.

- Вкладку Реализация — заполните как в статье Реализация товаров по договору комиссии (позиция комитента) Вкладка Реализация.

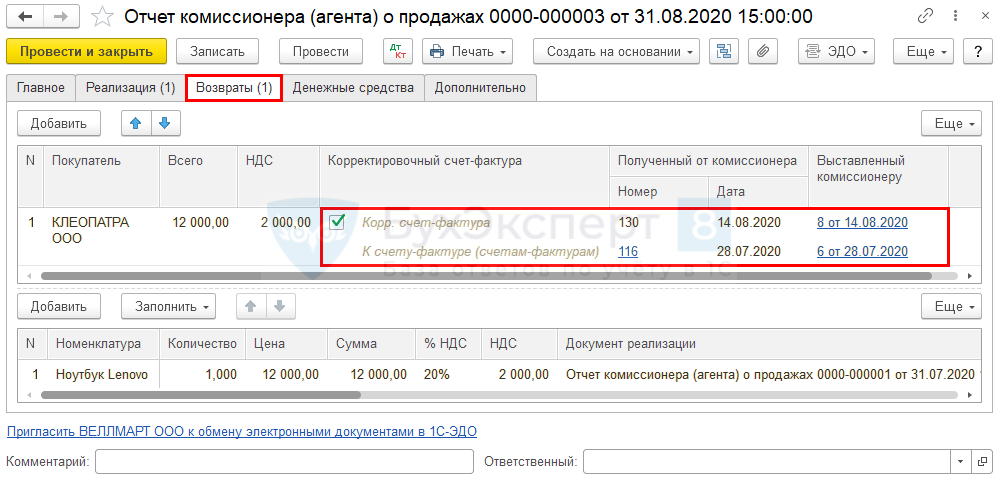

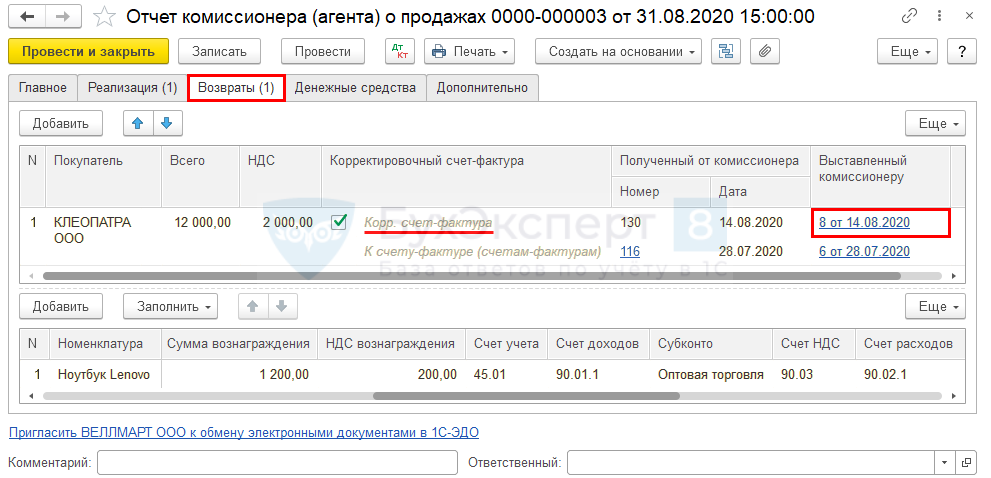

- Вкладку Возвраты — заполните следующим образом:

Заполните верхнюю таблицу:

- Покупатель — покупатель, вернувший товар;

- Корректировочный счет-фактура:

- установите флажок Корр. счет-фактура;

- Полученный от комиссионера установите для строки:

В графе Выставленный комиссионеру для строки:

- Корр. счет-фактура — КСФ комиссионеру будет создан автоматически;

- К счету-фактуре (счетам-фактурам) — СФ, выставленный комиссионеру при продаже, будет подобран автоматически. По ссылке Выбор можно выбрать СФ в ручном режиме.

Если комиссионером по какому-либо покупателю выставлен единый корректировочный счет-фактура (ЕКСФ), то в строке К счету-фактуре (счетам-фактурам) необходимо подставить Номер и Дату всех первоначальных счетов-фактур комиссионера, по которым произведена корректировка, и подобрать из журнала соответствующие им СФ, выставленные комиссионеру.

Графы Всего и НДС заполнять не нужно, они автоматически заполнятся после внесения данных в нижнюю таблицу.

Каждой записи верхней таблицы (для каждого покупателя и КСФ комиссионера) соответствует своя нижняя таблица.

Так, в нашем примере, ООО «Клеопатра» вернуло:

- Ноутбук Lenovo (1 шт.) на сумму 12 000 руб. (в т. ч. НДС 20%).

В зависимости от трудоемкости операции, возвращенный товар можно заполнить по кнопке:

- Заполнить — будет заполнена вся номенклатура по первоначальному документу реализации. В этом случае удалите лишние строки и подставьте количество возвращенного товара.

- Добавить — подберите вручную номенклатуру возвращенного товара и подставьте количество.

Графа Документ реализации заполняется автоматически, подбирается Отчет комиссионера (агента) о продажах, в котором отражена реализация возвращаемого товара.

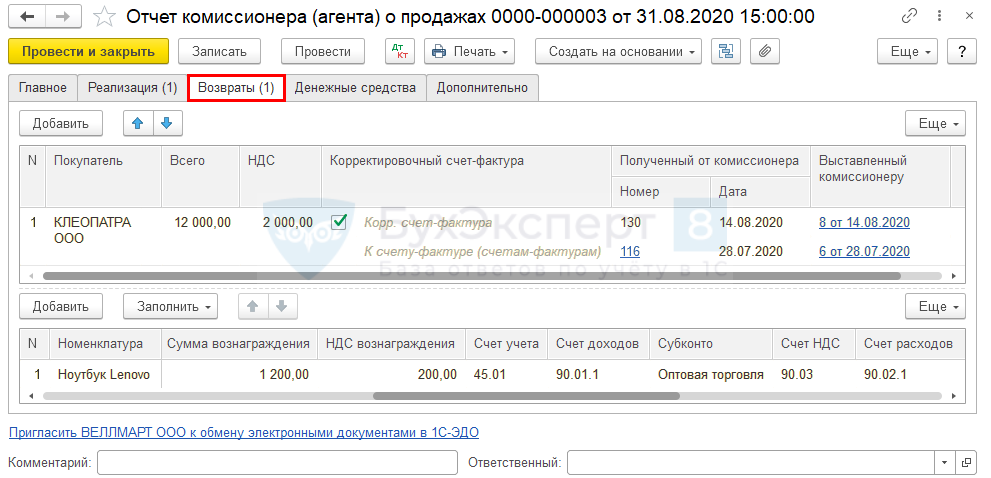

В нижней таблице будут заполнены также:

- Сумма вознаграждения — сумма уменьшения комиссионного вознаграждения, рассчитывается автоматически по настройкам вкладки Главное;

Если при возврате комиссионер сохранил право на комиссионное вознаграждение, графу Сумма вознаграждения следует очистить.

- Счет учета — 45.01 — счет учета стоимости возвращаемых товаров;

- Счет доходов — 90.01.1 — счет уменьшения доходов;

- Субконто — выбрать из справочника Номенклатурные группы (в нашем примере — Оптовая торговля);

- Счет НДС — 90.03 — счет уменьшения НДС;

- Счет расходов — 90.02.1 — счет уменьшения расходов.

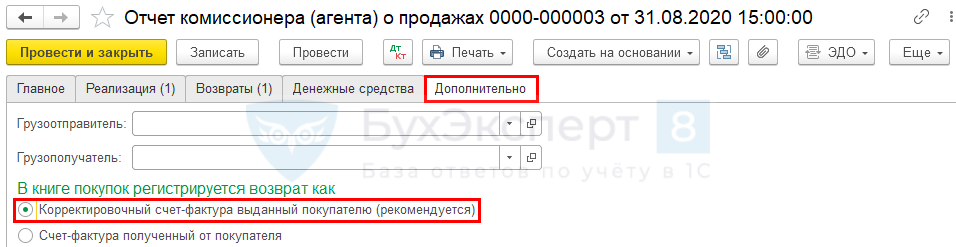

Корректировочный счет-фактуру можно будет выставить только, когда на вкладке Дополнительно документа Отчет комиссионера (агента) о продажах в разделе В книге покупок регистрируется возврат как установлен переключатель Корректировочный счет-фактура выданный покупателю (рекомендуется).

Проводки по документу

Документ формирует проводки:

- Дт 90.02.1 Кт 45.01 — сторнирование стоимости возвращенного товара;

- Дт 76.09 Кт 90.01.1 — сторнирование доходов от реализации;

- Дт 90.03 Кт 19.09 — сторнирование начисленного НДС;

- Дт 68.02 Кт 19.09 — принятие НДС по возврату к вычету;

- Дт 90.02.1 Кт 45.01 — признание в расходах стоимости проданных товаров;

- Дт 60.01 Кт 76.09 — удержание из выручки комиссионного вознаграждения;

Расчет комиссионного вознаграждения с учетом уменьшения за возврат

Комиссионное вознаграждение за август:

- 25 200 – 1 200 = 24 000 руб. (в т. ч. НДС 20%).

- Дт 76.09 Кт 90.01.1 — признание доходов от реализации товаров;

- Дт 44.01 Кт 60.01 — учет комиссионного вознаграждения;

- Дт 90.03 Кт 68.02 — начисление НДС с выручки;

- Дт 19.04 Кт 60.01 — учет НДС с комиссионного вознаграждения.

Регистрация СФ комиссионера

Регистрация счета-фактуры на комиссионное вознаграждение производится в документе Отчет комиссионера (агента) о продажах.

Подробнее Реализация товаров по договору комиссии (позиция комитента) Регистрация СФ комиссионера.

Выставление СФ на отгрузку покупателям

Регистрация счетов-фактур, выданных на реализацию, производится автоматически при проведении Отчета комиссионера (агента) о продажах.

Подробнее Реализация товаров по договору комиссии (позиция комитента) Выставление СФ на отгрузку покупателям

Выставление КСФ на возврат от покупателей

Комитент должен перевыставить корректировочный счет-фактуру комиссионеру по КСФ покупателю на возврат. КСФ комиссионеру оформляется датой выставления КСФ комиссионером продавцу.

Корректировочный СФ комиссионеру создается автоматически в документе Отчет комиссионера (агента) о продажах.

Пройдите по ссылке в графе Выставленный комиссионеру:

- строка Корр. счет-фактура.

Проверьте заполнение корректировочного счета-фактуры:

- К счету-фактуре — ссылка на СФ комиссионеру на реализацию возвращаемого товара.

- Документы-основания — ссылка на документ Отчет комиссионера (агента) о продажах, в котором оформлен возврат товара.

- Уменьшение суммы — сумма возврата (в нашем примере — 12 000 руб.).

- НДС (в т.ч.): — 2 000 руб.

- Код вида операции — 18 «Изменение стоимости отгруженных товаров (работ, услуг) в сторону уменьшения».

Декларация по НДС

В декларации сумма НДС, подлежащая вычету, отражается:

- В стр. 120 «Сумма налога, предъявленная налогоплательщику при приобретении товаров (работ, услуг), имущественных прав…» Раздела 3:

- сумма НДС, подлежащая к вычету.

- В Разделе 8 «Сведения из книги покупок»:

См. также:

- [21.07.2020 запись] Декларация по НДС за 2 квартал 2020 в 1С

- Посредничество: обзор нормативного регулирования

- Отчет посредника

- Как в 1С получить отчет о переданных комиссионеру товарах?

- Импорт из дальнего зарубежья через Агента. Позиция Принципала

- Сводная справка по розничным продажам в учете комитента-продавца

- Реализация товаров по договору комиссии (позиция комитента)

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете