Содержание

Зачет авансовых платежей по НДФЛ по иностранцам на патенте

Иностранные граждане, работающие в РФ на основании патента, обязаны самостоятельно уплачивать фиксированные авансовые платежи по НДФЛ – ст. 227.1 НК РФ. Они вправе обратиться к работодателю с заявлением об уменьшении исчисленной налоговым агентом суммы НДФЛ на сумму уплаченных самим налогоплательщиком фиксированных авансовых платежей, причем такое уменьшение возможно в течение налогового периода только у одного налогового агента по выбору налогоплательщика.

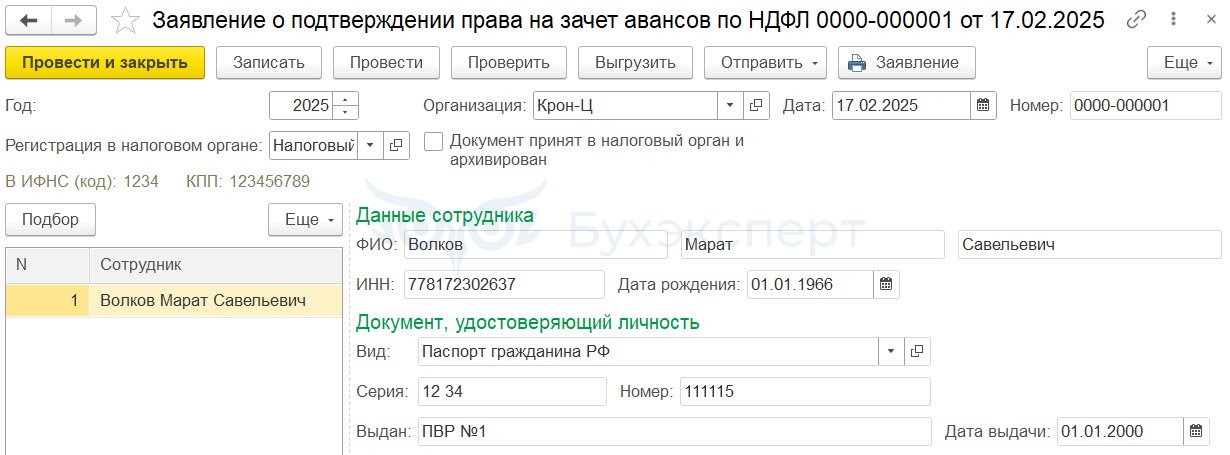

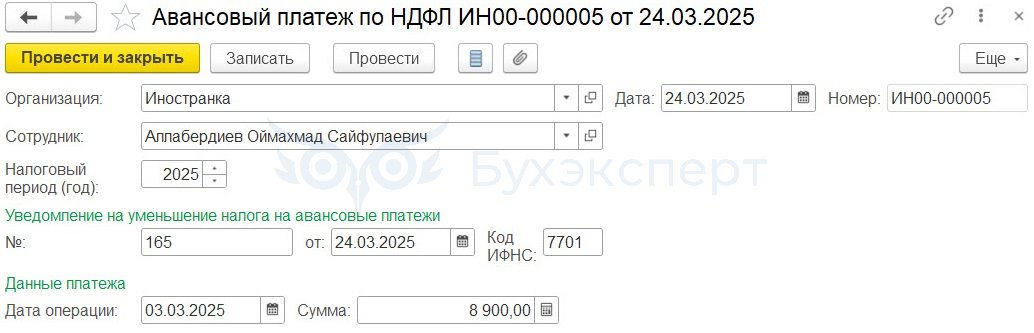

Работодателю нужно обратиться в инспекцию по месту своего учета за получением уведомления, подтверждающего право производить подобное уменьшение налога – п. 6 ст. 227.1 НК РФ. В ЗУП 3.1 регистрируем документ Заявление о подтверждении права за зачет авансов по НДФЛ.

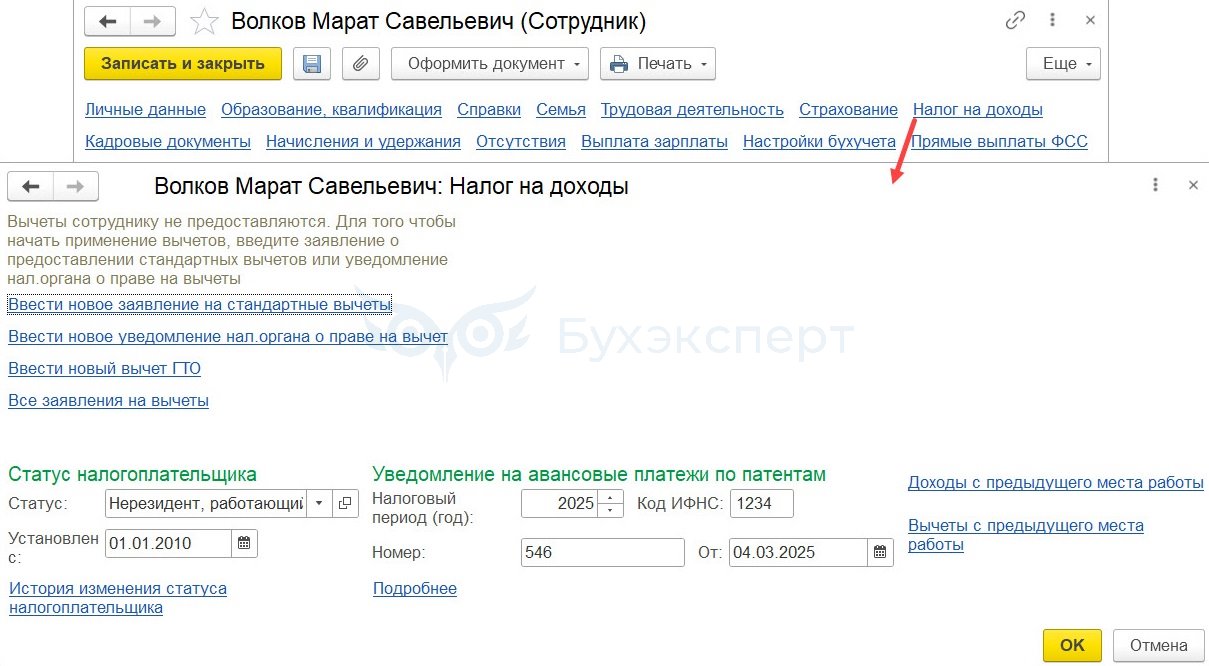

Реквизиты полученного уведомления вводим в карточке сотрудника по ссылке Налог на доходы.

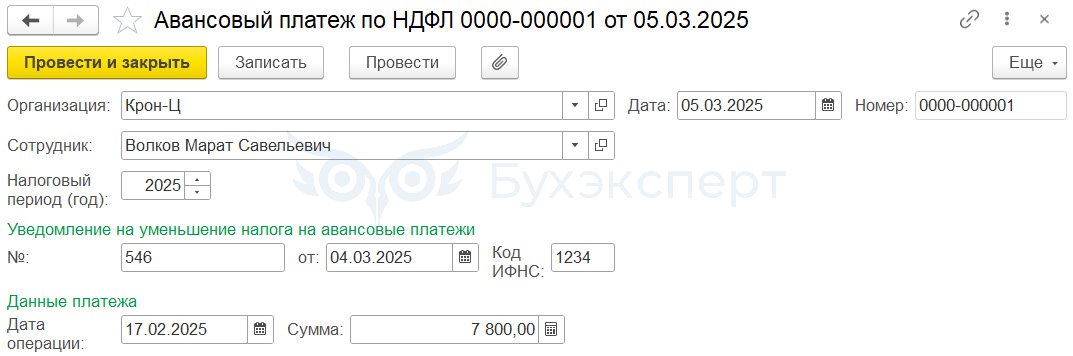

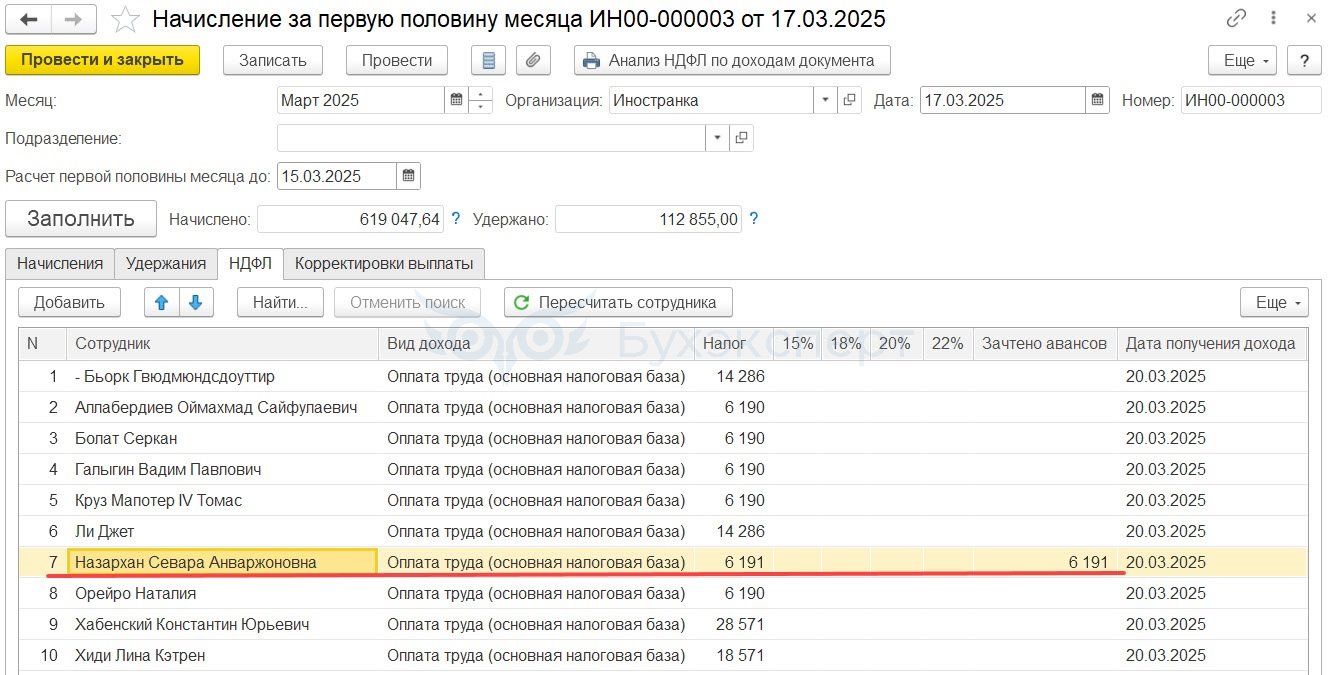

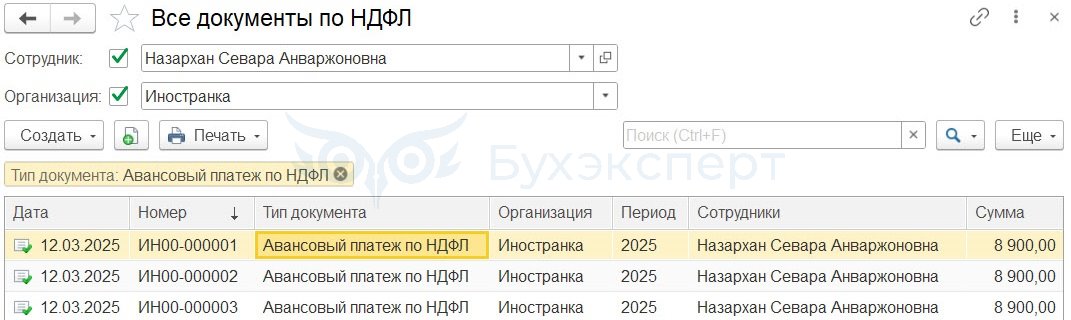

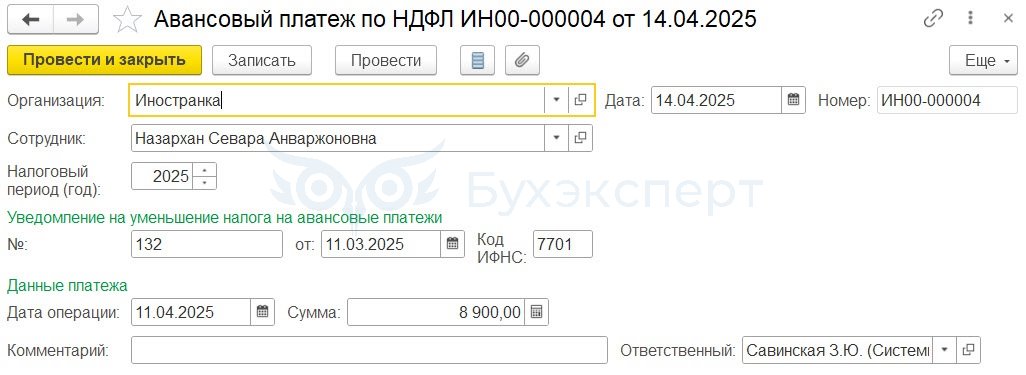

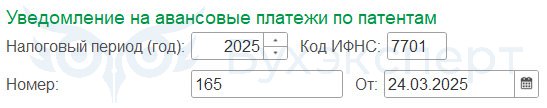

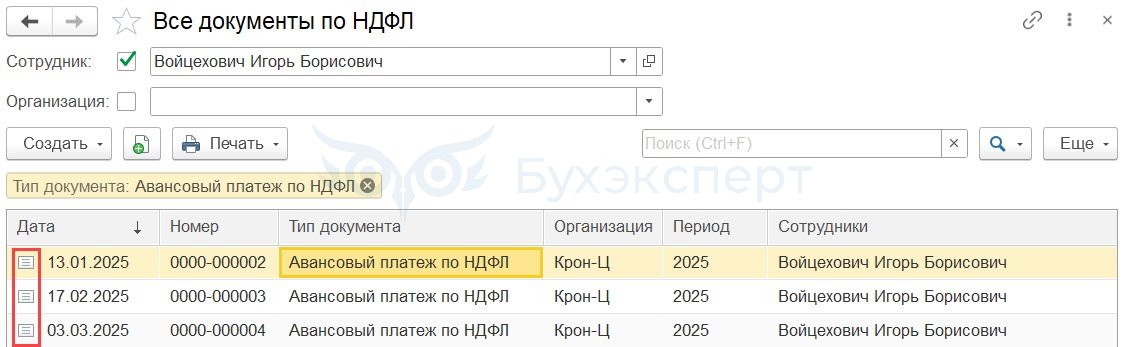

Сумму авансовых платежей по НДФЛ на основании предъявленных сотрудником платежных документов регистрируем с помощью документа Авансовый платеж по НДФЛ (Налоги и взносы – Все документы по НДФЛ).

Получите понятные самоучители 2025 по 1С бесплатно:

Перерасчет НДФЛ иностранцам на патенте

По иностранцам, работающим на основании патента, часто требуется выполнить перерасчет НДФЛ задним числом. Например, если нужно зачесть авансовые платежи по патенту за прошлые периоды или отменить ошибочный зачет. Автоматический перерасчет НДФЛ для таких случаев в ЗУП 3.1 не реализован. Можно выделить 2 случая, когда перерасчет НДФЛ по иностранцам на патенте в ЗУП 3.1 не срабатывает автоматически и требуются дополнительные действия в программе.

Зачет авансов по патенту задним числом

Если уведомление от ИФНС о зачете авансов по патенту получили в середине года и нужно зачесть НДФЛ с начала года, такой пересчет не произойдет в ЗУП 3.1 автоматически. В этом случае потребуется вручную внести суммы зачтенного аванса по патенту на каждую дату получения дохода с начала года. Это можно сделать в документе Перерасчет НДФЛ. Эту ситуацию разобрали в Примере 1.

Особого внимания заслуживает ситуация, когда уведомление о зачете НДФЛ по патенту получили после выплаты аванса и перед расчетом зарплаты. В этом случае не требуется регистрировать вручную зачет НДФЛ на дату выплаты аванса – зачет НДФЛ с аванса сработает автоматом в Начислении зарплаты и взносов – Пример 2.

Отмена ошибочного зачета авансов по патенту задним числом

В этой ситуации в ЗУП 3.1 НДФЛ также автоматически не пересчитается, даже если отменить проведение документов Авансовый платеж по НДФЛ за прошлые месяцы. Дополнительно потребуется проставить вручную отрицательные суммы зачета на каждую дату получения дохода. Это можно сделать в документе Начисление зарплаты и взносов на вкладке НДФЛ. Разобрали этот случай в Примере 3.

Разберем на примерах перерасчет НДФЛ иностранцам на патенте.

Пример 1. Зачет авансов по патенту задним числом до выплаты аванса

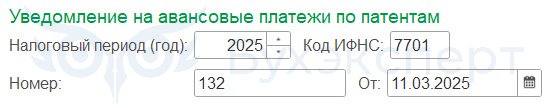

Сотрудница Назархан С. А. работает в организации с 10.01.2025 на основании патента. При приеме сотрудницы на работу работодатель подал в ИФНС заявление о подтверждении права на зачет авансов по НДФЛ. Уведомление о праве уменьшать НДФЛ на фиксированные авансовые платежи получено в марте, перед расчетом аванса.

Фиксированный авансовый платеж за патент сотрудница уплачивает ежемесячно в размере 8 900 руб.

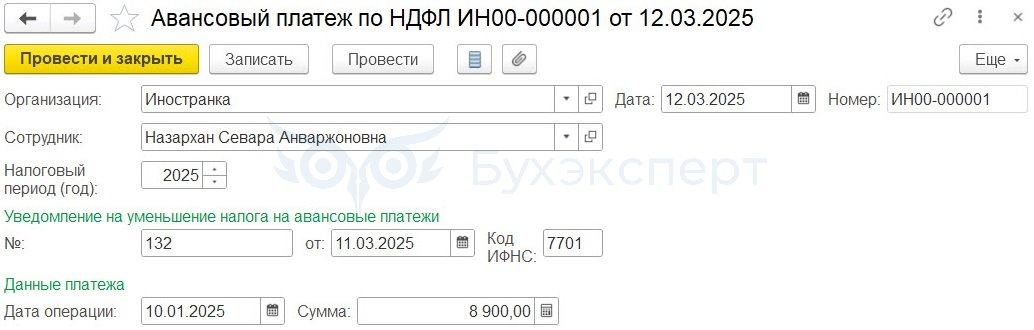

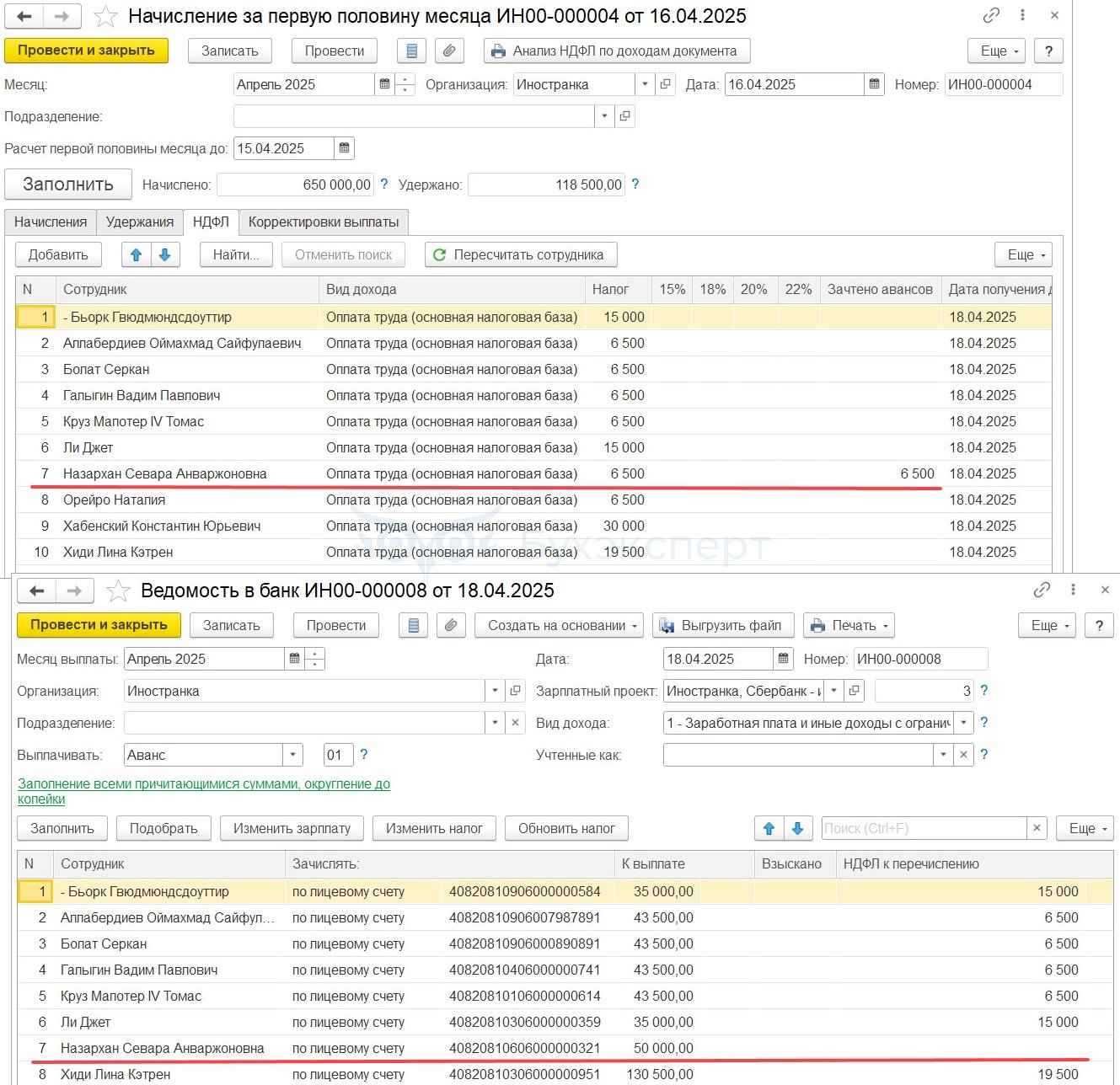

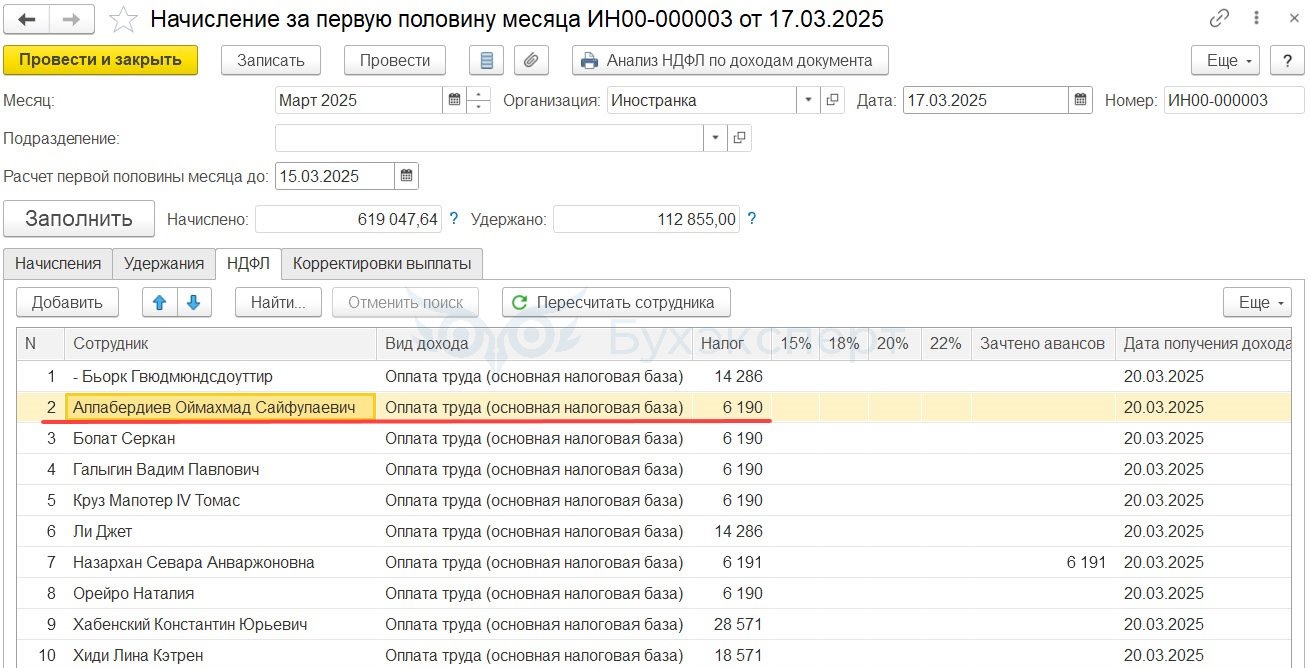

При расчете аванса за март происходит зачет авансового платежа по НДФЛ на сумму исчисленного в документе Начисление за первую половину месяца налога.

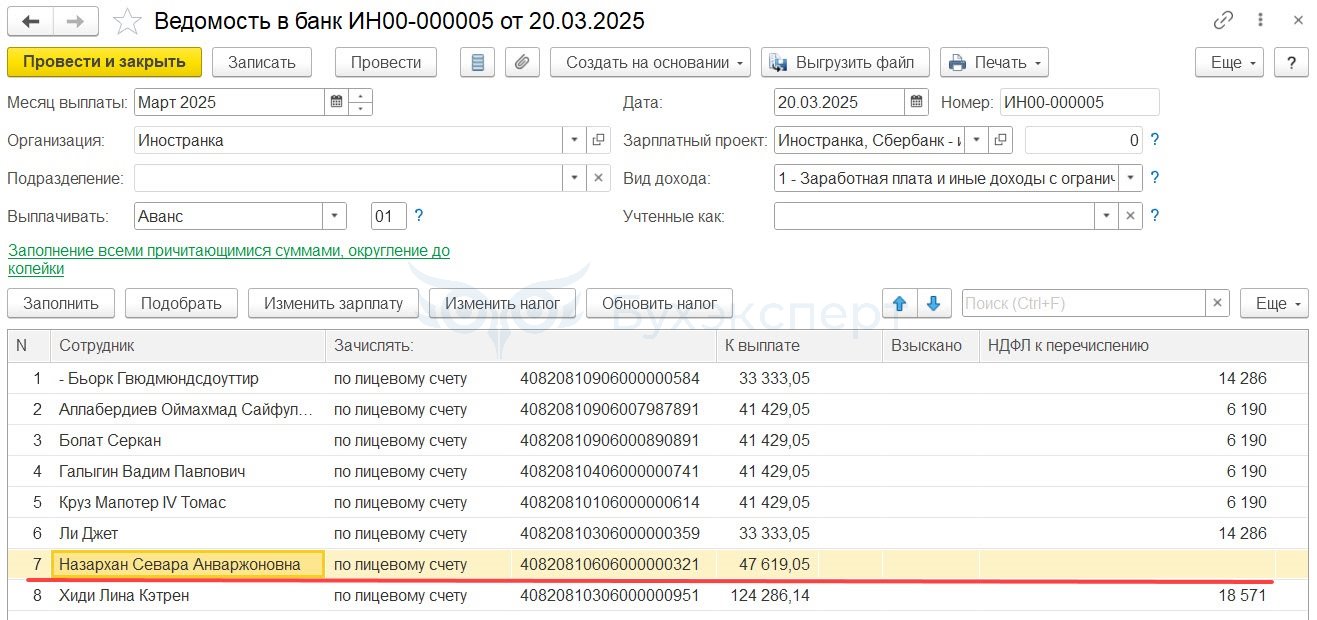

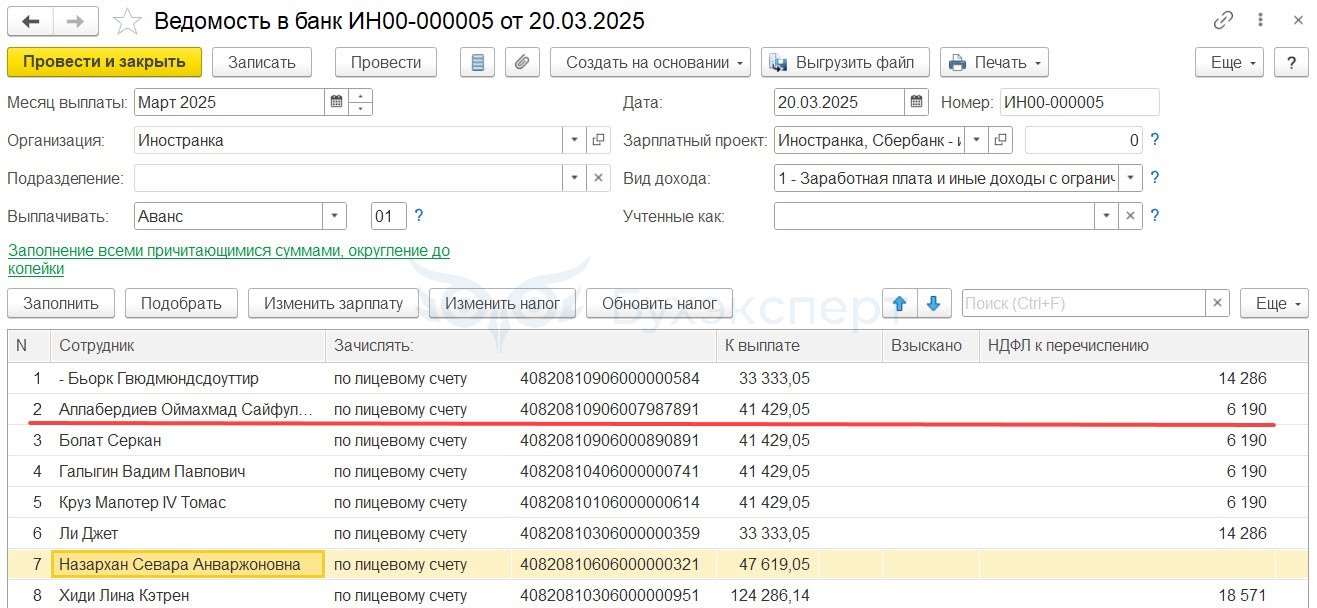

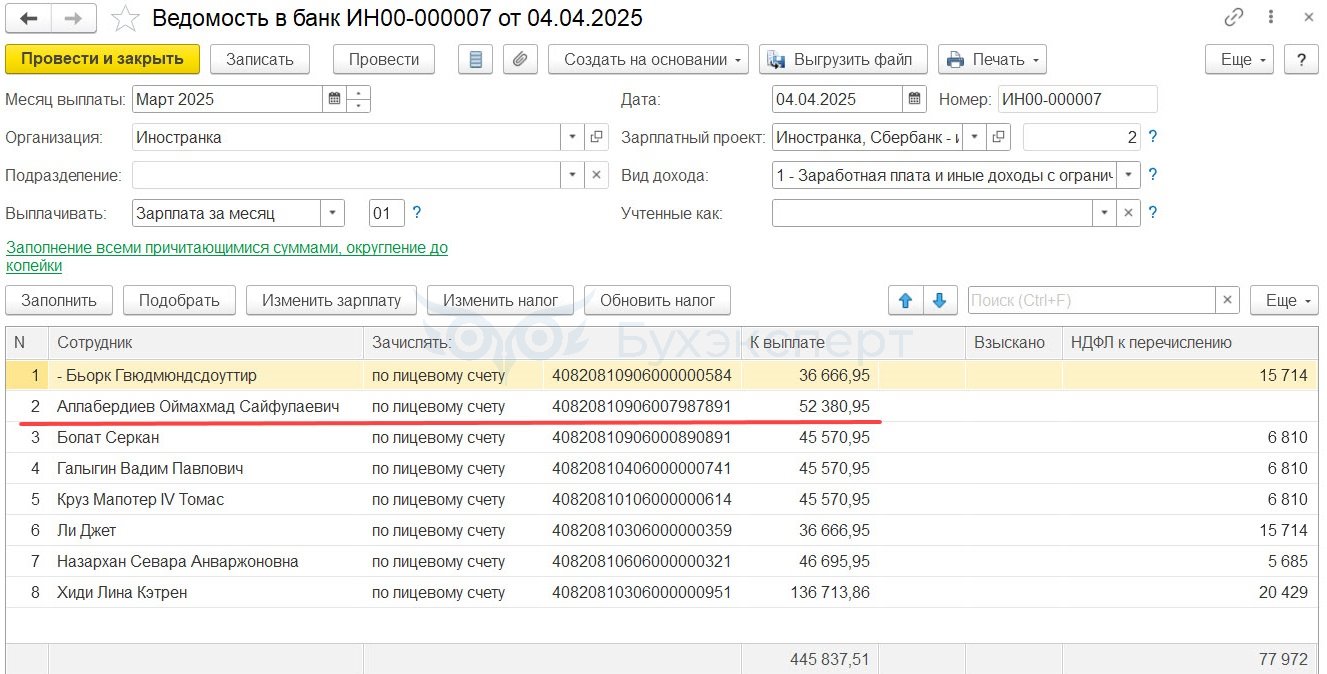

В ведомости НДФЛ к перечислению по Назархан С. А. не заполняется, налог не удерживается.

Но по сотруднице производится зачет только «текущего» НДФЛ, пересчет прошлых периодов автоматически не производится.

Разберем, как зачесть авансовые платежи за прошлые месяцы.

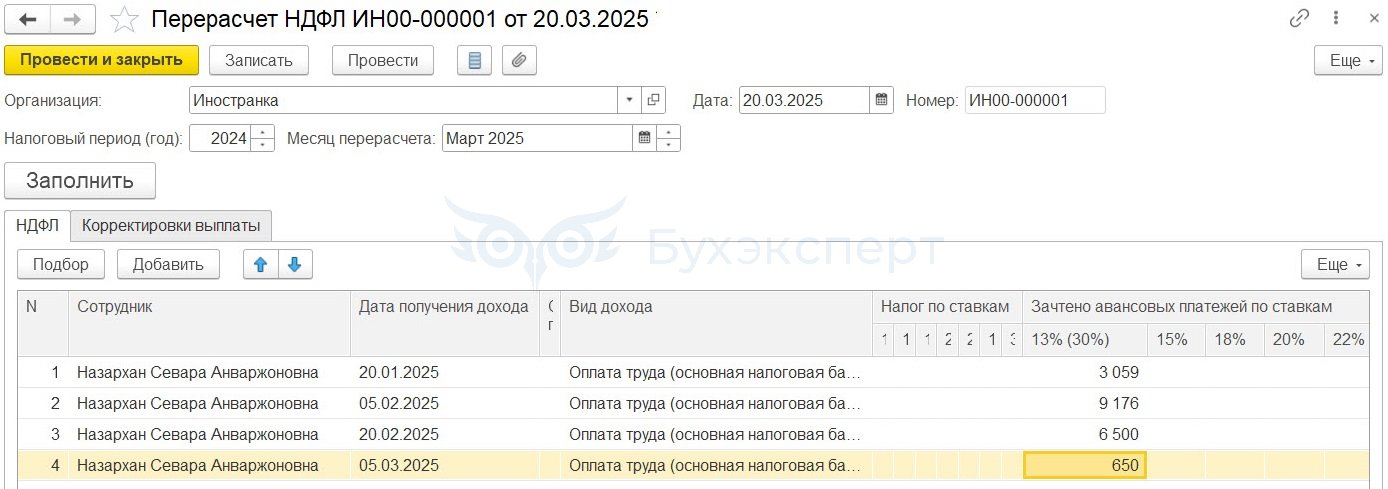

Для зачета авансов по патенту за прошлые месяцы, создадим документ Перерасчет НДФЛ и на вкладке НДФЛ вручную добавим строки с зачетом налога. Зачет выполним в марте – зачтем налог, исчисленный с начала года.

Назархан С. А. была принята на работу в январе и первый доход от организации она получила тоже в январе. Поэтому будем зачитывать НДФЛ с доходов января и февраля.

При заполнении вкладки НДФЛ в документе Перерасчет НДФЛ суммы зачтенного налога нужно разбить по датам выплаты и категориям дохода по НДФЛ.

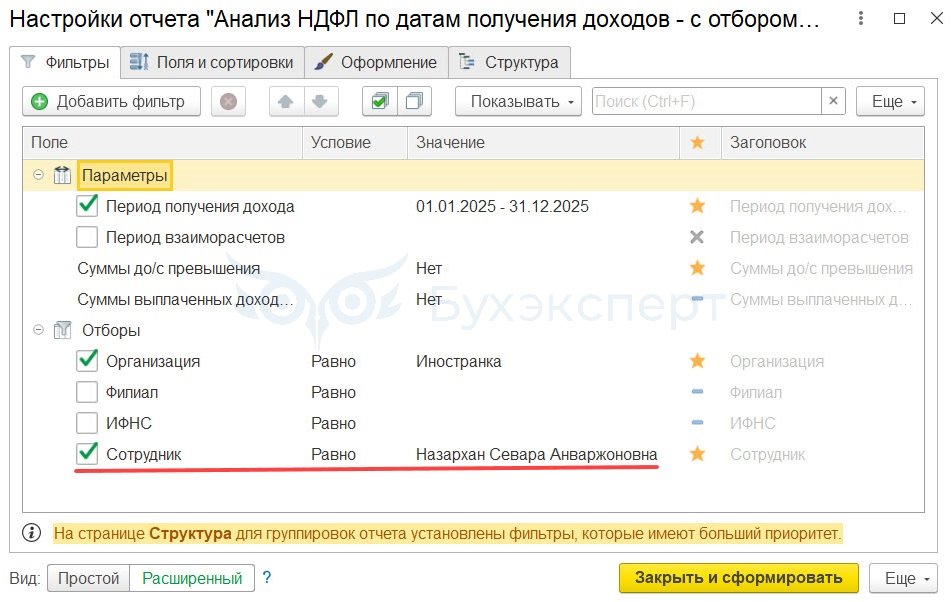

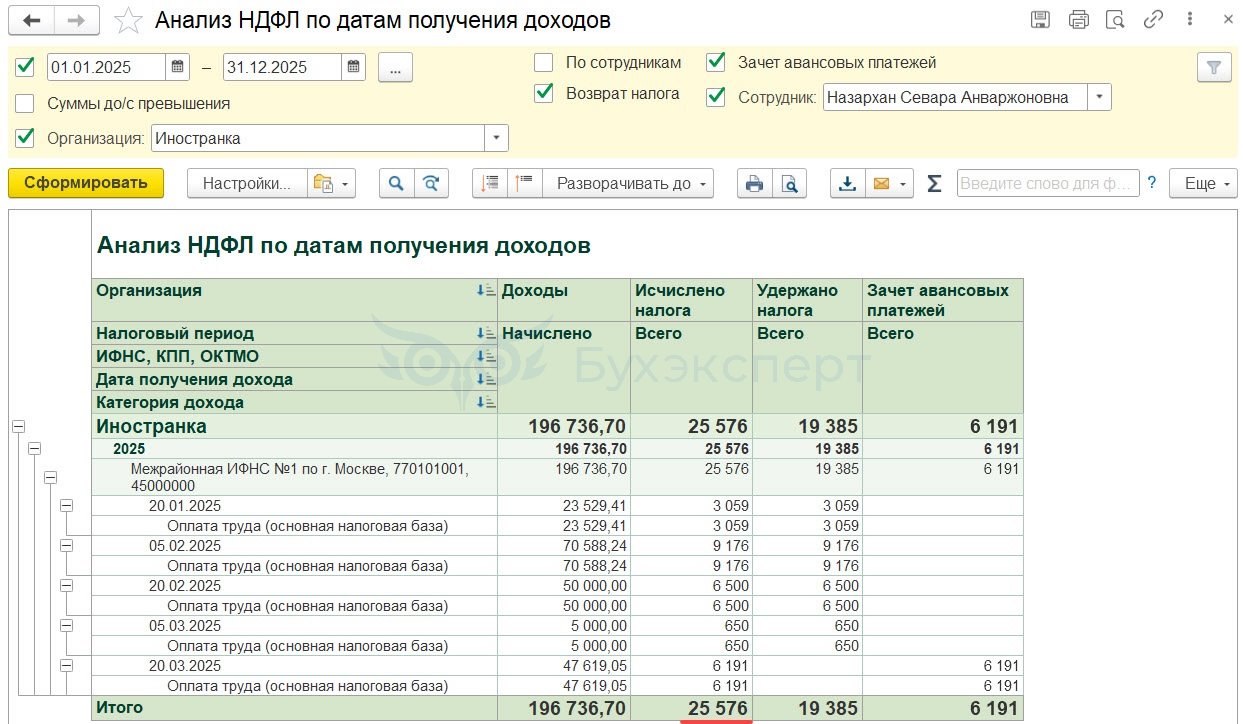

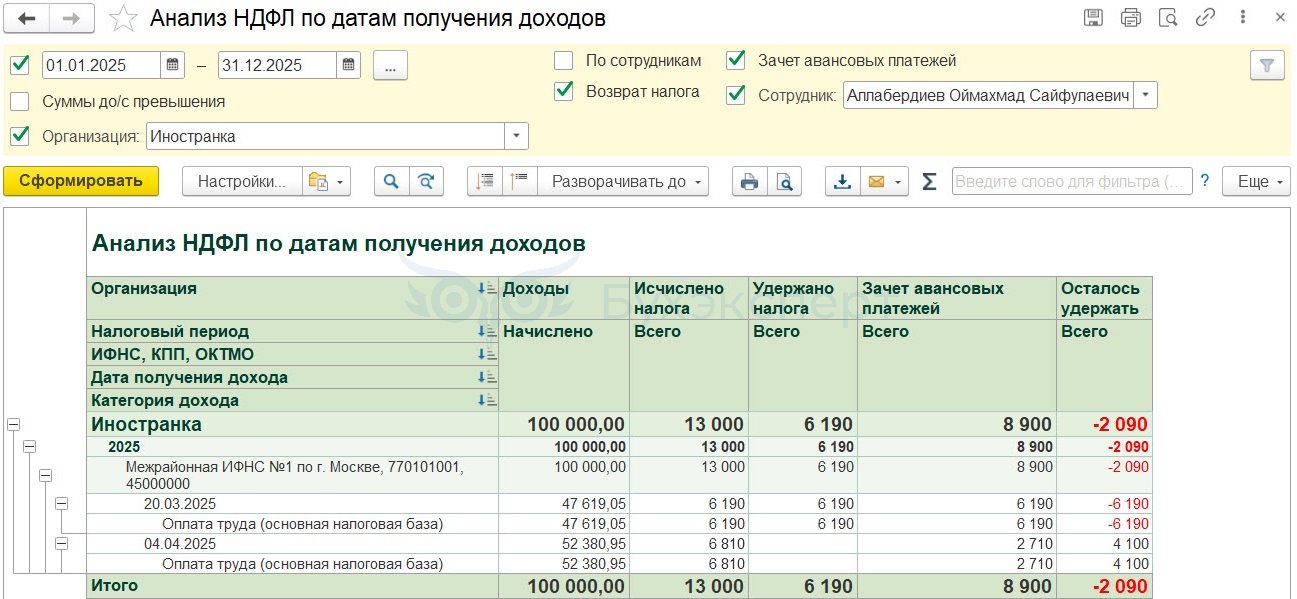

Узнать суммы исчисленного НДФЛ с начала года в разбивке по датам получения и категориям дохода можно с помощью отчета Анализ НДФЛ по датам получения доходов (Налоги и взносы – Отчеты по налогам и взносам). Немного изменим настройки отчета:

- На вкладке Структура добавим группировку по полю Категория дохода – это нужно, чтобы суммы налога в отчете были сгруппированы не только по датам выплаты, но и по категориям дохода

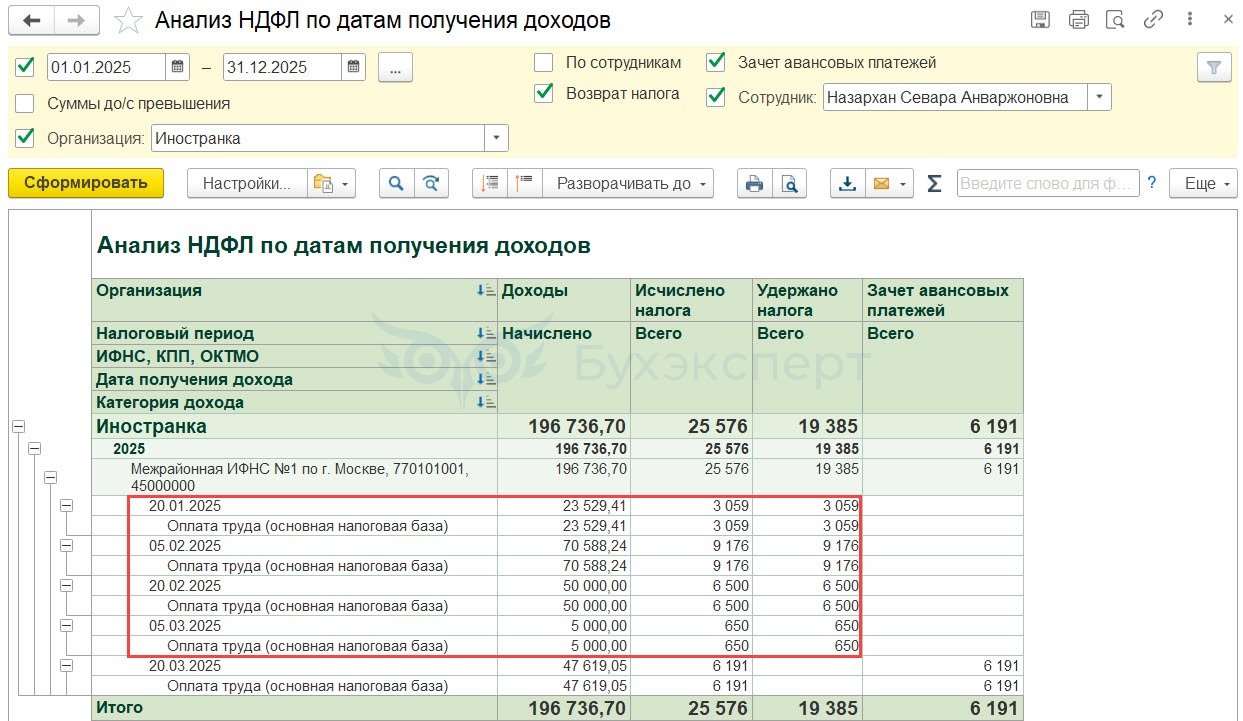

В результате получим суммы исчисленного НДФЛ по сотруднице в разрезе дат получения дохода и категорий.

Всего за январь-март 2025 сотрудница совершила 3 авансовых платежа по НДФЛ на 8 900 руб. каждый. Общая сумма платежей, на которую можно зачесть НДФЛ – 26 700 руб. (8 900 руб. * 3).

Исчислено с начала года 25 576 руб. НДФЛ, включая налог с аванса за март 2025. Это меньше, чем сумма авансовых платежей, значит зачесть можно весь налог с начала года.

В документе Перерасчет НДФЛ суммы зачтенного налога заполним в соответствии с исчисленным налогом по отчету.

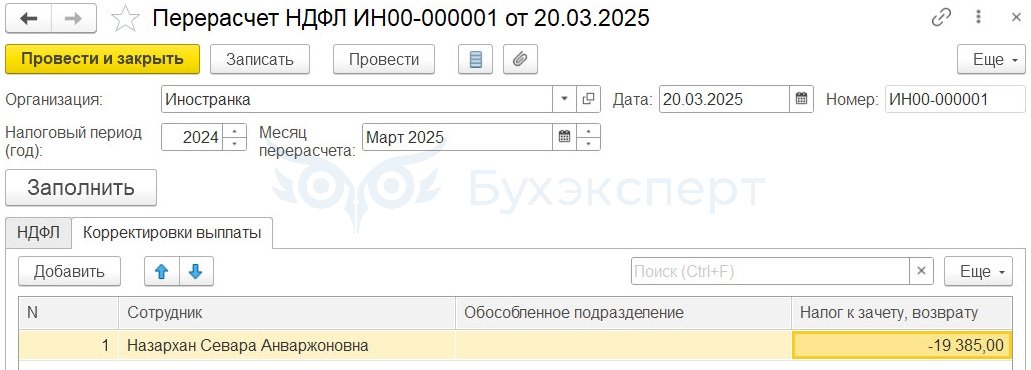

После заполнения сумм зачтенного налога на вкладке НДФЛ, общую сумму налога к зачету введем также на вкладке Корректировки выплаты. Это сумма излишне удержанного НДФЛ, которая отразится в учете взаиморасчетов с сотрудником. Проведем документ.

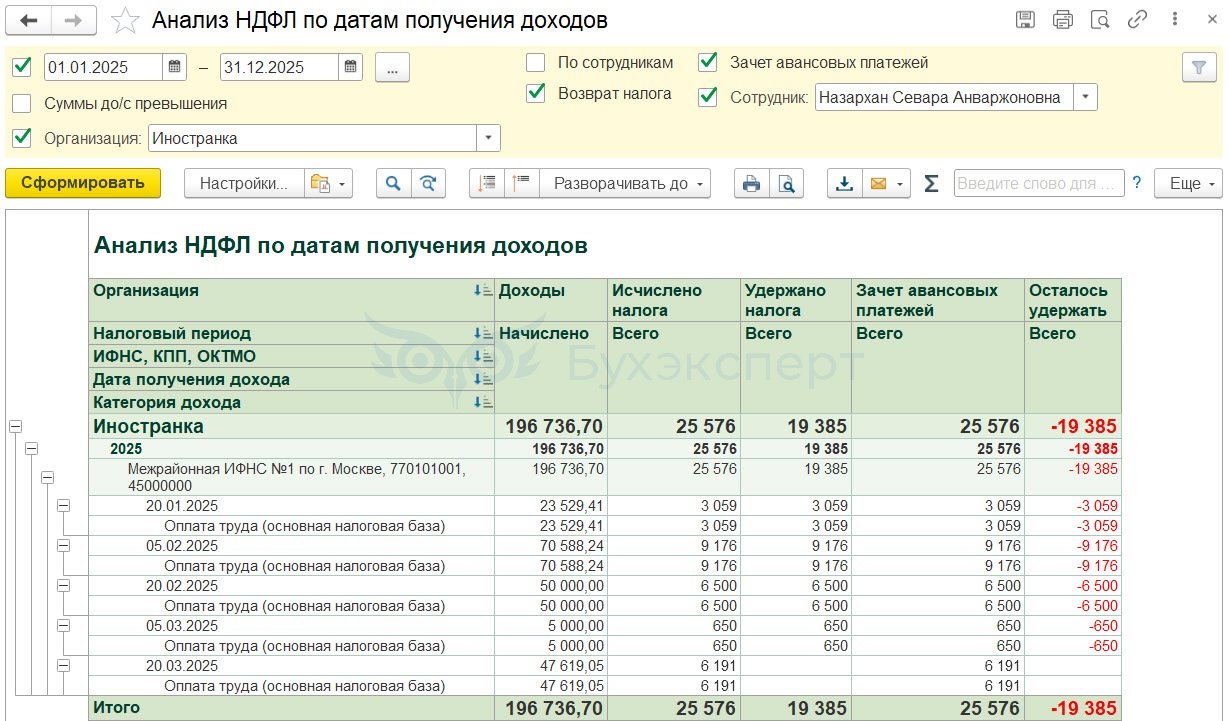

Проверим сумму излишне удержанного НДФЛ, отраженную в учете НДФЛ. Сумму излишне удержанного налога можно увидеть в том же Анализе НДФЛ по датам получения доходов.

Проверим сумму НДФЛ в учете взаиморасчетов. Сумму излишне удержанного налога можно увидеть в Расчетном листке (Зарплата – Отчеты по зарплате).

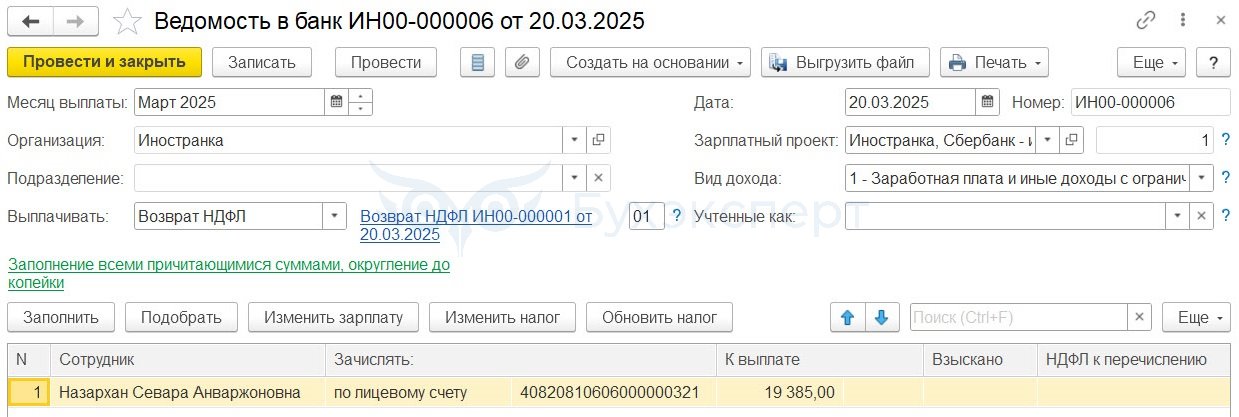

После зачета НДФЛ суммы излишне удержанного налога в учете НДФЛ и в учете взаиморасчетов совпадают – 19 385 руб.

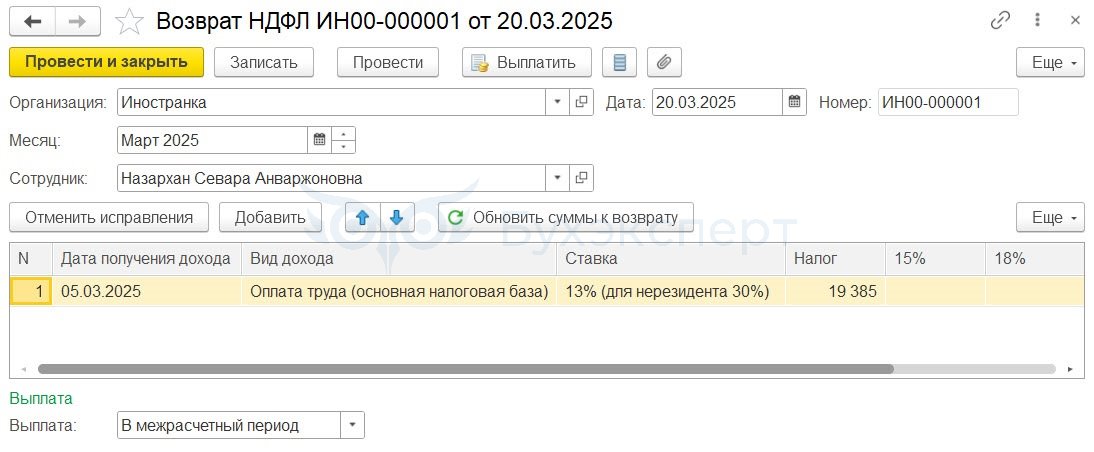

Излишне удержанный НДФЛ возвращаем сотруднице. Для этого проведем документ Возврат НДФЛ.

И выплатим возврат налога Ведомостью в банк.

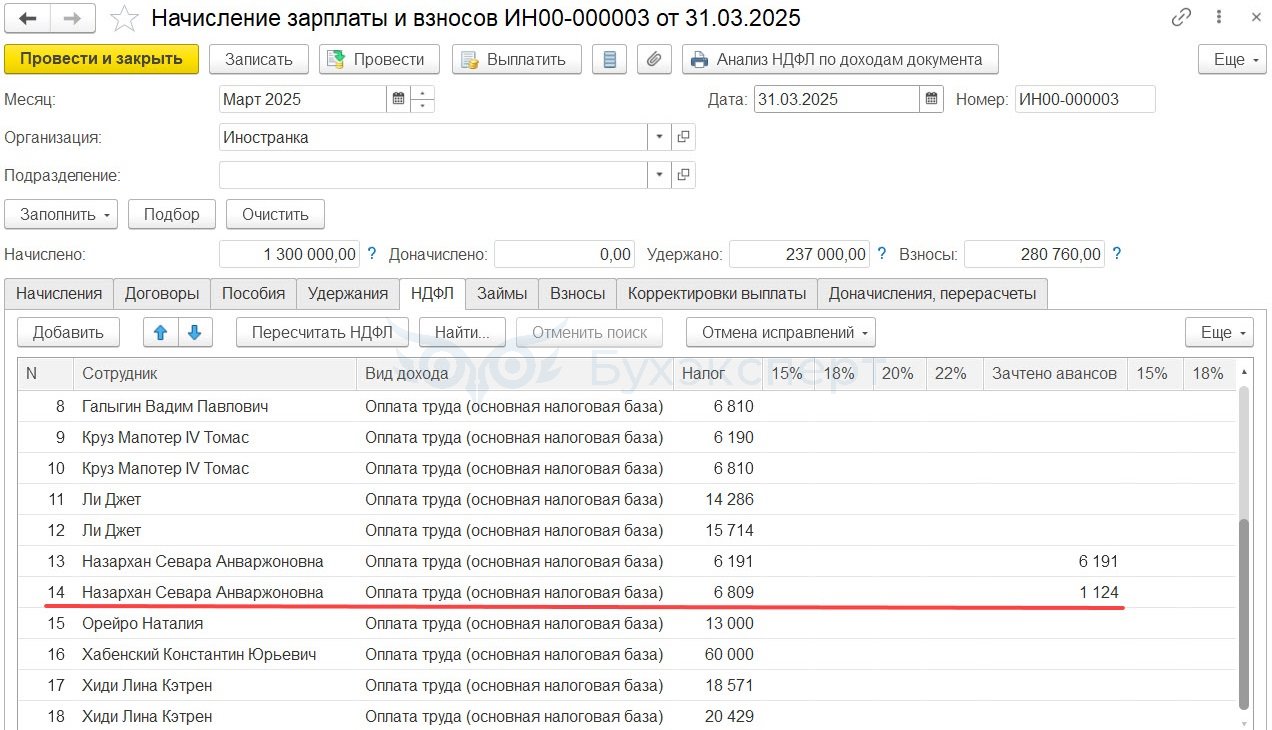

При расчете зарплаты за март 2025 зачитывается остаток авансового платежа, который не зачли при перерасчете НДФЛ с начала года.

- Сумма трех авансовых платежей:

- 8 900 (сумма каждого платежа) * 3 (количество платежей с января по март) = 26 700 руб.

- Зачтено авансовых платежей с начала года:

- 6 191 (зачтено при начислении аванса за март) + 19 385 (зачтено вручную с начала года) = 25 586 руб.

- Остаток авансового платежа к зачету:

- 26 700 (сумма авансовых платежей) – 25 586 (зачтено НДФЛ) = 1 124 руб.

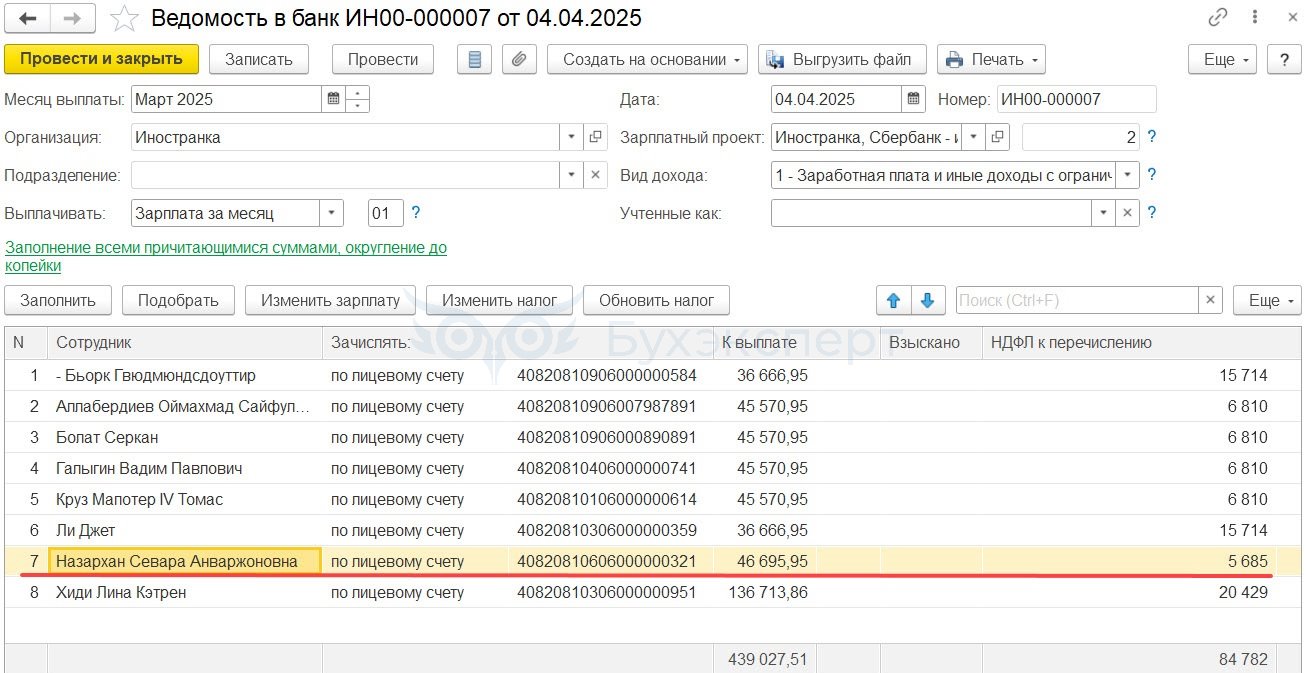

При выплате зарплаты в ведомости удерживается разница между исчисленным налогом и зачетом остатка авансового платежа – 5 685 руб.

НДФЛ к перечислению:

- 6 809 (исчислено) – 1 154 (зачет авансового платежа) = 5 685 руб.

В следующем месяце после внесения авансового платежа за апрель 2025, зачет произойдет автоматически.

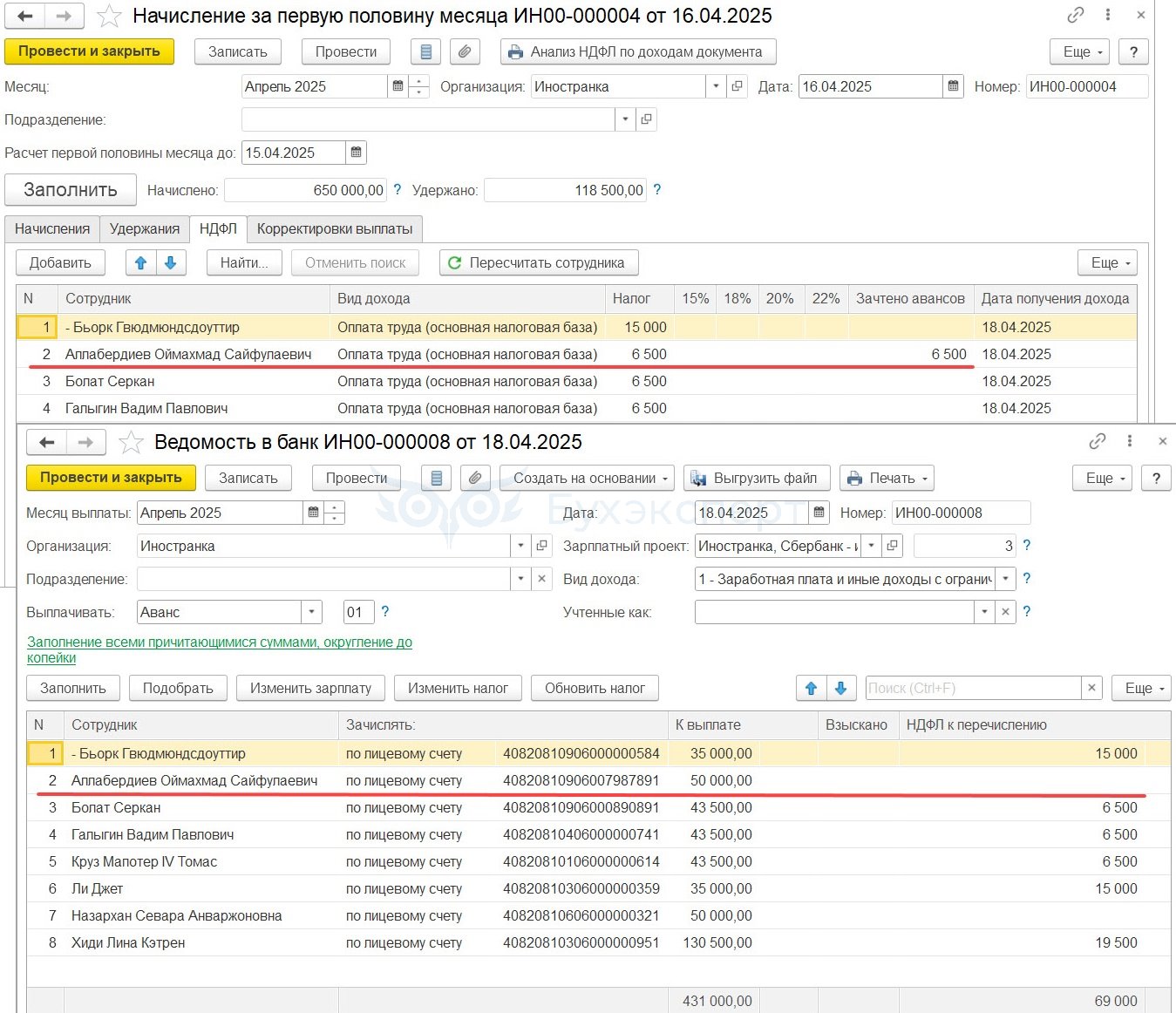

При начислении за первую половину апреля 2025 зачет произойдет на всю сумму исчисленного налога. НДФЛ в ведомости удерживаться не будет.

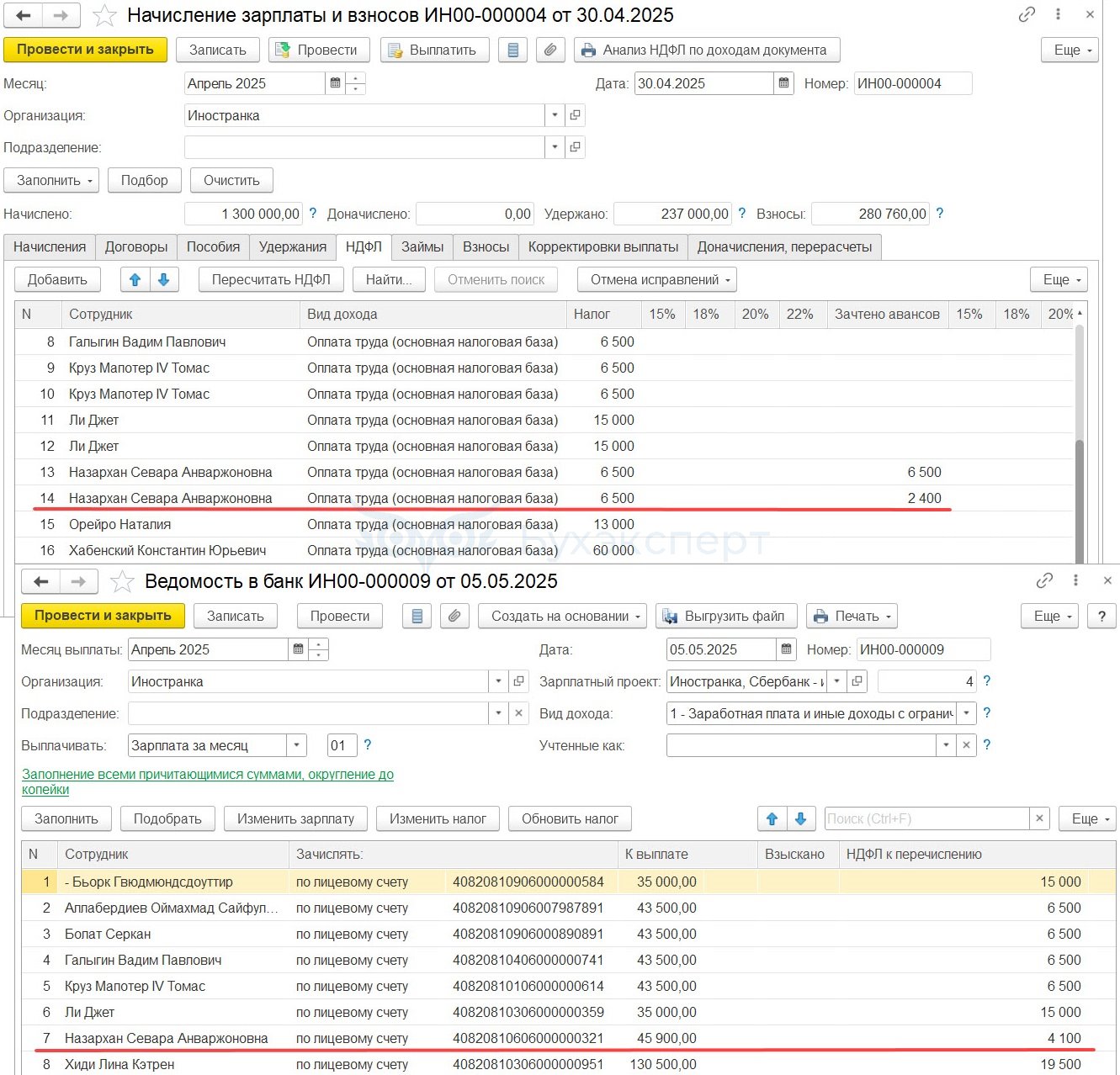

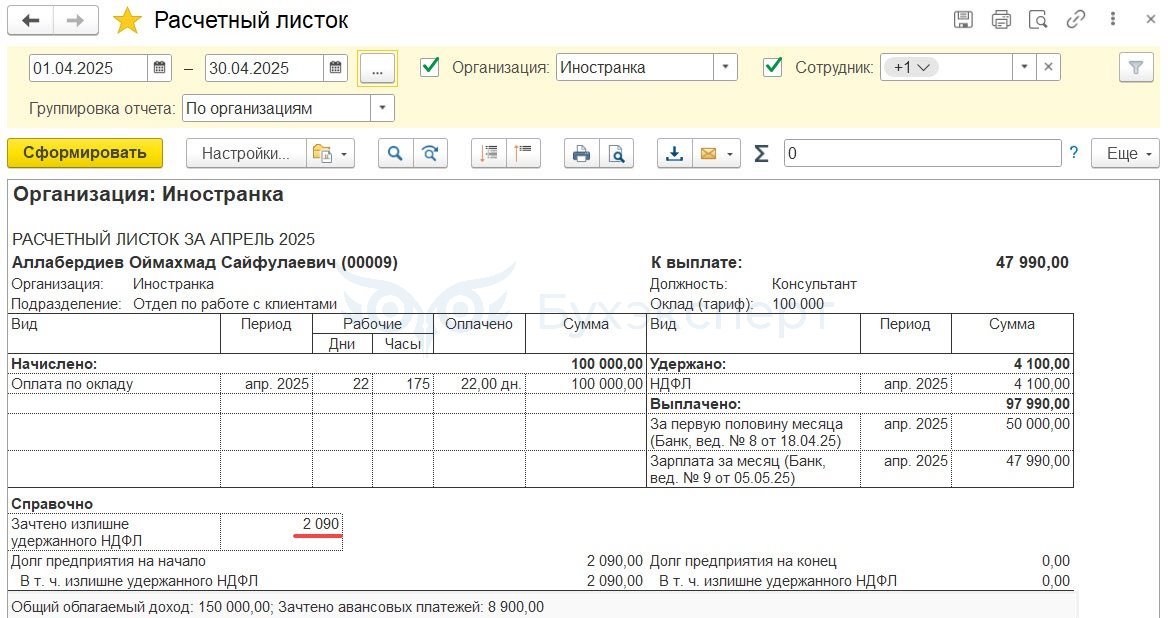

При начислении зарплаты зачет НДФЛ произойдет на остаток авансового платежа – 2 400 руб. и налог в ведомости будет удержан на сумму разницы между исчисленным налогом и зачетом – 4 100 руб.

- Остаток авансового платежа за апрель 2025:

- 8 900 (авансовый платеж) – 6 500 (зачетно при начислении аванса) = 2 400 руб.

- НДФЛ к перечислению при выплате зарплаты:

- 6 500 (исчислено НДФЛ за вторую половину месяца) – 2 400 (остаток авансового платежа) = 4 100 руб.

Пример 2. Зачет авансов по патенту после выплаты аванса и до расчета зарплаты

Сотрудник Аллабердиев О. С. принят на работу 03.03.2025.

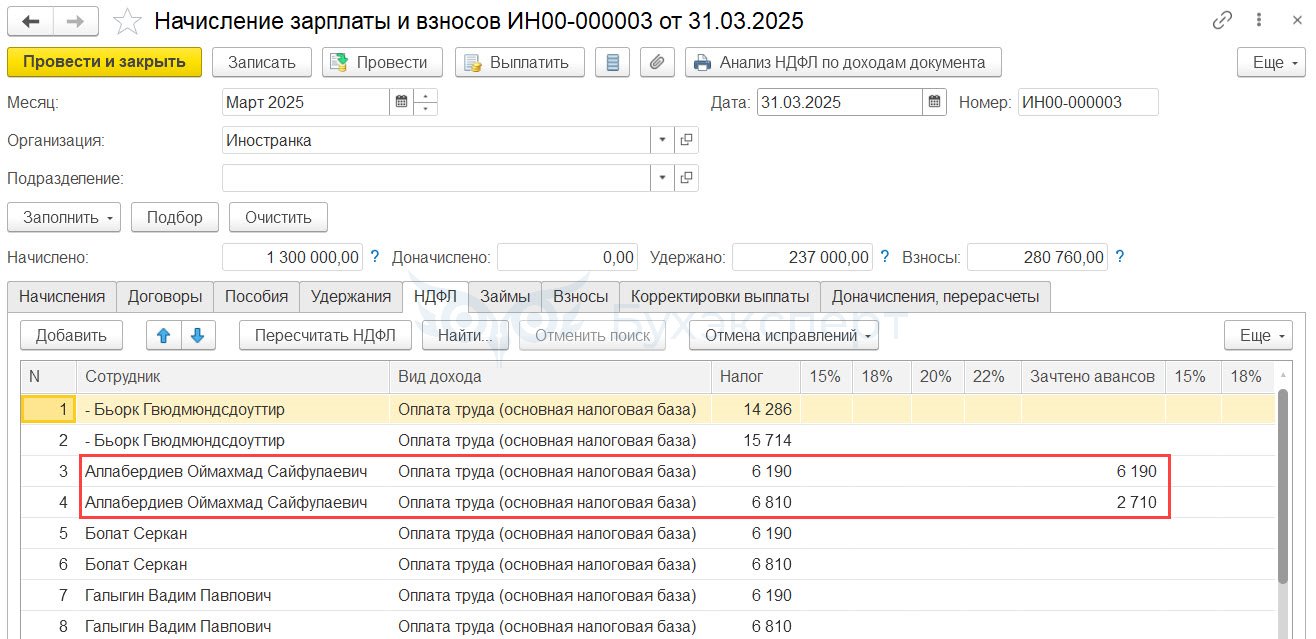

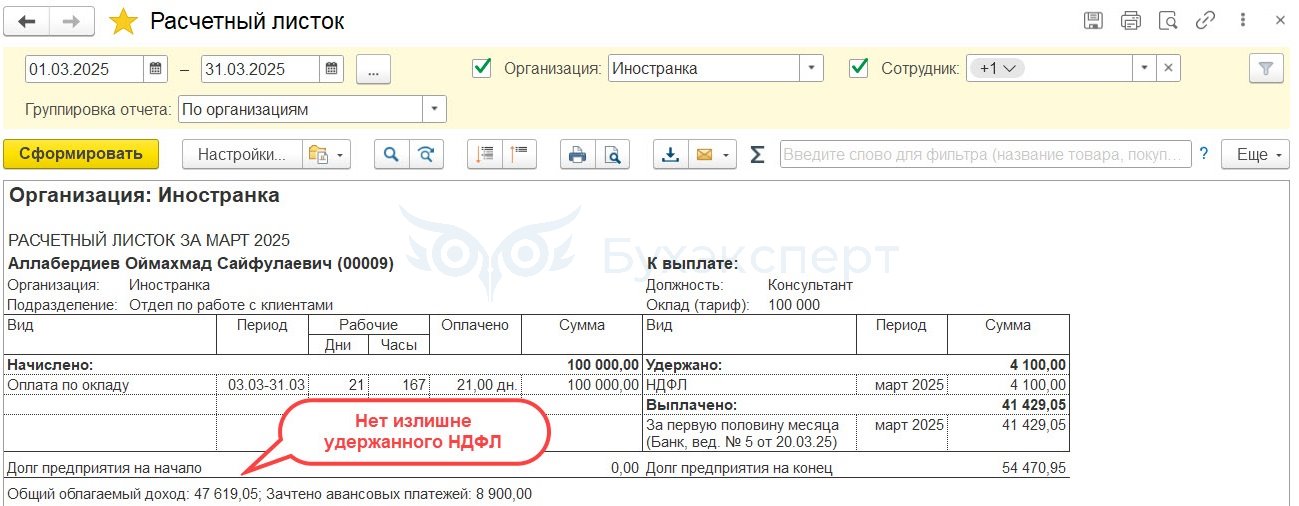

При начислении аванса за март НДФЛ по сотруднику исчислен в размере 6 190 руб.

И в ведомости на выплату аванса НДФЛ полностью удержан.

В марте, уже после выплаты аванса, получено уведомление о праве уменьшать НДФЛ на фиксированные авансовые платежи.

Аллабердиев О. С. решил уплачивать авансовые платежи по патенту ежемесячно, и 03.03.2025 оплатил сумму за месяц 8 900 руб.

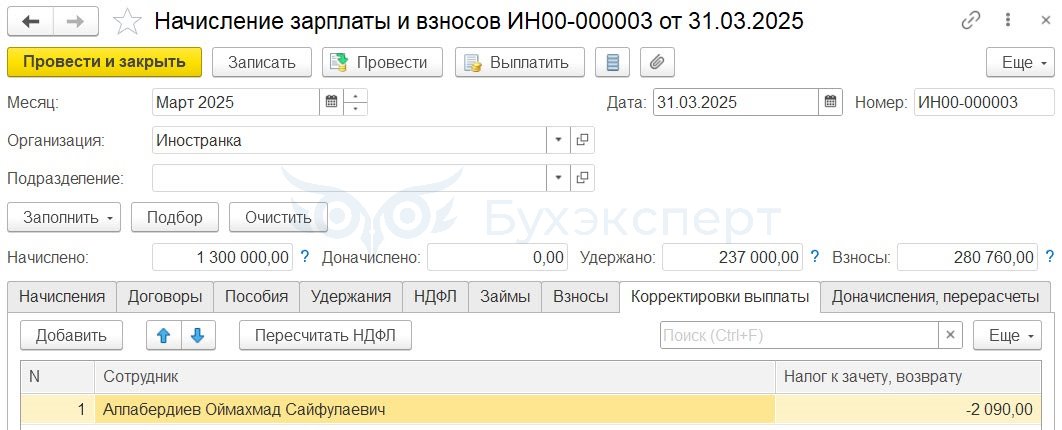

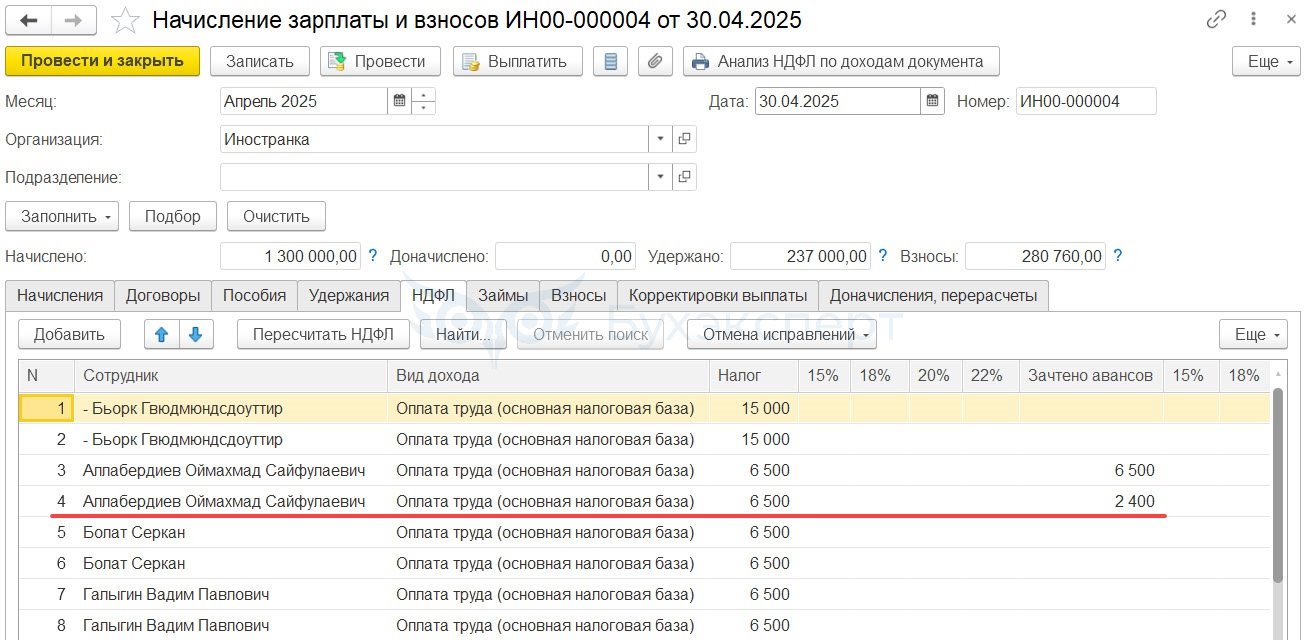

При начислении зарплаты за март происходит зачет авансового платежа по НДФЛ и за первую, и за вторую половину месяца.

В учете по НДФЛ возникает излишне удержанный налог.

Однако излишне удержанный налог не попадает на вкладку Корректировки выплаты и из-за этого возникает расхождение в учете по НДФЛ и взаиморасчетов с сотрудником. Сумма к выплате ошибочно завышается на сумму излишне удержанного НДФЛ.

Необходимо вручную заполнить сумму на вкладке Корректировки выплаты.

Тогда ситуация исправляется:

И сумма к выплате определяется корректно:

Необходимость ручного заполнения вкладки Корректировки выплаты возникла из-за того, что по Аллабердиеву О. С. потребовался зачет платежей по патенту «задним» числом – с зарплаты за первую половину месяца при расчете уже второй половины месяца. Такие ситуации программа полностью автоматически отрабатывать не умеет.

Излишне удержанный налог по Аллабердиеву О. С. будет зачтен автоматически только при выплате зарплаты за апрель. При выплате аванса за апрель зачет излишне удержанного НДФЛ не произойдет, потому что будет зачитываться следующий авансовый платеж.

А при начислении зарплаты за апрель будет зачтен остаток авансового платежа за апрель – 2 400 руб.

Остаток авансового платежа за апрель 2025:

- 8 900 (авансовый платеж) – 6 500 (зачетно при начислении аванса) = 2 400 руб.

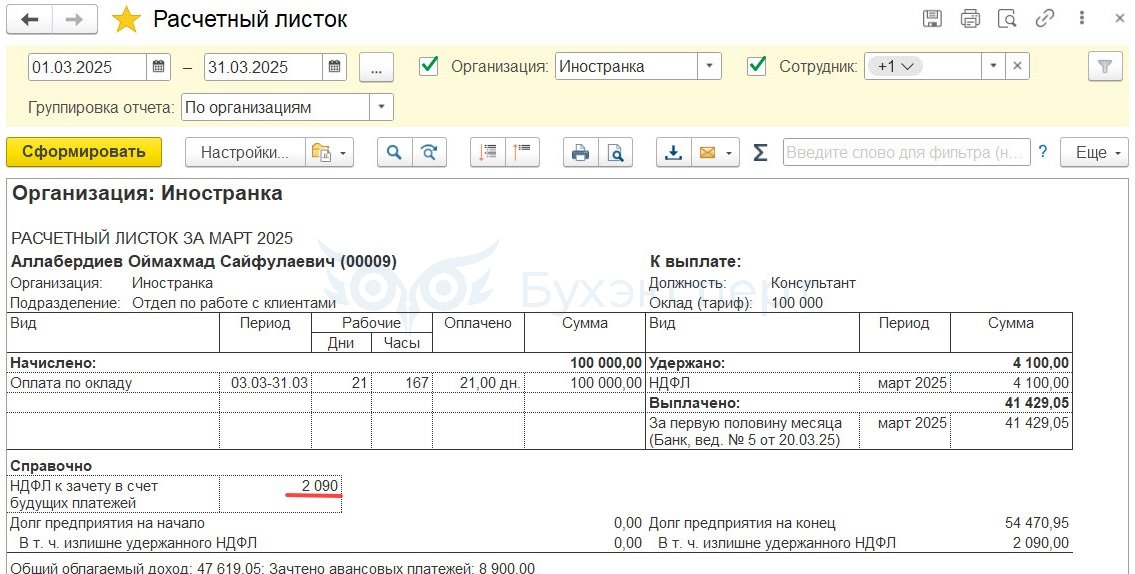

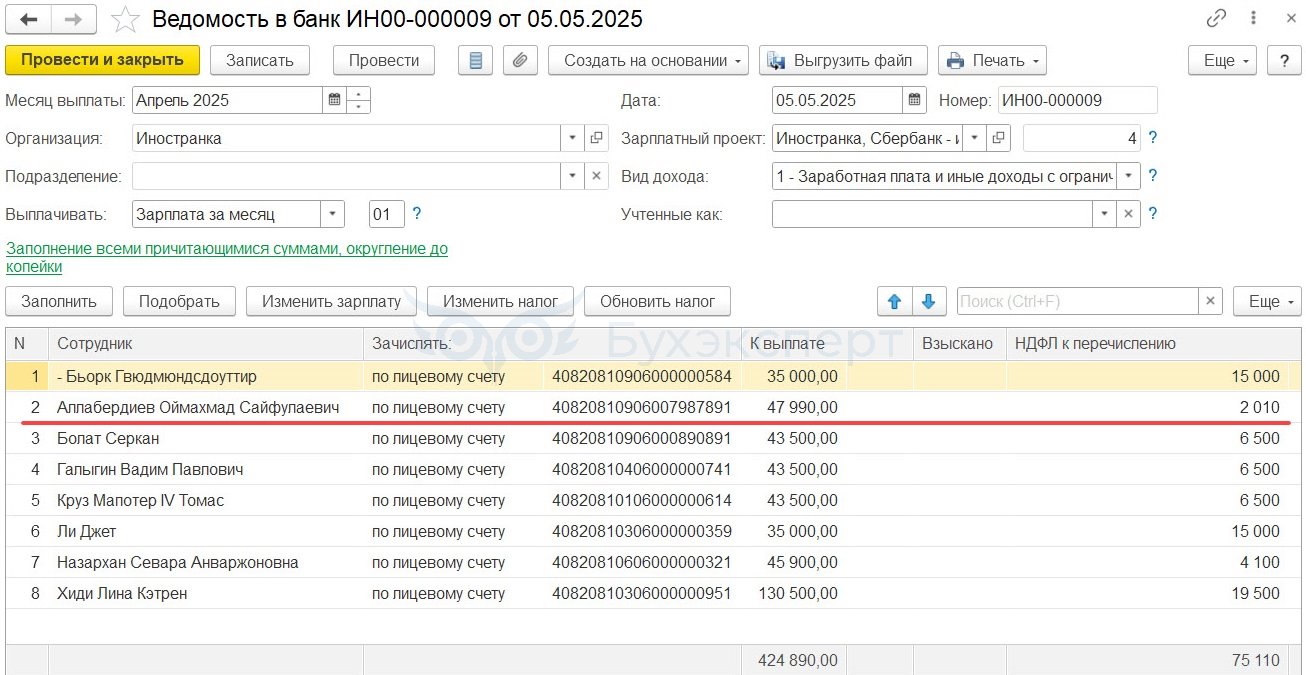

А при выплате зарплаты кроме остатка авансового платежа будет зачтен и излишне удержанный НДФЛ – 2 090 руб.

Итого НДФЛ к удержанию при выплате зарплаты за апрель составит 2 010 руб.

- НДФЛ к перечислению при выплате зарплаты:

- 6 500 (исчислено НДФЛ за вторую половину месяца) – 2 400 (остаток авансового платежа) = 4 100 руб.

- НДФЛ к перечислению с зачетом излишне удержанного НДФЛ за март:

- 4 100 (НДФЛ к перечислению с зачетом остатка авансового платежа) – 2 090 (излишне удержанный НДФЛ за март) = 2 010 руб.

Зачет излишне удержанного НДФЛ отражается и в расчетном листке за апрель 2025.

Пример 3. Отмена ошибочного зачета авансов по патенту задним числом

По сотруднику Войцеховичу И. Б. применялся зачет авансовых платежей по НДФЛ с января 2025.

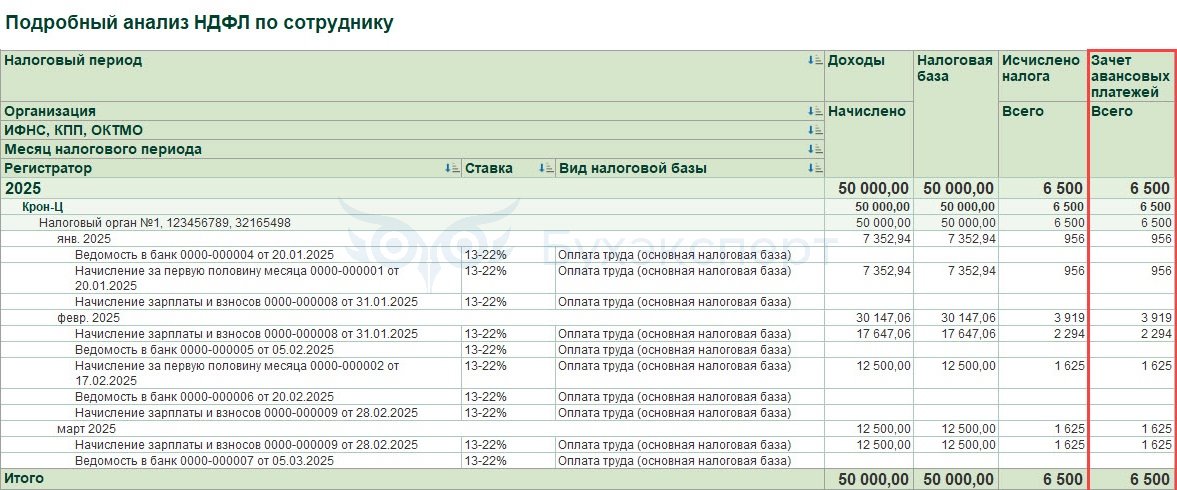

В Подробном анализе НДФЛ по сотруднику видно, что зачет авансовых платежей по патенту произведен на сумму 6 500 руб.

В марте 2025 из ИФНС пришло уведомление о неправомерности зачета. Оказалось, что Войцехович И. Б. использует зачет авансовых платежей, работая совместителем в другой организации.

В ЗУП 3.1 не предусмотрена возможность сторнировать или исправить введенные авансовые платежи. Поэтому для отмены зачета распровели документы Авансовый платеж по НДФЛ за 2025 год по Войцеховичу И. Б.

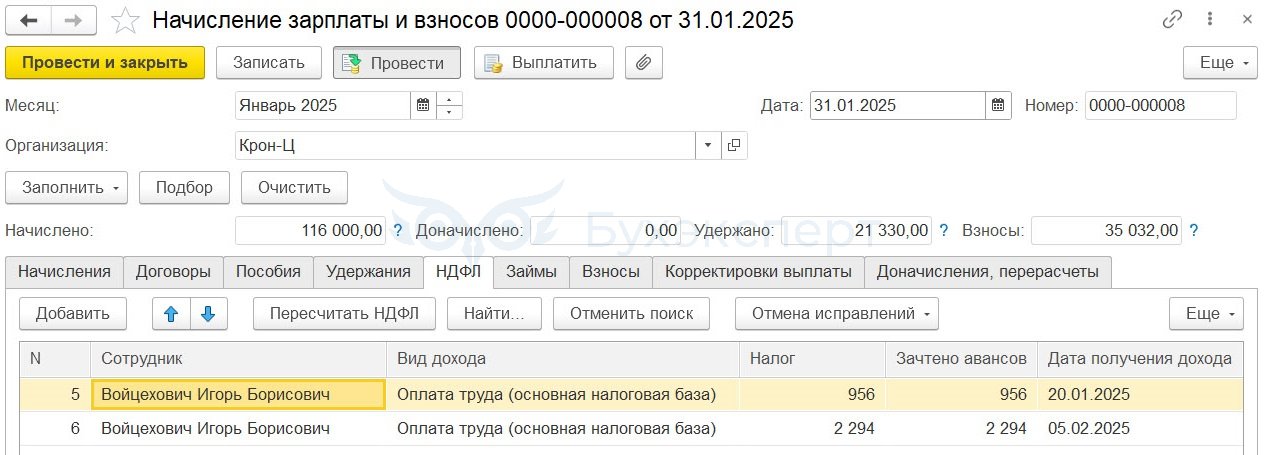

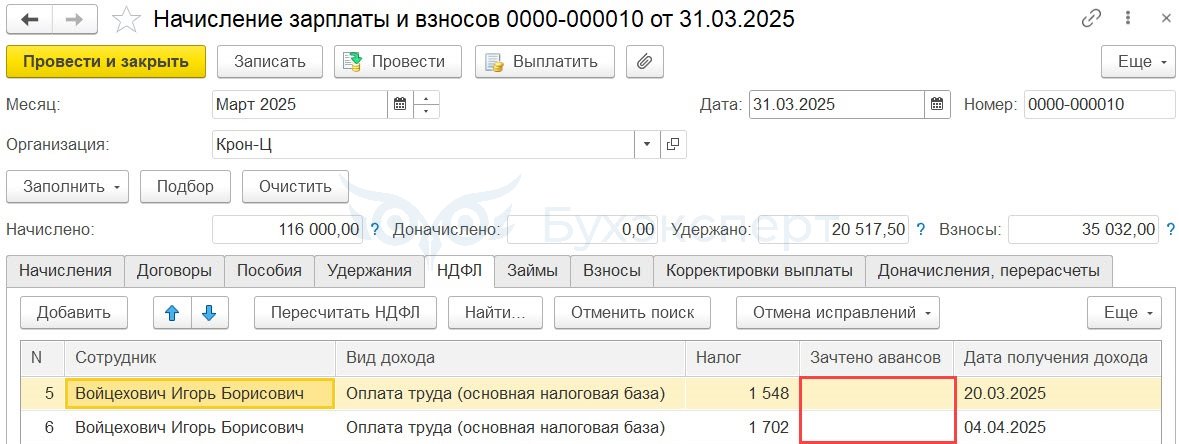

Начиная с аванса за март, зачет больше не производится. При расчете зарплаты за март на вкладке НДФЛ столбец Зачтено авансов также не заполнился.

Однако НДФЛ за прошлые месяцы не пересчитывается. Рассмотрим, как отменить ошибочный зачет НДФЛ по патенту с начала года.

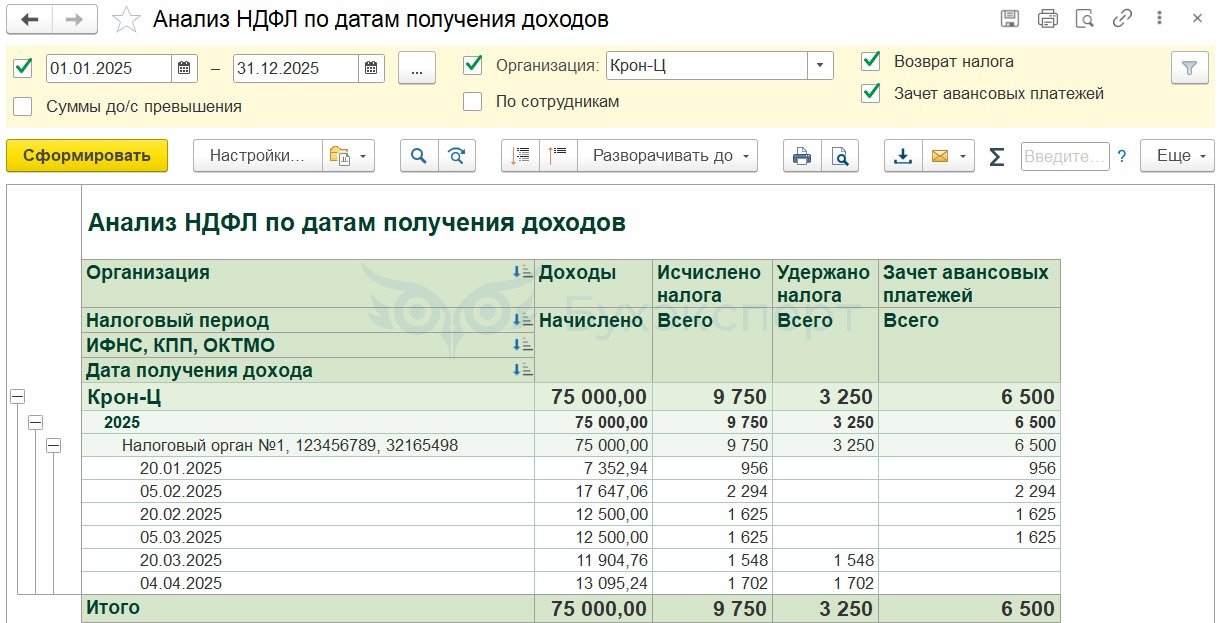

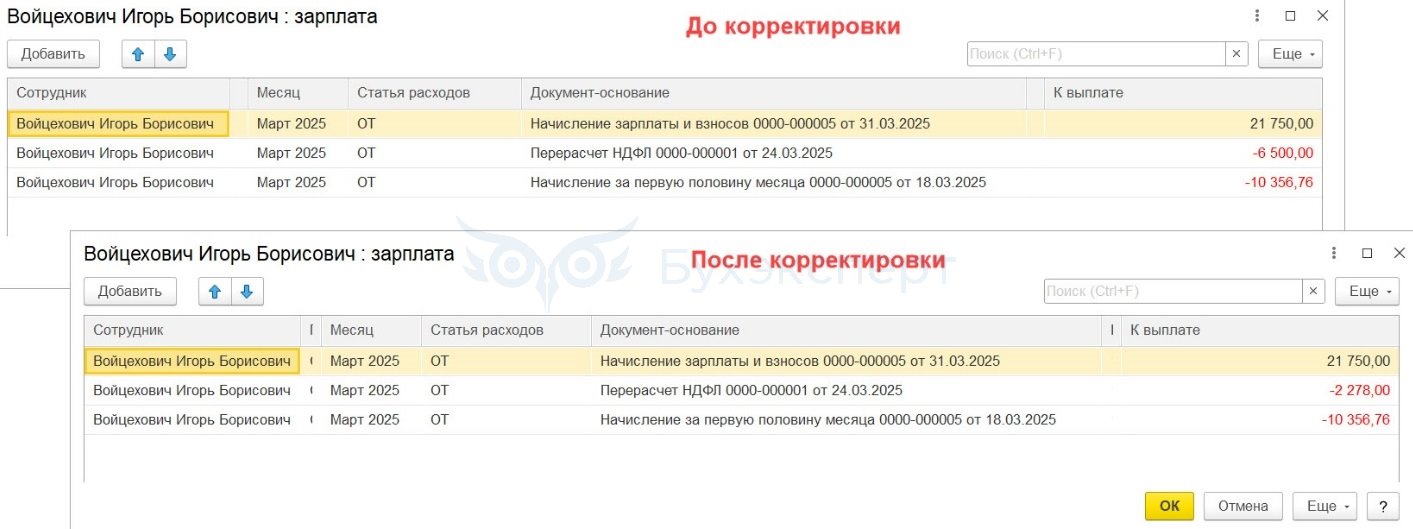

Для отмены зачета авансовых платежей по патенту с января, нужно вручную внести отрицательные суммы зачета с начала года. Чтобы понять, какие суммы и на какие даты нужно вносить, сформируем отчет Анализ НДФЛ по датам получения дохода с отбором по сотруднику. Сумма зачета НДФЛ по данным отчета 6 500 руб.

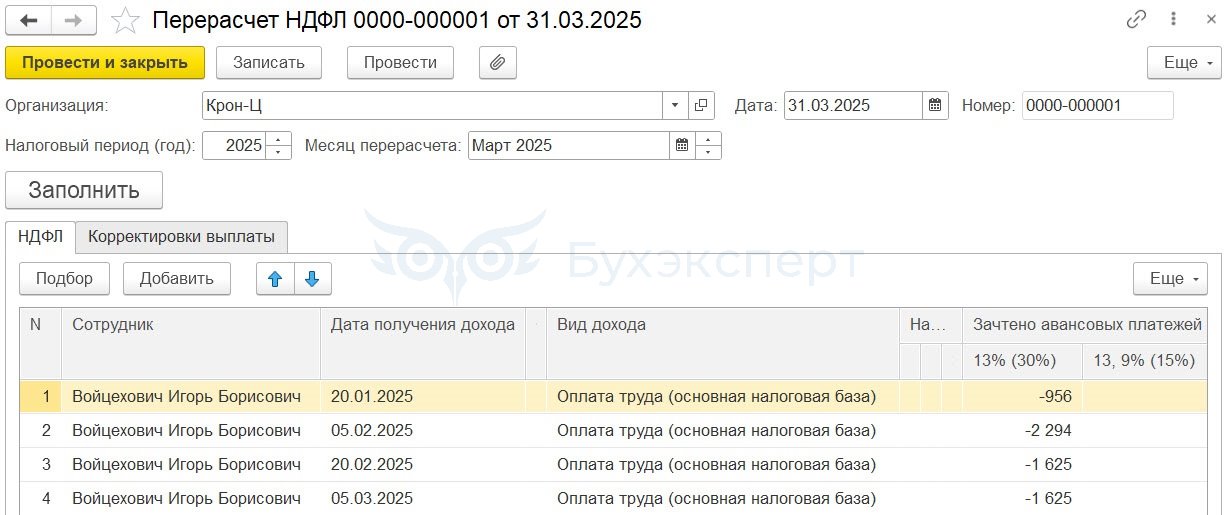

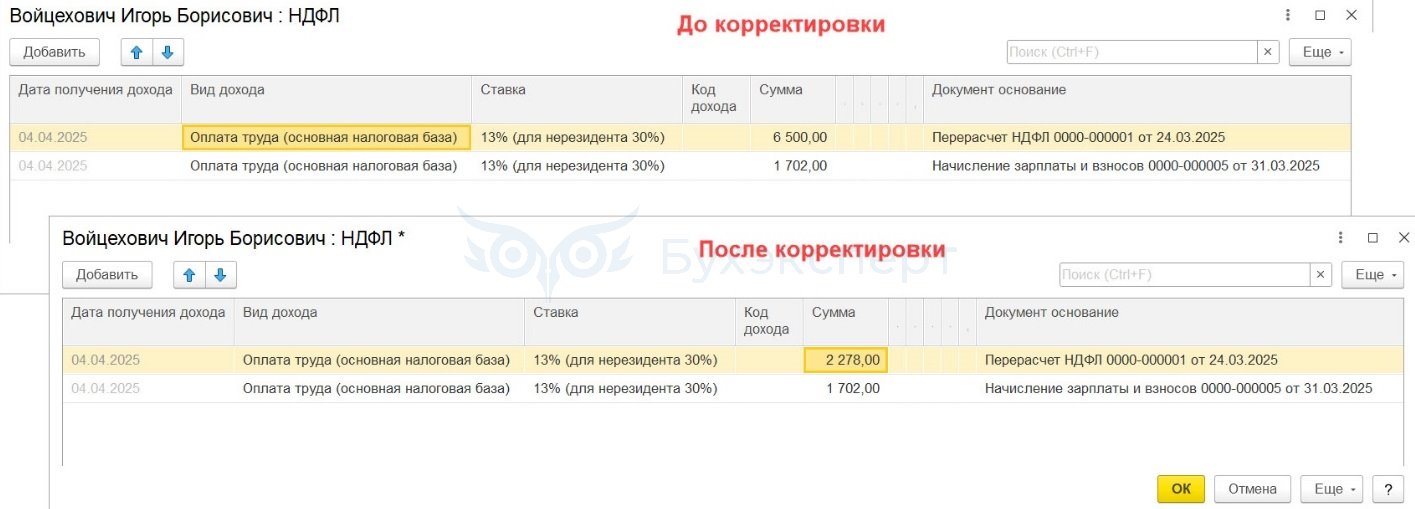

Создадим документ Перерасчет НДФЛ за март и на вкладке НДФЛ вручную заполним столбец Зачтено авансовых платежей отрицательными суммами зачета по каждой дате получения дохода с января. Таким образом, сторнируется вся сумма примененного зачета.

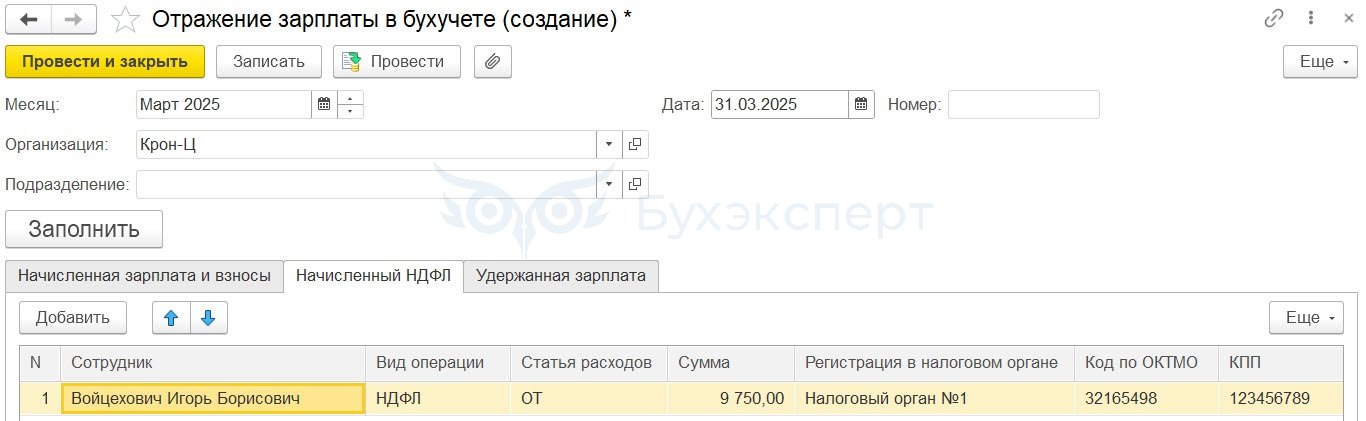

После отмены зачета авансовых платежей, в бухгалтерском учете увеличивается исчисленный налог:

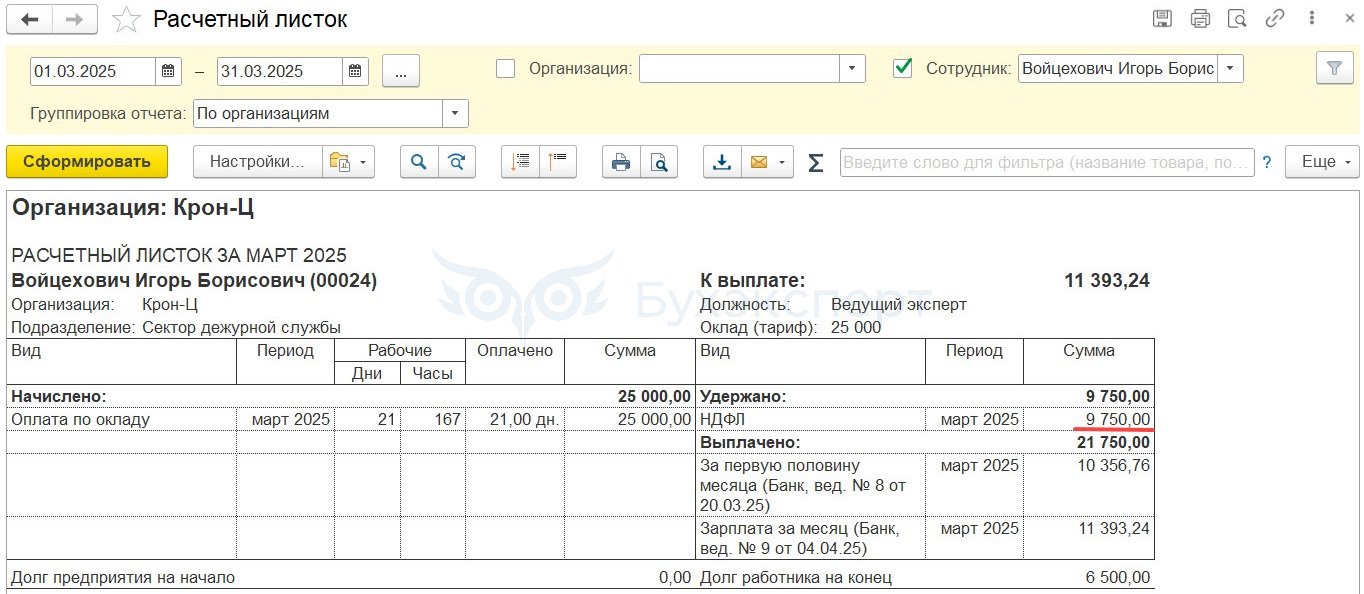

- В расчетном листке Войцеховича И. Б. за март видно, что сумма исчисленного НДФЛ (3 250 руб.) увеличена на сумму отмененного зачета (6 500 руб.) и составляет 9 750 руб.

- В документе Отражение зарплаты в бухучете за март на вкладке Начисленный НДФЛ по Войцеховичу И. Б. также отразилась сумма НДФЛ в размере 9 750 руб. Она состоит из налога с доходов за март (3 250 руб.) и отмененного зачета авансовых платежей (6 500 руб.)

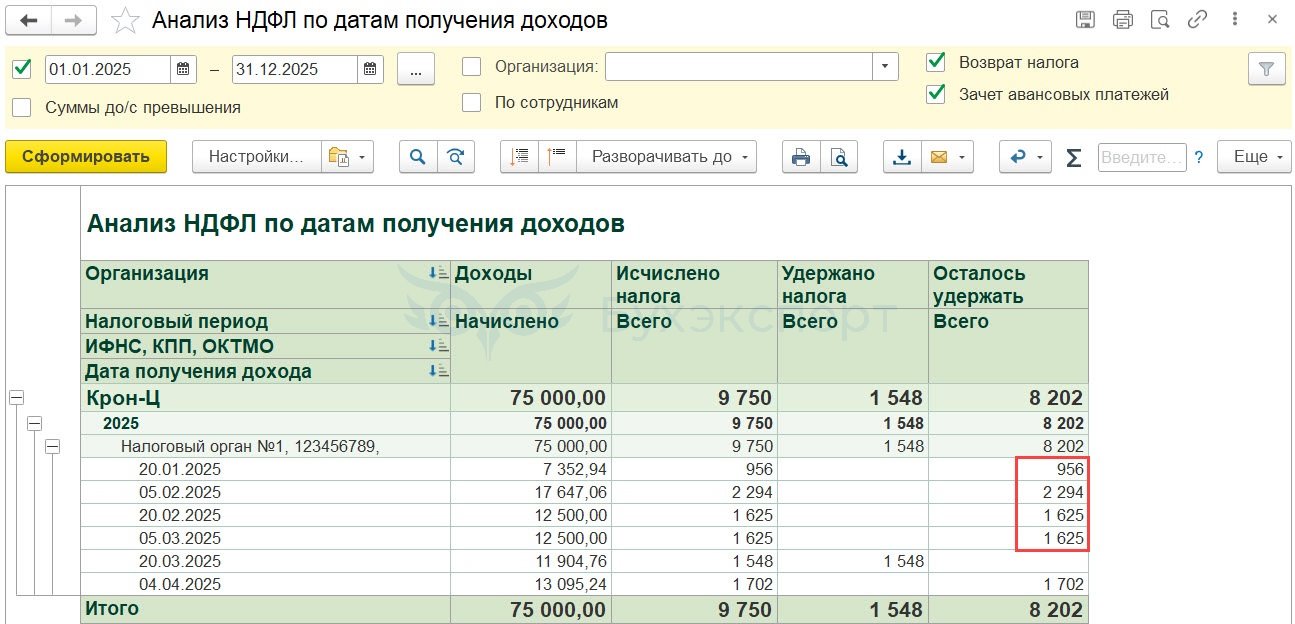

В налоговом учете появилась сумма неудержанного НДФЛ. Это видно в отчете Анализ НДФЛ по датам получения дохода. Суммы отмененных зачетов авансовых платежей по НДФЛ в размере 6 500 руб. попадают в колонку Осталось удержать.

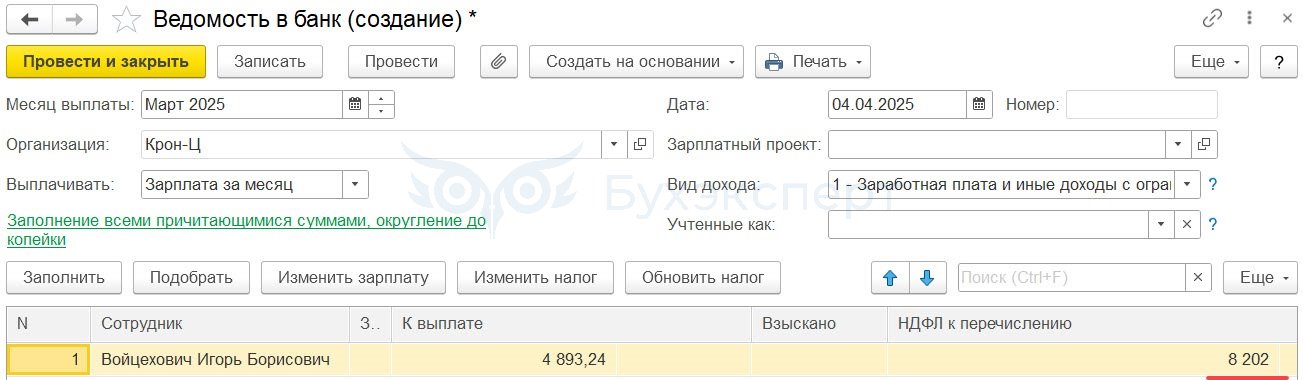

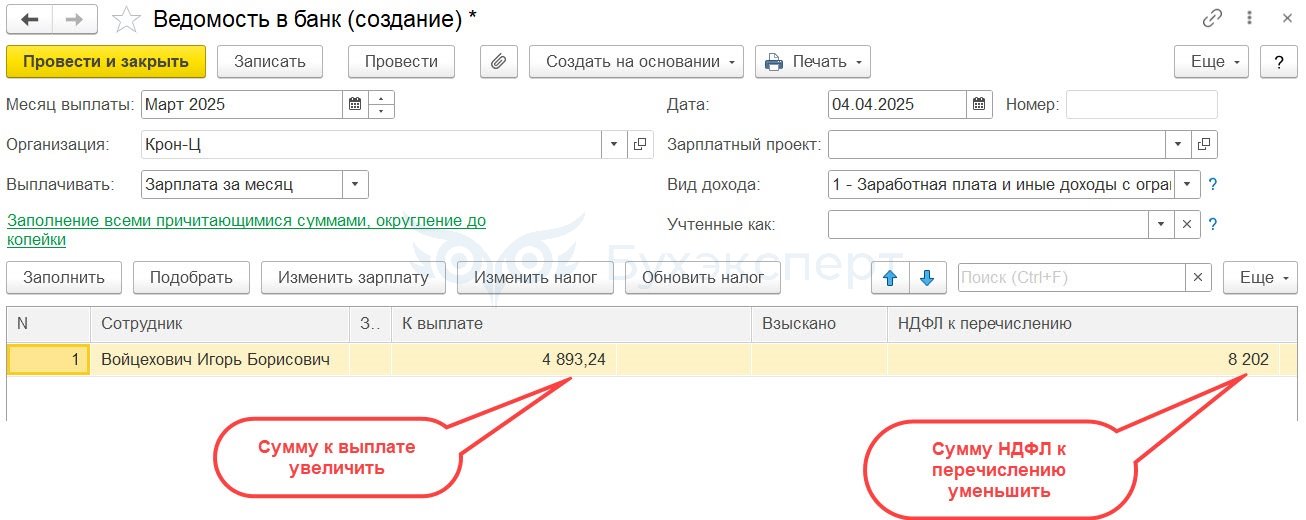

При последующих выплатах неудержанный НДФЛ должен быть удержан. При выплате зарплаты за март налог в ведомости удерживается полностью.

Важно помнить, что размер удерживаемого НДФЛ не может превышать 20% суммы к выплате. Об этом говорит ст. 138 ТК РФ. В ЗУП 3.1 не реализовано автоматическое ограничения суммы удерживаемого НЛФЛ. Поэтому, если налог будет больше, чем сумма к выплате, в ведомость автоматически сотрудник не попадет. Его нужно будет подобрать и вручную скорректировать суммы к выплате и НДФЛ к перечислению.

При этом сумму к выплате нужно будет указать в размере 80%.

НДФЛ к перечислению распределить следующим образом:

- налог текущего месяца удержать полностью

- налог прошлых периодов удержать в размере 20% выплаты

Может потребоваться провести корректировки несколько раз, пока весь налог не будет удержан.

Проведем расчет суммы к выплате по Войцеховичу И. Б. и суммы НДФЛ, которую можем удержать с работника при выплате зарплаты за март.

- Рассчитаем сумму к выплате по Войцеховичу И. Б. без учета удержания долга по НДФЛ:

- 25 000 (начислено за месяц) – 3 250 (НДФЛ за месяц) – 10 356,76 (выплаченный аванс) = 11 393,24 руб.

- Рассчитаем максимально возможный размер удержания долга по НДФЛ – 20% от суммы к выплате:

- 11 393,24 * 20% = 2 278,64 руб.

- Округлим полученное значение до целого числа в меньшую сторону, чтобы не нарушить прав работника – получим 2 278 руб.

- Определим общую сумму НДФЛ, которую сможем удержать при выплате зарплаты за март:

- 1 702 (НДФЛ с зарплаты за вторую половину марта) + 2 278 (удерживаемый долг по НДФЛ) = 3 980 руб.

- Рассчитаем сумму к выплате по Войцеховичу И. Б. с учетом удержания долга по НДФЛ:

- 11 393,24 (сумма к выплате без учета удержания долга по НДФЛ) – 2 278 (долг по НДФЛ, который можем удержать) = 9 115,24 руб.

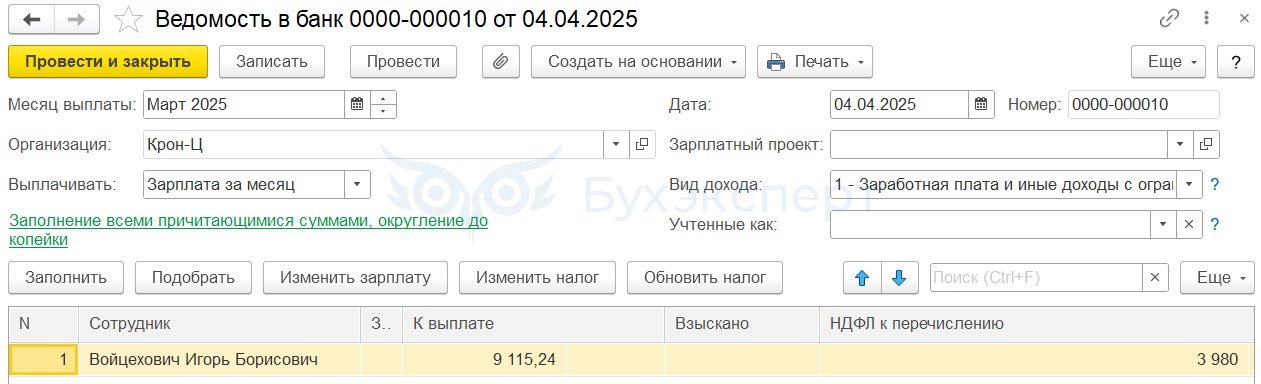

Таким образом, выплачиваем сотруднику ведомостью 9 115,24 руб. Удерживаем НДФЛ 3 980 руб., в том числе:

- Текущий налог за вторую половину марта – в размере 1 702 руб.

- Долг по НДФЛ за январь и февраль – в размере 2 278 руб.

При корректировке Ведомости редактируем значения в форме расшифровки суммы к выплате и НДФЛ:

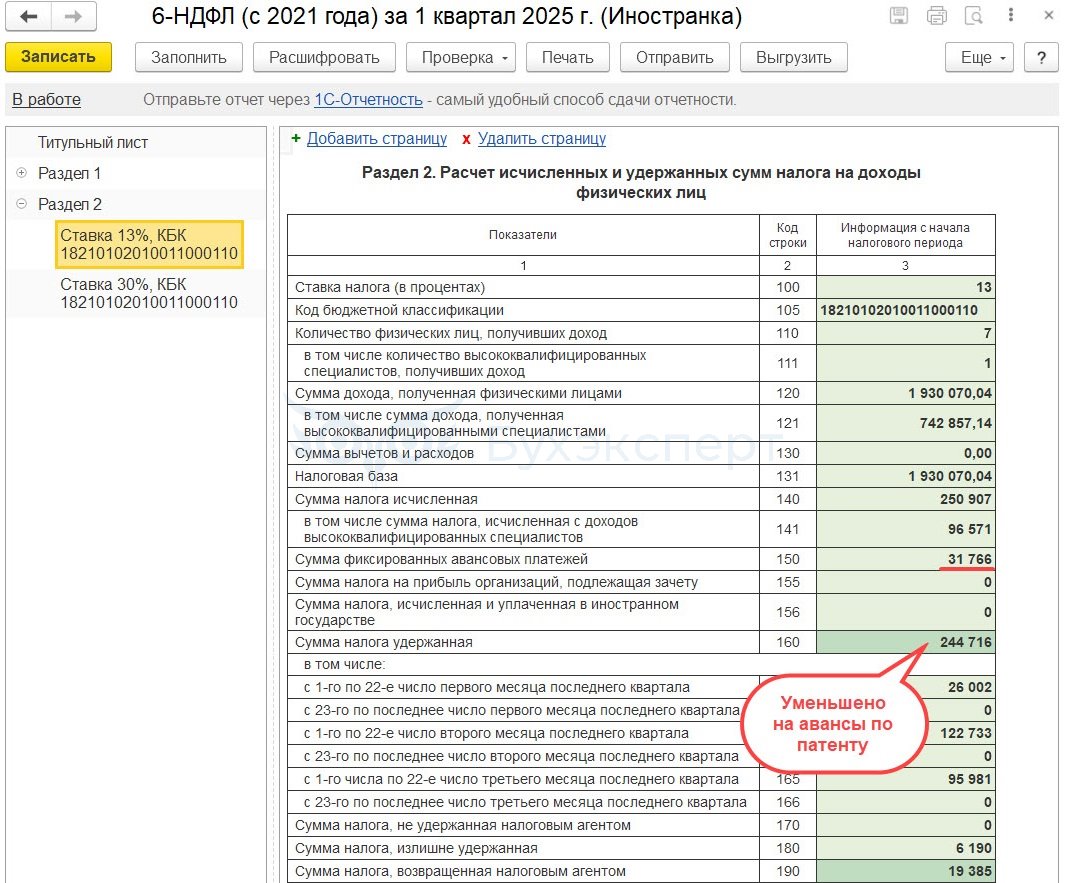

Особенности заполнения 6-НДФЛ по иностранцам на патенте

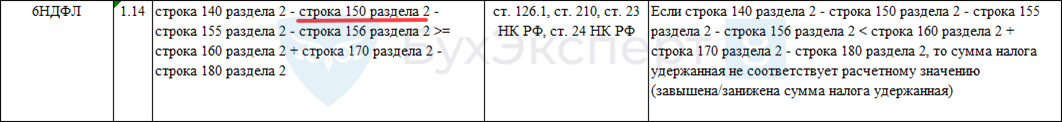

Нюансы заполнения 6-НДФЛ:

- Исчисленный НДФЛ (стр. 140) заполняется в полном размере

- Зачет авансов по патенте отражается в стр. 150 Раздела 2 6-НДФЛ

- Удержанный НДФЛ (стр. 160 — 166 и 020 — 026) заполняются за минусом зачтенных авансов по патенту

Проблем с КС 1.14 из-за зачета авансов по патентам не возникнет, т. к. стр. 150 в нем учитывается.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Спасибо очень понятный ролик

Ненавижу ролики, НЕНАВИЖУ, НЕНАВИЖУ!!!!!!!!!!!!!!!!!!!!!:(((((((((((((((((((((((((((((((

Почему нельзя продублировать содержание текстом?! Вы думаете у людей работы нет и куча времени на ролики?! У меня нормальное образование, я читать умею, в картинках не нуждаюсь.

Здравствуйте!

Мы пробуем разные варианты размещения информации, поэтому есть страницы только с видео.

Некоторым людям наоборот больше нравится смотреть видео, а не читать текст 🙂

Не совсем понятно. Если сотрудник устроился в марте, решил в сентябре прийти написать заявление на зачет. ИФНС ответила, сентябрь был ещё не закрыт. С сентябрем всё понятно, но что делать с мартом-августом? У сотрудника НДФЛ примерно такой же, как и авансовый платеж по патенту. НДФЛ до конца года не перекроет патент за предыдущие месяцы. Т.е. сотрудник может через ИФНС сам это вернуть в следующем году, подав декларацию, или я как работодатель должна сделать в декабре возврат НДФЛ (на платежи марта — августа)?

Здравствуйте! Посмотрите вот ту ответ Ольги: Возврат НДФЛ иностранцу на патенте за 2020г

Если есть сомнения, попробуйте уточнить в своем отделение ИНФС.

Спасибо столько ньюансов

А есть ли раскрытие этой темы в 1С Бухгалтерия? Не могу найти, а у меня 8 месяцев человек не приносил чеки по оплате патента, а потом уволился и написал заявление о возврате НДФЛ по патенту и ИФНС разрешила. Мучаюсь, никак не могу добиться от 1С БП правильного расчетного листочка

Здравствуйте! Задайте вопрос по разделе вопросов по БП.

Здравствуйте! Возврат НДФЛ должен производиться в соответствии со ст.231 НК РФ. Разве можно возвращать НДФЛ работникам без заявления о переплате?

Здравствуйте! Возврат НДФЛ делаем по заявлению сотрудника. Все верно!

Продолжу)) в примере 2 описывается ситуация: ..При начислении зарплаты за сентябрь происходит зачет авансового платежа по НДФЛ и за первую, и за вторую половину месяца.

Это противоречит законодательству. Не может зачитываться налог, когда он уже удержан и уплачен в бюджет. В данном случае мы можем говорить только возврате НДФЛ. Но прежде чем производить возврат НДФЛ работнику иностранцу, сначала должны его оповестить, далее получить заявление от сотрудника с указанием реквизитов.

Методологически неправильно «автоматом» возвращать налог без заявления.

Хотела бы обратить Ваше внимание, то мы не аудиторы. В общем случае: зачет суммы излишне уплаченного налога соответствующего вида возможен в счет погашения задолженности по НДФЛ налогового агента (Письмо ФНС России от 06.02.2017 N ГД-4-8/2085@). Я не смогла найти какого- особого Письмо ФНС, который бы определял особый порядок для сотрудников- иностранцев на патенте

Добрый день!

Во-первых, письмо ФНС России от 06.02.2017 N ГД-4-8/2085@ разъясняет зачет и возврат НДФЛ налоговым органом налоговому агенту, иными словами регулируется порядок возврата и зачета налога на лицевой счет налогового агента (налогоплательщика-организации) и к рассматриваемому вопросу не имеет никакого отношения.

Во-вторых. Указанное письмо потеряло актуальность в связи изменением законодательства с 01.01.2023 г.

Тем не менее, вопрос по зачету авансового платежа после того, как произведена выплата заработной платы за первую половину месяца (аванса) и был удержан налог, а впоследствии при начислении заработной платы за месяц он ОШИБОЧНО ЗАСЧИТЫВАЕТСЯ, а по факту ВОЗВРАЩЕТСЯ, является проблемным. На настоящий момент зарегистрирована ошибка в 1С ЗУП.

И если следовать вашим пояснениям, то придется нарушить п. 1 ст. 231 НК РФ.

Все-таки, хотелось бы со стороны экспертов получить более глубокую и правдивую информацию по решению приведенного примера 2!

Вы правильно заметили, что в примере 2 есть сложность. Поэтому мы его и рассмотрели. Но в этом примере нет Возврата НДФЛ. Там происходит именно зачет. Зачет можно осуществлять без заявление от сотрудника. Посмотрите, пожалуйста, публикацию: Отрицательный исчисленный и излишне удержанный НДФЛ .

Подскажите, пожалуйста, не планирует ли 1С реализовывать эту функциональность? Может, есть какое-то зарегистрированное обращение?

Здравствуйте! У нас такой информации. Вы можете задать этот вопрос разработчикам, написав вопрос на Линию консультацию: v8@1c.ru .

Добрый день! В рабочей базе в документе Авансовый платеж по НДФЛ есть возможность поставить галочку в окошке «Выплачен:» Что она даёт? В единственном регистре, который формируется документом, ничего не меняется после проставления этой галочки

Здравствуйте! Уточните, пожалуйста, о какой галочке идет речь. Проверила на релизах 3.1.35.48 ПРОФ и КОРП версии — не нашла ее.