Источник: Письмо Минфина от 23.05.2023 N 03-04-06/46796

Информация для: работодателей

Сотрудник, отправляясь в командировку, заключил договор ДМС со страховой компанией, чтобы застраховать свое здоровье на период командирования. Работодатель возместил ему потраченную сумму. Минфин разобрался, будет ли у сотрудника налогооблагаемый доход.

Да, будет, так как:

- в налоговую базу по НДФЛ включаются все доходы физлица в денежной и натуральной форме, а также доходы в виде материальной выгоды (ст. 41 НК РФ, ст. 210 НК РФ);

- в базе по НДФЛ отражаются страховые суммы, вносимые за физлиц (п. 3 ст. 213 НК РФ):

- из средств работодателей;

- из средств ИП и компаний, не являющихся работодателями, в отношении физлиц, за которых они вносят страховые взносы. Кроме случаев, когда физлиц страхуют по договорам обязательного страхования, договорам добровольного личного страхования или договорам добровольного пенсионного страхования;

- в перечне доходов, не облагаемых НДФЛ (ст. 217 НК РФ), не указана компенсация расходов по договору ДМС при направлении работника в командировку.

Поэтому если компенсируем сотруднику сумму страховки, на которую он сам потратился, придется исчислить и удержать с такой компенсации НДФЛ.

Если страхователем по договору ДМС выступает сама организация, облагаемого НДФЛ дохода у сотрудника не возникает. Но такой доход нужно учесть в Расчете по страховым взносам – поэтому его регистрируем в ЗУП 3.1. Как это сделать, смотрите в статье Как отразить стоимость ДМС в РСВ?

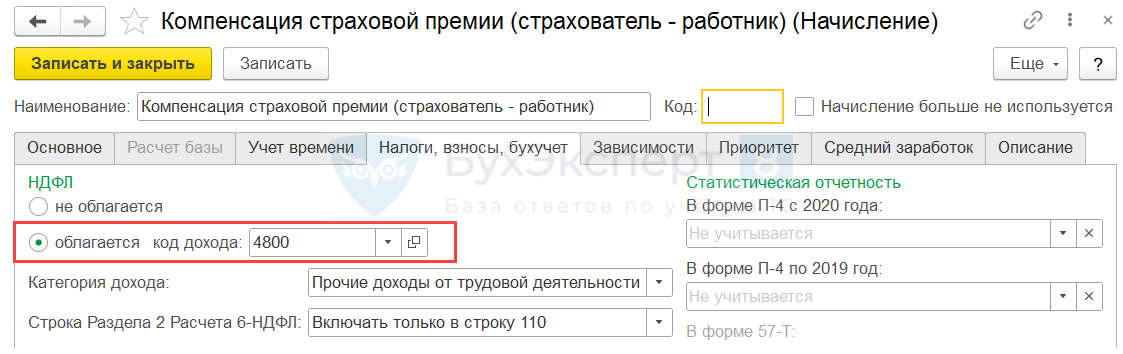

Если же работник потратился на ДМС сам и нужно компенсировать ему расходы, такой доход подлежит обложению НДФЛ. В этом случае при настройке начисления в ЗУП 3.1 будут особенности – на вкладке Налоги, взносы, бухучет нужно указать, что начисление облагается НДФЛ.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете