Как правильно оприходовать работы по монтажу оборудования от субподрядчика и как отразить их реализацию Заказчику?

- на каком счете учитываются работы для перепродажи, если работы выполняет подрядная организация;

- на каком счете учитываются работы, если работы выполняем собственными силами;

- как эти операции должны отражаться в декларации по налогу на прибыль?

Содержание

- Нормативное регулирование

- Реализация выполнения работ по монтажу оборудования через субподрядчика

- Пошаговая инструкция

- Отражение в учете работ по монтажу оборудования, выполненных субподрядчиком

- Регистрация СФ поставщика

- Реализация работ по монтажу

- Расчет себестоимости выполненных работ

- Принятие НДС к вычету по работам

Нормативное регулирование

В БУ такие расходы относятся к прямым расходам, т.к. данные расходы могут быть отнесены к конкретному виду реализуемых работ:

- Дт 20, 23 Кт 60

Прямые расходы включаются в себестоимость продаж только в момент реализации работ.

В НУ необходимо самостоятельно определить в учетной политике перечень прямых и косвенных расходов, связанных с выполнением работ (п. 1 ст. 318 НК РФ). Выбор должен быть экономически обоснованным (Письмо Минфина РФ от 30.05.2012 N 03-03-06/1/283).

В декларации по налогу на прибыль выполнение работ по монтажу оборудования отражается:

Доходы от реализации работ:

- Лист 02 Приложение N 1 стр. 011 "Выручка от реализации товаров (работ, услуг) собственного производства".

Фактическая себестоимость выполненных работ:

Получите понятные самоучители 2026 по 1С бесплатно:

- Лист 02 Приложение N 2 стр. 010 "Прямые расходы, относящиеся к реализованным товарам (работам, услугам)".

Реализация выполнения работ по монтажу оборудования через субподрядчика

Организация заключила договор услуг с ООО "Камелия" на выполнения монтажа оборудования на сумму 30 090 руб. (в т. ч. НДС 18%).

Монтаж оборудования осуществляется через субподрядную организацию.

22 января субподрядная организация ООО "Пионер" осуществила монтаж оборудования на сумму 21 240 руб. (в т. ч. НДС 18%).

23 января Заказчику выставлены акты на выполнение работ по монтажу оборудования.

Пошаговая инструкция

Рассмотрим пошаговую инструкцию оформления примера. PDF

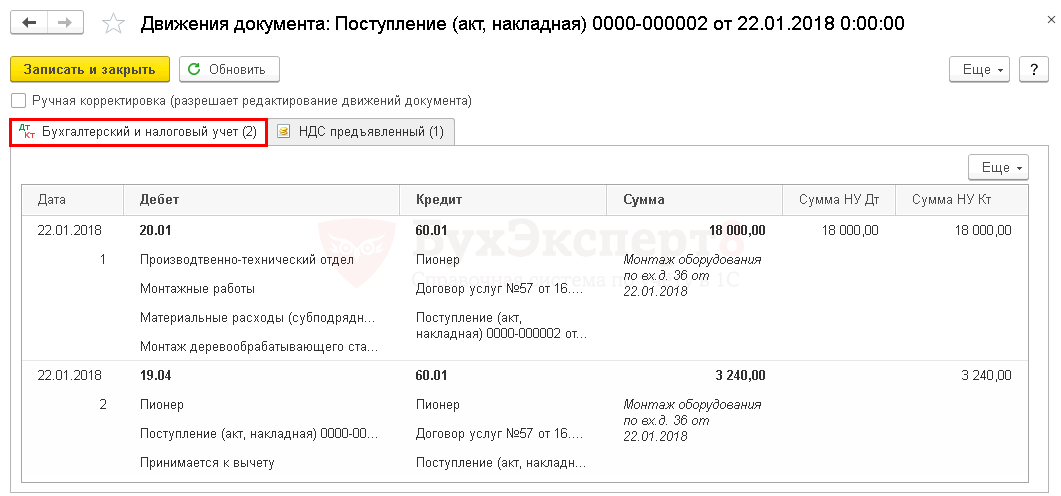

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Отражение в учете работ по монтажу оборудования, выполненных субподрядчиком | |||||||

| 22 января | 20.01 | 60.01 | 18 000 | 18 000 | 18 000 | Учет затрат на субподрядные работы | Поступление (акт, накладная) - Товары (накладная) |

| 19.04 | 60.01 | 3 240 | 3 240 | Принятие к учету НДС | |||

| Регистрация СФ поставщика | |||||||

| 22 января | --- | --- | 21 240 | Регистрация СФ поставщика | Счет-фактура полученный на поступление |

||

| 68.02 | 19.03 | 3 240 | Принятие НДС к вычету | ||||

| Реализация работ по монтажу | |||||||

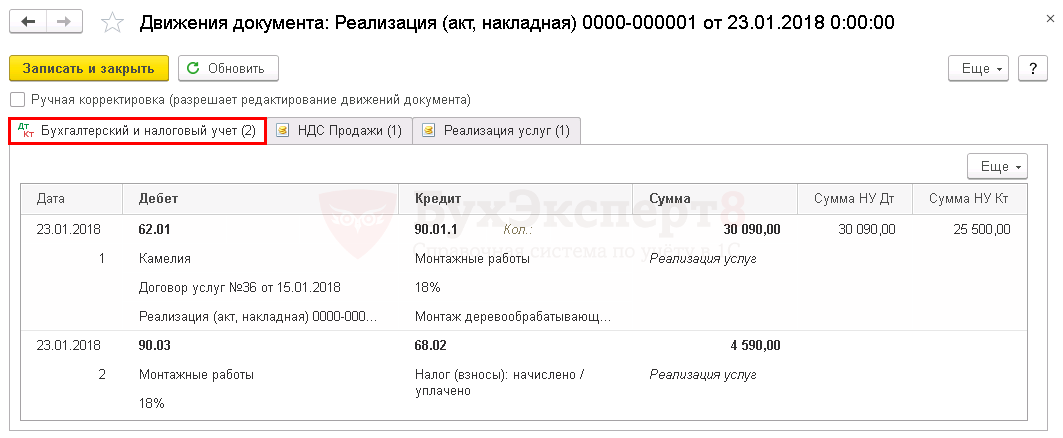

| 29 января | 62.01 | 90.01.1 | 30 090 | 30 090 | 25 500 | Выручка от реализации работ | Реализация (акт, накладная) - Услуги (акт) |

| 90.03 | 68.02 | 4 590 | Начисление НДС с выручки | ||||

| Выставление СФ на реализацию покупателю | |||||||

| 29 января | --- | --- | 30 090 | Выставление СФ на реализацию | Счет-фактура выданный на реализацию | ||

| --- | --- | 4 590 | Отражение НДС в книге продаж | Отчет Книга продаж | |||

| Расчет себестоимости выполненных работ | |||||||

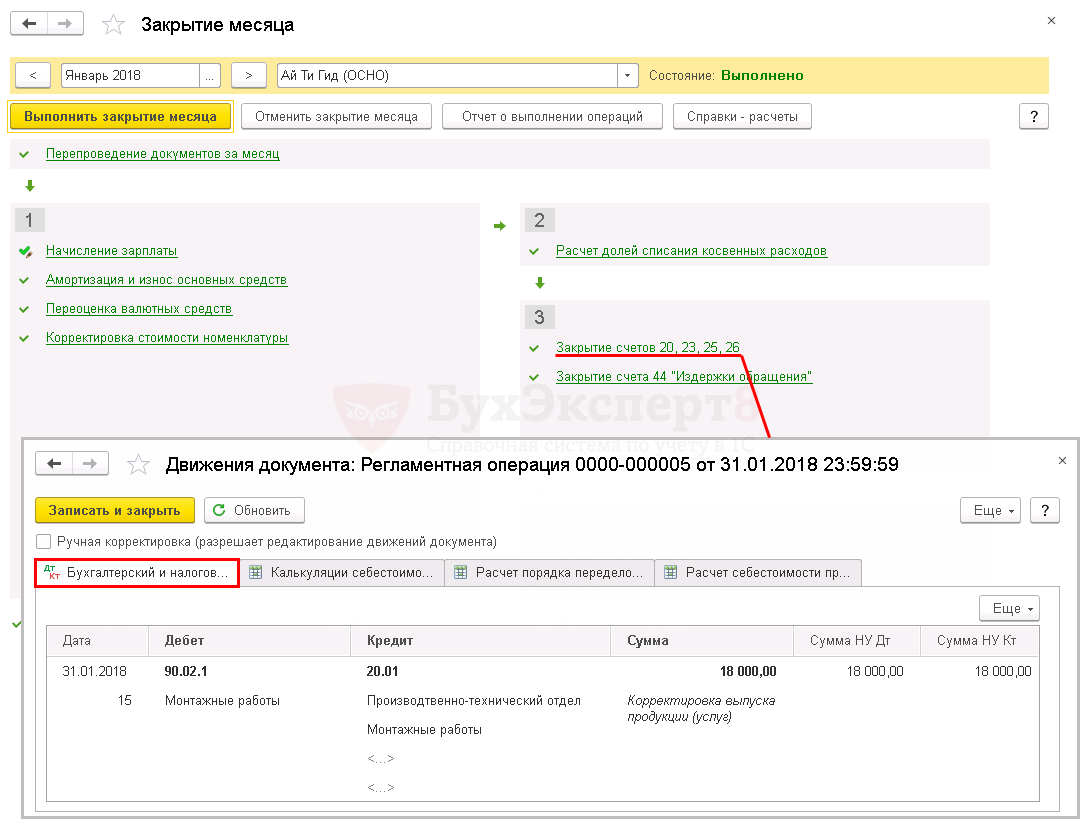

| 31 января | 90.02.1 | 20.01 | 18 000 | 18 000 | 18 000 | Корректировка себестоимости работ | Закрытие месяца - Закрытие счетов 20, 23, 25, 26 |

| Принятие НДС к вычету по работам | |||||||

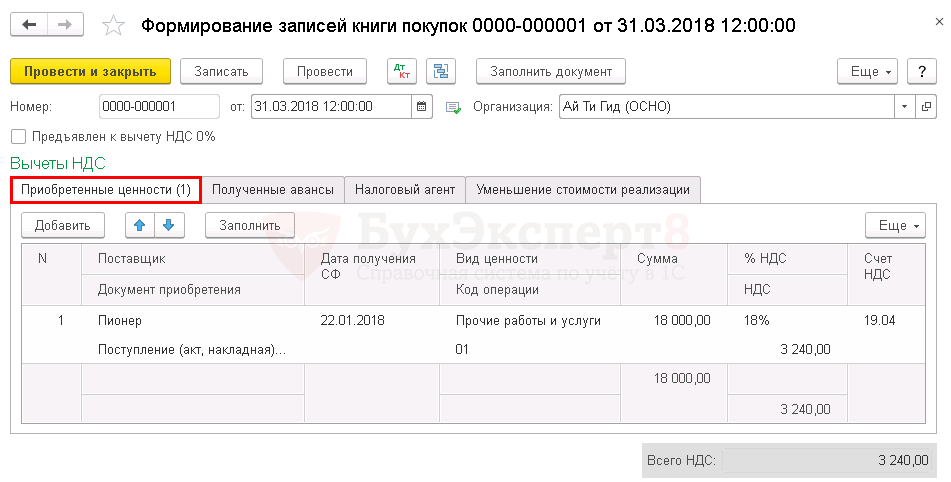

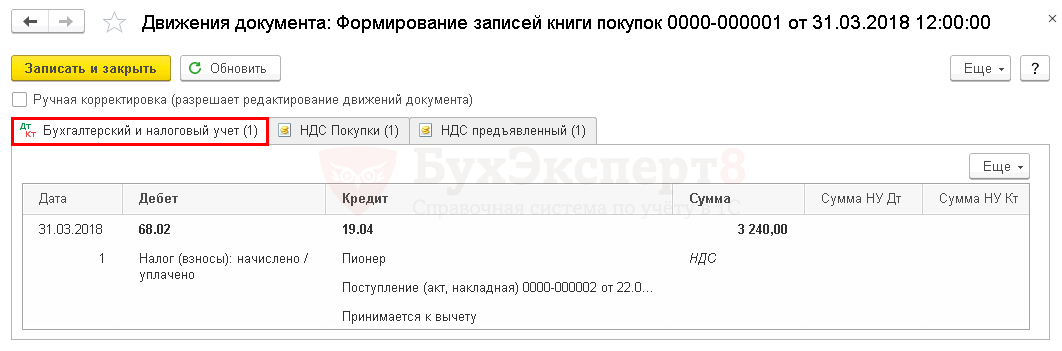

| 31 января | 68.02 | 19.04 | 3 240 | Принятие НДС к вычету | Формирование записей книги покупок | ||

| --- | --- | 3 240 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

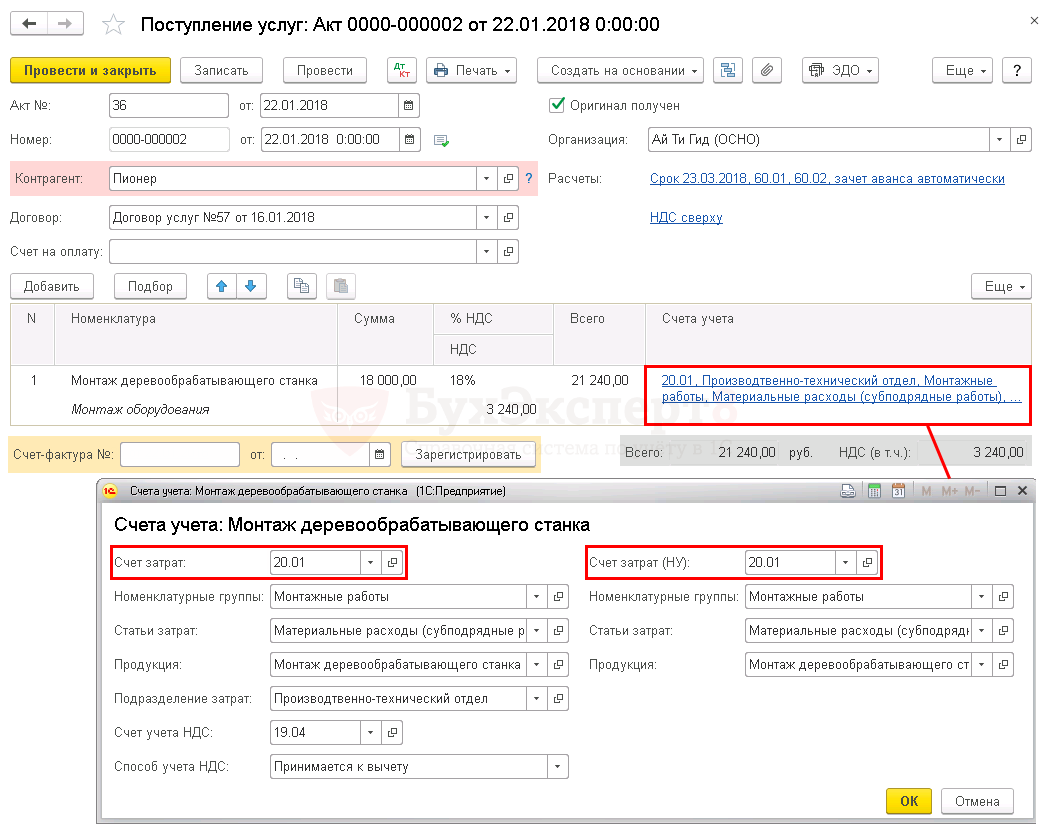

Отражение в учете работ по монтажу оборудования, выполненных субподрядчиком

Организация самостоятельно определяет в учетной политике перечень прямых и косвенных расходов, связанных с выполнением работ (п. 1 ст. 318 НК РФ).

Затраты, которые отражаются в себестоимости выполняемых работ, учитываются на счете 20 "Основное производство".

Поступление работ от субподрядчика оформляется документом Поступление (акт, накладная) вид операции Услуги в разделе Покупки – Покупки – Поступление (акты, накладные) – Поступление – Услуги (акт).

Рассмотрим особенности заполнения документа Поступление (акт, накладная) по данному примеру.

- в графе Счет учета необходимо указать счет 20.01 "Основное производство" и заполнить его аналитику;

- в поле Номенклатурная группа указать номенклатурную группу, по которой собираются затраты на выполнение работ монтажа, оказываемых заказчику.

В 1С появилась возможность относить затраты как по номенклатурным группам в общем, так и по каждой номенклатурной позиции.

Узнать более подробно про Варианты отнесения затрат и формирования себестоимости товаров (работ, услуг).

Если монтаж осуществляется собственными силами, то все затраты на монтаж относятся также на затратные счета 20.01 "Основное производство" или 23 "Вспомогательные производства".

Документы при этом могут быть разные, в зависимости от вида затрат, например:

- документ Начисление заработной платы – для отражения в затратах на монтаж расходов на заработную плату сотрудников, выполняющих монтаж;

- документ Требование-накладная – для списания необходимых материалов при монтаже.

Проводки по документу

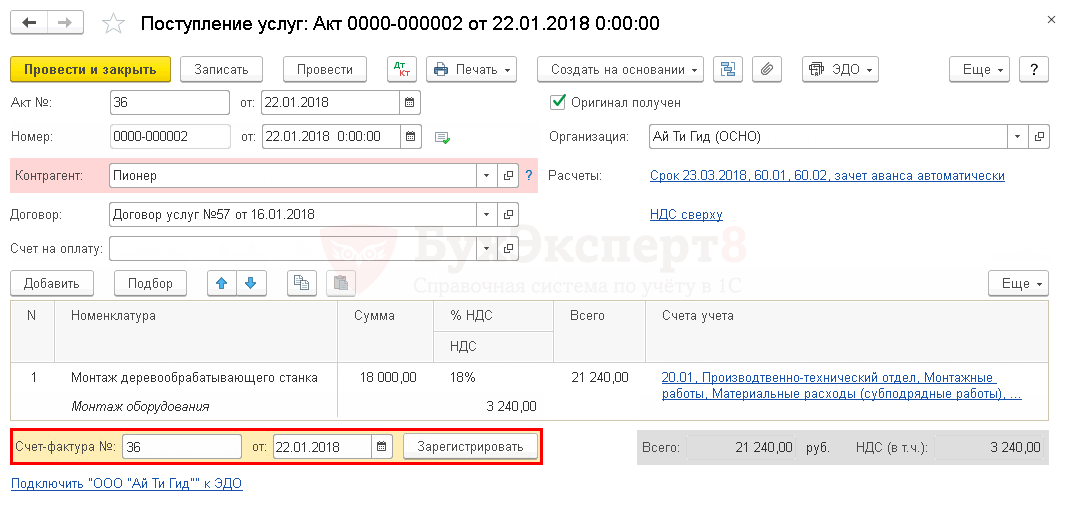

Регистрация СФ поставщика

Для регистрации входящего счета-фактуры, необходимо указать его номер и дату внизу формы документа Поступление (акт, накладная) и нажать кнопку Зарегистрировать.

Документ Счет-фактура полученный автоматически заполняется данными документа Поступление (акт, накладная).

- Код вида операции - 01 "Получение товаров, работ, услуг".

Если в программе не ведется раздельный учет PDF и в документе Счет-фактура полученный установлен флажок Отразить вычет НДС в книге покупок датой получения PDF, то при проведении документа Счет-фактура полученный будут сделаны проводки по принятию НДС к вычету.

В ином случае вычет НДС осуществляется документом Формирование записей книги покупок.

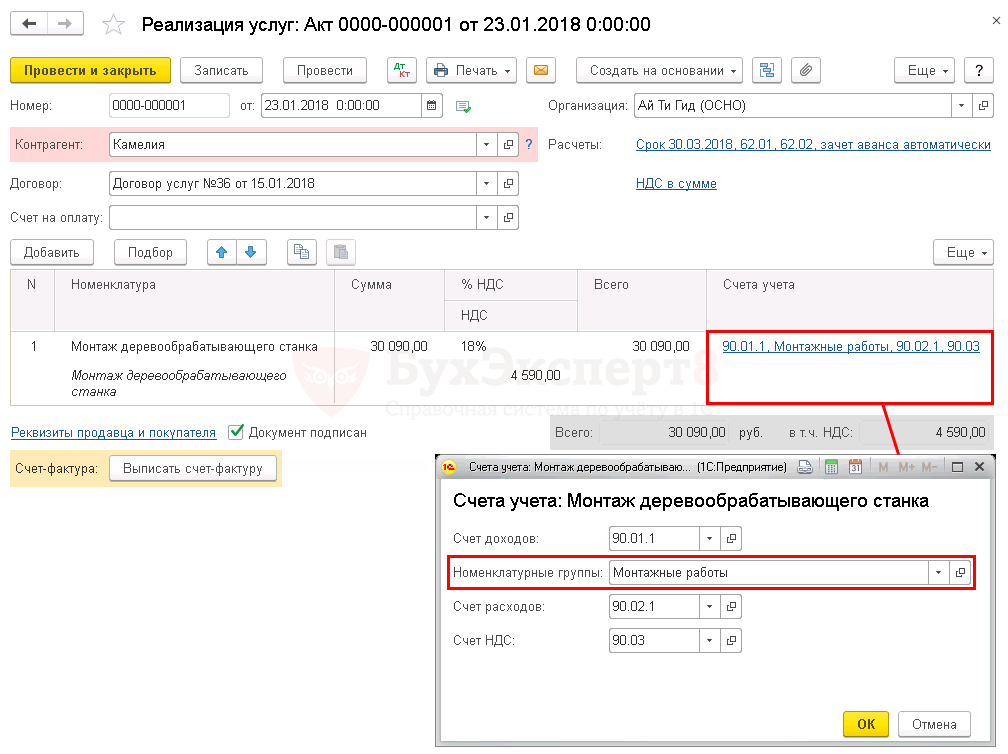

Реализация работ по монтажу

Выручка от реализации работ признается доходом от реализации (п. 1 ст. 249 НК РФ).

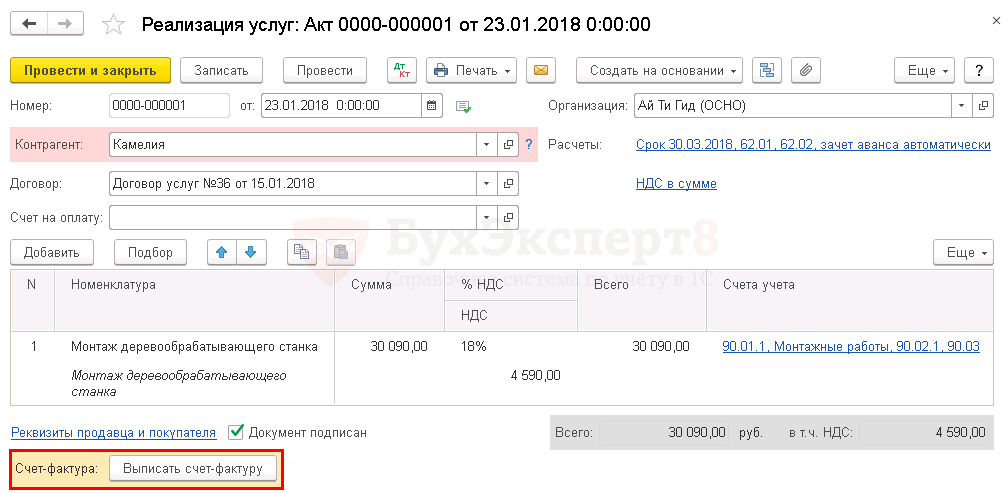

Реализация работ по монтажу отражается документом Реализация (акт, накладная) вид операции Услуги в разделе Продажи – Продажи – Реализация (акты, накладные) – Реализация – Услуги (акт).

Рассмотрим особенности заполнения документа Реализация (акт, накладная) по данному примеру.

В графе Счет учета необходимо указать Номенклатурную группу, на которую отнесены затраты по монтажу оборудования. Если указать не правильно необходимую аналитику, то счет 20.01 "Основное средство" может закрыться не корректно!

Проводки по документу

Декларация по налогу на прибыль

В декларации по налогу на прибыль доходы от реализации работ отражаются в составе: PDF

- Лист 02 Приложение N 1 стр. 011 "Выручка от реализации товаров (работ, услуг) собственного производства".

Выставление СФ на реализацию покупателю

Счет-фактура на выполненные работы выписывается по кнопке Выписать счет-фактуру в нижней части документа Реализация (акт, накладная).

Документ Счет-фактура выданный автоматически заполняется данными документа Реализация (акт, накладная).

- Код вида операции - 01 "Реализация товаров, работ, услуг".

Выставленный счет-фактура автоматически отражается в Книге продаж.

Отчет Книга продаж можно сформировать из раздела Отчеты – НДС – Книга продаж. PDF

Декларация по НДС

В декларации по НДС отражается:

В Разделе 3 стр. 010 "Реализация…": PDF

- сумма реализации без учета НДС;

- сумма начисленного НДС по ставке 18%.

В Разделе 9 "Сведения из книги продаж":

- счет-фактура выданный, код вида операции "01».

Расчет себестоимости выполненных работ

Прямые расходы относятся к расходам текущего отчетного (налогового) периода по мере реализации услуг, в стоимости которых они учтены (п. 2 ст. 318 НК РФ).

Фактическая себестоимость реализованных работ определяется единовременно в конце месяца.

Расчет себестоимости выполненных работ осуществляется процедурой Закрытие месяца операция Закрытие счетов 20, 23, 25, 26 в разделе Операции – Закрытие периода – Закрытие месяца.

Декларация по налогу на прибыль

В декларации по налогу на прибыль фактическая себестоимость выполненных работ отражается в составе прямых расходов: PDF

- Лист 02 Приложение N 2 стр. 010 "Прямые расходы, относящиеся к реализованным товарам (работам, услугам)".

Принятие НДС к вычету по работам

НДС принимается к вычету при выполнении условий (п. 2 ст. 171 НК РФ):

- работы приобретены для деятельности, облагаемой НДС;

- в наличии правильно оформленный СФ (УПД);

- работы приняты к учету (п. 1 ст. 172 НК РФ).

Принятие НДС к вычету по приобретенному ОС оформляется документом Формирование записей книги покупок в разделе Операции - Закрытие периода - Регламентные операции НДС.

Для автоматического заполнения вкладки Приобретенные ценности необходимо воспользоваться кнопкой Заполнить.

Проводки по документу

Отчет Книга покупок можно сформировать из раздела Отчеты – НДС – Книга покупок. PDF

Декларация по НДС

В декларации по НДС сумма вычета НДС отражается:

В Разделе 3 стр. 120 "Сумма НДС, подлежащая вычету": PDF

- сумма НДС, принятая к вычету.

В Разделе 8 "Сведения из книги покупок":

- счет-фактура полученный, код вида операции "01».

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете