Учет нематериальных активов зачастую вызывает трудности как у начинающих, так и у опытных бухгалтеров. В этой статье мы рассмотрим особенности отражения в 1С операций по приобретению и вводу в эксплуатацию нематериального актива.

Вы узнаете:

- как оформляется поступление НМА в 1С 8.3 пошагово;

- о нюансах принятия НДС к вычету при приобретении нематериального актива;

- как отражается амортизация и продажа нематериального актива в 1С.

[jivo-yes]

Содержание

Учет НМА в 1С 8.3 — пошаговая инструкция

Организация, ведущая торговую деятельность, заключила договор на создание web-сайта, исключительные права на который будут принадлежать Организации. Сайт планируется использовать как интернет-магазин в течение 10 лет.

27 февраля подписан акт на выполненные работы по разработке сайта на сумму 144 000 руб. (в т. ч. НДС 20%).

28 февраля сайт введен в эксплуатацию.

Учетной политикой по БУ и НУ предусмотрено начисление амортизации линейным способом по всем объектам НМА.

20 декабря сайт продан за 600 000 руб. (в т. ч. НДС 20%).

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Приобретение НМА | |||||||

| 27 февраля | 08.05 | 60.01 | 120 000 | 120 000 | 120 000 | Принятие к учету внеоборотного актива | Поступление НМА |

| 19.02 | 60.01 | 24 000 | 24 000 | Принятие к учету НДС | |||

| Регистрация СФ поставщика | |||||||

| 27 февраля | — | — | 144 000 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| Ввод в эксплуатацию НМА | |||||||

| 28 февраля | 04.01 | 08.05 | 120 000 | 120 000 | 120 000 | Ввод в эксплуатацию | Принятие к учету НМА |

| Принятие НДС к вычету по НМА | |||||||

| 31 марта | 68.02 | 19.02 | 24 000 | Принятие НДС к вычету | Формирование записей книги покупок | ||

| — | — | 24 000 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

| Начисление амортизации | |||||||

| 31 марта | 44.01 | 05 | 1 000 | 1 000 | 1 000 | Начисление амортизации | Закрытие месяца — Амортизация НМА и списание расходов по НИОКР |

| Признание затрат на амортизацию в составе коммерческих (косвенных) расходов | |||||||

| 31 марта | 90.07.1 | 44.01 | 1 000 | 1 000 | 1 000 | Признание затрат на амортизацию в составе коммерческих (косвенных) расходов | Закрытие месяца — Закрытие счета 44 «Издержки обращения» |

| Реализация НМА | |||||||

| 20 декабря | 44.01 | 05 | 1 000 | 1 000 | 1 000 | Начисление амортизации за последний месяц | Передача НМА |

| 05 | 04.01 | 10 000 | 10 000 | 10 000 | Списание накопленной амортизации | ||

| 91.02 | 04.01 | 110 000 | 110 000 | 110 000 | Списание остаточной стоимости НМА | ||

| 62.01 | 91.01 | 600 000 | 600 000 | 500 000 | Выручка от реализации НМА | ||

| 91.02 | 68.02 | 100 000 | Начисление НДС с выручки | ||||

Поступление НМА в 1С 8.3 пошагово

Затраты организации в имущество, которое впоследствии будет принято в бухгалтерском учете в качестве нематериального актива, учитываются по счету 08.05 «Приобретение нематериальных активов» (план счетов 1С).

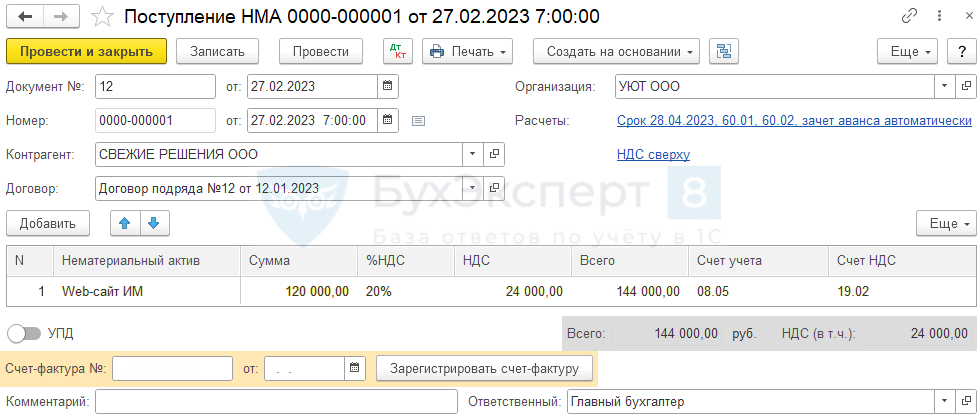

Приобретение НМА отражается документом Поступление НМА в разделе ОС и НМА —Поступление НМА.

В документе указывается:

Получите понятные самоучители 2026 по 1С бесплатно:

- Нематериальный актив — нематериальный актив из справочника Нематериальные активы;

- Вид объекта —Нематериальный актив;

PDF

PDF - Счет учета — 08.05 «Приобретение нематериальных активов»;

- Счет НДС — 19.02 «НДС по приобретенным нематериальным активам».

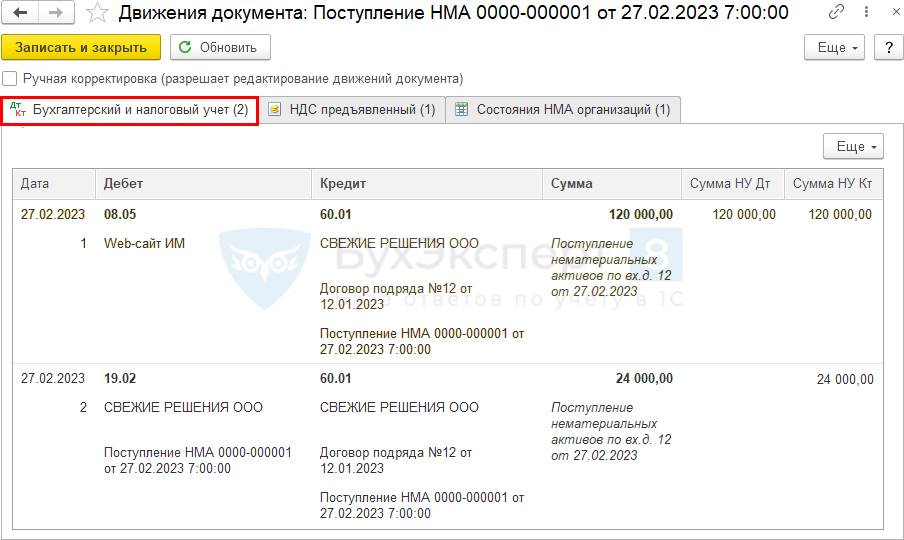

Проводки по документу

Документ формирует проводки:

- Дт 08.05 Кт 60.01 — оприходование НМА;

- Дт 19.02 Кт 60.01 — принятие к учету НДС.

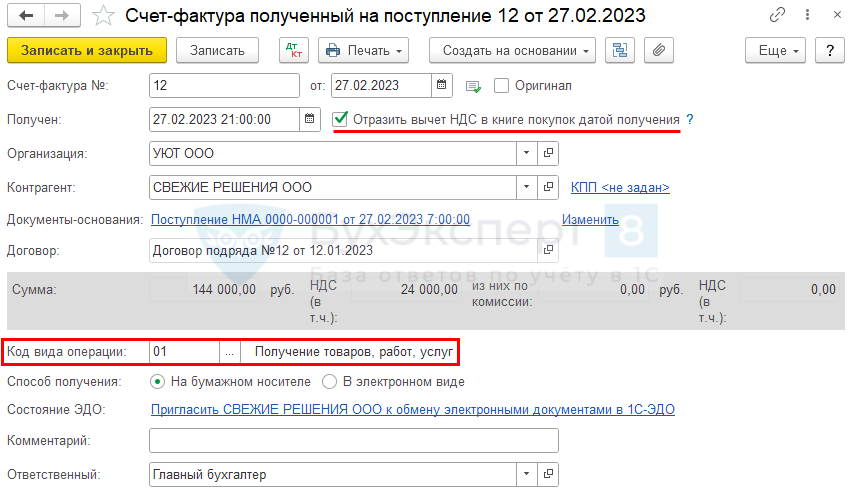

Регистрация СФ поставщика

Для регистрации входящего счета-фактуры от поставщика необходимо указать его номер и дату внизу формы документа Поступление НМА, нажать кнопку Зарегистрировать.![]()

Документ Счет-фактура полученный автоматически заполняется данными документа Поступление НМА.

- Код вида операции — значение 01 «Получение товаров, работ, услуг».

Независимо от того, установлен или нет в документе флажок Отразить вычет НДС в книге покупок датой получения, при его проведении не будут сделаны проводки по принятию НДС к вычету. Вычет НДС по НМА возможен только через документ Формирование записей книги покупок.

Ввод в эксплуатацию НМА

Нематериальные активы, используемые в организации, учитываются в дебете счета 04 «Нематериальные активы» (план счетов 1С) по первоначальной стоимости. Первоначальная стоимость НМА формируется исходя из фактических затрат на его приобретение и иных расходов, непосредственно связанных с приобретением и обеспечением условий для использования актива в запланированных целях, за исключением НДС и иных возмещаемых налогов (п. 6-8 ПБУ 14/2007, п. 3 ст. 257 НК РФ).

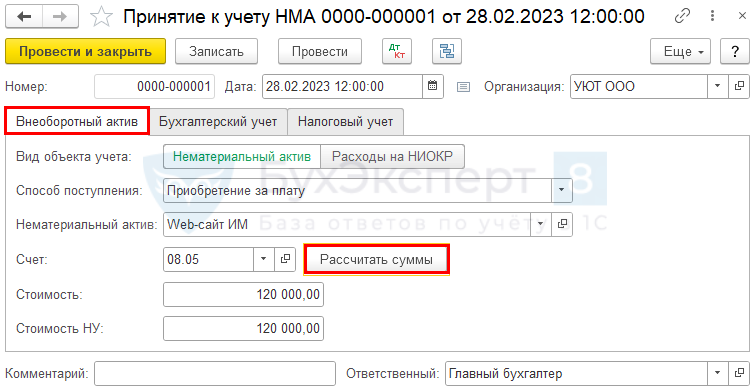

Принятие к учету НМА оформите документом Принятие к учету НМА в разделе ОС и НМА —Принятие к учету НМА.

Вкладка Внеоборотный актив

На вкладке Внеоборотный актив указываются данные приобретенного актива до ввода в эксплуатацию:

- Вид объекта учета — Нематериальный актив;

- Способ поступления — способ поступления внеоборотного актива в организацию, в нашем примере это Приобретение за плату;

- Нематериальный актив — ранее введенный нематериальный актив в справочнике Нематериальные активы;

- Счет — 08.05 «Приобретение нематериальных активов».

По кнопке Рассчитать суммы заполняются поля:

- Стоимость;

- Стоимость НУ.

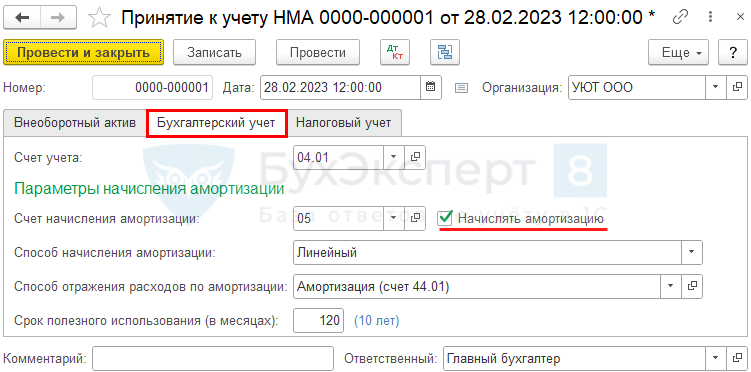

Вкладка Бухгалтерский учет

Стоимость НМА в БУ погашается посредством начисления амортизации. Если срок полезного использования НМА не определен, то амортизация не начисляется (п. 23 ПБУ 14/2007).

На вкладке Бухгалтерский учет указывается:

- Счет учета — 04.01 «Нематериальные активы организации»;

- Счет начисления амортизации — 05 «Амортизация нематериальных активов»;

- флажок Начислять амортизацию должен быть установлен: именно он влияет на автоматическое начисление амортизации в БУ при Закрытии месяца;

- Способ начисления амортизации — метод начисления по БУ, установленный в учетной политике организации;

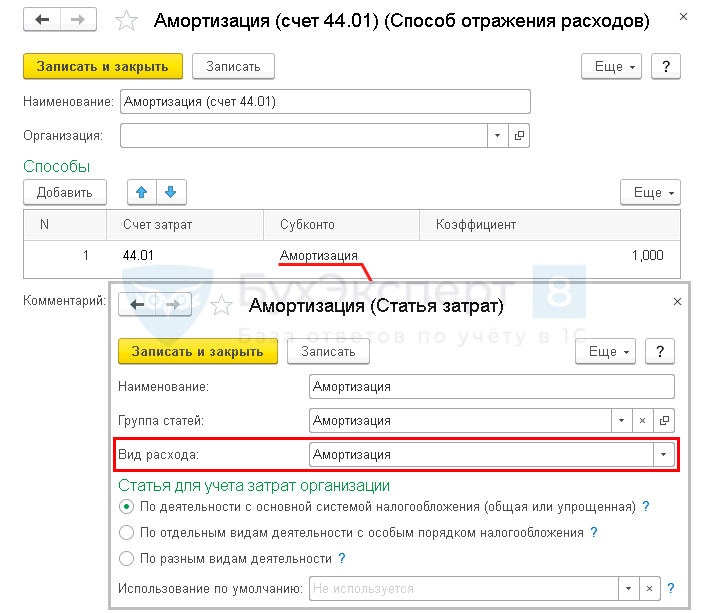

- Способ отражения расходов по амортизации — способ учета затрат на амортизацию НМА, выбирается из справочника Способы отражения расходов;

В нашем примере затраты учитываются по Дт 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» (план счетов 1С), т. к. расходы на амортизацию торговых организаций включаются в состав коммерческих расходов в БУ (косвенных расходов — в НУ).

- Срок полезного использования (в месяцах) — предполагаемый срок полезного использования.

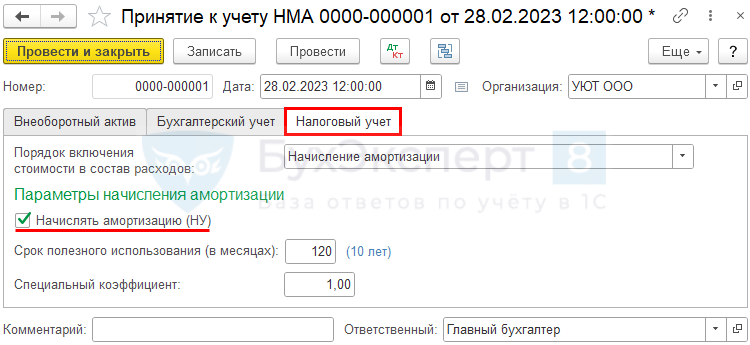

Вкладка Налоговый учет

Амортизируемым имуществом в НУ признается имущество, у которого (п. 1 ст. 256 НК РФ):

- срок полезного использования более 12 месяцев;

- первоначальная стоимость более 100 000 руб.

Если срок полезного использования НМА не определяется свидетельством, патентом, договором и проч., его невозможно определить, то норма амортизации устанавливается в расчете на срок равный 10 годам, но не более срока существования организации (п. 2 ст. 258 НК РФ)

На вкладке Налоговый учет указывается:

- Порядок включения стоимости в состав расходов — Начисление амортизации, т. к. в налоговом учете актив признается амортизируемым имуществом;

- флажок Начислять амортизацию должен быть установлен: именно он влияет на автоматическое начисление амортизации по НУ при Закрытии месяца;

- Срок полезного использования (в месяцах) — срок полезного использования, согласно установленной амортизационной группы НМА;

- Специальный коэффициент — понижающий коэффициент, если он установлен учетной политикой. В нашем примере он не установлен, поэтому данное поле не заполняем (п. 4 ст. 259.3 НК РФ).

К норме амортизации НМА могут применяться только понижающие коэффициенты. Повышающие коэффициенты (п. 1-3 ст. 259.3 НК РФ) предусмотрены исключительно для ОС.

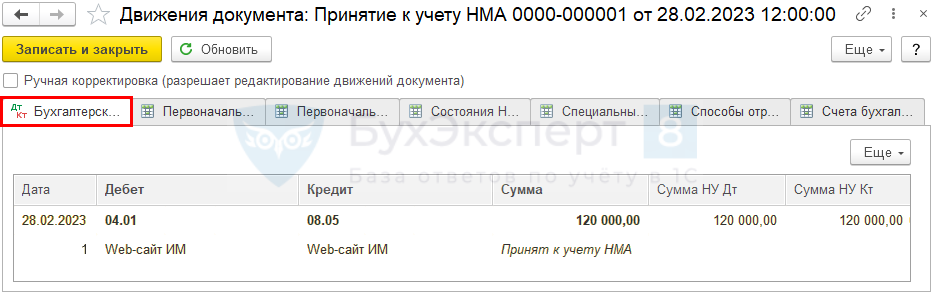

Проводки по документу

Документ формирует проводку:

- Дт 04.01 Кт 08.05 — ввод в эксплуатацию НМА.

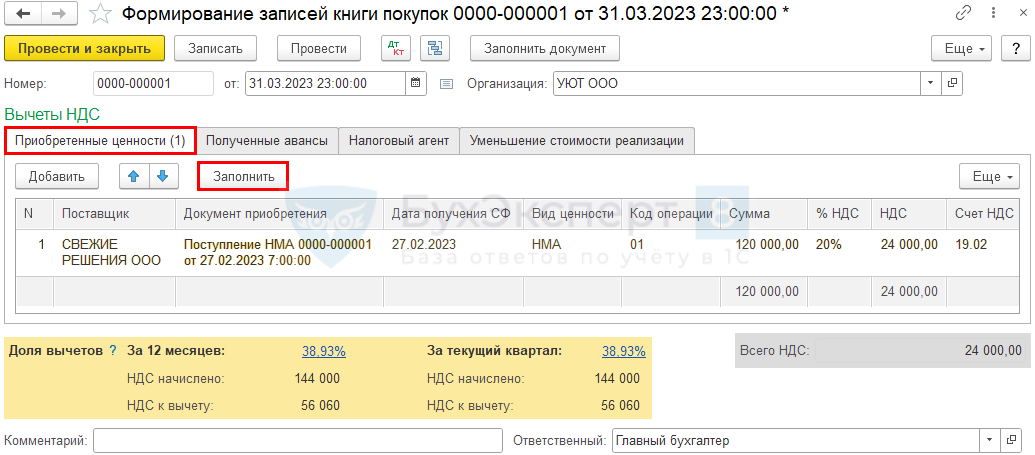

Принятие НДС к вычету по НМА

НДС принимается к вычету по НМА при выполнении условий (п. 2 ст. 171 НК РФ):

- НМА используются в деятельности, облагаемой НДС;

- в наличии правильно оформленный СФ (УПД);

- НМА приняты к учету на счете 08.05 «Приобретение нематериальных активов» (абз. 3 п. 1 ст. 172 НК РФ, Постановление ФАС Уральского округа от 25.12.2013 N Ф09-13315/13 по делу N А76-25197/2012).

Принять НДС к вычету можно в течение 3-х лет после постановки его на учет на счет 08.05 «Приобретение нематериальных активов». При этом НДС должен приниматься к вычету по НМА в полной сумме налога, указанной в счете-фактуре (п. 1, 1.1 ст. 172 НК РФ, Письмо Минфина от 19.12.2017 N 03-07-11/84699).

На данный момент в 1С принятие НДС к вычету возможно только после отражения НМА на счете 04.01 «Нематериальные активы организации», т. е. после проведения документа Принятие к учету НМА. В отличие от ОС это может стать причиной налогового риска.

В связи с тем, что НК РФ в целях принятия НДС к вычету не указывает, на каком именно бухгалтерском счете должен быть учтен объект НМА, не исключены разногласия с налоговиками по вопросу отсчета 3-хлетнего периода для заявления данного вычета — по аналогии с вычетом НДС по основным средствам (Определение ВС от 21.09.2015 N 309-КГ15-11146). По нематериальным активам подобной судебной практики не достаточно, чтобы делать какие-либо выводы.

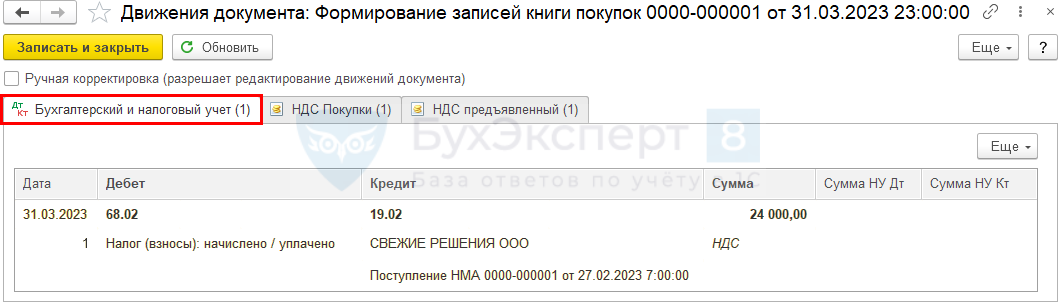

Принятие НДС к вычету по НМА оформите документом Формирование записей книги покупок в разделе Операции — Регламентные операции НДС. Для автоматического заполнения вкладки Приобретенные ценности воспользуйтесь кнопкой Заполнить.

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 19.02 — НДС принят к вычету.

Отчет Книга покупок можно сформировать из раздела Отчеты —Книга покупок. ![]() PDF

PDF

Декларация по НДС

В декларации по НДС сумма вычета отражается:

В Разделе 3 стр. 120 «Сумма НДС, подлежащая вычету»: ![]() PDF

PDF

- сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- счет-фактура полученный, код вида операции «01».

Начисление амортизации НМА

Нормативное регулирование

В БУ стоимость НМА погашается через начисление амортизации, начиная со следующего месяца после принятия объекта к учету и прекращается погашаться со следующего месяца после его выбытия или полного погашения стоимости НМА (п. 31-33 ПБУ 14/2007).

Начисление амортизации осуществляется по кредиту счета 05 «Амортизация нематериальных активов» в корреспонденции со счетами затрат. В нашем примере НМА учитывается для коммерческих нужд, поэтому затраты по начисленной амортизации относятся на издержки обращения в дебет счета 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» (план счетов 1С).

В НУ стоимость объекта НМА погашается через начисление амортизации, начиная со следующего месяца после ввода его в эксплуатацию и прекращает погашаться со следующего месяца после его выбытия или полного погашения стоимости (п. 4 ст. 259 НК РФ, п. 5 ст. 259.1 НК РФ).

В НУ начисленная амортизация может признаваться в составе прямых, косвенных или внереализационных расходов, в соответствии с учетной политикой по НУ. В нашем примере амортизация учитывается в составе косвенных расходов единовременно в последний день месяца начисления.

Узнать подробнее особенности начисления амортизации в 1С.

Принят Приказ Минфина от 30.05.2022 N 86н). Стандарт обязателен с отчетности за 2024, в УП можно прописать досрочное применение.

За автоматизацией в 1С можно следить здесь, дополнительно разместим информацию на сайте БЭ8.

Учет в 1С

Параметры начисления амортизации задаются:

- изначально — в документе Принятие к учету НМА;

- при изменении параметров начисления амортизации — в документе Изменение отражения амортизации НМА.

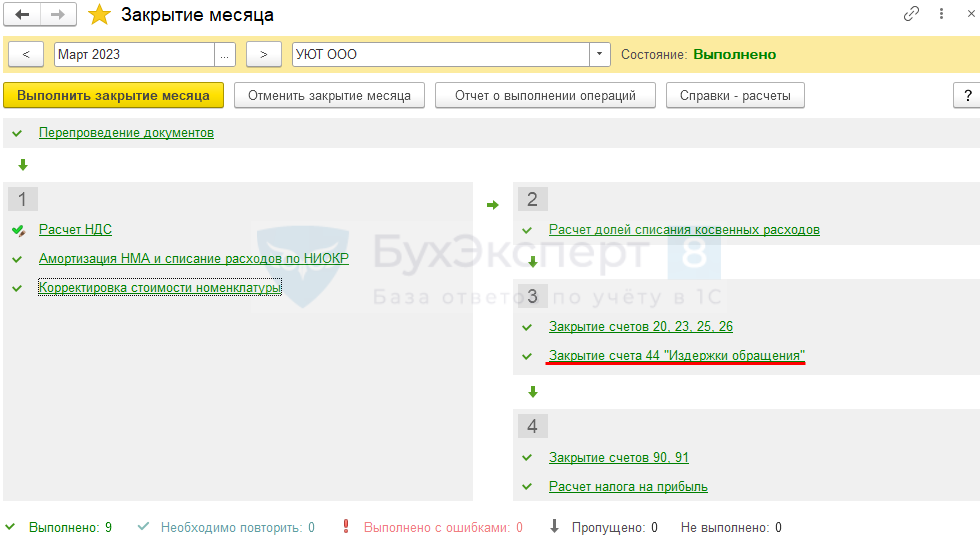

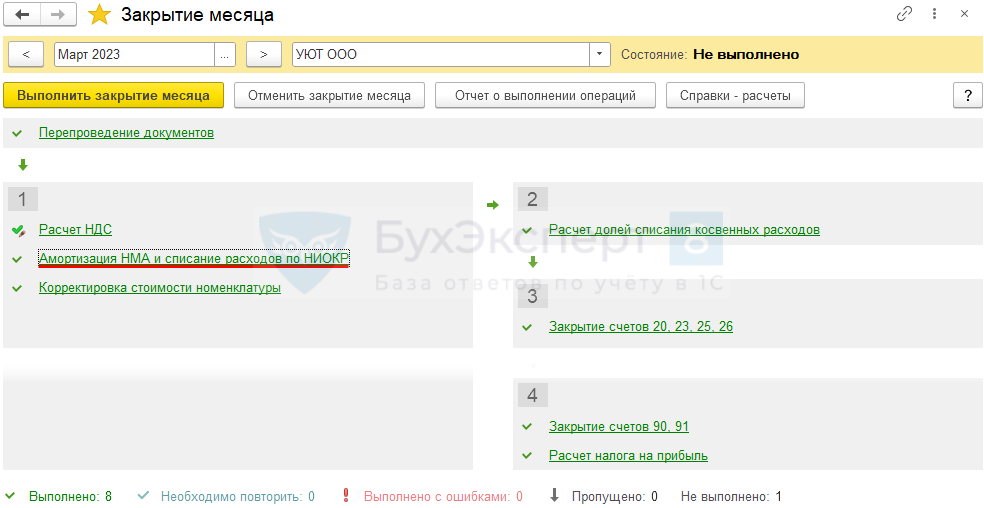

Ежемесячное начисление амортизации осуществляется при выполнении процедуры Закрытие месяца операция Амортизация НМА и списание расходов по НИОКР в разделе Операции —Закрытие месяца.

В нашем примере web-сайт принят к учету в качестве НМА и введен в эксплуатацию 28 февраля, следовательно, амортизация в БУ и НУ начисляется с марта.

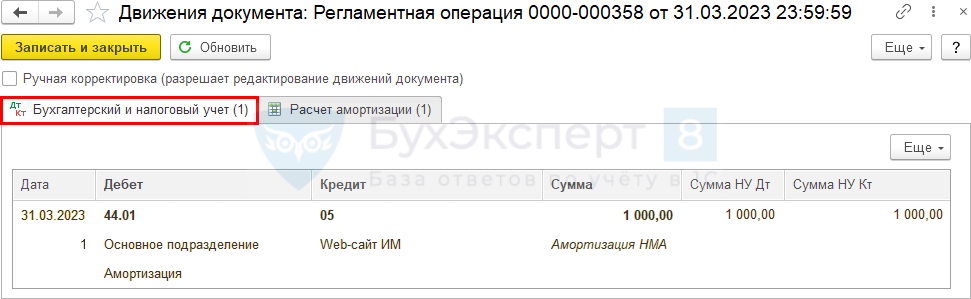

Проводки по документу

Документ формирует проводку:

- Дт 44.01 Кт 05 — начисление амортизации.

Аналогично осуществляется начисление амортизации за следующие месяцы до полного погашения стоимости. При выбытии НМА амортизация за последний месяц начисляется в документе выбытия, например, в документе Передача НМА.

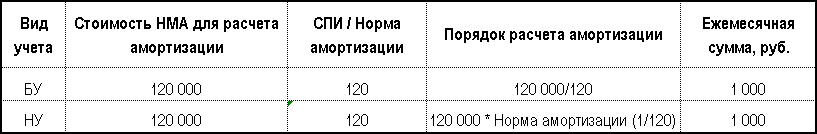

Проверка

Расчет амортизации:

Ежемесячная сумма амортизации в 1С рассчитана правильно.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа по расчету амортизации, например, Бухгалтерскую справку.

В 1С можно распечатать бланк расчета амортизации с помощью отчета Справка-расчет амортизации в разделе Операции — Закрытие месяца — кнопка Справки-расчеты — Амортизация.

В нем представлен расчет амортизации в БУ ![]() PDF и НУ

PDF и НУ ![]() PDF по отдельности, но с возможностью раскрыть сумму амортизации по месяцам начисления.

PDF по отдельности, но с возможностью раскрыть сумму амортизации по месяцам начисления.

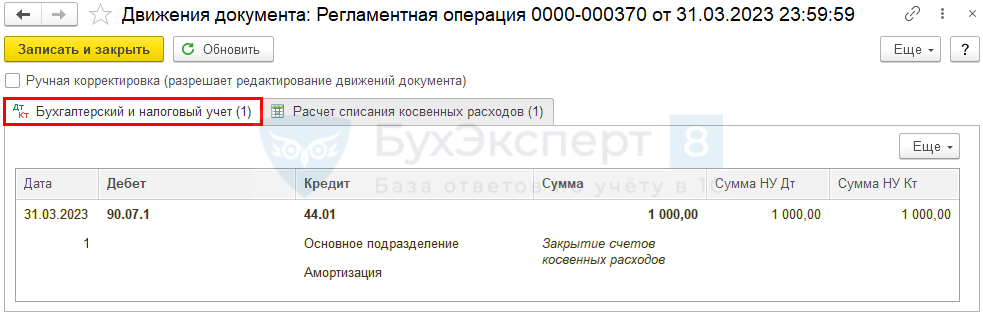

Признание затрат на амортизацию в составе коммерческих (косвенных) расходов

При закрытии месяца амортизация на счете 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» списываются полностью в Дт счета 90.07.1 «Расходы на продажу по деятельности с основной системой налогообложения» (план счетов 1С).

Для того чтобы издержки обращения отразились в составе расходов на продажу, необходимо запустить процедуру Закрытие месяца операция Закрытие счета 44 «Издержки обращения» в разделе Операции — Закрытие месяца.

Проводки по документу

Документ формирует проводку:

- Дт 90.07.1 Кт 44.01 — отражение в составе коммерческих расходов издержек обращения в размере суммы амортизации.

Продажа НМА проводки в 1С 8.3

В БУ на дату перехода исключительного права признайте:

- выручку — в прочих доходах (если операция по реализации НМА не освобождена от налогообложения НДС) (п. 3, 7, 1, 12, 16 ПБУ 9/99);

- остаточную стоимость — в прочих расходах (п. 11, 19 ПБУ 10/99).

В НУ:

- выручку признайте в составе доходов от реализации в целях налогообложения прибыли (п. 1 ст. 249 НК РФ).

- доход от реализации нужно уменьшить на остаточную стоимость НМА и расходы по реализации (пп. 1 п. 1 ст. 268 НК РФ).

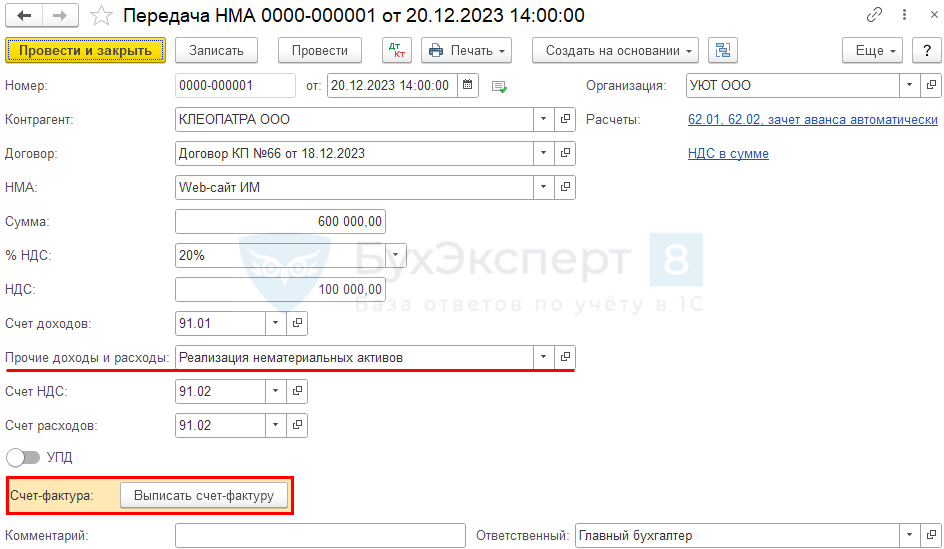

Реализацию нематактива отразите документом Передача НМА в разделе ОС и НМА.

Прочие доходы и расходы — предопределенная статья Реализация нематериальных активов.

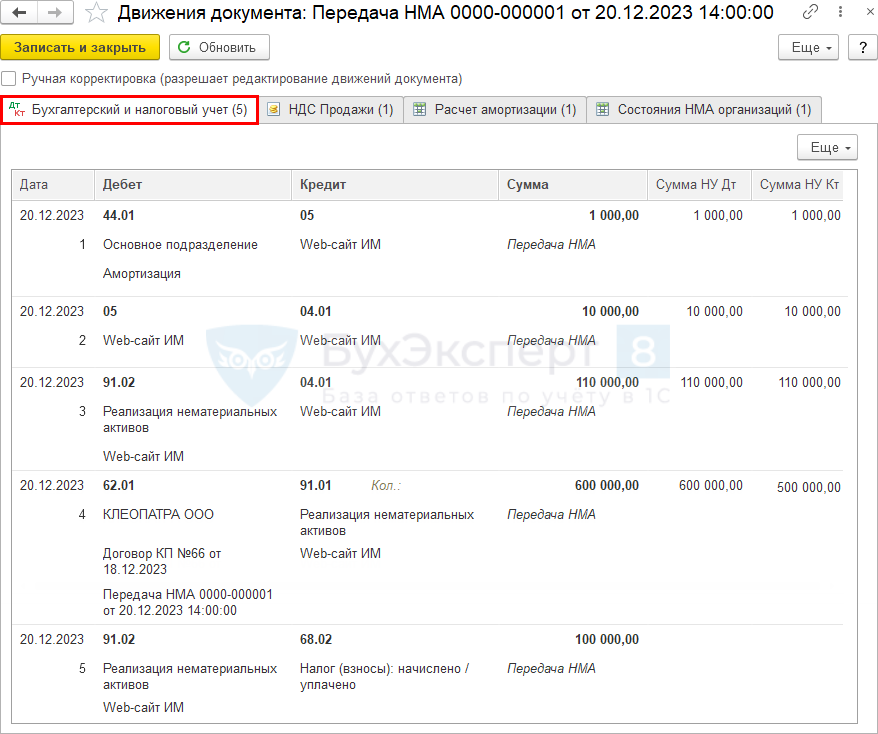

Проводки по документу

Документ формирует проводку:

- Дт 44.01 Кт 05 — начисление амортизации за месяц выбытия НМА;

- Дт 05 Кт 04.01 — списание накопленной амортизации для определения остаточной стоимости НМА;

- Дт 91.02 Кт 04.01 — списание остаточной стоимости НМА;

- Дт 62.01. Кт 91.01 — выручка от реализации НМА;

- Дт 91.02 Кт 68.02 — начисление НДС с реализации НМА.

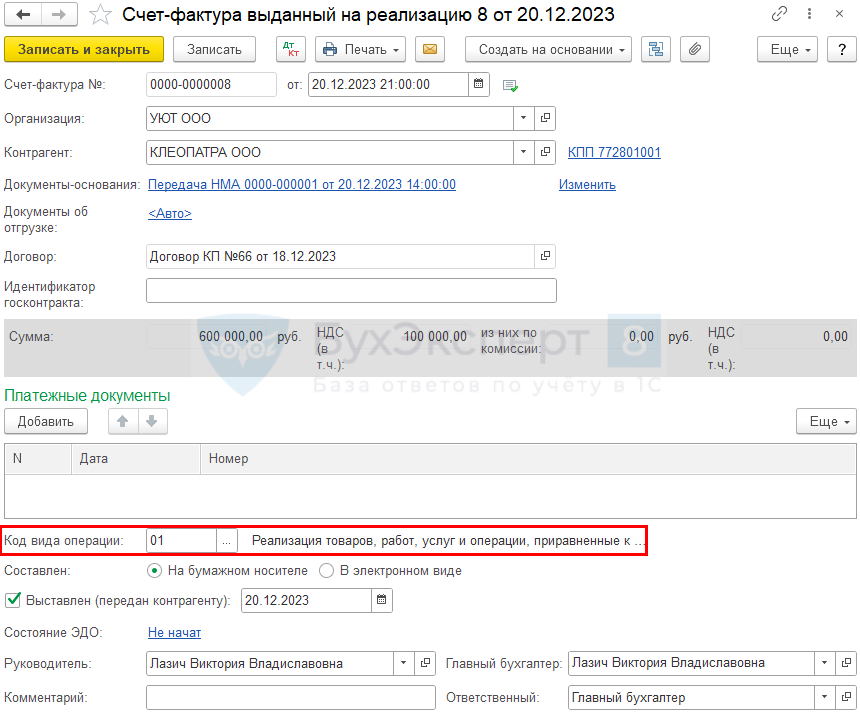

Выставление СФ на отгрузку покупателю

Выставить счет-фактуру покупателю можно по кнопке Выписать счет-фактуру документа Передача ОС.![]()

Данные счета-фактуры автоматически заполняются на основании документа Передача ОС.

- Код вида операции — 01 «Реализация товаров, работ и услуг и операции, приравненные к ней».

Декларация по налогу на прибыль

В декларации по налогу на прибыль операция по реализации НМА отражается: ![]() PDF

PDF

В Листе 02 Приложение N 3:

- стр. 030 «Выручка от реализации амортизируемого имущества»;

- стр.040 «Остаточная стоимость реализованного амортизируемого имущества и расходы, связанные с его реализацией»:

- стр. 050 «Прибыль от реализации амортизируемого имущества (без учета объектов, реализованных с убытком».

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете