Если единый налог при УСН, рассчитанный в общем порядке, меньше минимального налога, который равен 1% от признанных доходов за налоговый период, то организация уплачивает минимальный налог.

Разницу между минимальным налогом и налогом, рассчитанным в общем порядке, организация на УСН Доходы минус расходы имеет право учесть в расходах при исчислении налоговой базы в следующих налоговых периодах.

Рассмотрим особенности отражения в 1С учета разницы между минимальным налогом и налогом по УСН рассчитанным в общем порядке.

Вы узнаете:

- как отразить в программе 1С данную разницу;

- в каких строках Книги учета доходов и расходов (далее – КУДиР) и декларации по УСН отражается разница.

Содержание

Нормативное регулирование

Если по итогам налогового периода Организация на УСН Доходы минус расходы уплатила минимальный налог, то Налоговый кодекс позволяет учесть сумму разницы между минимальным налогом и налогом по УСН (далее – сумма разницы) в расходах следующих налоговых периодов, в т. ч. увеличить сумму убытков, которые могут быть перенесены на будущее в течение 10 лет (п. 6, п. 7 ст. 346.18 НК РФ).

Если по итогам налогового периода, в котором учитывается разница, образуется убыток, то в этом случае разница увеличивает сумму убытков, которые можно переносить в течение 10 лет (п. 6 ст. 346.18 НК РФ).

Получите понятные самоучители 2026 по 1С бесплатно:

См. также Перенос убытков прошлых периодов

Разница между уплаченным минимальным налогом и налогом, рассчитанным в общем порядке, учитывается в расходах только при расчете налога УСН по итогам года, авансовые платежи по итогам отчетных периодов на сумму разницы уменьшить нельзя (Письмо Минфина РФ от 15.06.2010 N 03-11-06/2/92).

Если организация сменила объект налогообложения с Доходы минус расходы на Доходы, то налогооблагаемую базу при УСН Доходы нельзя уменьшить на сумму разницы между минимальным налогом и налогом, рассчитанным в общем порядке за предыдущие периоды (Письмо Минфина РФ от 27.04.2011 N 03-11-11/106).

За какие периоды можно учесть сумму разницы между уплаченным минимальным налогом и рассчитанным налогом по УСН в составе расходов текущего налогового периода?

Ответ на этот вопрос читайте здесь

Пошаговая инструкция

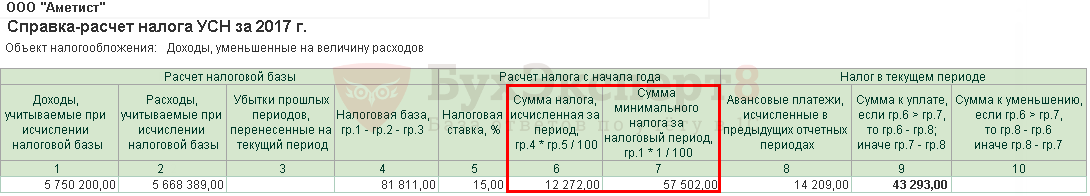

По результатам прошлого налогового периода Организация на УСН Доходы минус расходы получила прибыль в размере 81 811,13 руб.

Рассчитанный налог в общем порядке составил – 12 272 руб.

Минимальный налог составил – 57 502 руб.

Сумма исчисленного налога за прошедший налоговый период не превысила сумму рассчитанного минимального налога, поэтому Организация по итогам прошедшего года уплатила минимальный налог.

Разница между уплаченным минимальным налогом и налогом рассчитанным в общем порядке составила 45 230 руб.

В расходах текущего налогового периода Организация признала разницу между минимальным налогом и рассчитанным в общем порядке за предыдущий год.

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С |

| КУДиР | ||||||

| Расчет налога УСН за предыдущий год (2017 г.) | ||||||

| 31.12.17 | --- | --- | --- | 5 750 200 | Доход за налоговый период | Отчет Книга доходов и расходов УСН |

| --- | --- | --- | 5 668 389 | Расход за налоговый период | ||

| --- | --- | 81 811 | Определение налоговой базы | Закрытие месяца - Расчет налога УСН |

||

| --- | --- | 57 502 | Расчет минимального налога (1%) | |||

| --- | --- | 12 272 | Расчет налога при УСН (15%) | |||

| --- | --- | 14 209 | Зачет авансовых платежей | |||

| 99.01.9 | 68.12 | 43 293 | Начисление налога при УСН к доплате | |||

| Учет разницы в расходах (2018 г.) | ||||||

| 31.12.18 | --- | --- | 45 230 | Учет в расходах разницы между минимальным налогом и налогом, расчитанным в общем порядке | Регистрация суммы убытка УСН | |

| Расчет налога УСН за текущий год (2018 г.) | ||||||

| 31.12.18 | --- | --- | --- | 3 000 000 | Доход за налоговый период | Отчет Книга доходов и расходов УСН |

| --- | --- | --- | 315 093 | Расход за налоговый период | ||

| --- | --- | --- | 45 230 | Разница между уплаченным минимальным налогом и налогом расчитанным в общем порядке учтена в расходах | ||

| --- | --- | 2 639 677 | Определение налоговой базы | Закрытие месяца - Расчет налога УСН |

||

| --- | --- | 395 952 | Расчет налога при УСН (15%) | |||

| --- | --- | 177 736 | Зачет авансовых платежей | |||

| 99.01.9 | 68.12 | 218 216 | Начисление налога при УСН к доплате | |||

Расчет налога УСН за предыдущий год

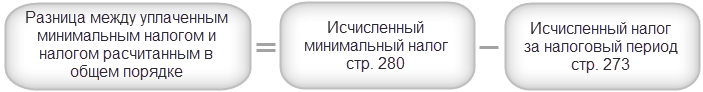

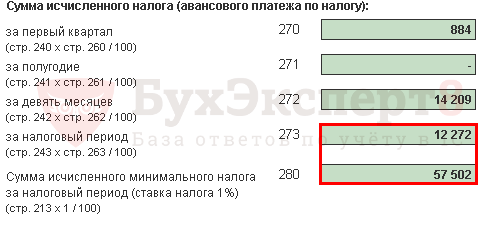

Сумма исчисленного налога за налоговый период, а также сумма минимального налога отражается в декларации по УСН в Разделе 2.2: PDF

- стр. 273 – сумма исчисленного налога за налоговый период;

- стр. 280 – сумма исчисленного минимального налога.

Проверить расчет суммы разницы между минимальным налогом и налогом, рассчитанным в общем порядке можно с помощью отчета Справка-расчет налога УСН в процедуре Закрытие месяца по кнопке Справки-расчеты - Расчет налога УСН.

Разница за 2017 год составила:

- 57 502 – 12 272 = 45 230 руб.

Учет разницы в расходах

Разница между уплаченным минимальным налогом и налогом, рассчитанным в общем порядке, учитывается в расходах, уменьшающих доходы при исчислении налоговой базы. А если по результатам налогового периода, в котором учтена разница, образуется убыток, то полученную сумму убытка можно переносить в течение 10 лет.

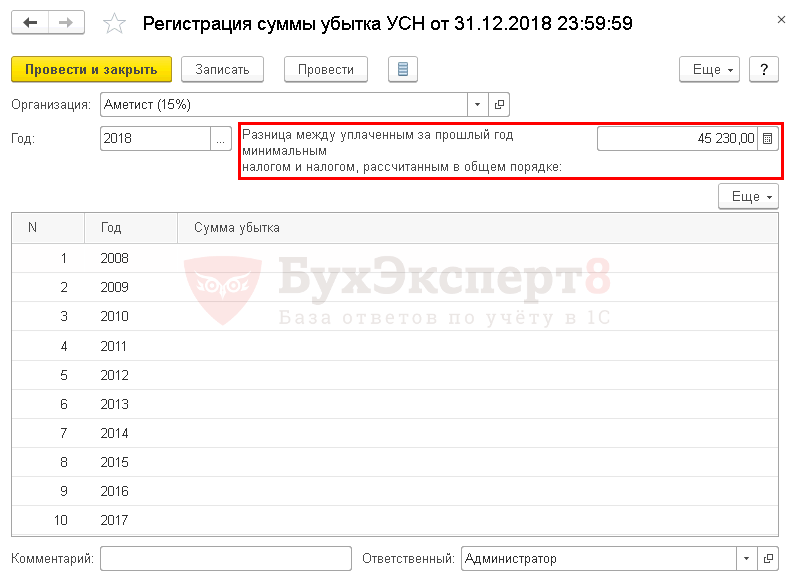

Для учета разницы в составе расходов необходимо сформировать документ Регистрация суммы убытка УСН в разделе Операции – УСН – Регистрация суммы убытка УСН.

В шапке документа указывается:

- Год – 2018, т.е. год, в расходах которого учитывается разница.

- Разница между уплаченным за прошлый год минимальным налогом и налогом, рассчитанным в общем порядке – 45 230, т.е. разница по итогам прошлого налогового периода.

Документом Регистрация суммы убытка УСН можно учесть не только разницу, но и одновременно учесть убытки прошлых лет.

Документ проводки и движения по регистрам не создает.

Расчет налога УСН за текущий год

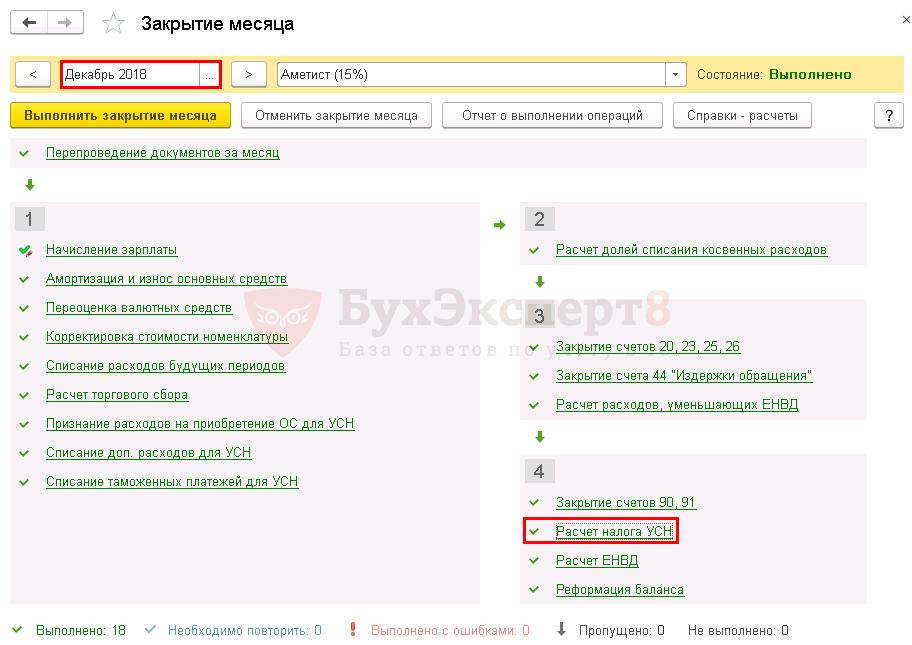

Для признания разницы между уплаченным минимальным налогом и налогом, рассчитанным в общем порядке, в расходах текущего налогового периода необходимо запустить процедуру Закрытие месяца за Декабрь в разделе Операции – Закрытие периода – Закрытие месяца.

Разница списывается только по итогам года, поэтому при расчете налогооблагаемой базы за отчетные периоды (1 квартал, полугодие, 9 месяцев) сумма разницы не учитывается (Письмо Минфина РФ от 15.06.2010 N 03-11-06/2/92).

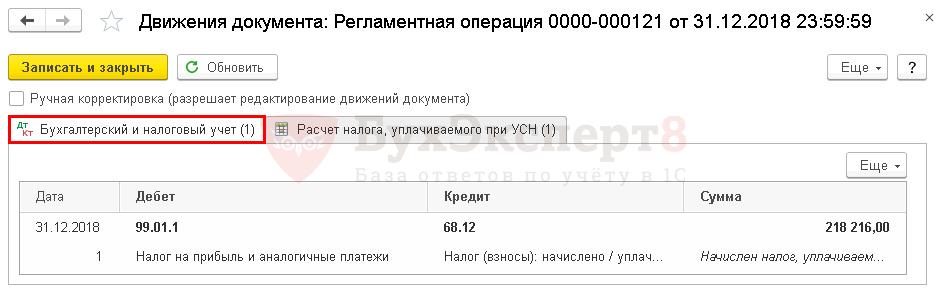

Проводки по документу

Документ формирует проводки:

- Дт 99.01.1 Кт 68.12 – начисление налога к доплате по итогам года.

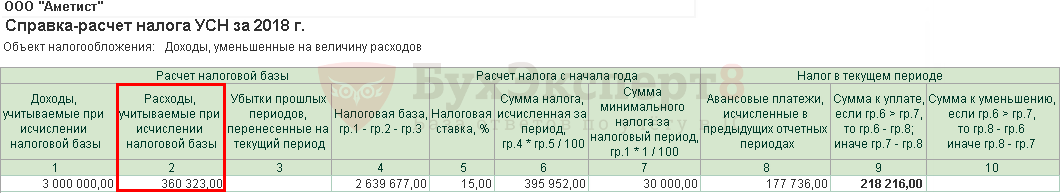

Расчет налога УСН можно посмотреть, сформировав отчет Справка-расчет налога УСН по кнопке Справки - расчеты – Расчет налога УСН.

Разница отражается в расходах, уменьшающих налогооблагаемую базу в полной сумме, без ограничений.

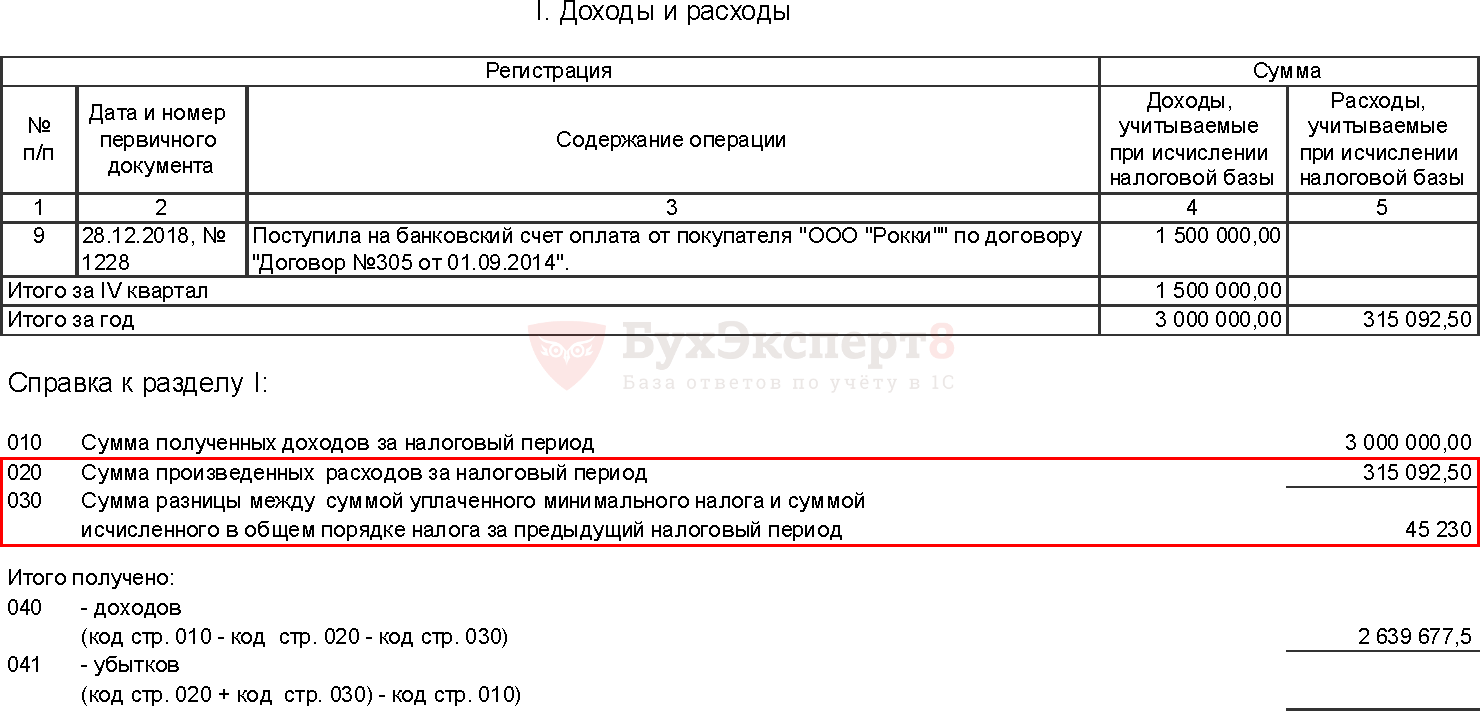

Расшифруем сумму расходов, учитываемых при исчислении налога УСН, сформировав отчет Книга доходов и расходов УСН за год в разделе Отчеты – УСН - Книга доходов и расходов УСН.

Разница между уплаченным минимальным налогом и рассчитанным в общем порядке отражается по итогам года в Книге учета доходов и расходов:

- в Справке к Разделу I "Доходы и расходы" по стр. 030 "Сумма разницы между суммой уплаченного минимального налога и суммой исчисленного в общем порядке налога за предыдущий период".

Общая сумма расходов = 315 092,50 + 45 230 = 360 322,50руб.

Декларация по УСН

В декларации по УСН сумма разницы включена в общую сумму расходов текущего налогового периода и отражается в Разделе 2.2: PDF

- стр. 223 "Сумма произведенных расходов нарастающим итогом: за налоговый период".

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

СПАСИБО!!!! Выручили