Организации часто выдают займы. Они могут быть процентными и беспроцентными, выдаваться юридическим и физическим лицам.

Из статьи вы узнаете:

- как организации на ОСНО отразить в программе процентный заем, выданный другой организации,

- проводки по выдаче займа контрагенту в 1С 8.3,

- как сделать расчет процентов по займам,

- как отразить начисление процентов по займам,

- как вести учет займов в 1С 8.3 Бухгалтерия.

[jivo-yes]

Содержание

Выдача займа контрагенту: нормативное регулирование

По договору займа одна сторона передает другой стороне деньги (либо другие материальные ценности), а вторая сторона обязуется вернуть их (либо эквивалент) через определенный срок (ст. 807 ГК РФ).

Заимодавец-юридическое лицо заключает в письменной форме договор займа (ст. 808 ГК РФ), в котором указывает (ст. 807, 809 ГК РФ):

- сумму и срок договора;

- размер процентов, порядок их расчета и уплаты;

- другие условия — по заявлению одной из сторон (п. 1 ст. 432 ГК РФ).

Если в договоре не указан размер процентов, они рассчитываются в размере ключевой ставки Банка России, действовавшей в периоды начисления процентов (п. 1 ст. 809 ГК РФ).

Проценты исчисляются со дня, следующего за днем предоставления займа (ст. 191 ГК РФ), до дня его возврата (включительно).

Получите понятные самоучители 2025 по 1С бесплатно:

БУ. Предоставленные другим организациям процентные займы относятся к финансовым вложениям (п. 3 ПБУ 19/02).

Проценты по займу:

- относятся к прочим доходам организации (п. 34 ПБУ 19/02, п. 7 ПБУ 9/99);

- начисляются за каждый истекший месяц в соответствии с условиями договора и признаются в доходах в течение срока договора ежемесячно независимо от фактической выплаты (п. 16 ПБУ 9/99).

Беспроцентные займы не соответствуют определению финансовых вложений, т. к. не приносят экономической выгоды (п. 2 ПБУ 19/02) и отражаются в составе дебиторской задолженности на счете 76 «Расчеты с разными дебиторами и кредиторами». Счет 58 «Предоставленные займы» в данном случае неприменим.

НУ. Банковские проценты признаются в составе внереализационных доходов на конец каждого месяца соответствующего отчетного (налогового) периода независимо от фактической выплаты (п. 4 ст. 328 НК РФ).

УСН. Проценты по займу признают в составе доходов на дату фактического получения (п. 1 ст. 346.17 НК РФ).

НДС. Выдача займов не признается объектом обложения НДС (пп. 1 п. 3 ст. 39 НК РФ, Письма ФНС РФ от 29.04.2013 N ЕД-4-3/7896, Минфина РФ от 29.11.2010 N 03-07-11/460).

Начисление процентов по договору займа относится к операциям, не облагаемым (освобождаемым) от НДС (пп. 15 п. 3 ст. 149 НК РФ).

Подробнее Выданные займы: общие вопросы учета

Учет займов в 1С 8.3 Бухгалтерия

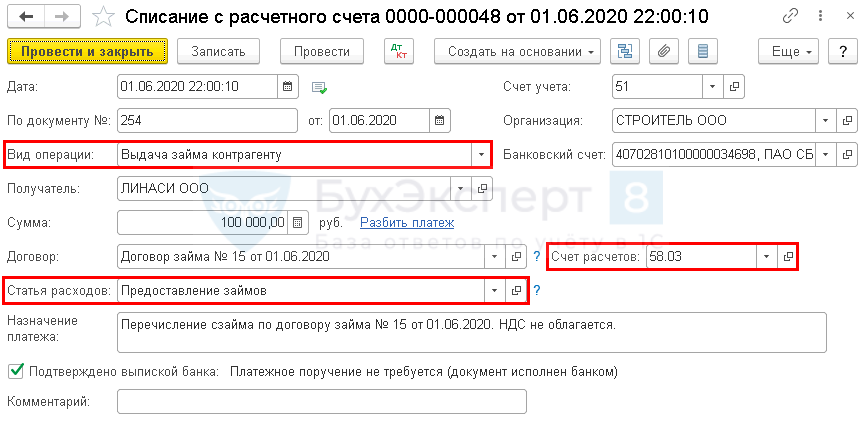

01 июня Организация перечислила контрагенту заем в размере 100 000 руб. По условиям договора:

- срок займа — 2 месяца;

- ставка — 10% годовых;

- выплата процентов — в конце срока.

31 июля на расчетный счет поступила сумма займа и проценты за весь срок договора.

Выдача займа

Перечисление займа контрагенту отразите документом Списание с расчетного счета вид операции Выдача займа контрагенту в разделе Банк и касса — Банковские выписки — кнопка Списание.

Укажите:

- Счет дебета — 58.03 «Предоставленные займы»;

- Получатель — заемщик по договору, выбирается из справочника Контрагенты;

- Договор — договор с заемщиком, по которому начисляются проценты, выбирается из справочника Договоры:

- Вид договора — Прочее;

- Статья расходов — предопределенная статья из справочника Статьи движения денежных средств — Предоставление займов:

- Вид движения — Приобретение долговых ценных бумаг, предоставление займов другим лицам.

Выдача займа контрагенту: проводки в 1с 8.3

Документ формирует проводку:

- Дт 58.03 Кт 51 — перечисление займа.

Начисление процентов по займу

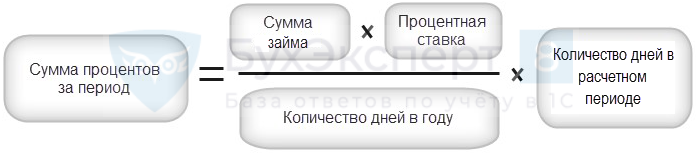

Рассчитайте самостоятельно сумму причитающихся процентов за каждый месяц действия договора.

Порядок расчета процентов по займам определяется договором. Расчет процентов по нашему примеру:

Сумма процентов за июнь в нашем примере составит:

- 100 000 * 10% / 366 * 29 = 792,35 руб.

Аналогично рассчитайте проценты по займу для других месяцев действия договора:

Месяц Кол-во дней Сумма процентов Июнь 29 792,35 Июль 31 846,99 Итого 60 1 639,34

Отражение начисления процентов по займам в 1с 8.3 зависит от частоты данной операции:

- Если организация предоставляет много процентных займов, и требуется автоматическое заполнение раздела 7 декларации по НДС, смотрите подробнее материал об автоматическом заполнении Как заполнить автоматически формирование записей Раздела 7 при выдаче займов?

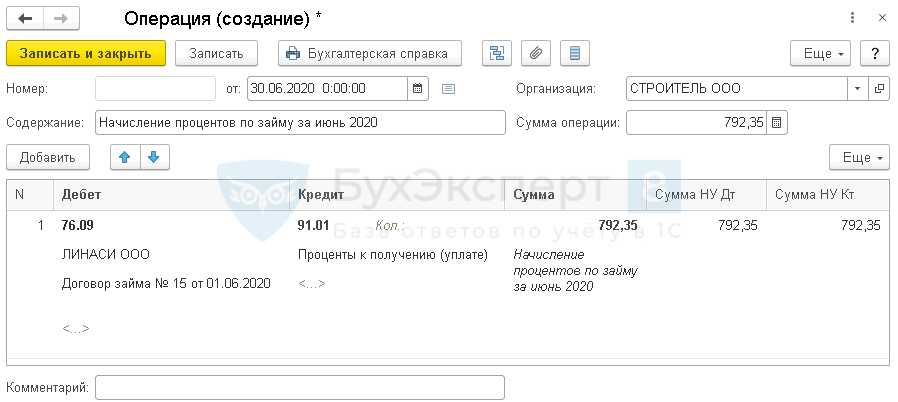

- Если операция разовая, начислить проценты по займу в 1с 8.3 можно документом Операция, введенная вручную в разделе Операции — Операции, введенные вручную — кнопка Создать — Операция.

Особенности заполнения документа Операция, введенная вручную по нашему примеру:

- Дебет — 76.09 «Прочие расчеты с разными дебиторами и кредиторами»;

- Субконто 1 — заемщик по договору, выбирается из справочника Контрагенты;

- Субконто 2 — договор с заемщиком, выбирается из справочника Договоры;

- Кредит — 91.01 «Прочие доходы»;

- Субконто 1 — Проценты к получению (уплате):

- Вид статьи — Проценты к получению (уплате);

- Сумма, Сумма НУ Дт, Сумма НУ Кт — сумма начисленных процентов.

Аналогично отразите начисление процентов по займам в 1С 8.3 за остальные месяцы.

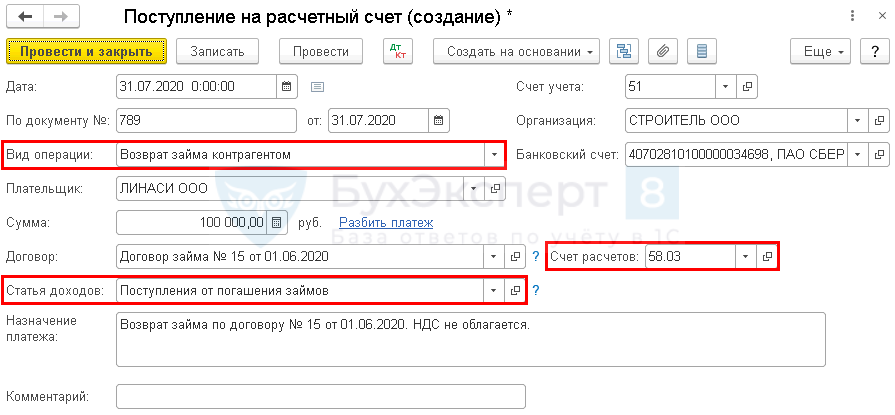

Возврат займа и перечисление процентов

Шаг 1. Поступление на счет суммы займа отразите документом Поступление на расчетный счет вид операции Возврат займа контрагентом в разделе Банк и касса — Банковские выписки — кнопка Поступление.

Укажите:

- Плательщик — заемщик по договору;

- Счет расчетов — 58.03 «Предоставленные займы»;

- Статья доходов — предопределенная статья из справочника Статьи движения денежных средств Поступления от погашения займов:

- Вид движения — Поступления от погашения займов, от продажи долговых ценных бумаг.

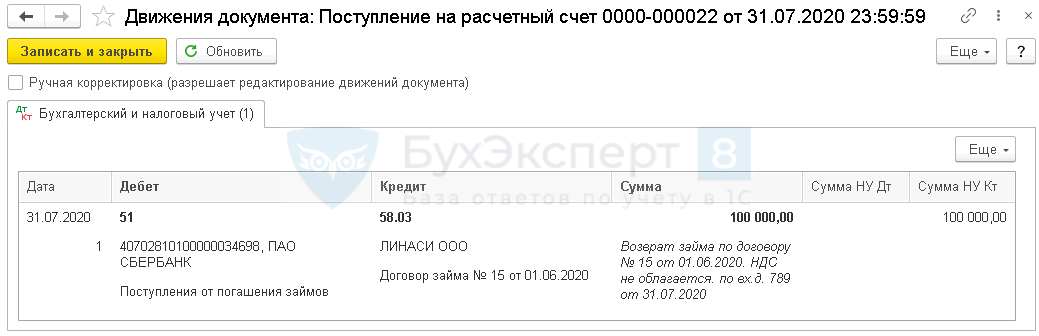

Проводки по документу

Документ формирует проводку:

- Дт 51 Кт 58.03 — поступление на счет суммы займа.

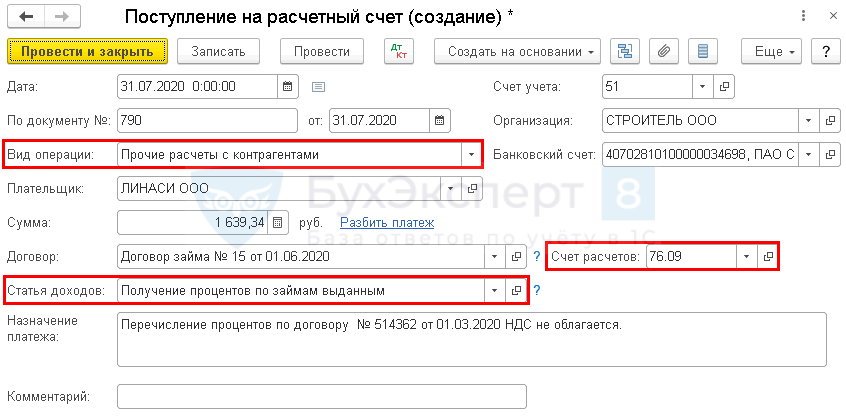

Шаг 2. Поступление на счет процентов отразите документом Поступление на расчетный счет вид операции Прочие расчеты с контрагентами в разделе Банк и касса — Банковские выписки – кнопка Поступление.

Укажите:

- Плательщик — заемщик по договору;

- Сумма — сумма начисленных процентов по договору;

- Счет расчетов — 76.09 «Прочие расчеты с разными дебиторами и кредиторами»;

- Статья доходов — статья из справочника Статьи движения денежных средств:

- Вид движения — Поступления от дивидендов, процентов по долговым финансовым вложениям.

Проводки по документу

Документ формирует проводку:

- Дт 51 Кт 76.09 — поступление на счет процентов.

Отражение выдачи займа контрагенту в отчетности

Отчет о финансовых результатах

В отчете о финансовых результатах проценты по займу отражаются:

- стр. 2320 «Проценты к получению».

PDF

PDF

Отчет о движении денежных средств

В отчете о движении денежных средств сумма займа и проценты отражаются: ![]() PDF

PDF

- стр. 4210 «Поступления — всего»:

- стр. 4213 «от возврата предоставленных займов….» — возврат депозита банком;

- стр. 4214 «дивидендов, процентов…» — полученные проценты.

- стр. 4220 «Платежи — всего»:

- стр. 4223 «в связи с приобретением долговых ценных бумаг…» — выданный займ;

- стр. 4200 «Сальдо денежных потоков от инвестиционных операций» — полученные проценты.

Декларация по налогу на прибыль

В декларации по налогу на прибыль проценты по договору займа отражаются в составе внереализационных доходов:

- Лист 02 Приложение N 1:

- стр. 100 «Внереализационные доходы».

PDF

PDF

- стр. 100 «Внереализационные доходы».

Декларация по НДС

Если организация одновременно осуществляет операции, облагаемые и необлагаемые НДС, то она должна вести раздельный учет (абз. 5 п. 4 ст. 170 НК РФ).

В декларации по НДС начисленные проценты отражаются:

- Раздел 7:

- Код операции — 1010292 Операции займа в денежной форме и ценными бумагами, операции РЕПО.

Раздел 7 заполняется:

- автоматически: см. Как заполнить автоматически формирование записей Раздела 7 при выдаче займов?

- вручную — при отражении начисления процентов документом Операция, введенная вручную.

См. также:

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете