добрый день. работаем в зуп корп. в кадровых переводах ошибочно была указана надбавка, с марта 2023 начисление было завышено, сейчас поправили кадровые переводы. хотим часть сум удержать с аванса, но в начислении за первую поровну нет вкладки доначисления перерасчеты, как в данном случае поступить?

Все комментарии (16)

Комментарии закрыты.

Здравствуйте!

Аванс представляет собой предварительный расчет зарплаты для определения суммы к выплате за первую половину половину месяца.

Обычно, все перерасчеты за прошлое время отражается в самом документе Начисление зарплата и взносов.

Поэтому сейчас можно уменьшить сумму аванса — это можно сделать вручную (уменьшить сумму в начислении зарплаты за первую половину месяца по сотруднику, НДФЛ должен пересчитаться автоматически), а перерасчет надбавки с марта 2023г. произойдет в документе Начисление зарплаты и взносов за месяц. При таком подходе перерасчет отразится в целом за месяц, а сумма аванса будет уменьшена в ручную.

В результате сумма к выплате в аванс и зарплату будет уменьшена, а в начислении зарплаты отразится перерасчет (уменьшение надбавки) в соответствии с документом Начисление зарплаты и взносов.

Аванс этот не предварительный расчёт, это расчёт с 1 по 15, в нашем случае, мы хотим начислить правильно, тк сотрудник отработал пол месяца, также необходимо зарегистрировать перерасчет за прошлый период, и уже в ведомости выплатить разницу.

Есть еще вариант. Можно использовать отдельный документ Доначисление, перерасчет, как это сделать рассказывается в статье: Возможность выплаты доначисления с авансом (ЗУП 3.1.14.97)

Только в статье в документе Доначисление, перерасчет, сумма к доплате, а Вашем случае будет сумма перерасчета с минусом.

Перерасчет будет осуществляться в отдельном документе Доначисление, перерасчет, а сам аванс будет начислен в обычном размере.

При этом, обратите внимание, что если сумма перерасчета будет больше аванса, то сотрудник при заполнении не подтянется в ведомость на выплату аванса.

В таком случае сотрудника придется подбирать подбором, при этом подтянутся 2 суммы: с плюсом — аванс, с минусом — задолженность по Доначислению. Нужно будет самостоятельно скорректировать сумму по Доначислению, а сумму по авансу оставить без изменения.

Оставшаяся часть перерасчета подтянется в ведомость на выплату зарплаты и уменьшит сумму на выплату з/п.

Добрый день, есть вероятность что всей суммы зп не хватит для погашения задолженности, как быть в данном случае?

Здравствуйте!

Можно предложить сотруднику вернуть задолженность, в этом случае используется документ Возврат сотрудником задолженности.

Подробно о том какие особенности заполнения этого документа рассказывается здесь:

Возврат сотрудником задолженности

Как в ЗУП 3 зарегистрировать возврат сотрудником излишне выплаченных денег на расчетный счет?

Добрый день, если откажется?

Здравствуйте!

Если сотрудник откажется вернуть задолженность, то возможны варианты:

1. За сотрудником будет числиться задолженность, при этом если дохода текущего месяца не хватает, то возникнет перерасчет страховых взносов за предыдущий период

Отражение перерасчетов в отчетности по взносам

2. Перерасчет отражается поэтапно, в течении двух месяцев, например:

— в декабре 2023г. за период с марта по сентябрь

— и в январе 2024г. за период с октября по ноябрь

Также Вам может быть интересно обсуждение похожего вопроса: Возврат излишне начисленных сумм

А можно подробнее и учитывая то что долг того что в 2024 окончательное погашение

Можно подробнее, и учитывая что долг будет погашен в другом налоговом периоде, и плюсы и минусы 2 способов в данном контексте.

Здравствуйте!

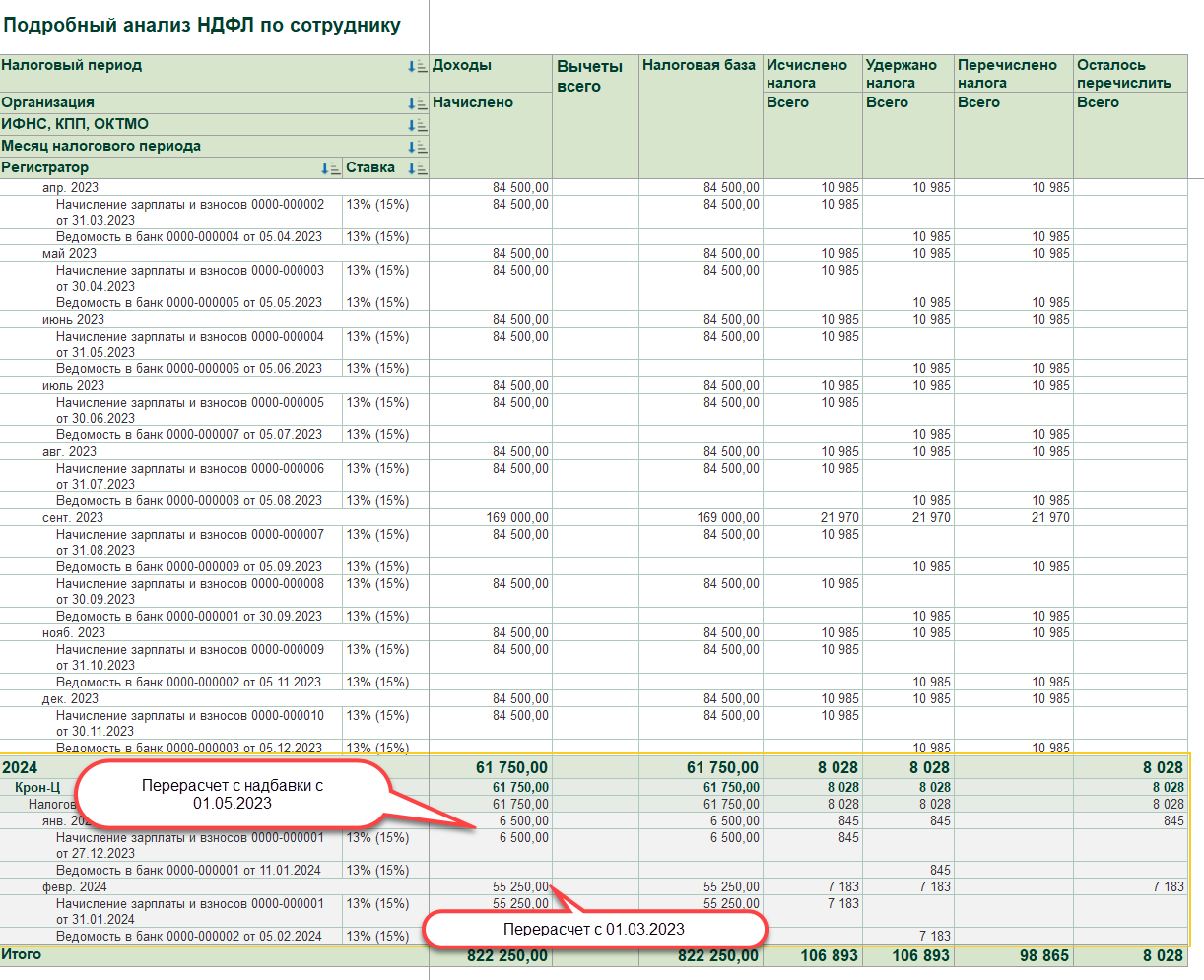

Смоделировала Вашу ситуацию в демо-базе в ЗУП.

Результат получился следующий:

1. Если отразить сразу отмену (уменьшение) надбавки с 01.03.2023г., то в итого начислено расчетного листка за декабрь появляется минус. При расчете страховых взносов возникнет перерасчет за предыдущий период, т.к. дохода декабря не хватает и перерасчет относится к месяцу, когда первоначально была начислена надбавка, т.е уменьшается начислено в каждом месяце начиная с 01.03.2023. Поэтому появляется необходимость сдать корр. формы РСВ и перс. сведений с 01.03.2023г.

2. Если использовать например, документ изменение оплаты труда по сотруднику и указать изменение надбавки не сразу с 1 марта, а с 1 мая, то дохода декабря хватает, чтобы отразить перерасчет, в декабре и минус в расчетном листке в итого начислено не появляется. При учете страховых взносов не возникает необходимость сдать корр. формы РСВ и перс. сведений за прошлые отчетные периоды, происходит уменьшение начислено и страховых взносов за декабрь. Далее в январе месяце создается документ изменение оплаты труда по сотруднику и указывается изменение надбавки с 1 марта, после чего в начислении з/пл происходит перерасчет еще за 2 месяца (уменьшается начислено и страховые взносы за январь на сумму перерасчета).

При этом обратите внимание, что у этого вопроса есть еще и правовая сторона (по регламенту нашего ресурса мы не консультируем по законодательным вопросам).

Желательно взять у сотрудника заявление о том, что он не против перерасчета (уменьшения) зарплаты.

Я дала Вам ссылку на похожий вопрос, где этот момент подробно обсуждается. Вот еще раз этот вопрос: Возврат излишне начисленных сумм .

Так как все же есть риск, что сотрудник может обратиться с жалобой в контролирующие органы (например Роструд) о том, что ему незаконно уменьшили сумму заработной платы, поэтому лучше перестраховаться и взять у сотрудника заявление.

С рсв понятно, а с ндфл есть какие либо нюансы?

Добрый день, Мария, очень ждем Вашего ответа.

Добрый день! Обязательно напишу Вам сегодня в ближайшее время.

Смоделировала в демо-базе перерасчет надбавки.

Если перерасчет проводить в два этапа с 01.05.2023г. и с 01.03.2023г. то отрицательного НДФЛ не появляется и в отчетности доход и НДФЛ отражается правильно в том налоговом периоде в котором выплачен соответствующий доход.

Налог и доход при сторнировании всегда отражается по дате получения. Вопрос по нюансам что лучше провести перерасчет всего в декабре и сотрудник уходит в минус, или часть перерасчета сделать в зп за декабрь, а остаток в зп за январь?

Все таки оставлять минус — задолженность на отчетную дату на мой взгляд будет не очень красиво и потребует сдачи корр форм по РСВ и перс сведениям.

Вариант отражать перерасчет частями выглядит лучше.

При перерасчете частями (если зарплата за декабрь выплачивается в январе) с 01.03 и с 01.05 в учете НДФЛ должен выглядит следующим образом:

Так же при планировании аванса по сотруднику, по которому нужно сделать перерасчет нужно учесть, что желательно избегать ситуации о которой рассказывается в статье:

Ошибка в ЗУП 3.1 если зарплата за месяц меньше аванса

Если Вы выберете вариант с задолженностью, то обратите внимание, что может возникнуть проблема:

Проблемы заполнения ведомости на аванс по сотрудникам с долгами

По поводу нюансов, которые могут возникать при перерасчетах за прошлое время можно посмотреть рассказывалось на семинаре:

НДФЛ в ЗУП 3.1 — Часть 5: Перерасчеты в учете по НДФЛ и взносам в 2023 году