Добрый день! Просьба дать ответ на следующий вопрос по реализации начисления зарплаты с учетом правил по удержанию НДФЛ по кассовому принципу с 2023 года.

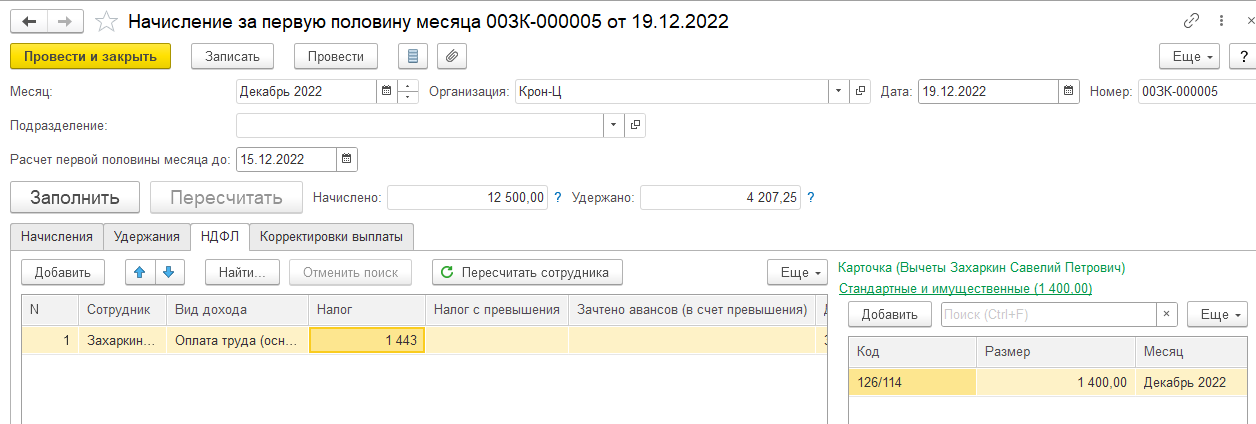

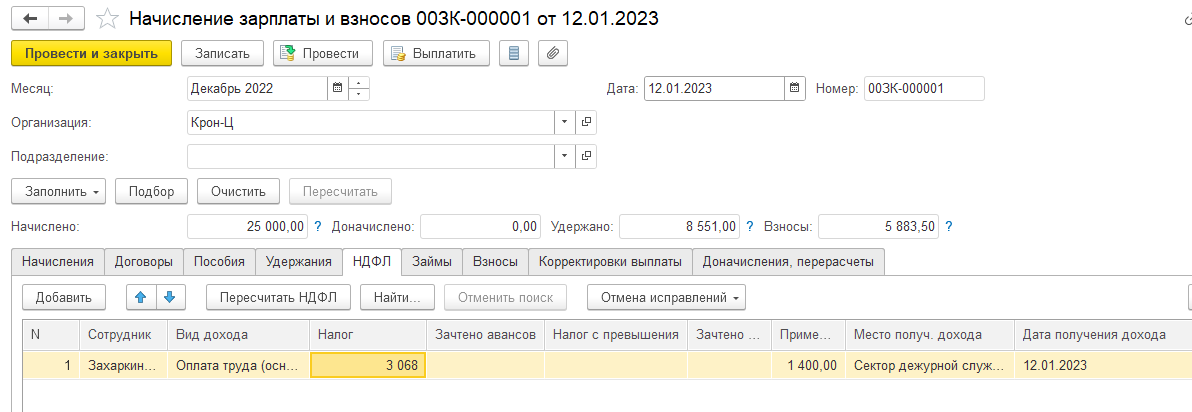

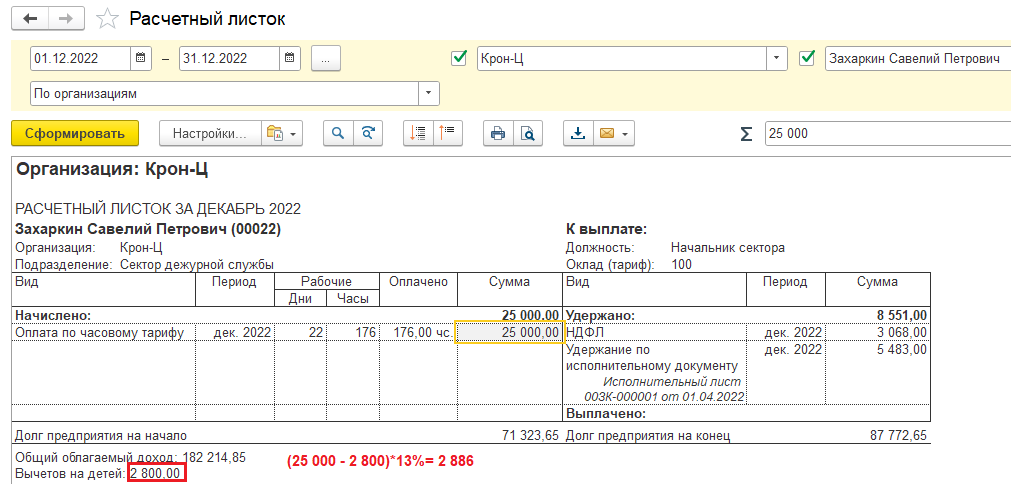

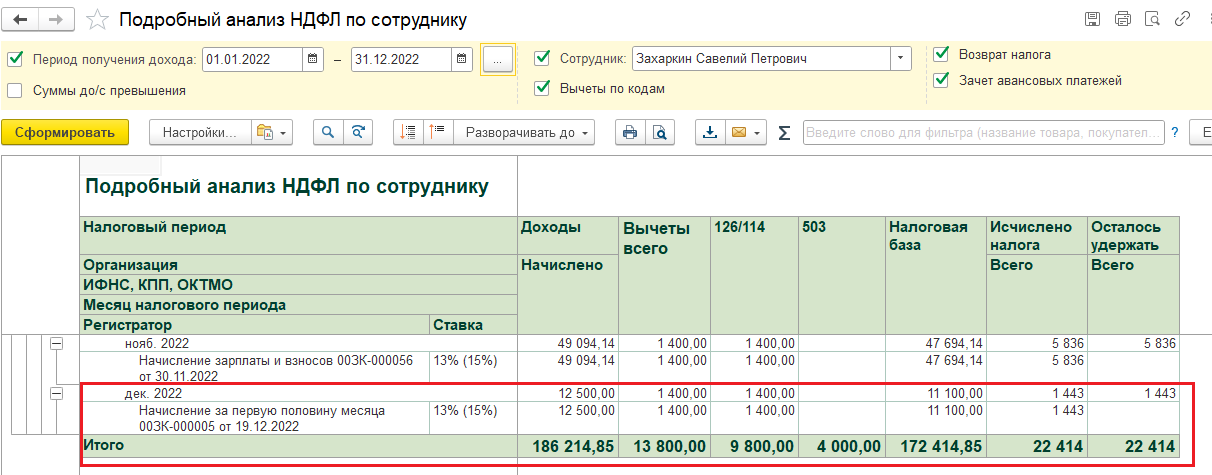

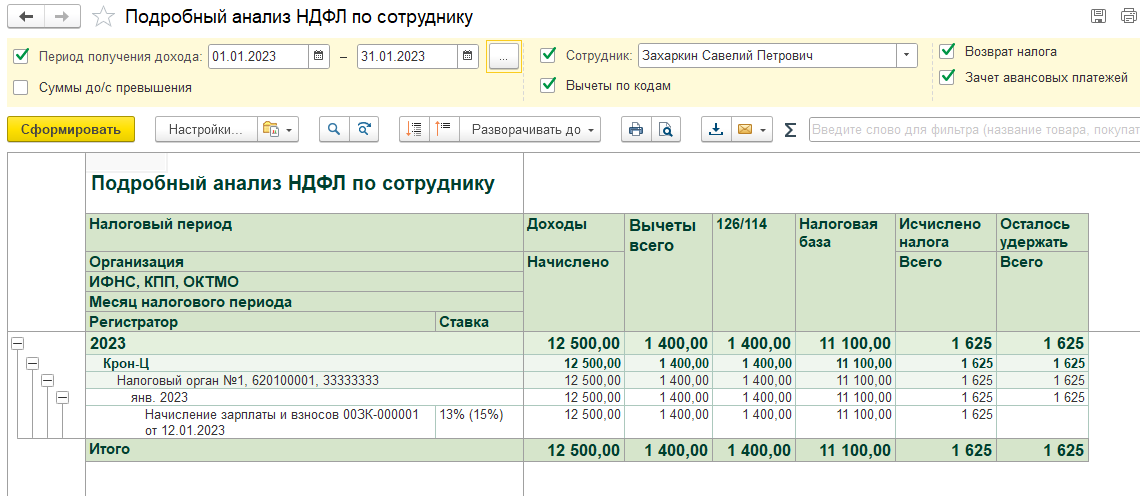

1. С 01.12.2022 в связи с изменением в законодательстве по НДФЛ все сотрудники организации переведены на начисление аванса «Расчетом за первую половину месяца» (ЗУП 3.1). Ситуация 1: Сотрудник работает на окладе 25 000 руб., есть вычет на ребенка (1 400 руб.), лимит по доходу в 350 т.р. в 2022 году не достигнут для вычетов. В аванс начислено 12 500 руб. (11 рабочих дней из 22) с предоставлением вычета 1 400 руб. за декабрь 2022 года, НДФЛ = 1 443 руб. К выплате за первую половину месяца 11 057 руб. (12 500 – 1 443). За декабрь 2022 года сотруднику начисляется оклад в сумме 25 000 руб. (месяц по табелю отработан весь) с предоставлением вычета 1 400 (за январь 2023 года), т.к плановый срок выплаты ЗП 12.01.2023 и начислением за весь месяц НДФЛ=3 068 руб. (?).

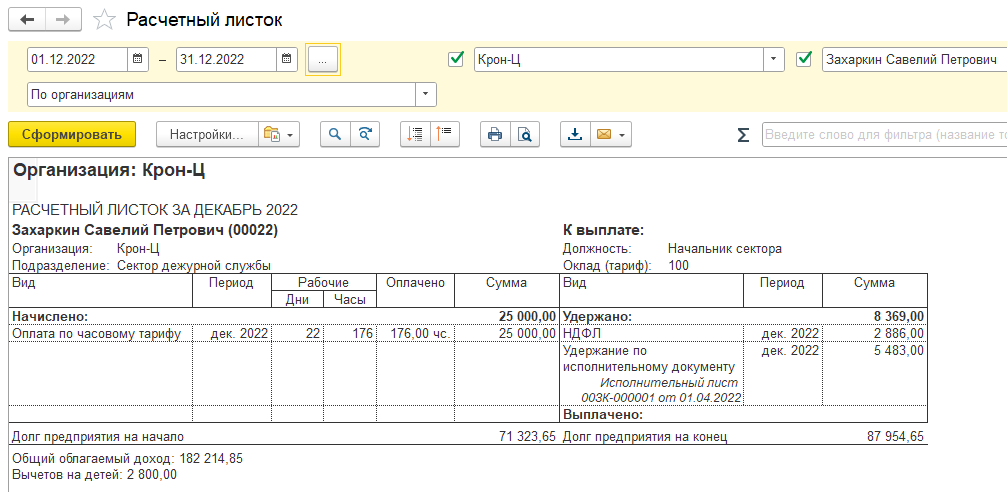

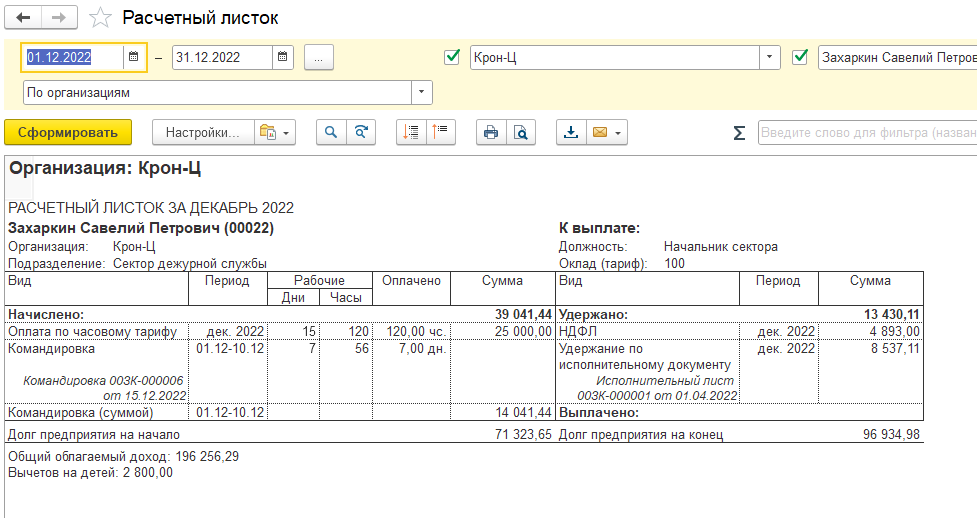

В итоге в расчетном листке с окладом 25 000 руб., предоставлением вычетов в декабре 2022 года в сумме 1400*2 = 2800 (за декабрь 2022, январь 2023) НДФЛ = 3 068. Почему не 2 886 ((25000-2800)*13%). Соответственно некорректно формируется справка 2-НДФЛ за 2023 год, суммы к выплате за декабрь 2022 года и движение по регистрам.

Ситуация 2. У «аналогичного» сотрудника, у которого вычет 1 400 руб. за декабрь 2022 года предоставлен начислением командировки, приходящейся на первую половину декабря с выплатой в аванс (т.е НЕ расчетом за первую половину месяца), и вычет за январь 2023 года также как в ситуации 1 предоставлен начислением ЗП за декабрь 2022 года расчетный листок формируется верно, расчет НДФЛ математически корректен, справка 2-НДФЛ за 2022 и 2023 года также корректны.

2. В документе «Назначение планового аванса» возможно ли указать общий период, например, 01.12.2022-31.12.2022 или иной другой (в шапке документа, где «Дата назначения»), а для выбранных сотрудников (у которых командировки начаты в первой половине месяца) у каждого указать: либо точный период (если командировка заканчивается до 31.12.2022) либо период с даты начала командировки (до 15-го числа) по 31.12.2022 (в случае «переходящей» командировки). Влияет ли это на какие-либо регистры или начисления? Какие действия потребуются в программе в случае изменения даты возврата сотрудника из командировки при применении варианта с «плановым начислением» при условии (рассмотрен на семинаре 09.12.2022 года), что ЗП за первую половину месяца уже рассчитана и выплачена?

Здравствуйте! По Регламенту ответов на вопросы БухЭксперт8.ру в одной ветке мы обсуждаем один вопрос.

Новые вопросы задавайте, пожалуйста, отдельно здесь

Личный кабинет

Это связано с тем, что они размещаются в разных рубриках для доступа всех пользователей к этой базе знаний. Вопросы интересные и многим пригодятся.

Спасибо за понимание!

Рассмотрим первый вопрос. Он похож на пример, разобранный в публикации — Случай 3. Зарплата выплачена в январе, с аванса НДФЛ удерживался

По этой причине у нас получается НДФЛ 3 068 руб, а не 2 886 руб.

По отображению вычетов в расчетном листке необходимо учитывать один нюанс: они отображаются по месяцу начисления, а не за месяц, за который начислены:

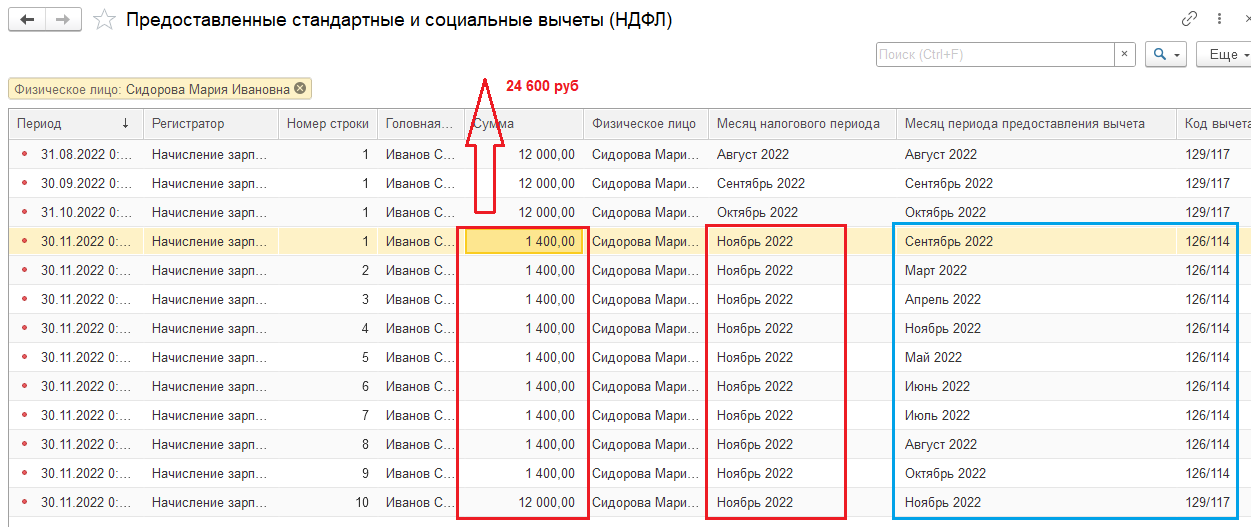

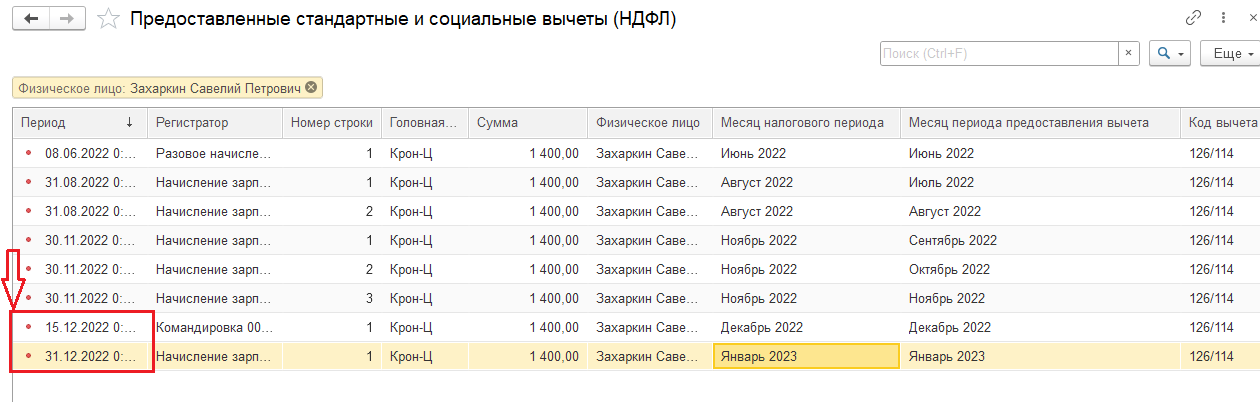

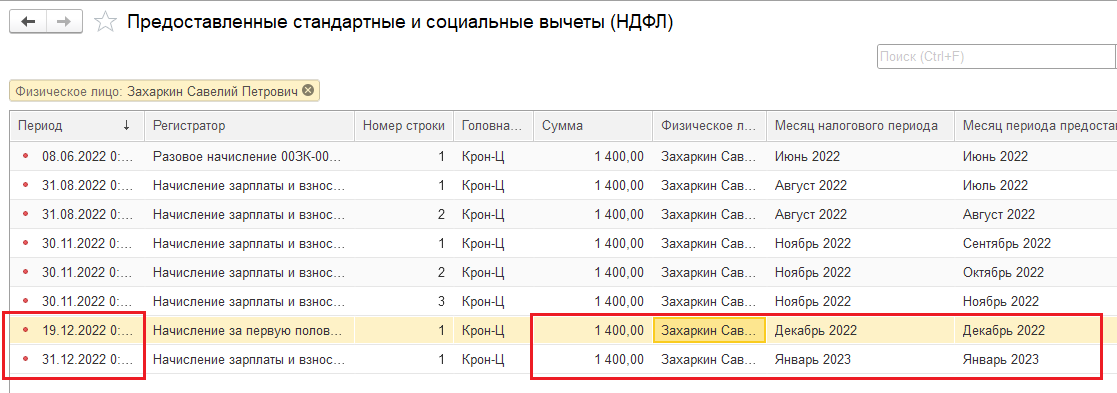

Я обычно в регистре накопления «Предоставленные стандартные и социальные вычеты (НДФЛ)» проверяю когда и за какой месяц начислены вычеты:

Чтобы перейти в регистр нужно нажать Shift+F11 и указать ссылку:

e1cib/list/РегистрНакопления.ПредоставленныеСтандартныеИСоциальныеВычетыНДФЛ

Далее нажать «Перейти»

Добрый день!

В вопросе указано, что у «аналогичного» сотрудника с окладом 25000 руб., у которого вычет 1 400 руб. за декабрь 2022 года предоставлен начислением командировки, приходящейся на первую половину декабря с выплатой в аванс (т.е НЕ расчетом за первую половину месяца), и вычет за январь 2023 года также как в ситуации 1 предоставлен начислением ЗП за декабрь 2022 года расчетный листок формируется верно, расчет НДФЛ математически корректен, справка 2-НДФЛ за 2022 и 2023 года также корректны. По второму сотруднику скрины не приводила. НО: там в расчетном листке вычет 2800 (пр этом 1400 за декабрь, 1400 за январь 202), НДФЛ = 13% * (оклад + командировка — 2800!). В чем разница? Предполагаю, в 1С ЗУП 3.1 ошибка. Просьба дать развернутый ответ, в случае, если для первого сотрудника НДФЛ считается ошибочно.

Добрый день! Воспроизвела пример на демобазе.

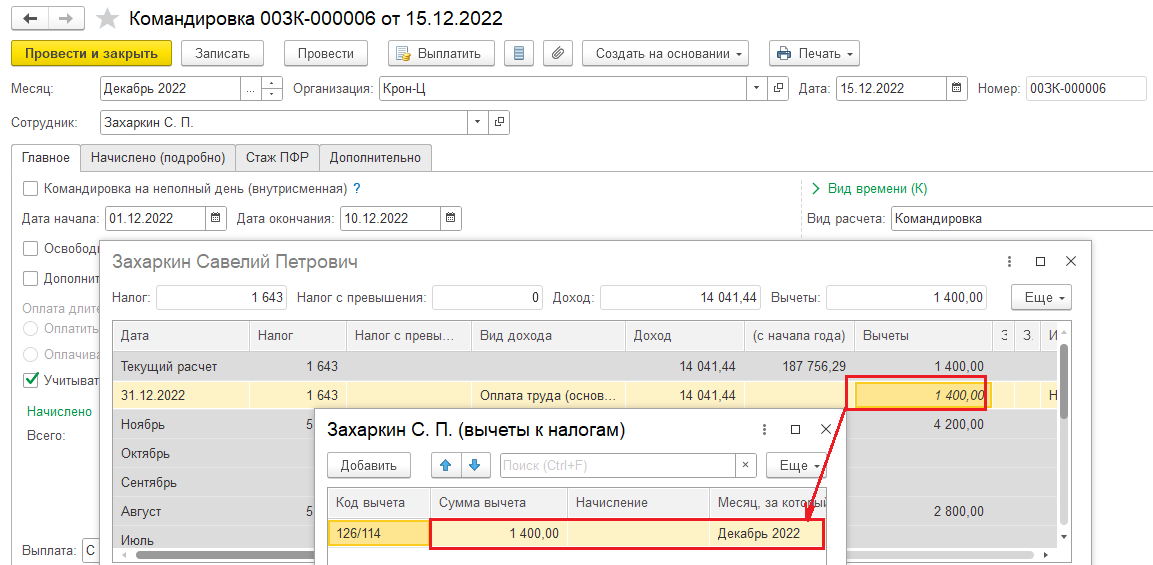

Вводим командировку, проверяем вычет:

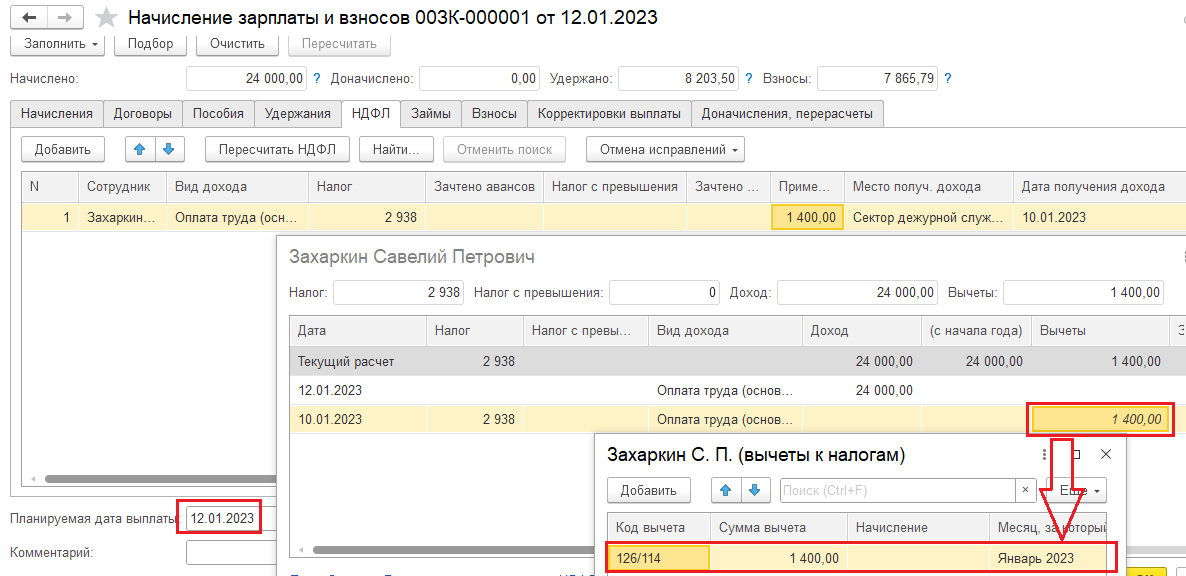

Начисляем зарплату, проверяем вычет:

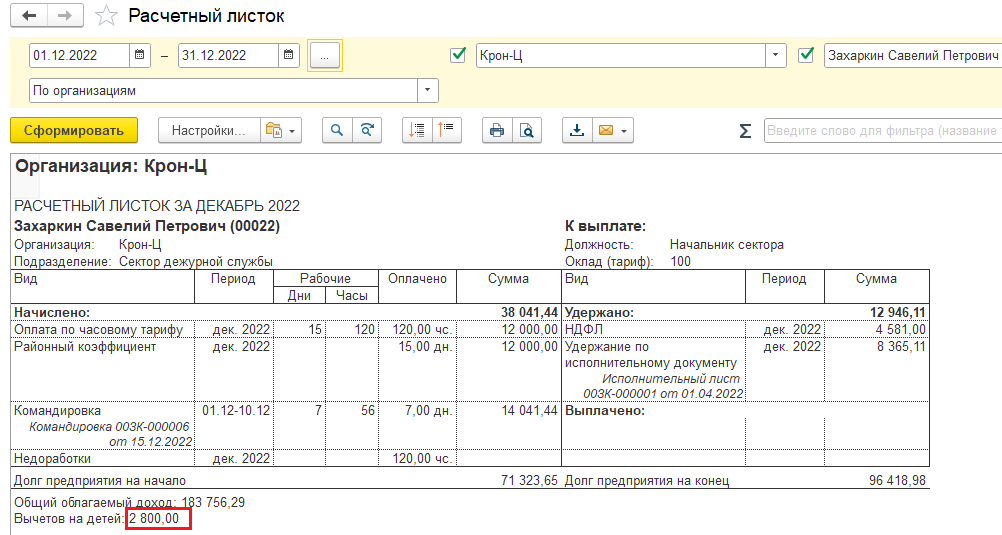

Смотрим расчетный листок:

Смотрим регистр:

Программа выводит вычеты в расчетный листок по месяцу начисления дохода. Поэтому у нас получается 2800 в расчетном листке.

Необходимо сравнить колонку «Период» в регистре накопления «Предоставленные стандартные и социальные вычеты (НДФЛ)» по одному и второму сотруднику. Сейчас последовательность расчета и проведения документов очень влияет на результат расчета и учета.

Добрый день! Также проверен вариант с плановым назначением командировки (обнулением сумм среднего заработка в самом документе командировки). В этом случае при начислении ЗП за первую половину месяца в начислении отражается и оклад, и расчет командировки плановый (с предоставлением вычета за декабрь 2022), НДФЛ считается верно; при начислении ЗП за 2-ю половину месяца — оклад и командировка за месяц с отражением на закладке вычета за январь 2023 (дата выплаты по расчету — 12.01.2023). НО! В этом случае НДФЛ математически рассчитывается за декабрь 2022 только с учетом одинарного вычета в размере 1400 руб. А в расчетном листке 2800, т.е. НДФЛ неверен. Вопрос: что делать? и что конкретно делать с командировками в случае реализации второго варианта для командировок с плановым назначением (разобран на семинаре 09.12.2022)?

Второй вариант расчета проверю дополнительно, результат напишу.

Добрый день! То, что Вы привели в примере с командировкой (когда командировка за первую половину месяца начисляется штатно документом «Командировка», например, мы бьем период командировки до 15-го и после 15-го) — у меня реализовано (см. вебинар 09.12.2022). Там как раз и нет вопросов. НДФЛ в расчетном листке и регистрам в этой ситуации верный. Как и в вашем примере: (38041,44-2800)*13%=4581. Здесь у сотрудника в первой половине месяца есть межрасчет (Это важно!) в виде командировки, вычет предоставлен начислением командировки. А в случае отсутствия межрасчета (например, сотрудник полностью отработал месяц) и у него идет только начисление ЗП за первую половину месяца (с вычетом 1400) и ЗП за вторую половину месяца ( с вычетом 1400) НДФЛ считается неверно при расчете ЗП за месяц. Такая же ситуация с введением планового начисления командировки: командировка уходит из межрасчета и начисляется документом «Начисление ЗП за 1 половину месяца» и «Начисление ЗП» итоговое. Здесь по НДФЛ такая же ошибка как в случае моего примера с сотрудником на окдладе, отработавшим месяц полностью. В конце недели считаем аванс по новым правилам (переходим с декабря 2022) — вопрос: как сделать правильно, если на сейчас ошибки?

Рассмотрим пример.

Начисляем аванс:

Начисляем зарплату:

Проверяем регистр:

Проверяем расчетный листок:

Проверяем отчеты по НДФЛ:

С точки зрения расчета НДФЛ — ошибок нет.

С точки зрения отражения в расчетном листке НДФЛ и вычетов — данные «не бьются» за счет того, что они тянутся по периоду начисления.

Добрый день! Не согласна с позицией «отсутствия ошибки». Даже в вашей статье в третьем варианте заявлено, что предположительно это ошибка 1С. Как и у меня расчетные листки разные и в ваших примерах (математически): НДФЛ1=13%*(38041,44-2800)=4581 (как и в расчетном листке), НДФЛ2=13%*(25000-2800)=2886 (НЕ как в расчетном листке). Разницы между сотрудниками в части предоставления вычетов НЕТ. Вопрос: как всё-таки правильно, нужно ли корректировать НДФЛ при конечном расчете ЗП за месяц в случае отсутствия «межрасчета» в первой половине месяца (при условии, что у сотрудника право на вычет)? У нас много сотрудников, которые в том числе находятся регулярно в командировках — необходимо быстро принять решение о выборе варианта с начислением командировки (2 варианта предложено на семинаре 09.12.22 — в первом количество расчетов увеличивается почти в 2 раза на штат, во втором — неверно считается НДФЛ для сотрудников с вычетами в декабре 2022. Также неизвестно, что будет в январе 2023) Планируются ли изменения в ЗУП 3.1 по этому вопросу? Также просьба проверить вариант с плановым назначением командировки.

По идее разработчикам нужно расшифровку показывать по вычетам.

Или пересмотреть алгоритм их отображения в расчетном листке.

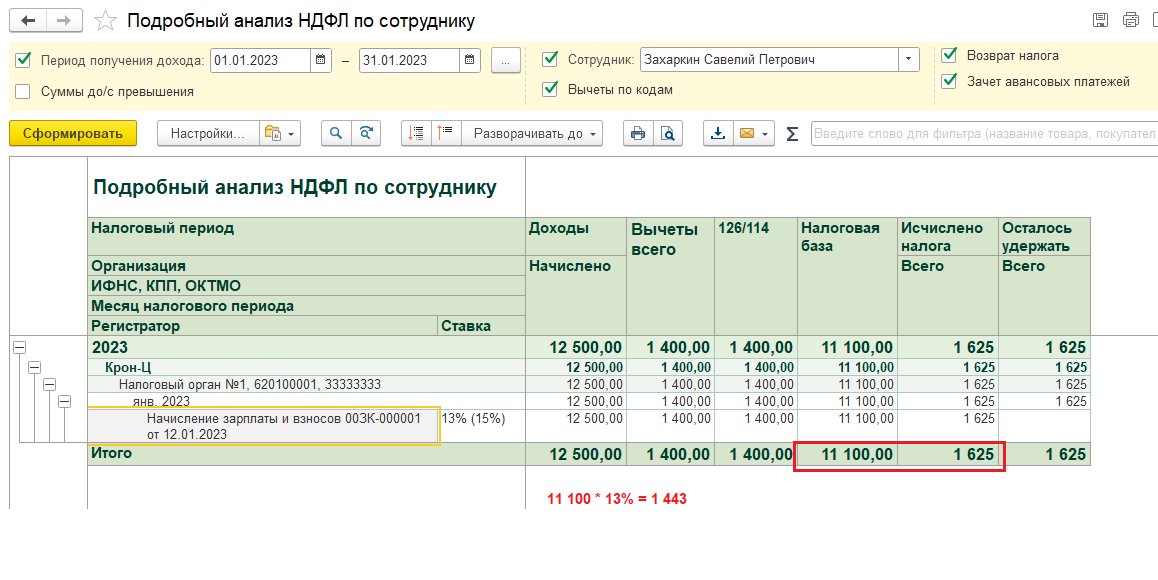

Вы правы в расчете за 2023 год ошибка 20173667, я её упустила:

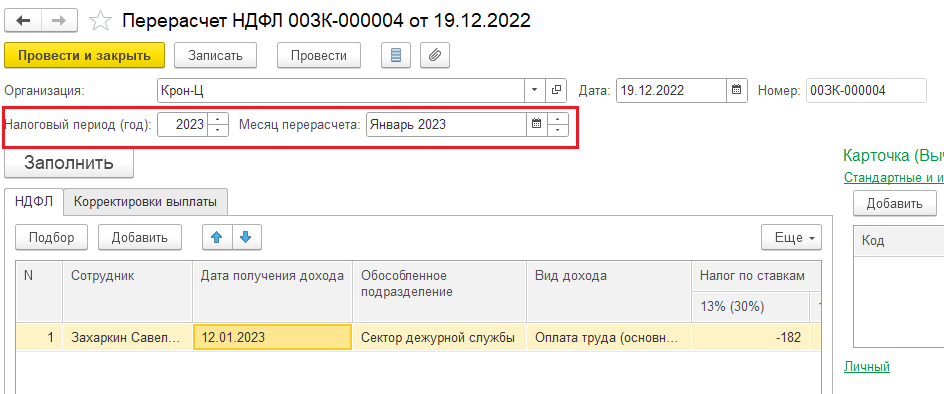

Как вариант исправления можно заполнить документ «Перерасчет НДФЛ» за январь 2023:

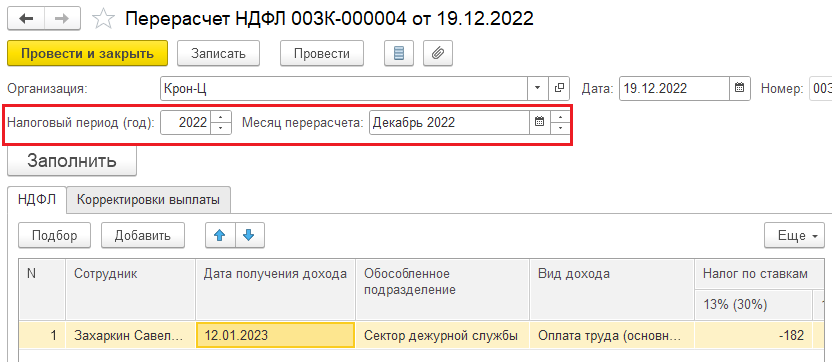

А потом поменять период на декабрь 2022, не перезаполняя документ:

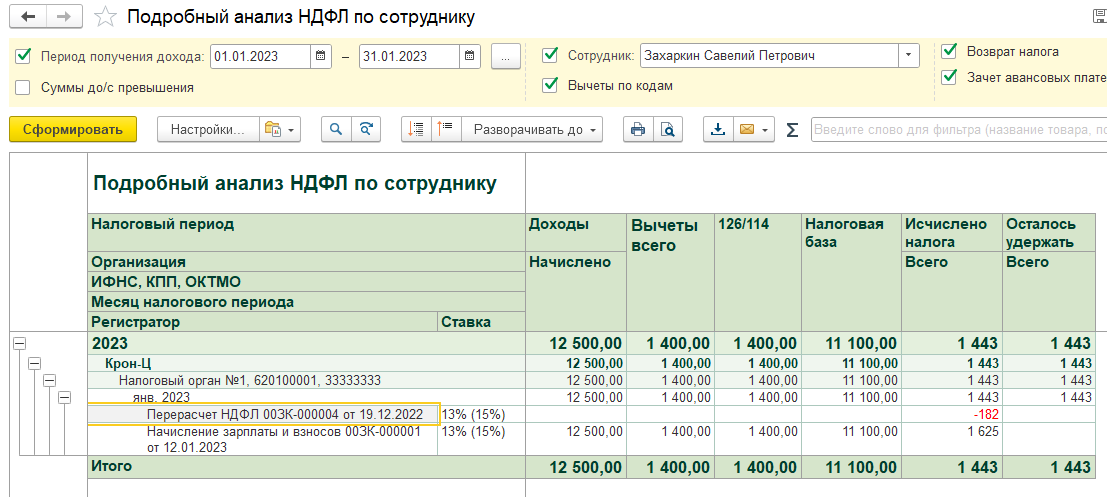

В результате отчеты будут формироваться корректно:

Проверила вариант с командировкой суммой, ситуация такая же:

Необходимо ввести документ «Перерасчет НДФЛ» также как и в предыдущем примере.

Добрый день! А если не пользоваться документом «Перерасчет НДФЛ», а исправить НДФЛ вручную в документе «Начисление ЗП и взносов» 31.12.2022 — будет ли это корректно?

Добрый день! Обычно не рекомендуется корректировать НДФЛ вручную, но т.к. сейчас в программе ошибка, и он всё равно придёт к этой сумме, то можно. Единственное, если много сотрудников корректировать вручную может быть неудобно, тогда лучше использовать документ «Перерасчет НДФЛ».