Операция учета НДФЛ

Документ «Операция учета НДФЛ»

Документ Операция учета НДФЛ позволяет зарегистрировать движения по всем основным регистрам учета НДФЛ.

Этот документ можно использоваться для отражения доходов и налогов, которые не отображены в ЗУП 3 другими документами (например, когда начисление и выплата проходят в базе Бухгалтерии). Также данный документ удобно использовать для корректировок.

Заполняется документ только вручную.

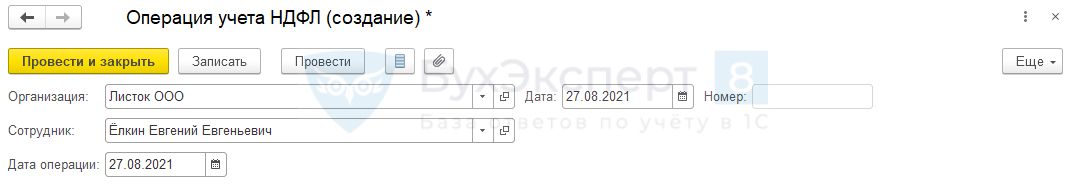

В шапке документа указываются Организация, Сотрудник (физическое лицо), а также Дата операции.

Дата операции — это дата формирования сведений для целей учета НДФЛ. В регистры попадает в колонку Период.

Данные в документе Операция учета НДФЛ заполняются на нескольких вкладках. Рассмотри каждую подробнее.

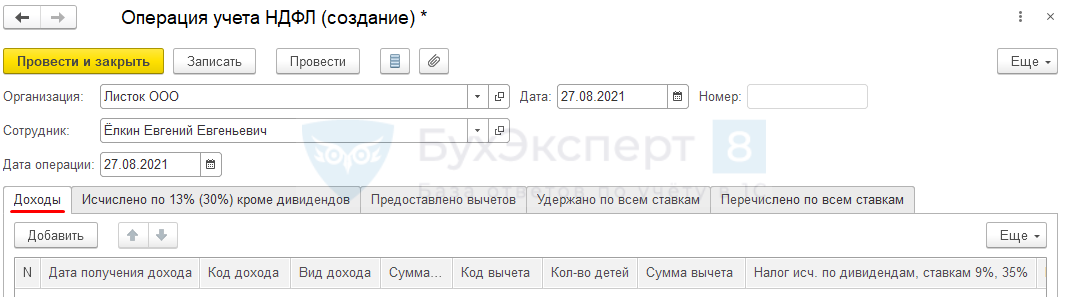

Вкладка «Доходы»

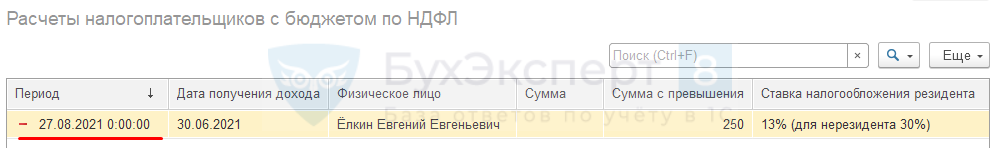

На вкладке Доходы можно внести корректировки в регистр Учет доходов для целей исчисления НДФЛ, а также в регистр Расчеты налогоплательщиков с бюджетом по НДФЛ в части исчисления налога по дивидендам, ставкам 9%, 35%.

Вкладка Доходы имеет следующие графы:

- Дата получения дохода — дата фактического получения дохода в соответствии со статьей 223 НК РФ;

- Код дохода — числовой код дохода, выбирается из справочника Виды доходов НДФЛ;

- Вид дохода — категория дохода. Выбирается из списка, состав которого зависит от Кода дохода;

- Сумма дохода — сумма полученного дохода;

- Код вычета — числовой код вычета, предоставляемый к данному доходу (определяется по Коду дохода);

- Сумма вычета — сумма вычета по коду вычета, указанному в соответствующем поле;

- Налог исч. по дивидендам, ставкам 9%, 15% — сумма НДФЛ, исчисленного по перечисленным критериям с доходов до превышения. Эта сумма на вкладке Исчислено по 13% (30%) кроме дивидендов не указывается;

- Налог по дивидендам с превышения — сумма НДФЛ, исчисленного по дивидендам и прочим доходам по ставкам 9%, 15% с доходов сверх превышения.

- Налог на прибыль для дивидендов — сумма налога на прибыль, которая зачитывается в счет уменьшения НДФЛ;

- Строка Раздела 2 Расчета 6-НДФЛ —позволяет указать в каких строках Раздела 2 отчета 6-НДФЛ (с 2021 года) будет отражен доход.

- Обособленное подразделение — заполняется, если доходы отражаются по обособленному подразделению;

- Доход из источников за пределами РФ — флажок устанавливается, если обособленное подразделение находится за пределами РФ.

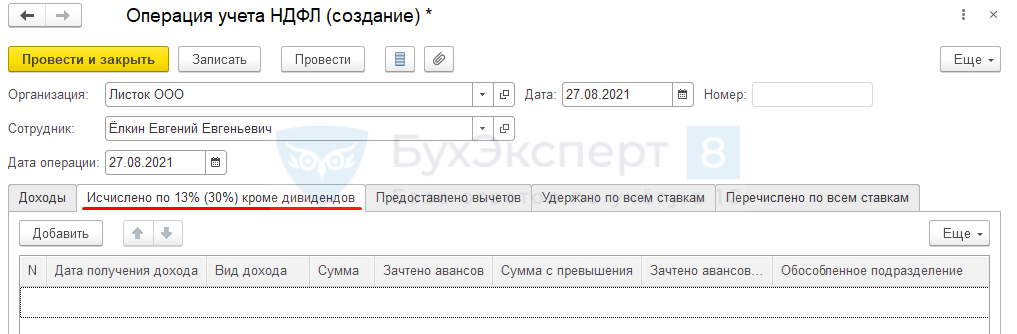

Вкладка «Исчислено по 13% (30%) кроме дивидендов»

На вкладке Исчислено по 13% (30%) кроме дивидендов корректируется регистр Расчеты налогоплательщиков с бюджетов по НДФЛ: информация об исчисленном налоге по ставке 13% (для нерезидента 30%) за исключением НДФЛ с дивидендов.

Вкладка Исчислено по 13% (30%) кроме дивидендов имеет следующие графы:

- Сумма — сумма исчисленного НДФЛ с доходов до превышения;

- Зачтено авансов — сумма авансовых платежей по патенту, зачтенных при начислении налога с доходов до превышения.

- Сумма с превышения — сумма исчисленного НДФЛ с доходов сверх превышения;

- Зачтено авансов (в счет превышения) — сумма авансовых платежей по патенту, зачтенных при начислении налога с доходов сверх превышения.

- Соотв. ст. 226.1 НК РФ

Остальные графы совпадают с аналогичными графами вкладки Доходы.

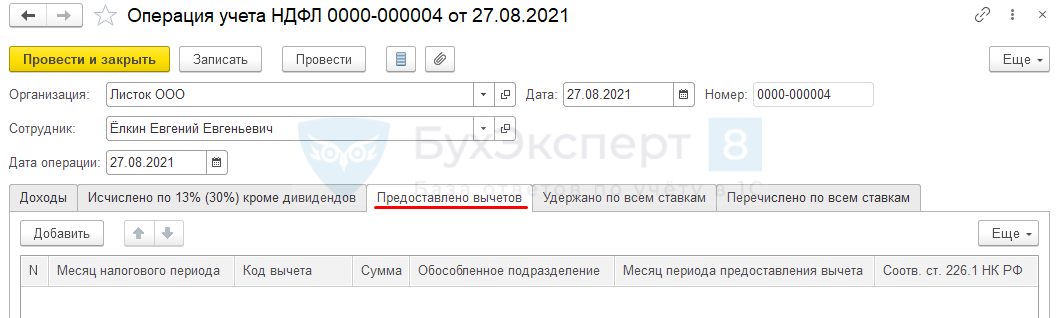

Вкладка «Предоставлено вычетов»

Данные, указанные на вкладке Предоставлено вычетов формируют движения по регистру Предоставленные стандартные и социальные вычеты (НДФЛ).

Вкладка Предоставлено вычетов имеет графы:

- Месяц налогового периода — месяц, в котором регистрируется предоставление вычета;

- Код вычета — числовой код вычета, выбирается из справочника Виды вычетов НДФЛ;

- Сумма вычета — сумма предоставленного вычета;

- Месяц периода предоставления вычета — месяц, за который предоставляется вычет.

- Соотв. ст. 226.1 НК РФ

Остальные графы совпадают с аналогичными графами вкладки Доходы.

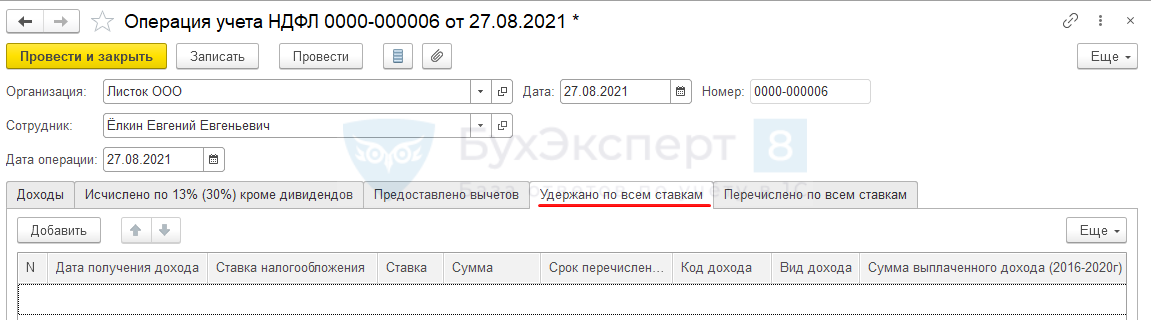

Вкладка «Удержано по всем ставкам»

Данные, указанные на вкладке Удержано по всем ставкам, регистрируют удержание НДФЛ по:

- регистру накопления Расчеты налогоплательщиков с бюджетов по НДФЛ(по виду движения Расход);

- регистру накопления Расчеты налоговых агентов с бюджетом по НДФЛ (по виду движения Приход);

- оборотному регистру НДФЛ к перечислению;

- оборотному регистру НДФЛ перечисленный.

То, что документ при заполнении вкладки Удержано по всем ставкам делает движения по регистру НДФЛ перечисленный – ошибочное поведение программы.

Чтобы обойти ошибку, следует, если корректируете удержанный НДФЛ на вкладке Удержано по всем ставкам, в этом же документе корректировать и перечисление этого налога на вкладке Перечислено по всем ставкам.

На вкладке Удержано по всем ставкам присутствуют следующие графы:

- Ставка налогообложения — группа ставок по НДФЛ, выбирается из предопределенного списка;

- Ставка — ставка, применимая к доходу, с которого производится удержание;

- Сумма — сумма удержанного налога;

- Срок перечисления — крайний срок перечисления НДФЛ в бюджет, выбирается из списка;

- Сумма выплаченного дохода (2016-2020) — сумма дохода, с которого необходимо перечислить НДФЛ в бюджет. Заполняется для сумм, удержанных до 2021 года;

- Соотв. ст. 226.1 НК РФ – специальное поле, которое используется только для дивидендов. Флажок влияет на срок перечисления НДФЛ.

- Документ основание — документ, которым был начислен доход, с которого производится удержание.

Остальные графы совпадают с аналогичными графами вкладки Доходы.

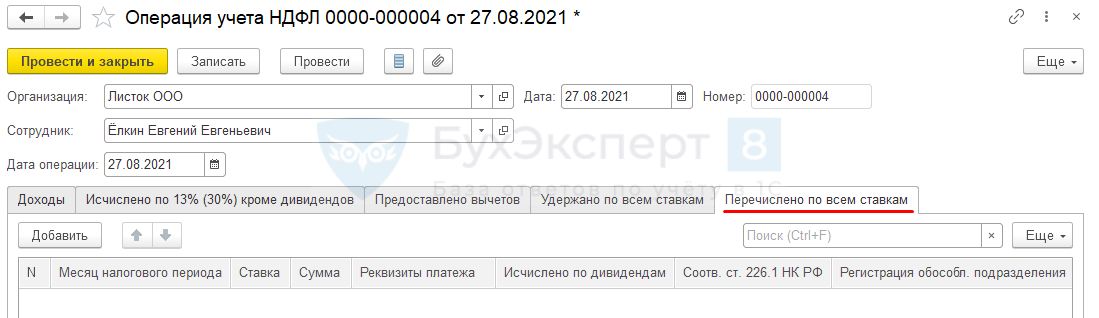

Вкладка «Перечислено по всем ставкам»

Данные вкладки Перечислено по всем ставкам регистрируют перечисление НДФЛ в бюджет. Движения по регистру накопления Расчеты налоговых агентов с бюджетом по НДФЛ с видом движения Расход.

Вкладка Перечислено по всем ставкам имеет графы:

- Месяц налогового периода — месяц, за который происходит перечисление НДФЛ;

- Ставка — ставка, по которой исчислен и удержан налог;

- Сумма — сумма уплаченного налога;

- Реквизиты платежа— реквизиты платежного поручения, по которому прошло перечисление НДФЛ в бюджет;

- Исчислено по дивидендам – флажок устанавливается, если перечисляется налог, исчисленный по дивидендам;

- Соотв. ст. 226.1 НК РФ – специальное поле, которое используется только для дивидендов. Флажок влияет на срок перечисления НДФЛ.

- Регистрация обособл. подразделения — налоговый орган, в который перечислен налог. Заполняется только для перечислений по обособленному подразделению.

Кейсы

- Учет материальной выгоды по жилищным займам в ЗУП 3.1

- Простили долг по займу – варианты отражения в ЗУП 3.1

- Как заполнить 6-НДФЛ при перерасчете суммы арендной платы в сторону уменьшения

- Учет зарплаты работников заграничных «обособок» в ЗУП 3.1

- Выплаты умершему сотруднику и обложение их НДФЛ и взносами (архив)

- Как в ЗУП 3.1 отразить подарок свыше 4 тыс. руб. стороннему физлицу

Ответы на вопросы

- Как в документе «Начисление прочих доходов» можно указать, что перечислена не вся сумма НДФЛ?

- Можно ли сделать так, чтобы документом «Начисление прочих доходов» не регистрировалось удержание НДФЛ?

- Как в ЗУП 3 убрать ошибочно примененный вычет в «Акте приемки выполненных работ»?

- Как доначисление после перевода в обособку отнести к прежней регистрации в ИФНС?

- Суммируется ли налоговая база по зарплатным и незарплатным доходам?

- Как заполнить 6-НДФЛ (с 2021 года) за 1 квартал 2021 г., если начисленная в первом квартале премия не была выплачена?

- Почему может не удерживаться НДФЛ?