Источник: Письмо Минфина от 02.05.2024 N 03-04-05/40913

Информация для: работодателей

Сотрудникам с разъездным характером работы работодатель обязан выдать суточные, а также оплатить их проживание. Перечень расходов и суммы, которые организация готова компенсировать разъездным сотрудникам, она прописывает в трудовом договоре, соглашениях, коллективном договоре или ЛНА компании.

При этом расходы «разъездников» по найму жилья не облагаются НДФЛ только при соблюдении условий:

- в трудовом договоре, коллективном договоре, соглашении, локальном нормативном акте установлено, что работа сотрудника носит разъездной характер;

- расходы сотрудника на наем жилья документально подтверждены.

От себя отметим, что на таких же условиях компенсация освобождается от страховых взносов (письма Минфина РФ от 30.12.2022 N 03-04-06/129887, от 27.04.2022 N 03-04-06/38439, от 23.03.2021 N 03-04-06/20746).

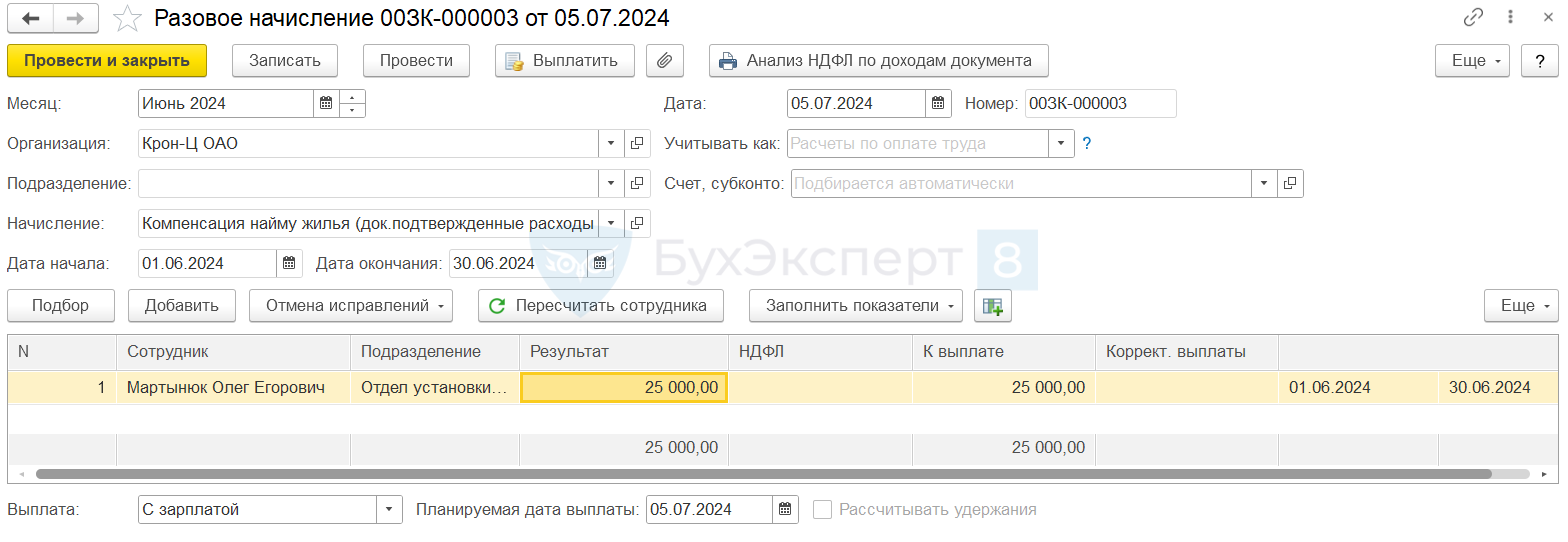

Если компенсация выплачивается непосредственно сотруднику – одним из вариантов ее регистрации в ЗУП 3.1 может быть начисление по документу Разовое начисление (Зарплата – Разовые начисления).

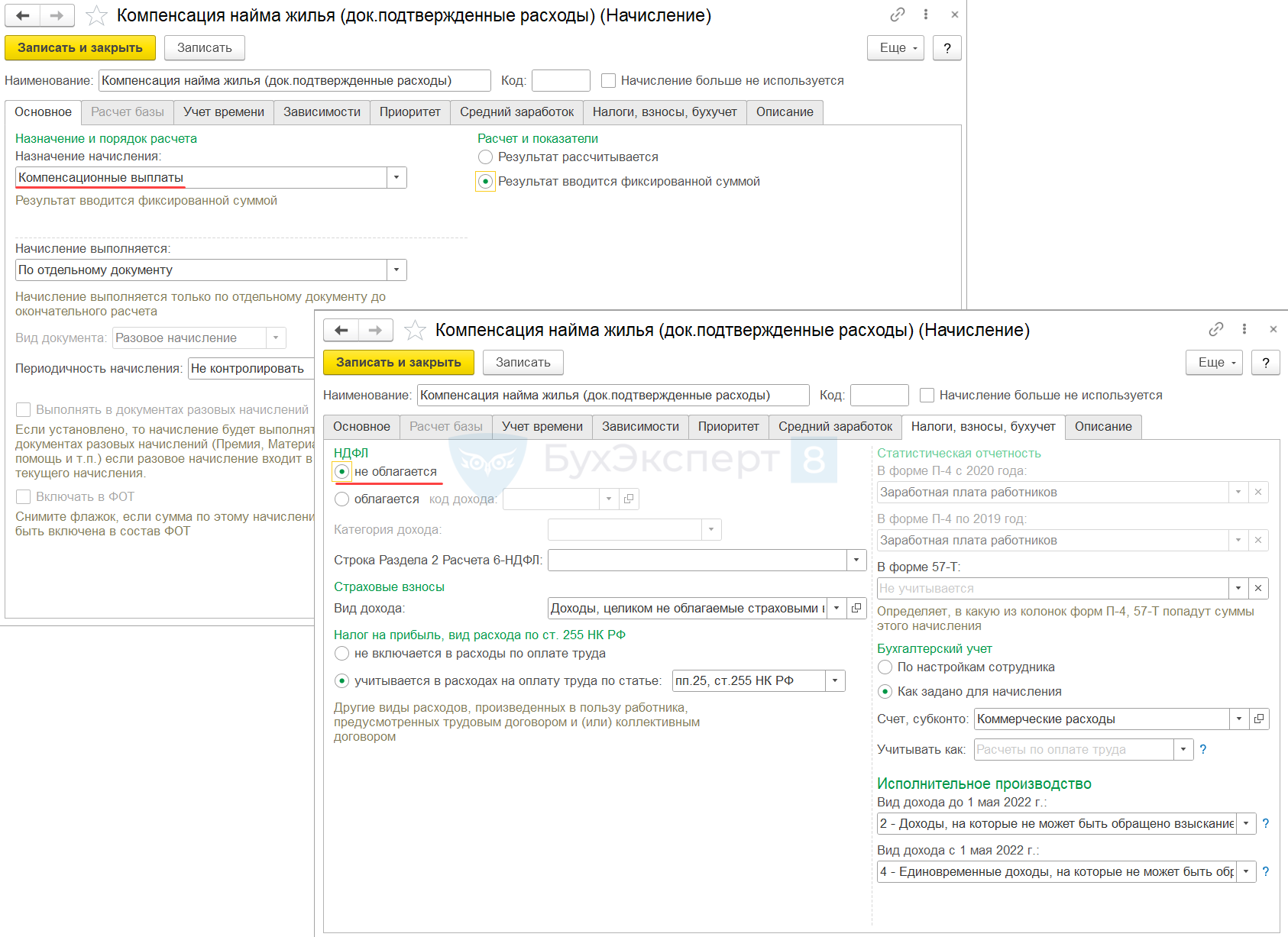

Предварительно потребуется создать и настроить отдельное начисление (Настройка – Начисления).

Как настроить и оплатить компенсацию разъездным работникам взамен суточных, смотрите в публикации Учет компенсации за разъездной характер работы в ЗУП 3.1.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете