В данной статье мы расскажем о том, как осуществить расчет и начисление пеней по НДС и заполнить платежное поручение на их уплату.

Мы рассмотрим:

- законодательные нюансы расчета пеней;

- ключевые моменты подготовки платежного порученияи его реквизиты;

- особенности заполнения платежного поручения при самостоятельной уплате пеней, по требованию налоговиков и акту проверки.

Мы вместе с вами проведем платеж в 1С и проверим взаиморасчеты с бюджетом.

Содержание

Пошаговая инструкция

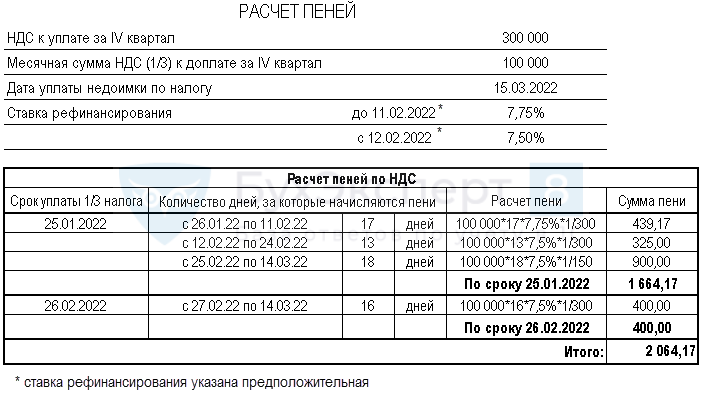

В соответствии с декларацией по НДС за 4 квартал 2021 г. сумма НДС к уплате составила 300 000 руб. Организация осуществляет уплату НДС ежемесячно в размере 1/3 от суммы налога.

Из-за финансовых сложностей Организация не смогла перечислить вовремя НДС за IV квартал по установленным срокам оплаты — до 25.01.2022 и до 26.02.2022. Просрочки по сроку платежа 25 марта нет.

15.03.2022 задолженность по НДС перед бюджетом в размере 200 000 руб. была погашена. В этот же день были начислены и уплачены пени.

Изучить подробнее как уплатить НДС в бюджет

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Начисление пеней по НДС | |||||||

| 15 марта | 91.02 | 68.02 | 2 064,17 | Начисление пеней по налогу | Операция, введенная вручную - Операция | ||

| Платежное поручение на уплату пеней | |||||||

| 15 марта | --- | --- | 2 064,17 | Формирование платежного поручения | Платежное поручение - Уплата налога |

||

| Уплата пеней по НДС в бюджет | |||||||

| 15 марта | 68.02 | 51 | 2 064,17 | Уплата в бюджет пеней по налогу | Списание с расчетного счета - Уплата налога |

||

Начало примера смотрите в публикации:

Начисление пеней по НДС

Нормативное регулирование

Если налог не был перечислен в срок, установленный законодательством, то на сумму задолженности перед бюджетом начисляются пени (ст. 75 НК РФ).

Получите понятные самоучители 2026 по 1С бесплатно:

Срок уплаты НДС - не позднее 25-го числа каждого из трех месяцев, следующего за истекшим налоговым периодом (п. 1 ст. 174 НК РФ). Поэтому первым днем, за который начисляются пени, будет 26-е число месяца. Если дата уплаты налога попадает на нерабочий день, то первым днем начисления пеней будет тот, который следует за датой, перенесенной в соответствии с п. 7 ст. 6.1 НК РФ. Последним днем начисления пеней будет день, предшествующий дате погашения задолженности.

В нашем примере Организация уплатила НДС 15 марта, т. е. пени рассчитываются за периоды с 26 января по 14 марта и с 27 февраля по 14 марта.

Узнать подробнее о расчете пеней

Расчет пеней

Начисление пеней в 1С

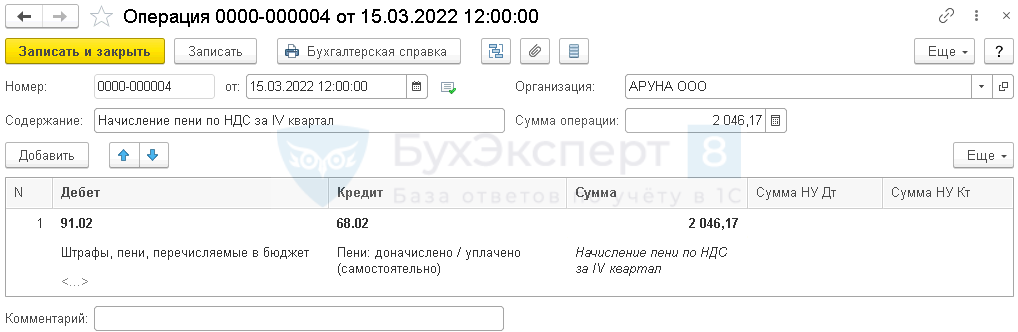

Начисление пеней оформляется документом Операция, введенная вручную вид операции Операция в разделе Операции — Операции, введенные вручную.

В поле от указывается:

- дата расчета пени, если организация их начисляет самостоятельно;

- дата вступления в силу решения налогового органа, если начисление пени производится по результатам проверки.

Табличная часть заполняется проводкой:

- Дебет - счет 91.02 "Прочие расходы".

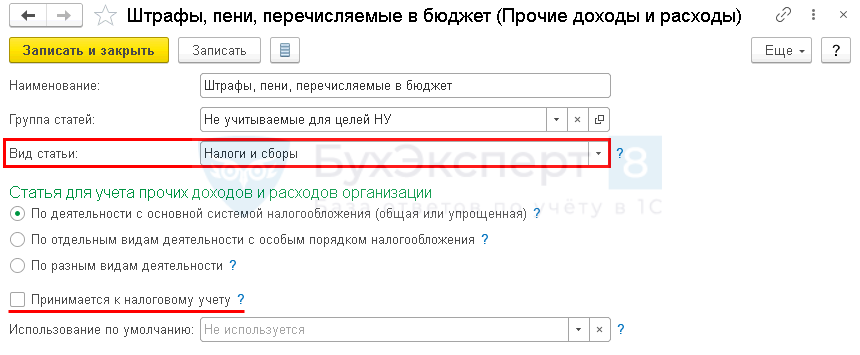

- Субконто 1 - Прочие доходы и расходы Штрафы, пени, перечисляемые в бюджет:

- Кредит - счет 68.02 "Налог на добавленную стоимость".

- Субконто 1 - Виды платежей в бюджет(фонды) - Пени: доначислено / уплачено (самостоятельно);

- Сумма - сумма пеней согласно расчету.

Платежное поручение на уплату пеней

Общие реквизиты

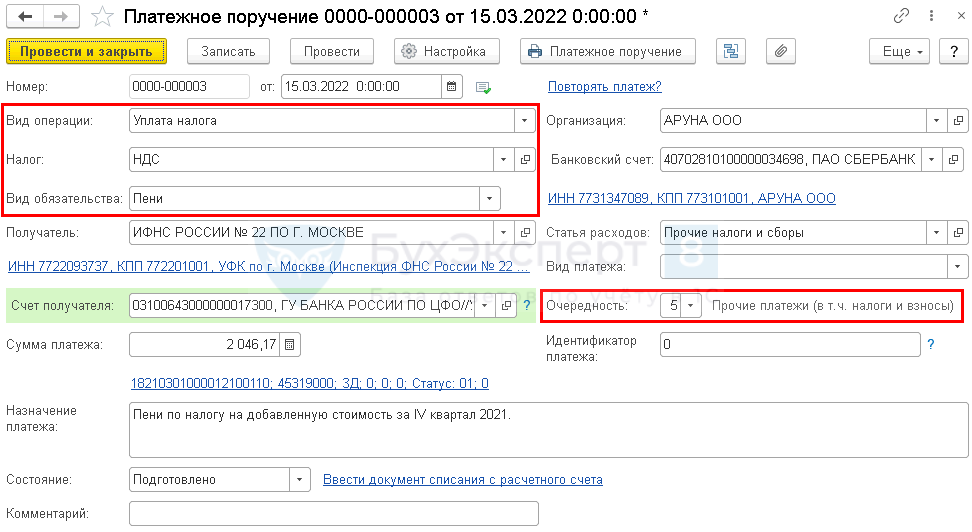

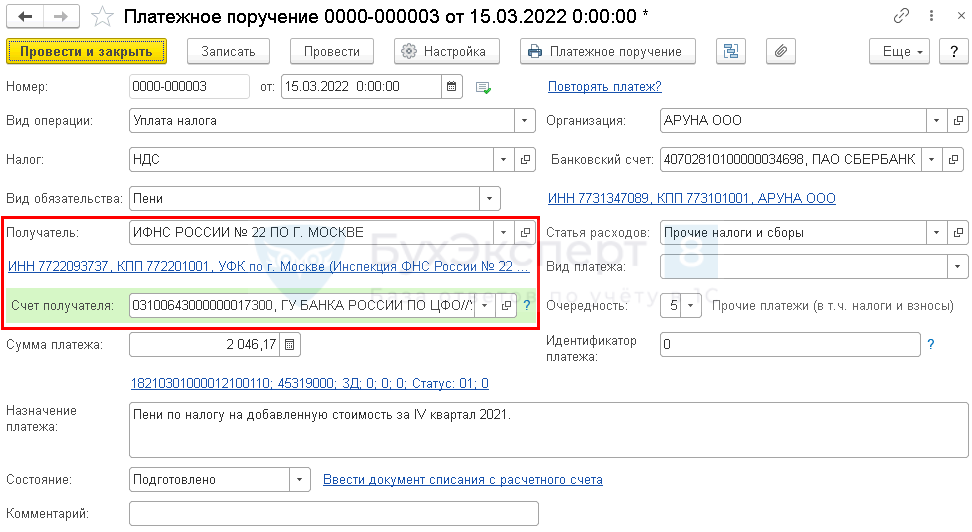

Платежное поручение на уплату пеней в бюджет формируется с помощью документа Платежное поручение в разделе Банк и касса — Платежные поручения. При этом необходимо правильно указать вид операции Уплата налога, тогда форма документа принимает вид для уплаты платежей в бюджетную систему РФ.

Быстрое формирование платежного поручения можно осуществить также с помощью Помощника уплаты налогов:

- через раздел Банк и касса — Платежные поручения по кнопке Оплатить — Начисленные налоги и взносы.

Обратите внимание на заполнение полей:

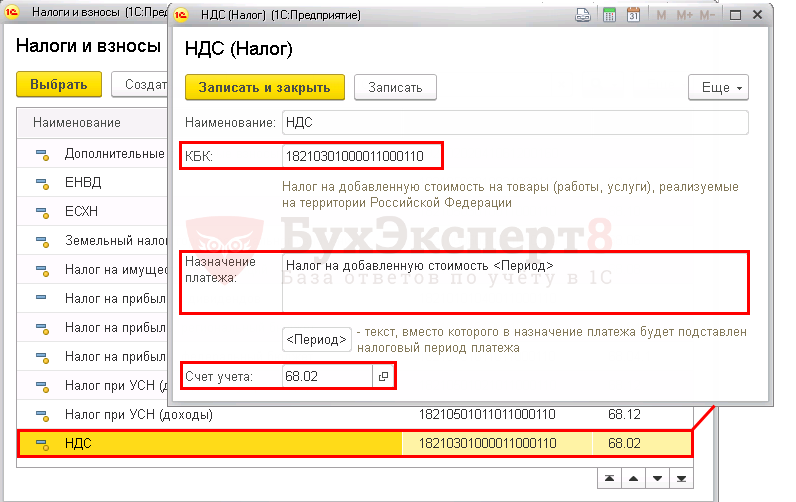

- Налог - НДС, выбирается из справочника Налоги и взносы.

НДС предопределен в справочнике Налоги и взносы. Для него заданы параметры:

- соответствующий код КБК;

- шаблон текста, подставляемый в поле Назначение платежа;

- счет учета налога.

Если элемент предопределен в справочнике, то удалять его или менять его параметры не рекомендуется. В случае необходимости Бухэксперт советует создать новый элемент в справочнике Налоги и взносы, где нужно указать свои настройки.

- Вид обязательства - Пени. Выбор вида обязательства влияет на КБК, который будет указан в платежном поручении. Для Пени в 14-17 разрядах КБК «Группа подвида доходов бюджетов» устанавливается 2100.

- Очередность платежа - 5-Прочие платежи (в т.ч. налоги и взносы), если пени уплачиваются самостоятельно. Заполняется автоматически по всем платежам в бюджет (п. 2 ст. 855 ГК РФ, Письмо Минфина РФ от 19.02.2014 N 03-02-07/1/6932).

Реквизиты получателя - ИФНС

Так как получателем НДС является налоговая инспекция, в которой зарегистрирован налогоплательщик, именно ее реквизиты необходимо отразить в документе Платежное поручение.

- Получатель - ИФНС, в которую платится налог, выбирается из справочника Контрагенты.

- Счет получателя - банковские реквизиты налогового органа, указанного в поле Получатель.

В программе 1С можно воспользоваться сервисом 1С:Контрагент, который позволяет автоматически заполнять и контролировать актуальность реквизитов государственных органов. Если реквизиты потеряли актуальность, сервис 1С:Контрагент предложит обновить их в справочнике Контрагенты прямо из формы платежного поручения.

- Реквизиты получателя - ИНН, КПП и Наименование получателя, именно эти данные используются для печатной формы платежного поручения. При необходимости Реквизиты получателя можно отредактировать в открывающейся по ссылке форме.

Реквизиты платежа в бюджет

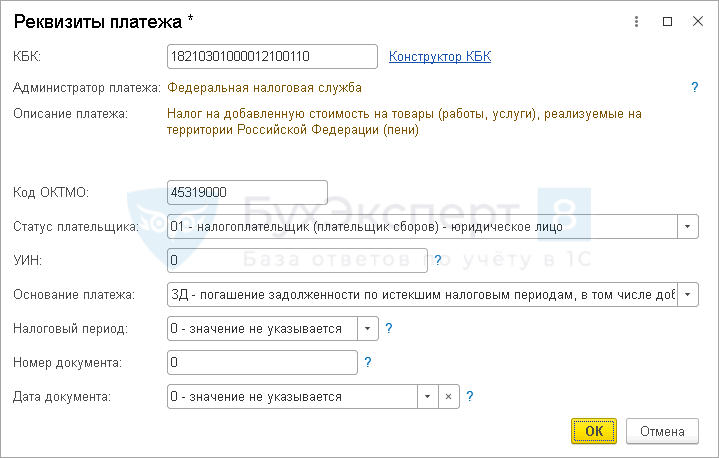

Бухгалтеру необходимо контролировать данные, которые программа заполняет по ссылке Реквизиты платежа в бюджет.

В данной форме необходимо проверить заполнение полей:

- КБК - 18210301000012100110 "Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории РФ (пени)".

Если для какого-либо платежа в бюджет КБК сформирован некорректно или не известен, то можно воспользоваться Конструктором КБК, пройдя по ссылке справа от поля КБК.

- Код ОКТМО - код территории, на которой зарегистрирована Организация. Значение заполняется автоматически из справочника Организации.

- Статус плательщика - 01-налогоплательщик (плательщик сборов)-юридическое лицо;

Если платежное поручение на уплату пеней оформляет ИП, его Статус плательщика будет 13 - налогоплательщик (плательщик сборов, за совершение налоговыми органами юридически значимых действий, страховых взносов и иных платежей, администрируемых налоговыми органами) – физическое лицо.

Остальные реквизиты платежа зависят от того, как начислены пени:

- самостоятельно;

- по требованию налогового органа;

- по результатам проверки, т.е. до выставления требования.

Рассмотрим особенности заполнения реквизитов платежа по отдельности для каждого варианта.

Пени начислены и уплачены самостоятельно

- УИН - 0, т.к. УИН содержится только в налоговых уведомлениях или требованиях об уплате налога (пени, штрафа).

- Основание платежа - ЗД - погашение задолженности по истекшим налоговым периодам, в том числе добровольное.

- Налоговый период - 0.

- Номер документа и Дата документа - 0, т.к. пени начислены самостоятельно.

Узнать подробнее о реквизитах платежей в бюджет в статье Правила заполнения платежных поручений с 2021 в 1С - Назначение платежа - заполняется автоматически по шаблону из справочника Налоги и взносы. При необходимости поле можно отредактировать.

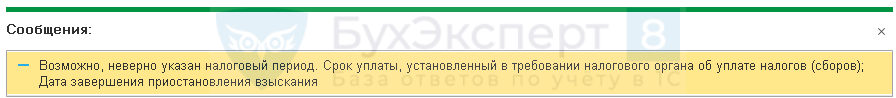

При сохранении реквизитов выходит сообщение:

В данном случае уплата пени добровольная, документ от налогового органа отсутствует (п. 4 Приложения N 2 к Приказу Минфина от 12.11.2013 N 107н), поэтому сообщение следует игнорировать и реквизиты сохранить.

Распечатать платежное поручение можно по кнопке Платежное поручение. ![]() PDF

PDF

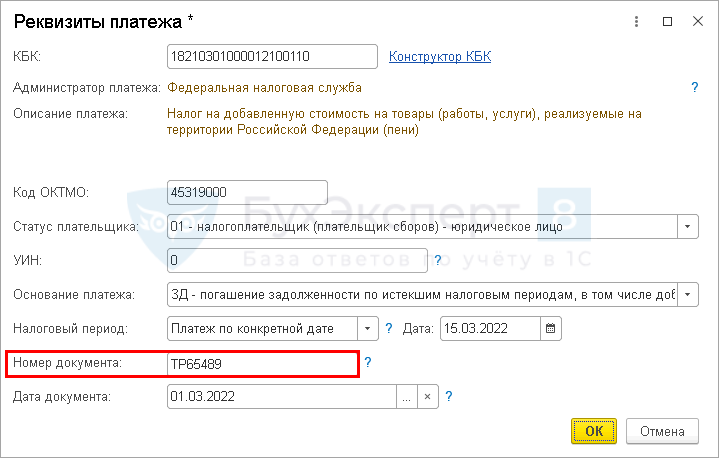

Пени начислены и уплачены по требованию налогового органа

- УИН:

- УИН из требования об уплате пени, если УИН в нем присутствует.

- 0, если в требовании об уплате пени не отражен УИН.

- Основание платежа - ЗД - погашение задолженности по истекшим налоговым периодам, в том числе добровольное.

- Налоговый период - Платеж по конкретной дате.

- Дата - дата исполнения требования.

- Номер документа — номер требования налогового органа (п. 9 Приложения N 2 к Приказу Минфина от 12.11.2013 N 107н).

- Дата документа — дата требования налогового органа (п. 10 Приложения N 2 к Приказу Минфина от 12.11.2013 N 107н).

Узнать подробнее о реквизитах платежей в бюджет в статье Правила заполнения платежных поручений с 2021 в 1С - Назначение платежа - заполняется автоматически по шаблону из справочника Налоги и взносы.

Бухэксперт рекомендует дополнить автоматически сформированное назначение платежа, указав «… на основании требования налогового органа от ___ № ____».

Распечатать платежное поручение можно по кнопке Платежное поручение. ![]() PDF

PDF

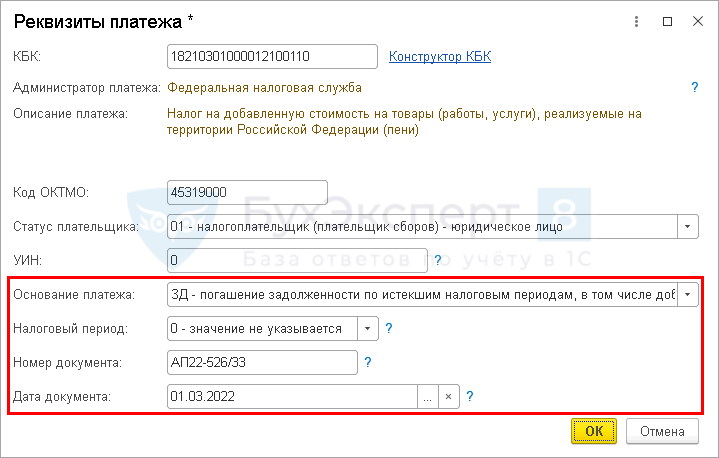

Пени начислены и уплачены по результатам проверки

- УИН - 0, т. к. пени уплачиваются по акту проверки.

- Основание платежа - ЗД - погашение задолженности по истекшим налоговым периодам, в том числе добровольное.

- Налоговый период - 0-значение не указывается.

- Номер документа — номер решения (п. 9 Приложения N 2 к Приказу Минфина от 12.11.2013 N 107н).

- Дата документа — дата решения о привлечении к ответственности (п. 10 Приложения N 2 к Приказу Минфина от 12.11.2013 N 107н).

Узнать подробнее о реквизитах платежей в бюджет в статье Правила заполнения платежных поручений с 2021 в 1С - Назначение платежа - заполняется автоматически по шаблону из справочника Налоги и взносы. При необходимости поле можно отредактировать.

Бухэксперт рекомендует дополнить автоматически сформированное назначение платежа, указав «… по акту проверки от ___ № ____».

Распечатать платежное поручение можно по кнопке Платежное поручение. ![]() PDF

PDF

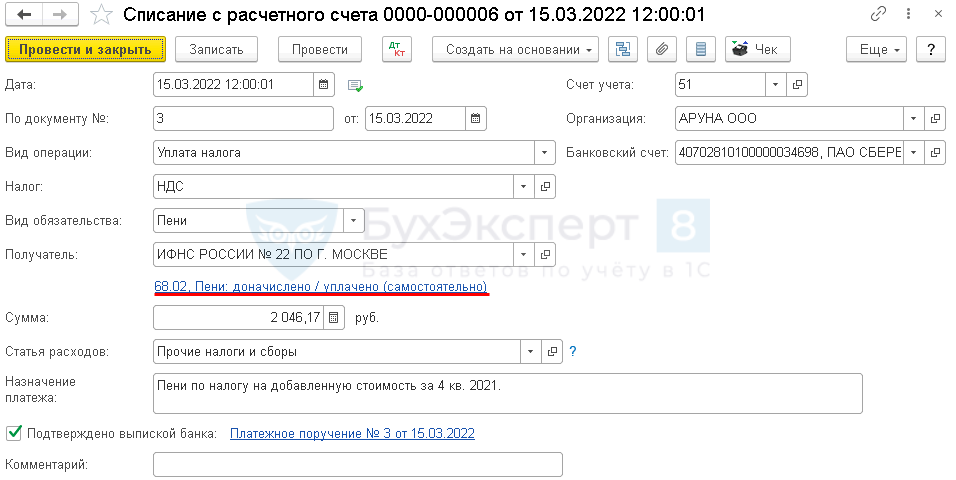

Уплата пеней по НДС в бюджет

После уплаты пеней в бюджет на основании выписки банка необходимо создать документ Списание с расчетного счета вид операции Уплата налога. Документ можно создать на основании Платежного поручения по ссылке Ввести документ списания с расчетного счета. ![]() PDF Основные данные перенесутся из документа Платежное поручение.

PDF Основные данные перенесутся из документа Платежное поручение.

Также его можно загрузить из программы Клиент-банк или напрямую из банка, если подключен сервис 1С:ДиректБанк.

Необходимо обратить внимание на заполнение полей в документе:

- Дата - дата уплаты пеней, согласно выписке банка.

- По документу № от - номер и дата платежного поручения.

- Налог - НДС, выбирается из справочника Налоги и взносы и влияет на автоматическое заполнение поля Счет дебета.

- Вид обязательства - Пени.

- Отражение в бухгалтерском учете:

- Счет дебета - 68.02 "Налог на добавленную стоимость";

- Виды платежей в бюджет - Пени: доначислено / уплачено (самостоятельно).

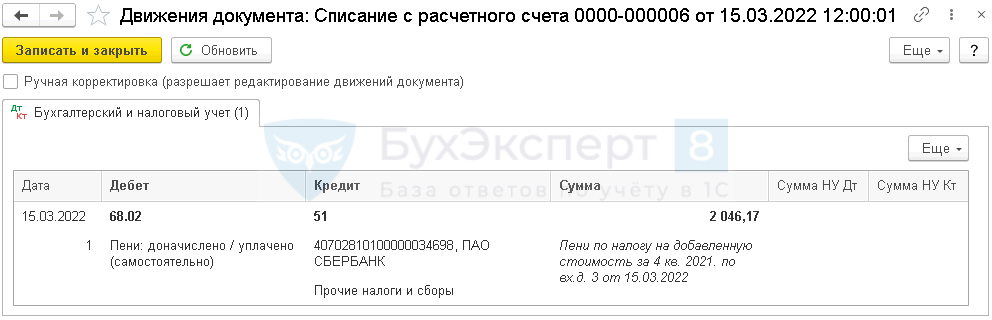

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 51 - уплата пеней в бюджет по НДС за IV квартал.

Проверка расчетов с бюджетом по пеням

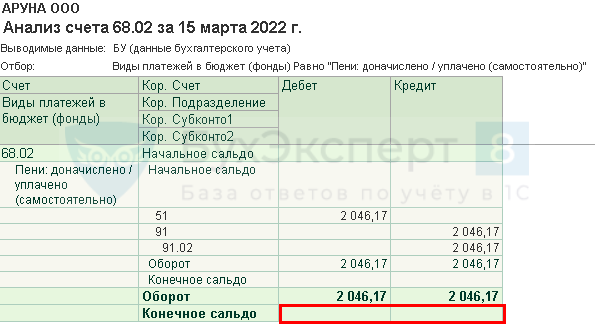

Для проверки расчетов с бюджетом по пеням можно создать отчет Анализ счета 68.02 " Налог на добавленную стоимость", раздел Отчеты — Анализ счета.

Отсутствие конечного сальдо по счету 68.02 "Налог на добавленную стоимость" по Видам платежей в бюджет (фонды) - Пени: доначислено / уплачено (самостоятельно) означает, что задолженность по уплате пеней по НДС отсутствует.

См. также:

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете