В статье рассмотрим основные отличия в заполнении новой формы 6-НДФЛ, применяемой с 01.01.2022 г., начиная с годовой отчетности за 2021 год. Разберем, как заполнить новые поля отчета, что изменилось в порядке заполнения и поговорим о сроках реализации новой формы 6-НДФЛ в 1С.

[jivo-yes]

Содержание

О новой форме 6-НДФЛ в 2022 году

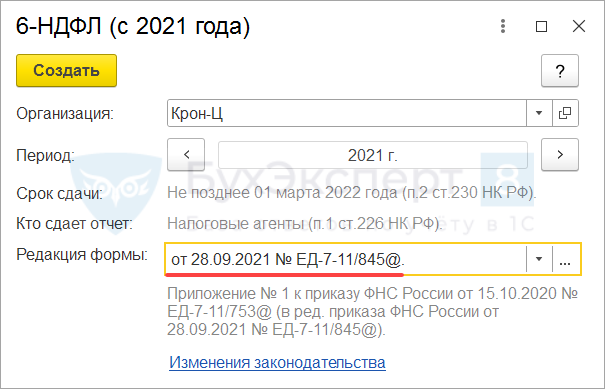

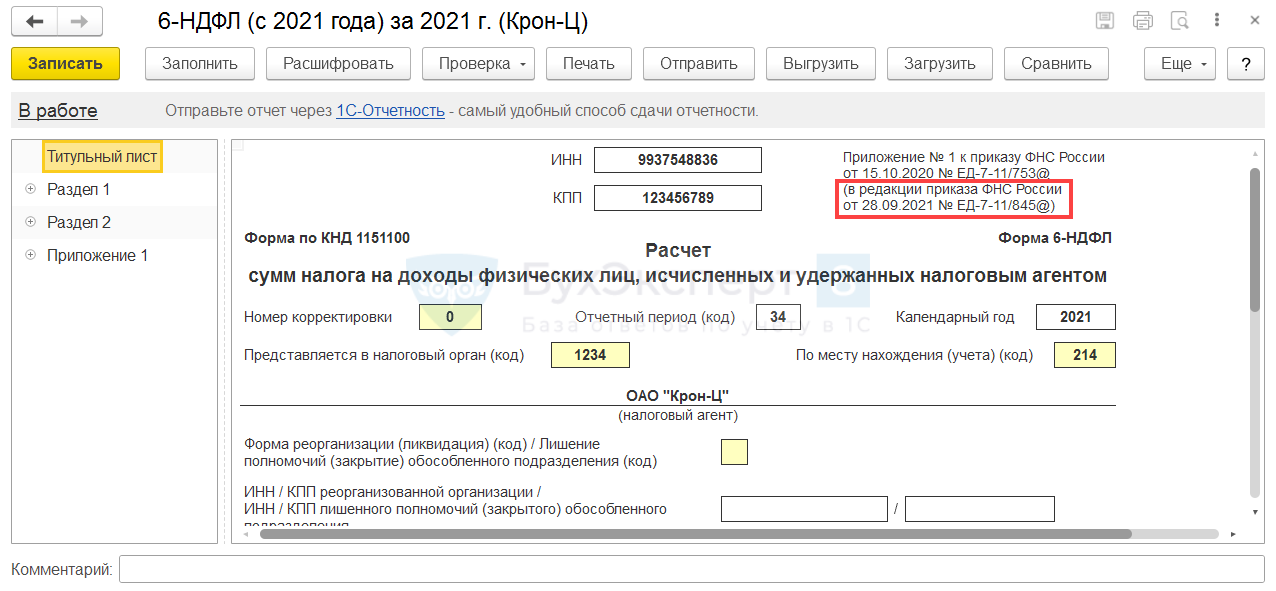

Новая форма 6-НДФЛ утверждена Приказом ФНС от 28.09.2021 N ЕД-7-11/845@. Она будет действовать, начиная с отчетности за 2021 год. Сроки сдачи отчета не изменились, для годового 6-НДФЛ – не позднее 1 марта следующего года. Поэтому впервые отчитаемся по новой форме не позднее 1 марта 2022 года.

Новая форма 6-НДФЛ реализована в ЗУП 3.1.20.71 / 3.1.18.305. Чтобы создать 6-НДФЛ за 2021 год по новой форме, дата компьютера / сервера должна быть 01.01.2022 г. или позднее. Тогда в окне создания отчета появится поле для выбора редакции формы.

Отличить новую форму 6-НДФЛ можно по наличию новых строк в отчете, а также по версии редакции формы на титульном листе.

Основные отличия в новой форме связаны с появлением новых полей:

- для учета доходов и НДФЛ высококвалифицированных специалистов (ВКС)

- для учета налога на прибыль, зачтенного при расчете НДФЛ с дивидендов

Также был уточнен порядок заполнения 6-НДФЛ. Посмотрим подробнее, какие поля в отчете появились и какие новшества внесены в порядок заполнения.

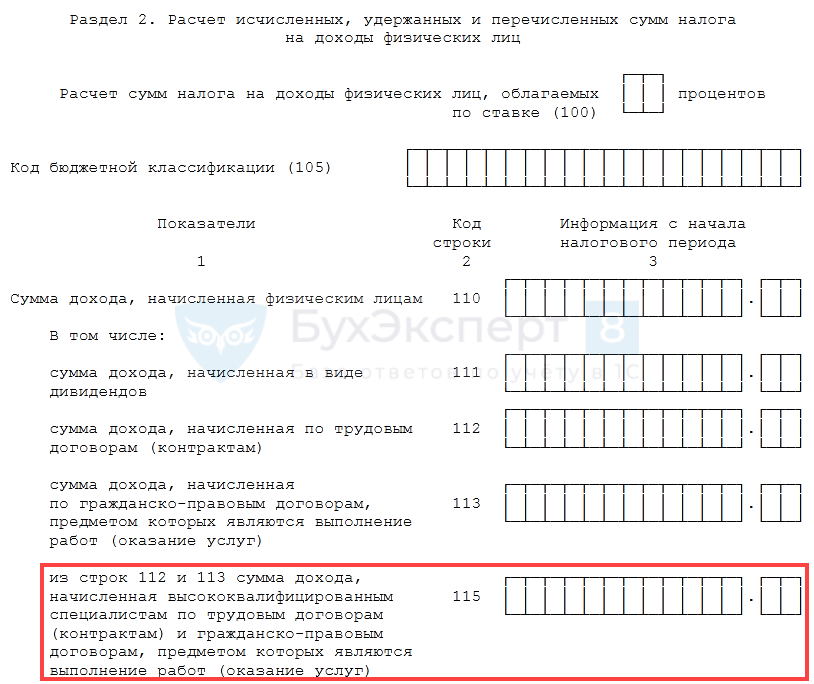

Новые поля в Разделе 2 отчета 6-НДФЛ

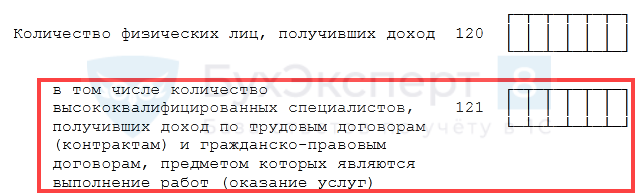

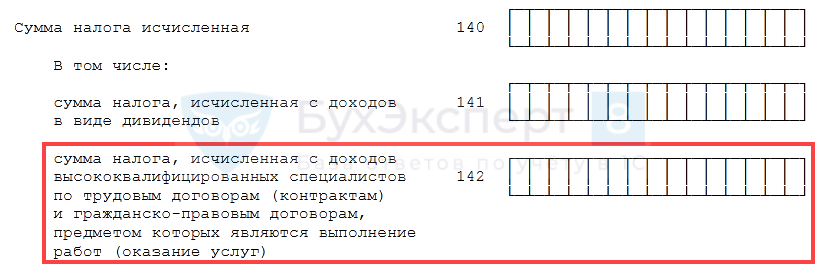

В Раздел 2 были добавлены строки:

- стр. 115 – здесь потребуется указывать доходы сотрудников со статусом ВКС по трудовым и гражданско-правовым договорам (ГПХ), входящие в стр. 112 и 113. Например, выплаты по дивидендам сюда попадать не должны.

- стр. 121 – число работников-ВКС, которым начислены доходы по трудовым и договорам ГПХ. Здесь будем учитывать только лиц со статусом ВКС, чьи доходы попали в стр. 115. Если ВКС-нику выплачивали только прочие доходы (например, дивиденды), в стр. 121 его не включаем.

- стр. 142 – НДФЛ, исчисленный с выплат в пользу ВКС по трудовым и гражданско-правовым договорам. В стр. 142 также включаем только НДФЛ с доходов, учтенных в стр. 115.

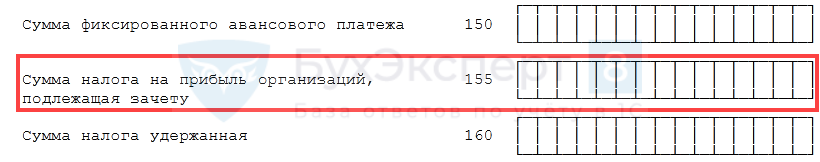

- стр. 155 – налог на прибыль, зачтенный при расчете НДФЛ с дивидендов в отчетном периоде.

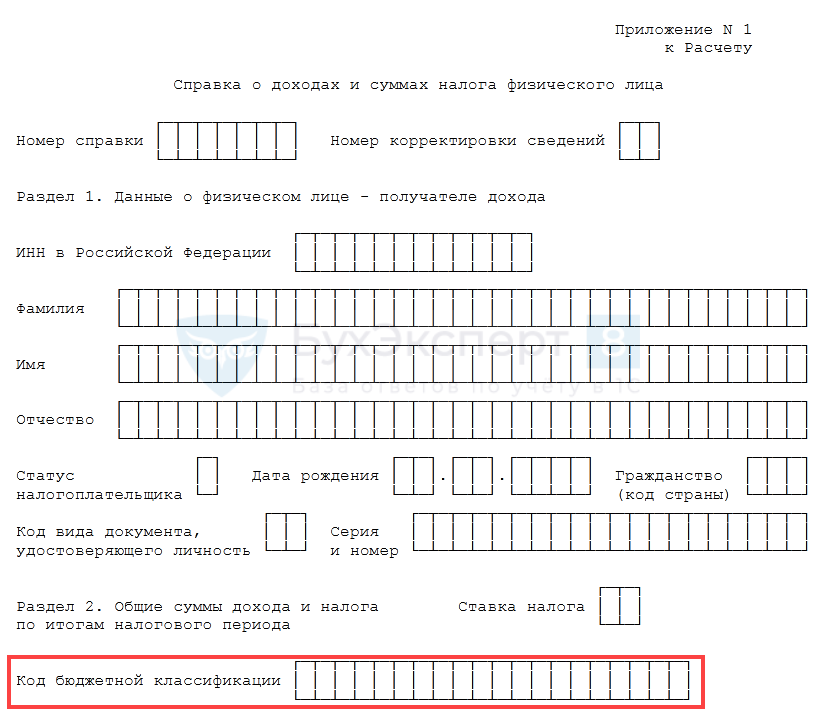

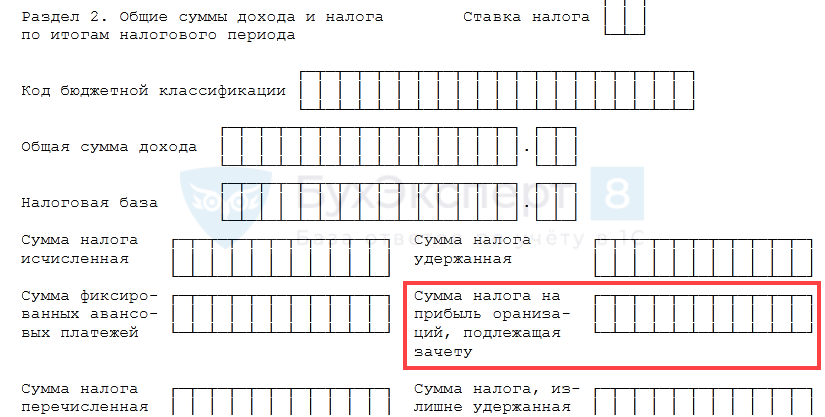

Новые поля в Приложении 1 к форме 6-НДФЛ

В Разделе 2 Приложения 1 к расчету 6-НДФЛ добавили следующие поля:

Получите понятные самоучители 2025 по 1С бесплатно:

- Код бюджетной классификации. Ранее Разделы 2 Приложения 1 разделялись только по ставкам налога.

- Сумма налога на прибыль организаций, подлежащая зачету – заполняется аналогично стр. 155 сводного Раздела 2 формы 6-НДФЛ. Этот показатель расшифровывает годовую сумму зачтенного налога на прибыль по физическим лицам.

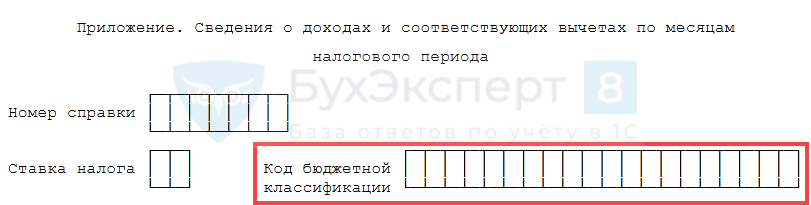

В Сведения о доходах и соответствующих вычетах по месяцам налогового периода Приложения 1 также добавлено поле Код бюджетной классификации, чтобы разделить эту информацию не только по ставкам НДФЛ, но и по разным КБК.

Изменения в порядке заполнения 6-НДФЛ

Основные изменения затронули порядок заполнения Раздела 2 6-НДФЛ и Приложения 1 к отчету:

- В п. 4.1 Порядка заполнения 6-НДФЛ дополнили условием, что не выплаченные доходы в Разделе 2 6-НДФЛ показывать не нужно. Ранее этот нюанс был закреплен только в разъяснениях Минфина (Письмо ФНС от 13.09.2021 N БС-4-11/12938@).

- Прописали порядок заполнения новых строк Раздела 2: стр. 115, 121, 142 и 155.

- В Приложении 1 добавили новое значение статуса физического лица – код 7 теперь будем указывать для ВКС, являющихся налоговыми резидентами РФ.

- Прописали порядок заполнения новых полей Приложения 1 и Сведений о доходах и соответствующих вычетах…: Код бюджетной классификации и Сумма налога на прибыль организаций, подлежащая зачету.

Также для отчетных периодов на Титульном листе 6-НДФЛ добавили новые коды с 83 по 86. Они будут использоваться при подаче 6-НДФЛ в случае снятия с учета ИП и глав КФХ. Точный номер тогда будет зависеть от периода, в котором снят с учета ИП (глава КФХ): 1 квартал, полугодие и т.д.

См. также

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Кто такие ВКС?

Высококвалифицированные специалисты

Это понятно. Вопрос: кто это такие? Например? Как их в базе выделить?

В карточке сотрудника в разделе «Налог на доходы» в реквизите «Статус» необходимо будет поставить «Высококвалифицированный иностранный специалист»

Спасибо, всё очень понятно изложено!

Добрый вечер! Спасибо за полезную информацию.

Если не начислены дивиденды то строка 155 не заполняется?

Здравствуйте!

Все верно, если в отчетном периоде дивиденды не выплачивали и расчет НДФЛ с дивидендов не выполняли, то стр. 1555 оставляем пустой.

Подскажите в каких случаях нужно заполнять строку 155- сумма налога на прибыль, подлежащая зачету?

Здравствуйте!

Стр. 155 6-НДФЛ заполняем, если в отчетном периоде НДФЛ с дивидендов уменьшали на сумму налога на прибыль к зачету. Для этого в документе Дивиденды заполняем спец. колонку Налог на прибыль к зачету. При этом сумма налога на прибыль к зачету из документа Дивиденды автоматом попадет в стр. 155 в 6-НДФЛ.

Подробнее о том, как в ЗУП 3.1 зачесть НДФЛ с дивидендов налогом на прибыль, можно почитать в статье Изменения в расчете НДФЛ с дивидендов (ЗУП 3.1.14.468 / 3.1.17.138).

Добрый день, подскажите пожалуйста.

Сотрудник первый квартал 2021 года работал в обособленном подразделении и был ВКС. Потом был уволен и принят в другое ОП и там переведен в резиденты, так как пробыл в России больше чем полгода.

Все ОП сдают 6-НДФЛ отдельно. Вопрос, как правильно. Надо ли заполнять стр. 115 в первом ОП, так как на момент начислений и увольнения он был ВКС, ну и трудовой договор у него как ВКС. Или его надо учитывать уже как резидента, так как статус физ лица устанавливается на год в целом? Как я понимаю 1с ЗУП сейчас заполняет по 2 варианту.

Здравствуйте!

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству. Задать вопрос нашим специалистам можно в Личном кабинете.

Здравствуйте. А как теперь сдавать уточненку по 2-НДФЛ? В составе 6-НДФЛ, или отдельно из прежней формы?

В нашем случае, неверно указаны паспортные данные. Как подать уточненку ?

Здравствуйте!

Корректировку подавайте в составе 6-НДФЛ. Посмотрите рекомендации по составлению уточненки на этой странице.

Добрый день. Подскажите по какой причине может быть не активно поле выбора редакции формы? В персональных настройках программы установлено «текущая дата компьютера». Дата заполнения 04.02.22 г. При заполнении выдается такая ошибка. Программа обновлена.

Добрый день. Вопрос решился обновлением программы на релиз 3.1.18.364. Спасибо.

Здравствуйте. Подскажите пож. новый порядок заполнения Раздела 2( п. 4.1 Порядка заполнения 6-НДФЛ дополнили условием, что не выплаченные доходы в Разделе 2 6-НДФЛ показывать не нужно. Ранее этот нюанс был закреплен только в разъяснениях Минфина (Письмо ФНС от 13.09.2021 N БС-4-11/12938@)) реализован сейчас в ЗУП 3.1? Зарплата за март выплачена 10 апреля, при заполнении отчета 6 НДФЛ за 1 кв. 2022 сумма начисленной зарплаты за март попадает в Раздел 2

Здравствуйте!

В ЗУП 3 не автоматизировано заполнение 6-НДФЛ, если доходы не выплачены на момент формирования 6-НДФЛ. Отчет необходимо корректировать вручную. Однако если зарплата выплачена на момент формирования 6-НДФЛ, то она отражается в отчете.