31 декабря 2023 закончился срок освобождения от НДФЛ доходов в виде материальной выгоды, предусмотренного п. 90 ст. 217 НК РФ — Исключение матвыгоды за 2021-2023 гг. из обложения НДФЛ (3.1.18.435 / 3.1.21.75). Начиная с 01.01.2024 налоговые агенты снова обязаны исчислять и удерживать налог с матвыгоды. В статье рассмотрим, как происходит расчет материальной выгоды, расчет и удержание НДФЛ, как отражается в отчете 6-НДФЛ.

Содержание

Общий порядок расчета и отражения матвыгоды в учете НДФЛ

Материальная выгода от экономии на процентах возникает у сотрудника, если процентная ставка по договору займа меньше 2/3 ставки ЦБ или заем является беспроцентным. Для расчета матвыгоды берется минимальная ставка ЦБ из двух значений - ставка ЦБ на дату заключения договора (дату последнего изменения процентной ставки по договору) или ставка ЦБ на дату получения дохода (пп. 1 п. 2 ст. 212 НК РФ). Изменения ключевой ставки в течение месяца при расчете матвыгоды учитывать не нужно.

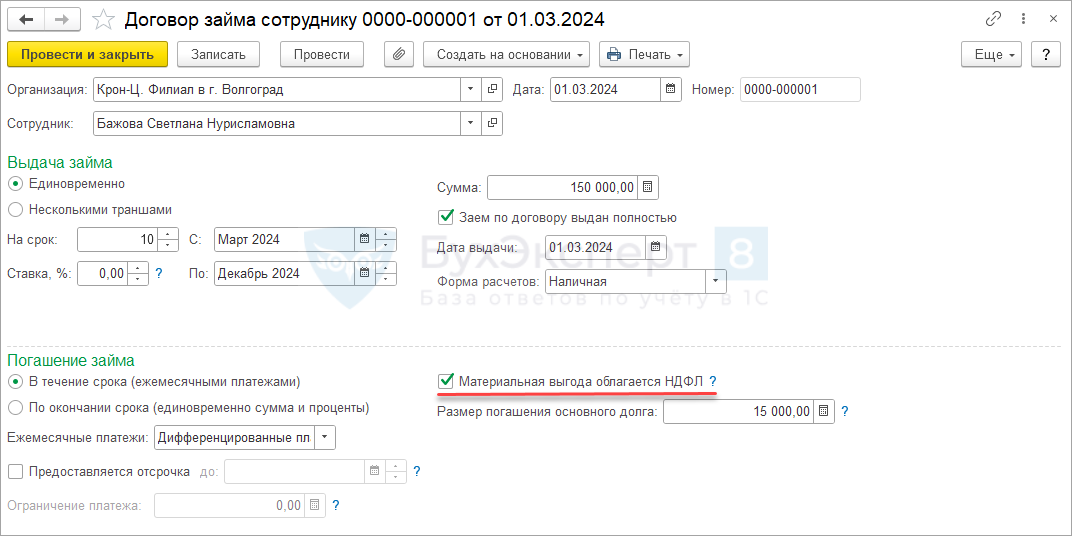

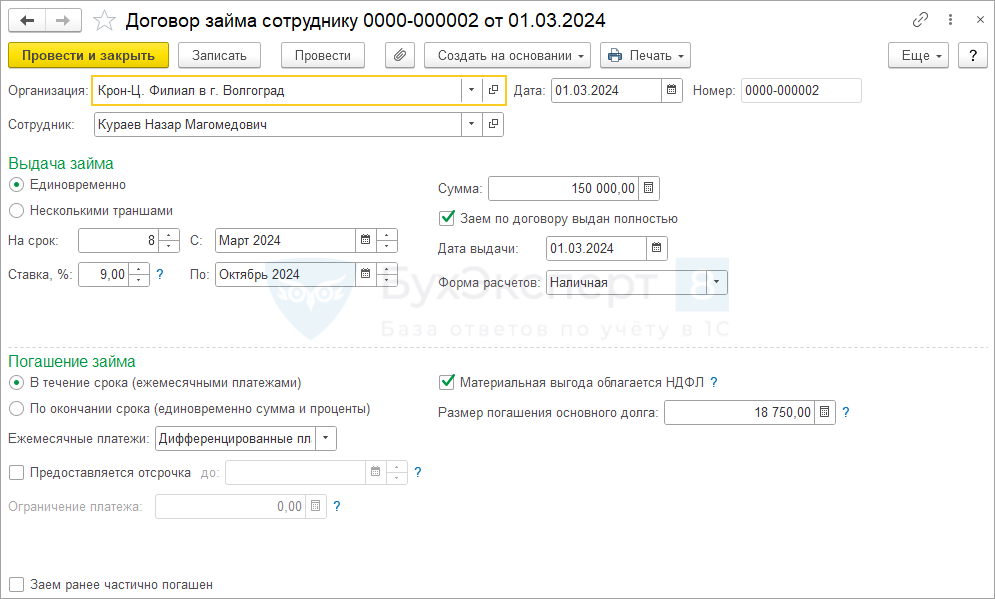

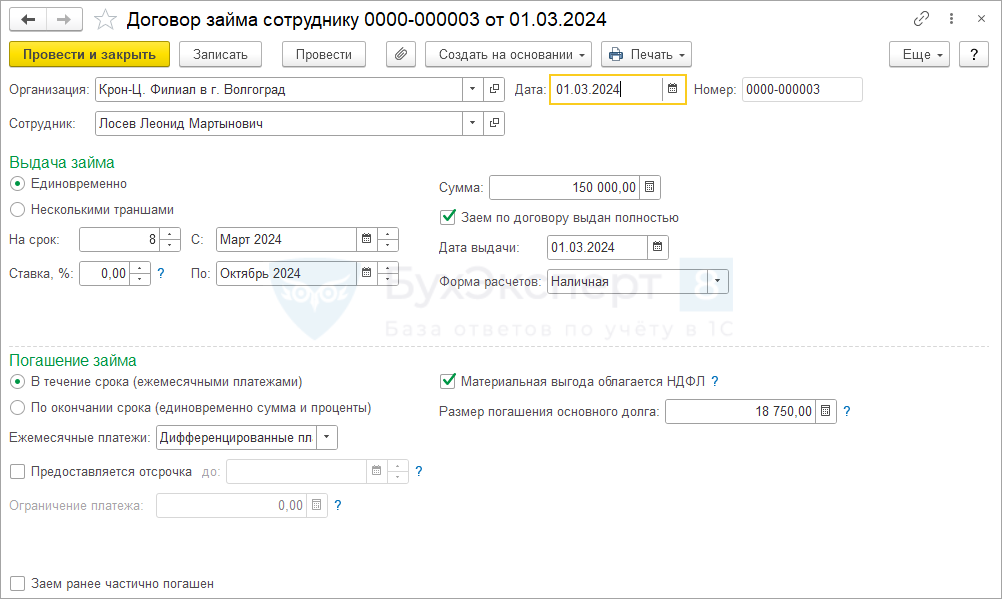

В ЗУП 3.1 материальная выгода по займам рассчитывается автоматически. Для этого в документе Договор займа включаем флажок Материальная выгода облагается НДФЛ.

Расчет суммы матвыгоды по договору займа в ЗУП 3.1 выполняется:

- Ежемесячно в документ Начисление зарплаты и взносов

- При погашении займа в документе Погашение займа сотруднику (Зарплата – См. также – Займы сотрудникам)

- При увольнении работника в документе Увольнение

Расчет НДФЛ с материальной выгоды рассчитывается:

Получите понятные самоучители 2026 по 1С бесплатно:

- По ставке 35% для резидентов.

- По ставке 30% для нерезидентов.

Дата получения дохода по матвыгоде определяется как последний день месяца и не связана с датой выплаты зарплаты – пп. 7 п. 1 ст. 223 НК РФ. Дата удержания НДФЛ будет зависит от даты выплаты заработной платы. В отличие от денежных выплат, дата Ведомости не влияет на дата получения дохода в учете НДФЛ для матвыгоды.

Если дата выплаты зарплаты будет в следующем месяце, то на стыке кварталов НДФЛ разъедется в отчете 6 – НДФЛ. Например, налог с материальной выгоды за март удержан при выплате мартовской зарплаты в апреле. В этом случае:

- Доход и исчисленный НДФЛ будет отражен в 6-НДФЛ за 1 квартал.

- удержанный НДФЛ - в 6-НДФЛ за полугодие.

Разберем расчет материальной выгоды по займу, НДФЛ и отражение в отчетности на примерах.

Пример 1. Матвыгода по займу для резидента, выплата зарплаты в следующем месяце

Сотруднику Кураеву Н.М. 1 марта 2024 выдали заем в размере 150 000 руб. Ставка по договору займа 9%.

Ставка ЦБ РФ на конец месяца – 16%. НДФЛ с материальной выгоды удержан при выплате мартовской зарплаты 05.04.2024.

Рассчитаем материальную выгоду в марте и проверим, как матвыгода и НДФЛ с нее отразится в 6-НДФЛ.

Рассчитаем сумму материальной выгода за март 2024.

- Определим число дней, за которые нужно начислить проценты по займу в марте. Проценты начисляются со дня, следующего за днем выдачи займа. На период со 2 по 31 марта приходится 30 дней.

- Рассчитаем сумму процентов по договору займа за март:

- 150 000 (остаток долга по займу) * 30 (дней пользования заемными средствами) / 366 (дней в 2024 году) * 9% (ставка по договору займа) = 1 106,56 руб.

- Рассчитаем сумму процентов за март исходя из 2/3 ставки ЦБ РФ:

- 150 000 (остаток долга по займу) * 30 (дней пользования заемными средствами) / 366 (дней в 2024 году) * 2/3 * 16% (ставка ЦБ РФ на конец месяца) = 1 311,48 руб.

- Определим сумму материальной выгоды за март:

- 1 311,48 (сумма процентов исходя из 2/3 ставки ЦБ РФ) – 1 106,56 (сумма процентов исходя из ставки по договору займа) = 204,92 руб.

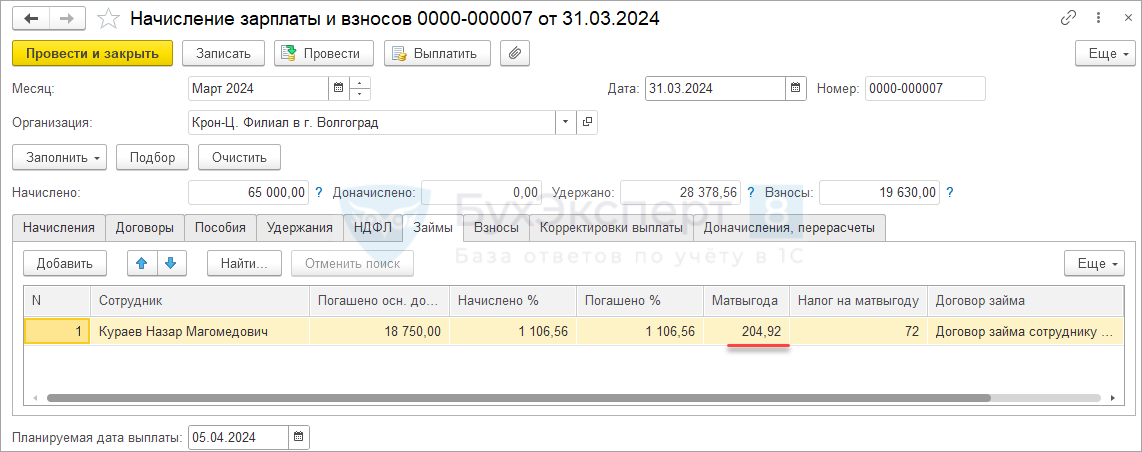

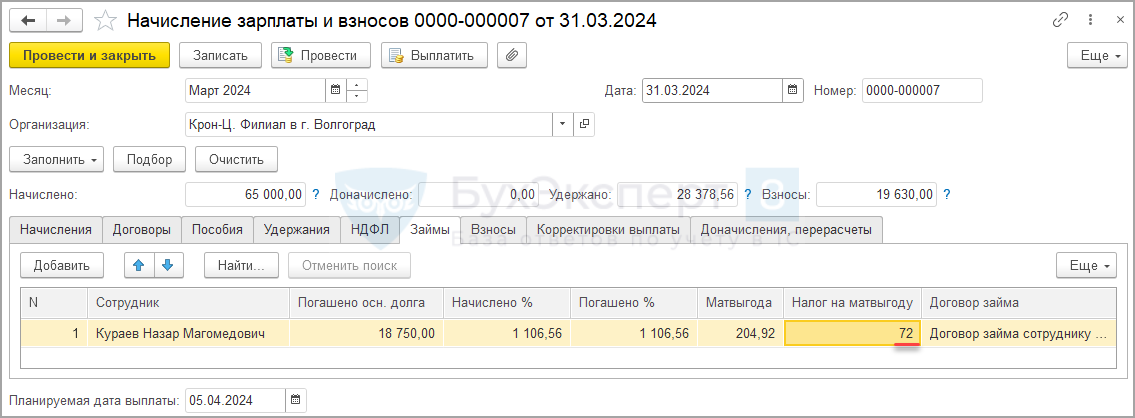

Сумма начисленных процентов и матвыгоды в документе Начисление зарплаты и взносов совпадает с нашими расчетами.

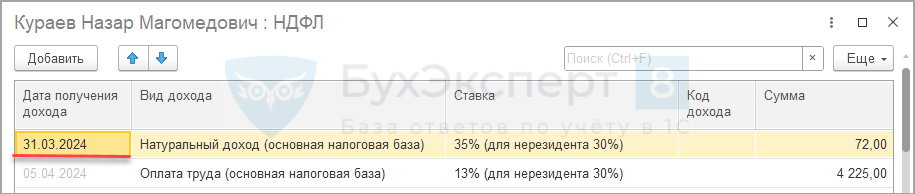

НДФЛ с материальной выгоды для резидента рассчитывается по ставке 35%:

- 204,92 (матвыгода за март) * 35% = 72 руб.

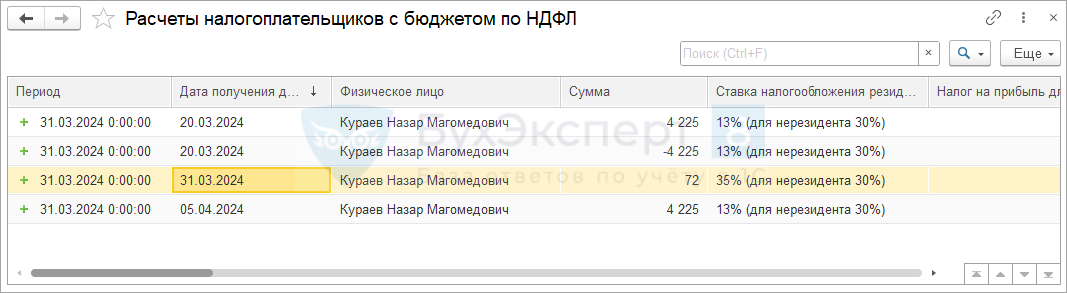

Дата получения дохода в учете НДФЛ для материальной выгоды – последний день месяца, 31.03.2024.

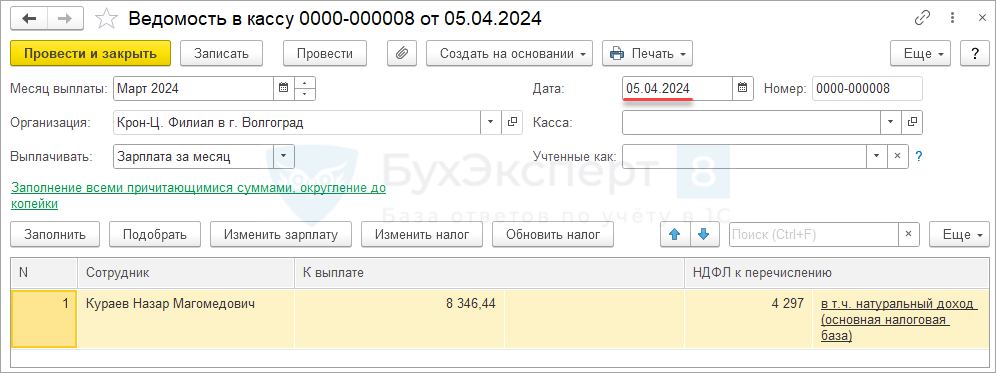

НДФЛ с матвыгоды удержали при выплате заработной платы за март в апреле – 05.04.2024. В Ведомости на выплату мартовской зарплаты дата получения дохода для материальной выгоды останется прежней – 31.03.2024.

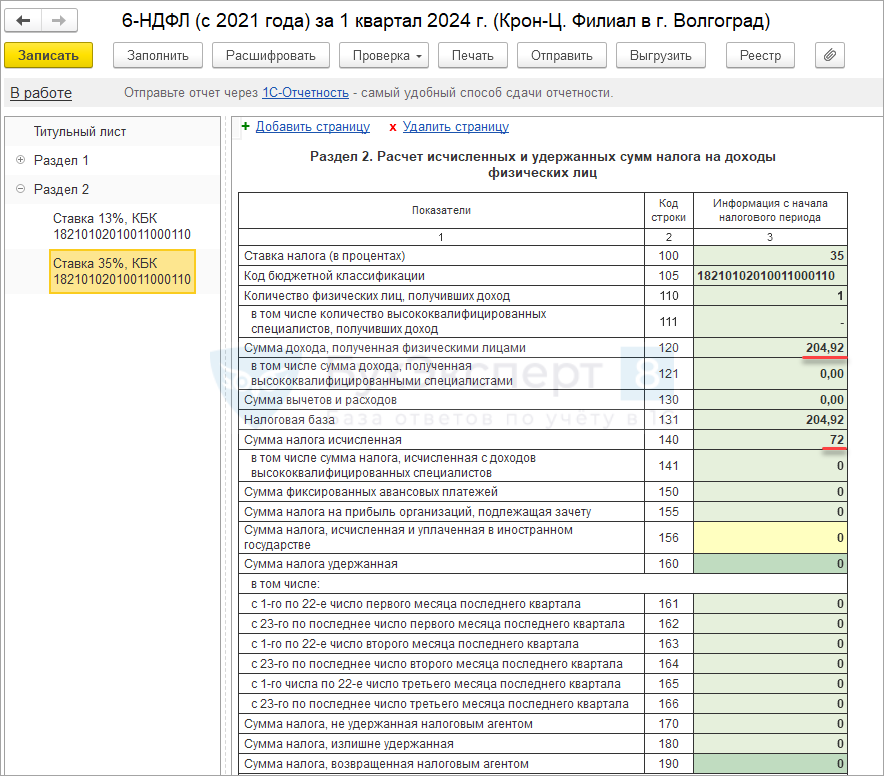

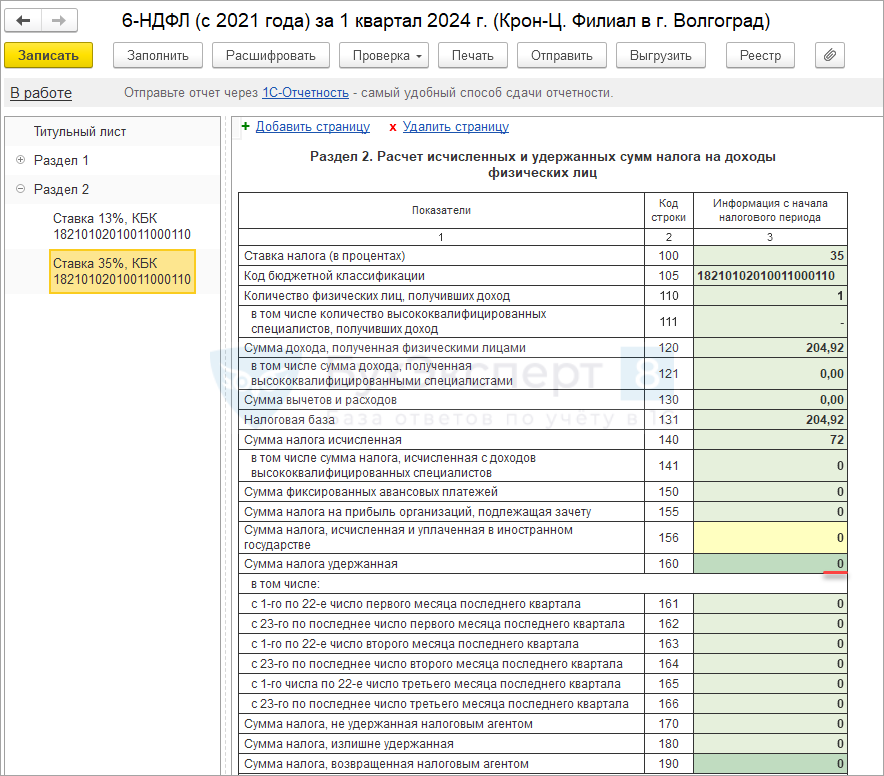

Проверим, как заполнится 6-НДФЛ:

- Доход и исчисленный налог с матвыгоды будет попадать в 6-НДФЛ за 1 квартал 2024 года.

- Удержанный НДФЛ с матвыгоды не будет попадать в 6-НДФЛ за 1 квартал 2024, т.к. налог был удержан 05.04.2024.

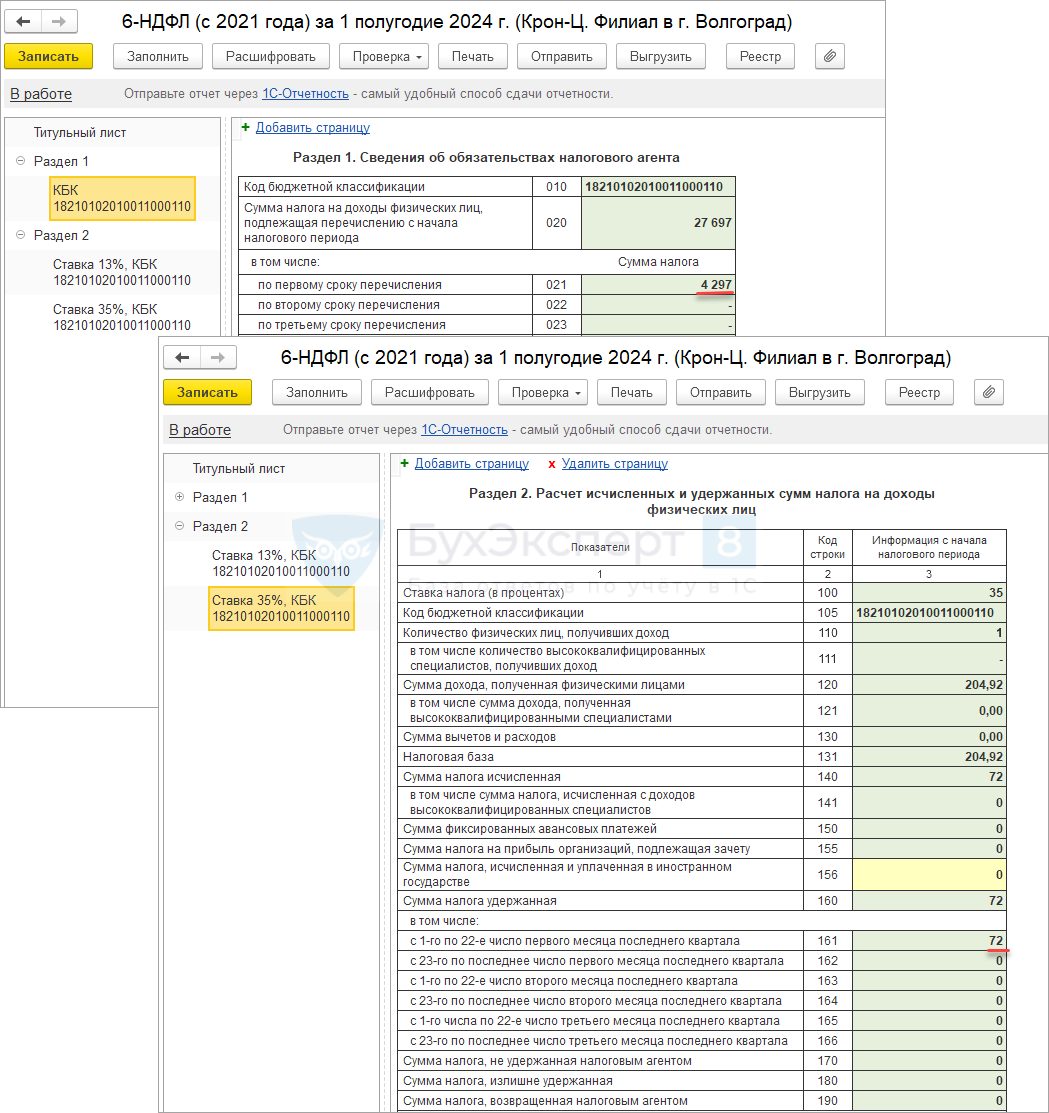

- Сумма удержаного НДФЛ отразится в 6-НДФЛ за 1 полугодие 2024. Налог был удержан 05.04.2024, срок уплаты приходится на 28.04.2024 – это первый срок уплаты для отчета за 1 полугодие. Поэтому удержанный НДФЛ с материальной выгоды будет попадать в стр. 021 Раздела 1 и стр. 161 Раздела 2.

Пример 2. Матвыгода по беспроцентному займу для нерезидента, выплата зарплаты в последний день месяца

Сотруднику-нерезиденту Лосеву М.Н. 1 марта 2024 выдали беспроцентный заем в размере 150 000 руб.

Ставка ЦБ РФ на конец месяца равна 16%. НДФЛ с материальной выгоды удержан при выплате мартовской зарплаты 31.03.2024.

Рассчитаем материальную выгоду в марте и проверим, как матвыгода и НДФЛ с нее отразится в 6-НДФЛ.

Рассчитаем сумму материальной выгода за март 2024.

- Сумма процентов за пользование заемными средствами за период равна 0, т.к. заем беспроцентный.

- Определим число дней, за которые нужно рассчитать проценты по займу в марте. Проценты начисляются со дня, следующего за днем выдачи займа. На период со 2 по 31 марта приходится 30 дней.

- Рассчитаем сумму процентов за март исходя из 2/3 ставки ЦБ РФ:

- 150 000 (остаток долга по займу) * 30 (дней пользования заемными средствами) / 366 (дней в 2024 году) * 2/3 * 16% (ставка ЦБ РФ на конец месяца) = 1 311,48 руб.

- Определим сумму материальной выгоды за март:

- 1 311,48 (сумма процентов исходя из 2/3 ставки ЦБ РФ) – 0 (сумма процентов исходя из ставки по договору займа) = 1 311,48 руб.

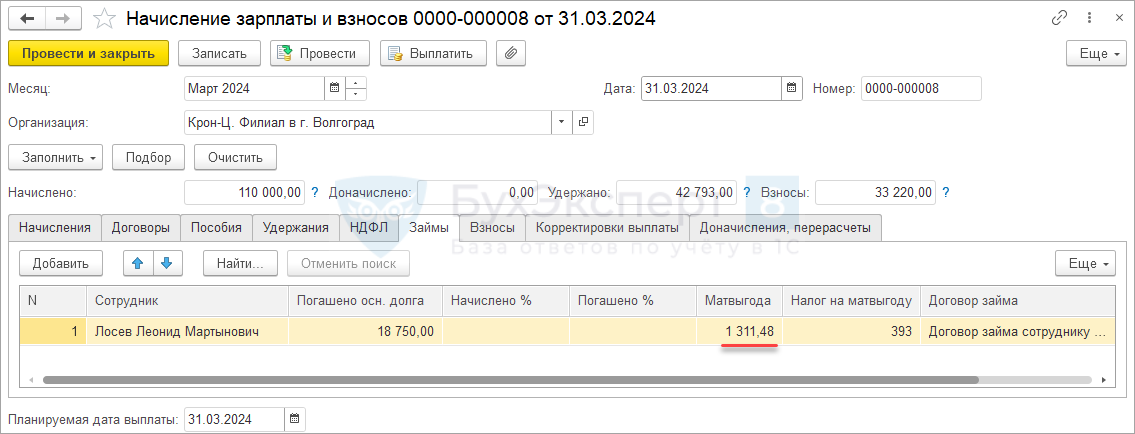

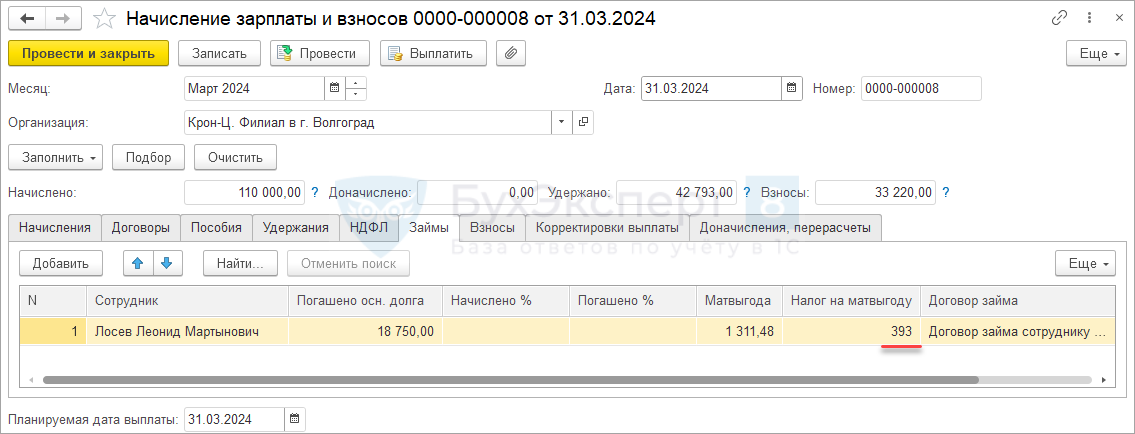

Сумма начисленной матвыгоды в документе Начисление зарплаты и взносов совпадает с нашими расчетами.

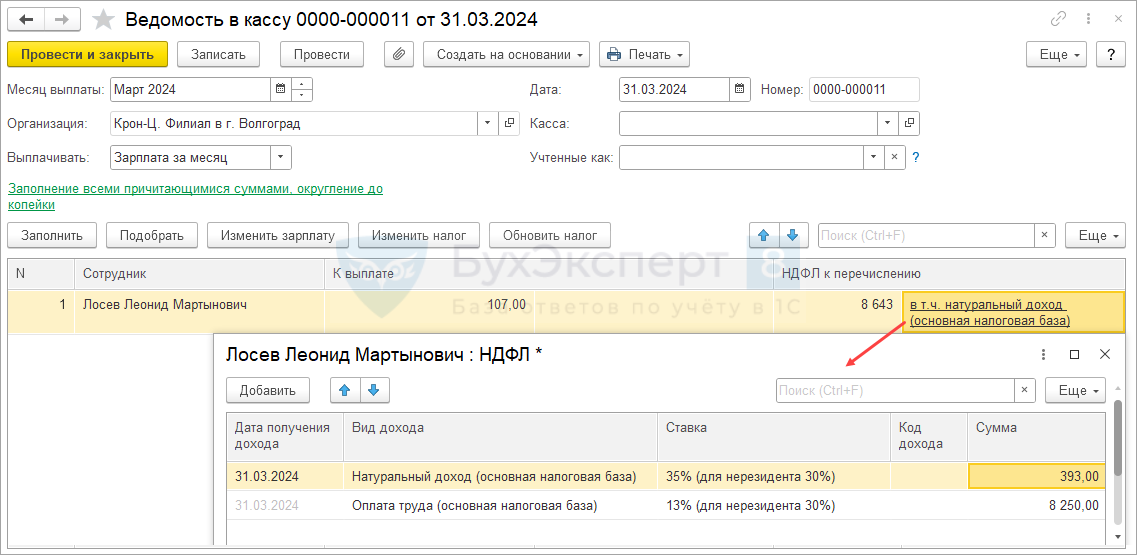

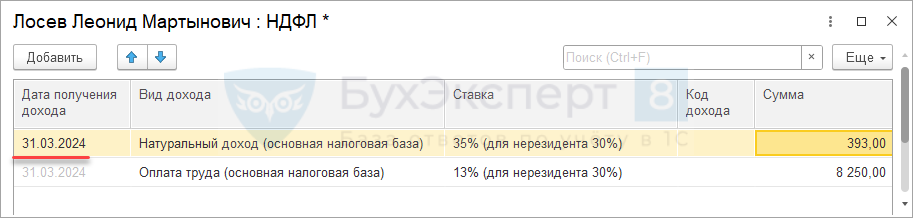

НДФЛ для нерезидента рассчитывается по ставке 30%:

- 1 311,48 (матвыгода за март) * 30% = 393 руб.

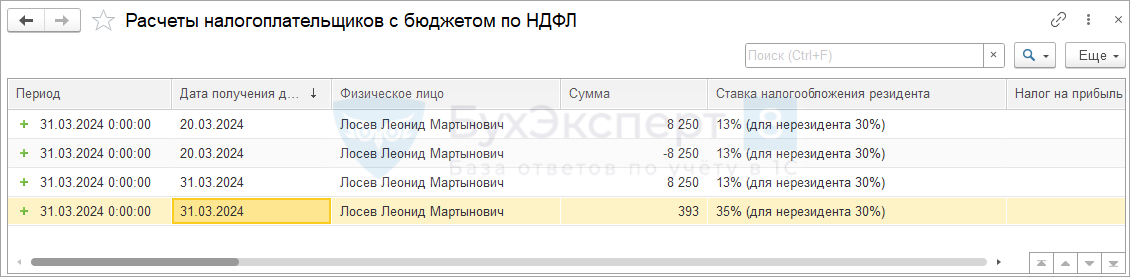

Дата получения дохода в учете НДФЛ для материальной выгоды – последний день месяца, 31.03.2024.

НДФЛ с матвыгоды удержали при выплате заработной платы за март в апреле – 31.03.2024. В данной ситуации дата получения дохода и дата удержания НДФЛ совпадают.

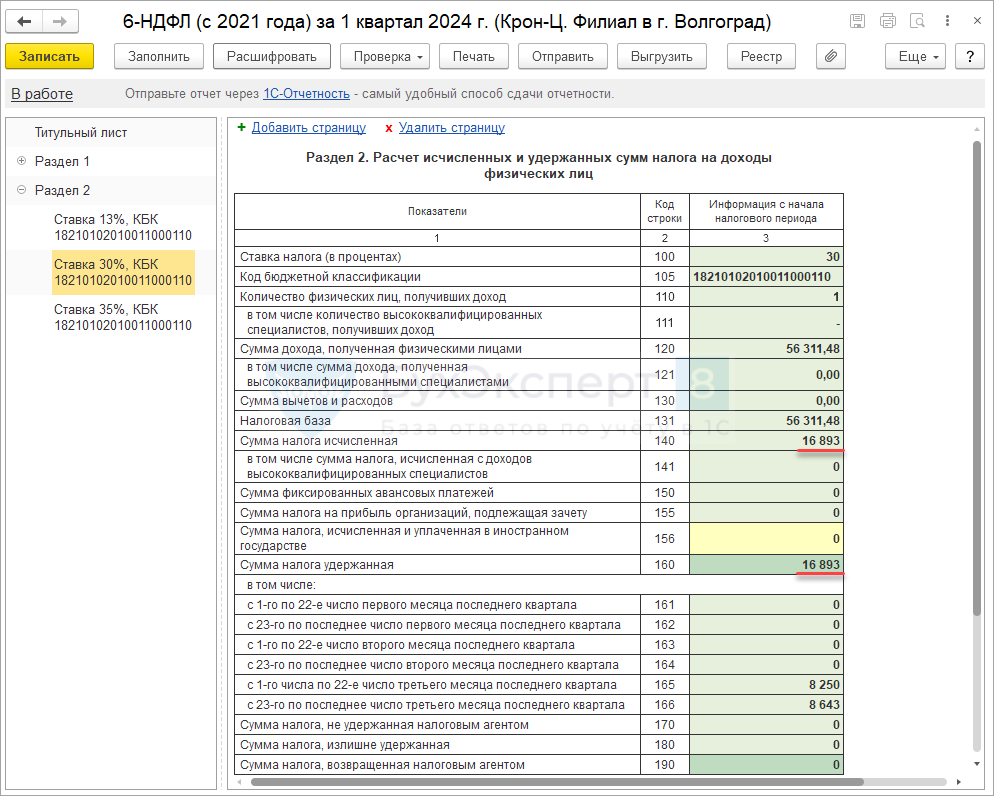

Проверим, как заполнится 6-НДФЛ. Так как дата выплаты зарплаты в организации приходится на последний день месяца, дата получения дохода совпала с датой удержания налога. Поэтому все показатели – доход, исчисленный и удержанный налог с матвыгоды – буду т попадать в 6-НДФЛ за 1 квартал 2024.

Подсчет количества сотрудников в Разделе 2, если есть и зарплата и матвыгода

Сотрудник учитывается в стр. 110 на каждой странице Раздела 2, на которой отражаются его доходы.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Здравствуйте. Подскажите, пожалуйста, исходя из вышеописанного получается начисление идет последним днем месяца, а удержание в следующем (дата выплаты зарплаты 10 число), соответственно в уведомлении, я правильно понимаю, НДФЛ будет с 1 по 22 число? И как донастроить отчеты по анализу НДФЛ по ставкам? ( у вас были внешние обработки для проверки НДФЛ)

если смотреть анализ НДФЛ то по мат.выгоде он попадает в январь , хотя удержан был феврале при выплате зарплаты

Здравствуйте! Не до конца понятно, что Вы хотите настроить. Да, НДФЛ с матвыгоды исчисляется на последний день месяца, а удерживается при выплате зарплаты. Аналогично у нас зачастую происходит например с суточными сверх норм.

Попасть НДФЛ должен в то Уведомление в сроку которого относится именно удержание налога.

Отчет анализ НДФЛ с разбивкой по ставкам и исчислением и удержанием НДФЛ по сотрудникам

Напишите вопрос в Личном кабинете, пожалуйста. Кураторы помогут с настройками.

Если с сотрудника удерживается займ 10 числа (при выплате з/п) рассчитывать как использование денежных средств сначала за 10 дней, затем остаток долга за оставшиеся дни? суммировать обе суммы мат. выгоды и отражать на последнее число месяца, верно?

В документе Начисление зарплаты и взносов удержание будет расчет до конца месяца,за который рассчитывается зарплата. Получается за 10 дней будет расчет в следующем документе — месяце. Ручная правка не требуется.

Подскажите, если сотрудник полностью закрыл займ внутри месяца (июль), я не начисляю налог на мат выгоду или начисляю в конце месяца, но на дату погашения ? Спасибо

Здравствуйте! ДОкумент Погашения займа сам будет рассчитывать матвыгоду при проведении документа.

Здравствуйте, подскажите, пожалуйста, как в 6-НДФЛ за год будет заполнятся приложение, если дата исчисления последний день месяца, а удержание 10 число следующего месяца ? Будет ли в справках исчислено равняться удержано?

Здравствуйте! В Приложении 1 у сотрудника будет удержанный ндфл равен исчисленному, но при этом 140 строка не равна 160 строке в Разделе 2.

Здравствуйте возникает вопрос по поводу перехода года по мат выгоде. В декабре исчислили мат выгоду 160 руб. например. Эта сумма встала по 140 строке раздела 2 6-НДФЛ за 2025 год. 15 января 2026 выплатили зарплату за декабрь=удержали НДФЛ на матвыгоду. В уведомлении эта сумма пройдет за 01-22.01.2026 г. Если попробовать сделать 6-НДФЛ за 1 квартал 2026 года получается 120-140 строки 2 раздела — 0. Строка 160-160 руб. И выдается ошибка по контр соотношениям. ,

КС 1.14

Стр.(140 — 150 — 155 — 156) Раздела 2 >= стр.(160 + 170 — 180 — 190) Раздела 2

Детализация: 0 (0 — 0 — 0 — 0) >= 160 (160 + 0 — 0 — 0)

Нарушение: Возможно ошибочные значения показателей

Рекомендации: Уточните показатели в стр.140 — 190 Раздела 2

Основание: Письмо ФНС России от 05.04.2024 № БС-4-11/4009@

Дополнительно: Страница 3 Раздела 2

Здравствуйте! Посмотрите, пожалуйста, публикацию: Что делать при ошибке в КС 1.14 в 6-НДФЛ .

Т е согласно Пример 1 в строки 120, 131 , 140 Раздела 2 мат выгода будет попадать дважды , в 1 квартале и в Полугодии?

Указанные строки в 6-НДФЛ заполняются нарастающим итогом, поэтому мат.выгода за 1 квартал будет включаться и в отчет за полугодие.