В вышедших версиях ЗУП 3.1 внедрен расчет материальной выгоды в соответствии с Федеральным законом от 08.08.2024 № 259-ФЗ.

Новый порядок расчета материальной выгоды от экономии на процентах по займам необходимо применять задним числом — с 01.01.2024 года. Теперь для расчета материальной выгоды следует брать минимальное из двух значений ключевой ставки (пп.1 п.2 ст. 212 НК РФ):

- на дату заключения (или изменения) договора займа

- на дату получения дохода – последний день месяца, за который выполняется расчет.

Работа нового механизма проявляется в двух аспектах:

- В документах, которые будут созданы после обновления на новый релиз, и в старых документах, если их перезаполнить в обновленной версии программы – матвыгода будет рассчитана уже по новым правилам.

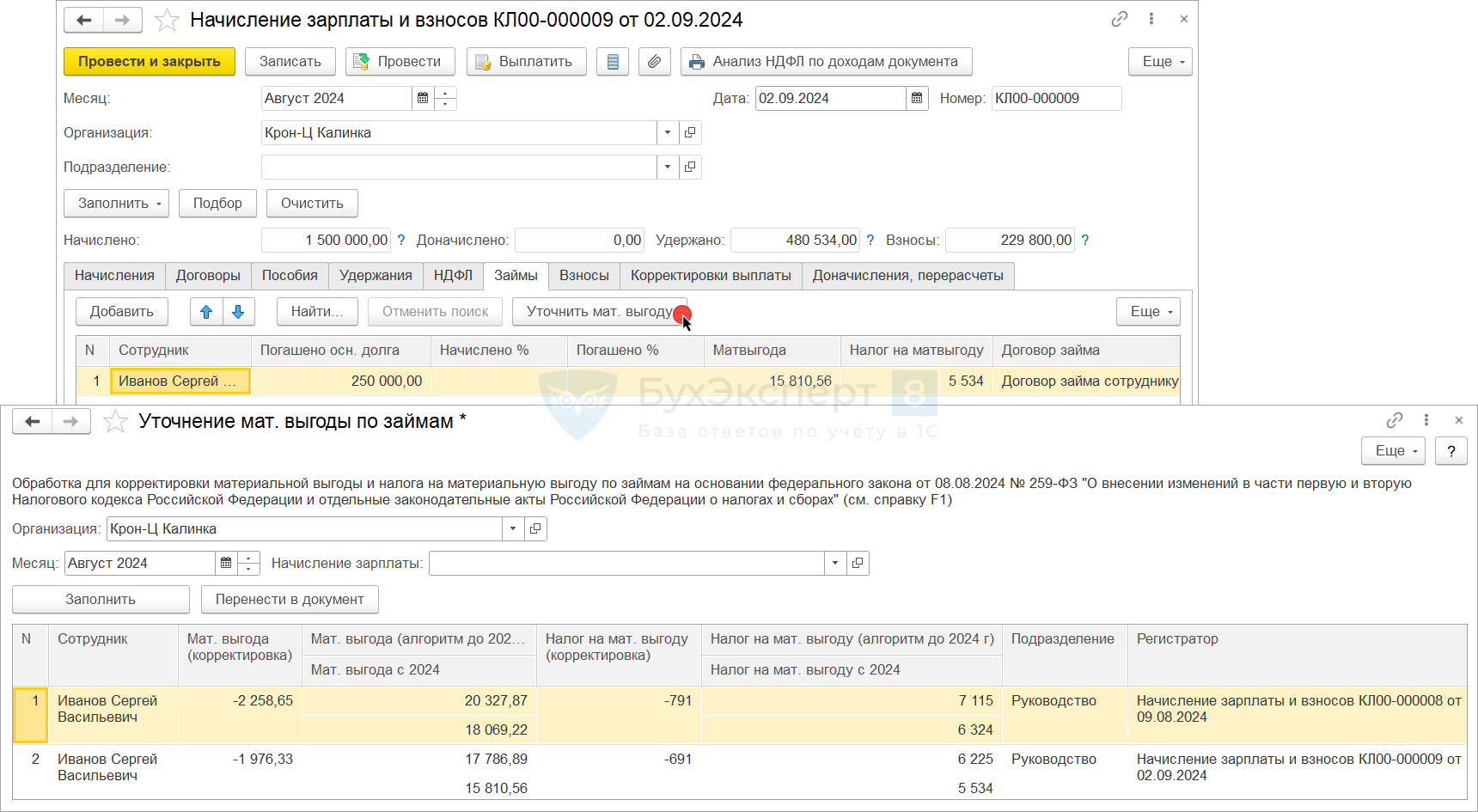

- Чтобы пересчитать матвыгоду за период с 1 января 2024 года, в программе реализована обработка-помощник Уточнение мат.выгоды по займам. Обработка открывается по кнопке Уточнить мат.выгоду в документе Начисление зарплаты и взносов на вкладке Займы.

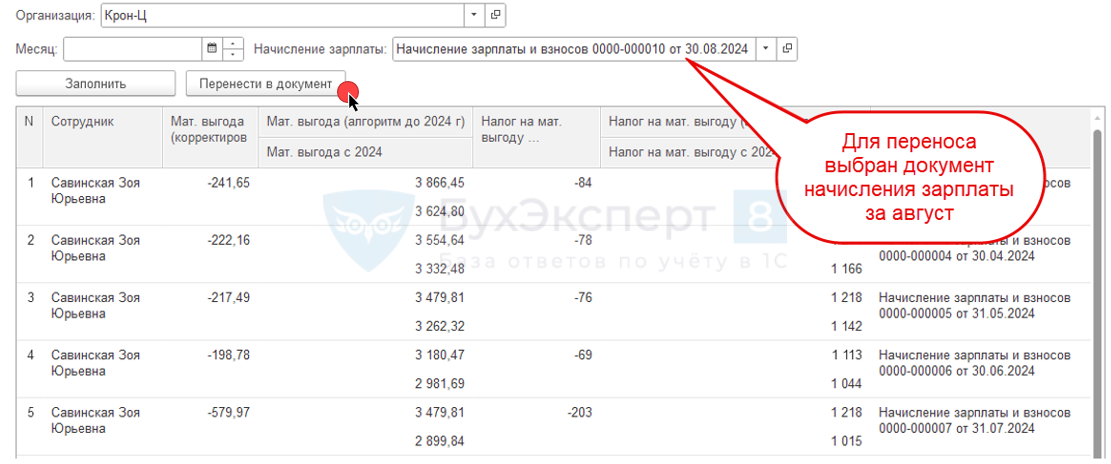

Суть обработки заключается в следующем. В табличную часть подбираются документы с начала 2024 года, в которых была начислена матвыгода по займам. Для этих документов программа рассчитывает матвыгоду и НДФЛ по старым и по новым правилам. Результат пересчета обработка показывает в отдельных колонках Мат.выгода (корректировка) и Налог на мат.выгоду (корректировка). По кнопке Перенести в документ можно отразить разницу по матвыгоде и НДФЛ в одном из документов Начисление зарплаты и взносов по выбору пользователя.

При работе с обработкой есть ограничения:

- Результат перерасчета носит справочный характер. Обработка не учитывает ручные исправления в документах начисления матвыгоды и не проверяет, по каким правилам – старым или новым была рассчитана матвыгода в анализируемом документе начисления.

- Обработка позволяет перенести один и тот же результат перерасчета в один документ несколько раз – проверки на дублирование записей нет.

- Выбрать документ начисления зарплаты для переноса данных из обработки требуется самостоятельно. Перенести результаты всех перерасчетов в один документ возможно не всегда – в некоторых случаях это приведет к отрицательным суммам в Приложении 1 к годовому отчету 6-НДФЛ (Отчетность, справки – 1С-Отчетность) и Справке о доходах (2-НДФЛ) для сотрудника (Налоги и взносы — Справки о доходах (2-НДФЛ) для сотрудников).

Подробный разбор, как пересчитать матвыгоду и НДФЛ при помощи обработки – смотрите в статье Как пересчитать НДФЛ с материальной выгоды с января 2024 года в ЗУП 3.1.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Добрый день! А как быть в программе 1С:Бухгалтерия?

По 1С БП обсудим здесь

6-НДФЛ за 9 месяцев 2024 в 1С:Бухгалтерия

И после этого еще один пример с расчетом добавим сюда

НДФЛ с материальной выгоды по займам с 2024 в 1С

Вдруг еще какие-то изменения в программе будут. Давайте до семинара подождем.

Пригодится обсуждение с коллегой

Как скорректировать НДФЛ по мат выгоде с января 2024 года в 1С Бухгалтерия