Источник: Письмо Минфина от 03.05.2024 N 03-04-06/41215

Информация для: работодателей

Сотруднику, направляемому в заграничную командировку, за период нахождения в командировке гарантируется сохранение среднего заработка (ст. 167 ТК РФ). Минфин разъяснил, что в соответствии со ст. 208, 209 НК РФ эти выплаты относятся к доходам от источников в РФ, с которых работодатель обязан исчислить и удержать НДФЛ в общем порядке.

При этом если на дату выплаты дохода сотрудник имеет статус налогового резидента, НДФЛ рассчитывается по ставке 13% (15%), если статус нерезидента — 30%.

Минфин также напоминает, что при налогообложении доходов сотрудников, являющихся налоговыми резидентами иностранного государства, следует учитывать положения международного договора об избежании двойного налогообложения. Доход такого сотрудника может быть освобожден от налога полностью или частично.

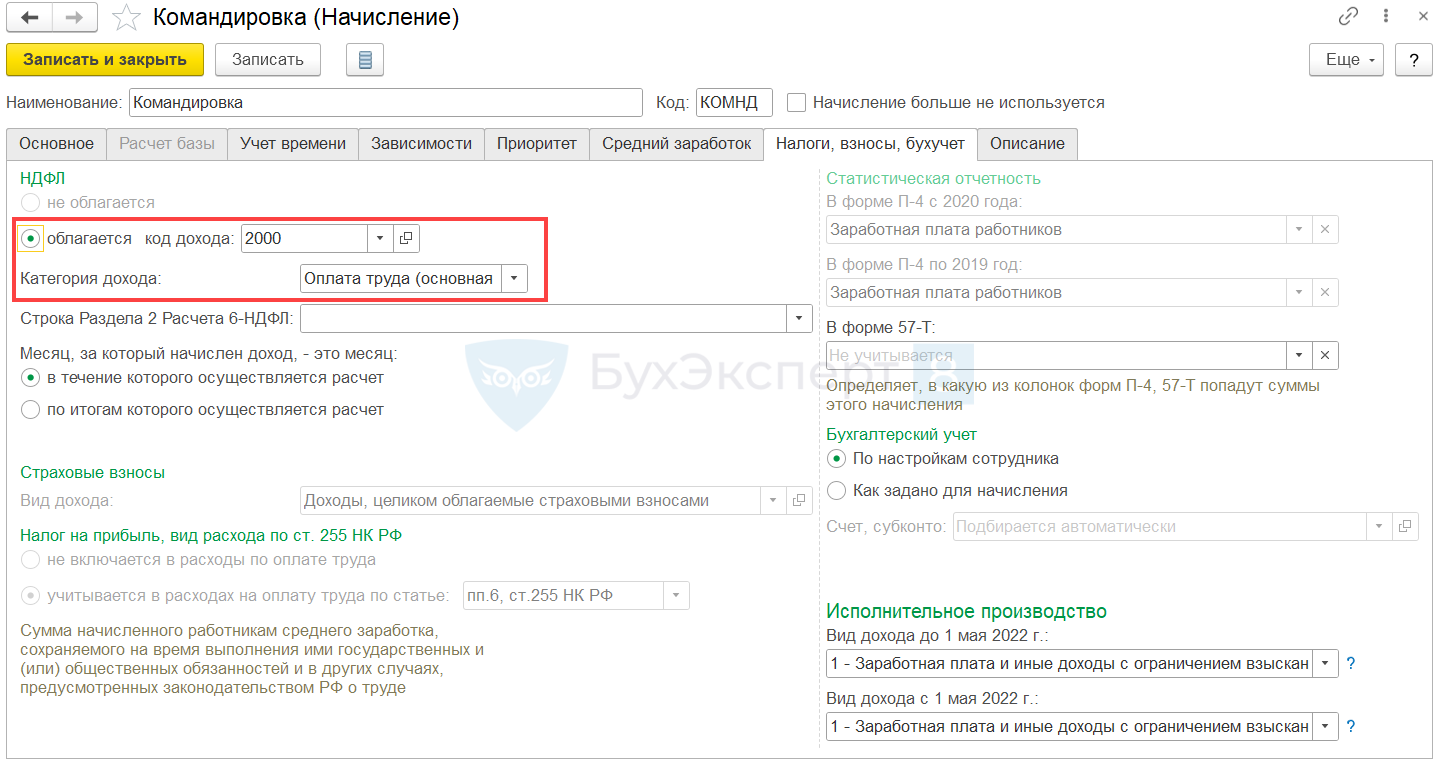

В ЗУП 3.1 командировку за границу регистрируем типовым документом Командировка (Кадры – Командировки) точно так же, как обычную командировку на территории РФ. Дополнительных настроек для типового начисления Командировка (Настройка – Начисления) не потребуется.

Подробнее о том, как отразить командировку в ЗУП 3.1, смотрите в статьях:

- в части кадрового учета командировок — Учет и оформление командировок (кадры)

- в части расчета оплаты — Оплата времени командировки (расчет).

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете