Источник: Письмо Минфина от 18.08.2023 N 03-03-06/1/78128

Информация для: работодателей и работников

Налоговый кодекс разрешает исполнить обязанность по уплате налога иным лицом (п. 1 ст. 45 НК РФ), в том числе в ситуации, когда организация уплачивает НДФЛ с зарплаты работника из собственных средств.

Однако в этом случае у работника образуется доход в натуральной форме, равный сумме уплаченного за него налога. И такой доход будет облагаться НДФЛ.

Обратите внимание — включить уплаченную сумму НДФЛ в состав расходов по налогу на прибыль организация не сможет.

Минфин также напомнил, что не считается налогооблагаемым доходом НДФЛ, уплаченный налоговым агентом за физлицо при доначислениях по итогам налоговой проверки.

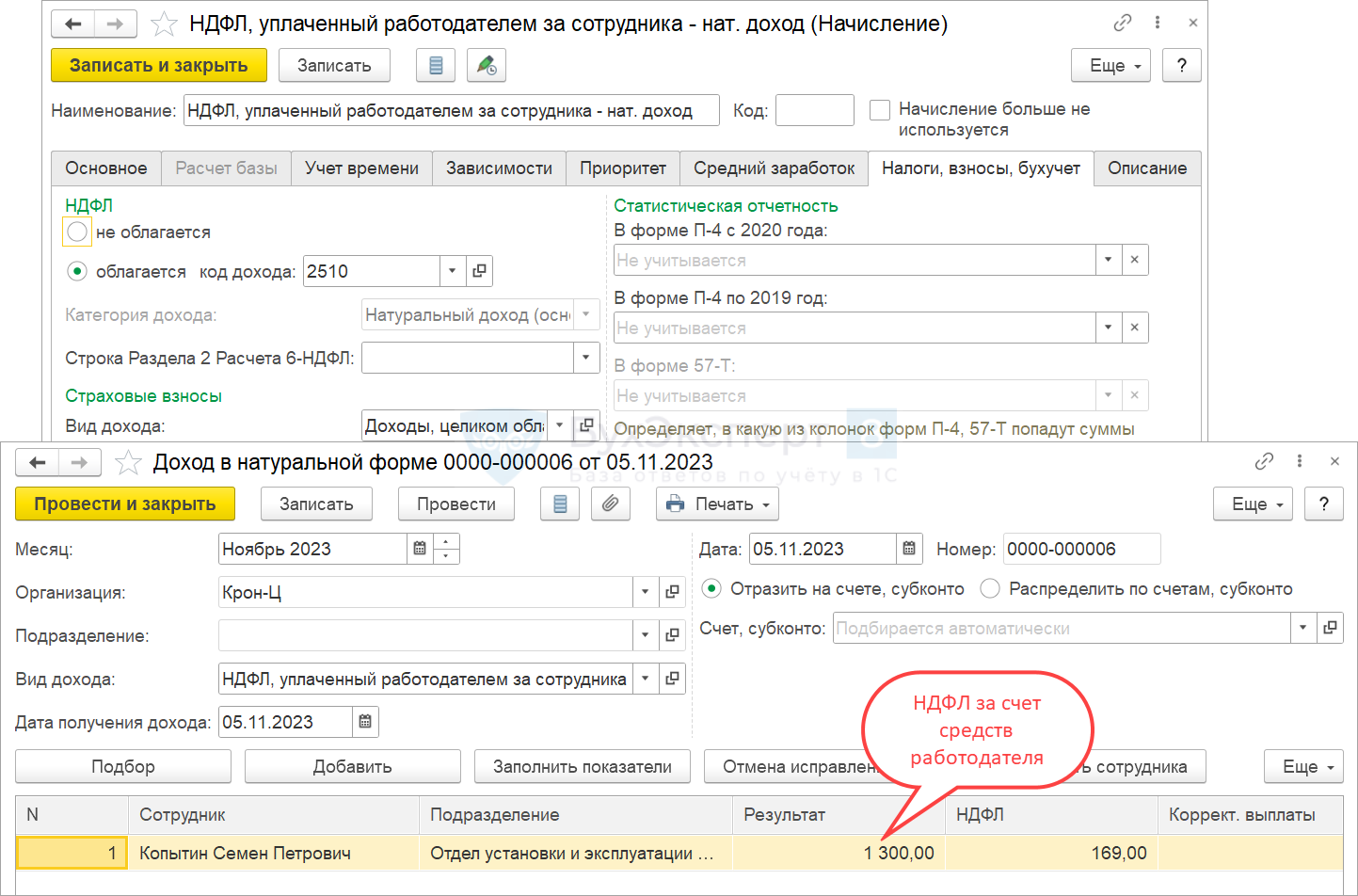

Чтобы в ЗУП 3.1 учесть облагаемый доход сотрудника в виде уплаченного работодателем за него НДФЛ, подойдет документ Доход в натуральной форме (Зарплата – Натуральные доходы) — Натуральные доходы.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Спасибо за информацию, очень полезно.

Если бухгалтер при перечислении НДФЛ ошибся в сумме, то есть перечислил в бюджет больше чем начислено НДФЛ по всей организации, то как можно узнать у какого работника образуется этот доход.

Здравствуйте.

На мой взгляд, это иная ситуация.

Сумму удержанного НДФЛ по сотрудникам оплачена в полном объеме, т. е. организация ни за кого не уплачивает НДФЛ за свой счет. Поэтому нет оснований отнести переплату на доход какого-либо сотрудника.