Минфин России в Письме от 08.07.2019 N 03-04-06/50324 высказал выгодную для родителей новорожденного и работодателей позицию. Материальную помощь при рождении ребенка не нужно облагать страховыми взносами и удерживать с нее НДФЛ, если выплата каждому родителю не превышает 50 000 руб.

В качестве обоснования этой позиции чиновники назвали следующее:

- НДФЛ

Единовременная помощь при рождении или усыновлении ребенка не облагается НДФЛ, если (п. 8 ст. 217 НК РФ):- выплачена в течение года после рождения (усыновления, удочерения) ребенка;

- не превышает 50 000 руб. на каждого ребенка.

В Кодексе отсутствует условие о том, что лимит 50 000 руб. является максимальной суммой, в которую должны уложиться выплаты обоим родителям, чтобы не попасть под налогообложение. Следовательно, работодатель вправе не удерживать НДФЛ с пособия, не превышающего указанный лимит в отношении каждого из родителей, усыновителей, опекунов, работающих в данной компании.

- Страховые взносы

Не облагать взносами единовременную матпомощь в связи с рождением ребенка позволяет пп. 3 п. 1 ст. 422 НК РФ. Выводы, сделанные Минфином в отношении НДФЛ, в полной мере относятся и к страховым взносам ─ работодателю не следует суммировать выплаченные каждому родителю суммы и сравнивать результат с лимитом в 50 000 руб. Выплаты каждому родителю в пределах этого ограничения, взносами не облагаются.

Минфин высказывал такую позицию и раньше (Письмо от 21.03.2018 N 03-04-06/17568).

Для оформления в ЗУП 3 матпомощи в связи с рождением ребенка необходимо создать документ Материальная помощь (Зарплата — Материальная помощь — Материальная помощь) и в реквизите Вид матпомощи выбрать Материальная помощь при рождении ребенка:

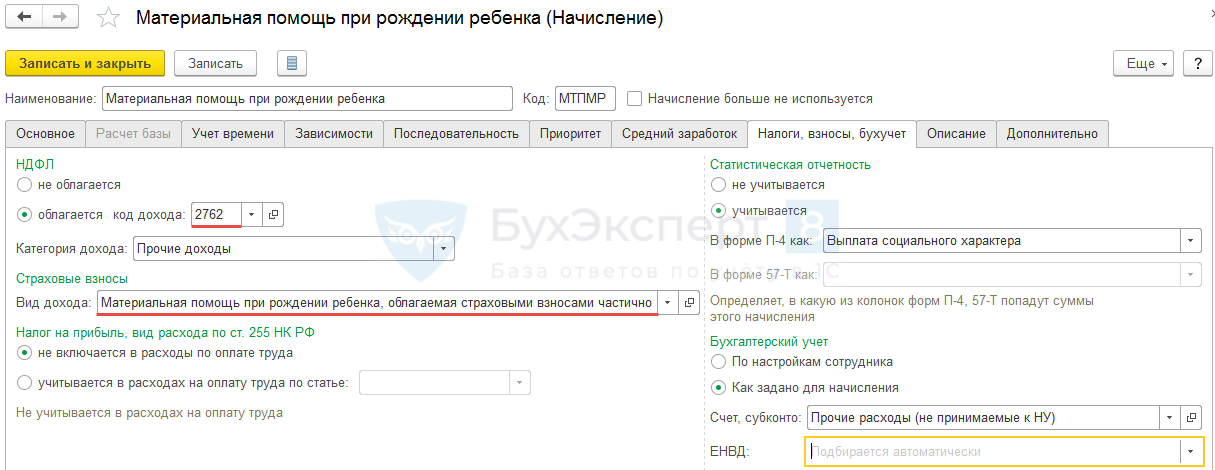

По умолчанию в настройках данного вида расчета на вкладке Налоги, взносы, бухучет в разделе НДФЛ указан код дохода – 2762, а в разделе Страховые взносы — Материальная помощь при рождении ребенка, облагаемая страховыми взносами частично:

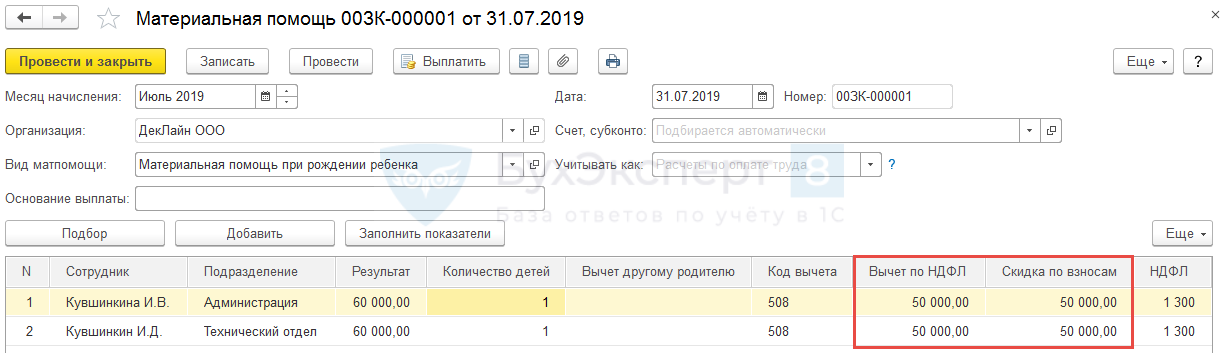

Такие настройки после указания количества детей в документе Материальная помощь автоматически позволяют корректно учесть вычеты по НДФЛ и страховым взносам в размере 50 000 руб. на каждого ребенка и каждого родителя, работающего в одной организации:

НДФЛ будет рассчитываться только с суммы, превышающей лимит в документе Материальная помощь, а страховые взносы также будут начисляться только сверх суммы в 50 000 руб. по каждому из родителей в документе Начисления зарплаты и взносов.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Спасибо за полезную информацию

Спасибо