Единовременная матпомощь работнику в связи с рождением малыша (50 000 руб.) не облагается НДФЛ только тогда, когда она выплачена в течение периода, обозначенного в п. 8 ст. 217 НК РФ (Письмо Минфина от 03.12.2020 N 03-04-06/105655).

Такой период длится в течение первого года после рождения (усыновления) ребенка. Поэтому если матпомощь выдать работнику после того, как ребенку исполнится год, с ее суммы придется заплатить НДФЛ.

Кстати, если матпомощь вы выплатили в срок, но больше 50 тыс. руб., с разницы тоже придется удержать НДФЛ. Необлагаемый лимит, согласно п. 8 ст. 217 НК РФ, — только 50 тыс. руб.

Что касается в взносов, то здесь ситуация схожа с НДФЛ. Материальная помощь в связи с рождением ребенка не облагается страховыми взносами (пп. 3 п. 1 ст. 422 НК РФ) и взносами на «травматизм» (пп. 3 п. 1 ст. 20.2 Федерального закона от 24.07.1998 N 125-ФЗ) в пределах 50 000 руб. на каждого ребенка, если соблюден срок ее выплаты – в течение первого года рождения ребенка.

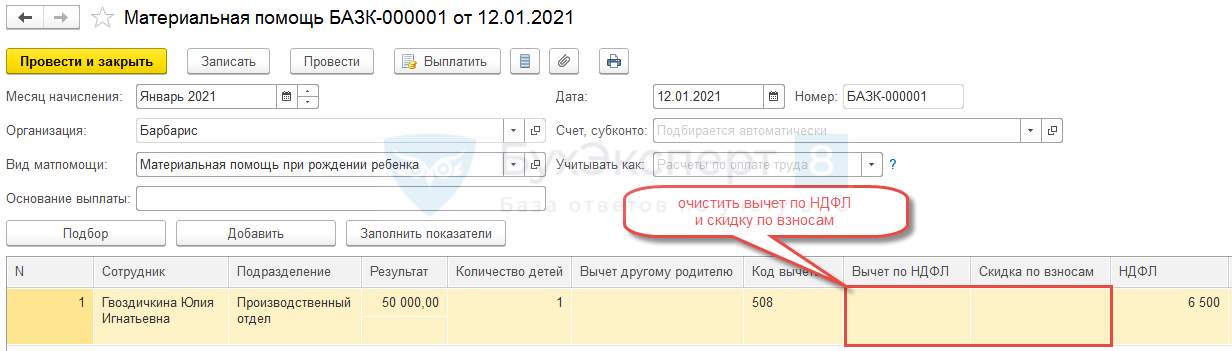

В случае превышения срока выплаты материальной помощи в связи с рождением ребенка в ЗУП 3 в документе Материальная помощь после указания выплачиваемой суммы и количества детей, следует очистить колонки с вычетом по НДФЛ и скидкой по взносам.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Спасибо, огромное за Вашу работу! Удачи и творческих успехов!

Спасибо за актуальный материал.