Источник: Письмо Минфина от 22.03.2022 N 03-03-06/1/22054

Информация для: ИТ-компаний

Организации, работающие в IT-сфере, при выполнении условий, предусмотренных п. 1.15 ст. 284 НК РФ, п. 5 ст. 427 НК РФ, имеют право на налоговые льготы: они платят страховые взносы с зарплат сотрудников по пониженному тарифу 7,6%, а ставка налога на прибыль составляет 0%.

Условия применения этих льгот:

- наличие госаккредитации;

- численность работников — от 7 человек;

- доля IT-доходов — не менее 90%.

В Письме от 22.03.2022 N 03-03-06/1/22054 Минфин разъяснил, как IT-фирмам применять эти льготные ставки в следующей ситуации:

- за 9 месяцев 2021 года ИТ-компания выполнила все условия для льготы;

- в первом квартале 2022 года не выполнено условие о доле доходов от ИТ-деятельности;

- в полугодии 2022 компания снова планирует выполнить условия для льгот.

При таких условиях в первом квартале 2022 года IT-фирме придется применять стандартные ставки по взносам и прибыли.

Но если по итогам следующих отчетных периодов (полугодия, 9 месяцев и года) все необходимые условия для льготы будут выполнены, организация имеет право применить льготные ставки с 01.01.2022. Она также может пересчитать страховые взносы за 1-й квартал 2022, вернуть их или зачесть. Для этого нужно продать в ИФНС уточненку по РСВ за первый квартал 2022.

Получите понятные самоучители 2026 по 1С бесплатно:

Что касается налога на прибыль, база по нему пересчитывается по пониженным ставкам с начала года нарастающим итогом.

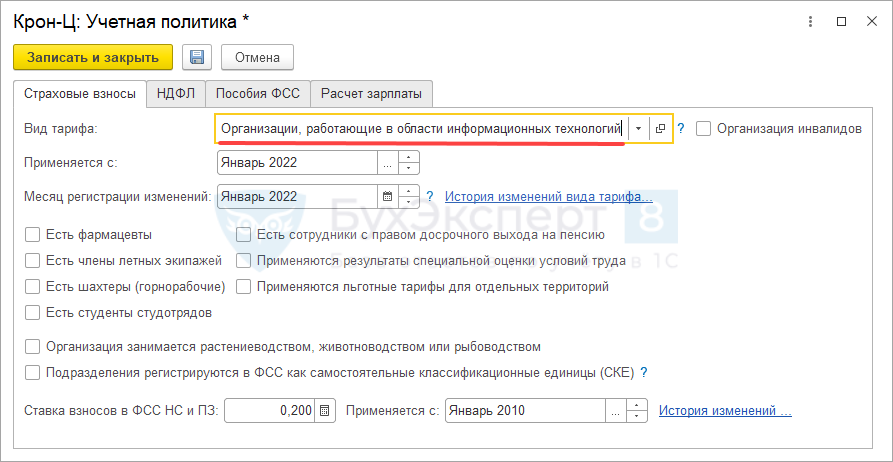

Чтобы в ЗУП 3.1 при расчете взносов применялся пониженный тариф для IT-компаний, в настройках Учетной политики (Настройка – Организации или Реквизиты организации – Учетная политика и другие настройки – Учетная политика) необходимо выбрать тариф Организации, работающие в области информационных технологий.

Как пересчитать взносы при смене тарифа задним числом и подать корректирующий отчет РСВ, разобрали на примере тарифа для субъектов МСП – Перерасчет страховых взносов в случае ошибочного применения основного тарифа вместо льготного тарифа МСП.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Так все таки.. «…..имеет право применить льготные ставки с 01.01.2022…» или обязана применять льготные ставки??

Здравствуйте!

По регламенту нашего ресурса мы не отвечаем на вопросы по законодательству.

Наша задача – показать, как применять возможности программы 1С для ведения учета. Вы можете учесть мое мнение по данному вопросу.

В Письме используйте формулировка «она вправе применять пониженные тарифы страховых взносов». Получается что это право, а не обязанность организации.

Организации на УСН могут применять льготные ставки по страховым взносам, или это только для плательщиков на ОСНО?

Здравствуйте!

По регламенту нашего ресурса мы не отвечаем на вопросы по законодательству.

Наша задача – показать, как применять возможности программы 1С для ведения учета. Вы можете учесть мое мнение по данному вопросу.

среди условий применения льготного тарифа нет используемой системы налогообложения. Так что считаю, что может.

Спасибо, но как же п.5 ст. 427 НК «по итогам отчетного периода в сумме всех доходов организации, осуществляющей деятельность в области информационных технологий, УЧИТЫВАЕМЫХ ПРИ ОПРЕДЕЛЕНИИ НАЛОГОВОЙ БАЗЫ ПО НАЛОГУ НА ПРИБЫЛЬ организаций в соответствии с ГЛАВОЙ 25 НК, не менее 70% процентов составляют доходы». Вправе ли применять пониженные страховые взносы организации на УСН, ведь они доходы учитывают в соответствии с гл.26.2 НК РФ, а не гл.25?

Еще раз уточняю, что мы не аудиторы, и не консультируем по законодательству, а только высказываем свое мнение.

Я нашла в Консультанте вопрос-ответ о том, может ли IT-организация на УСН применять пониженный тариф взносов. Привожу цитату.

Если есть сомнения, то лучше обратитесь к аудитору или в свое отделение ИФНС за консультацией.

Я и так вышла за рамки регламента. 🙂 Мы не отвечаем на вопросы в комментариях. В дальнейшем задавайте свои вопросы в Личном кабинете. Спасибо за понимание!