Профессия бухгалтера пронизана ответственностью: как перед работодателем — за качество своей работы, так и перед государством — за своевременное пополнение бюджета.

Но бухгалтер — это еще и человек, без которого не обходится расследование налоговых преступлений. А уж как закончится это расследование, можно только догадываться.

Поговорим об уголовной ответственности бухгалтера. Расскажем, кто и почему рискует оказаться на скамье подсудимых и как бухгалтеру позаботиться о личной безопасности.

[jivo-yes]

Содержание

- Рекордная и печальная статистика

- Скольким бухгалтерам грозило «уехать на зону» в 2023 году

- Бухгалтером можешь ты не быть, но отвечать обязан

- По каким статьям сажают бухгалтеров

- Меньше знаешь — крепче спишь. Или неосведомленность — наше все

- Что написано пером… Или почему бумажка от директора — не панацея

- Чтоб ты жил на одну зарплату! Или деньги — не главное

- Главное — вовремя остановиться. Или размер имеет значение

- Вместе весело шагать. Или опасности сговора

- Новые тренды. Или подвохи налоговой амнистии

- Так что же делать

Рекордная и печальная статистика

Не хочется думать о плохом, но факты говорят, что думать надо. Налоговики опубликовали отчет по форме N 2-НК о результатах работы ФНС за 2023 год, и он, прямо скажем, настораживающий.

2023 год принес очередные рекорды. Хорошая новость: количество проверок сократилось вдвое (около 5 000 на всю Россию). Плохая новость: общий размер доначислений сохраняется стабильно высоким — чуть больше 300 млрд руб.

И вот итог:

Средний чек на одну компанию, предъявленный налоговиками в 2023 году, возрос на треть, достигнув 64 млн руб! А ведь от суммы напрямую зависит, обернется ли дело уголовкой!

«Аппетиты» по регионам распределились так:

В приоритете претензий — налоговые разрывы по НДС, дробление бизнеса, теневая занятость и неофициальная зарплата.

Если раньше выездная проверка была трудоемким и нервным действом, то теперь она превращается в образцово-«наказательное» мероприятие с огромными доначислениями: чтобы другим неповадно было. Эта тенденция будет сохраняться: ведь поддержка стабильно высокого уровня поступлений в бюджет — задача, поставленная перед ФНС государством.

Скольким бухгалтерам грозило «уехать на зону» в 2023 году

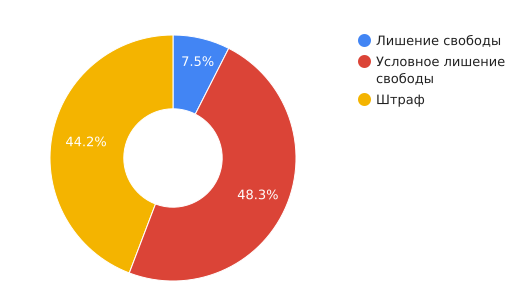

Согласно судебной статистике за 2023 год, наказания по статье 199 УК РФ (уклонение от уплаты налогов) распределяются так:

Получите понятные самоучители 2026 по 1С бесплатно:

За 2023 год обвинительные приговоры по этой статье вынесены 184 гражданам, в их числе и бухгалтеры. Немного? Да это как посмотреть: в любом случае это судьбы конкретных людей и их близких!

И еще. Из статистики мы видим лишь итог работы следствия — скольких человек привлекли к уголовке. Но не знаем, скольким бухгалтерам пришлось пройти через ад расследования и выйти из него свидетелями, а не подсудимыми. А ведь оно может тянуться годами. Ходить на допросы, по судам и быть все это время в подвешенном состоянии (посадят или нет?), — то еще удовольствие.

История 1

Бухгалтера Галину Ахмадеевой, оформленную в ООО по ГПД, привлекли к «субсидиарке» из-за налоговых долгов компании и хотели с нее взыскать 5,7 млн руб (Определение АС Свердловской области от 20.05.2021 по делу N А60-59392/2016).

Ее дело длилось целых 5 лет!

Несмотря на то, что в итоге все закончилось благополучно, страшно представить, что ей пришлось пережить.

По мнению Верховного суда, субъектами преступления по ст. 199 УК РФ могут быть:

- главный бухгалтер

- бухгалтер при отсутствии в штате должности главбуха

- иные уполномоченные лица, в том числе фактически исполнявшие обязанности бухгалтера по налогам и не только (п. 7 Постановления Пленума ВС РФ от 28.12.2006 N 64)

Так что, как говорится, «от сумы и от тюрьмы» ни один бухгалтер не застрахован.

В нашем телеграм-канале рассказываем, что ФНС считает налоговым преступлением. Подпишитесь, чтобы быть в курсе планов налоговиков и не дать претензиям ни одного шанса!

Бухгалтером можешь ты не быть, но отвечать обязан

Раскручивая схему, налоговики рассматривают бухгалтеров как пособников руководителей. Именно поэтому бухгалтеров все чаще привлекают к уголовной и субсидиарной ответственности.

«Под раздачу» может попасть бухгалтер, даже если он:

- работал не по трудовому договору, а по ГПД или был бухгалтером на аутсорсе;

- вообще не оформлял отношения с фирмой, но оказывал ей бухгалтерские услуги;

- был оформлен не как бухгалтер, а как менеджер, консультант или другой специалист;

- подстраховал себя распоряжениями руководства;

- давно уволился из проверяемой компании;

- не получал материальной выгоды.

История 2

В деле о дроблении бизнеса главбух Анна Филимонова сначала была свидетелем и ходила на допросы как на работу. Не чувствуя подвоха, на одном из допросов Анна упомянула, что предупреждала директора о нарушениях, и это было расценено частичным признаем ее вины. Из свидетеля она превратилась в обвиняемую и получила реальный срок, хотя и условный (обвинительный приговор Дзержинского районного суда Санкт-Петербурга от 28.02.2022 по делу N 1-10/2022).

По данным Федресурса, число лиц, привлеченных к субсидиарной ответственности, увеличивается ежегодно. Среди них есть и бухгалтеры — как настоящие, так и бывшие.

Под «субсидиарку» может попасть не только главбух, но вообще любой человек, который мог влиять на принятие решений, быть в цепочке заключенных сделок и получать от этого выгоду. Причем размер такой ответственности часто исчисляется миллионами и даже миллиардами.

История 3

Одно из самых резонансных дел — история главбуха Владимира Цыбина, которого привлекли к субсидиарной ответственности и присудили солидарно с руководителем строительной компании 97 млн руб. налоговых долгов (Определение ВС РФ от 27.11.2019 N 305-ЭС19-21244 по делу N А40-161770/2014). Дело Цыбина показательно: бухгалтер, не получивший никакой выгоды от схем, рискует так же, как и руководитель.

Почему положительное сальдо ЕНС не всегда спасет компанию от штрафа? Чтобы узнать ответ, переходите в наш телеграм-канал. Будем рады видеть вас среди наших подписчиков!

По каким статьям сажают бухгалтеров

В УК РФ есть несколько статей, по который чаще всего привлекают к ответственности бухгалтеров:

- статья 159 «Мошенничество» (ч. 3, 4) активно применяется при квалификации преступлений, связанных с незаконным возмещением НДС;

- статья 172 «Незаконная банковская деятельность» — под эту статью подводится участие в «обнальных» операциях;

- статья 199 «Уклонение от уплаты налогов, сборов, подлежащих уплате организацией, и (или) страховых взносов, подлежащих уплате организацией — плательщиком страховых взносов»;

- статья 199.2 «Сокрытие денежных средств либо имущества организации или индивидуального предпринимателя, за счет которых должно производиться взыскание налогов, сборов, страховых взносов». Преступление квалифицируется по этой статье, в частности, при выведении имущества организации или проведении расчетов мимо ее банковских счетов с целью не допустить взыскания за счет этих источников налоговых долгов.

И по всем этим статьям имеется практика наказания главбухов. Вот несколько жизненных примеров.

История 4

За незаконное возмещение НДС на основе налоговых деклараций, содержащих фиктивные сведения, осуждены по ст. 159 УК РФ:

- М.А.В., занимавший должность директора ряда компаний;

- М.Ю.В., выполнявшая функции по ведению в них бухгалтерского и налогового учета.

Участники преступной группы формировали документы (договоры, товарные накладные, счета-фактуры) для создания иллюзии финансово-хозяйственной деятельности подконтрольных им фирм. М.Ю.В. также заполняла и представляла в ИФНС налоговые декларации и в ходе их камеральной проверки передавала проверяющим подложные документы, якобы обосновывающие возмещение налога.

Оба получили условные сроки — директор 4 года, главбух 3,5 года (Приговор от 15.05.2020 вынесен Дзержинским горсудом Нижегородской области по делу N 1-170/2020).

История 5

Директор и главбух осуждены по статьям 159, 199, 327 УК РФ. Действуя в группе лиц по предварительному сговору, используя служебное положение, путем обмана они совершили хищение денежных средств в особо крупном размере, изготовив официальные поддельные документы.

Под официальными документами суд подразумевал налоговую декларацию по НДС, в которой умышленно завышены вычеты, что привело к изъятию крупной суммы из бюджета: налог, уплаченный ООО при ввозе товаров из-за рубежа, был предъявлен к возмещению на основании фиктивных счетов-фактур, изготовленных фигурантками, в адрес «фирм-однодневок», якобы купивших этот товар по низкой цене. Налоговый орган, введенный в заблуждение преступницами, НДС возместил.

Обеих дам по Приговору Советского райсуда г. Астрахани от 26.12.2016 (дело N 1-248/2016) отправили в исправительную колонию общего режима — директора на 5 лет, главбуха — на 3,5 года.

История 6

В деле N 1-128/2022 Ишимбайский городской суд Республики Башкортостан вынес 16.05.2022 приговор главбуху по ст. 199.2 УК РФ. Руководство к ответственности не привлекалось.

Е. занимала должность главбуха в ООО «А» и одновременно выполняла функции ликвидатора в ООО «Б». ООО «Б» имело большую задолженность по налогам. Е. организовала движение денежных средств таким образом, чтобы на счета ООО «Б, заблокированные налоговым органом за недоимку, они не поступали, а от его должников направлялись ООО «А» в счет расчетов по договорам между этими двумя лицами.

Е. было вменено сокрытие денежных средств организации, за счет которых должно быть произведено взыскание недоимки по налогам, сборам, страховым взносам в крупном размере (ч. 1 ст. 199.2 УК РФ). Суд счел, что сделала она это из корыстной заинтересованности, выразившейся в желании сохранить деятельность ООО «А», чтобы и дальше там работать, получать зарплату, а также из личного интереса, выразившегося в желании приукрасить действительное положение дел и выставить себя успешным ликвидатором ООО «Б».

Итогом стало наказание Е. в виде штрафа в размере 100 000 руб.

История 7

Два товарища Б. и С. зарегистрировали группу компаний, целью которых было обналичивание денежных средств «клиентов» путем их зачисления на расчетные счета фирм, подконтрольных участникам преступной группы, под видом расчетов по мнимым сделкам с дальнейшим выведением этих средств со счетов. Наличные средства за вычетом вознаграждения, причитающегося Б. и С., передавались «клиентам».

Оба участника преступной группы были осуждены за незаконную банковскую деятельность по ст. 172 УК РФ. Причем, интересно, что в их компаниях были номинальные бухгалтеры, которые в бухучете не разбирались, а С. должности главбуха не занимал, но вел бухгалтерию подконтрольных организаций, в том числе изготавливал все платежные документы от лица их номинальных руководителей. Эта роль была отведена С., поскольку у него имелось бухгалтерское образование.

Тот факт, что С. формально не занимал должности главбуха, не оградил его от уголовной ответственности — следствие и суд интересовала его фактическая роль в преступной схеме.

Приговор по делу N 1-28/2023 (1-388/2022) вынес Октябрьский суд г. Владимира 19.07.2023. Б. получил 3 года условно, С. осужден по ст. 172 УК РФ на 3 года лишения свободы, а еще привлечен по ст. 160 УК РФ, поскольку присвоил средства одного из «клиентов», и отправился отбывать наказание в колонию общего режима.

Операции с наличностью — всегда под прицелом ФНС. Смотрите в нашем телеграм-канале подробную инструкцию по работе бухгалтера с онлайн-кассой.

Меньше знаешь — крепче спишь. Или неосведомленность — наше все

Бизнесмены часто используют бухгалтеров вслепую, не посвящая в свои преступные замыслы. Неосведомленность о преступлении — это то, что спасет бухгалтера от уголовной ответственности.

В преступлениях, связанных с неуплатой налогов, наличие умысла играет решающую роль. Уклонение от уплаты не может носить неосторожный характер (п. 8 Постановления Пленума ВС РФ от 26.11.2019 N 48). О преступлении можно говорить лишь тогда, когда фигурант прекрасно понимал, что он творит, но это его не останавливало.

А еще так называемая неосторожная форма вины имеет место, когда лицо не осознавало противоправного характера своих действий (бездействия) либо вредного характера последствий, возникших вследствие этих действий (бездействия). Например, ввиду низкой квалификации либо временной нетрудоспособности (см. Методические рекомендации СК РФ и ФНС РФ «Об исследовании и доказывании фактов умышленной неуплаты или неполной уплаты сумм налога (сбора)», доведенные Письмом ФНС от 13.07.2017 N ЕД-4-2/13650@).

Тем не менее, быть свидетелем в уголовном деле с перспективой превратиться в соучастника или пособника — тоже не самое приятное занятие.

ФНС бесконечно меняет налоговое законодательство. В этом году уже принято 3 длиннющих закона, глобально меняющих НК РФ. И если все это не отслеживать, тут и до «неосторожной вины» бухгалтера недалеко.

Обзор последних поправок — в нашем телеграм-канале. На очереди принятие четвертого глобального закона, который опять многое поменяет, — не забудьте подписаться!

Что написано пером… Или почему бумажка от директора — не панацея

Предположим, вы отлично понимаете, что дело нечисто и руководство компании зашло далеко за пределы допустимого, но продолжаете в этой компании работать на такой серьезной должности как главбух.

Бытует мнение, что достаточно на каждый опасный случай или при разногласиях брать с руководителя письменное распоряжение провести в учете ту или иную очень подозрительную операцию, чтобы спастись от ответственности. Правда, подавляющее большинство директоров такой бумаги никогда не дадут, да и терпеть такого проблемного бухгалтера не станут… Но представим, что вы своего добились и храните дома архив вот таких распоряжений.

П. 8 ст. 7 Федерального закона «О бухучете» обещает в этом случае единоличную ответственность руководителя. Но задача следователя — доказать, что это лишь ширма, был сговор. И попытается вывести всех на чистую воду. Или, если вы такой сознательный гражданин, предложит помочь следствию.

Чтоб ты жил на одну зарплату! Или деньги — не главное

Чаще всего главбух оправдывает свои деяния давлением со стороны руководства, а также упирает на то, что не получал никаких личных выгод от преступления («это у руководства и собственников дворцы и яхты, а я живу на зарплату и ничего не имею»).

Но с точки зрения следствия и суда, это неубедительное оправдание. В п. 19 Постановления Пленума ВС от 26.11.2019 N 48 указано, что личный интерес как мотив преступления может выражаться в стремлении виновного лица извлечь выгоду имущественного или неимущественного характера.

Например, главбух хотел сохранить должность или продвинуться по служебной лестнице, продвинуть своих родных, хотел «помочь по дружбе» и т. п.

История 8

Преступная группа имитировала производство не спиртосодержащей продукции с использованием этилового спирта, что дало возможность на основании подложных документов заявлять вычеты акциза. В действительности производство отсутствовало.

Главбух Е. об этом знала, как понимала и то, что ее действия по организации недостоверного бухгалтерского и налогового учета направлены на уклонение от уплаты налога.

Суд счел, что Е., действуя умышленно, в интересах третьих лиц, а также с целью личного материального обогащения путем сохранения постоянного источника дохода и получения ежемесячной заработной платы, получения на систематической основе премиальных вознаграждений, то есть из корыстных побуждений, стала пособником в уклонении от уплаты налогов путем включения в налоговые декларации по акцизам заведомо ложных сведений, дающих право на вычет этого налога, в особо крупном размере.

Е. была приговорена по ст. 199 УК РФ к 2 годам лишения свободы условно (приговор по делу N 1-356/2022 вынес Боровичский районный суд Новгородской области 05.09.2022). Уголовные дела других участников преступления были выделены в отдельное производство.

Вся личная выгода фигурантки ограничилась ее зарплатой, но ни следствие, ни суд не посчитали ее бессребреницей.

Главное — вовремя остановиться. Или размер имеет значение

Обязательным признаком составов налоговых преступлений является крупный или особо крупный размер ущерба, причиненного бюджетной системе (применительно к ст. 172 УК РФ — размер дохода, полученного преступным путем; применительно к ст. 199.2 УК РФ — размер сокрытого имущества в пределах суммы налоговой недоимки).

Если лицо осуществляет юридическое или фактическое руководство несколькими организациями и при этом в каждой из них уклоняется от уплаты налогов, то его действия квалифицируются по совокупности нескольких преступлений, предусмотренных ст. 199 УК РФ (п. 16 Постановление Пленума ВС от 26.11.2019 N 48). Это стоит иметь в виду бухгалтерам, руководители которых задействованы в нескольких фирмах.

Значения крупного и особо крупного размера применительно к различным ст. УК РФ:

| Статья УК РФ | Крупный размер | Особо крупный размер | Норма закона |

| 159 | > 250 тыс. руб. | > 1 млн руб. | прим. 4 к ст. 158 УК РФ |

| 172 | > 3,5 млн руб. | > 13,5 млн руб. | прим. к ст. 170.2 УК РФ |

| 199 | > 18 млн 750 тыс. руб. за период в пределах трех финансовых лет подряд | > 56 млн 250 тыс. руб. за период в пределах трех финансовых лет подряд | прим. 1 к ст. 199 УК РФ |

| 199.1 | > 18 млн 750 тыс. руб. за период в пределах трех финансовых лет подряд | > 56 млн 250 тыс. руб. за период в пределах трех финансовых лет подряд | прим. 1 к ст. 199.1 УК РФ |

| 199.2 | > 3,5 млн руб. | > 13,5 млн руб. | прим. к ст. 170.2 УК РФ |

От того, признан ущерб крупным или особо крупным, зависит тяжесть деяния и, как следствие, наказания.

Казалось бы, до крупного размера надо еще «дорасти». А оказывается, это сделать не так-то сложно. Например, можно ошибиться в нолике (или паре ноликов), приходуя имущество.

История 9

Учреждению передан мусоровоз балансовой стоимостью 900 000 руб. Однако в бухучете его отразили в сумме 90 000 руб. В результате были существенно искажены показатели отчетности и неверно рассчитана амортизация (Решение Барышского городского суда Ульяновской области от 18.02.2022 по делу N 12-4/2022).

Конечно, одна такая ошибка — не преступление, но это показывает, как легко промахнуться с крупными цифрами всего лишь из-за невнимательности. Или, например, если проводить инвентаризацию формально (хотя чего уж греха таить — так это частенько и происходит).

По статистике компаний, занимающихся аудитом баз 1С, только 1 из 20 аудитов получает положительную отметку. Основные проблемы:

- «краснота» в 1С, которая может означать ошибку, приводящую к недоимке налога;

- сданная в ИФНС отчетность не соответствует базе 1С, что сигнализирует о возможных косяках в учете;

- неверный учет операций.

«Косяки» в программе остаются незамеченными для налоговиков лишь до поры – до времени. Но элементарно вскрываются при «встречках» или убытке.

Чтобы не дать налоговой ни одного шанса, подпишитесь на наш Телеграм канал, где ежедневно разбираем вопросы учета в 1С и ошибки. А также оформите пробную подписку

Основные средства — это, как правило, дорогостоящие активы и всегда большие риски. ФНС предупредила, как будет проверять обоснованность обесценения ОС. Чтобы узнать, как она это делает и кто попадет под особое внимание налоговиков, переходите в наш телеграм-канал

Вместе весело шагать. Или опасности сговора

Преступления, совершенные группой лиц по предварительному сговору, всегда имеют более тяжкую квалификацию.

Например, согласно ч. 1 ст. 199 УК РФ за уклонение от уплаты налогов, сборов, страховых взносов в крупном размере можно поплатиться лишением свободы на срок до 2 лет (предусмотрены и другие меры наказания). А если это деяние совершено группой лиц по предварительному сговору или в особо крупном размере, максимальный срок заключения уже 5 лет (ч. 2 ст. 199 УК РФ).

Как видим, закон уравнивает в последствиях:

- сговор

- большой ущерб, причиненный государству

Но дело не только в этом. Максимальный срок лишения свободы определяет категорию преступления по тяжести, а от этого, в свою очередь, зависят сроки давности привлечения к уголовной ответственности (ст. 15, 78 УК РФ):

| Максимальный срок лишения свободы | Категория преступления по тяжести | Срок давности привлечения к уголовной ответственности после совершения преступления |

| 3 года | Небольшой тяжести | 2 года |

| 10 лет | Средней тяжести | 6 лет |

Сроки давности исчисляются со дня совершения преступления и до момента вступления приговора суда в законную силу.

Руководителю, как и бухгалтеру, невыгодно, чтобы в них видели эту самую «группу лиц».

Новые тренды. Или подвохи налоговой амнистии

Налоговая амнистия за дробление бизнеса начала применяться 12 июля 2024 (п. 3 ст. 6 Федерального закона от 12.07.2024 N 176-ФЗ).

Амнистия обещает, что если компания в периоды 2022-2024 попалась на дроблении, ей возможно спишут недоимки, пени штрафы, если по итогам проверки за 2025-2026 годы выяснится, что компания исправилась и больше дробление не применяет.

Хотите проверить, насколько вы знакомы с налоговой амнистией? Пройдите тест в нашем телеграм-канале. Рекомендуем подписаться, чтобы не пропустить новые бухгалтерские тесты и разъяснения экспертов.

При этом налоговики не афишируют, что не спишут недоимки:

- сопутствующие дроблению

- по страховым взносам

- при подмене работников в фейковых ИП и самозанятых

- по неправомерному применению льгот об избежании двойного налогообложения и специальным экономическим зонам

Не амнистируется «обнал» и нарушения, связанные с противоотмывочным законодательством.

Есть риск, что амнистия попутно достанет такие «скелеты», что мало не покажется никому: ни руководителю, ни бывшему бухгалтеру, ни настоящему. Решаясь на амнистию, будьте осторожны. Все нюансы рассмотрены на семинаре Климовой Марины Аркадьевны Налоговая амнистия для участников налоговой схемы дробления бизнеса. Законодательный обзор

Так что же делать

Бухгалтер, неважно работает он по трудовой или на аутсорсе, не должен рисковать личным имуществом и свободой! С подпиской на Телеграм канал вы сможете избежать неприятных последствий в виде штрафов, проверок и судебных разбирательств.

А для этого есть четыре правила:

- отлично знать НК РФ, ТК РФ, бухгалтерскую нормативку и отслеживать новшества

- навести порядок в 1С

- быть в курсе планов ФНС

- знать о своих правах и ответственности

Если у вас нет времени искать все это самостоятельно и обрабатывать тонны информации, подпишитесь на Телеграм канал Бухэксперт! Вы найдете все, что может пригодиться в работе бухгалтера:

- последние новости

- комментарии экспертов

- онлайн-вебинары с крутыми спикерами

- ответы на вопросы

- секреты и лайфхаки по работе в 1С

А еще с нами нескучно: можно пожаловаться на бухгалтерскую долю, найти поддержку коллег, а иногда отвлечься от забот и посмеяться или поучаствовать в розыгрыше нового iPhone!

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Здравствуйте.

Поясните, пожалуйста, высказанную позицию в данной стать: «Это надо иметь в виду и главбуху, которому может быть уготована роль соучастника или пособника преступлений патрона».

Если мой директор работает еще где-то и там совершает какие-то незаконные действия, то я, как главбух, какое отношение к этому могу иметь? Если я работаю только в одной организации с этим директором — белой и чистой, а в других организациях с этим директором я не работаю, как я могу отвечать за его действия?

Или я что-то не правильно поняла, и соучастником может стать только тот главбух который «ведет» все организации вместе с гендиром?

Здравствуйте!

Это конечно вопрос философский… есть над чем подумать, порассуждать. Здесь идет речь о потенциальных рисках бухгалтера. Во время следствия под подозрение могут попасть все лица, кто так или иначе был связан с гендиром деловыми отношениями. Да, следствие, скорее всего разберется, что бухгалтер, работающий в белой организации не был в курсе дел гендира, который где-то еще «накосячил». Но пока оно идет, нервов и здоровья, может попортить. А может и не разберется, в судебной практике всякие варианты бывают. Например, главбух-свидетель из-за одной неудачной фразы стала подозреваемой и соучастницей директора.