Компания, имеющая на балансе финансовые вложения, должна решить: в каких случаях создавать резерв под обесценение таких вложений и по каким правилам это делать.

Из статьи вы узнаете о нормативных требованиях в отношении такого резерва и правилах его создания. А еще расскажем, есть ли ответственность в случаях, когда резерв не формируется.

Содержание

Нормативные правила создания резервов по финвложениям

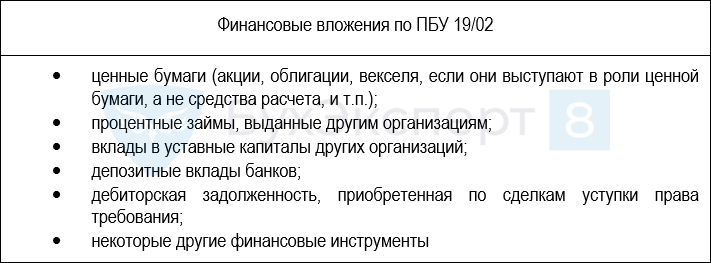

Основной нормативный документ — ПБУ 19/02 «Учет финансовых вложений», утв. Приказом Минфина от 10.12.2002 N 126н. Стандарт применяется в отношении следующих финансовых вложений:

В стандарте раскрываются условия и правила создания резерва под обесценение финансовых вложений. Им установлено, что финансовые вложения с целью их последующей оценки подразделяются на вложения, по которым:

- можно определить текущую рыночную стоимость;

- рыночная стоимость не определяется.

Вложения из первой группы отражаются в бухгалтерской (финансовой) отчетности (БФО) на конец года по текущей рыночной стоимости. Организация может предусмотреть ежемесячные или ежеквартальные корректировки стоимости таких вложений до рыночных цен (п. 20 ПБУ 19/02).

Получите понятные самоучители 2026 по 1С бесплатно:

Если по финвложениям не определяется текущая рыночная стоимость, они отражаются в бухгалтерском учете (БУ) и БФО на отчетную дату по первоначальной стоимости. При выявлении признаков обесценения по таким вложениям требуется создавать резерв.

Под обесценением понимается устойчивое существенное снижение стоимости вложений, при котором невозможно достичь запланированной организацией величины экономических выгод (п. 37 ПБУ 19/02).

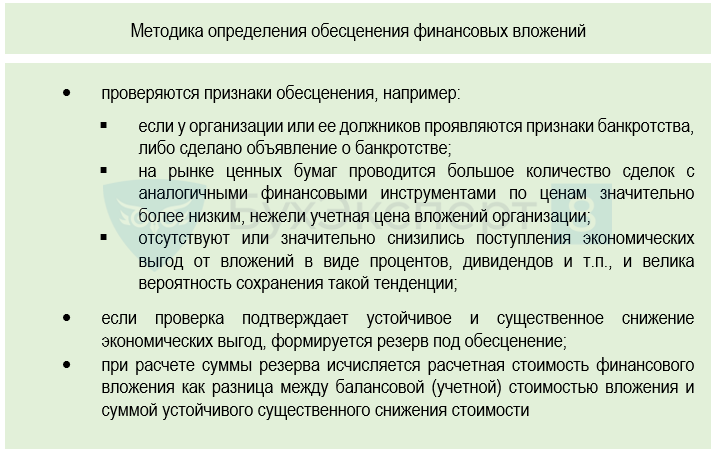

Общий подход к определению обесценения по финансовым вложениям:

В учетной политике рекомендуется конкретизировать методику, прописать более подробно.

В отношении данного резерва действуют также общие нормы ПБУ 21/2008 «Изменения оценочных значений», утв. Приказом Минфина от 06.10.2008 N 106н.

Резерв не создается в отношении процентных займов, выданных сотрудникам, т. к. такие займы не признаются финансовыми вложениями по ПБУ 19/02.

Кому резерв можно не создавать

Организации, имеющие право на упрощенный учет и отчетность, могут при последующей оценке любые финансовые вложения оценивать по правилам, установленным для финвложений, по которым рыночная стоимость не определятся.

Такие организации могут принять решение не отражать обесценение и не формировать резерв под обесценение в случаях (п. 19 ПБУ 19/02):

- когда расчет величины обесценения затруднителен;

- сумма обесценения несущественна.

Кто и как определяет обесценение финансовых вложений

Проверку на обесценение можно проводить самостоятельно или привлечь стороннего специалиста (оценщика).

Если компания принимает решение проводить оценку самостоятельно, следует подробно проработать вопрос определения расчетной цены финансовых вложений, а также закрепить в локальном акте другие сопутствующие аспекты: кто отвечает за формирование резерва, в какие сроки проводятся расчеты, какими документами оформляются результаты.

Компания может разработать несколько методик для разных видов финвложений, так как признаки обесценения могут различаться:

- для акций и долей в уставных капиталах других организаций:

- отрицательная динамика по величине стоимости вложений, рассчитанная исходя из величины чистых активов;

- отсутствие или значительное снижение доходов по вложениям в виде дивидендов;

- большое число сделок по аналогичным вложениям по значительно более низким ценам;

- информация о том, что эмитент акций объявлен банкротом либо в отношении него введено внешнее управление;

- данные о запуске процедуры ликвидации организации;

- в отношении займов:

- сведения о том, что задолженность по займу не погашена в срок, просрочка значительна (например, более12 мес.);

- отрицательная динамика чистых активов заемщика;

- сведения об объявлении заемщика банкротом или о начале по нему процедуры ликвидации;

- в отношении депозитных вкладов в банках:

- отрицательная динамика чистых активов банка на протяжении ряда лет;

- информация о возможном аннулировании лицензии банка.

Важно в УП закрепить:

- уровень существенности и порядок его определения для показателей обесценения финвложений;

- периодичность оценки (учесть, что пользователи БФО ожидают увидеть в ней достоверную информацию о реальной стоимости финансовых вложений на отчетную дату).

Подспорьем для создания одной из методик (в отношении ценных бумаг и долей в уставных капиталах других организаций) может служить Письмо Минфина от 15.05.2008 N 03-03-06/1/312. Оно писалось для налогового учета, но подход приемлем и для бухгалтерского. Основной методологический прием — определение расчетной стоимости указанных вложений исходя из стоимости чистых активов общества: как на момент оприходования финансовых вложений, так и на момент оценки обесценения.

Для других видов вложений компании придется определиться с методикой самостоятельно.

Проводки, отражение в отчетности

В программе 1С Бухгалтерия 8.3 формирование и /или изменение суммы резерва отражается с использованием операций, введенных вручную, которые могут создаваться на основании:

- документа привлеченного специалиста (оценщика, финансового аналитика и т. п.);

- служебной записки / иного документа, предусмотренного УП, подготовленного назначенным для такой цели сотрудником.

После проведения документа в программе при бумажном документообороте распечатывается и подписывается бухгалтерская справка.

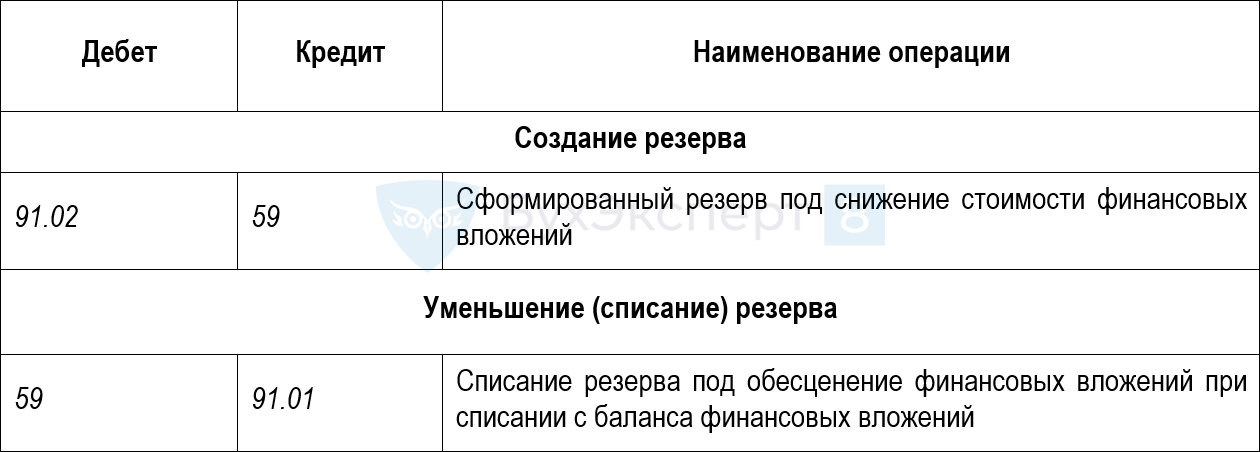

Проводки по созданию резерва затрагивают счет 59 «Резерв по финансовым вложениям» и счет 91 «Прочие доходы и расходы»:

Пример

Компания «Развитие» является одним из участников ООО «Продвижение» с размером вклада 725 тыс. руб. (25% уставного капитала). На конец отчетного года чистые активы ООО «Продвижение», как и по результатам прошлого года, имеют отрицательную величину.

Вклады в уставные капиталы других организаций ООО «Развитие» оценивает по действительной стоимости доли (ДСД), которую можно получить при выходе из общества — если ДСД меньше балансовой стоимости доли, на разницу создается резерв.

При отрицательной стоимости чистых активов ДСД не выплачивается (п. 2 ст. 14 Закона «Об ООО» от 08.02.1998 N 14-ФЗ, Определение ВАС РФ от 18.12.2012 N ВАС-16959/12).

Подробнее о ДСД — в нашей статье Действительная стоимость доли: расчет и налогообложение.

В нашем примере поступлений в виде дивидендов не ожидается, действительная стоимость доли является отрицательной величиной. Обесценение является устойчивым существенным, поэтому в учете бухгалтер сформирует записи:

- Дт 91.02 Кт 59 — 725 000 руб. — создан резерв под обесценение вклада в уставной капитал.

- Дт 91.2 Кт 68 — 145 000 руб. (725 000 руб. х 20%) — отражен отложенный налоговый актив (в налоговом учете резерв не создается).

В балансе стоимость вложения признается равной нулю (при отсутствии других вложений), как разница остатков по счетам 58 и 59.

При существенности показателей, если компания формирует пояснения к отчетности в табличной форме, в программе 1С пояснения придется заполнить вручную. Лишь итоговые строки будут посчитаны в автоматическом режиме.

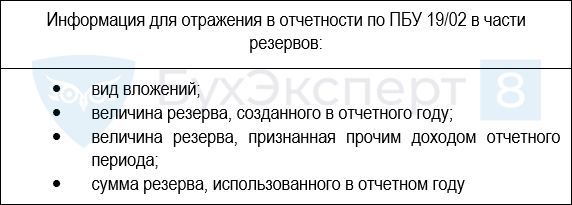

В пояснениях к БФО в случае существенности раскрывается информация о величине резерва под обесценение финансовых вложений с детализацией (п. 42 ПБУ 19/02):

Запомните

- Резерв под обесценение финвложений создается в отношении тех активов, по которым не определяется рыночная стоимость.

- Проверка на обесценение проводится не реже раза в год на 31 декабря при наличии признаков обесценения. Величина резерва может уточняться на конец месяца или квартала, если такой порядок установлен в УП.

- В учетной политике для целей БУ необходимо установить уровень существенности для определения снижения учетной стоимости финансовых вложений относительно их расчетной стоимости, а также закрепить порядок создания резерва.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете