Правила начисления страховых взносов в 2023 году изменились. В статье рассмотрим порядок и примеры расчета взносов с зарплаты и иных облагаемых выплат.

Содержание

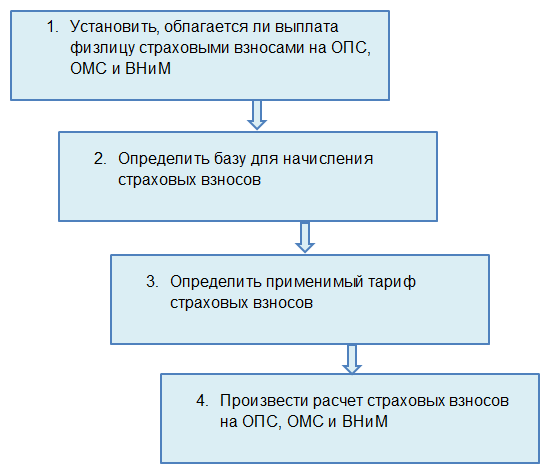

Алгоритм расчета страховых взносов в 2023 году

Порядок расчета страховых взносов в 2023 году состоит из 4 шагов:

В этой статье рассмотрим взносы на ОПС, ОМС и ВНиМ. Про расчет взносов на страхование от производственных несчастных случаев и профзаболеваний мы рассказали в статье Исчисление страховых взносов «на травматизм» в 2023 году.

Разберем каждый шаг алгоритма.

Что облагать страховыми взносами в 2023 году

Страховые взносы начисляются с сумм, выплаченных:

- в рамках трудовых отношений. К таким суммам относится не только зарплата, но и другие средства, выплачиваемые сотруднику, например, суточные сверх лимитов, освобожденных от обложения взносами;

- по договорам ГПХ с физлицом на оказание услуг и выполнение работ для заказчика-страхователя;

- по договорам авторского заказа и подобным договорам, указанным в п. 3 ч. 1 ст. 420 НК РФ.

Под «выплатами» налоговое законодательство имеет в виду не только денежные средства, но и расчеты в натуральной форме, например, передачу материальных ценностей.

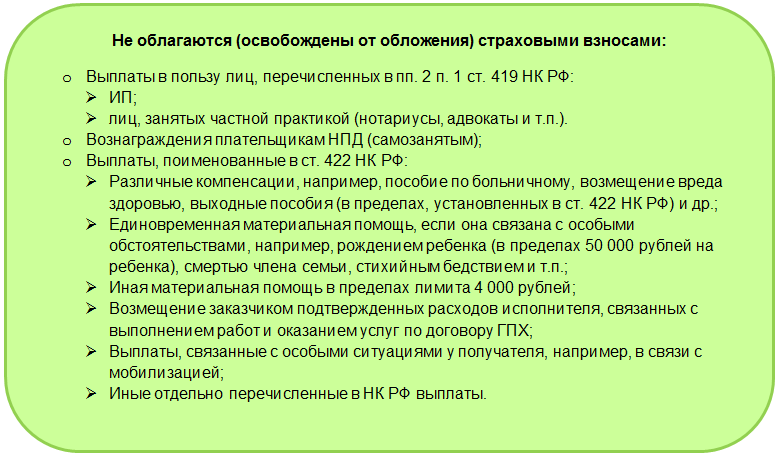

Есть также категории выплат, которые взносами не облагаются или освобождены от обложения в определенной части. Список длинный, вот основные:

База для страховых взносов

Под базой для взносов понимается сумма всех выплат за расчетный период, которую нужно обложить страховыми взносами в этом периоде. Расчетным периодом для страховых взносов считается календарный год. А вот платить их нужно ежемесячно, исчисляя промежуточные суммы за каждый закончившийся месяц.

Получите понятные самоучители 2025 по 1С бесплатно:

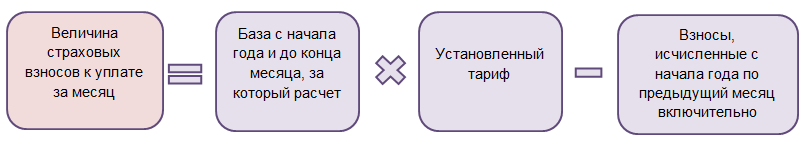

Отсюда и появляется в формулах для расчета взносов «промежуточная» база — сумма всех облагаемых платежей за период с первого месяца года по месяц, за который делается расчет. Все формулы строятся по одной схеме:

Разницы далее зависят только от того, какой тариф применяется, и от наличия (либо отсутствия) взносов по пенсионным доптарифам.

Нововведения 2023 года коснулись только общих страховых тарифов. Допвзносы на пенсионное страхование продолжают рассчитываться и уплачиваться по тем же принципам, что и ранее.

Тарифы страховых взносов с 2023 года

С 01.01.2023 изменилась система тарифов для взносов на ОПС, ОМС и ВНиМ. Вместо разных ставок для каждого вида взносов введен единый тариф. Он может быть общим или пониженным. Пониженных несколько вариантов — в зависимости от статуса страхователя (МСП или нет) и от его вида деятельности.

Таблица тарифов по взносам в 2023 году

В этой статье мы исходим из того, что читателю уже известен применимый тариф. Отметим только, что если для конкретного страхователя установлен пониженный тариф, он вправе применять его ко всем облагаемым взносами выплатам, а не только к зарплате.

Пример расчета взносов по пониженному тарифу, привязанному к МРОТ

К установленной величине МРОТ привязан тариф, который в 2023 году должны применять:

- субъекты МСП;

- страхователи с полученным статусом участника «Сколково» либо участника инновационного проекта по Федеральному закону от 29.06.2017 N 216-ФЗ;

- страхователи, ведущие деятельность, относимую к общепиту (с выполнением условий, установленных пп. 38 п. 3 ст. 149 НК РФ).

По официальной позиции Минфина, применение пониженных тарифов по взносам является не правом, а обязанностью плательщика (Письмо от 03.06.2021 N 03-15-05/43471). Поддерживает эту точку зрения и ФНС. Логика обоих ведомств проста – «излишки», уплачиваемые в фонды (с 2023 года — в единый СФР), уменьшают затем базу по налогу на прибыль либо доход, который причитается бюджету.

Кроме того, положения ст. 18.2 НК РФ определяют тариф страховых взносов как самостоятельный элемент налогообложения. И тем же НК РФ налогоплательщику не дано право по своему усмотрению отказываться от установленных законодательно элементов налогообложения и их величины.

Таким образом, раз для определенной категории страхователей, например, МСП, НК РФ установлен пониженный тариф, то его они и обязаны применять (а не «имеют право применять»).

Пониженный тариф для МСП — формула расчета:

Сумма в пределах МРОТ х 30% + Сумма сверх МРОТ х 15%

ООО, включенное в реестр МСП, выплатило работнику за июнь:

- зарплату — 30 000 руб.;

- отпускные – 43 000 руб.;

- суточные в командировке по России за 3 дня из расчета 1000 руб./день — 3 000 руб. (авансовый отчет утвержден тоже в июне);

- материальную помощь к отпуску — 4 000 руб. Кроме этой суммы матпомощь больше в году не выплачивалась.

Облагаемая база за период с января по май этого же года по этому работнику — 344 000 руб. Из нее суммы, определяемые помесячно в пределах МРОТ, — 81 210 руб., сумма выплат сверх МРОТ — 262 790 руб. Исчислено взносов по применимому тарифу — 63 782 руб. Допвзносы на ОПС не уплачиваются.

Решение:

- Облагаемыми суммами в июне являются: зарплата, отпускные, величина, на которую суточные превысили установленный в НК РФ необлагаемый лимит – 700 руб./день.

Материальная помощь в нашем примере не облагается взносами, так как не превышает необлагаемый лимит согласно п. 1 ст. 422 НК РФ. - База для исчисления взносов по сотруднику за июнь:30 000 + 43 000 + ((1000 – 700) х 3) = 73 900 руб. Из нее сумма, не превышающая МРОТ, — 16 242 руб.

- ООО применяет тариф для МСП. Применять его нужно ко всем суммам, которые подлежат обложению взносами.

- Взносы по тарифу МСП за июнь:

(81 210 + 16 242) х 30% + (262 790 + (73 900 – 16 242)) х 15% — 63 782 = 13 521 руб.

МРОТ для страховых взносов в 2023 году нужно брать тот, что установлен на 01.01.2023 (пп. 17 п. 1 ст. 427 НК РФ). При этом величина МРОТ для расчета страховых взносов является фиксированной и не должна индексироваться в связи с применением коэффициентов и надбавок (например, «северных»). Таким образом, МРОТ для расчетов по пониженному тарифу «для МСП» в 2023 году каждый из 12 месяцев составляет 16 242 руб.

Пример расчета страховых взносов по тарифу для ИТ (7,6%)

Тариф для ИТ — формула:

7,6% в пределах единой предельной базы (ПБ) по взносам, суммы свыше не облагаются.

Размер единой ПБ в 2023 году — 1 917 000 руб.

ИТ-компания с января по июнь перечислила выплаты в российских рублях сотруднику, который работает удаленно дома:

Рассмотрим начисления за май и июнь.

Май

- Облагаемая взносами сумма — зарплата (300 000 руб.), необлагаемая — компенсация (20 000 руб.).

Несмотря на планы ввести лимиты для необлагаемой взносами и НДФЛ компенсации удаленщику (от 29.10.2020 N 03-04-06/94269, Письмо Минфина от 06.11.2020 N 03-04-06/96913, Письмо ФНС от 12.02.2021 N СД-4-11/1705@).При этом нужно соблюсти ряд условий, например, такая компенсация должна быть прописана в ЛНА работодателя, трудовом договоре с работником или соглашении к трудовому договору. В примере исходим из того, что компания эти условия выполняет, т. е. компенсация взносами не облагается. - В мае выплаты сотруднику превысят единую предельную базу по взносам. Поскольку выплаты сверх единой ПБ взносами уже не облагаются, то облагаемая база за январь-май составит 1 917 000 руб. Однако такой подсчет базы возможен, только если выполняются условия для применения пониженного тарифа.

- Чтобы применить пониженный тариф взносов для ИТ, нашему страхователю нужно проверить соблюдение обязательных условий, изложенных в ст. 427 НК РФ:

- у него действует госаккредитация в области информационных технологий;

- по итогам периода с января по май у компании 90% доходов составляют доходы от видов деятельности, перечисленных в п. 5 ст. 427 НК РФ. Необходимый для пониженного тарифа минимальный процент таких доходов – 70%.

- Страховые взносы за май составят: 1 917 000 х 7,6% — 139 840 = 5 852 руб., где 139 840 руб. (1 840 000 х 7,6%) — сумма взносов, исчисленная за январь-апрель.

Июнь

В июне фирме-работодателю потребуется только проверить выполнение условий для применения пониженного спецтарифа. Если условия выполнены, и компания может применять такой же тариф, то суммы, начисленные после превышения единой ПБ страховыми взносами, уже не облагаются. В нашем примере страховые взносы за июнь — 0 руб.

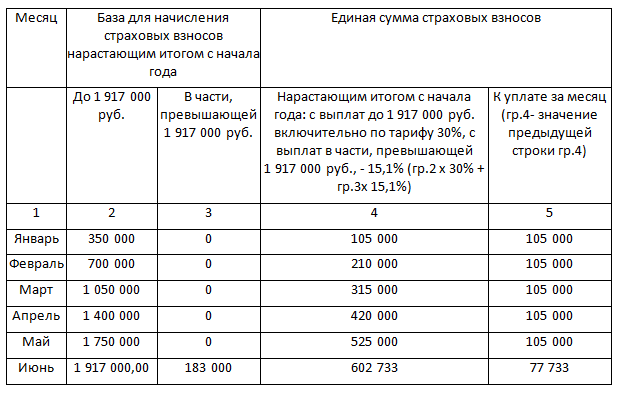

Пример расчета страховых взносов по общему тарифу при превышении предельной базы

Формула:

- 30% — для взносов, исчисляемых с выплат в пределах единой ПБ;

- 15,1% — для взносов, исчисляемых с выплат свыше установленной единой ПБ.

Оклад директора компании — 350 000 руб. Она рассчитывает страховые взносы по общему единому тарифу. Пусть в январе — июне 2023 года выплаты директору составили 350 000 руб. ежемесячно.

Единая предельная величина базы — 1 917 000 руб.

С учетом превышения единой предельной базы взносы за июнь будут рассчитаны так:

Запомните

- С 2023 года изменился порядок расчета страховых взносов на ОПС, ОМС и ВНиМ. Появился единый тариф и несколько пониженных тарифов. А еще введена единая предельная база по взносам.

- Помимо единой базы, сумма взносов к уплате может зависеть от МРОТ.

- Алгоритм расчета взносов по пониженному тарифу предусматривает регулярную проверку права на применение именно такого тарифа, а не общего.

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Добрый день! Спасибо огромное за статью. Но не могли бы вы рассмотреть пример расчета взносов по пониженному тарифу для МП в случае если база превышает предельное значение.

Здравствуйте! У нас в разделе по ЗУП есть такой пример: Тарифы страховых взносов 2023. В самом низу табличка «РАСЧЕТ СТРАХОВЫХ ВЗНОСОВ ДЛЯ СОТРУДНИКА С ЗАРПЛАТОЙ 200 000 РУБ.» И там есть колонка расчета по тарифу МСП.