В статье рассмотрим порядок расчета страховых взносов на травматизм в 2023 году и приведем примеры для договоров ГПХ.

Содержание

- Как исчислять страховые взносы на травматизм в 2023 году

- База для обложения взносами НС и ПЗ

- Тариф взносов на страхование в СФР

- Как рассчитать страховые взносы «на травматизм» по договору подряда

- Как рассчитать страховые взносы «на травматизм» по договору аренды автомобиля

- Нужно ли платить взносы с вознаграждения члену совета директоров

- Запомните

Как исчислять страховые взносы на травматизм в 2023 году

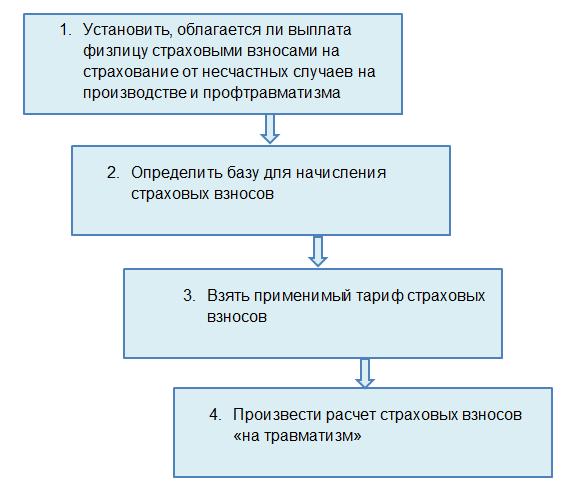

В целом алгоритм исчисления взносов на страхование от несчастных случаев и профтравматизма в 2023 году аналогичен порядку для взносов на ОПС, ОМС и ВНиМ:

Облагаемые выплаты

Так же, как и в случае со взносами «в налоговую» (это взносы на ОПС, ОМС и ВНиМ, которые в 2023 году уплачиваются по единому тарифу), взносами «на травматизм» облагаются:

- выплаты в рамках трудовых договоров;

- выплаты в рамках ГПД на работы, услуги и подобных договоров (например, авторского заказа), но с условием — необходимость этого вида страхования должна быть закреплена в самом договоре.

Необлагаемые выплаты

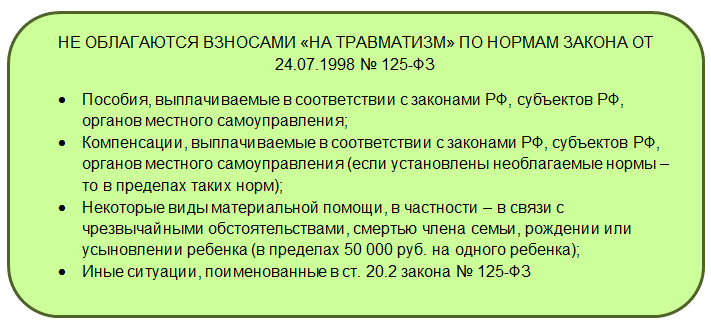

Перечень сумм, не облагаемых взносами НС и ПЗ, практически совпадает с необлагаемыми выплатами по взносам по единому тарифу:

Однако споры об обложении той или иной суммы взносами «на травматизм» возникают гораздо чаще, чем при исчислении взносов на другие виды соцстрахования.

Из споров можно сделать вывод — облагать этими взносами нужно те суммы, которые связаны с результатами труда конкретного застрахованного лица. Если же такой связи нет, а выплата носит компенсационный или социальный характер, то требования начислить взносы неправомерны, как и штрафы.

Получите понятные самоучители 2025 по 1С бесплатно:

Так, например, из свежей судебной практики за 2022-2023 годы — не нужно облагать взносами «на травматизм»:

- компенсацию питания сотрудников, если она предусмотрена ЛНА и ее перечисление не зависит от характера выполняемой сотрудниками работы (Постановление АС Западно-Сибирского округа от 17.03.2023 N Ф04-808/2023 по делу N А70-16600/2022);

- компенсацию проезда к месту отдыха и обратно для сотрудника и членов его семьи, когда такая компенсация не носит систематического характера, выплачивается по коллективному договору, а сумма не зависит от оклада, тарифа, трудового стажа (Постановление АС Западно-Сибирского округа от 15.09.2022 N Ф04-4739/2022 по делу N А27-25895/2021);

- оплату санатория работникам пенсионного и предпенсионного возраста, которая не зависит от результатов труда и носит характер социальной поддержки (Постановление АС Западно-Сибирского округа от 16.05.2023 N Ф04-1244/2023 по делу N А70-19726/2022);

- компенсацию аренды жилья иногородним сотрудникам, если она не зависит от трудовых успехов каждого из них и прописана в ЛНА. Суд счел выплаты поддержкой в особой жизненной ситуации и отменил доначисленные взносы «на травматизм». (Постановление АС Западно-Сибирского округа от 27.03.2023 N Ф04-926/23 по делу N А70-17658/2022);

- компенсацию содержания детей сотрудников в детских садах, поскольку такие выплаты не связаны с трудовыми результатами родителей и зафиксированы в ЛНА как социальная поддержка (Постановление АС Волго-Вятского округа от 19.12.2022 N Ф01-6281/2022 по делу N А43-4466/2022);

- премии и призы за участие в спортивных мероприятиях, поскольку суммы не зависят от рабочих результатов (Постановление АС Западно-Сибирского округа от 19.10.2022 N Ф04-5522/2022 по делу N А70-25620/2021);

- оплату за выходные по уходу за ребенком-инвалидом, т. к. такая выплата — не вознаграждение за труд, а компенсация социального характера (Постановление АС Западно-Сибирского округа от 28.02.2023 N Ф04-380/2023 по делу N А70-14543/2022).

База для обложения взносами НС и ПЗ

В базу по «несчастным» взносам нужно включить от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев …». В том числе выплаченные доходы в неденежной форме. Соответственно, то, что не облагается такими взносами, в базу для расчета включать не надо.

Включите в базу по взносам «на травматизм» облагаемый доход физлица в месяце его начисления.

Предельной базы для взносов «на травматизм» нет. То есть, начислять их нужно со всех сумм, подлежащих включению в облагаемую базу.

Тариф взносов на страхование в СФР

Для взносов на страхование от несчастных случаев на производстве и профтравматизма существует шкала тарифов, соотносящихся с классом риска для основного вида деятельности страхователя.

Как устанавливается тариф

СФР (ранее ФСС) устанавливает тариф ежегодно на основании подтверждения вида деятельности, которое должен подать страхователь не позднее 15 апреля начавшегося года. Заявление и справка-подтверждение подаются по установленной форме. К этим документам могут прилагаться иные подтверждения, например, копия пояснительной записки к бухгалтерской отчетности за предыдущий год с расшифровкой доходов по видам деятельности.

В связи с изменениями 2023 года и объединением ФСС и ПФР в единый соцфонд, изменилась форма заявления и скорректирован порядок подтверждения вида деятельности. Поправки внесены Приказом Минтруда от 27.12.2022.

Из общего порядка есть исключения:

- ИП подтверждать основной вид деятельности не нужно;

- вновь созданные юрлица также освобождены от этой обязанности, им первый тариф устанавливается по сведениям из ЕГРЮЛ;

- если страхователь применяет АУСН, он уплачивает взносы «на травматизм» в фиксированном размере, не зависящем от количества работников и их доходов.

На основе порядка СФР устанавливает индивидуальный тариф для расчета взносов «на травматизм» в текущем году и направляет уведомление с размером тарифа страхователю.

Если страхователь не подтвердил вид деятельности, СФР все равно установит тариф и пришлет уведомление до 1 мая. Однако устанавливать его он будет уже по своим методикам, и тариф может оказаться больше, чем был ранее.

Применять «прошлогодний» тариф нужно до момента получения нового уведомления с новой ставкой от СФР.

Также возможно установление надбавок и скидок к назначенному тарифу по решению СФР.

Перерасчет взносов по изменившемуся тарифу

Если размер тарифа, полученный на текущий год в уведомлении Фонда, изменился, то пересчет по нему взносов должен быть выполнен за все месяцы с начала года. При этом не имеет значения, оказалась новая ставка тарифа выше или ниже предыдущей.

Переплату, образовавшуюся в результате пересчета взносов с начала года по уменьшившемуся тарифу (например, со скидкой) можно вернуть или зачесть в счет дальнейших платежей.

Недоплату, которая появится за счет пересчета по возросшей величине тарифа, нужно перечислить в ближайший срок платежа. Ни штрафов, ни пеней за такую недоплату быть не должно, поскольку страхователь ничего не нарушил, а действовал по порядку, установленному законодательно.

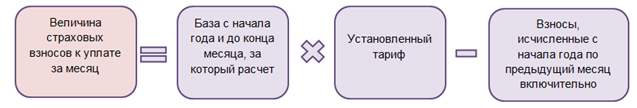

Принцип перерасчета станет понятен, если взглянуть на формулу для исчисления взносов «на травматизм»:

ООО получило уведомление от СФР в апреле 2023 года. Ставка тарифа с учетом введенной Фондом надбавки составила 0,85%. По предыдущему уведомлению (на 2022 год) и за январь-март 2023 компания уплачивала взносы «на травматизм» по ставке 0,8%.

Облагаемая база составляла:

- январь — 600 00 руб.;

- февраль — 600 000 руб.;

- март — 600 000 руб.;

- апрель — 600 000 руб.

Взносы за январь-март, исчисленные по «старому» тарифу: (600 000 + 600 000 + 600 000) х 0,8% = 14 400 руб.

Взносы к уплате за апрель 2023 по новому тарифу: (600 000 + 600 000 + 600 000 + 600 000) х 0,85% — 14 400 = 20 400 — 14 400 = 6 000 руб., в которых учтен перерасчет по новому тарифу с января 2023 года.

Как рассчитать страховые взносы «на травматизм» по договору подряда

Договоры ГПХ с физлицами на выполнение работ или оказание услуг — одни из самых распространенных. С них и начнем рассматривать примеры.

Компания, которой по основному виду деятельности на 2023 год присвоен VII класс профриска (тариф 0,8% без надбавок и скидок), 10 апреля заключила договор ГПХ с физлицом на выполнение работ. В договоре предусмотрели страхование исполнителя от несчастных случаев при работе и профтравматизма. Фактически исполнитель выполнил работы в период с 10 по 16 мая 2023 года.

Уведомление о размере тарифа на 2023 год компания получила 14 апреля.

В рамках договора исполнитель съездил из своего места жительства в другой населенный пункт и провел там 3 дня. Компания по соглашению к договору ГПХ компенсировала исполнителю расходы на проезд, аренду жилья и питание. Также для выполнения работ исполнитель закупал за свой счет некоторые материалы и инвентарь.

Данные для расчета:

Выплаты

Сумма

Стоимость услуг исполнителя по договору

200 000 руб.

Расходы исполнителя на покупку материалов и инвентаря

40 000 руб. (подтверждены документально по правилам бухучета 35 000 руб., но компенсировали всю сумму)

Расходы исполнителя на питание и бытовые нужды в поездке

4 000 руб. (не подтверждены документально, выплатили по соглашению с исполнителем)

Компенсация проезда к месту выполнения работ и обратно на личном автомобиле

2 000 руб. (не подтверждена документально, выплатили по соглашению с исполнителем)

Расходы на гостиницу

3 000 руб. (подтверждены документально)

Решение:

- Облагаемые суммы:

- стоимость услуг по договору — 200 000 руб.;

- компенсация расходов исполнителя на питание и бытовые нужды в поездке — 4 000 руб., так как сумма не отвечает условиям освобождения от обложения взносами по ст. 20.2 Закона N 125-ФЗ (не подтверждена документально, поэтому по ней нельзя применить норму для суточных);

- компенсация проезда к месту выполнения работ на личном автомобиле — 2 000 руб. (нет подтверждающих документов, нельзя применить нормы для компенсаций по использованию личного транспорта);

- компенсация расходов на материалы — 5 000 руб. (в размере не подтвержденных в достаточной мере сумм).

- Необлагаемые суммы:

- компенсация расходов на гостиницу — 3 000 руб. (отвечает условиям освобождения от обложения взносами на травматизм по ст. 20.2 Закона N 125-ФЗ);

- расходы исполнителя на покупку материалов и инвентаря — 35 000 руб. (сумма отвечает условиям освобождения).

Облагаемая база для взносов «на травматизм»: 200 000 + 4 000 + 2 000 + 5 000 = 211 000 руб.

Тариф взносов на травматизм по договору, работы по которому выполнены и оплачены в мае 2023, берется по уведомлению, полученному 14 апреля — 0,8%.

Сумма взносов «на травматизм» за май: 211 000 х 0,8% = 1 688 руб.

Как рассчитать страховые взносы «на травматизм» по договору аренды автомобиля

Взносы «на травматизм» рассчитываются и уплачиваются с выплат физлицу (или физлицам) представляющим экипаж транспортного средства (ТС) при заключении договора аренды ТС с экипажем. Для этого суммы аренды, которые надо уплатить по договору, должны быть разделены на:

- плату за собственно аренду ТС;

- вознаграждение членам экипажа.

При аренде авто у сотрудника принцип начисления взносов «на травматизм» такой же: если арендуется только авто, то поводов начислять взносы нет, а если сотрудник при этом еще оказывает услуги по управлению и эксплуатации своего ТС — взносы начисляются на выплаченное вознаграждение за такие услуги.

Строительная компания (VIII класс профриска, тариф 0,9%) арендовала на период с 1 мая по 31 июля 2023 года трактор с условием, что услуги по управлению и эксплуатации будет оказывать владелец-физлицо, с которым заключен ГПД. В договоре предусмотрена уплата взносов «на травматизм» за экипаж.

Сумма выплат по договору на аренду ТС с экипажем — 80 000 руб. в месяц, в том числе:

- аренда трактора — 30 000 руб.;

- услуги по управлению и эксплуатации — 50 000 руб.

По условиям договора компания оплачивает всю сумму ежемесячно авансом до 25 числа предыдущего месяца. При этом бухгалтер компании помнит, что для целей обложения страховыми взносами «на травматизм» вознаграждения учитываются в месяце их начисления, независимо от порядка оплаты (п. 2,3 ст. 20.1, п. 9 ст. 22.1 Закона N 125-ФЗ).

Таким образом, взносы в СФР по договору составят:

| Дата платежа | Сумма платежа (руб.) |

Месяц включения в базу по взносам | Сумма, включаемая в базу по взносам (руб.) |

Тариф (%) |

Сумма взносов к уплате |

| 25.04.2023 | 80 000 | май 2023 | 50 000 | 0,9 | 450 |

| 25.05.2023 | 80 000 | июнь 2023 | 50 000 | 0,9 | 450 |

| 25.06.2023 | 80 000 | июль 2023 | 50 000 | 0,9 | 450 |

В нашем примере будет расхождение в периоде и порядке начисления НДФЛ и взносов. Для целей обложения НДФЛ датой получения дохода будет считаться дата выплаты средств по договору. Расхождение не должно смущать, поскольку с 2023 года порядок для взносов (любых) и для НДФЛ разный.

Нужно ли платить взносы с вознаграждения члену совета директоров

Вознаграждение членам совета директоров признается выплатой в рамках ГПД (Определение КС РФ от 06.06.2016 N 1169-О, Определение КС РФ от 06.06.2016 N 1170-О). Поэтому на них распространяются правила для ГПД в части определения облагаемых сумм.

Если обязанность по уплате взносов «на травматизм» включена в такой ГПД, взносы нужно рассчитывать и уплачивать (п. 1 ст. 20.1 Закона N 125-ФЗ). А если договор есть, но в нем нет такого положения, взносы платить не нужно. Если договора вообще нет, взносы платить также не нужно (Письмо Минтруда от 15.11.2016 N 17-4/В-448).

В совет директоров ООО включили главного инженера и заключили с ним договор на соответствующие обязанности, прописав в нем страхование «на травматизм». С выплат такому члену совета нужно исчислять и уплачивать взносы в СФР по тарифу, установленному компании для взносов «на травматизм».

У других членов совета в договорах страхование в СФР не предусмотрено, поэтому с их вознаграждений по этим договорам такие взносы уплачивать не нужно.

Запомните

- Выплаты по ГПД облагаются взносами «на травматизм», только когда такое условие включено в договор.

- Суммы по ГПД включаются в базу по взносам в месяце их начисления (подписания акта выполненных работ, приемки-сдачи результатов и т. п.).

- Применять тариф, установленный на год, нужно только после получения уведомления от СФР (ранее ФСС). До этого момента расчет надо производить по тарифу из прошлогоднего уведомления.

- При изменении величины тарифа сумма взносов к уплате пересчитывается с начала текущего года — начиная со взносов за январь и далее.

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Спасибо за подробную расшифровку облагаемой налогом базы.