Пониженные тарифы страховых взносов по-прежнему предусмотрены для некоторых групп страхователей, хотя система взимания взносов претерпела изменения с 2023 года. Кто и какой пониженный тариф страховых взносов может применять в 2023 году? Есть ли особенности перехода на уплату пониженных страховых взносов? На эти и другие важные вопросы отвечаем в этой статье.

Содержание

- Изменения в уплате страховых взносов с 2023 года

- Как понизили страховые взносы с 2023 года

- Пониженный тариф страховых взносов для МСП

- Страховые взносы для общепита с 2023 года

- Пониженные страховые взносы для ИТ

- Пониженные тарифы взносов для сферы радиоэлектроники

- Пониженный единый тариф при выплатах в пользу учащихся

- Специальные пониженные тарифы страховых взносов

- Особенности приобретения и потери права на единый пониженный тариф взносов в 2023 году

- Возможно ли понижение тарифа по взносам «на травматизм» в 2023 году

- Кратко о пониженном тарифе страховых взносов в 2023 году

Изменения в уплате страховых взносов с 2023 года

Чтобы было понятнее, о чем дальше пойдет разговор, посмотрим, что именно поменялось в расчете страховых взносов с 01.01.2023. Пока говорим о взносах, уплата которых находится в ведении ФНС (о «несчастных» взносах поговорим далее).

| Элемент расчета | Было до конца 2022 года | Стало с 1 января 2023 года |

|

Тариф |

Отдельные тарифы для исчисления взносов на ОПС, ОМС и ВНиМ |

Единый тариф, применяемый ко всем облагаемым взносами суммам, без разделения на ОПС, ОМС и ВНиМ

|

|

Объект обложения |

Выплаты по трудовым договорам облагались взносами на ОПС, ОМС и ВНиМ. Выплаты по договорам ГПХ облагались взносам на ОПС и ОМС |

Выплаты по трудовым договорам и договорам ГПХ облагаются взносами по единому тарифу, в который входят ОПС, ОМС и ВНиМ. Таким образом, физлица-исполнители по договорам ГПХ стали застрахованными по ВНиМ |

|

Предельная величина базы для исчисления взносов (далее — ПВБИ) |

Разделялась на базу для взносов на ОПС и на ОМС |

База, как и тариф, стала единой. На 2023 год она установлена в размере 1 917 000 руб. Величина ПВБИ учитывается при расчете взносов по некоторым пониженным тарифам |

|

Возможность понижения тарифа |

Пониженные тарифы были установлены для некоторых групп страхователей в привязке к виду страхования — ОПС, ОМС или ВНиМ |

Установлена система единых пониженных тарифов, применяемых ко всем облагаемым выплатам |

Изменения в НК РФ внесены Федеральным законом от 14.07.2022 N 239-ФЗ и вступили в силу 1 января 2023 года.

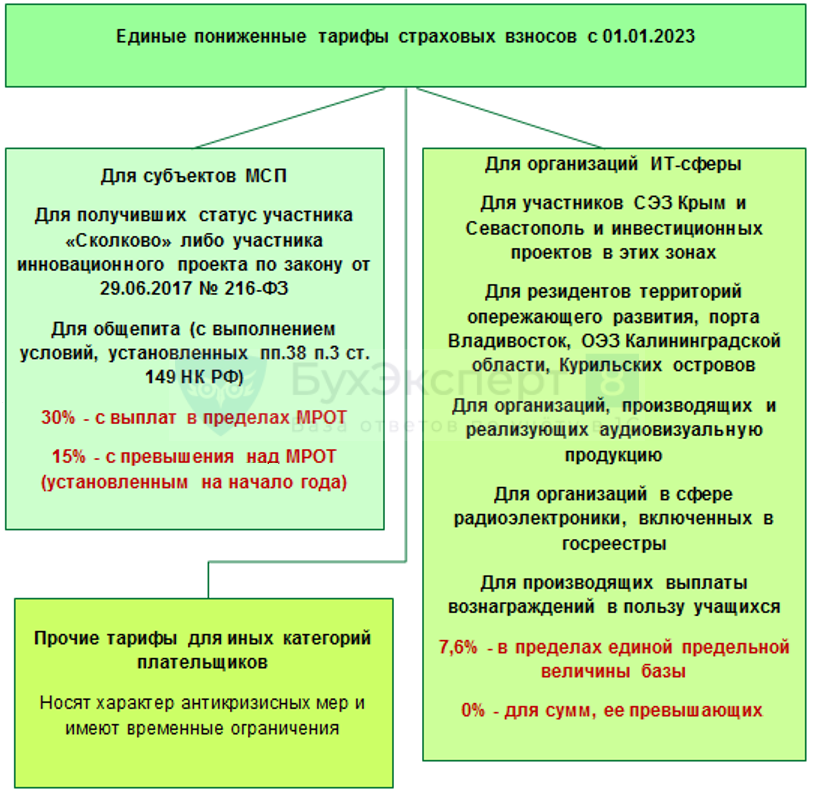

Как понизили страховые взносы с 2023 года

С 2023 года действует новая система понижающих тарифов для взносов, которые надо считать, опираясь на единый тариф. По сути, законодатели собрали существовавшие до 2023 года и вносимые в НПА в разное время льготы по взносам и структурировали их в укрупненные группы, которым затем присвоили наиболее подходящий тариф. Так, чтобы переход на систему с единым тарифом сильно не поменял нагрузку по страховым взносам, которую вошедшие в группу льготники несли до 2023 года.

Поговорим о некоторых из представленных тарифов подробнее.

Пониженный тариф страховых взносов для МСП

Тариф зафиксирован в пп. 17 п. 1 ст. 427 НК РФ. Условия его применения в 2023 году сильно не поменялись. По-прежнему отнесение к МСП определяется по наличию компании или ИП в реестре МСП.

Аналогично предыдущим годам принадлежность к МСП обязывает применять специальный тариф для МСП. Отказаться от него и перейти, например, на общий нельзя (Письма Минфина от 17.05.2018 N 03-03-06/1/33239, от 03.06.2021 N 03-15-05/43471 — изложенные в них основания действительны в периодах 2023 года и далее).

МРОТ для расчета платежей по тарифу в любом случае берется тот, который установлен на федеральном уровне на первое число года. Изменения величины МРОТ в течение года на расчет влиять не должны. Так, на 01.01.2023 МРОТ установлен в размере 16 242 руб., и именно эту величину следует ежемесячно облагать взносами по ставке 30% весь год. Все, что пойдет сверху, — 15% пониженного тарифа для МСП.

Применять пониженный тариф страховых взносов для МСП нужно ко всем выплатам физлицам — как по трудовым договорам, так и по ГПД.

Страховые взносы для общепита с 2023 года

Применять ставку 15% для начисления взносов на выплаты сверх МРОТ могут и страхователи, работающие в сфере общепита. Однако им, определяя тариф для применения, в отличие от МСП, нужно учесть дополнительные условия, приведенные в пп. 38 п. 3 ст. 149 НК РФ. Напомним основные моменты на 2023 год.

Чтобы признаваться общепитом, услуги по продаже блюд и полуфабрикатов (и сопутствующие услуги) должны оказываться:

- через специализированные объекты (кафе, рестораны, закусочные и т. п.);

- вне специализированных объектов по месту, определенному заказчиком (с выездным обслуживанием).

Нельзя считать общепитом (и, соответственно, считать взносы по пониженному тарифу) случаи, в которых:

- продукция, вроде бы подходящая под общепит, продается в отделах кулинарии юрлиц или ИП в розничной торговле;

- компания или ИП, рассматривающие понижение тарифа по взносам, ведут только заготовочную и подобную деятельность для других компаний (ИП), оказывающих услуги общепита.

Кроме этого, у «общепитовцев» есть условия по доходам:

- чтобы иметь возможность применять спецтариф в текущем году, совокупный доход за предыдущий календарный год не должен быть больше 2 млрд руб.;

- доход от общепита в общем объеме доходов должен составлять не менее 70%.

Условие по среднемесячному размеру выплат в пользу физлиц по пп. 38 п. 3 ст. 149 НК РФ при определении права на пониженный тариф по страховым взносам в 2023 году не учитывается (Письмо ФНС от 19.10.2021 N БС-4-11/14783@, позиция согласована с Минфином).

Если право на тариф есть, то применяют его по аналогии с МСП.

Пониженные страховые взносы для ИТ

Для сферы ИТ в 2023 году предусмотрели один из самых выгодных тарифов по взносам. В пределах ПВБИ нужно платить 7,6%, а сверх ПВБИ — вообще ничего. Но, разумеется, без специальных условий для применения не обошлось.

Чтобы использовать тариф 7,6%, ИТ-компания должна одновременно соответствовать двум критериям (п. 3, 5 ст. 427 НК РФ):

- иметь подтверждение ИТ-госаккредитации компании или свидетельство резидента технико-внедренческой или промышленно-производственной особой экономической зоны (ОЭЗ);

- доход от ИТ по итогам отчетного (расчетного) периода должен составлять 70% и более от всех доходов.

Что относится к деятельности, поступления от которой дают право на этот вид тарифа, перечислено в п. 5 ст. 427 НК РФ. Список достаточно обширный, поэтому в рамках данной статьи мы не будем его приводить.

Пониженные тарифы взносов для сферы радиоэлектроники

Ставку взносов такую же, как для ИТ (только 7,6% в пределах ПВБИ) могут применять и страхователи, работающие в радиоэлектронной промышленности (пп. 18 п. 2 ст. 427 НК РФ). Логика, по которой становится доступным этот спецтариф, тоже очень похожа. Чтобы иметь право на пониженные взносы, компания должна выполнить два обязательных условия:

- числиться в реестре юрлиц, относящихся к радиоэлектронной промышленности (по нормам Постановления Правительства от 31.12.2020 N 2392);

- поступления от сбыта радиотехнической продукции и оплаты услуг в этой сфере (например, по проектированию и разработке компонентной базы, передаче исключительных прав и др.) должны давать 70% и более всех поступлений от продаж.

Перечень радиоэлектроники, при продажах которой возникает доход, дающий право на снижение тарифа, утвержден Постановлением Правительства от 22.07.2022 N 1310. При определении права на пониженную ставку взносов следует руководствоваться этим НПА.

Пониженный единый тариф при выплатах в пользу учащихся

Изменения с 01.01.2023 затронули некоторые положения НК РФ, касающиеся освобождения от страховых взносов ряда выплат. В том числе утратил силу пп. 1 п. 3 ст. 422 НК РФ, по положениям которого в базу по взносам на ОПС не входили выплаты учащимся, работающим в студотрядах. С 2023 года такие выплаты облагаются страховыми взносами, но по льготному тарифу — 7,6% в пределах ПВБИ.

Чтобы применить тариф, нужно отвечать прежним условиям освобождения до 2023 года (теперь они зафиксированы в пп. 20 п. 1 ст. 427 НК РФ):

- работающий студент учится очно в организациях проф- и высшего образования;

- студотряд указан в федеральном или региональном реестре молодежных объединений, которым оказывается господдержка;

- с работающим студентом заключен договор трудовой или ГПХ на выполнение работ или оказание услуг.

Специальные пониженные тарифы страховых взносов

Рассмотрим несколько сниженных тарифов, которые можно отнести к специальным.

Общей почти для всех особенностью является ограниченный срок действия — в определенные годы. Также могут применяться особые ставки тарифа.

Так, для компаний и ИП на АУСН (автоматизированной упрощенке) с 01.01.2023 установлен единый тариф страховых взносов 0,0%.

На период 2023-2024 годов установлен единый пониженный тариф 7,6% до ПВБИ для:

- НКО (кроме государственных и муниципальных учреждений) на УСН, которые работают в сферах соцобслуживания, научных исследований и разработок, образования, здравоохранения, культуры, искусства и массового непрофессионального спорта;

- благотворительных организаций на УСН.

На период с 2023 по 2027 год уменьшен до 0,0% тариф для взносов с вознаграждений экипажам судов за исполнение ими трудовых обязанностей (п. 2.3 ст. 427 НК РФ). Для применения тарифа есть условия: например, регистрация судна в Российском международном реестре судов или наличие у страхователя статуса участника специального административного района по Федеральному закону от 03.08.2018 N 291-ФЗ.

Особенности приобретения и потери права на единый пониженный тариф взносов в 2023 году

Из редакции НК РФ, действующей в 2023 году, исключен ряд положений, включенных на период 2020-2022 годов.

Так, например, для ИТ-компаний исключены условия о численности сотрудников и разные требования для вновь созданных и уже действующих компаний. Таким образом, условия применения пониженного тарифа стали более унифицированы.

Считать взносы по пониженному тарифу нужно начинать с месяца, в котором оказались выполнены все необходимы условия для такого типа страхователя и вида деятельности. Например, если компания, занятая в радиоэлектронике, оформила внесение в спецреестр в сентябре, а доход за 9 месяцев на 70% (и более) получен от деятельности в сфере радиоэлектроники, то компания начинает применять пониженный тариф с сентября (Письмо Минфина от 19.01.2023 N 03-03-06/1/3397).

Прекратить расчеты по сниженному тарифу придется, если хотя бы одно из обязательных для него условий перестанет выполняться. Моментом прекращения действия тарифа нужно считать первый день расчетного периода по взносам — то есть первый день месяца, в котором произошло изменение условий, дающих право на понижение.

Например, если компания по итогам 2022 года превысила показатели, в соответствии с которыми ее можно отнести к субъектам МСП, то 10 июля 2023 года ФНС должна удалить ее из реестра. Соответственно, обязанность по применению пониженных тарифов страховых взносов у компании аннулируется с 1 июля 2023 года.

Возможно ли понижение тарифа по взносам «на травматизм» в 2023 году

С 01.01.2023 взносы «на травматизм» находятся в ведении нового объединенного фонда СФР (в него вошли ПФР и ФСС). В связи с этим были внесены изменения в законодательство, касающееся этих взносов.

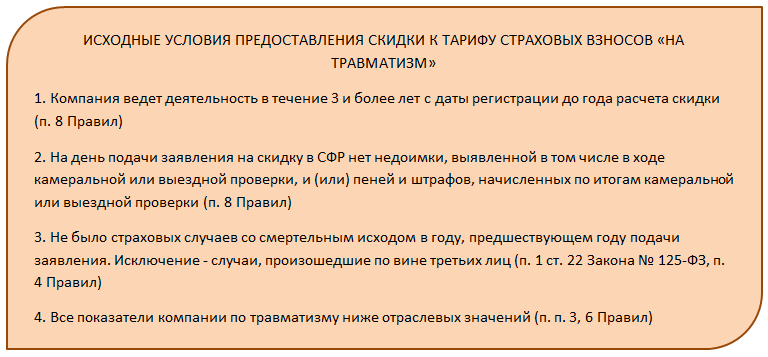

Однако ответ на вопрос «Есть ли скидки к тарифу на травматизм в 2023 году?» по-прежнему остается положительным (пп. 1 п. 1 ст. 18 Федерального закона от 24.07.1998 N 125-ФЗ). Возможность при определенных условиях получить скидку к тарифу сохранилась, устанавливается она заявительным порядком (как и было ранее), только обращаться за ней теперь нужно в СФР.

Скидку СФР предоставляет в процентах к страховому тарифу, присвоенному по виду деятельности. Верхний предел скидки — 40% (к присвоенному тарифу).

Индивидуальный размер скидки СФР вычисляет сам, основываясь на:

- Правилах установления скидок и надбавок, утв. Постановлением Правительства от 30.05.2012 N 524 (далее — Правила);

- Методике расчета скидок и надбавок к страховому тарифу, утв. Приказом Минтруда от 01.08.2012 N 39н (далее — Методика).

Формула для вычисления индивидуального размера скидки, приведенная в Методике, учитывает в том числе отраслевые показатели по видам экономической деятельности, а не только данные по конкретному предприятию. Поэтому страхователю нет особого смысла самостоятельно пытаться посчитать, какую скидку в итоге даст СФР.

Обращаясь за скидкой, достаточно помнить, что из внутренних показателей страхователя в формуле расчета учитываются:

- результаты СОУТ;

- сведения и итоги обязательных медосмотров;

- величина трат на страховое обеспечение, например, на платежи в связи с несчастными случаями или профзаболеваниями.

Это значит, что можно надеяться на существенный процент скидки, если с приведенными показателями со стороны компании все в норме и выполнены исходные условия:

После того, как СФР вынесет решение по заявлению, страхователь может запросить у фонда информацию, на основании которой это решение принято (п. 11 Правил). Если результат рассмотрения заявления на скидку не устроил, его можно оспорить, но только в суде.

СФР вправе в одностороннем порядке отменить скидку, если обнаружит, что страхователь представил недостоверные данные о страховых взносах, расходах на соцобеспечение, результатах СОУТ или проведении необходимых медосмотров (п. 9 Правил).

В завершение укажем несколько важных нюансов при оформлении пониженного тарифа по взносам на травматизм в 2023 году:

- Скидка устанавливается с 1 января года, следующего за годом обращения с заявлением. В 2023 году страхователи применяют скидки, полученные в 2022-м. А до 01.11.2023 можно подавать заявку на 2024 год.

- Подавать в текущем году заявку на следующий можно не раньше, чем СФР утвердит значения тех самых основных показателей по видам экономической деятельности, участвующих в расчете, на очередной год (п. 6 Правил). СФР утверждает показатели по согласованию с Минтрудом, на это действие отводится существенный срок — до 1 июня текущего года. Таким образом, точный период, когда можно обращаться в СФР за скидкой к тарифу на следующий год — с 1 июня до 1 ноября.

- Новая форма заявления на скидку пока не утверждена, поэтому тем, кто уже готов заявлять в 2023 году о скидке на 2024 год, можно использовать старый бланк из Приказа ФСС от 25.04.2019 N 231.

Кратко о пониженном тарифе страховых взносов в 2023 году

- С 01.01.2023 действуют новые единые тарифы для страховых взносов. Они подразделяются на общий и пониженные.

- Возможность (или обязанность) применения соответствующего единого пониженного тарифа осталось у большинства из тех, кто пользовался таковыми в периоды до 2023 года. Например, у субъектов МСП, компаний из ИТ-сферы, радиоэлектронной промышленности, участников государственных спецпроектов и особых экономических зон.

- Порядок начала и прекращения применения пониженных тарифов по взносам в 2023 году стал более унифицированным.

- По взносам «на травматизм» пониженных тарифов нет, но есть возможность оформить скидку к установленному тарифу.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете