Зарплата и управление персоналом КОРП, редакция 3.1 (3.1.31.67)

День добрый! Работник был нерезидентом, налог исчислялся и удерживался по ставке 30%. В середине года из-за смены юридического адреса произошла смена налоговой. После смены налоговой работник стал резидентом. Каким образом должны выглядеть данные в 6-НДФЛ за год?

Старая налоговая, ставка НДФЛ 13%, исчисленный как по 13%, удержанный как по 30% и соотв-о излишне удержанный НДФЛ. По новой налоговой, ставка НДФЛ 13%, исчисленный 13% и соотв-о неудержанный налог?

Хотя в совокупности налоговых исчислен и удержанг налог в полном объеме.

Все комментарии (6)

Комментарии закрыты.

Добрый день. Пока что не могу ответить на вопрос однозначно.

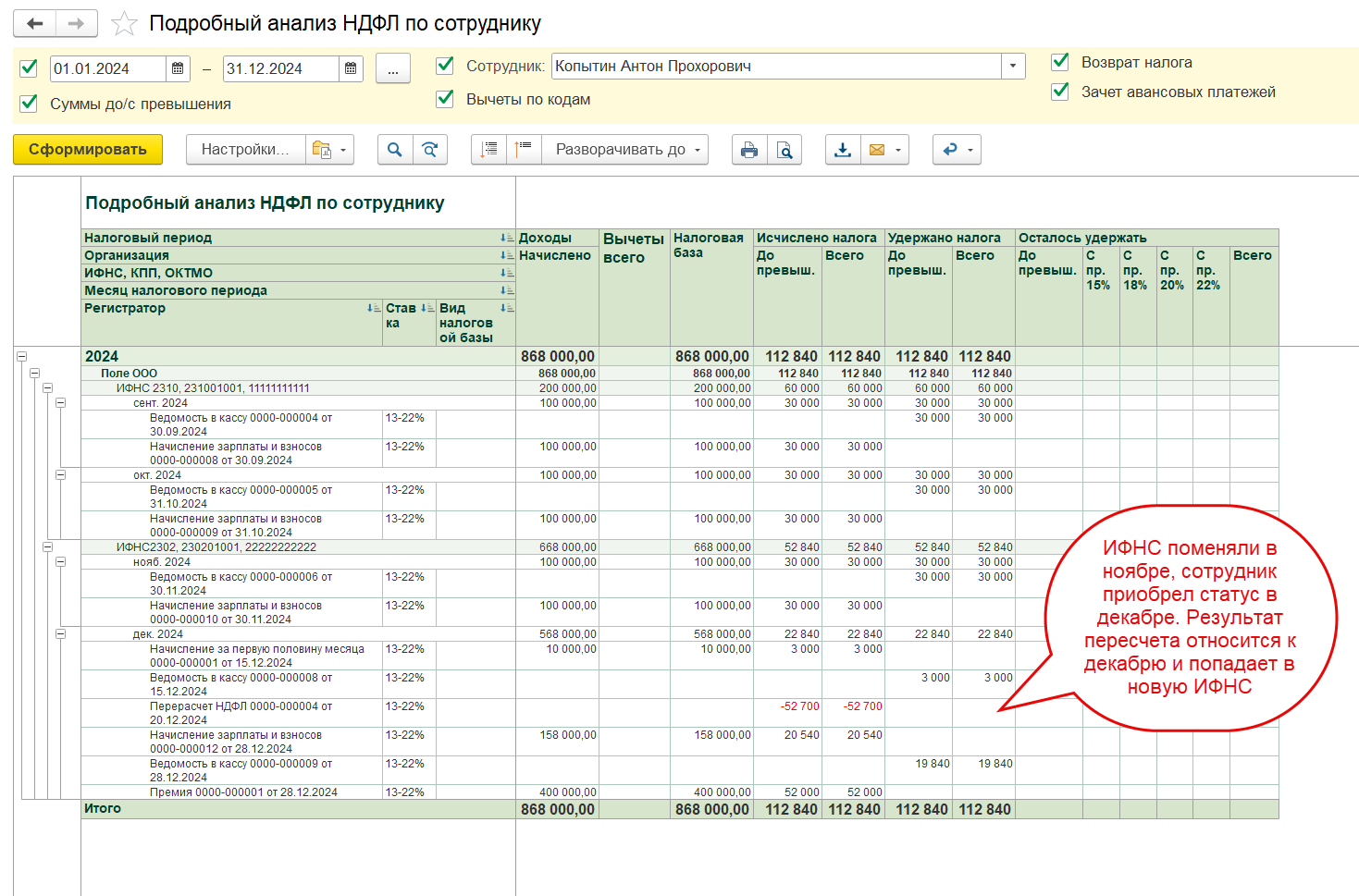

В статье Сотрудник приобрел статус налогового резидента — как быть с НДФЛ мы предлагаем при смене статуса с Нерезидента на Резидент в карточке сотрудника указывать реальную дату приобретения нового статуса. Если делать как в статье, налог пересчитывается с начала года месяцем статуса. Если смена статуса произошла после переезда в новую налоговую — результат пересчета налога будет относиться по новой ИФНС. У меня в примере сотрудник стал резидентом в декабре, а переезд был в ноябре. Пересчет относится к новой ИФНС.

При смене ИФНС у нас будет два годовых отчета. Оба подаем в новую ИФНС:

Как заполнить такие отчеты в ЗУП, у нас описано в статье Организация перешла в другую ИФНС – как подавать 6-НДФЛ?

На последнем релизе при таком заполнении у меня в обоих отчетах по каждому из ОКТМО излишне удержанный и излишне исчисленный НДФЛ не фигурирует. Все доходы сотрудника проходят в Приложении 1 по ставке 13%.

Но при этом не идут контрольные соотношения — математика База * Ставку не сходится. Возможно, так и должно быть, и ИФНС сама сопоставит два отчета.

Я уточню информацию для Вас и дополнительно сообщу. Спасибо за ожидание.

с неидущими контрольными соотношениями возможно сдать отчет?

Добрый день. С ошибками в КС отчет примут, но направят требование о представлении пояснений. Не получится сдать отчет, только если в нем ошибки форматно-логического контроля ( Проверка — Проверить выгрузку).

Посоветовалась с коллегами по нашему вопросу — и пришли у выводу, что лучше обратиться за разъяснениями в ФНС и аудитора. Ранее мы не сталкивались с ситуацией, когда сотрудник поменял статус налогоплательщика и при этом организация сменила ФНС. Каких-либо официальных писем Минфина и ФНС, как заполнять 6-НДФЛ в таком случае, я не нашла.

Видела частные разъяснения представителя ФНС по близкой ситуации, когда работник приобрел статус резидента и после этого его переводят в другое обособленное подразделение. В этой ситуации эксперт говорит, что зачет ранее удержанного НДФЛ в новом подразделении производить нельзя, и требуется удерживать НДФЛ в полном размере. А старое подразделение, мол, пусть подает в 6-НДФЛ излишне удержанный налог. Работник его вернет по окончании года.

Исходя из этого, склоняюсь к выводу, что безопаснее заполнить так:

В Разделе 2 и в Приложении 1 по сотруднику фигурирует резидентская ставка 13% (если было превышение — тогда и 15%). Листа со ставкой 30% в годовом 6-НДФЛ не будет ни старому ОКТМО, ни по новому (если, конечно, нет других нерезидентов) См. письма ФНС от 30.04.2021 № БС-4-11/6168@, от 29.06.2020 № БС-4-11/10498@).

Старый ОКТМО — ставка НДФЛ 13%, по строке 140 исчисленный как по 13%, удержанный в строке 160 — сколько фактически удержали. Соответственно показываем излишне удержанный. При этом все равно может не пойти КС 1.14 — НДФЛ за 2024 год вернули в 2025 – заполнять ли стр. 180 6-НДФЛ? Возможно, придется подать пояснения.

По новому ОКТМО — ставка НДФЛ 13%, исчисленный 13%, строка 160 — сколько фактически удержали после перехода в новую ИФНС, и соответственно, неудержанный налог.

Если бы я сдавала 6-НДФЛ — я бы заполнила вышеописанным способом и запросила в ИФНС разъяснения https://www.nalog.gov.ru/rn77/service/obr_fts/

И если потом ФНС разъяснит по-другому — подала бы корректировку.

Напишите пожалуйста, нужна ли консультация по заполнению 6-НДФЛ в ЗУП?

День добрый! Пока попробуем заполнить как вы сказали, самостоятельно. Спасибо за консультацию!

Уточнение по вопросу. Я сделала следующим образом: старая налоговая — излишне удержанный НДФЛ, новая налоговая должен встать недоудержанный НДФЛ в строку 170 раздела 2 — он встает корректно. Но каким образом заполнить Приложение 1 нужно ли заполнять раздел 4 сумма неудержаннного налога и дохода? На мой взгляд сумма неудержанного налога должна быть, а вот сумма дохода , с которого не удержан налог отсутствовать=0.

Добрый день. Полагаю, если показываем сумму неудержанного налога, то нужно показать и сумму дохода, с которого не удержан налог. Ее придется рассчитать от обратного и заполнить вручную. См. КС 1.25 Письме ФНС России от 20.12.2023 N БС-4-11/15922@ (с изм. от 05.04.2024) «О направлении КС показателей рекомендуемой формы 6-НДФЛ» — https://www.consultant.ru/document/cons_doc_LAW_465700/e02bc41cd614c5d7530a667ae59fb376fedd991e/