Новые возможности ЗУП 3.1.11

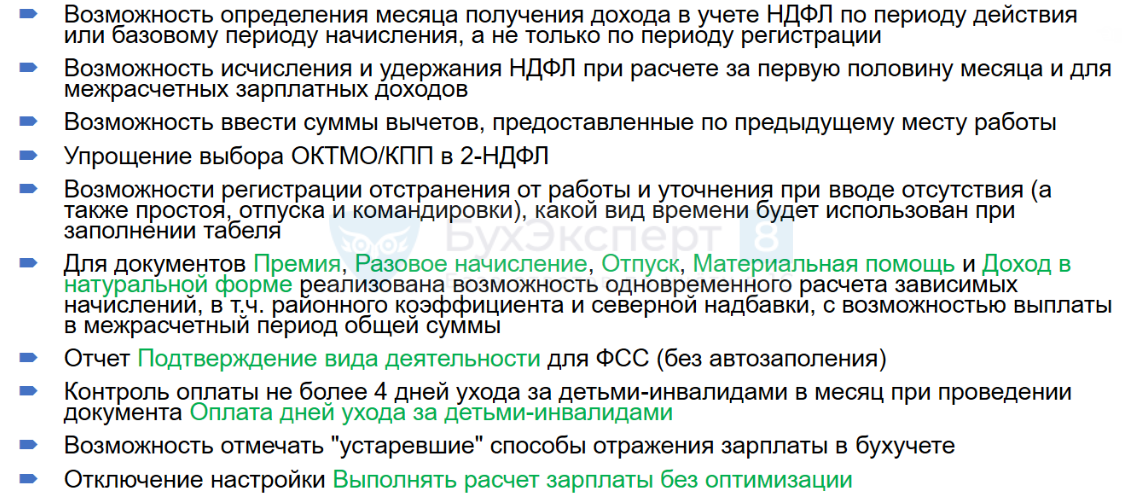

В версии ЗУП 3.1.11 появились следующие новые возможности:

Рассмотрим их подробнее.

Дата получения доходов в виде оплаты труда (ЗУП 3.1.11)

Согласно п. 2 ст. 223 НК РФ:

- При получении дохода в виде оплаты труда датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

- В случае прекращения трудовых отношений до истечения календарного месяца датой фактического получения налогоплательщиком дохода в виде оплаты труда считается последний день работы, за который ему был начислен доход

До версии ЗУП 3.1.11 дата получения дохода в виде оплаты труда определялась как последний день месяца, в котором произведено начисление.

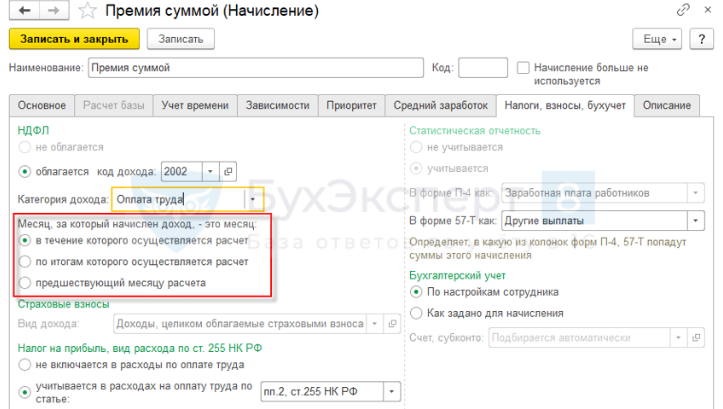

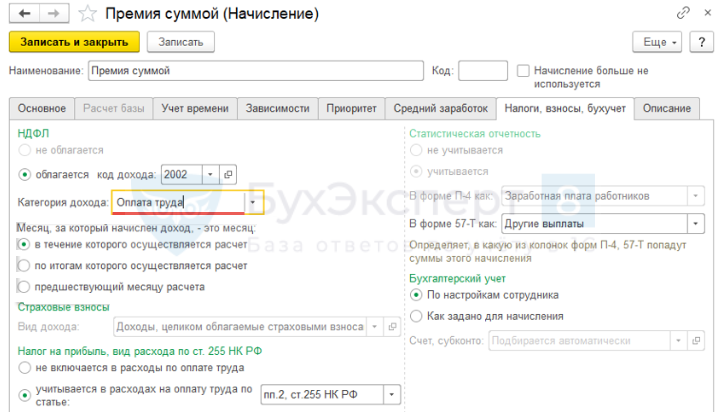

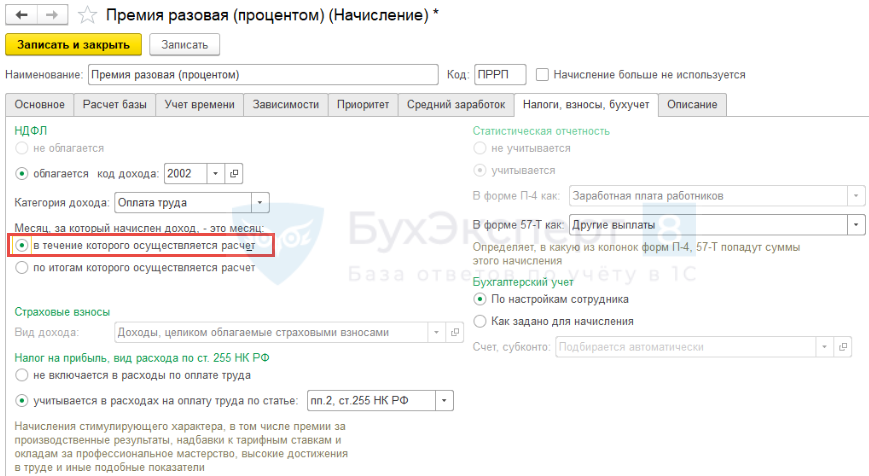

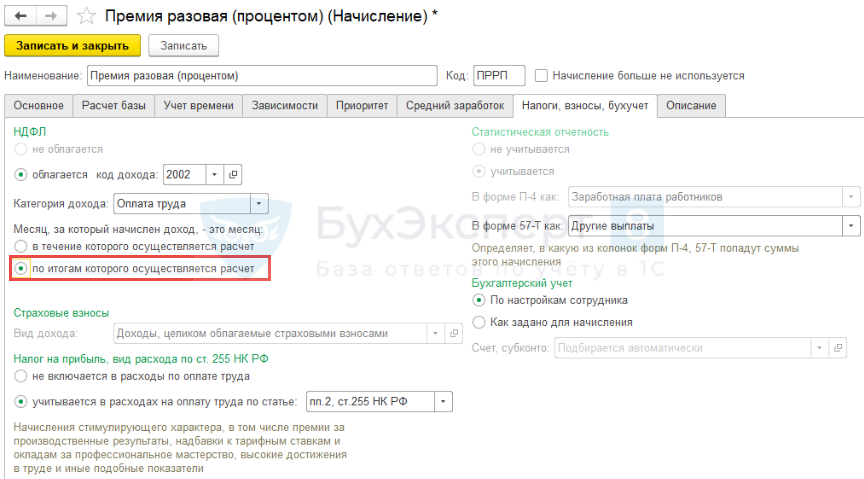

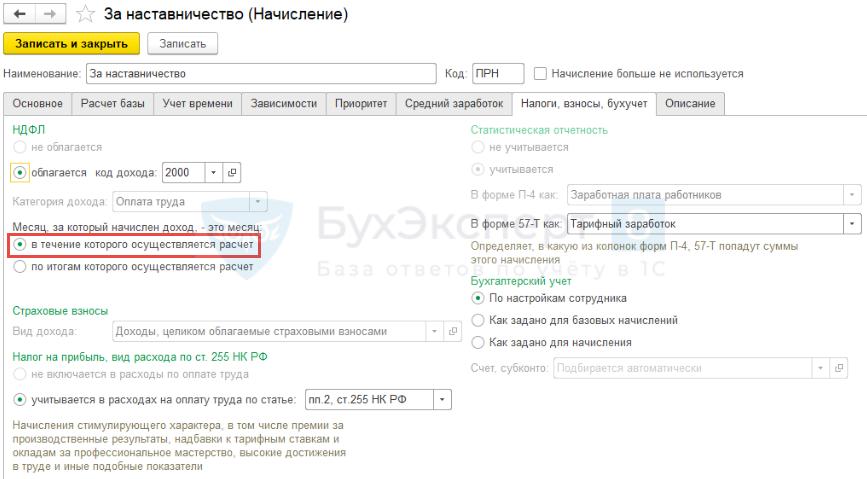

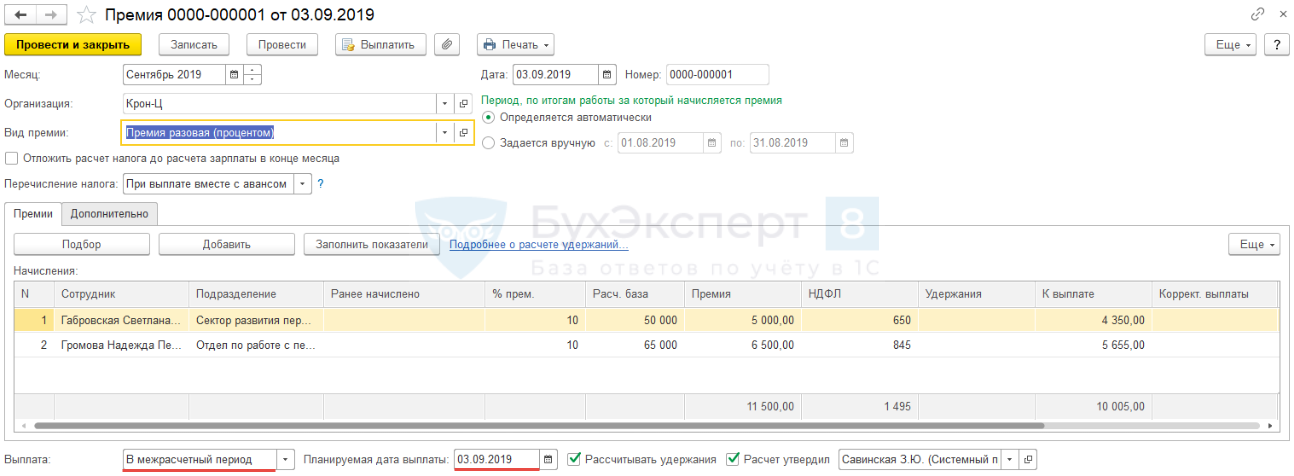

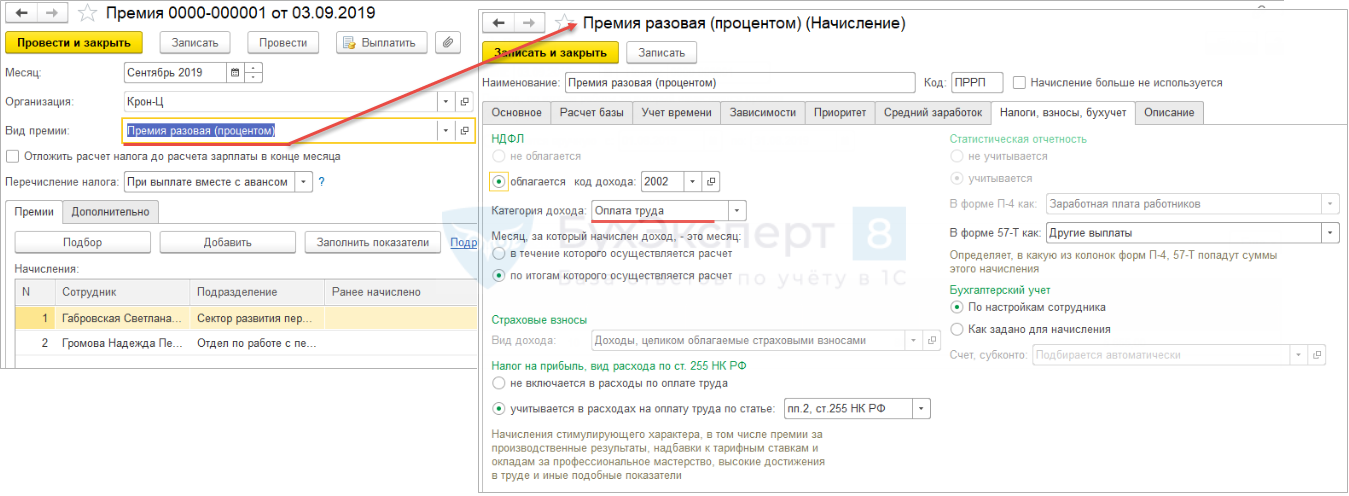

В ЗУП 3.1.11 появилась возможность выбора что подразумевается под «последним днем месяца, за который ему был начислен доход». При чем это можно определять для каждого вида расчета. За это в настройках начисления на вкладке Налоги, взносы, бухучет отвечает переключатель Месяц, за который начислен доход – это месяц:

Получите понятные самоучители 2024 по 1С бесплатно:

Переключатель может быть установлен в одно из положений:

- в течение которого осуществляется расчет — это месяц начисления (период регистрации) (по умолчанию так ЗУП 3 работала до версии 3.1.11);

- по итогам которого осуществляется расчет – это период действия / базовый период (например, для надбавок суммой это будет период действия, а для премии или надбавок, рассчитываемых процентом – это будет базовый период).

Данная настройка работает только для доходов в виде оплаты труда, т.е. для тех начислений, у которых на вкладке Налоги, взносы, бухучет в поле Категория дохода выбрано значение Оплата труда:

Рассмотрим данную возможность на примерах.

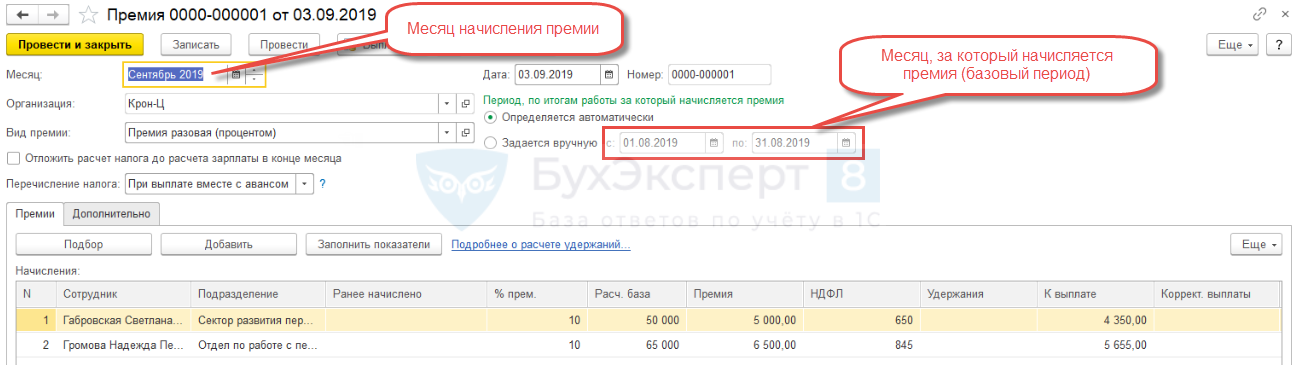

Пример 1. Премия по итогам работы за прошлый месяц

В сентябре начисляется Премия разовая (процентом) за август.

В этом случае Дата получения дохода для целей НДФЛ определяется в зависимости от установленных параметров.

Если в настройках Премии переключатель Месяц, за который начислен доход – это месяц установлен в положение в течение которого осуществляется расчет,

то Дата получения дохода – это 30.09, т.е. соответствует последнему дню месяца-начисления, указанному в документе Премия:

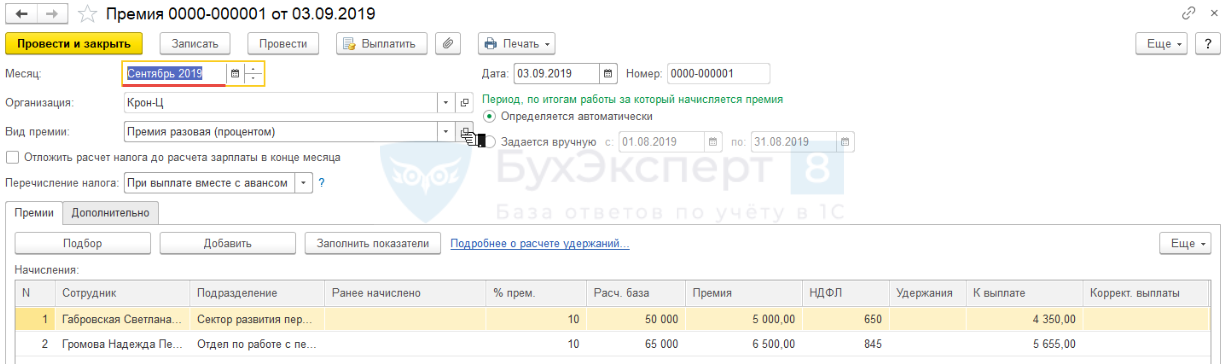

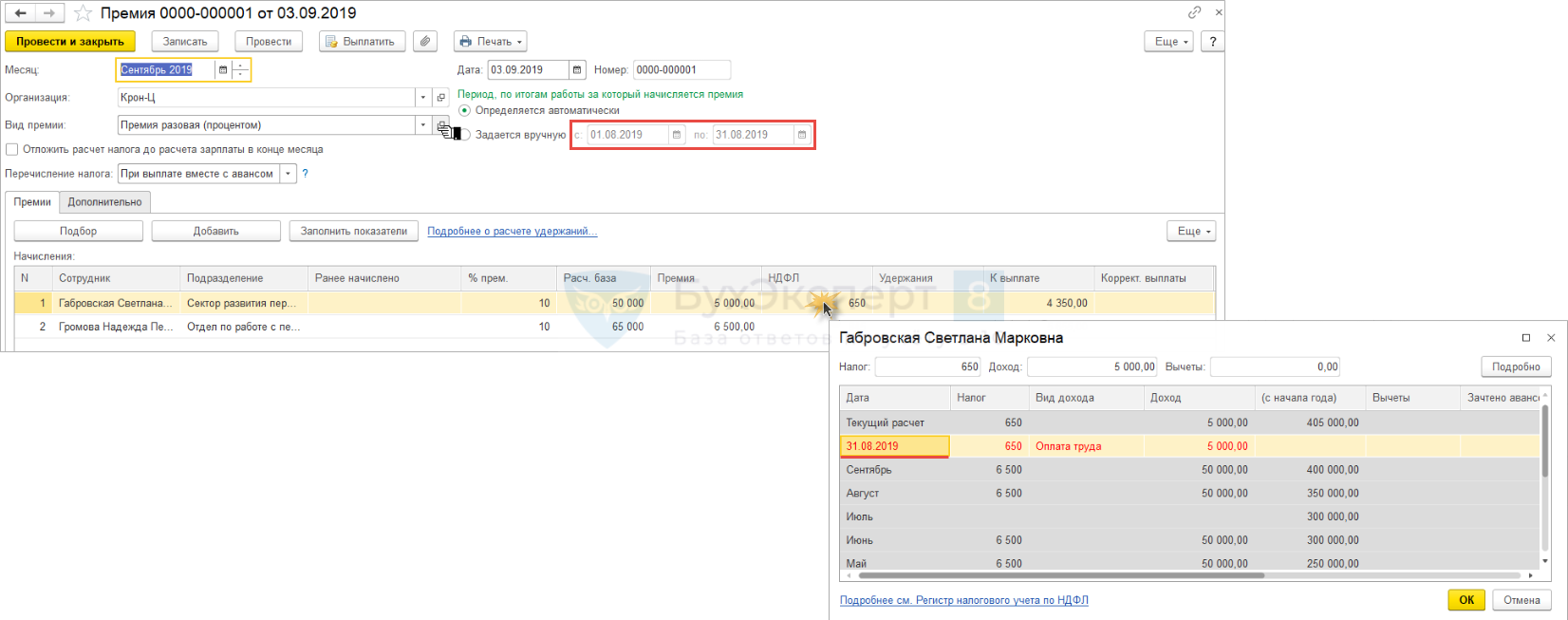

Если в настройках Премии переключатель Месяц, за который начислен доход – это месяц установлен в положение по итогам которого осуществляется расчет,

то Дата получения дохода – это 31.08, т.е. соответствует месяцу, за который начисляется премия:

Пример 2. Доначисление надбавки за прошлый месяц

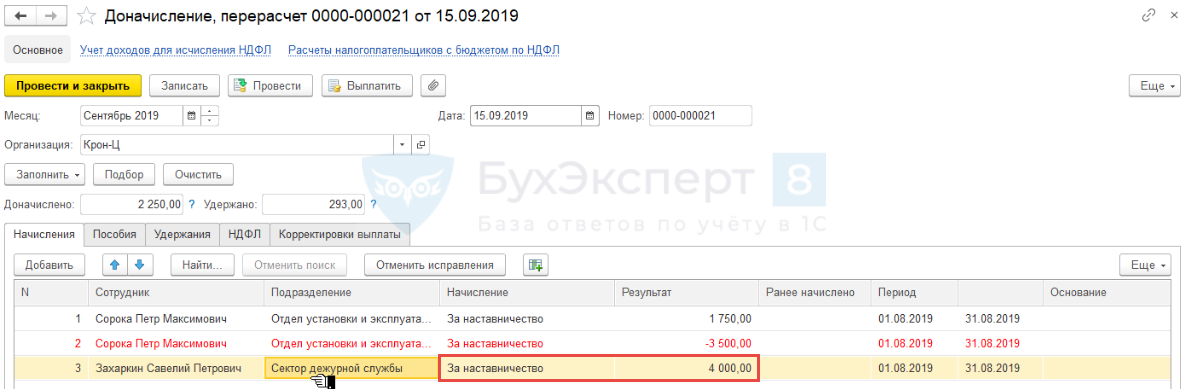

Захаркину С.П. в сентябре доначисляется надбавка За наставничество за август:

В этом случае Дата получения дохода для целей НДФЛ определяется в зависимости от установленных параметров.

Если переключатель Месяц, за который начислен доход – это месяц установлен в положение в течение которого осуществляется расчет,

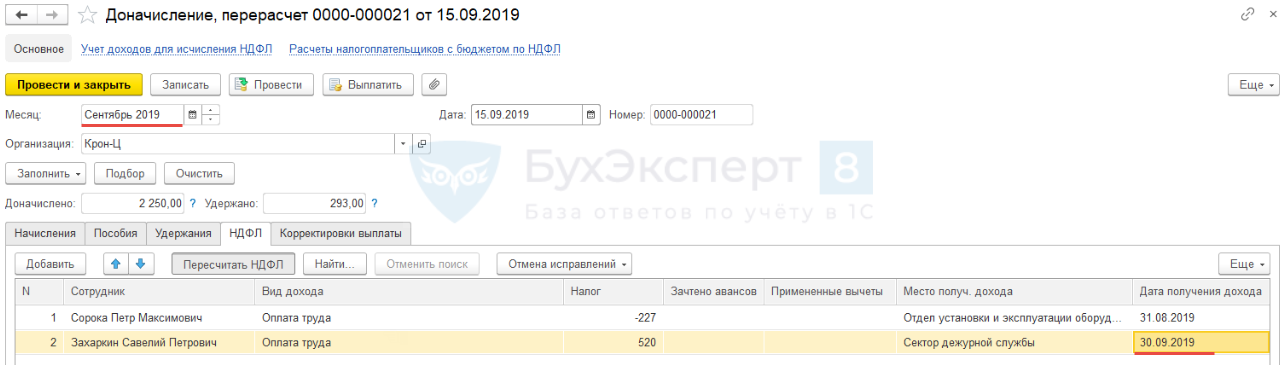

то Дата получения дохода – это 30.09, т.е. соответствует последнему дню месяца-начисления, указанному в документе Доначисление, перерасчет (Зарплата – Доначисления, перерасчеты):

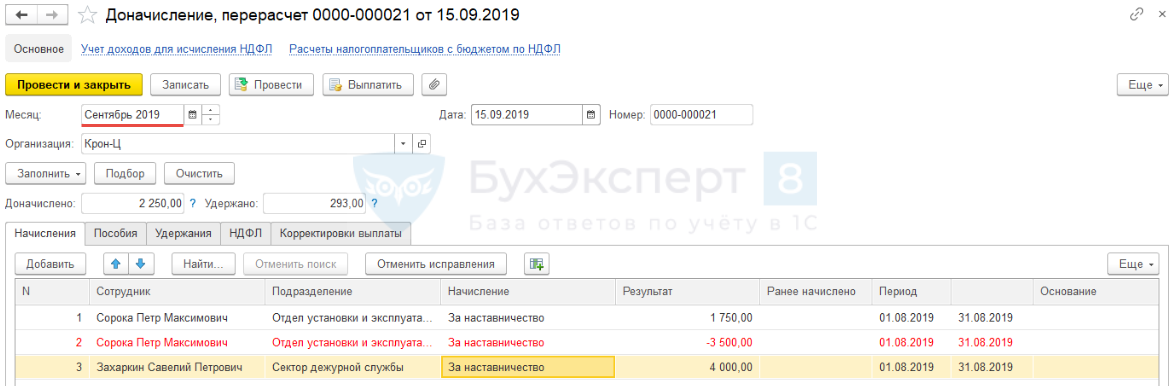

Если переключатель Месяц, за который начислен доход – это месяц установлен в положение по итогам которого осуществляется расчет,

то Дата получения дохода – это 31.08, т.е. соответствует месяцу, за который доначисляется надбавка:

Пример 3. Сторно по-прежнему относится к первоначальной дате получения дохода, независимо от настройки

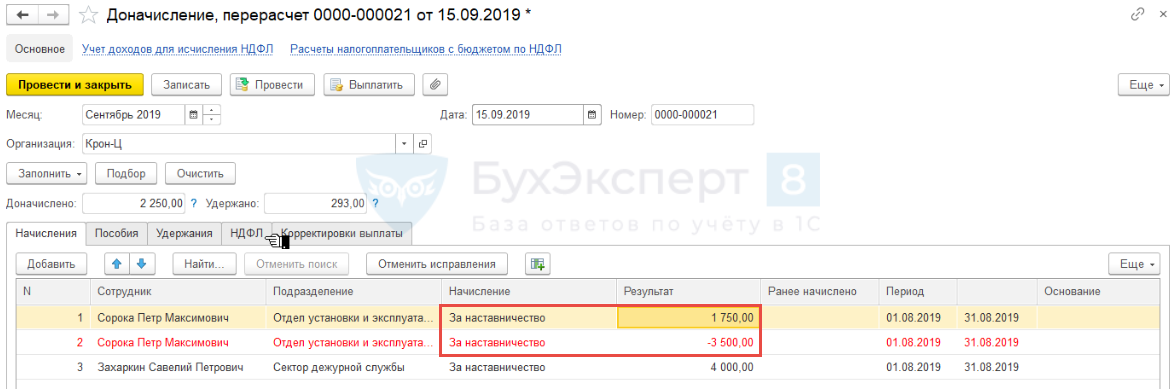

В сентябре по сотруднику Сорока П.М. пересчитывается надбавка За наставничество за август (дата получения дохода 31.08): сторнируется в сумме 3 500 руб. и начисляется в сумме – 1 750 руб.:

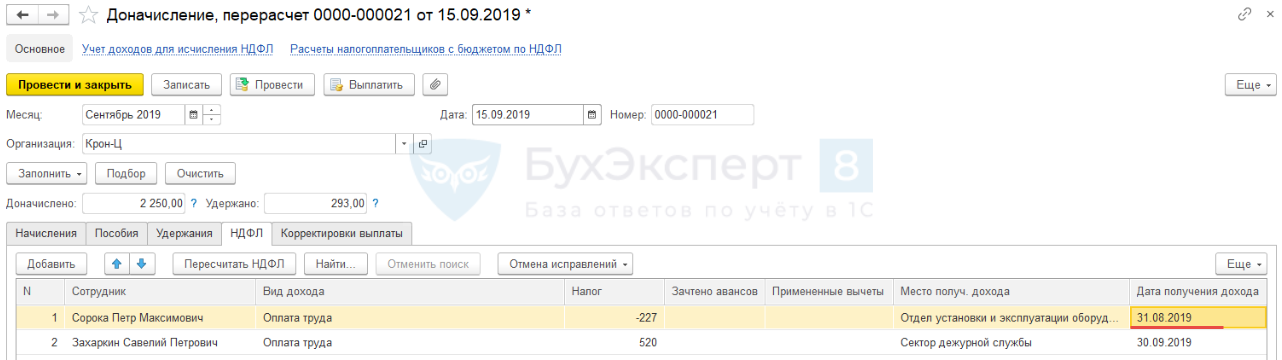

Независимо от настроек переключателя Месяц, за который начислен доход – это месяц, Дата получения дохода в обоих случаях будет относится к первоначальной дате получения дохода, т.е. к 31.08:

Пример 4. Начисления уволенным относятся к дате увольнения сотрудника

В сентябре начисляется премия сотруднику, уволенному 15.08.

Независимо от настроек переключателя Месяц, за который начислен доход – это месяц, Дата получения дохода в обоих случаях будет соответствовать дате увольнения сотрудника, т.е. 15.08.

Исчисление и удержание НДФЛ с аванса и межрасчетных зарплатных доходов (ЗУП 3.1.11)

В ЗУП 3.1.11 появилась возможность управлять моментом исчисления и удержания НДФЛ с авансов и межрасчетных зарплатных доходов. При этом параметры настраиваются отдельно для авансов и межрасчетных начислений.

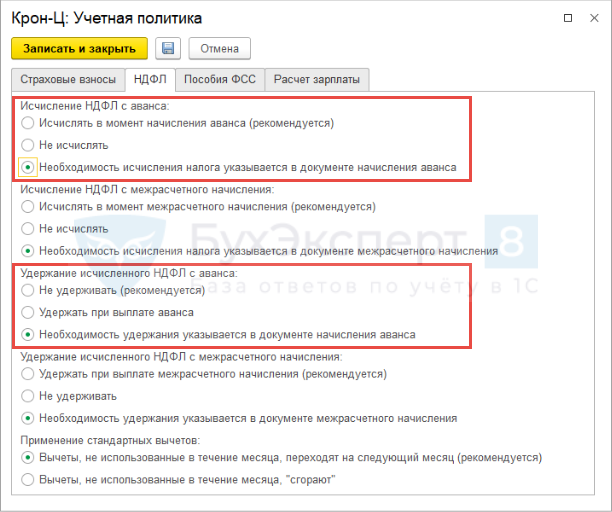

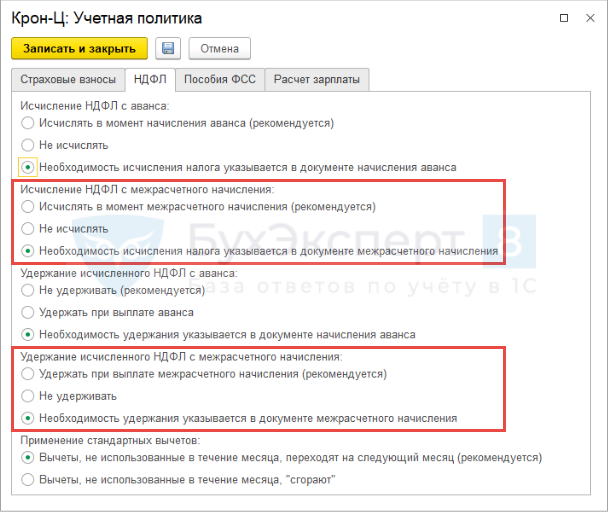

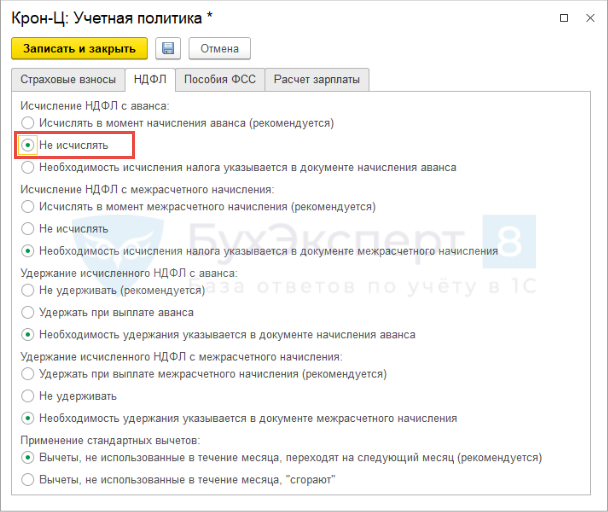

В новой учетной политике по НДФЛ для аванса и межрасчетных начислений можно указать:

- Исчислять / Не исчислять / Необходимость указывается в документе,

- Удерживать / Не удерживать / Необходимость удержания указывается в документе.

Настройки касаются только зарплатных межрасчетных доходов (выплачиваемых отдельно от основной заработной платы)

Если в учетной политике указано, что необходимость исчисления и удержания НДФЛ указывается в документе, то в документах межрасчетных доходов появляется два новых реквизита:

- Флажок Отложить расчет налога до расчета зарплаты в конце месяца

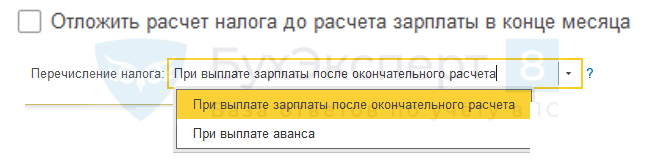

- Реквизит Перечисление налога с возможностью выбора одного из значений: При выплате зарплаты после окончательного расчета или При выплате аванса

В зависимости от выбранных настроек исчисление и удержание НДФЛ происходит теперь следующим образом:

Исчисление НДФЛ:

- Исчислять – налог будет рассчитан при межрасчетном начислении, сумма к выплате будет уменьшена на сумму налога

- Не исчислять – налог не будет рассчитан при межрасчетном начислении, будет рассчитан позже, при расчете зарплаты

Удержание НДФЛ:

- Удерживать – налог будет зарегистрирован как удержанный при межрасчетной выплате, его нужно будет перечислить в бюджет не позднее следующего дня

- Не удерживать – налог не будет зарегистрирован как удержанный (хотя сумма к выплате будет уменьшена на сумму НДФЛ). Сумма удержанного НДФЛ появится позже в ведомости на выплату заработной платы, тогда его и нужно будет перечислить.

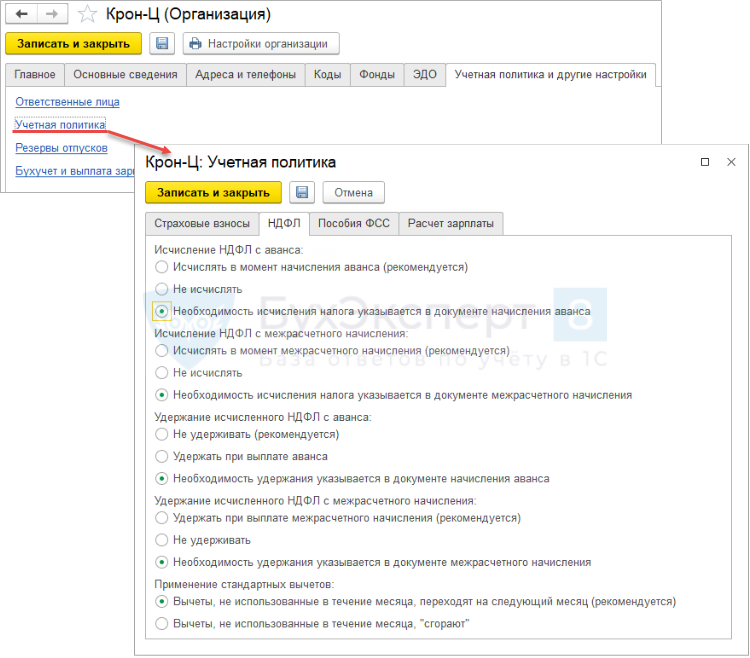

Настройки учетной политике по НДФЛ производятся в карточке Организации – вкладка Учетная политика и другие настройки – ссылка Учетная политика – вкладка НДФЛ:

При этом отдельные настройки задаются для аванса:

И свои настройки для межрасчетных начислений:

Рассмотрим новую возможность на примерах, предварительно указав, что необходимость исчисления / удержания НДФЛ будет производится в документах. При такой настройке появляются наиболее широкие возможности по управлению исчислением и удержанием НДФЛ.

Примеры по исчислению НДФЛ

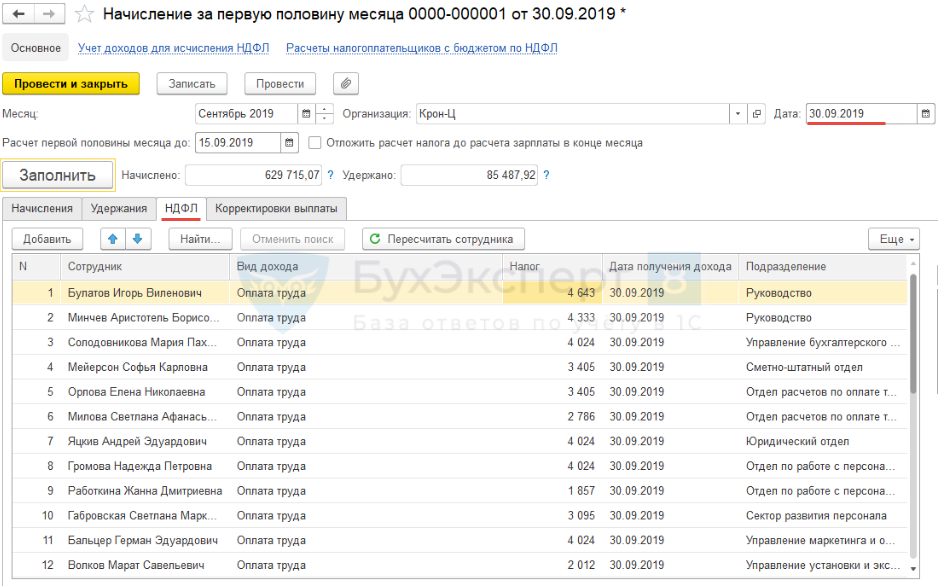

Пример 1. Исчисление НДФЛ с аванса

При расчете заработной платы за первую половину месяца (аванса) необходимо выплатить начисленные суммы в полном объеме, не уменьшая их на сумму НДФЛ. НДФЛ с зарплаты за первую половину месяца удерживать не нужно.

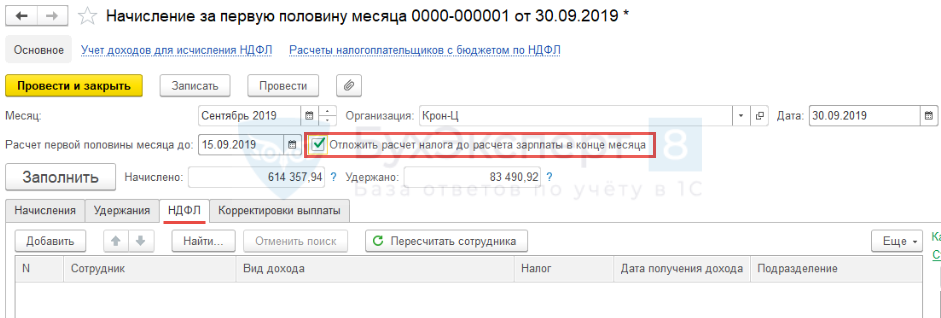

В этом случае следует в документе Начисление за первую половину месяца (Зарплата – Начисления за первую половину месяца) установить флажок Отложить расчет налога до расчета зарплаты в конце месяца. Тогда на вкладке НДФЛ ничего рассчитано не будет:

Соответственно сумма к выплате не будет уменьшена на сумму НДФЛ.

Если такой алгоритм действует всегда в организации, то удобнее в Учетной политике – на вкладке НДФЛ указать, что НДФЛ для аванса никогда исчислять не требуется:

Тогда в документе Начисление за первую половину месяца не потребуется устанавливать флажок Отложить расчет налога до расчета зарплаты в конце месяца.

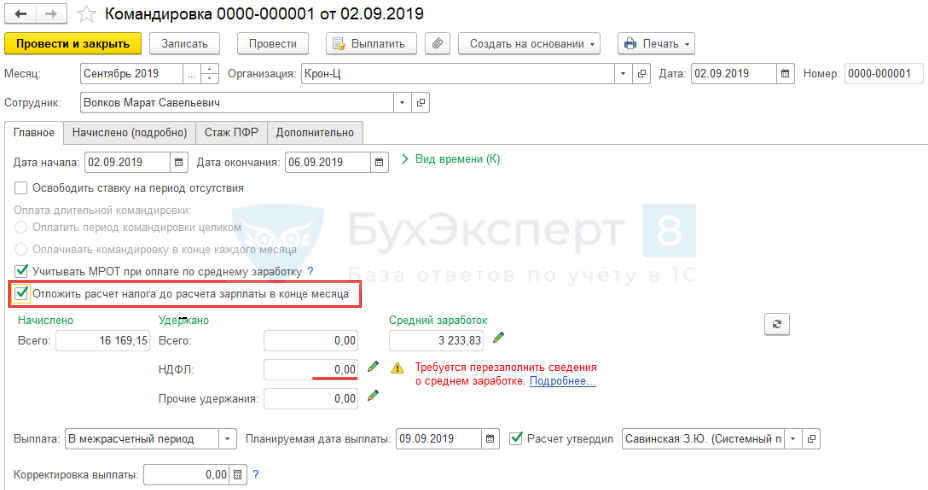

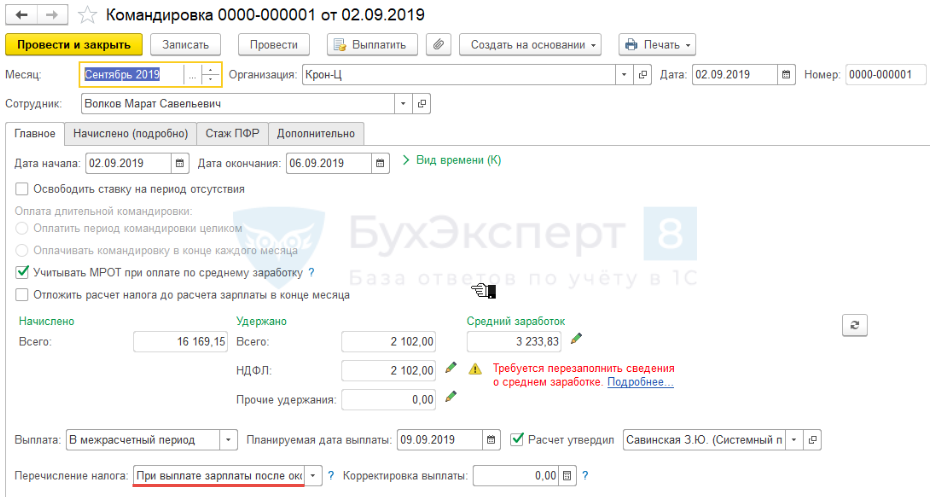

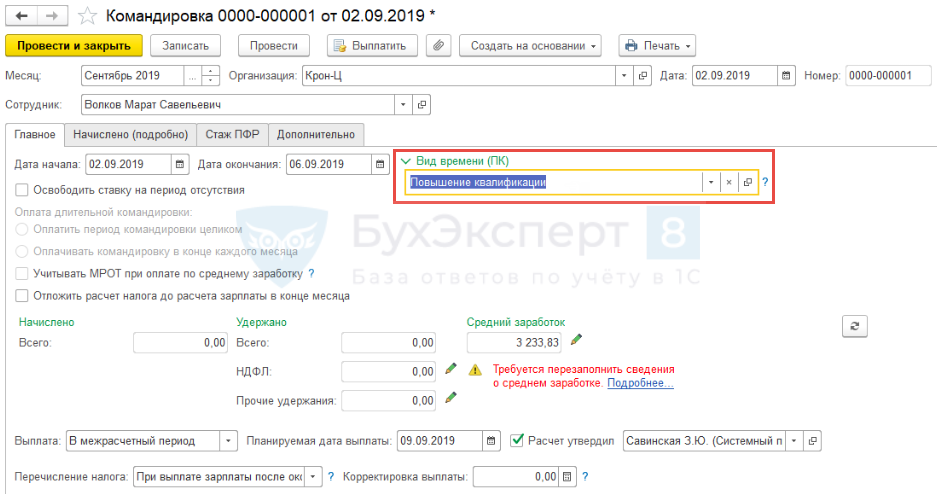

Пример 2. Исчисление НДФЛ с командировки выплачиваемой в межрасчетный период

Необходимо выплатить сумму по командировке в межрасчетный период.

Расчет НДФЛ зависимости от настроек в документе Командировка (Зарплата – Командировки).

Если в поле Выплата выбрано значение В межрасчетный период, то в документе Командировка НДФЛ будет рассчитан автоматически:

Соответственно автоматически сумма к выплате уменьшится на сумму исчисленного НДФЛ.

Если требуется выплату произвести в полной сумме, то следует установить флажок Отложить расчет налога до расчета зарплаты в конце месяца. В этом случае НДФЛ рассчитан не будет:

Выплата будет произведена в полном объеме. Далее в конце месяца при расчете заработной платы за месяц НДФЛ рассчитается с суммы командировки и удержание его пройдет при выплате зарплаты.

Примеры по удержанию НДФЛ

Настройки, относящиеся к удержанию НДФЛ, работают, если НДФЛ исчислен с аванса или с межрасчетных начислений. При этом сумма к выплате будет в любом случае уменьшена на сумму исчисленного НДФЛ. Настройки по удержанию НДФЛ определяют момент его удержания: сразу при выплате межрасчетного дохода или позднее при выплате зарплаты.

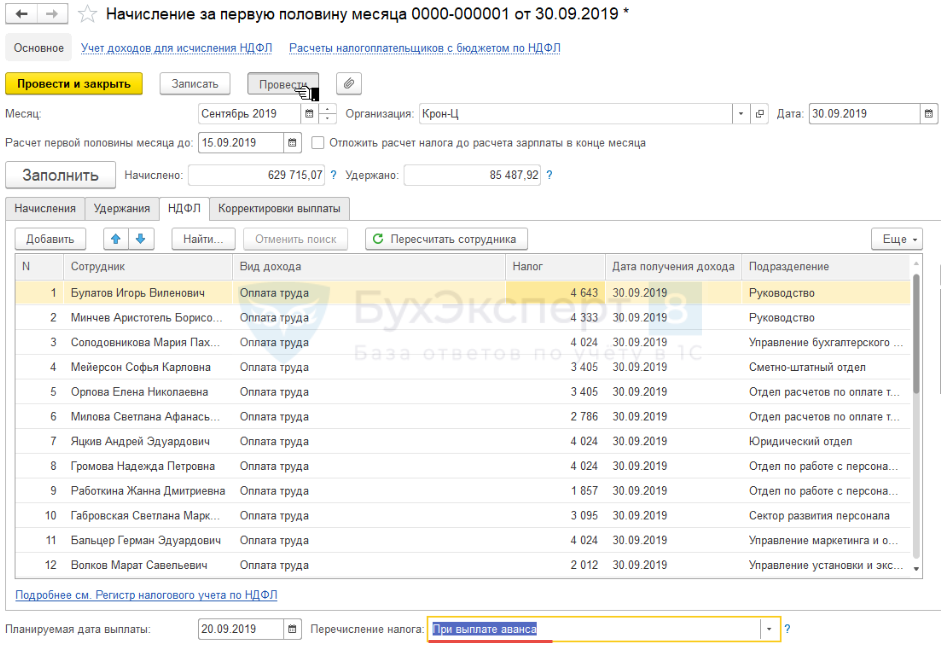

Пример 1. Удержание НДФЛ когда аванс выплачивается в последний день месяца

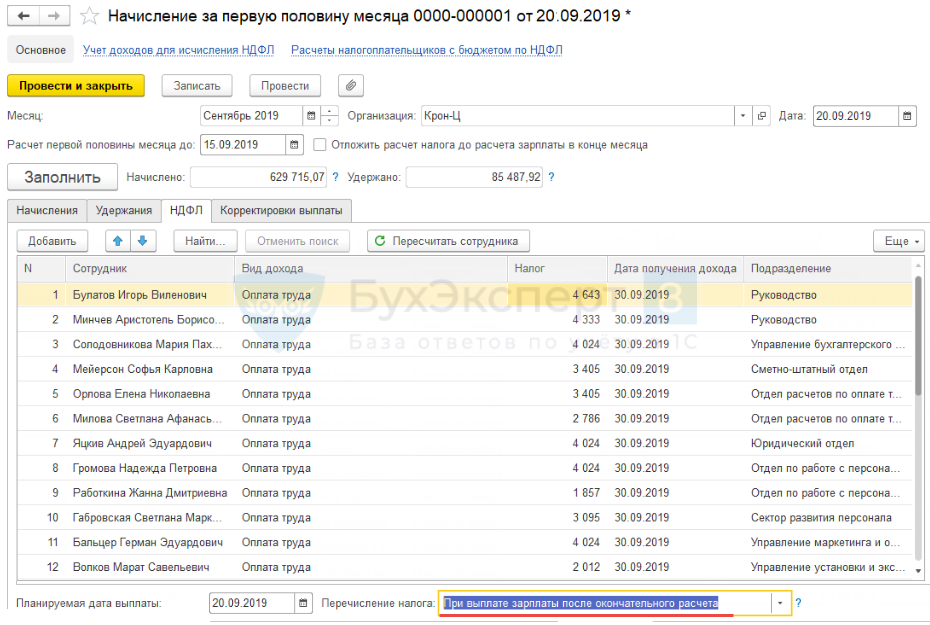

Аванс выплачивается в последний день месяца начисления. НДФЛ рассчитан в документе Начисление за первую половину месяца:

В случае, когда выплата зарплаты за первую половину месяца (аванса) производится в последний день месяца, то НДФЛ необходимо удерживать. Для этого в документе Начисление за первую половину месяца следует в поле Перечисление налога выбрать значение При выплате аванса:

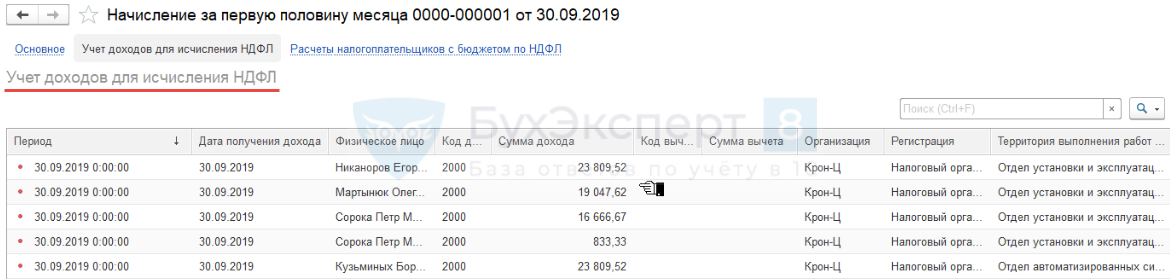

При проведении документа для целей учета дохода по НДФЛ и исчисленного НДФЛ движения появляются соответственно в регистре накопления Учет доходов для исчисления НДФЛ:

и в регистре накопления Расчет налогоплательщиков с бюджетом по НДФЛ:

При этом сами начисленные суммы по авансу в зарплатных отчетах (например, в Полном своде начислений, удержаний и выплат, в Расчетном листке) не отражаются.

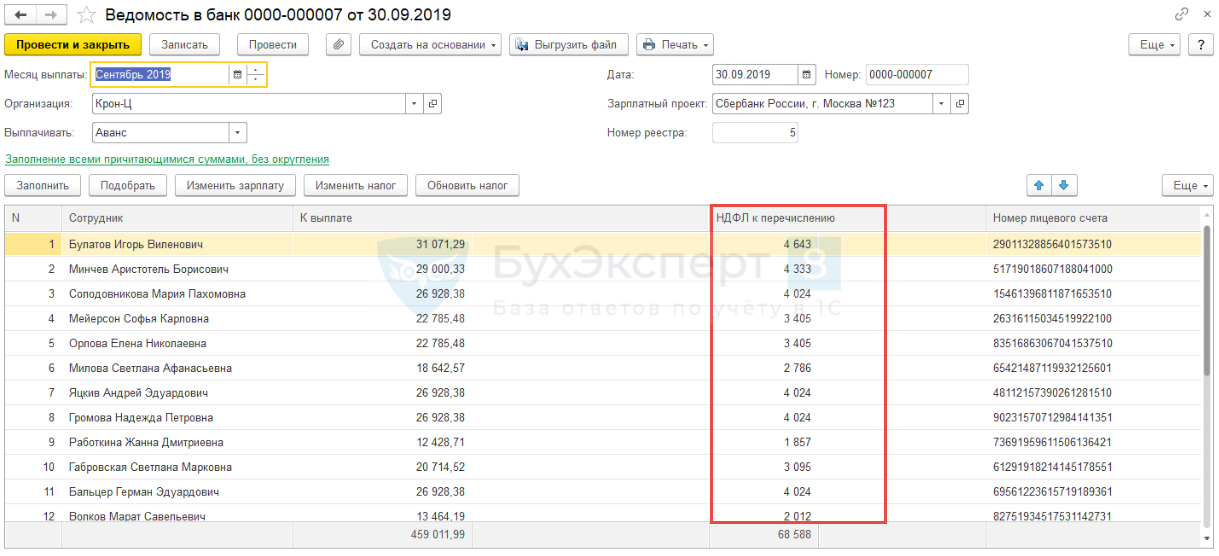

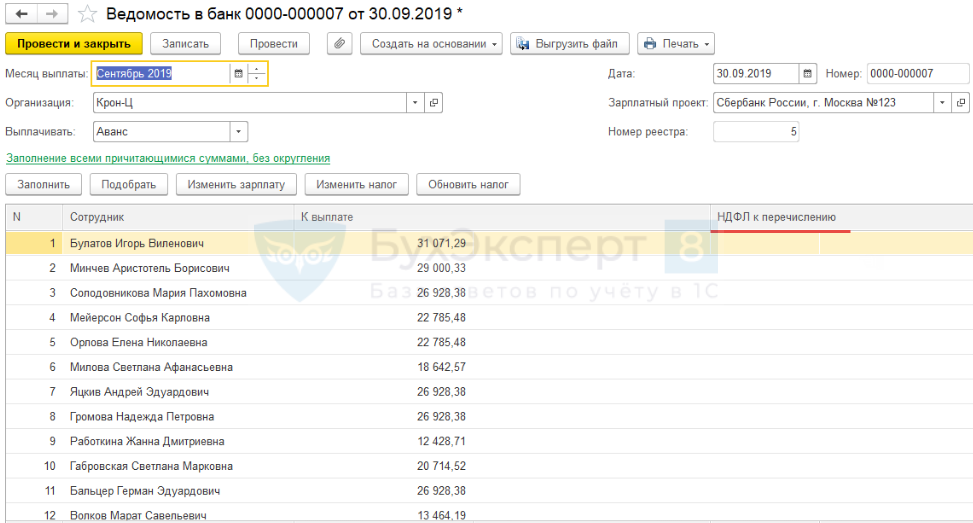

При заполнении Ведомости… в колонку НДФЛ к перечислению попадают суммы НДФЛ, которые при проведении документа будут удержаны:

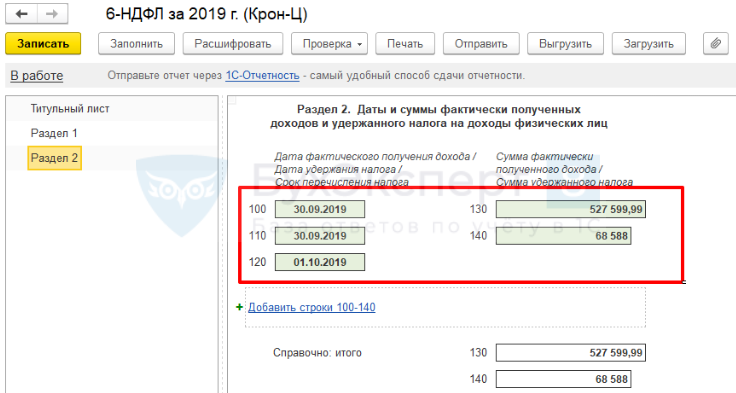

Эти суммы сразу отразятся в Разделе 2 отчета 6-НДФЛ, где появляется отдельных блок с суммой выплаченного аванса и удержанного с него НДФЛ:

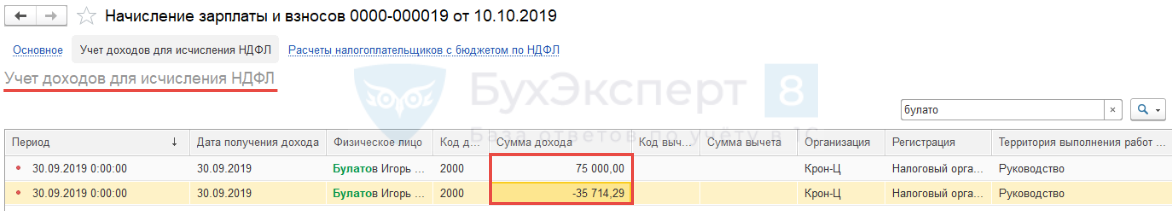

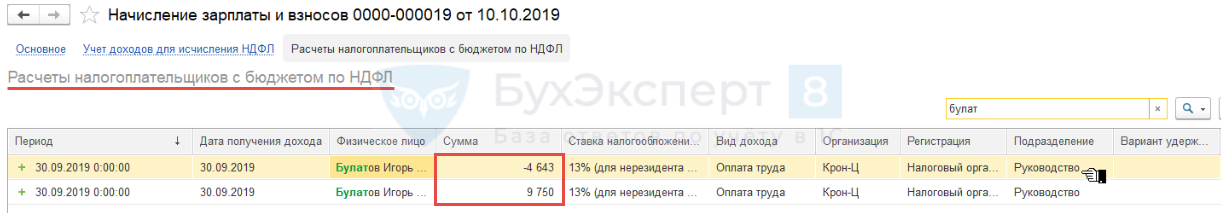

В конец месяца при проведении документа Начисление зарплаты и взносов в регистре накопления Учет доходов для исчисления НДФЛ сторнируется сумма по авансу и появляется сумма дохода, рассчитанная в целом за месяц:

Такой же принцип действует для исчисленного НДФЛ в регистре накопления Расчеты налогоплательщиков с бюджетом по НДФЛ:

Удержание НДФЛ производится на сумму получившейся разницы по НДФЛ.

Пример 2. Удержание НДФЛ когда аванс выплачивается НЕ в последний день месяца

Аванс выплачивается НЕ в последний день месяца начисления. НДФЛ рассчитан в документе Начисление за первую половину месяца:

В случае, когда выплата зарплаты за первую половину месяца (аванса) производится НЕ в последний день месяца, то необходимость в удержании НДФЛ не возникает. Поэтому в документе Начисление за первую половину месяца следует в поле Перечисление налога выбрать значение При выплате зарплаты после окончательного расчета:

При проведении документа в регистрах накопления Учет доходов для исчисления НДФЛ и Расчеты налогоплательщиков с бюджетом по НДФЛ движения не появляются.

При заполнении Ведомости… колонка НДФЛ к перечислению остается пустой:

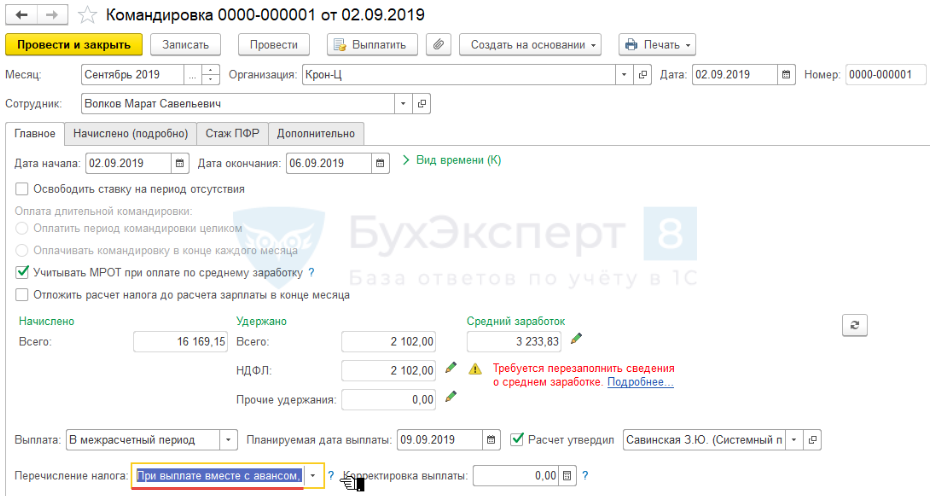

Пример 3. Удержание НДФЛ при выплате командировки вместе с авансом

Сумма по документу Командировка выплачивается вместе с авансом. При этом необходимо удержать и перечислить рассчитанный с этой суммы НДФЛ.

В этом случае в документе Командировка следует в поле Перечисление налога выбрать значение При выплате вместе с авансом, отдельной ведомостью:

Сумма к выплате будет уменьшена на сумму рассчитанного НДФЛ, а НДФЛ при проведении Ведомости… будет удержан.

Пример 4. Удержание НДФЛ с суммы командировки при выплате зарплаты

Сумма по документу Командировка выплачивается вместе с авансом. При этом необходимо удержать и перечислить рассчитанный с этой суммы НДФЛ при окончательном расчете за месяц вместе с выплатой заработной платы сотруднику.

В этом случае в документе Командировка следует в поле Перечисление налога выбрать значение При выплате зарплаты после окончательного расчета:

Хотя в Ведомости… сумма к выплате будет уменьшена на сумму исчисленного НДФЛ, однако к удержанию НДФЛ не будет зарегистрирован, а попадет только при выплате заработной платы.

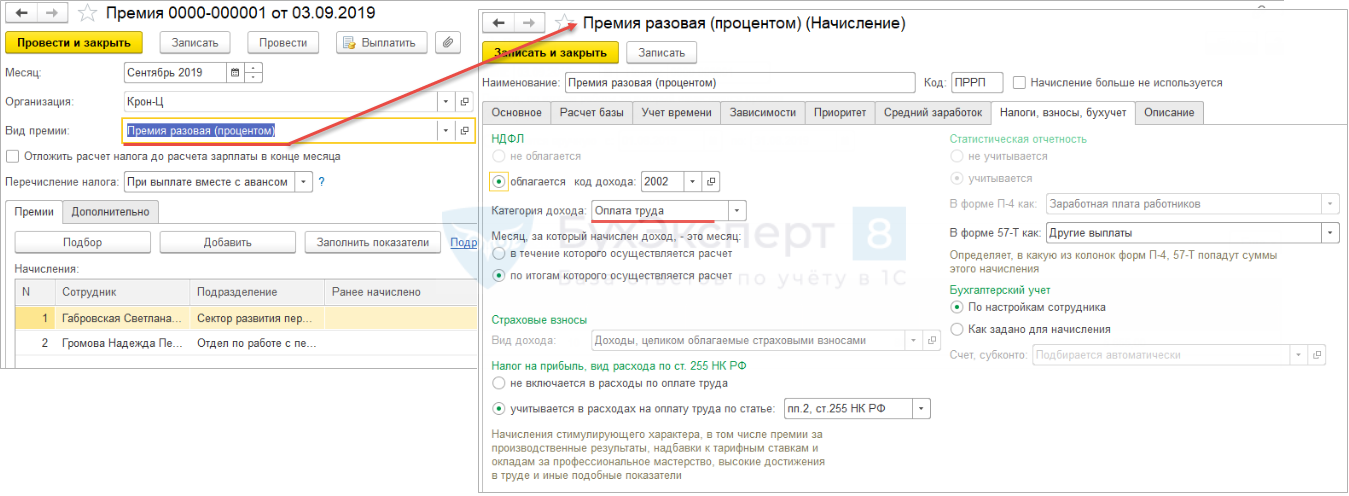

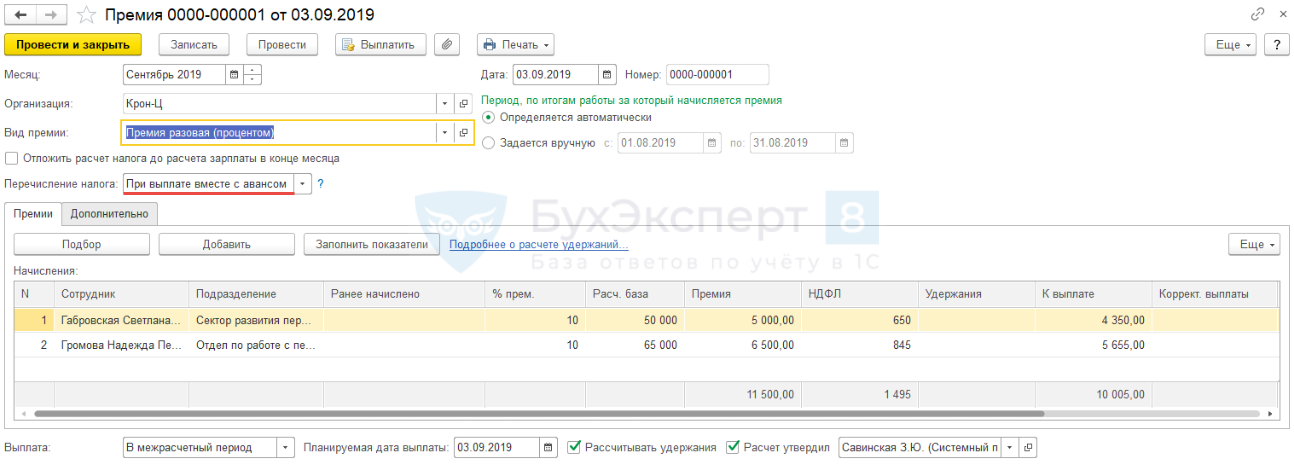

Пример 5. Удержание НДФЛ с «зарплатной» премии сразу при ее выплате

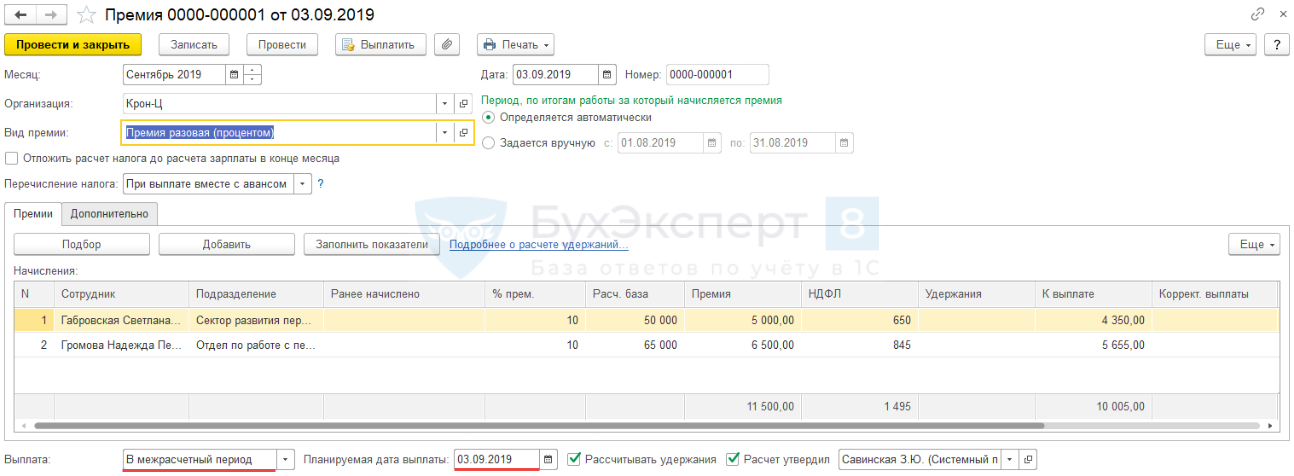

В документе Премия рассчитана Премия разовая (процентом), учитываемая как оплата труда:

Премия выплачивается в межрасчетный период – 03.09.2019 г.:

Необходимо НДФЛ с премии удержать при ее выплате 03.09.2019 г.

В этом случае в документе Премия в реквизите Перечисление налога необходимо выбрать значение При выплате вместе с авансом:

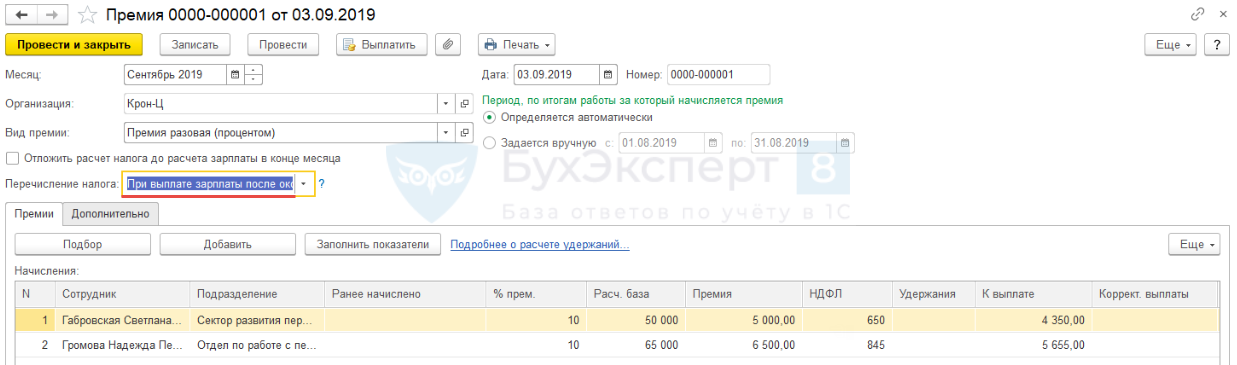

Пример 6. Удержание НДФЛ с «зарплатной» премии при выплате заработной платы

В документе Премия рассчитана Премия разовая (процентом), учитываемая как оплата труда:

Премия выплачивается в межрасчетный период – 03.09.2019 г.

Необходимо НДФЛ с премии удержать при окончательном расчете с сотрудником при выплате зарплаты за месяц.

В этом случае в документе Премия в реквизите Перечисление налога необходимо выбрать значение При выплате зарплаты после окончательного расчета:

Сумма к выплате будет при этом уменьшена на сумму исчисленного НДФЛ, однако удержание НДФЛ произойдет только при выплате заработной платы сотруднику за месяц.

Вычеты по частично облагаемым доходам с предыдущего места работы (ЗУП 3.1.11)

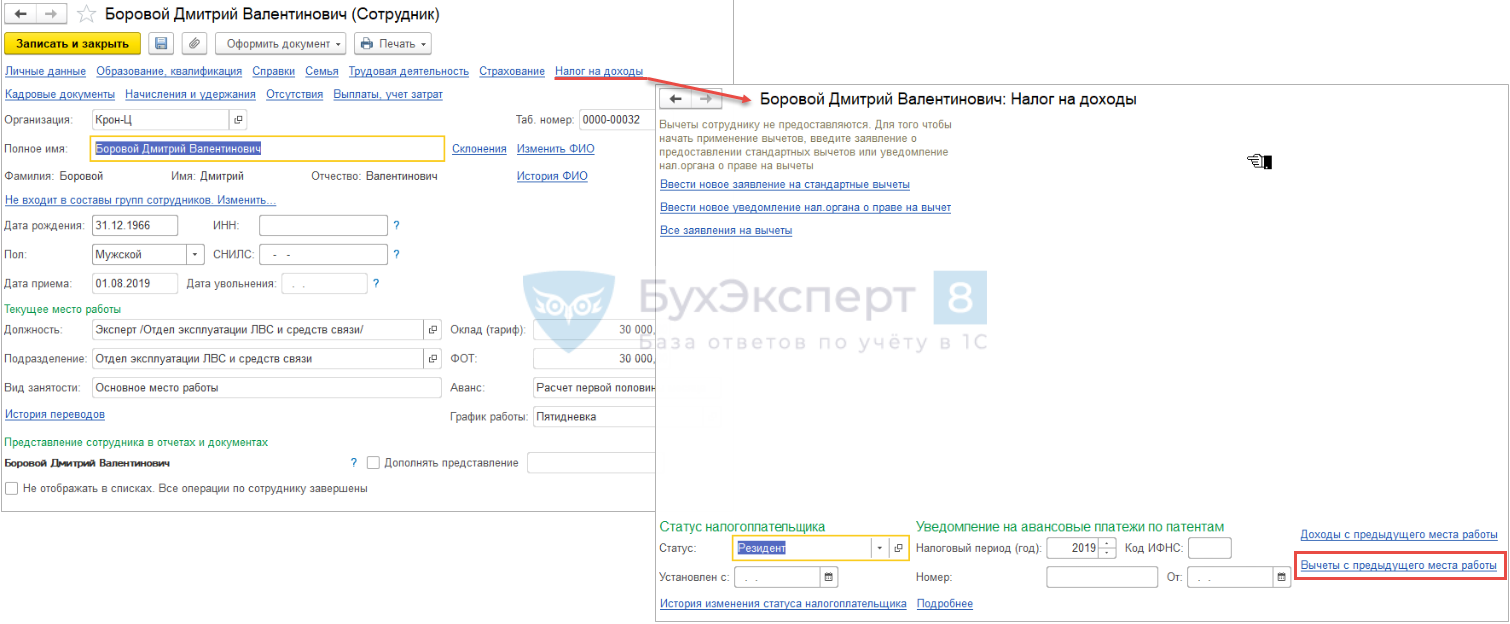

В ЗУП 3.1.11 реализована возможность ввести суммы вычетов к доходам, предусмотренных п. 28 статьи 217 НК РФ (например, материальной помощи или подарка) и предоставленные сотруднику прежним работодателем, с целью уменьшения предоставляемых вычетов у текущего работодателя. При этом согласно законодательству у работодателя нет обязанности отслеживать такие вычеты. Однако, налоговая инспекция по итогам года в любом случае увидит все предоставленные физическому лицу вычеты по всем местам работы и в случае, если окажется, что сотруднику был предоставлен один и тот же вычет по разным местам работы, то сумма НДФЛ будет доначислена. Чтобы у работника не возникало таких проблем работодатель может у себя ввести информацию об уже предоставленных вычетах на предыдущем месте работе и таким образом вычет сотруднику дважды не будет предоставлен.

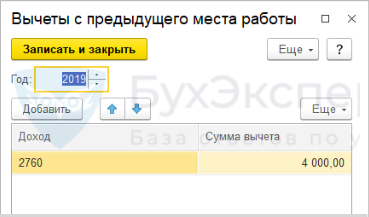

Для этого следует в карточке Сотрудника открыть раздел Налог на доходы и внести данные по ссылке Вычеты с предыдущего места работы:

В открывшейся форме необходимо указать код дохода и сумму вычета. Например, по вычету, предоставленному при выплате материальной помощи укажем код дохода – 2760 и сумму вычета – 4 000 руб.:

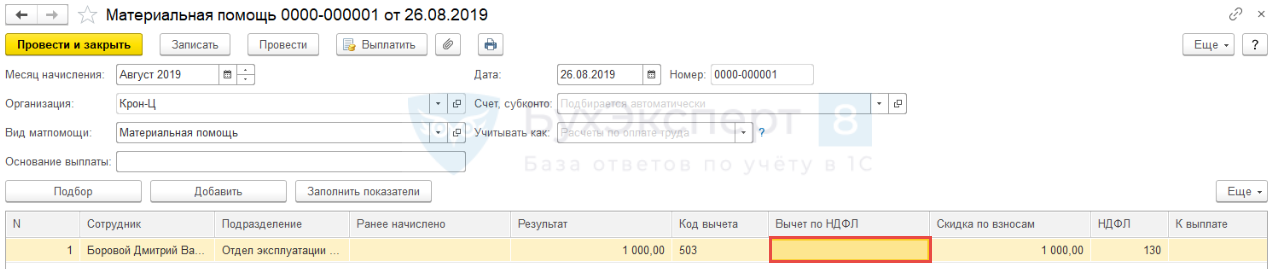

Тогда при начислении материальной помощи сотруднику в нашей организации, вычет будет предоставлен в сумме остатка или же совсем не загрузится, если на предыдущем месте работе вычет был использован в полном объеме.

Например, на предыдущем месте работе сотруднику была оказана материальная помощь в размере 5 000 руб. Вычет был зарегистрирован на сумму 4 000 руб. Тогда при предоставлении материальной помощи сотруднику в нашей организации на сумму 1 000 руб. вычет получится нулевой:

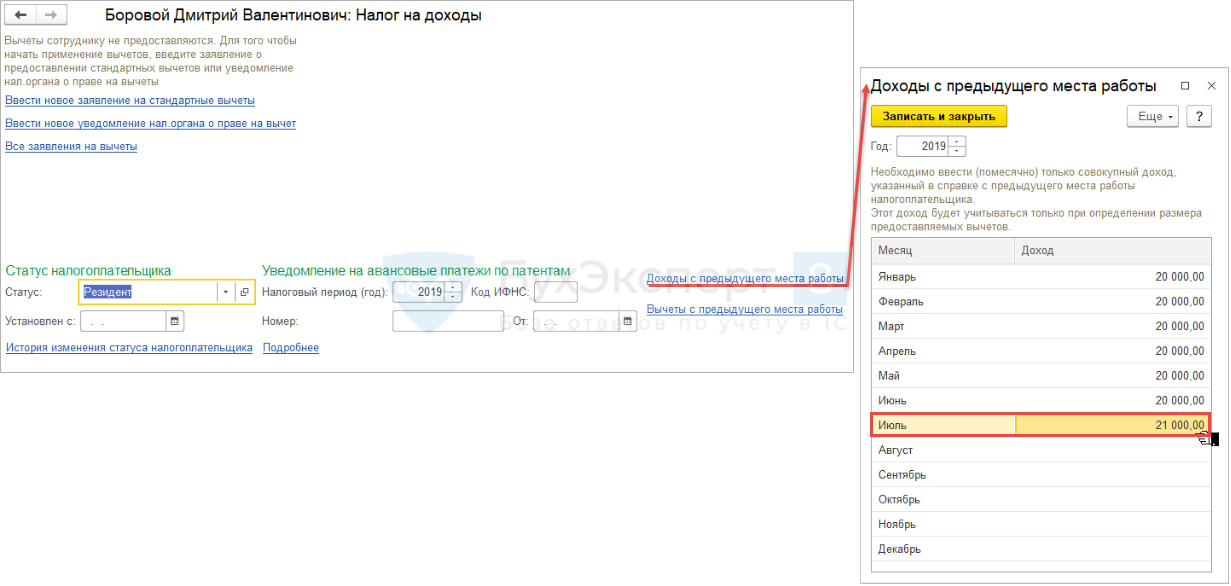

В данных о Доходах с предыдущего места работы (карточка Сотрудника – раздел Налог на доходы – ссылка Доходы с предыдущего места работы) необходимо по частично облагаемым доходам указывать только облагаемую часть.

Например, в июле сотруднику на предыдущем месте работы была начислена заработная плата в сумме 20 000 руб. и выплачена материальная помощь в размере 5 000 руб. При этом 4 000 руб. по материальной помощи – это необлагаемая часть. В этом случае при заполнении данных за июль в форме Доходов с предыдущего места работы необходимо указать только облагаемую часть, т.е. 21 000 руб.:

- 20 000 (зарплата) + 5 000 (общая сумма мат. помощи) – 4 000 (вычет по мат.помощи) = 21 000 руб.

Ввод сведений о доходах с предыдущего места работы обусловлен тем, что эти данные необходимы для определения права сотрудника на получения детских вычетов, которые предоставляются пока облагаемая часть доходов сотрудника нарастающим итогом с начала года не превысит определенный лимит (в 2019 г. лимит составляет 350 000 руб.). Начиная с месяца, в котором лимит превышен, детские вычеты не предоставляются.

По страховым взносам необходимости в получении информации о предоставленных вычетах с предыдущего места работы нет, т.к. в этом случае вычеты по частично облагаемым доходам предоставляются по каждому месту работы сотрудника.

Выбор регистрации в 2-НДФЛ (ЗУП 3.1.11)

В ЗУП 3.1.11 при выборе в справке 2-НДФЛ для передачи в ИФНС (Отчетность, справки — 2-НДФЛ для передачи в ИФНС) информации о регистрации в налоговом органе отображается наименование налогового органа:

Отстранение от работы (ЗУП 3.1.11)

Согласно ст. 76 ТК РФ работодатель обязан отстранить от работы (не допускать к работе) работника:

- появившегося на работе в состоянии опьянения

- не прошедшего обучение и проверку знаний и навыков в области охраны труда

- не прошедшего обязательный медицинский осмотр, а также обязательное психиатрическое освидетельствование

- при выявлении в соответствии с медицинским заключением противопоказаний для выполнения работником работы, обусловленной трудовым договором

- в случае приостановления действия на срок до 2-х месяцев специального права работника (лицензии, права на управление транспортным средством, права на ношение оружия, другого специального права), если это влечет за собой невозможность исполнения работником обязанностей по трудовому договору и если невозможно перевести работника с его письменного согласия на другую имеющуюся у работодателя работу

В период отстранения от работы (недопущения к работе) заработная плата работнику не начисляется. В случаях отстранения от работы работника, который не прошел обучение и проверку знаний и навыков в области охраны труда либо обязательный медицинский осмотр не по своей вине, ему производится оплата за все время отстранения от работы как за простой.

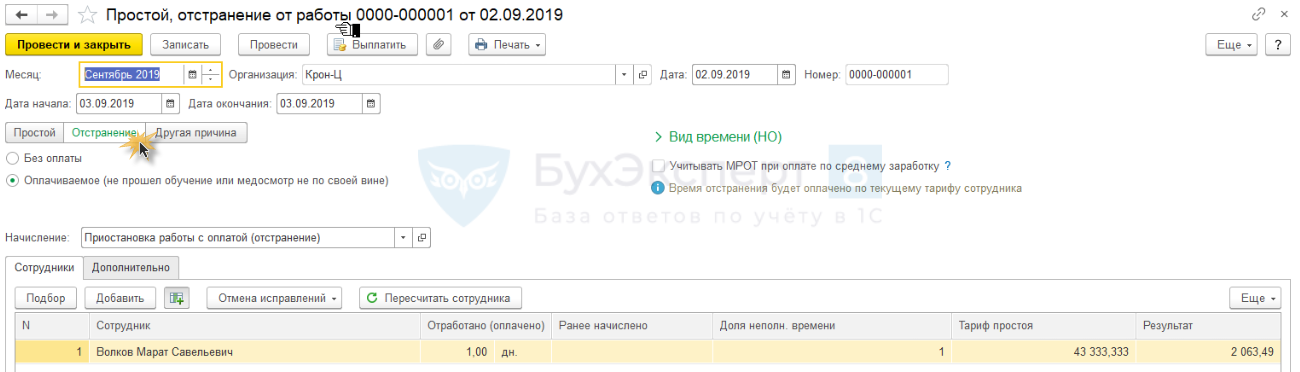

В ЗУП 3.1.11 отстранение от работы можно зарегистрировать документами:

- Простой, отстранение от работы – вводятся оплачиваемые и неоплачиваемые отстранения;

- Отсутствие (болезнь, прогул, неявка) – регистрируются только неоплачиваемое отстранение.

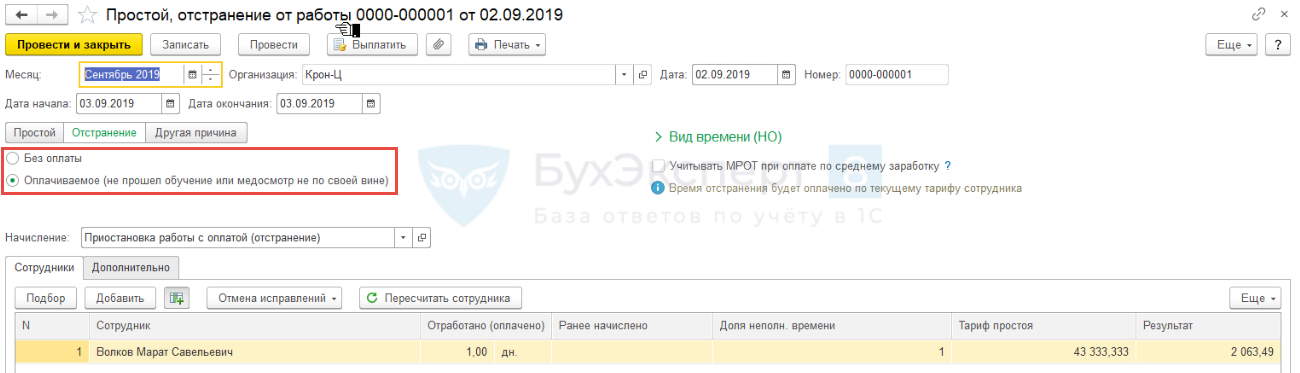

Для того, чтобы отстранение от работы зарегистрировать с помощью документа Простой, отстранение от работы (Зарплата – Все начисления — Простой, отстранение от работы) необходимо в данном документе нажать кнопку Отстранение:

Далее появляется возможность выбора будет ли оплачиваться данное отстранение (расчет оплаты как для простоя) или нет:

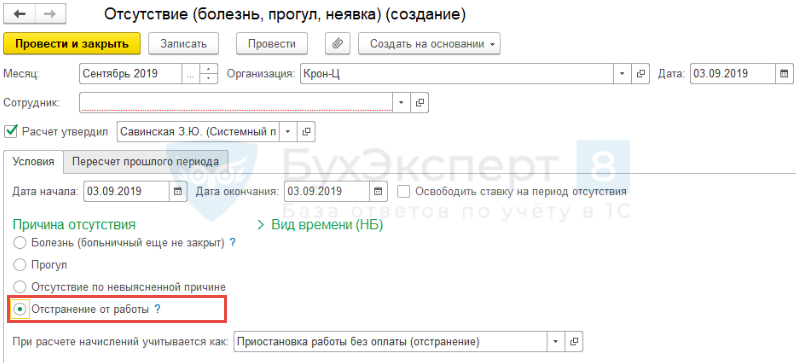

Для регистрации отстранения от работы без оплаты документом Отсутствие (болезнь, прогул, неявка) следует в данном документе переключатель Причина отсутствия установить в положение Отстранение от работы:

Приостановка работы при невыплате зарплаты (ЗУП 3.1.11)

В ст. 142 ТК РФ сказано:

- В случае задержки выплаты заработной платы на срок более 15 дней работник имеет право, известив работодателя в письменной форме, приостановить работу на весь период до выплаты задержанной суммы.

- В период приостановления работы работник имеет право в свое рабочее время отсутствовать на рабочем месте.

- На период приостановления работы за работником сохраняется средний заработок.

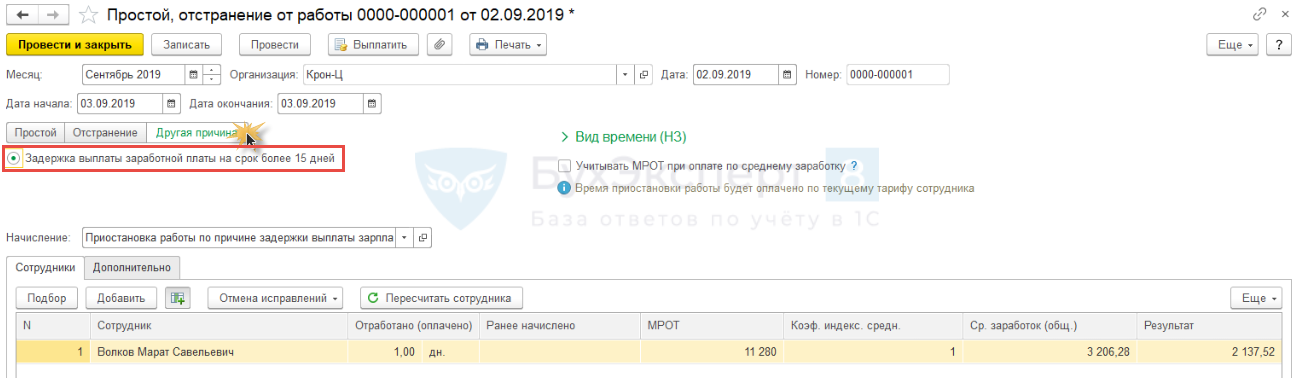

В ЗУП 3.1.11 приостановку работы при невыплате зарплаты и расчет суммы сохраняемого среднего заработка на этот период можно зарегистрировать документом Простой, отстранение от работы (Зарплата – Все начисления — Простой, отстранение от работы). Для этого в документе следует нажать кнопку Другие причины и установить переключатель в положение Задержка выплаты заработной платы на сроке более 15 дней:

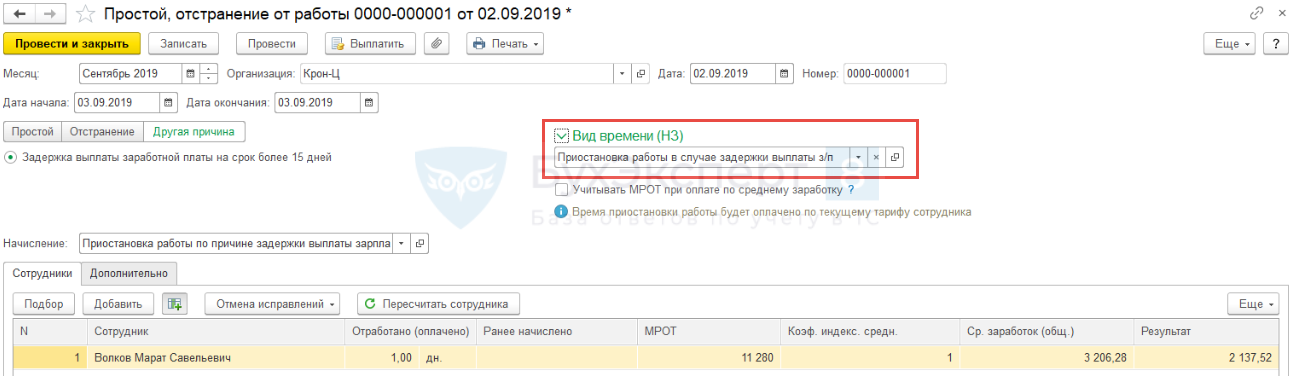

Выбор вида времени в документах регистрации отсутствий (ЗУП 3.1.11)

В ЗУП 3.1.11 при регистрации отсутствия, простоя, отпуска и командировки теперь можно уточнить, какой вид времени будет использован при заполнении Табеля.

Например, в документе Простой, отстранение от работы (Зарплата – Все начисления — Простой, отстранение от работы) в разделе Вид времени можно выбрать требуемый вид времени:

В связи с появлением данной возможности при направлении сотрудника в командировку для повышения квалификации теперь можно в документе Командировка в разделе Вид времени выбрать значение — Повышение квалификации:

Тогда в Табеле данный период будет обозначен под кодом ПК. При этом следует не забыть связать выбранный Вид рабочего времени (Настройка – Виды рабочего времени) с Начислением (Настройка – Начисления), по которому будет происходить расчет оплаты в документе Командировка на вкладке Начислено (подробно).

Для дополнительных отпусков вид времени теперь определяется по настройке начисления, уточнять его в документе возможности нет.

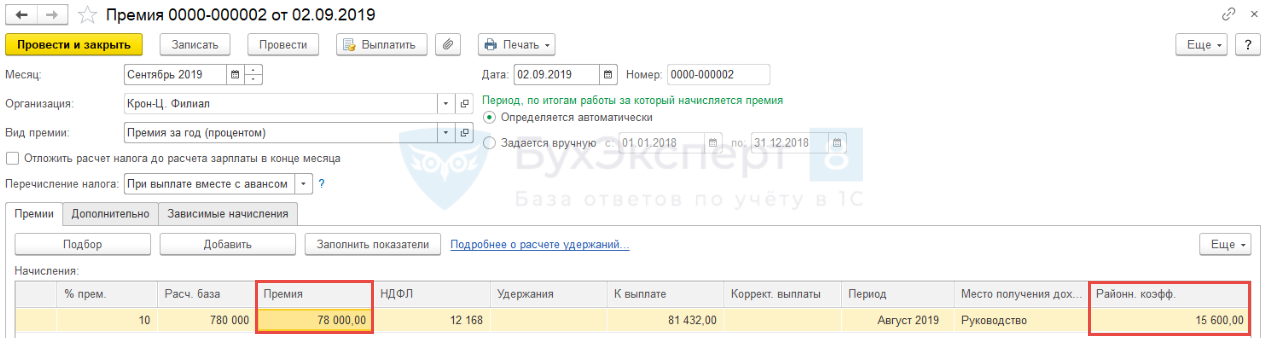

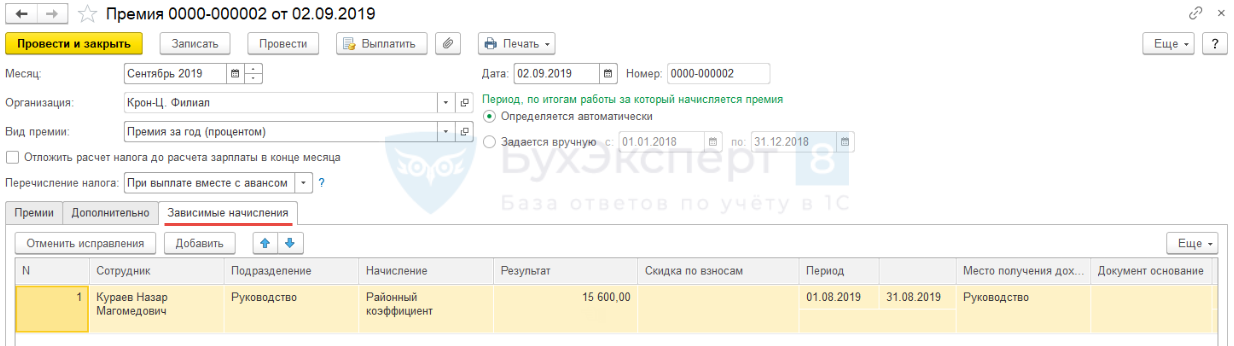

Расчет зависимых начислений в межрасчетных документах (ЗУП 3.1.11)

В ЗУП 3.1.11 реализована возможность расчета Районного коэффициента, Северной надбавки и других зависимых начислений в межрасчетных документах.

Для этого в настройках вида начисления следует установить флажок Выполнять в документах разовых начислений:

Тогда, например, в документе Премия (Зарплата – Премии) помимо суммы самой премии будет рассчитан и Районный коэффициент с этой премии:

Для получения результата по Районному коэффициенту предварительно на вкладке Зависимые начисления производится расчет. Здесь может появляться несколько строк, если есть несколько настроенных зависимых начислений.

На вкладке Премия отражается общий результат по зависимым начислениям.

Соответственно к выплате в межрасчетный период по документу Премия попадет сумма самой премии и Районного коэффициента за вычетом рассчитанного в этом документе НДФЛ со всех начислений.

При начислении заработной платы Районный коэффициент будет рассчитываться уже только с заработной платы.

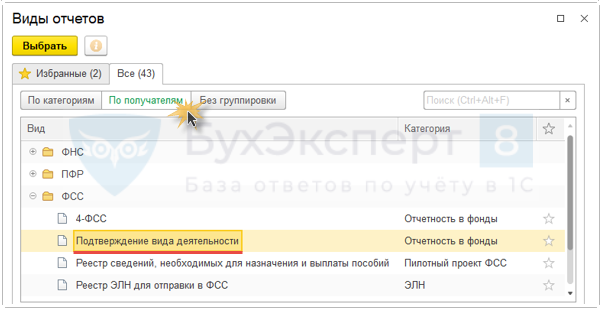

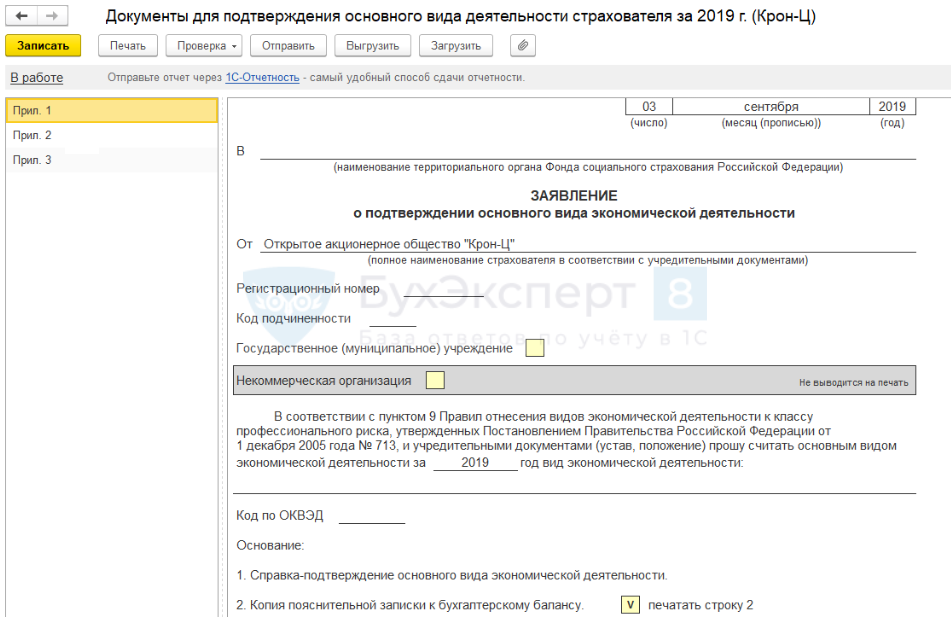

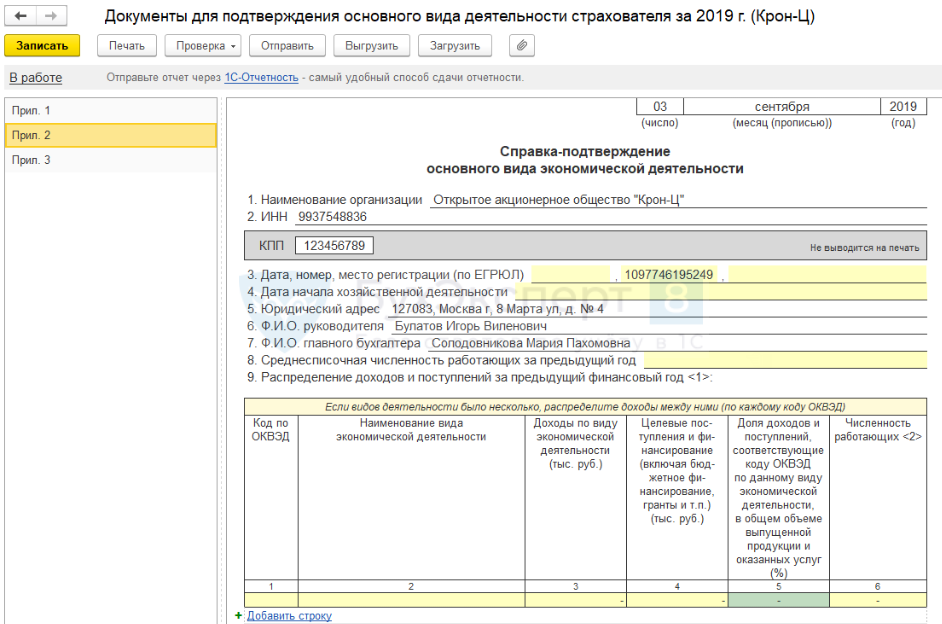

Подтверждение вида деятельности для ФСС (ЗУП 3.1.11)

В ЗУП 3.1.11 добавлен отчет Подтверждение вида деятельности для ФСС без возможности автозаполнения.

Отчет можно сформировать в разделе Отчетность, справки – 1С-Отчетность. Далее переключатель установить в положение По получателям и выбрать ФСС:

Отчет содержит Заявление о подтверждении основного вида экономической деятельности и Справку-подтверждение основного вида экономической деятельности с распределением доходов по кодам ОКВЭД для определения на основании этого основного вида деятельности организации, исходя из которого ФСС будет устанавливать размер тарифа по взносам на «травматизм»:

Отчет сдается один раз в год.

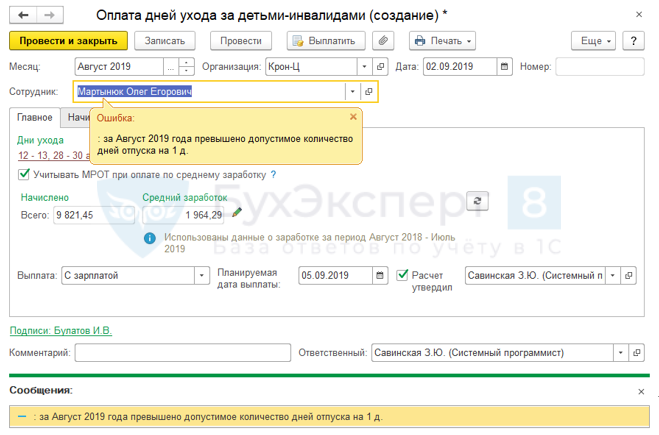

Контроль оплаты 4-х дней ухода за детьми инвалидами (ЗУП 3.1.11)

В ЗУП 3.1.11 реализована проверка, чтобы количество дополнительных выходных дней для ухода за детьми-инвалидами, предоставляемых сотруднику, не превышало 4-х дней в месяц:

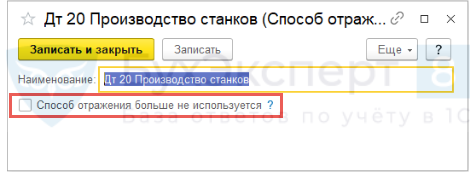

Устаревшие способы отражения в бухучете(ЗУП 3.1.11)

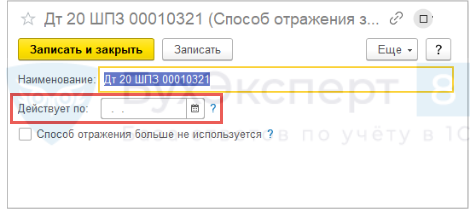

В ЗУП 3.1.11 реализована возможность отмечать «устаревшие» способы отражения зарплаты в бухучете как более не используемые.

Для этого в «устаревшем» способе отражения зарплаты в бухучете (Настройка — Способы отражения зарплаты в бухучете) следует установить флажок Способ отражения больше не используется:

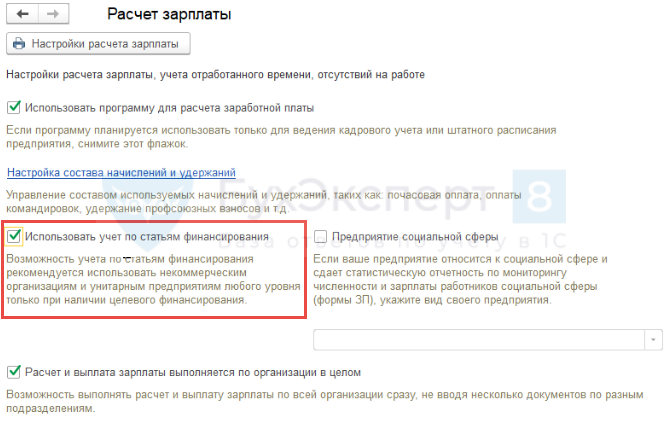

При подключенной возможности ведения учета по статьям финансирования (Настройка – Расчет зарплаты– флажок Использовать учет по статьям финансирования):

появляются следующие возможности:

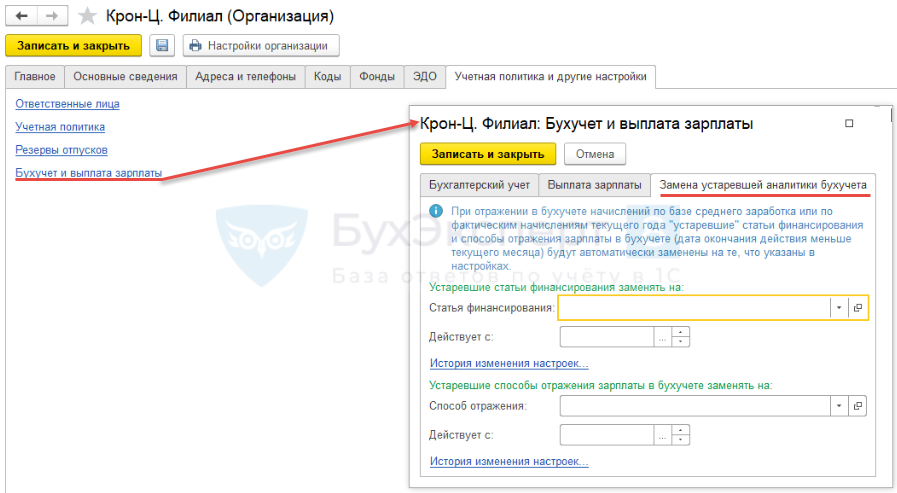

- для статей финансирования и способов отражения зарплаты в бухучете добавлена возможность указывать дату окончания их действия:

- добавлена настройка для организации, позволяющая указать способ отражения зарплаты в бухучете и статью финансирования, на которые необходимо автоматически заменить не действующие способы отражения и статьи для начислений, отражаемых в бухучете по базе среднего заработка или по фактическим начислениям текущего года.

Параметры устанавливаются в карточке Организации – вкладка Учетная политика и другие настройки – ссылка Бухучет и выплата зарплаты – вкладка Замена устаревшей аналитики бухучета:

Выключение настройки расчета зарплаты без оптимизации (ЗУП 3.1.11)

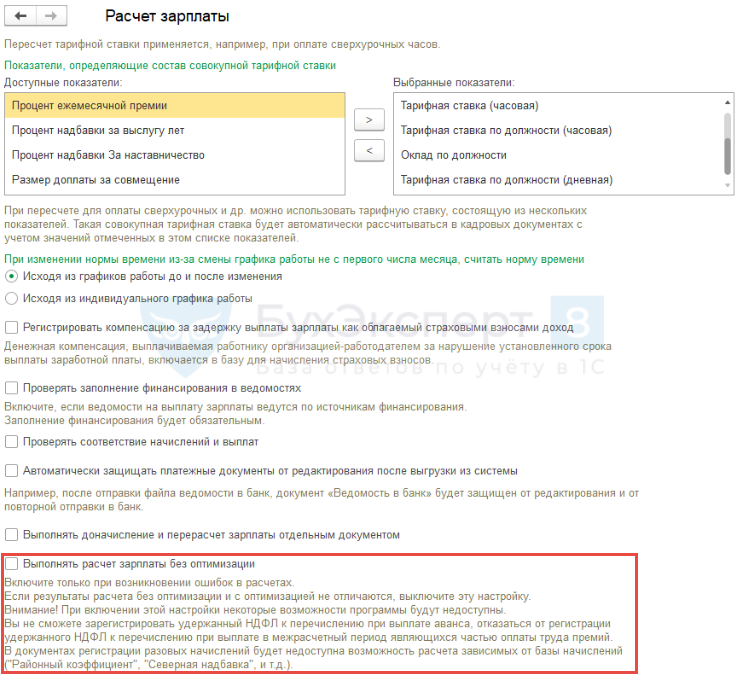

После обновления на версию 3.1.11 производится автоматическое отключение настройки Выполнять расчет зарплаты без оптимизации (Настройка – Расчет зарплаты), если она была ранее включена:

Если вы по-прежнему сталкиваетесь с ошибками, возникающими при выключенной настройке и не возникающими при включенной, то сообщайте, пожалуйста, о них в отдел технической поддержки по адресу v8@1c.ru с темой письма «Выполнять расчет зарплаты без оптимизации«.

При включении настройки Выполнять расчет зарплаты без оптимизации некоторые возможности программы будут недоступны (например, исчисление и удержание НДФЛ с аванса и межрасчетных зарплатных доходов или расчет Районного коэффициента, Северной надбавки и других зависимых начислений в межрасчетных документах).

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Отличный обзор, спасибо.

У нас текущий релиз 3.1.10.156, а переход на 3.11 возможен с релиза 3.1.10.135 . Если 3.1.10 новее, то переход уже не предусмотрен. Смотрел табличку релизов на сегодняшний день, 1 октября 2019.

Надеюсь, что будет еще обновление 3.1.10, с которого можно будет перейти на 3.11, но пока придется сидеть на 10-й версии.

Добрый день! Релизы 3.1.10.156 и 3.1.11.68 вышли почти одновременно, и с 3.1.10.156 на 3.1.11, действительно обновиться нельзя. Вы сможете перейти, когда выйдет новый релиз 3.1.11. Только не спешите обновляться на новые релизы 3.1.10, а то может опять получиться ситуация, что «пергоните» 3.1.11.

Благодарю за полезную информацию