31 декабря 2023 года заканчивается срок освобождения от НДФЛ доходов в виде материальной выгоды, предусмотренного п. 90 ст. 217 НК РФ — Исключение матвыгоды за 2021-2023 гг. из обложения НДФЛ (3.1.18.435 / 3.1.21.75). Продление срока освобождения матвыгоды от НДФЛ на период после 31.12.2023 не предусмотрено. Начиная с 01.01.2024 налоговые агенты снова будут исчислять и удерживать налог с материальной выгоды. В статье рассмотрим, что нужно сделать в ЗУП 3.1, чтобы обеспечить расчет налога с матвыгоды в 2024 году.

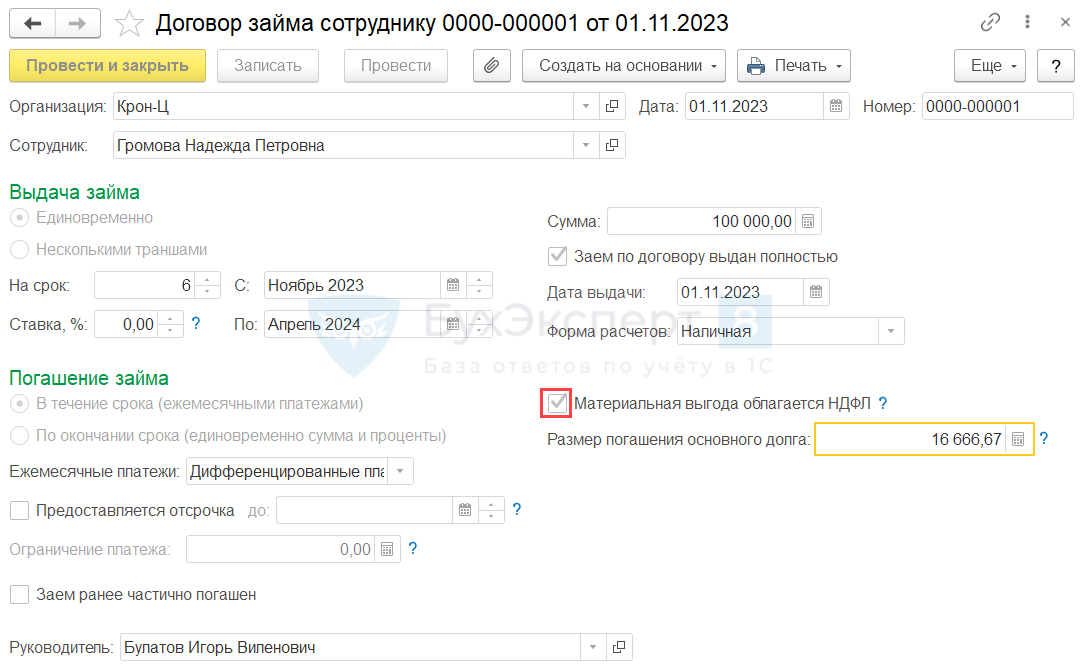

В ЗУП 3.1 материальная выгода в виде экономии на процентах по займу рассчитывается автоматически, если в документе Договор займа сотруднику (Зарплата – См. также – Займы сотрудникам) включен флажок Материальная выгода облагается НДФЛ.

Чтобы в 2024 году не возникло проблем с расчетом НДФЛ с матвыгоды, проверьте настройки договоров, переходящих на 2024 год. В Договоре займа сотруднику должен быть включен флажок Материальная выгода облагается НДФЛ.

Расчет суммы матвыгоды по договору займа в ЗУП 3.1 выполняется:

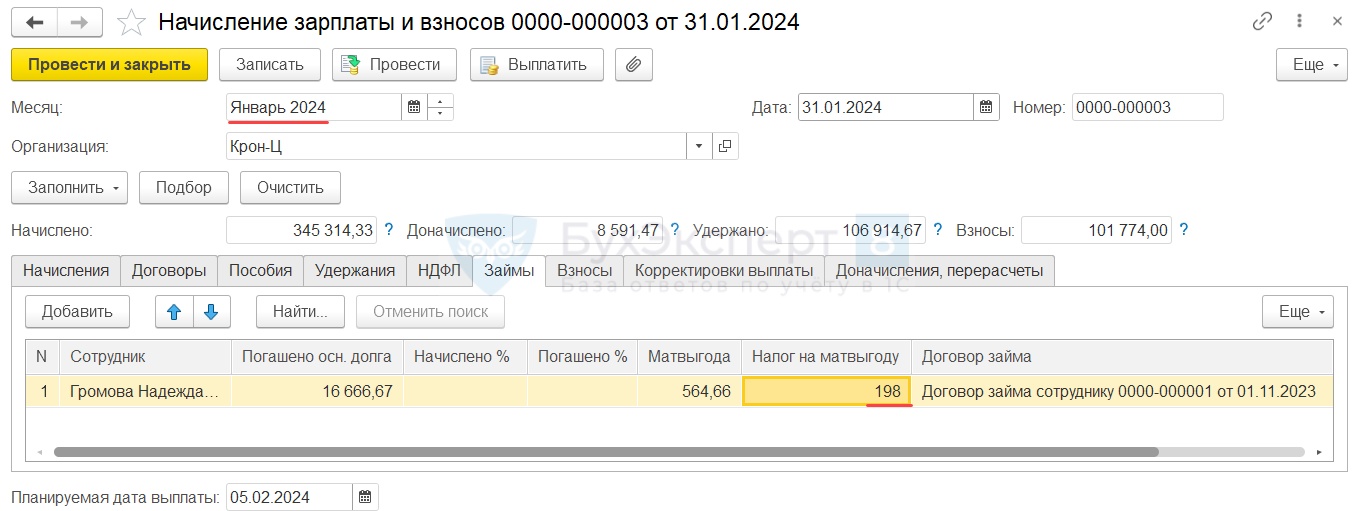

- Ежемесячно в документе Начисление зарплаты и взносов.

- При погашении займа в документе Погашение займа сотруднику (Зарплата – См. также – Займы сотрудникам) – Займ сотруднику в 1С 8.3 ЗУП.

Если в Договоре займа сотруднику установлен флажок расчета матвыгоды, с 1 января 2024 НДФЛ с материальной выгоды рассчитается автоматом – так же, как это было до освобождения матвыгоды от налога в 2021 году.

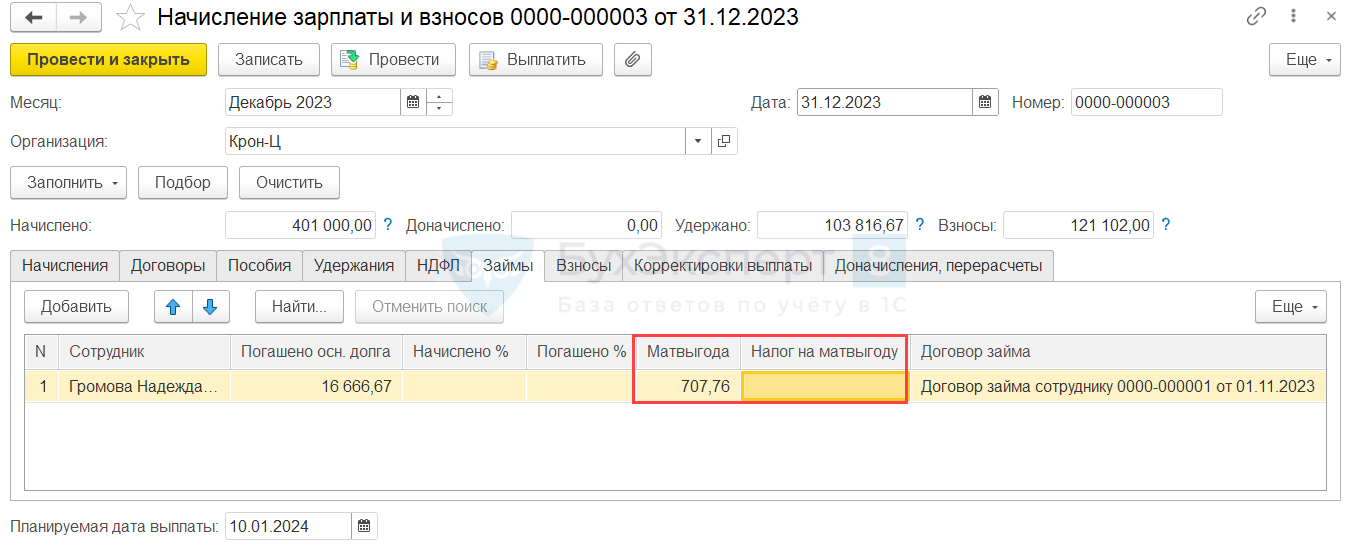

Если зарплата за декабрь 2023 выплачивается в январе 2024, в Начислении зарплаты и взносов за декабрь НДФЛ с материальной выгоды не рассчитается – это не ошибка. Дата получения дохода по матвыгоде определяется как последний день месяца, и не связана с датой выплаты зарплаты – пп. 7 п. 1 ст. 223 НК РФ. Поэтому при расчете материальной выгоды по займу за декабрь дата получения дохода – 31.12.2023. В этом случае применяется правило расчета НДФЛ, действующее в 2023 году – налог с матвыгоды не рассчитывается.

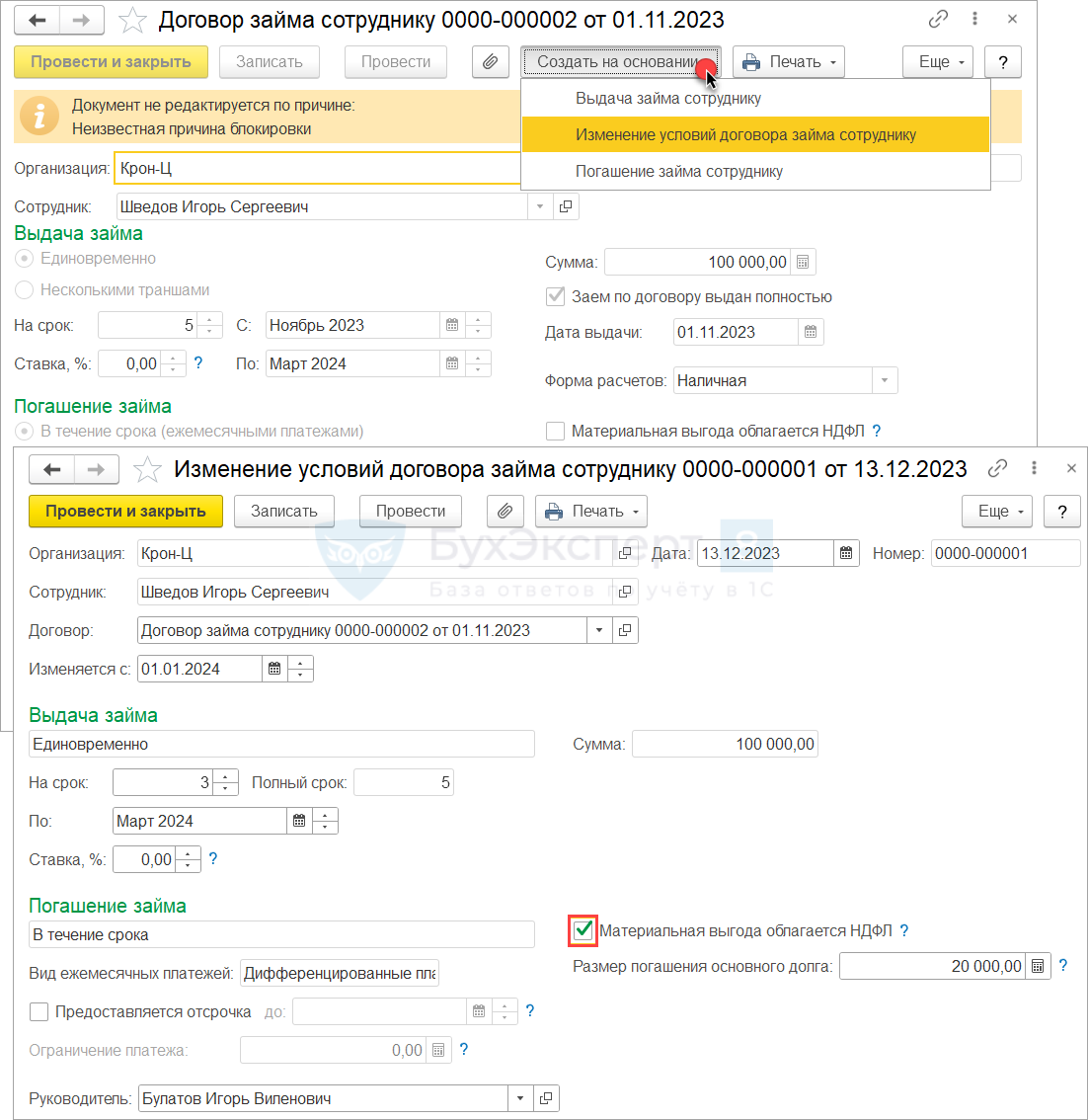

Если в переходящем договоре флажок Материальная выгода облагается НДФЛ был ошибочно отключен, его можно включить документом Изменение условий договора займа сотруднику (Зарплата – См. также – Займы сотрудникам). Ввести документ можно по кнопке Создать на основании из документа Договор займа сотруднику. Документ Изменение условий договора займа вводим с 1 января 2024.

Получите понятные самоучители 2025 по 1С бесплатно:

Смотрите самоучитель по 1С ЗУП 8.3.1 от Елены Гряниной

Этот самоучитель доступен по ссылке на Плейлист Youtube. Мы периодические обновляем его и добавляем новые видео. Сохраните его в избранное и поделитесь им с коллегами, они будут вам благодарны!

И не забудьте подписаться на наш Канал на Youtube - на нём мы публикуем важнейшие изменения законодательства и 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Добрый день! Видим, что если заем выдан в 23 году и в договоре стоит флаг «Материальная выгода облагается НДФЛ», то в январе 24 года матвыгода и НДФЛ с нее доначисляются за прошлый год. Это ошибка?

Чтобы разобраться в ситуации, задайте нам вопрос, пожалуйста, в Личном кабинете.

Подскажите пожалуйста материал как отразить в1 С бухгалтерии в именно С 2024 ГОДА ОПЯТЬ СЧИТАЕМ С НДФЛ С МАТВЫГОДЫ ПО ЗАЙМАМ ? Не могу самостоятельно найти такую информацию именно с 2024 года?

Добрый день, скажите пожалуйста когда будет новый материал по мат.выгоде, ссуде с учетом новой конфигурации ЗУП 3.1.30.36 и изменений на основании ФЗ 259 от 08.08.2024?

Здравствуйте! На следующей неделе выпустим публикацию! А 4 сентября пройдет прямой эфир: Новые возможности ЗУП 3.1.30 и законодательные нововведения с 1 сентября — важный обзор