Доходы в виде материальной выгоды, полученные в 2021 – 2023 гг., освобождены от НДФЛ. При этом налоговый агент должен самостоятельно пересчитать налог за прошлые периоды и при необходимости подать корректирующий 6-НДФЛ. В версиях ЗУП 3.1.21.75 / 3.1.18.435 реализовано изменение – материальная выгода, полученная физическими лицами в 2021 – 2023 годах, не облагается НДФЛ.

Разберем, как работает новый механизм и как пересчитать НДФЛ с матвыгоды за прошлые периоды.

См. отрывок из Поддерживающего семинара ЗУП за апрель 2022

Содержание

Освобождение матвыгоды от обложения НДФЛ в 2021 – 2023 гг. установлено Федеральным законом от 26.03.2022 N 67-ФЗ. При этом льгота за 2021 год предоставлена задним числом. Дополнительно в Письме ФНС от 28.03.2022 N БС-4-11/3695@ содержится требование о том, что налоговый агент должен выполнить перерасчет НДФЛ за 2021 год самостоятельно и затем представить уточненный отчет 6-НДФЛ.

Порядок учета матвыгоды за 2021 – 2023 гг. для целей НДФЛ

Суть изменений:

- Не рассчитывается НДФЛ для текущих доходов с кодами 2610, 2630, 2640, 2641. В отчет 6-НДФЛ за 2021 – 2023 гг. такие доходы тоже не попадают.

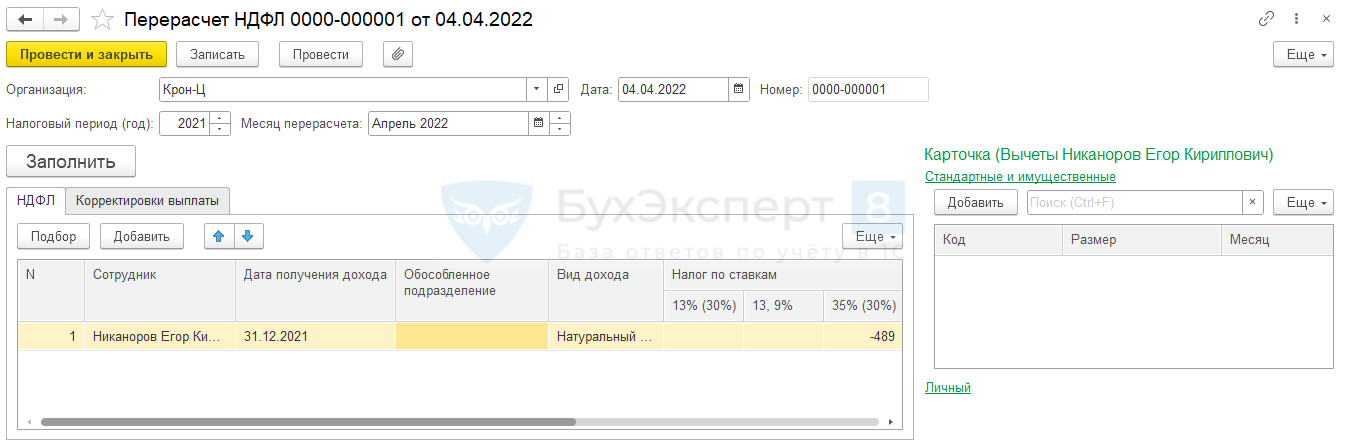

- Для матвыгоды за прошлые периоды перерасчет налога можно выполнить документом Перерасчет НДФЛ (Налоги и взносы – Перерасчеты НДФЛ). НДФЛ с материальной выгоды сторнируется в документе автоматически, дополнительных действий перед вводом Перерасчета НДФЛ предпринимать не потребуется.

До выхода релизов ЗУП 3.1.21.75 / 3.1.18.435 в программе отсутствовал типовой функционал по перерасчету НДФЛ с материальной выгоды. Мы предлагали обходной пусть в статье Сторнирование материальной выгоды за прошлый период в ЗУП 3.1. Если использовали предложенную методику, то после обновления ЗУП 3.1 сторнированный НДФЛ с матвыгоды не задвоится. Программа может сделать только «переброску» налога между подразделениями.

Регистрация в ИФНС при этом не изменится, на учете по НДФЛ «переброска» никак не скажется. Поэтому если сторнировали матвыгоду по рекомендации в статье, допустимо оставить все как есть.

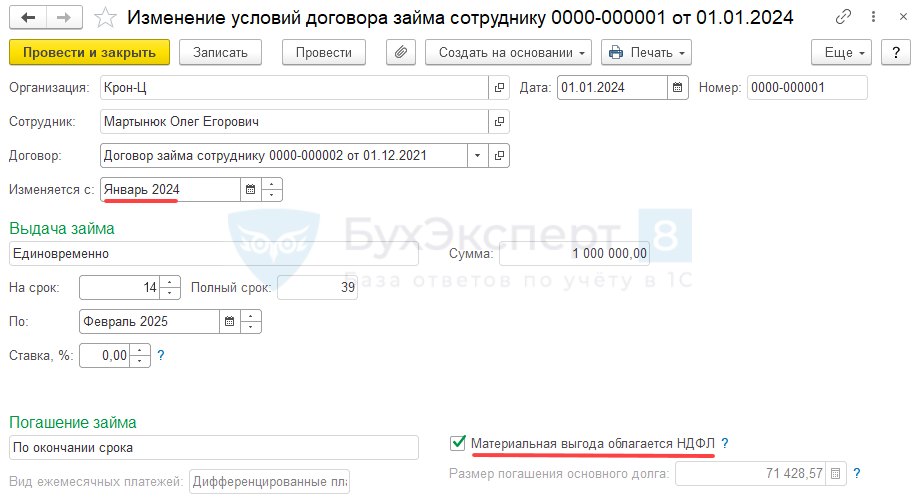

Единственное, что нужно учитывать – если в условиях договора займа отключили флажок начисления матвыгоды, для долгосрочных договоров с 2024 года потребуется включить расчет матвыгоды обратно. Это можно сделать документом Изменение условий договора займа сотруднику (Зарплата – См. также – Займы сотрудникам).

Разберем алгоритмы по исключению матвыгоды из обложения НДФЛ на примерах.

Пример 1. Расчет НДФЛ с текущих доходов по матвыгоде

Сотруднику Акопяну Р.Г. 01.04.2022 г. выдан беспроцентный заем в размере 1 000 000 руб. сроком на 2 года.

Рассмотрим особенности расчета НДФЛ с матвыгоды по займу в 2021 – 2023 гг.

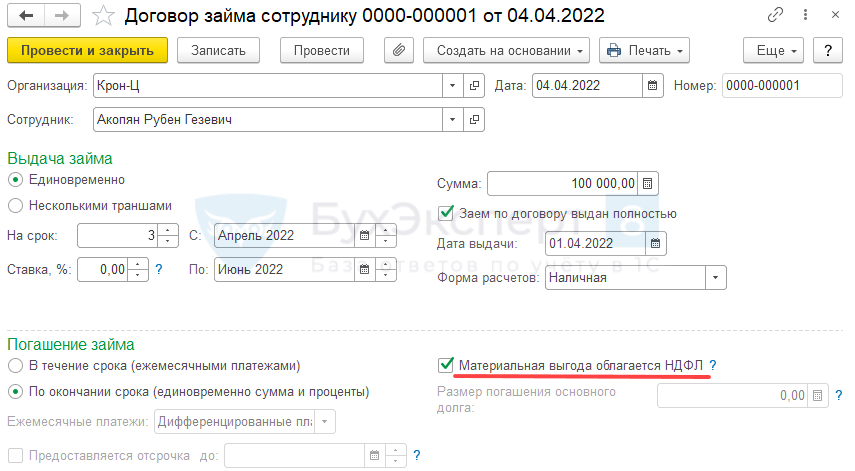

Освобождение матвыгоды от обложения НДФЛ – мера временная, действует только до 2023 года включительно. Срок действия договора займа – 2024 год. Поэтому в Договоре займа сотруднику (Зарплата – См. также – Займы сотрудникам) включим флажок расчета материальной выгоды.

Получите понятные самоучители 2026 по 1С бесплатно:

Установленный флажок Материальная выгода облагается НДФЛ не «мешает» исключению матвыгоды из обложения НДФЛ. При расчете налога программа будет анализировать год, в котором получен доход в виде матвыгоды. И для доходов, полученных в 2021 – 2023 гг. НДФЛ не будет рассчитываться даже при включенном флажке.

Поэтому если Договор займа сотруднику был создан ранее и флажок Материальная выгода облагается НДФЛ в нем установлен, вносить изменения в Договор или вводить дополнительно документ Изменение условий договора займа сотруднику не потребуется.

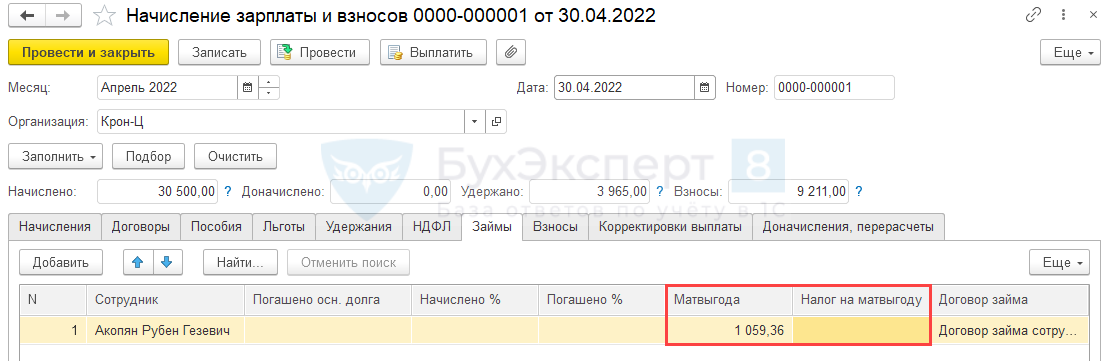

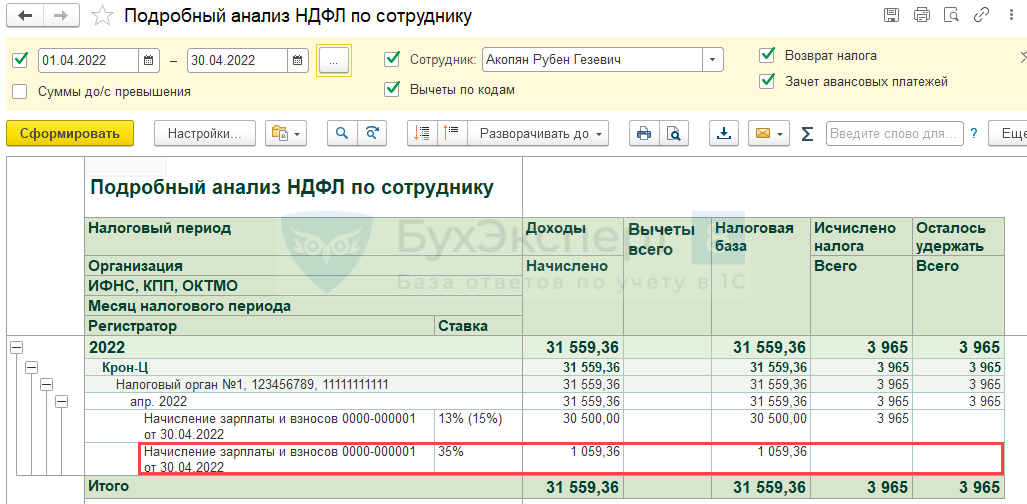

При расчете зарплаты за апрель в документе Начисление зарплаты и взносов будет рассчитана сумма материальной выгоды, но НДФЛ не рассчитается.

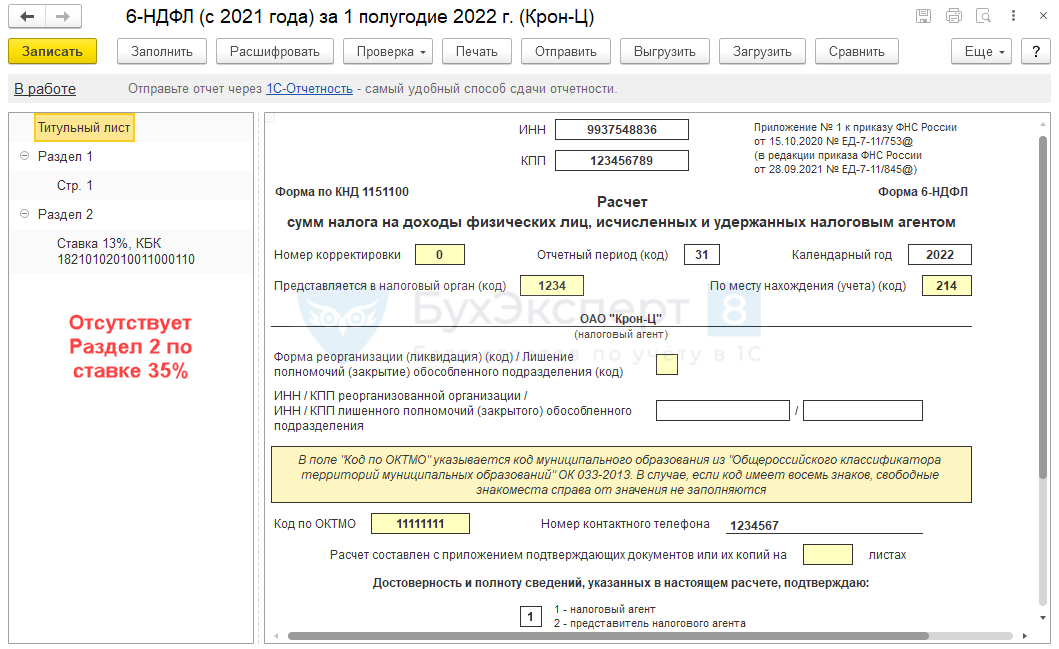

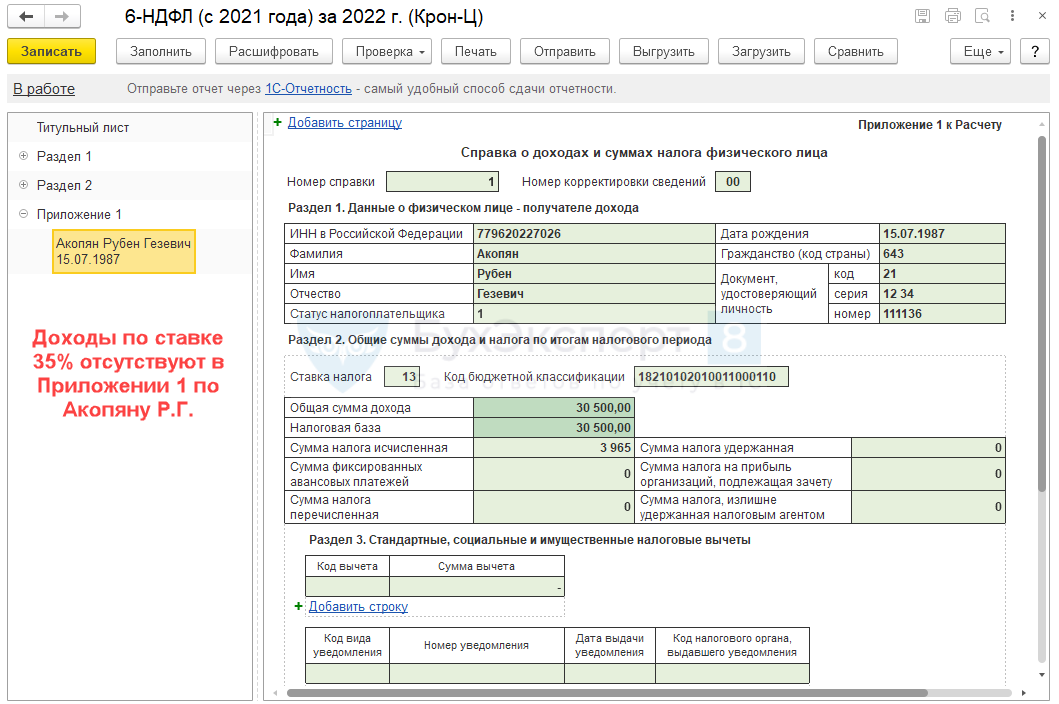

При заполнении 6-НДФЛ доход в виде материальной выгоды не будет попадать в отчет:

- В Разделе 2 страница для ставки 35% не будет сформирована.

- В Приложении 1 к годовому отчету доход по матвыгоде также не будет включен.

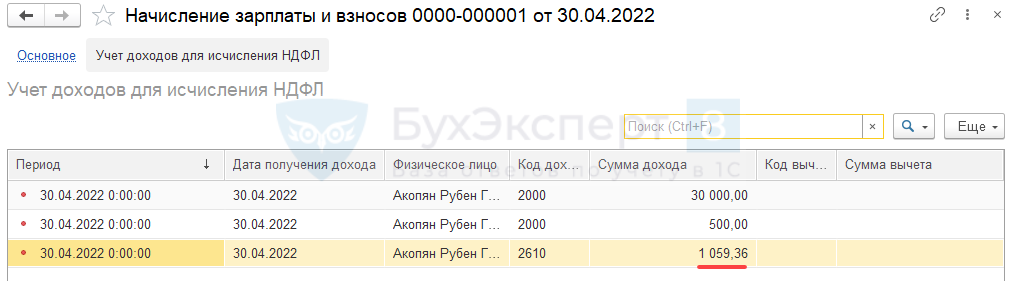

Тем не менее доходы по матвыгоде попадают в регистр Учет доходов для исчисления НДФЛ. Такой алгоритм позволяет пересчитать НДФЛ с матвыгоды за прошлые периоды, не перепроводя документы начисления.

Но у этого подхода есть один минус – из-за того, что матвыгода отражается в регистре учета доходов, в аналитические отчеты по НДФЛ она тоже будет попадать.

Такая особенность заполнения аналитических отчетов по НДФЛ признана разработчиками в качестве ошибки. Код ошибки - 50014759.

Пример 2. Перерасчет НДФЛ с матвыгоды за 2021 год

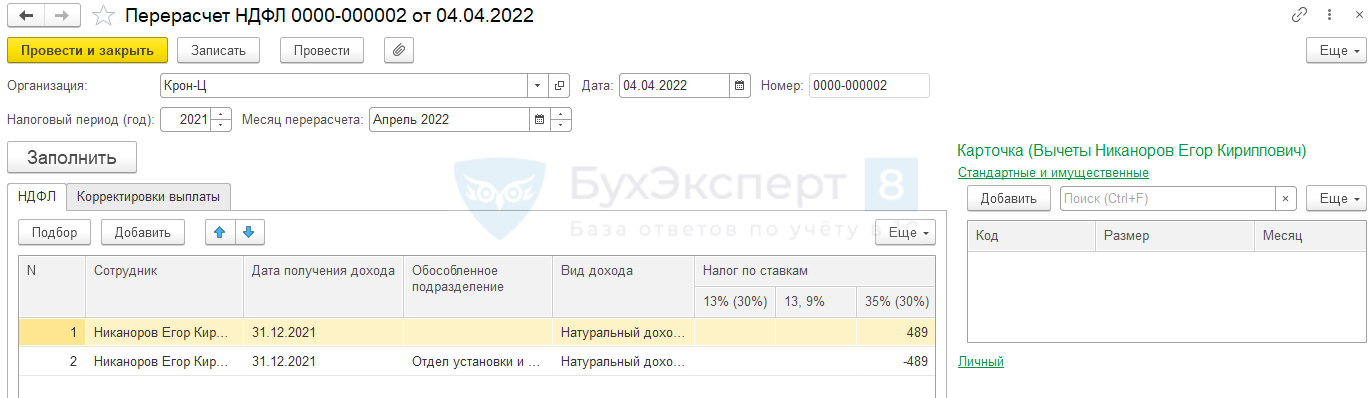

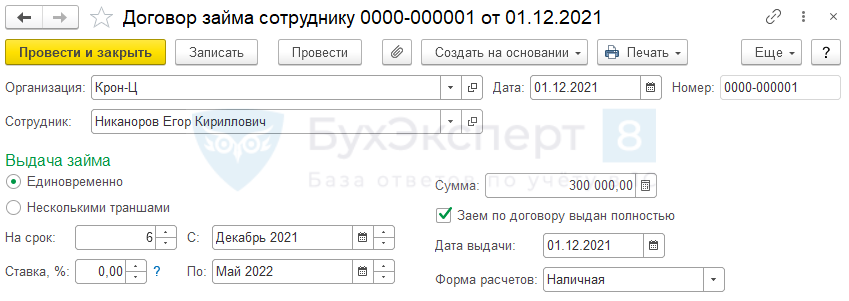

Сотруднику Никанорову Е.К. 01.12.2021 г. был выдан беспроцентный заем в размере 300 000 руб.

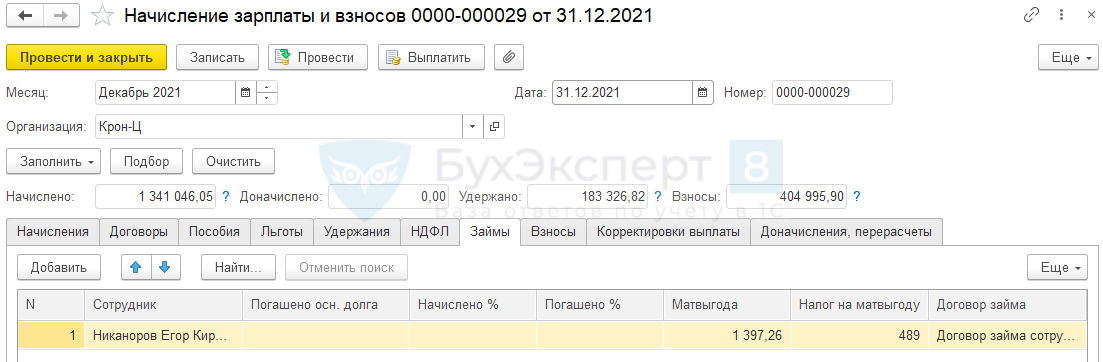

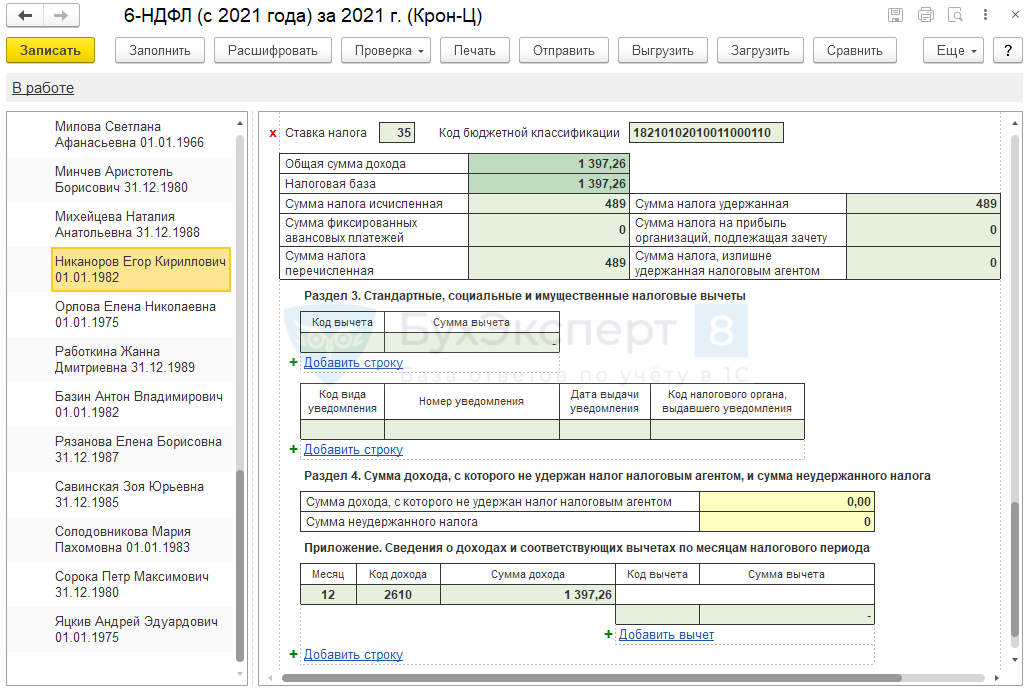

В декабре Никановорову Е.К. был начислен доход в виде материальной выгоды в размере 1 397,26 руб. Налог с матвыгоды – 489 руб.

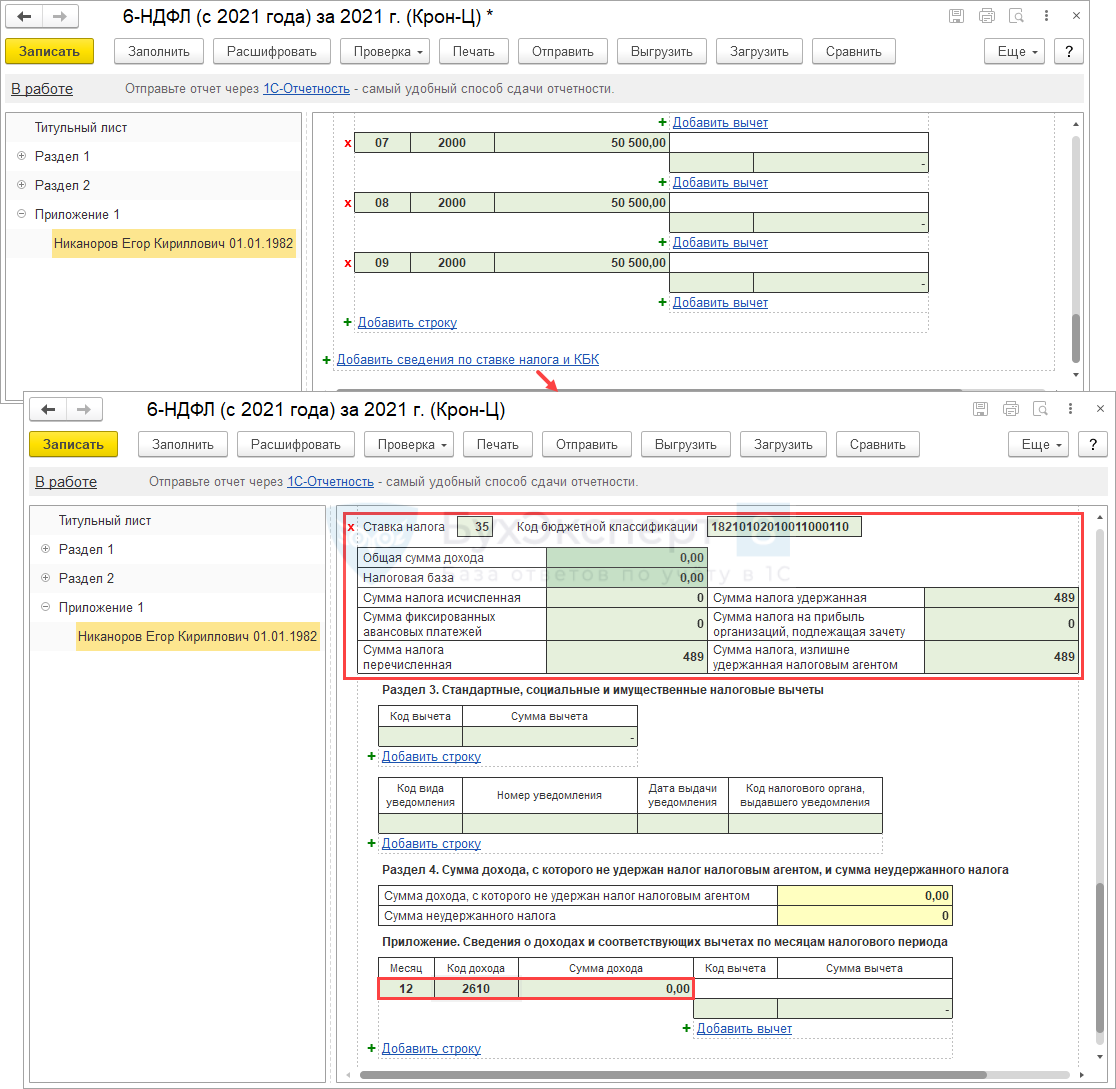

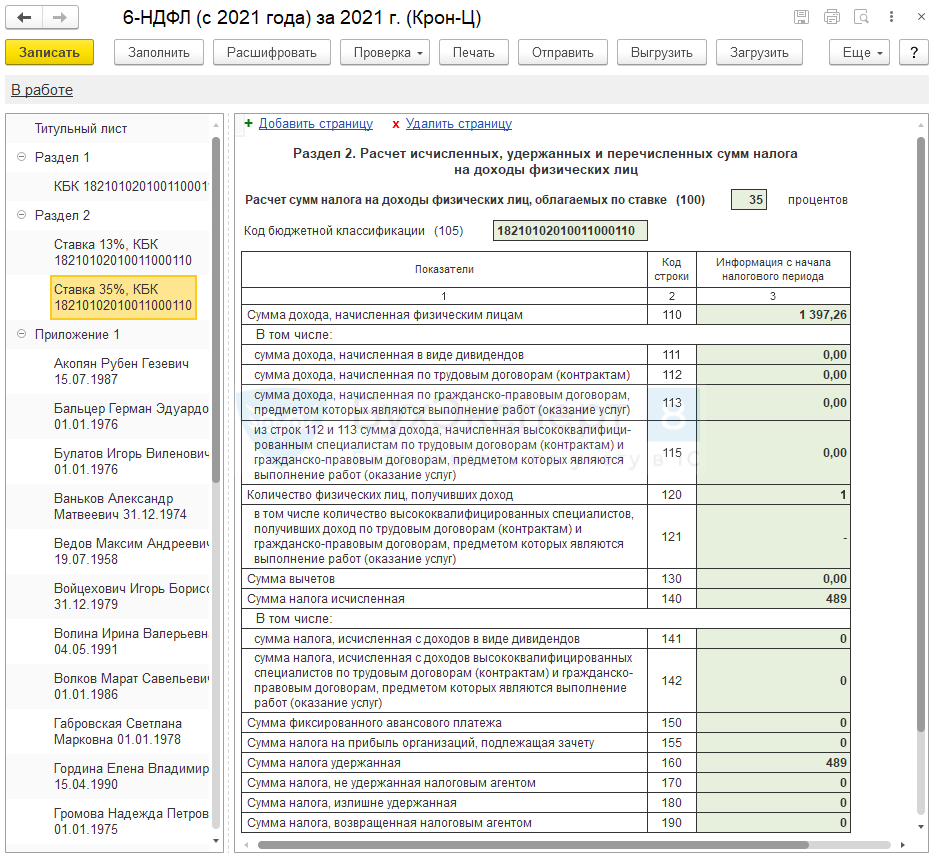

Первичный отчет 6-НДФЛ был отправлен с учетом доходов по матвыгоде и НДФЛ с нее:

- В Разделе 2 заполнена страница по ставке 35% с суммой дохода и исчисленного НДФЛ с материальной выгоды. Зарплата за декабрь 2021 года была выплачена 30.12.2021 г. Поэтому удержанный с матвыгоды НДФЛ также попал в отчет за 2021 год.

- В Приложении 1 по Никанорову Е.К. также заполнены сведения о доходах и НДФЛ по ставке 35%.

В 2022 году в связи с изменением законодательства требуется сторнировать НДФЛ с материальной выгоды и подать корректирующий 6-НДФЛ.

Основные шаги по перерасчету НДФЛ и подаче корректирующего отчета 6-НДФЛ:

- Пересчитать налог документом Перерасчет НДФЛ.

- Вернуть излишне удержанный налог работнику документом Возврат НДФЛ. Если нет возможности получить от работника заявление на возврат налога, шаг 2 пропускаем.

- Заполнить корректирующий 6-НДФЛ.

Обратите внимание, что в Письме ФНС от 28.03.2022 N БС-4-11/3695@ содержится требование о корректировке отчетов за все периоды, за которые был произведен перерасчет налога. В нашем примере доход по матвыгоде у сотрудника был зарегистрирован только в декабре 2021 года, поэтому будем подавать корректировку одного отчета – 6-НДФЛ за 2021 год.

Если же, например, сотрудники получили доход в виде матвыгоды в сентябре 2021 года, то потребуется корректировать не только годовой отчет, но и 6-НДФЛ за 9 месяцев 2021 года. При этом для отчетов внутри года стр. 110 на странице Раздела 2 по ставке 35% будет заполняться суммой дохода в виде матвыгоды. Это ошибка, очистить значение стр. 110 потребуется вручную.

Разберем шаги подробнее.

- Для перерасчета НДФЛ с матвыгоды за 2021 год достаточно ввести документ Перерасчет НДФЛ. Сумма налога с материальной выгоды будет сторнирована в нем автоматически. Перепроводить документы начисления матвыгоды в прошлых периодах перед вводом Перерасчета НДФЛ не нужно.

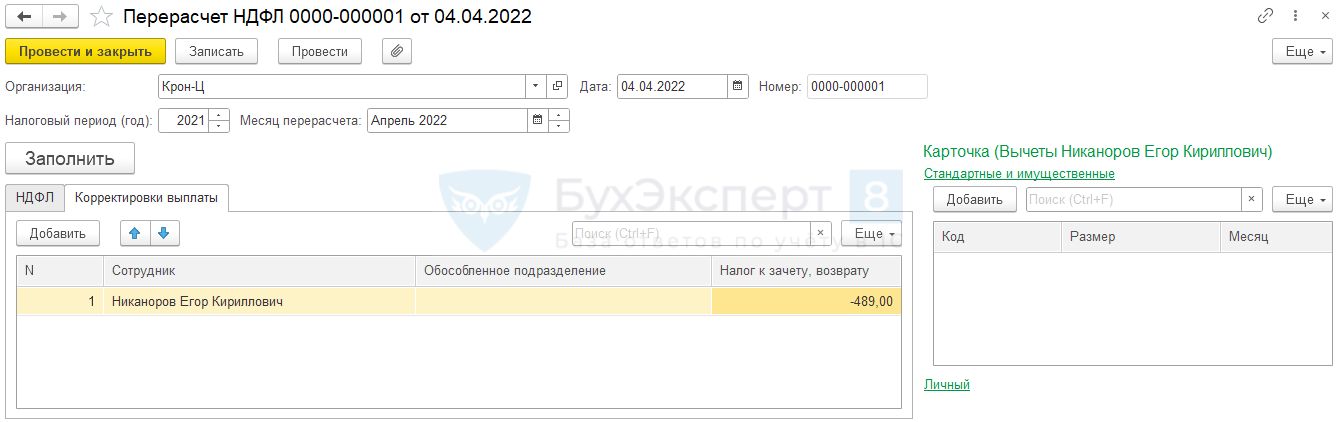

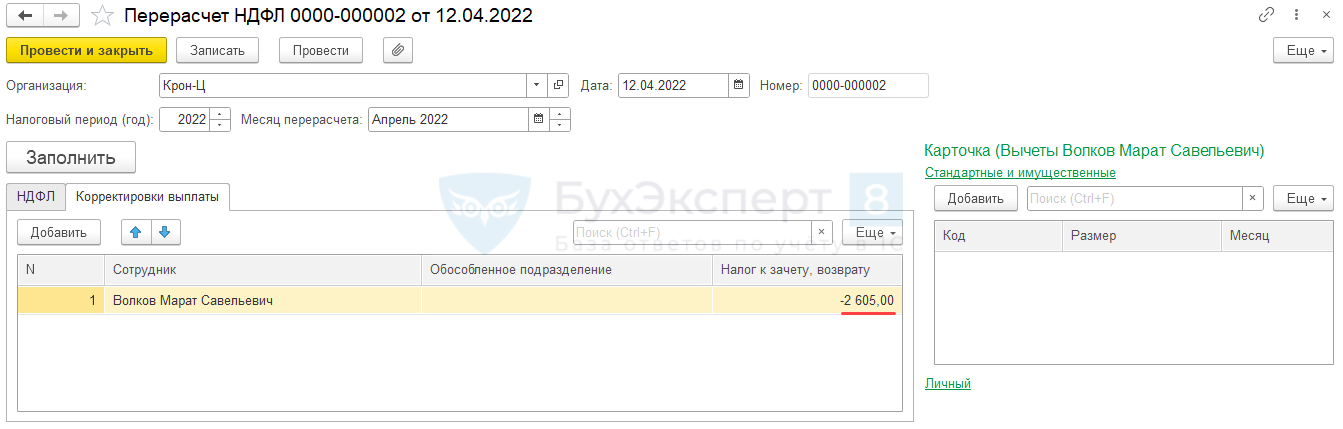

На вкладке Корректировки выплаты по сотруднику будет заполнена сумма излишне удержанного НДФЛ за 2021 год.

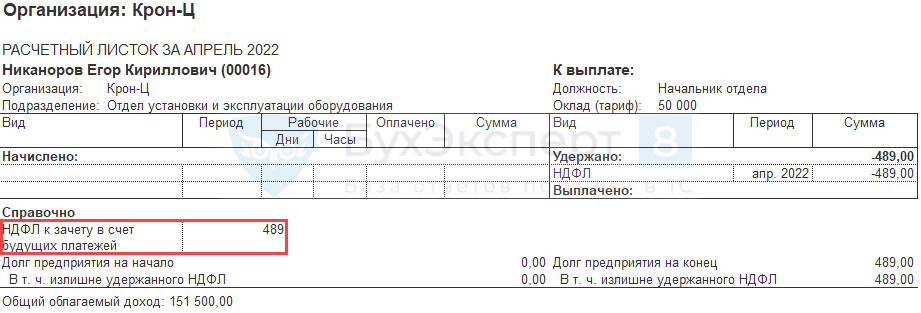

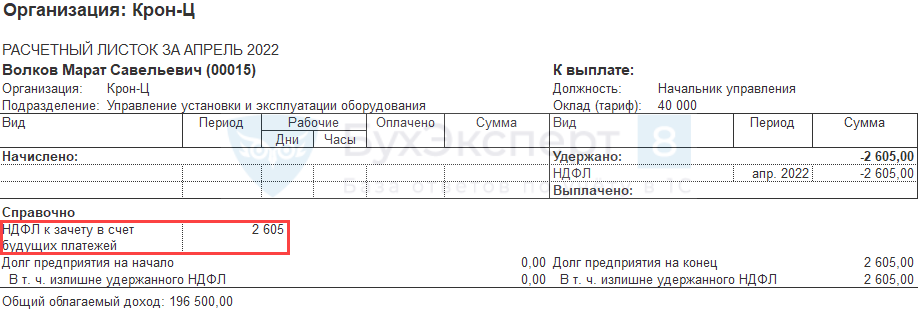

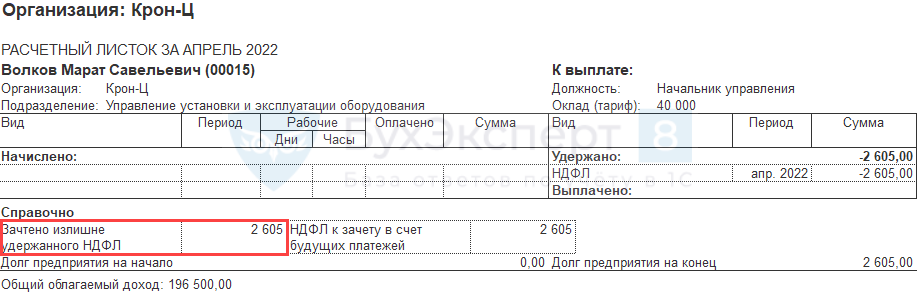

На вкладке Корректировки выплаты по сотруднику будет заполнена сумма излишне удержанного НДФЛ за 2021 год. В Расчетном листке (Зарплата – Отчеты по зарплате) излишне удержанный налог отразится в разделе Справочно, показатель НДФЛ к зачету в счет будущих платежей.

В Расчетном листке (Зарплата – Отчеты по зарплате) излишне удержанный налог отразится в разделе Справочно, показатель НДФЛ к зачету в счет будущих платежей.

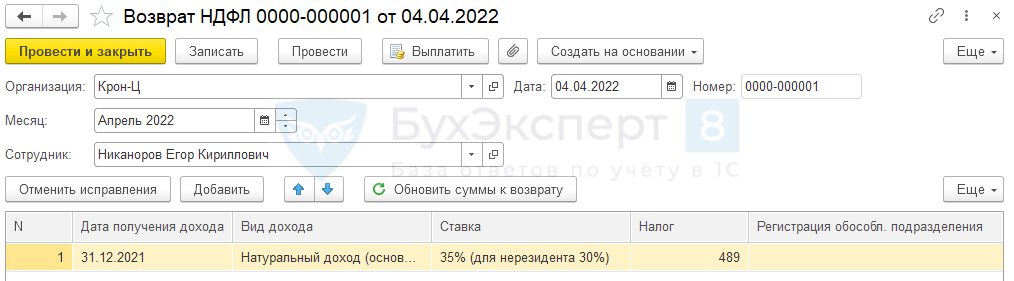

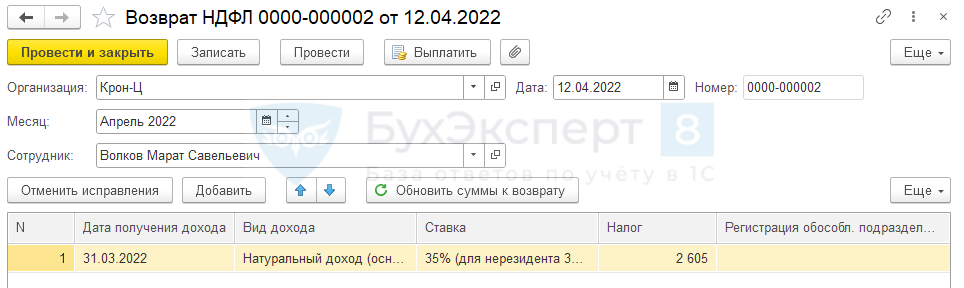

- После того как работник напишет заявление на возврат налога, зарегистрируем документ Возврат НДФЛ (Налоги и взносы – Возврат НДФЛ).

Излишне удержанный налог за прошлый год можно только вернуть работнику. Зачет НДФЛ в этом случае не предусмотрен законодательством – п. 3 ст. 226 НК РФ.

Сумма налога к возврату заполнится в документе Возврат НДФЛ автоматически.

После того, как излишне удержанный налог будет возвращен сотруднику, нужно уменьшить ближайший платеж по НДФЛ на сумму возврата налога. Чтобы зарегистрировать уплату НДФЛ в этом случае, потребуется:- Сбросить флажок перечисления налога в Ведомости.

- Отразить уплату налога документом Перечисление НДФЛ в бюджет.

Подробнее об этом – в статье Как зарегистрировать перечисление НДФЛ, если производился возврат налога сотруднику?

При этом документ Возврат НДФЛ влияет на учет перечисленного налога – НДФЛ, перечисленный по сотруднику сторнируется в привязке к платежным поручениям прошлых периодов. Затем при ближайшей уплате налога формируются движения по старым «платежкам» - Изменения в учете перечисленного НДФЛ в случае возврата налога (ЗУП 3.1.10.135, ЗУП 3.1.11). Такое поведение программы вызывает много вопросов. Чтобы его обойти, можно применить лайфхак – Как сделать, чтобы при возврате НДФЛ не изменялся перечисленный НДФЛ прошлого периода.

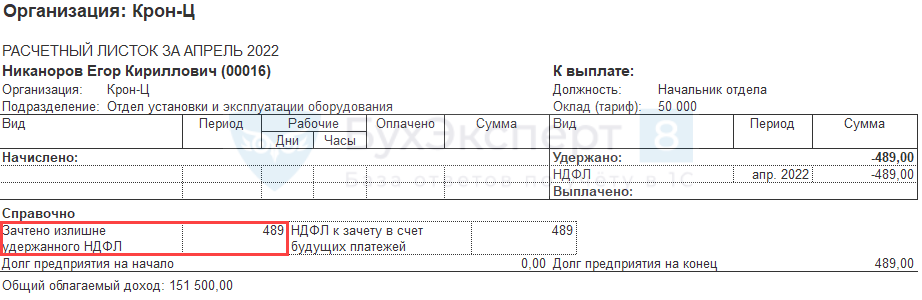

Возврат налога отразится в Расчетном листке сотрудника в разделе Справочно, показатель Зачтено излишне удержанного НДФЛ.

- Заполним корректирующий отчет 6-НДФЛ за 2021 год.

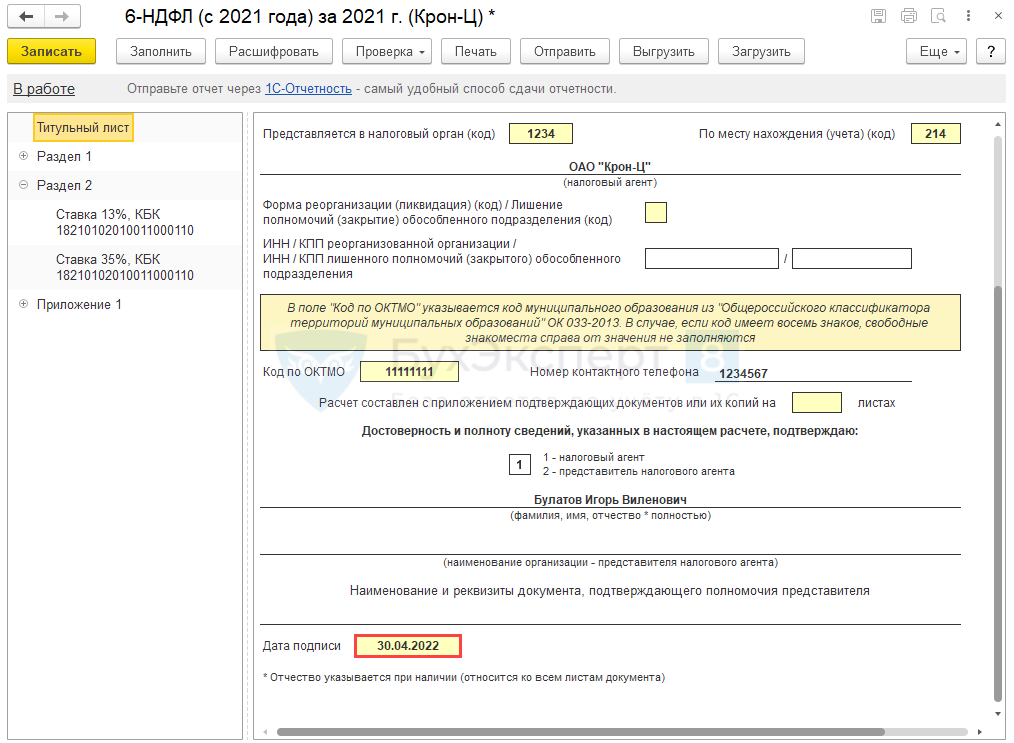

Движения документов Перерасчет НДФЛ и Возврат НДФЛ учитываются в ЗУП 3.1 на последний день месяца, в котором зарегистрирован документ. Поэтому для корректного заполнения корректировки 6-НДФЛ потребуется указать на титульном листе Дату подписи отчета не ранее, чем конец месяца, в котором пересчитали и вернули налог.

Например, если документы Перерасчет НДФЛ и Возврат НДФЛ зарегистрированы в апреле 2022 г., Дата подписи на титульном листе 6-НДФЛ должна быть не ранее 30.04.2022 г.

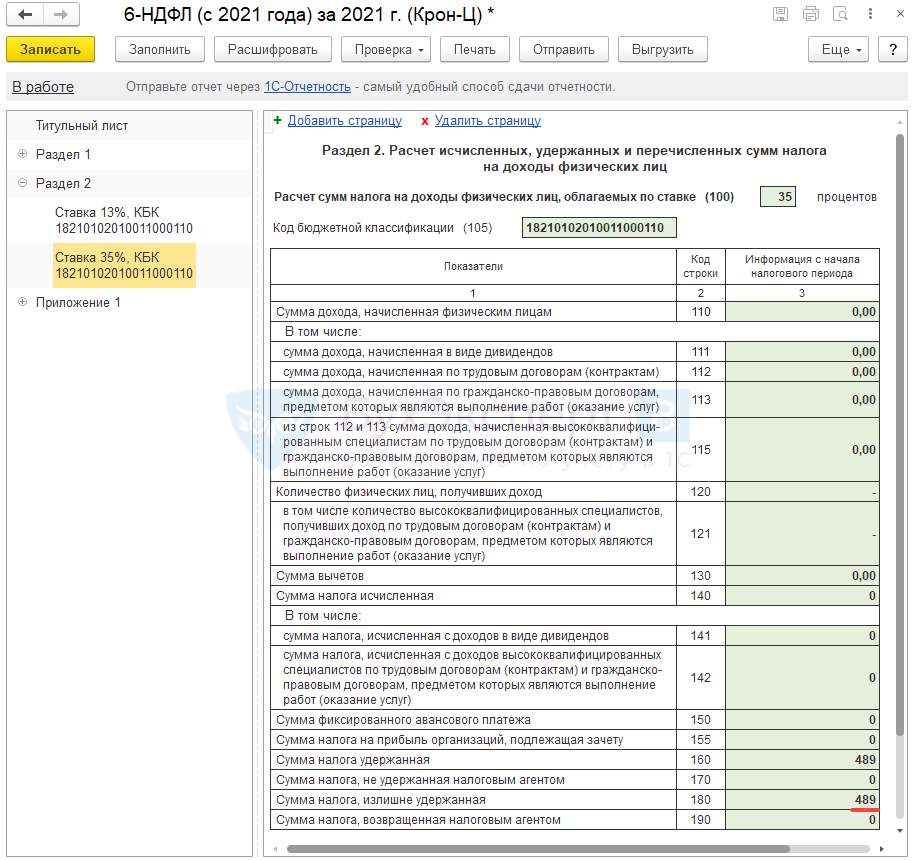

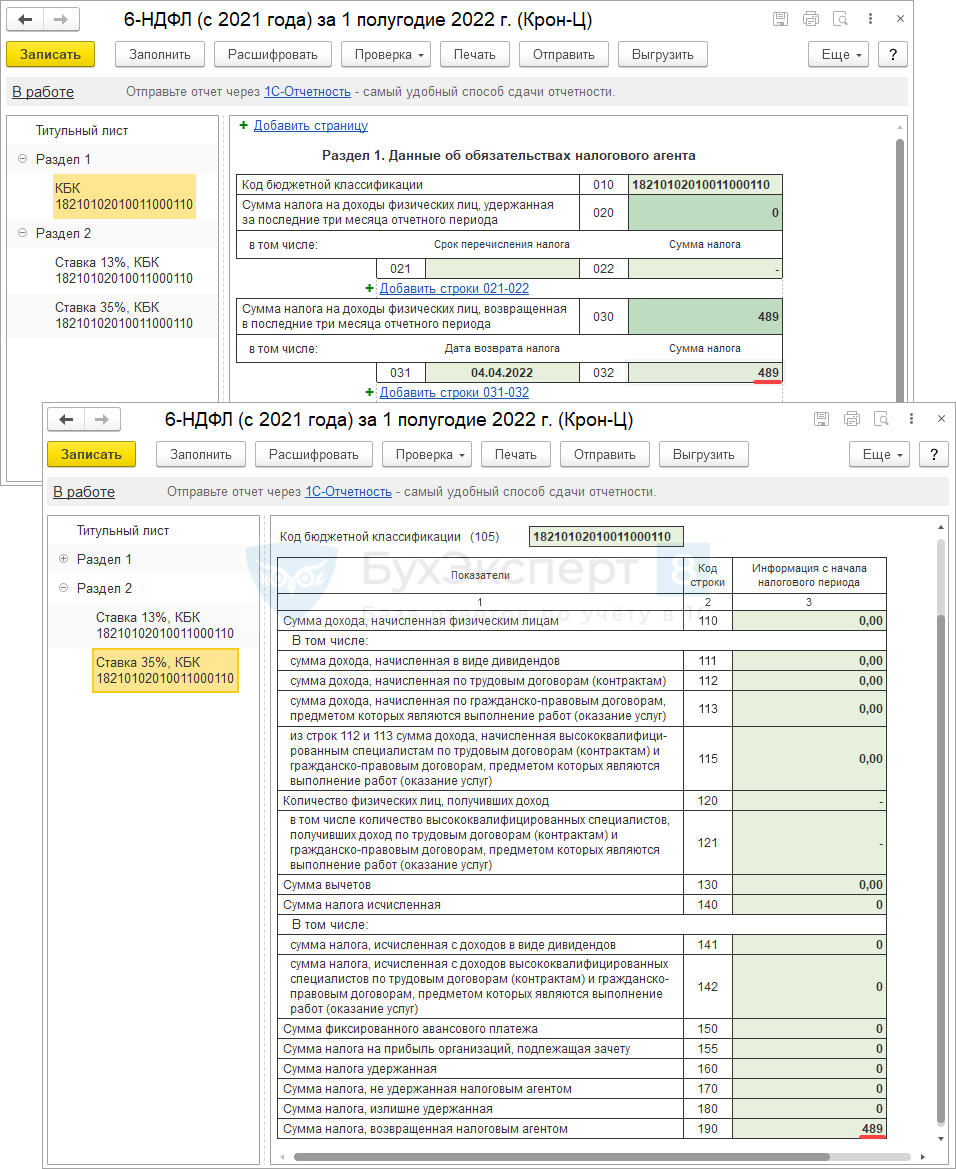

Как будет выглядеть заполнение корректирующего отчета 6-НДФЛ после перерасчета НДФЛ с материальной выгоды и его возврата сотруднику:

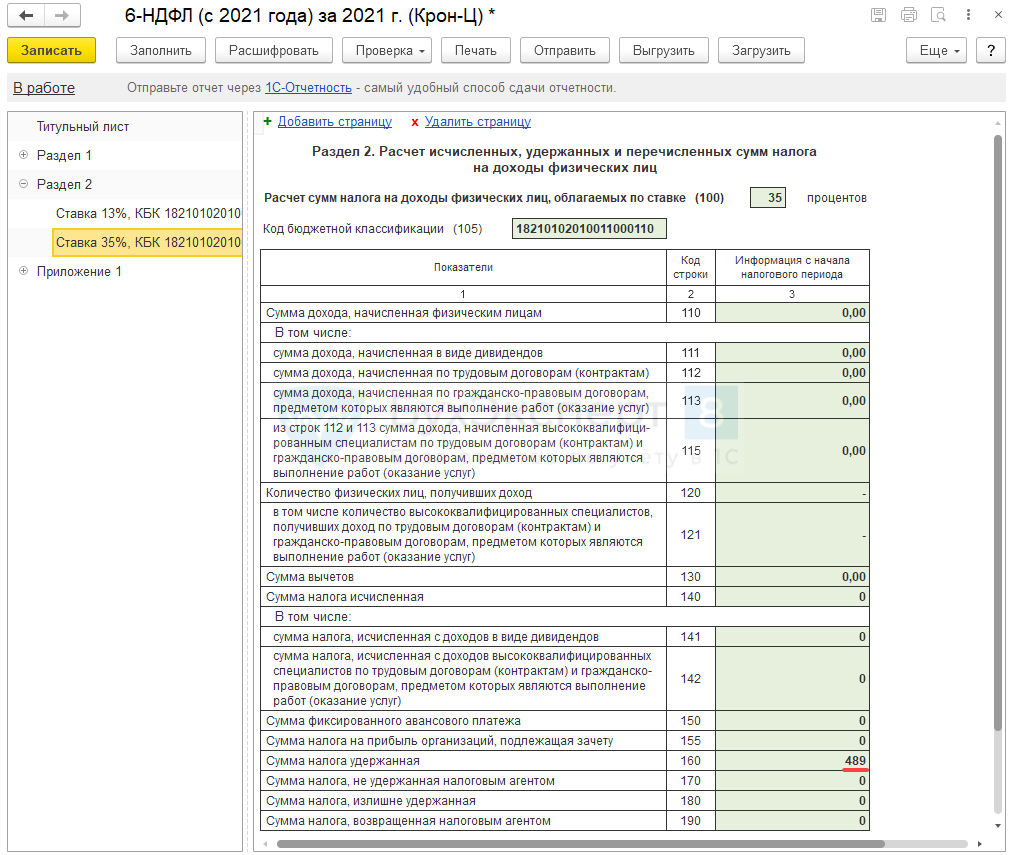

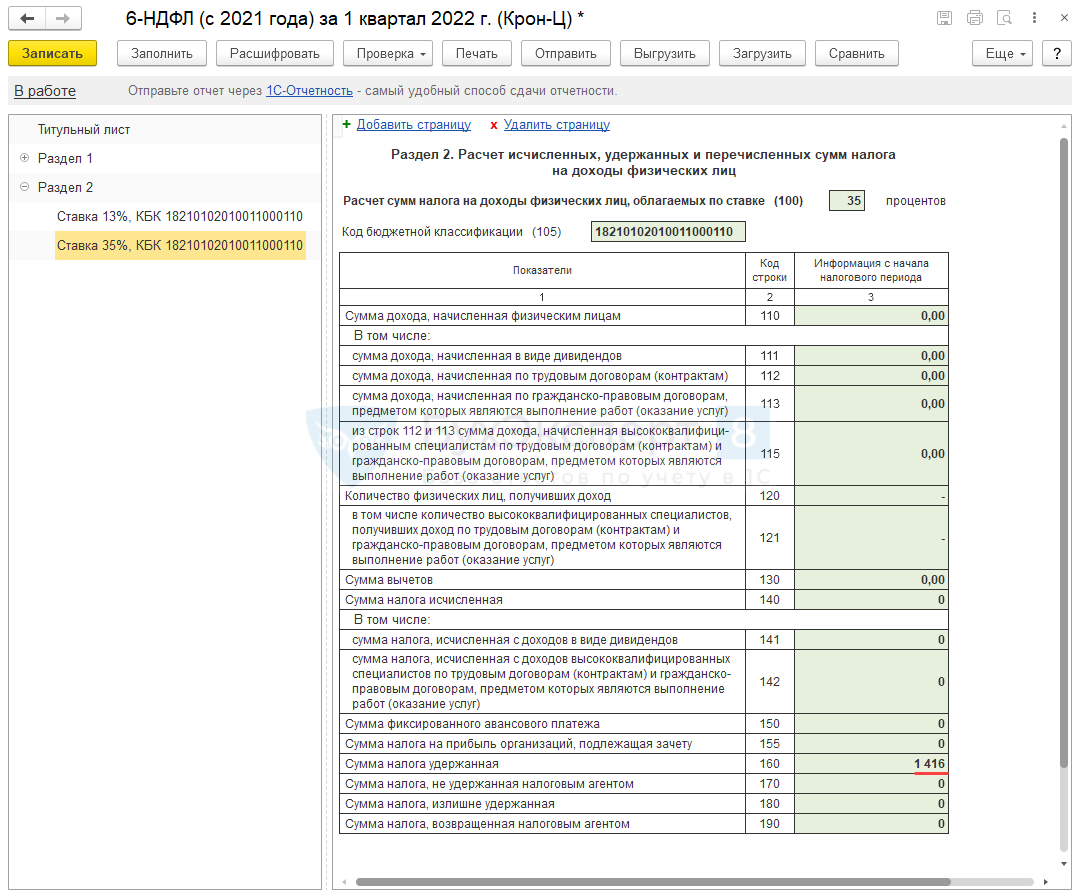

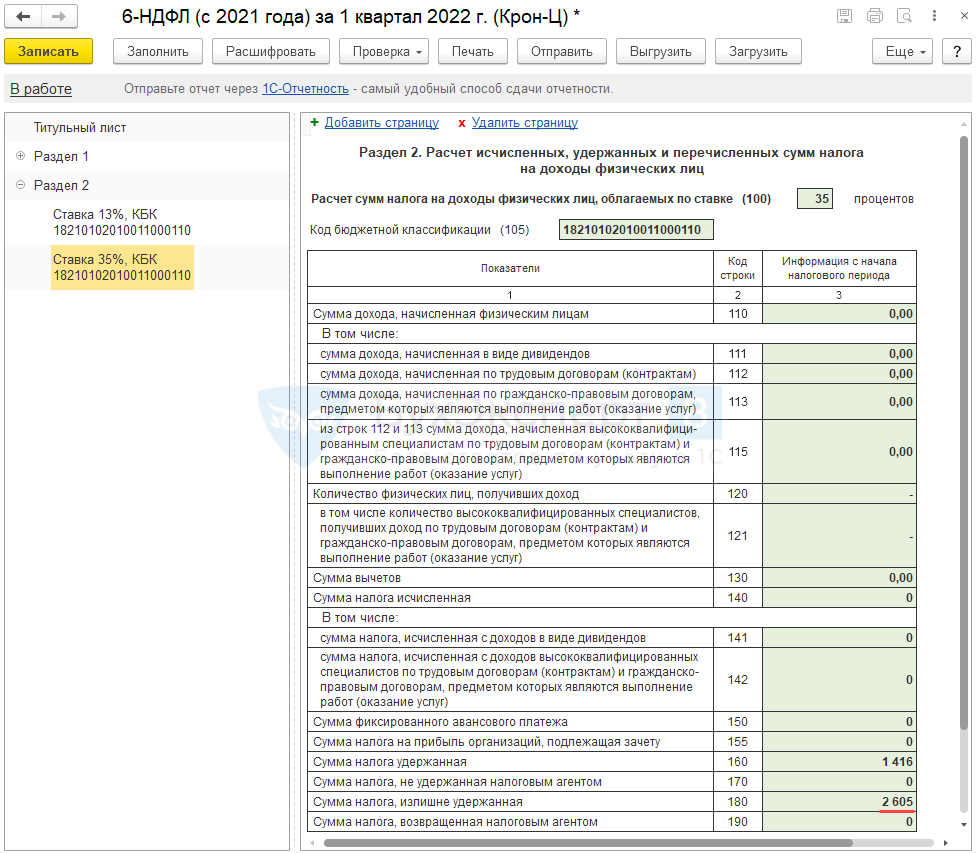

- В Раздел 2 на странице для ставки 35% попадет только сумма удержанного с сотрудника НДФЛ – это не ошибка. Фактически налог с матвыгоды был удержан в 2021 году, а стр. 160 заполняется по дате удержания.

Стр. 180 Раздела 2 для ставки 35% не заполнится, если излишне удержанный налог возвращен работнику. По заполнению этого показателя отсутствуют разъяснения, как правильно определять остаток излишне удержанного налога: на дату подачи отчета или на конец налогового периода.

В ЗУП 3.1 для заполнения стр. 180 анализируется остаток излишне удержанного налога на Дату подписи отчета. Т.к. на дату заполнения корректирующего 6-НДФЛ излишне удержанный налог уже возвращен работнику, в стр. 180 он не попадает. Если не согласны с таким заполнением стр. 180, ее значение потребуется корректировать вручную.

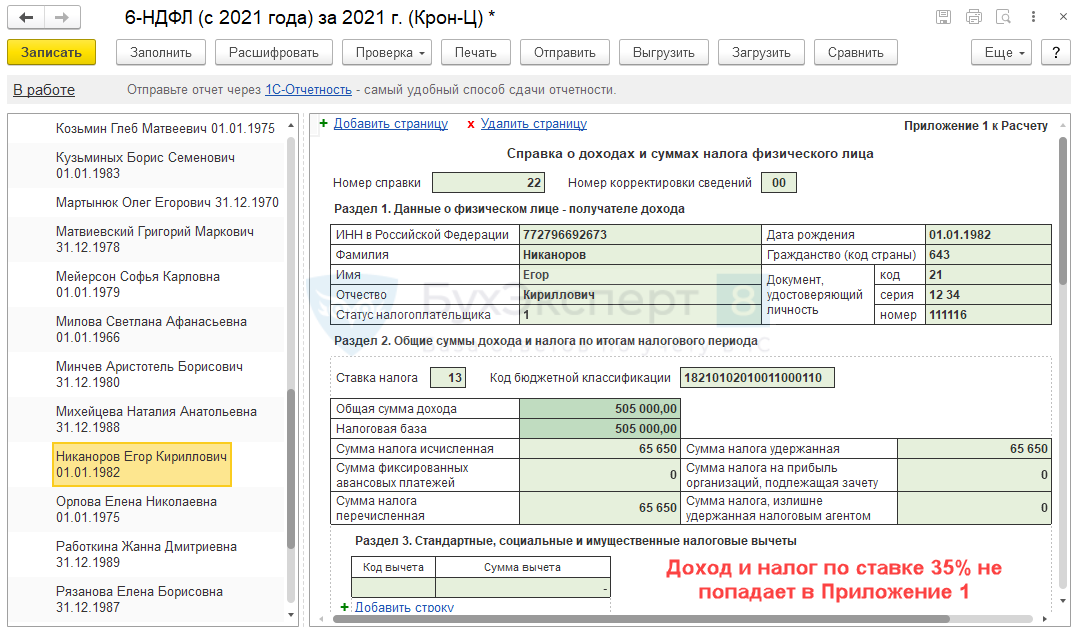

- В Приложение 1 доход и налог по ставке 35% не будут попадать.

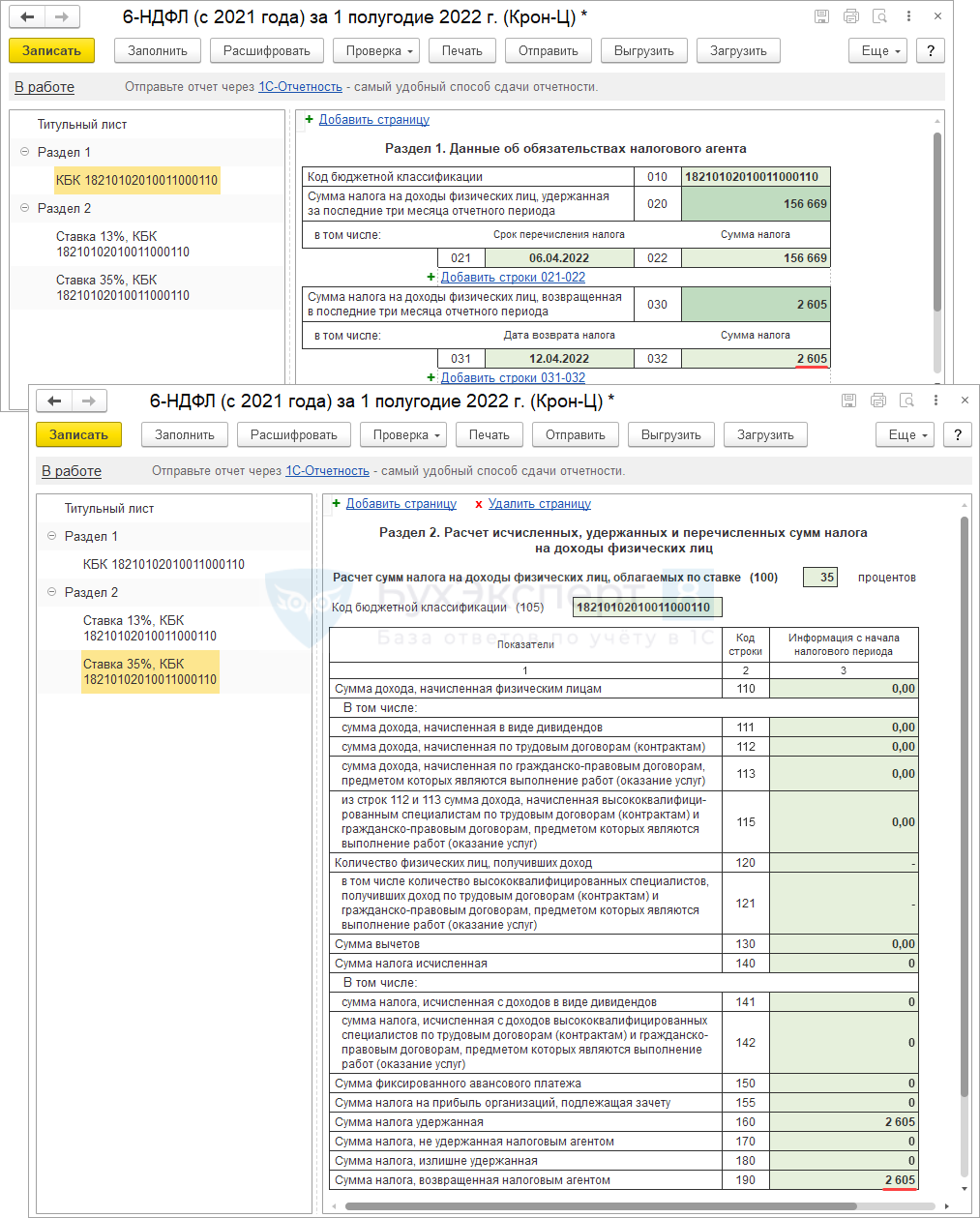

Возврат налога отразится в отчетности за тот период, когда излишне удержанный НДФЛ вернули работнику. Например, если возврат налога был выполнен в апреле 2022, он попадет в Разделы 1 и 2 отчета 6-НДФЛ за 1 полугодие 2022 года.

Обратите внимание, что в ЗУП 3.1 есть ошибка по заполнению даты возврата налога в Разделе 1 6-НДФЛ – Вывод ошибочной даты возврата НДФЛ в разделе 1 отчета 6-НДФЛ (с 2021 года) в ЗУП 3. Корректировать дату возврата потребуется вручную.

Если сотрудник уволен и нет возможности получить от него заявление на возврат налога, тогда корректирующий 6-НДФЛ будет заполнен по-другому:

- В стр. 180 Раздела 2 для ставки 35% попадет сумма излишне удержанного НДФЛ с матвыгоды.

- В Приложение 1 также должна попадать сумма удержанного налога с материальной выгоды. Однако при автоматическом заполнении отчета сведения для ставки 35% в Приложение 1 не будут заполнены. Добавим сведения вручную по ссылке Добавить сведения по ставке налога и КБК. Заполним налоговую ставку, КБК и суммы в строках по удержанному и излишне удержанному НДФЛ.

ФНС не принимает отчеты 6-НДФЛ с Приложениями 1, в которых не заполнено ни одной строки с доходом. Поэтому чтобы отчет прошел проверку на стороне ФНС, потребуется в таблице доходов добавить строку с доходами за 1 месяц. Нужно указать номер месяца, код дохода 2610, а сумму дохода оставить нулевой.

Пример 3. Перерасчет НДФЛ с матвыгоды за 2022 год

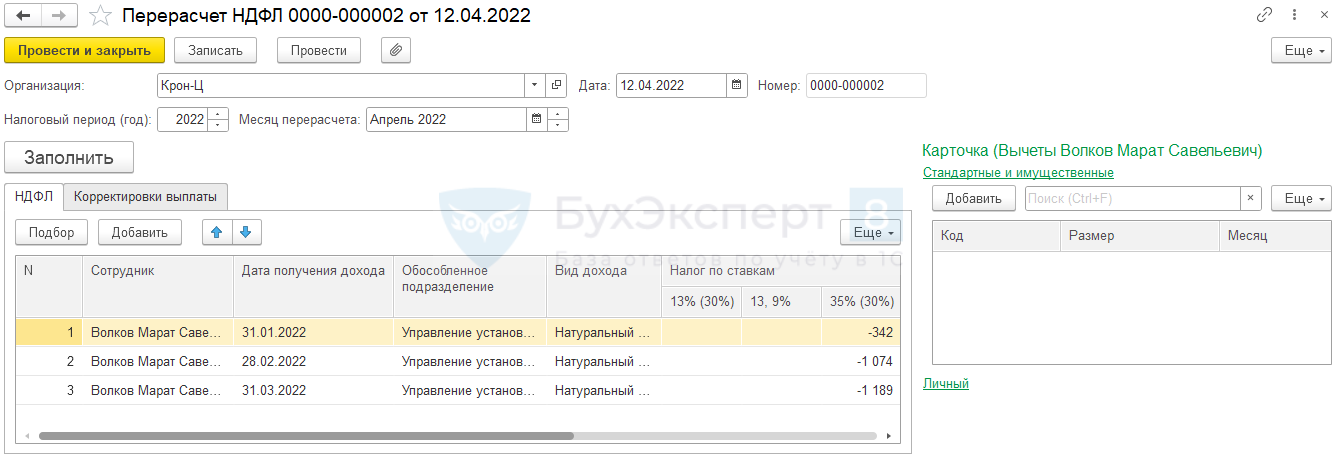

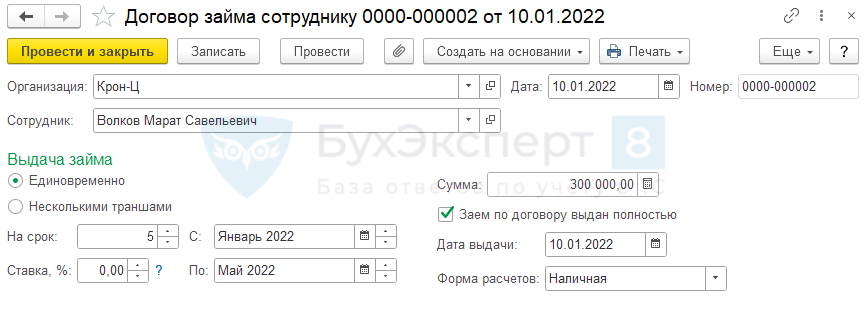

Сотруднику Волкову М.С. 10.01.2022 г. был выдан беспроцентный заем в размере 300 000 руб.

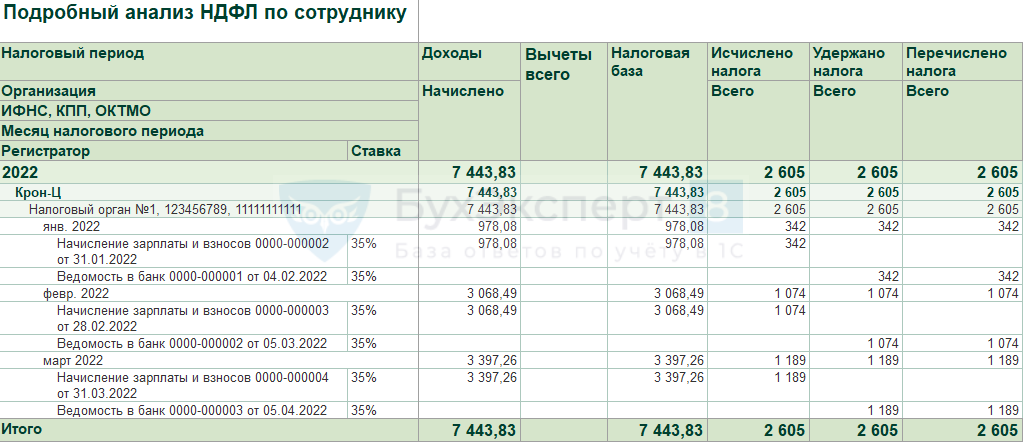

В январе – марте 2022 года Волкову М.С. был начислен доход в виде материальной выгоды и исчислен НДФЛ с матвыгоды:

- Январь – доход 978,08 руб., налог 342 руб.

- Февраль – доход 3 068,49 руб., налог 1 074 руб.

- Март – доход 3 397,26 руб., налог 1 189 руб.

- Итого за 1 квартал 2022 года – доход 7 443,83 руб., налог 2 605 руб.

В связи с изменением законодательства требуется сторнировать НДФЛ с материальной выгоды и подать 6-НДФЛ за 1 квартал 2022 года без учета доходов в виде матвыгоды и НДФЛ с нее.

Решение будет включать 3 шага:

- Перерасчет налога документом Перерасчет НДФЛ.

- Возврат излишне удержанного налога сотруднику документом Возврат НДФЛ.

- Заполнение 6-НДФЛ за 1 квартал 2022 года. В отчете потребуется указать временно признак корректировки и дату подписи 30.04.2022 г. – только в этом случае пересчет и возврат налога будут учтены в 6-НДФЛ.

Разберем шаги подробнее.

- Пересчитаем НДФЛ с начала года документом Перерасчет НДФЛ. По кнопке Заполнить налог с материальной выгоды по Волкову М.С. будет сторнирован автоматически.

Несмотря на то, что пересчитываем налог в пределах 2022 года, вводить документ Перерасчет НДФЛ обязательно. При очередном расчете зарплаты НДФЛ по ставке 35% не пересчитается за предыдущие месяцы.

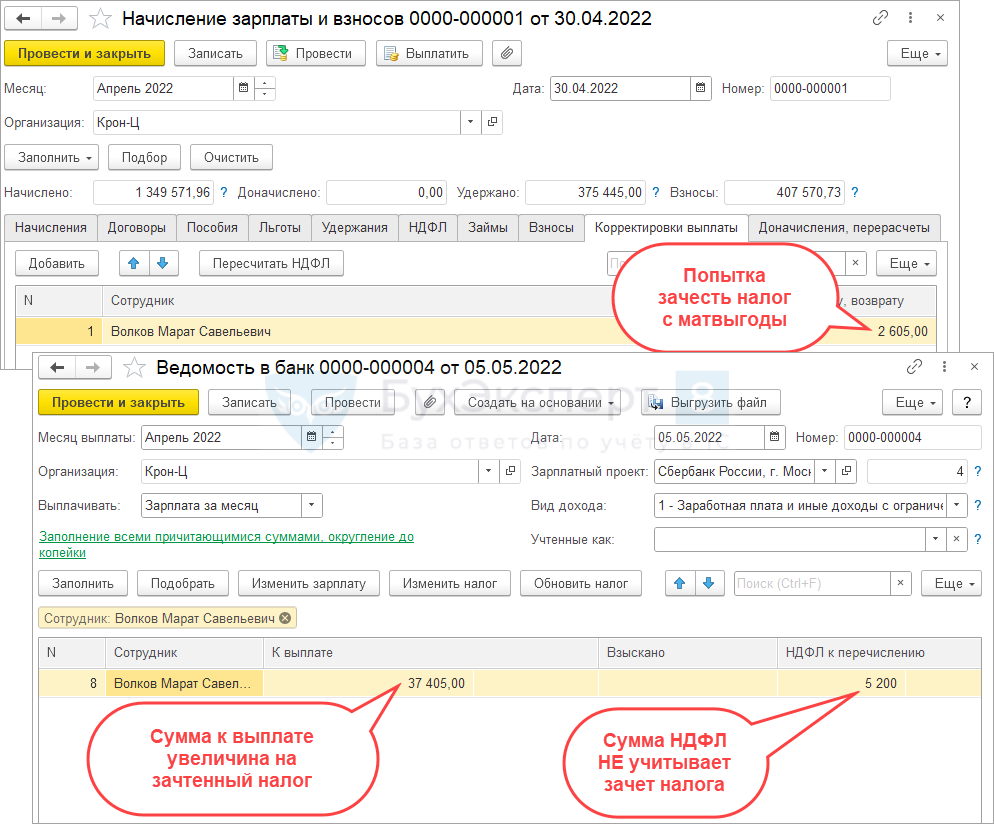

На вкладке Корректировки выплаты будет заполнена итоговая сумма излишне удержанного с сотрудника НДФЛ.

На вкладке Корректировки выплаты будет заполнена итоговая сумма излишне удержанного с сотрудника НДФЛ. Излишне удержанный налог отразится в Расчетном листке в разделе Справочно, показатель НДФЛ к зачету в счет будущих платежей.

Излишне удержанный налог отразится в Расчетном листке в разделе Справочно, показатель НДФЛ к зачету в счет будущих платежей.

- После того, как работник напишет заявление на возврат налога, зарегистрируем Возврат НДФЛ.

Несмотря на то, что излишне удержанный налог образовался за текущий 2022 год, зачесть его в счет НДФЛ с очередной зарплаты не получится. Для НДФЛ с матвыгоды и налога с зарплаты предусмотрены разные налоговые ставки. Если пытаться зачесть НДФЛ с материальной выгоды в счет налога с зарплаты, проявятся 2 проблемы:- Раздел 2 6-НДФЛ заполняется в разрезе ставок. Уменьшить удержанный налог по ставке 35% за счет ставки 13% (15%) не получится.

- ЗУП 3.1 не сумеет «схлопнуть» НДФЛ по разным ставкам в Ведомости. Если не возвращать налог сотруднику и ждать очередного расчета зарплаты, программа попытается зачесть НДФЛ в документе Начисление зарплаты и взносов. По сотруднику появится сумма зачтенного налога на вкладке Корректировки выплаты. При этом Ведомость будет заполнена неверно: сумма к выплате увеличится на сумму зачтенного налога, а Налог к перечислению уменьшен не будет.

Чтобы избежать подобной ошибки, потребуется зарегистрировать Возврат НДФЛ до начисления зарплаты за месяц, в котором пересчитали НДФЛ с матвыгоды. Если сотрудник не предоставил заявление на возврат НДФЛ, тогда при расчете зарплаты потребуется вручную очистить строку по сотруднику на вкладке Корректировки выплаты.

Чтобы избежать подобной ошибки, потребуется зарегистрировать Возврат НДФЛ до начисления зарплаты за месяц, в котором пересчитали НДФЛ с матвыгоды. Если сотрудник не предоставил заявление на возврат НДФЛ, тогда при расчете зарплаты потребуется вручную очистить строку по сотруднику на вкладке Корректировки выплаты.

В документе Возврат НДФЛ сумма налога к возврату заполнится по Волкову М.С. автоматически.

После того, как излишне удержанный налог будет возвращен сотруднику, нужно уменьшить ближайший платеж по НДФЛ на сумму возврата налога. Чтобы зарегистрировать уплату НДФЛ в этом случае, потребуется: - Сбросить флажок перечисления налога в Ведомости.

- Отразить уплату налога документом Перечисление НДФЛ в бюджет.

Подробнее об этом – в статье Как зарегистрировать перечисление НДФЛ, если производился возврат налога сотруднику?

При этом документ Возврат НДФЛ влияет на учет перечисленного налога – НДФЛ, перечисленный по сотруднику сторнируется в привязке к платежным поручениям прошлых периодов. Затем при ближайшей уплате налога формируются движения по старым «платежкам» - Изменения в учете перечисленного НДФЛ в случае возврата налога (ЗУП 3.1.10.135, ЗУП 3.1.11). Такое поведение программы вызывает много вопросов. Чтобы его обойти, можно применить лайфхак, описанный в статье Как сделать, чтобы при возврате НДФЛ не изменялся перечисленный НДФЛ прошлого периода.

Возврат налога отразится в Расчетном листке сотрудника в разделе Справочно, показатель Зачтено излишне удержанного НДФЛ.

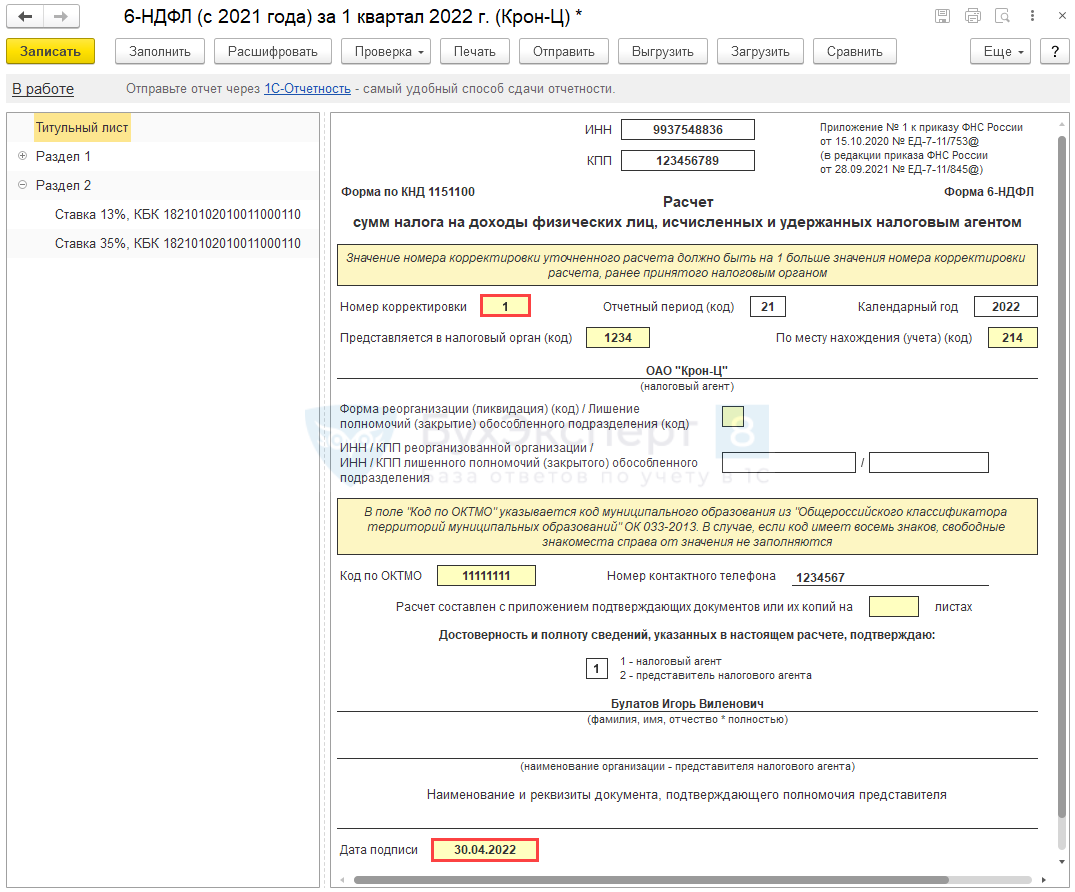

- Заполним 6-НДФЛ за 1 квартал 2022 г.

Чтобы в отчете было учтено сторнирование НДФЛ и не заполнялась сумма излишне удержанного налога в стр. 180 Раздела 2, потребуется:

- Временно указать Номер корректировки 1 на Титульном листе.

- Дату подписи отчета указать 30.04.2022 г. или позднее.

После заполнения и сохранения отчета, нужно вернуть Номер корректировки 0 и указать текущую Дату подписи.

В Разделе 2 6-НДФЛ за 1 квартал 2022 на странице для ставки 35% заполнится только сумма удержанного НДФЛ с матвыгоды в стр. 160. Это не ошибка, фактически налог с материальной выгоды за январь-февраль был удержан в 1 квартале.

Возврат налога отразится в отчетности за тот период, когда излишне удержанный НДФЛ вернули работнику. Возврат налога Волкову М.С. был выполнен в апреле 2022, поэтому он попадет в Разделы 1 и 2 отчета 6-НДФЛ за 1 полугодие 2022 года.

Обратите внимание, что в ЗУП 3.1 есть ошибка по заполнению даты возврата налога в Разделе 1 6-НДФЛ – Вывод ошибочной даты возврата НДФЛ в разделе 1 отчета 6-НДФЛ (с 2021 года) в ЗУП 3. Корректировать дату возврата потребуется вручную.

Если вернуть излишне удержанный НДФЛ работнику нет возможности, то в 6-НДФЛ за 1 квартал будет заполнена стр. 180 на сумму излишне удержанного НДФЛ.

Обратите внимание, что в стр. 180 попадет в том числе и НДФЛ с матвыгоды за март, если он был удержан в апреле. При этом в стр. 160 он не учитывается, т.к. удержание налога зарегистрировано в апреле. Это весьма спорное заполнение отчета, поэтому может потребоваться ручная корректировка стр. 180.

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Я только одного не пойму, а если излишне удержанный налог возник в декабре (например 2021 года), разве можно сделать возврат сотруднику, а на эти суммы уменьшить общий платеж за 2022 год ? В правилах написано, что переходящий налог мы возвратить можем, но уменьшить платежи текущего года нет ?

Из публикации не понятно, если сделать перерасчет НДФЛ за 2021 год, а сотрудник не написал заявления , те нет документа ВОЗВРАТ НДФЛ , то суммы зависнут в регистрах НДФЛи перечисление НДФЛ в бюджет будет заполнено некорректно. Покажите как заполнится перечисление НДФЛ в бюджет

Здравствуйте!

«Я только одного не пойму, а если излишне удержанный налог возник в декабре (например 2021 года), разве можно сделать возврат сотруднику, а на эти суммы уменьшить общий платеж за 2022 год ? В правилах написано, что переходящий налог мы возвратить можем, но уменьшить платежи текущего года нет ?»

Да, платеж в бюджет за 2022 год мы можем уменьшить на сумму возвратов за 2021 год. Можете привести нормативку, где написано обратное? Вот зачесть налог 2021 года в 2022 для сотрудника мы не можем (именно провести зачет налога, не возврат) — об этом написано в ст. 226 НК РФ.

«Из публикации не понятно, если сделать перерасчет НДФЛ за 2021 год, а сотрудник не написал заявления , те нет документа ВОЗВРАТ НДФЛ , то суммы зависнут в регистрах НДФЛи перечисление НДФЛ в бюджет будет заполнено некорректно. Покажите как заполнится перечисление НДФЛ в бюджет»

Если возврат НДФЛ не оформляли, то удержанный и перечисленный налог уменьшать не нужно. Тогда каких-либо особенностей при отражении очередного платежа по НДФЛ не будет.

И подскажите почему 6-ндфл формируется за 1 полугодие 2022 года на рисунках, а не первое полугодие 2021.

Возврат налога был произведен в Апреле 2022 г.

Покажите, пожалуйста, как будет выглядеть справка о доходах за 2022г, по ставкам 13 и 35%, если за 2021 г мат.выгоду пересчитали и вернули сотруднику в апреле 2022г

Здравствуйте!

В 2-НДФЛ вкладка с 35% будет нулевой

Понятно. А по ставке 13% в строках исчислено, удержано? Например, сумма дохода за 2022 составит 100 000р, НДФЛ исчислено -13 000р, НДФЛ удержано — 13 000р. А если возвращали в апреле НДФЛ за мат.выгоду 2021г — 10 000р. , то в справке за 2022г НДФЛ исчислено/удерджано — 3000р? Покажите, пожалуйста, на примере

Здравствуйте!

НДФЛ по ставке 13% за 2022 г. не изменится. Он как был 13000 руб., так и останется.

Мы дополнили статью.

Если у вас останутся вопросы, то задайте их в ЛИЧНОМ КАБИНЕТЕ.

Ответьте, пожалуйста

Но, если мы вернем в 2022 году налог за 2021 год, при перечислении ндфл в бюджет мы должны уменьшить сумму на сумму этого налога, что приведет к тому что в регистре налогового учета по сотрудникам встанут левые суммы мы исчислили-удержали одну сумму * к перечислению встанет сумма меньше?

Здравствуйте!

Т.к. уменьшается исчисленная и удержанная сумма (после возврата НДФЛ), то уменьшаем и перечисляемую сумму на сумму возврата НДФЛ

я не совсем понимаю. Делаю перерасчет ндфл за 2021г в апреле 2022. Программа во вкладке «НДФЛ» пересчитывает суммы и во вкладке «корректировки выплаты» минусует итоговые суммы. Далее делаю возврат НДФЛ. Но программа засчитывает эту сумму в счет ндфл в апреле. Правильно ли это? Мы же просто возвращаем НДФЛ сумму сотруднику прошлого периода, а текущий ндфл начисляется, как положено? Нужно в перессчете НДФЛ убрать корректировки выплаты?

Олеся, спасибо, каким документом Вы возвратили НДФЛ за 2021 год сотруднику, подскажите, пожалуйста?

Здравствуйте!

Возврат регистрируется документом «Возврат НДФЛ» (это указано в статье). Далее возвращаемая сумма попадает в Ведомость в колонку «К выплате», чтобы быть выплаченной сотруднику

Спасибо, в ведомости к выплате эта сумма (НДФЛ за 2021) не попадает. Кнопкой заполнить тоже ничего не происходит.

Необходимо последовательно регистрировать документы, при этом чтобы последующие документы не были проведены.

Вначале «Перерасчет НДФЛ» с заполненной вкладкой «Корректировка выплаты», затем «Возврат НДФЛ» и потом уже «Начисление зарплаты и взносов» без заполнение вкладки «Корректировка к выплате» и «Ведомость.

Если все равно останутся вопросы, то задайте вопрос в ЛИЧНОМ КАБИНЕТЕ.

Здравствуйте!

В Ведомости этот минус превратится в плюс и увеличит сумму «К выплате», чтобы возвращенная сумма НДФЛ была выплачена сотруднику.

Если у вас останутся вопросы, то задайте их в ЛИЧНОМ КАБИНЕТЕ.

Как отразится в расчетном листке за март и апрель 2022г. такая корректировка?

Здравствуйте!

Мы дополнили статью, можно посмотреть пример за 2022 год.

Сумма перерасчета попадет в «Расчетный листок» с минусом и увеличит в Ведомости сумму «К выплате».

Если останутся вопросы, то задайте их в ЛИЧНОМ КАБИНЕТЕ.

Добрый день! Справку 2-НДФЛ такую, как вы в последнем пункте предложили, исправленная вручную, ФНС не принимает. По формату нельзя отправлять справку с указанием ставки, но без указания дохода, приемник ФНС не пропускает такую ошибку.

Здравствуйте!

Спасибо за обратную связь, сегодня опубликуем изменения в статье и как раз добавим предупреждение об этом. Формально мы не можем не показать излишне удержанный НДФЛ в Приложении 1, ведь с сотрудника реально удержали больше и если он захочет вернуть налог через ИФНС он не сможет этого сделать.

Но как обойти проверку на стороне ФНС в этом случае, лучше уточнить уже непосредственно у специалистов Вашей ИФНС. Если удастся получить от них рекомендации, как заполнить Приложение 1 к 6-НДФЛ, если сотрудник уволен и нет возможность оформить возврат налога, поделитесь с нами этой информацией, пожалуйста!

Проверку ФНС можно обойти, если указать в Приложении 1 к 6-НДФЛ в сведениях о доходах по ставке 35% указать месяц, код дохода по мат. выгоде и сумму дохода «0». Это является ошибкой, но не критичной, с такой ошибкой отчет отправляется. Но в налоговой по этому поводу усомнилась специалист, сказала, что такой отчет они примут, но не желательно все-таки так делать). У меня сотрудников уволенных нет, которые получали мат. выгоду. Я проконсультировалась в налоговой, как подать справку корректировочную, если сотрудник еще работает, сказали что после возврата излишне удержанного НДФЛ за 2021 год необходимо подать корректировку за 2021, где полностью убрать сведения по ставке 35%. Но если вы хотите отправить корректировку до возврата сотруднику, то необходимо как раз таки указывать суммы удержанного, перечисленного и излишне удержанного, как Вы и пишите, а после возврата отправлять еще одну корректировку с уже пустыми данными по ставке 35%.

Супер, спасибо! Сейчас дополним про указание месяца с нулевым доходом)

По поводу работающих сотрудников, то мнение ФНС понятно. В принципе да, проще дождаться, пока вернем налог и только потом подавать корректировку, чтобы не подавать ее 2 раза. А такие «танцы с бубнами» про излишне удержанный НДФЛ по ставке 35% есть смысл проводить, когда мы знаем, что этого сотрудника уже не разыщем и вернуть налог ему не сможем

У нас в течении всего 2021года была мат.выгода и исчислялся НДФЛ. Сделала пересчет, вернула НДФЛ сотрудникам (в т.ч. и уволенному) в апреле. Специалист в налоговой сказала подать корректировки за 1кв, полугодие, 9мес и год, просто полностью убрав из раздела 2 и в справках в приложения 1 ставку 35%. Не нужно в корректировочных отчетах заполнять строку 160. И в отчете за полугодие 2022 не нужно отражать ни в 1 разделе стр.021-022, 031-032, ни в разделе 2 стр 190. Просто меньше заплатить в бюджет налога на сумму возвращённого сотрудникам. Ссылалась на письмо от 28 марта 2022 г. N БС-4-11/3695@., что там было бы прописано, в каких строках и что отражать в корректировочных отчетах. Вот так, в смятении.

Позволю себе все же не согласиться со специалистом ФНС. В письме ФНС от 28 марта 2022 г. N БС-4-11/3695@ не содержится конкретных указаний по заполнению отдельных строк 6-НДФЛ. Там прописан общий порядок действий: налог пересчитываем, возвращаем работникам, подаем корректировку 6-НДФЛ.

К тому же в письме четко прописано, что налог мы именно возвращаем, а порядком заполнения 6-НДФЛ предусмотрено операцию возврата отражать в стр. 031-032 Раздела 1 и стр. 190 Раздела 2. При этом стр. 160 в отчетах прошлых периодов не уменьшается. Более того, если мы уменьшим удержанный налог в разделах 1-2 отчета 6-НДФЛ за 2021 год и не покажем возврат налога в текущем году, при сверке с карточкой расчетов с бюджетом налоговая зафиксирует переплату по НДФЛ в 2021 году, а в 2022 — недоимку.

Я тоже считаю Ваш вариант более корректным. Еще один вопрос. 2 раздел заполняется нарастающим итогом. В нашем случае стр.190 заполнится в отчете за полугодие. А она будет дублироваться в отчетах за 9 мес и год?

Да, все верно! Стр. 190 Раздела 2 заполняется нарастающим итогом, поэтому в отчетах за 9 мес 2022 и годовом за 2022 год возврат будет попадать в стр. 190.

А вот Раздел 1 заполняется за последние 3 мес отчетного периода. Поэтому в стр. 030-032 апрельский возврат НДФЛ не будет попадать в отчеты за 9 мес и годовой

Добрый день! Если все-таки создать Изменение условий договора займа сотруднику и снять флажок Материальная выгода облагается НДФЛ, то в начислении зарплаты мат. выгода не начисляется и не попадает в регистр Учет доходов для исчисления НДФЛ и соответственно в аналитические отчеты.

Да, все верно! Но тогда в 2024 году нужно не забыть вернуть флажок обратно 🙂 Плюс на прошлые периоды это не повлияет. Если нужно будет убрать матвыгоду из аналитических отчетов, придется трогать документы начисления прошлых периодов и удалять сумму дохода, что нежелательно.

Поэтому тут дело вкуса: применять типовой функционал или вручную снимать флажок начисления матвыгоды.

Все было сделано, согласно рекомендаций, но при создании корректирующего отчета сумма дохода осталась, сумма налога удержанная и излишне осталась в отчете, ушла только сумма исчисленного налога. Из за чего такое может быть?

Здравствуйте!

Для разбора ситуации на ваших учетных данных, задайте отдельный вопрос в ЛИЧНОМ КАБИНЕТЕ.

Напишите, пожалуйста, статью по НДФЛ с матвыгоды за 1 квартал 2022, если все-таки не делать возврат сотруднику, а зачесть ее в счет удержания НДФЛ по ставке 13%. Такой же зачет не запрещен законом? Если программа автоматически зачесть удержанный налог между 13 и 35% не может, значит нужны ручные записи по регистрам. Интересно, какие.

Или технически вообще в пользовательском режиме нельзя?

Здравствуйте!

Технически нельзя провести зачет данной операции в ЗУП 3

Чтобы вернуть сотруднику НДФЛ с матвыгоды за 2022 год выполнила последовательно все операции согласно вашим рекомендациям: «Перерасчет НДФЛ» с заполненной вкладкой «Корректировка выплаты», «Возврат НДФЛ», «Начисление зарплаты и взносов» без заполнение вкладки «Корректировка к выплате», «Ведомость».

После того, как в ведомости сняла галочку «Налог перечислен вместе с зарплатой» и внесла документ «Перечисление НДФЛ в бюджет» с уменьшенной на сумму возврата суммой НДФЛ, у меня полетели регистры налогового учета по НДФЛ у всех сотрудников из ведомости: сумма НДФЛ перечисленного меньше суммы НДФЛ исчисленного и удержанного.

У меня такая же ситуация, сумма НДФЛ перечисленного меньше суммы НДФЛ начисленного и удержанного в справках 2НДФЛ за 2022 год по сотрудникам и регистре налогового учета по НДФЛ за 2022 год. Если сформировать сводную 2НДФЛ, то видно, что сумма ндфл которую вернули и на которую уменьшили платеж по НДФЛ (убрав галочку в ведомости и заполнив «Перечисление НДФЛ в бюджет») попадает в сводную справку 2НДФЛ, но не распределяется по сотрудникам, стоит отдельной строчкой. Подскажите пожалуйста почему такое может быть.

Здравствуйте!

Если появляется пустая строка, но всю схему из статьи вы провели, то пустая строка означает переплату в бюджет — Почему появляется пустая строка по перечисленному НДФЛ в отчетах по НДФЛ?

Чтобы понять в чем проблема от вас понадобится информация, поэтому задайте вопрос в ЛИЧНОМ КАБИНЕТЕ.

Здравствуйте!

В Примере 3. Перерасчет НДФЛ с матвыгоды за 2022 год там, где разбираются подробности шагов на шаге 4 приведены ссылки на несколько публикаций по перечислению НДФЛ. Обратите внимание на вот эту фразу и посмотрите статьи, на которые приведены ссылки.

Способ из второй статьи должен помочь решить проблему.

Если останутся вопросы, то задайте их в ЛИЧНОМ КАБИНЕТЕ.

Добрый день. Мне ФНС сказали, что вернут нам на расчетный счет НДФЛ 35%, который был уплачен в 2021 г. и уже прислали подтверждение. Т.е. я не буду уменьшать ближайший платеж по НДФЛ на сумму возврата налога за 2021 г., а буду возвращать сотрудникам из средств, которые вернет налоговая. Подскажите, пожалуйста, как правильно отразить в ЗУП сумму налога, которая поступит нам от ФНС?

Добрый день!

В 1 кв 2022 был удержан НДФЛ 35% 95 рублей, после сдачи отчета за 1 кв возвращен.

В отчете были заполнены строки 160 и 180 (по 95 рублей), 140 ноль.

Нужно ли после возврата НДФЛ подавать корректировку отчета за 1 квартал 2022 ?

Или достаточно в отчете за полугодие поставить 0 в 180 и в строке 190 указать сумма возврата НДФЛ?

Здравствуйте!

Подавать корректировку не нужно, ведь фактически возврат был во втором квартале. Достаточно будет показать в полугодии цифры, как вы описали.

Добрый день.

У меня при заполнении корректировки за 2021г. создаются 2 справки — одна аннулирующая, а вторая корректировочная. В примере я вижу только корректировочную. Аннулирующую нужно удалить?

Вопрос рассматривается по ссылке.

Добрый день. Как сделать выплату бывшим сотрудникам ? По работающим перерасчет, возврат НДФЛ и выплата в 1С ЗУП прошли нормально, а по давно уволенным -не могу сделать выплату ни по док-ту «Возврат НДФЛ» и просто как выплата зарплаты

Здравствуйте!

Вопрос требует дополнительной проработки, поэтому задайте его в Личном кабинете.

Здравствуйте! Подскажите, пожалуйста, можно ли не сдавать корректировку по рсв за 2021 г в связи с отменой НДФЛ по мат выгоде при выдаче займа сотруднику? Например, если сотрудник отказался и заявление на возврат не написал или это обязательная процедура в любом случае?

Здравствуйте! Вы имеете ввиду корректировку 6-НДФЛ, а не РСВ, наверное?

Обратите внимание, в комментариях у публикациям мы не отвечаем на вопросы.

Задайте свой вопрос, пожалуйста, в Личном кабинете.

День добрый! А в отчете 6-НДФЛ за год по примеру, который привели в статье, нужно заполнять Приложение 1 по ставке 35?

Нет, не нужно.

Нужно ли в Приложении 1 заполнять строки по ставке НДФЛ 35%, если НДФЛ пересчитали и вернули сотрудникам в мае 2022 года?

Нет, не нужно.