Источник: Письмо Минфина от 01.08.2024 N 03-04-06/71651

Информация для: работодателей

Если дистанционный работник получил вознаграждение или иные выплаты за выполнение трудовой функции по договору с российской организацией, такое вознаграждение (выплата) признается доходом от источников в РФ, облагаемым НДФЛ (пп. 6.2 п. 1 ст. 208 НК РФ). При этом неважно, является гражданин налоговым резидентом РФ или нет.

Минфин привел примеры иных выплат дистанционщикам, которые считаются доходами, полученными от источников в РФ:

- компенсация стоимости лечения

- аренда жилья

- аренда транспорта

Если эти выплаты получены дистанционным работником от российской организации, они облагаются НДФЛ в общем порядке — по ставкам 13 и 15%, а с 2025 года — по ставкам 13-22%.

Ранее чиновники называли другие «иные» выплаты дистанционщикам, которые признаются доходами от источников в РФ - Какие выплаты дистанционщиков-нерезидентов облагаются НДФЛ 13% (15%)?. Теперь этот перечень расширили.

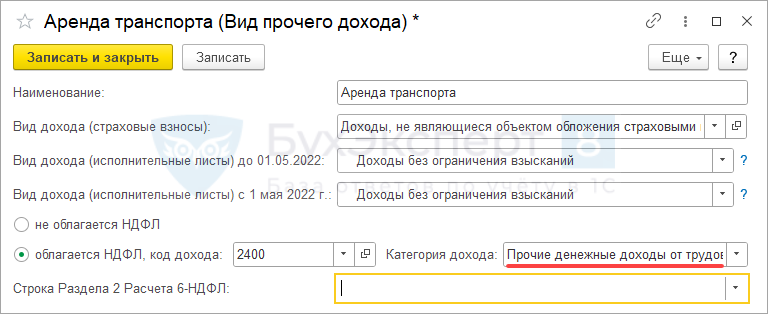

В ЗУП 3.1 порядок обложения доходов зависит от категории дохода в настройках Начисления (Настройка – Начисления) или Вида прочего дохода (Выплаты – Виды прочих доходов физлиц). Чтобы заграничным удаленщикам применялась «резидентская» ставка 13% (15%) для дохода должна быть указана одна из следующих категорий:

- Оплата труда

- Оплата труда в натуральной форме

- Оплата труда при АУСН

- Прочие денежные доходы от трудовой деятельности

- Неденежные доходы от трудовой деятельности (основная налоговая база)

Подробнее, как настраивать обложение различных видов начислений по заграничным дистанционщикам – в статье НДФЛ дистанционщиков за границей.

См. также:

Получите понятные самоучители 2026 по 1С бесплатно:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете