В ЗУП 3.1 обнаружена ошибка – если до аванса в месяце у сотрудника были выплаты, а затем ввели новое Заявление на вычеты по НДФЛ и применили вычет в аванс, неправильно рассчитывается НДФЛ.

Это зарегистрированная программная ошибка 60020433. Ошибка исправлена в релизах ЗУП 3.1.30.152/3.1.32.39, а для ЗУП 3.1.30.133/3.1.32.17 выпущен патч EF_60020108. Ошибка проявляется в том случае, если в начале месяца до введения заявления на вычет уже был выплачен доход – например, зарплата за прошлый месяц.

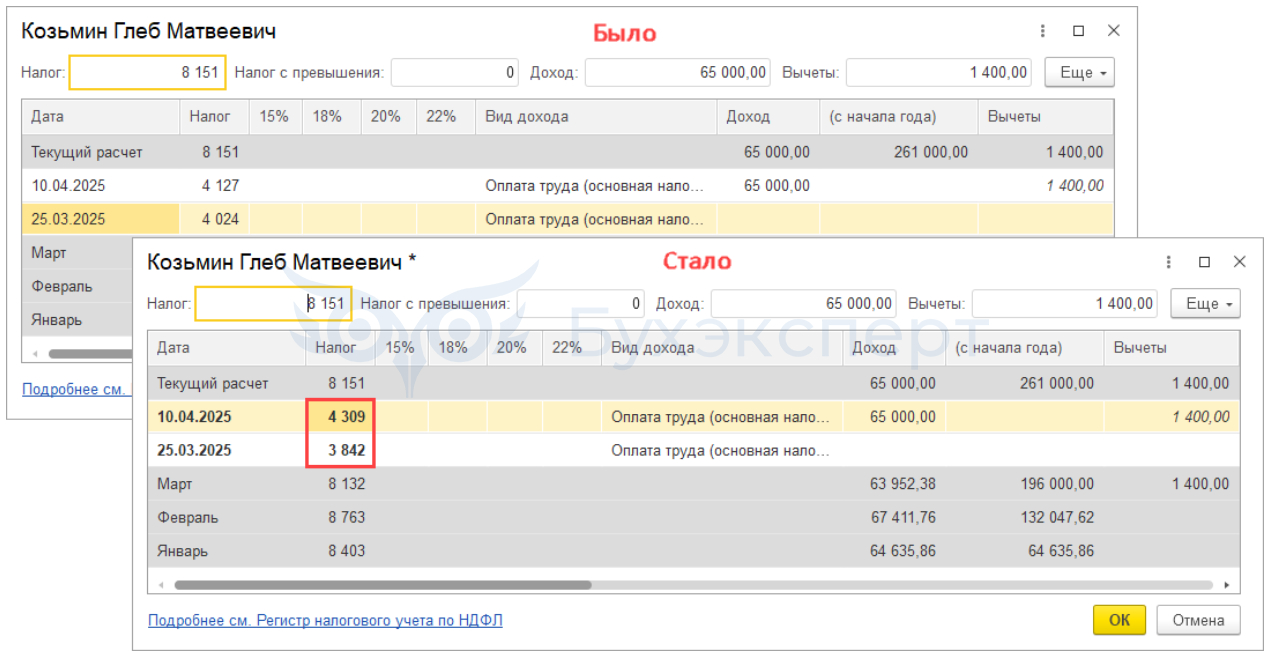

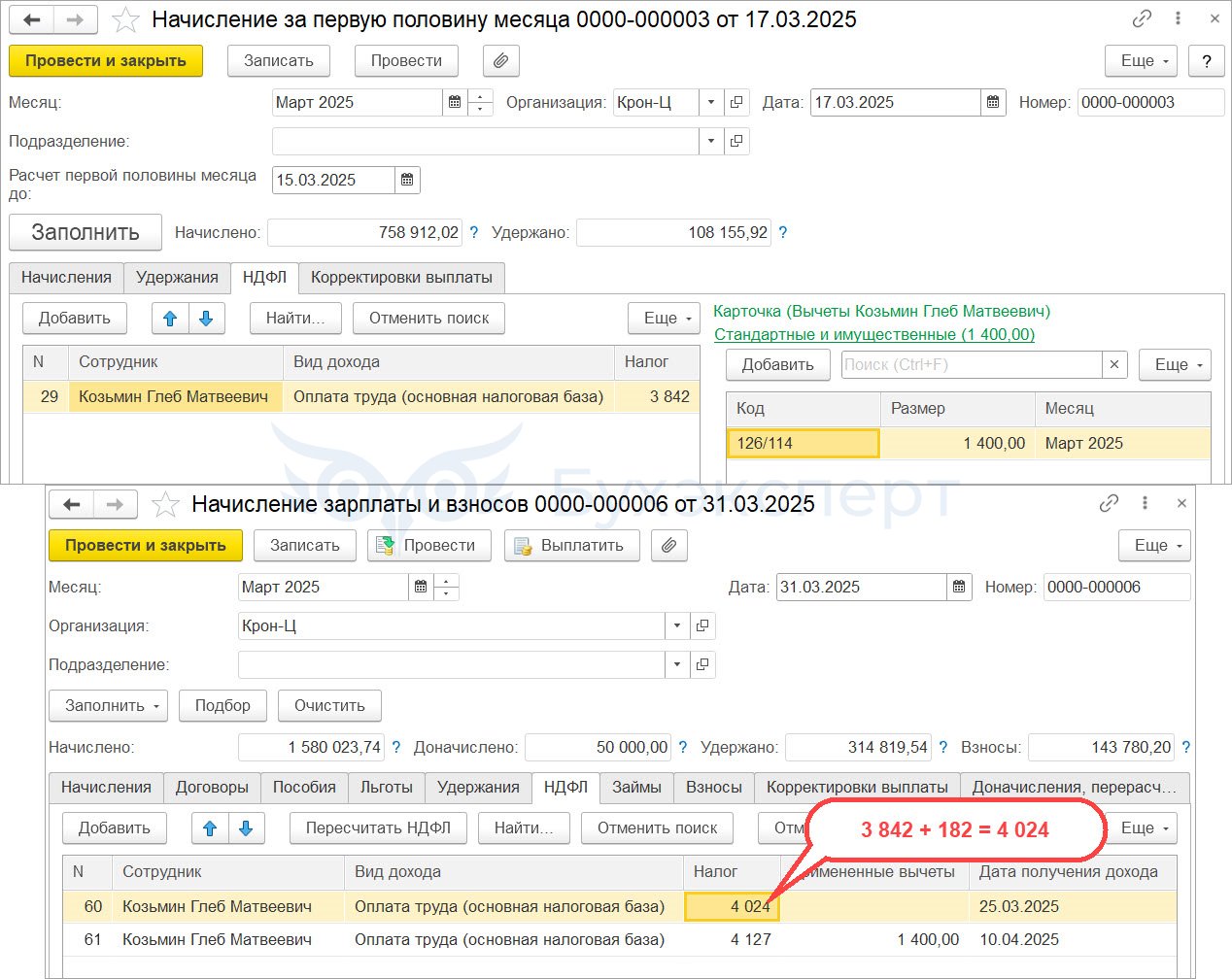

Если после выплаты этого первого в месяце дохода и перед расчетом аванса, внести в программу заявление на вычеты, то в Начислении за первую половину месяца вычет предоставится и налог рассчитается правильно. Но затем при расчете зарплаты за месяц, образуется «каша» в расчете НДФЛ. Вычет относится к месяцу выплаты аванса – это правильно. Но сам налог уменьшается из-за предоставленного вычета не на дату выплаты аванса, а на дату выплаты зарплаты. В результате:

- Налог с аванса ошибочно увеличивается задним числом

- Налог с зарплаты за вторую половину месяца, наоборот, ошибочно уменьшается

Если зарплата за вторую половину месяцы выплачивается в следующем месяце, то образуется пересортица между месяцами:

- В месяце выплаты аванса сумма налога больше, чем нужно

- В месяце выплаты зарплаты сумма налога меньше, чем нужно

Если пересортица образуется внутри квартала, это не критично – в целом налог по сотруднику посчитан верно, сумма к выплате тоже определится правильно, БУ с учетом НДФЛ не расходится.

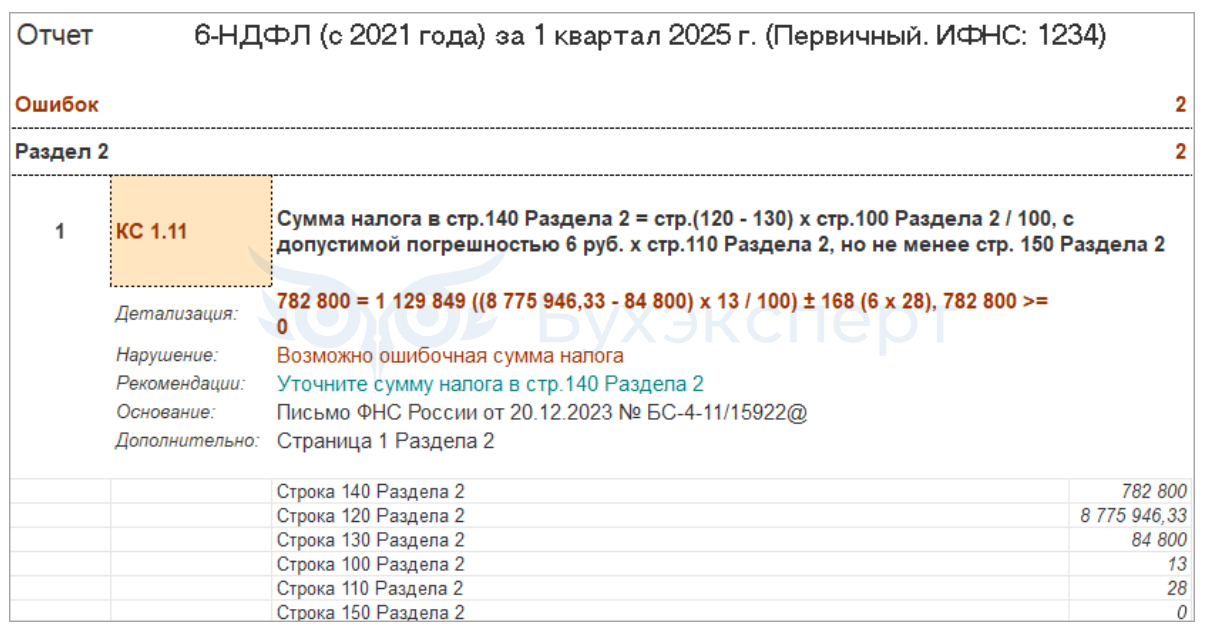

Проблема возникает только на границе кварталов. Например, если вычет отнесен к марту. А налог уменьшился апрелем – тогда не сойдется математика расчета НДФЛ в 6-НДФЛ, сдать такой отчет не получится из-за ошибки в контрольных соотношениях.

Увидеть ошибку можно, если сравнить суммы налога в Начислении за первую половину месяца и в Начислении зарплаты и взносов. На дату выплаты аванса сумма налога изменилась – увеличилась на 182 руб.

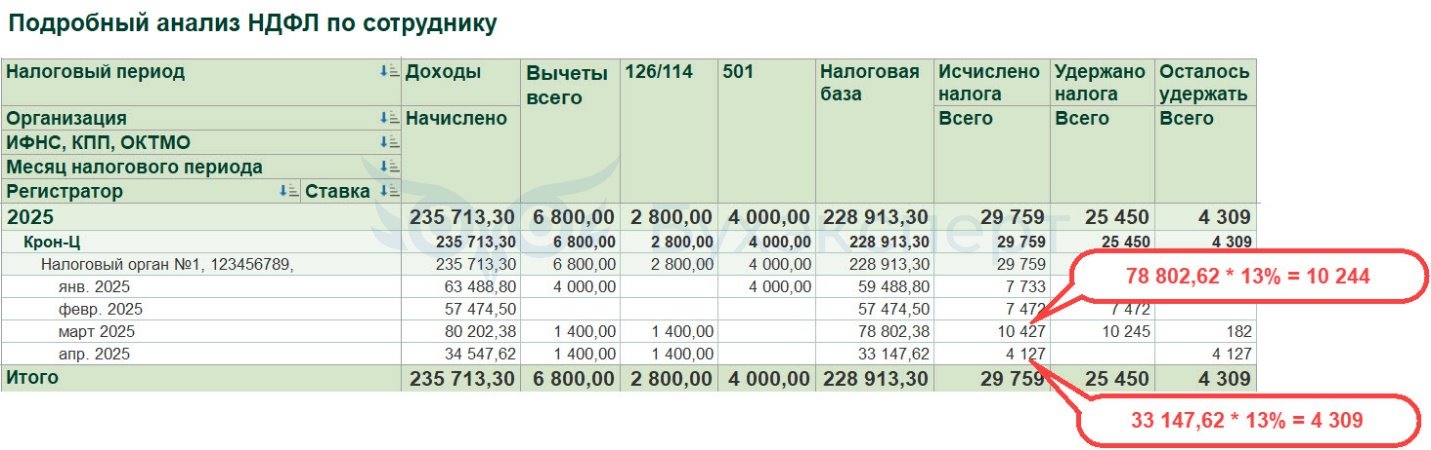

В Подробном анализе НДФЛ по сотруднику (Налоги и взносы – Отчеты по налогам и взносам) при проверке не сойдется математика расчета налога по месяцам.

Если ошибка проявится на границе кварталов, в 6-НДФЛ не будет выполнено КС по проверке суммы налога

Получите понятные самоучители 2026 по 1С бесплатно:

Чтобы обойти ошибку, потребуется в документе Начисление зарплаты и взносов скорректировать суммы НДФЛ вручную.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Спасибо огромное! Актуально.

Внутри квартала тоже актуально. Уведомления. Аванс платим 25 января- ндфл уже оплатили и уведомление подали. А зарплата 10 февраля, и ндфл по уведомлению ставит меньше чем надо заплатить. Это ужас какой то. У меня руками не правится. Все равно начисляет в январь ндфл а в феврале ставит меньше

Скажите пожалуйста и как теперь решить эту проблему, у меня много вычетов таких, неужели руками всё править?

Аналогичная проблема. Зарплата за декабрь была выплачена 10 числа, введены вычеты, 25 числа выплачен аванс , НДФЛ посчитан верно. В зарплату считает неверно. Получается необходимо исправлять суммы НДФЛ в Начислении зарплаты?

При изменении вручную, при следующей выплате программа все равно будет вставлять этот ндфл второй строчкой. Проверено ( я внесла вручную изменение в расчет зарплаты за 31.01.25,подготовила ведомость на 10.02.25 там все стало ок. После делаю начисление отпуска сотруднику и при открытии подробно расчета ндфл, там снова этот ндфл от вычета.

Смоделировала пример на релизе 3.1.32.17 — у меня не воспроизвелось описанное Вами поведение программы. Если у Вас есть возможность — задайте вопрос в личном кабинете.

Мы раньше сверяли суммы НДФЛ из ведомостей с отчетом «Осталось удержать» на дату выплаты . Теперь же сверить невозможно из-за перерасчетов НДФЛ «задним числом». А если перерасчет на прошлую дату со знаком «минус», в ведомость он не прилетает. Можно ли исправлять в ведомости сумму удержанного налога вместо исправления в документе ?

Лучше посмотреть на примере. Не видя ситуации не решусь давать точные рекомендации

Пример. НДФЛ в Больничном листе и Ведомости на выплату 11.02.2025. 10.02.2025 выплачена ЗП за январь. Если в расчете удалить строку с «-1», то в ведомость прилетит 595, но тогда исчисленный НДФЛ с начала года будет не верен, а «-1» на 10.02. исчислится в следующем документе. Мой вопрос : можно ли в ведомость в расшифровку НДФЛ добавить строку «-1» по основной базе, так же как и в расчете б/л., чтобы в итоге в ведомости было 594, что и удерживается с работника фактически? Экспериментировать нет возможности.

Так как Прочие денежные доходы и Оплата труда — это одна налоговая база можно ничего не править. Такой ндфл будет попадать в одну страницу 6- ндфл.

Почему нельзя сделать так, чтобы вычеты применялись только в зарплату? Вечные косяки с этими вычетами….

Мой пример выше — это простой пример, только рубль. А у работников с вычетами вообще беда… Вот свежий пример. В расчете отпуска общая сумма НДФЛ 6648, с работника фактически удерживается эта сумма. По анализу НДФЛ осталось удержать 6648. Перечислить мы должны 6648. А в ведомость прилетает 6800… Вот как быть????

Здравствуйте! А почему вы вычет проставляете не с 01 января 2025 года, а только с 01 марта? Если проставить с 01 января, то вычет распределяется по всем месяцам с начала года и как тогда править?

Уменьшение налоговой базы производится с месяца рождения ребенка.

Добрый день.

А после установки оф.патча EF_60020108 нужно ручные изменения пересчитывать или можно оставить и дальше нормально будет считаться?

Здравствуйте! После установки патча проведенные / рассчитанные документы не трогаем. При создании новых документов ошибка не должна проявится.

Тоже всё перепробовала и вообще не понятно, что с этим делать.

Здравствуйте. Если у Вас есть возможность — задайте вопрос в Личном кабинете. На релизе 3.1.32.17 ошибка не воспроизводится уже.

Здравствуйте. Что делать если после установки патча ошибка не не уходит?

Здравствуйте! Задайте, пожалуйста, вопрос с личном кабинете. Проверим учет вместе!