Источник: Федеральный закон от 31.07.2023 N 389-ФЗ

Информация для: работодателей и работников

Внесены поправки в пп. 4 п. 1 ст. 218 НК РФ, согласно которым вычет на ребенка (подопечного), признанного судом недееспособным, предоставляется независимо от его возраста. Это значит, что теперь работник может получать вычет и на взрослого недееспособного ребенка.

Поправки действуют «задним» числом — с 1 января 2023 года. Поэтому работник до конца года может обратиться к работодателю за предоставлением вычета и перерасчетом НДФЛ. По истечении 2023 года он может получить вычет в налоговой инспекции.

Обратите внимание: установление недееспособности и инвалидности — разные процедуры. Возрастное ограничение для вычета убрали именно в случае признания ребенка недееспособным.

Порядок предоставления вычета на детей-инвалидов не изменился: вычет дается в повышенном размере, если ребенок является инвалидом I или II группы до 18 лет (или 24 лет, если обучается очно).

Размер вычета на детей-инвалидов:

- для родителей и усыновителей — 12 000 руб.

- для опекунов, попечителей, приемных родителей — 6 000 руб.

О размере вычета на недееспособных детей отдельно в Законе N 389-ФЗ не говорится. Полагаем, что он зависит от наличия инвалидности у недееспособного. Если инвалидность совершеннолетнему недееспособному ребенку не установлена, вычет будет предоставляться в стандартном размере.

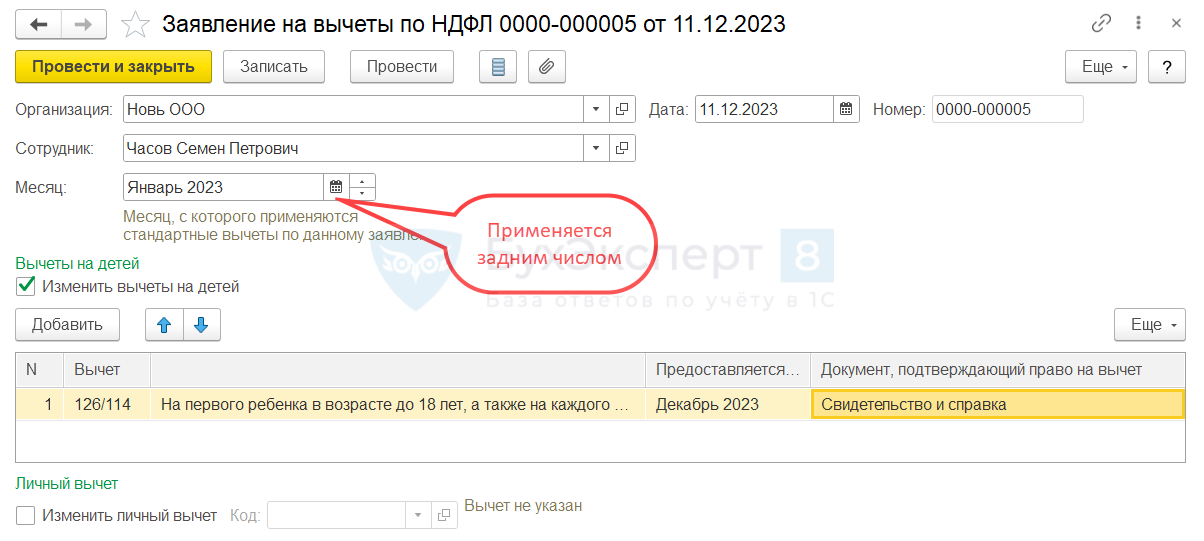

В ЗУП 3.1 право на «детский» вычет на недееспособного взрослого ребенка регистрируется документом Заявление на вычеты по НДФЛ (Налоги и взносы – Заявления на вычеты) — Документ Заявление на вычеты по НДФЛ. Поскольку изменения в законодательстве введены с 01.01.2023, в текущем году вычет регистрируем задним числом, но не ранее того месяца, когда выполнены все остальные условия для предоставления вычета.

Если сотрудник в текущем году пользуется другими «детскими» вычетами – их также нужно указать в новом Заявлении — Почему при вводе заявления на вычет на детей разными документами может не применяться один из вычетов?

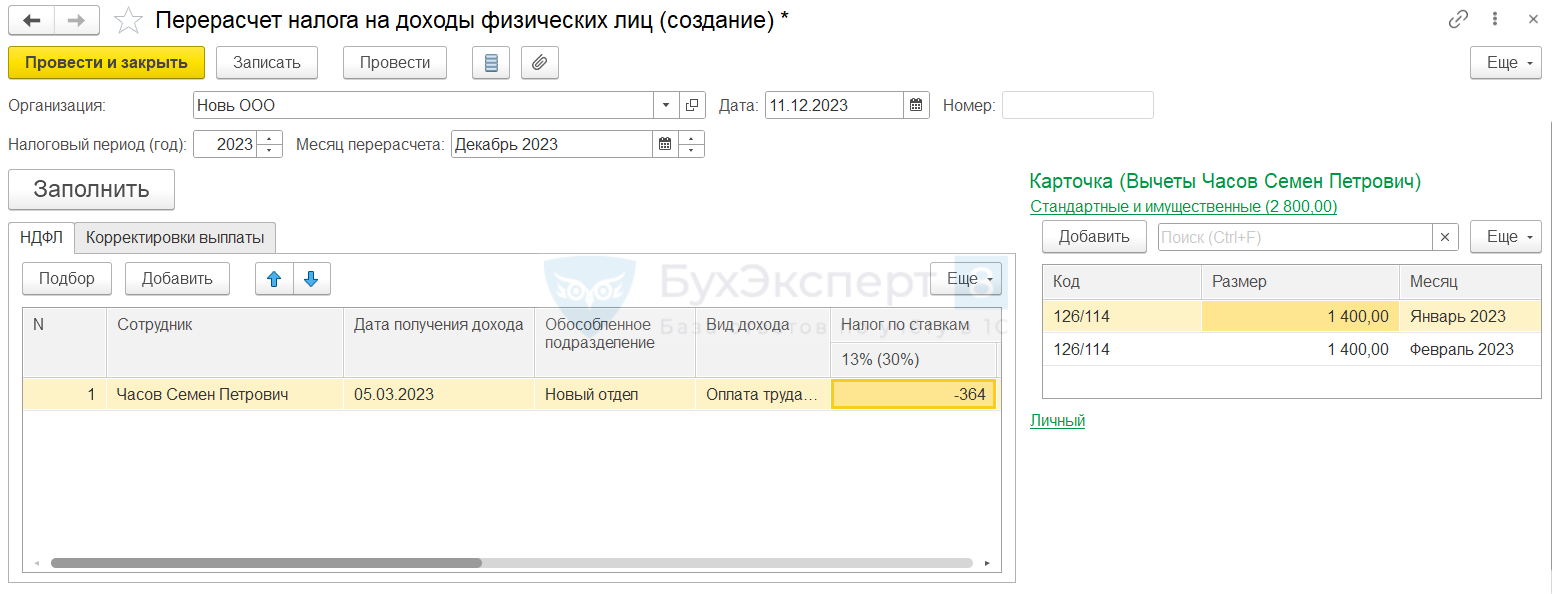

Перерасчет суммы НДФЛ за прошлые месяцы можно выполнить документом Перерасчет НДФЛ (Налоги и взносы – Перерасчеты НДФЛ).

При перерасчете НДФЛ добавленный вычет будет предоставлен за те месяцы налогового периода, в которых доход сотрудника нарастающим итогом не достиг предела 350 000 руб. (пп. 4 п. 1 ст. 218 НК РФ).

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Здравствуйте. У нас такая ситуация; сотрудница оформила опеку над недееспособным человеком, которому 23 года, он ей не родственник, должны мы ей вычет предоставлять или нет?

Здравствуйте! Чтобы получить ответ на свой вопрос, задайте его, пожалуйста, в Личном кабинете.