Содержание

Если ошибка проявилась на границе кварталов внутри года

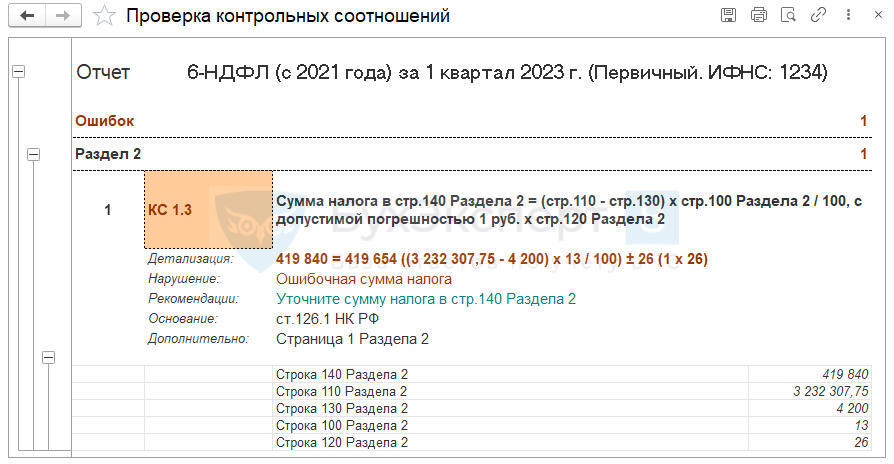

В ЗУП 3.1 обнаружена ошибка — если в последнем месяце квартала заявление на вычеты ввели после выплаты аванса, в 6-НДФЛ не соблюдается равенство [Налог = (Доход – Вычеты) * Ставка]. В результате при проверке отчета не выполняются контрольные соотношения.

Это зарегистрированная ошибка 60020849. Она исправлена в релизах ЗУП 3.1.30.178 / 3.1.32.66 и с помощью патча EF_60020849 для релизов 3.1.30.152 / 3.1.32.39.

Проблема проявляется в последнем месяце отчетного периода 6-НДФЛ и только для организаций, где дата выплаты зарплаты приходится на следующий месяц. Ошибка возникает, если Заявление на вычет (Налоги и взносы – Заявления на вычеты) или Уведомление налогового органа о праве на вычеты ввели после выплаты аванса и до расчета зарплаты. Тогда при расчете зарплаты за последний месяц квартала возникнут расхождения:

- Вычет отразится в учете НДФЛ в месяце выплаты аванса – будет учтен в последнем отчетном месяце 6-НДФЛ.

- Перерасчет налога с аванса будет учтен в месяце выплаты зарплаты за вторую половину месяца – попадет в 6-НДФЛ только в следующем отчетном периоде.

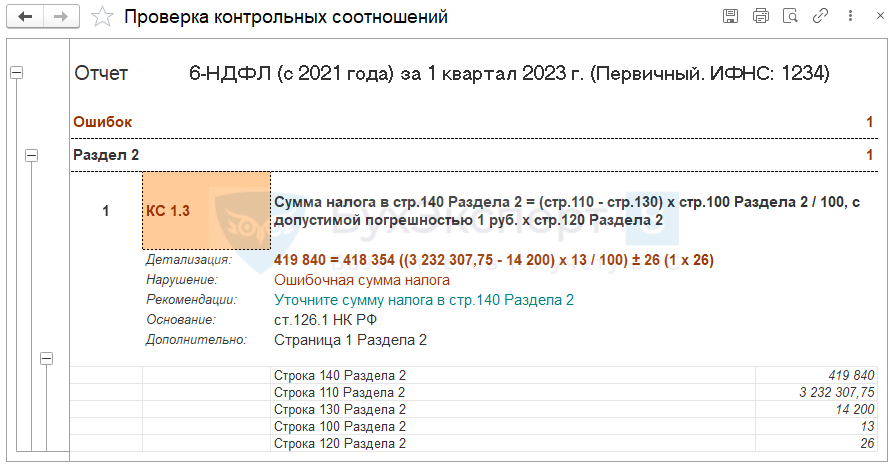

В результате при проверке 6-НДФЛ не соблюдается КС 1.3 – сумма налога не стыкуется с доходом и вычетами.

С 2024 года утверждена новая форма 6-НДФЛ и КС к ней - ФНС рассказала, по каким КС проверять новый 6-НДФЛ с 1 кв 2024. Само по КС по сверке суммы исчисленного НДФЛ осталось, но изменился его номер - теперь это КС 1.11, а не КС 1.3.

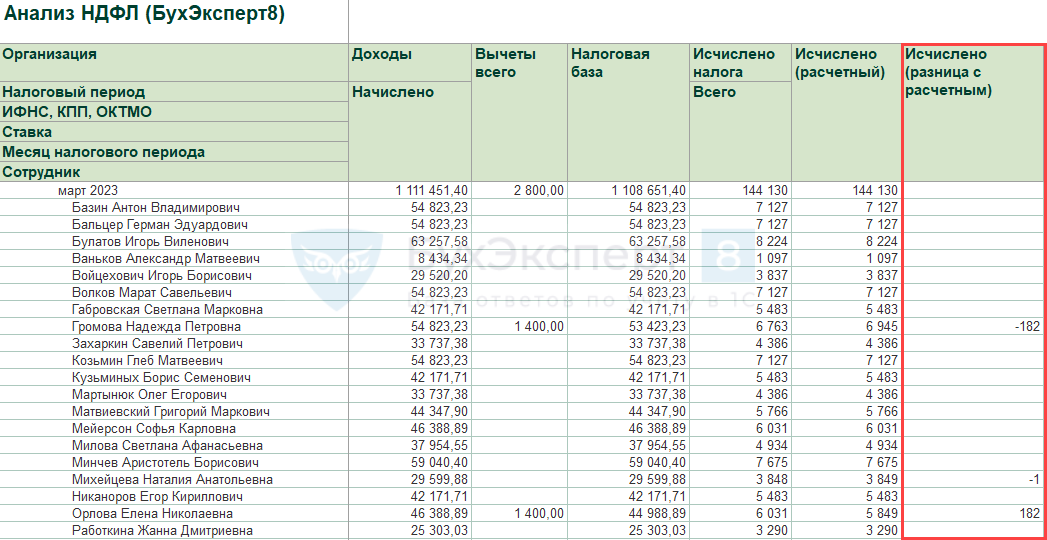

Выявить ошибку можно через донастроенный отчет Анализ НДФЛ (Налоги и взносы – Отчеты по налогам и взносам). В поле Исчислено (разница с расчетным) по сотрудникам с ошибкой будут выводиться суммы расхождений.

отчет Анализ НДФЛ

Получите понятные самоучители 2026 по 1С бесплатно:

Чтобы обойти ошибку, нужно переместить вычеты из месяца выплаты аванса в месяц выплаты окончательной зарплаты. Для этого потребуется скорректировать вычеты вручную в Начислении зарплаты и взносов:

- Удалить вычет в строке расчета НДФЛ с аванса.

- В строке расчета НДФЛ с зарплаты за вторую половину месяца добавить вычет вручную.

Разберем на примере.

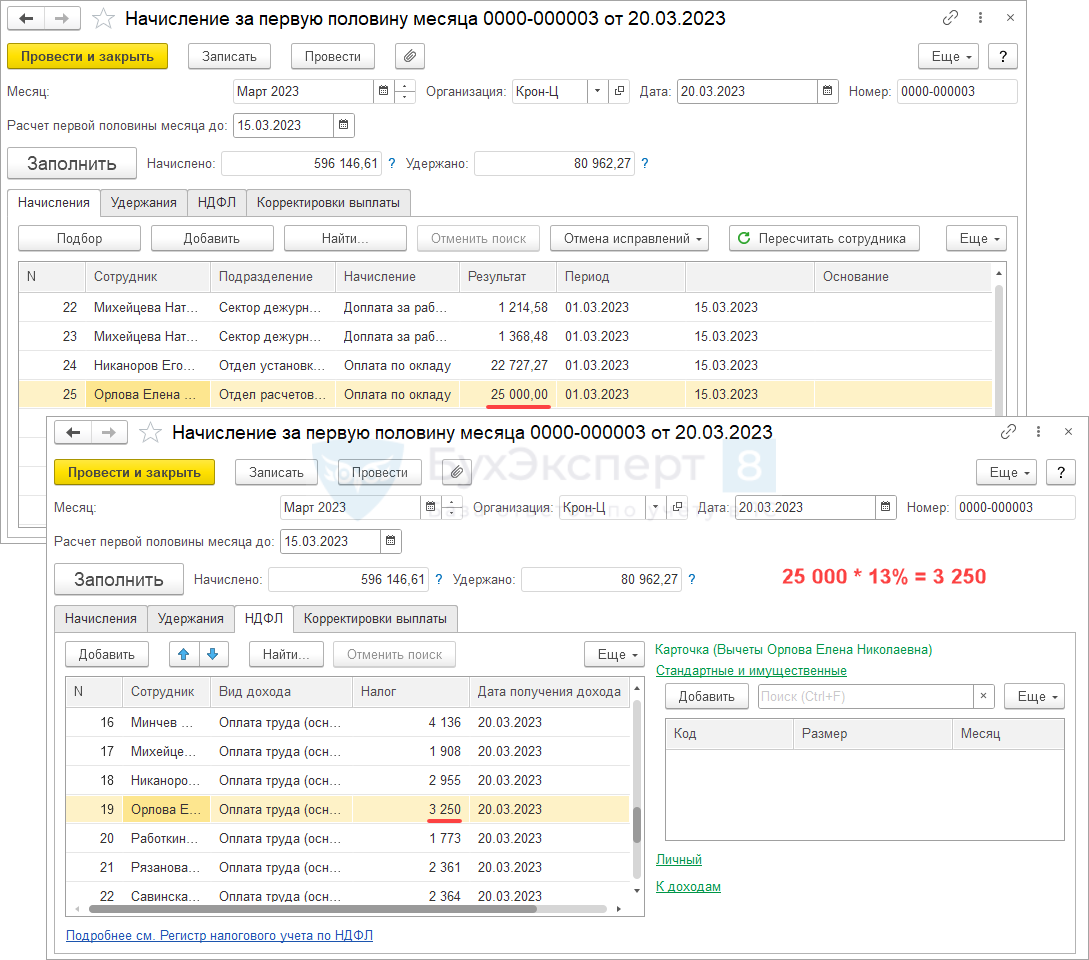

Сотруднице Орловой Е.Н. 20.03.2023 выплачен аванс, НДФЛ рассчитан без учета вычета на ребенка.

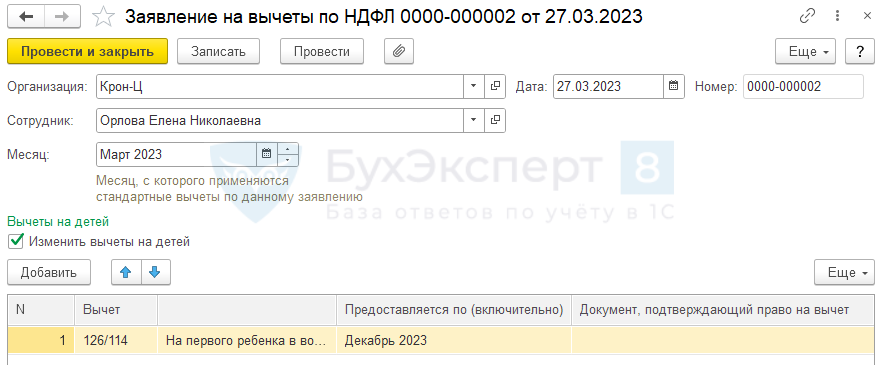

После выплаты аванса 27.03.2023 Орлова Е.Н. предоставила заявление на вычет.

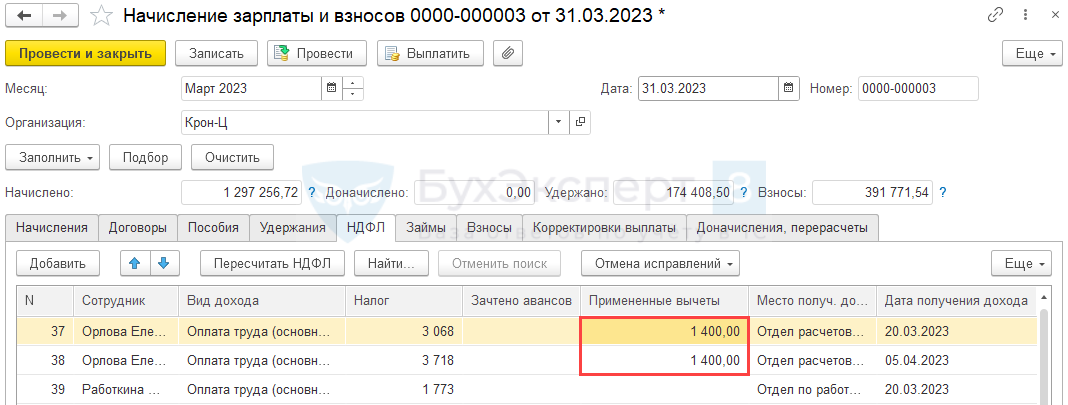

При расчете мартовской зарплаты сотруднице был предоставлен вычет:

- За март – в строке расчета НДФЛ с аванса.

- За апрель – строке расчета НДФЛ с окончательной зарплаты.

В результате вычет был отнесен в учете НДФЛ к марту, а налог уменьшился апрелем. В разрезе месяцев сумма налога не стыкуется с доходами и вычетами.

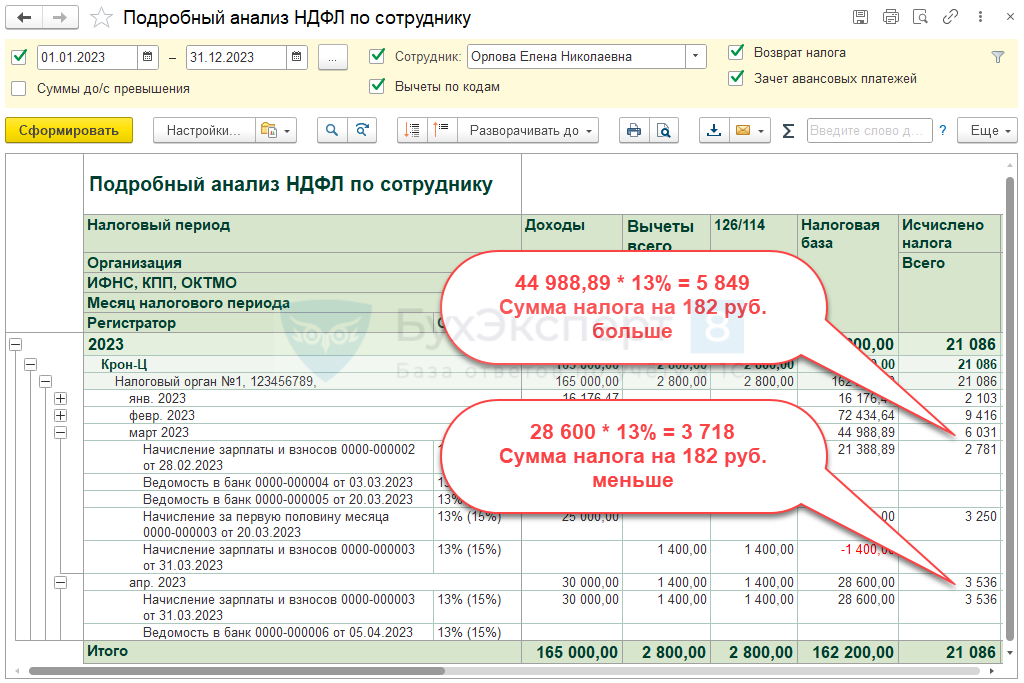

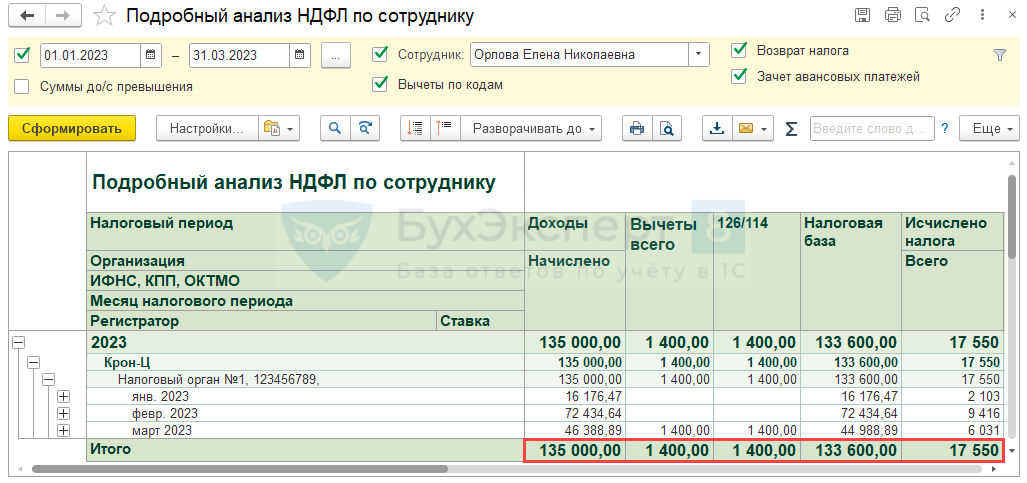

Итоговые показатели по сотруднице за 1 квартал:

- Доход – 135 000;

- Вычеты – 1 400;

- Налог – 17 550.

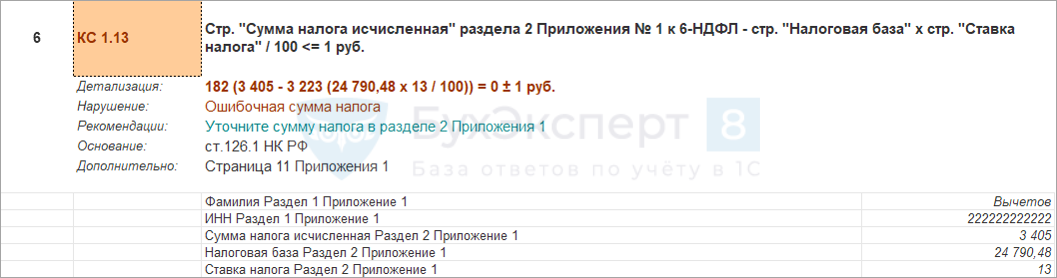

Равенство [Налог = (Доход – Вычеты) * Ставка] не соблюдается: (135 000 – 1 400) * 13% = 17 358.

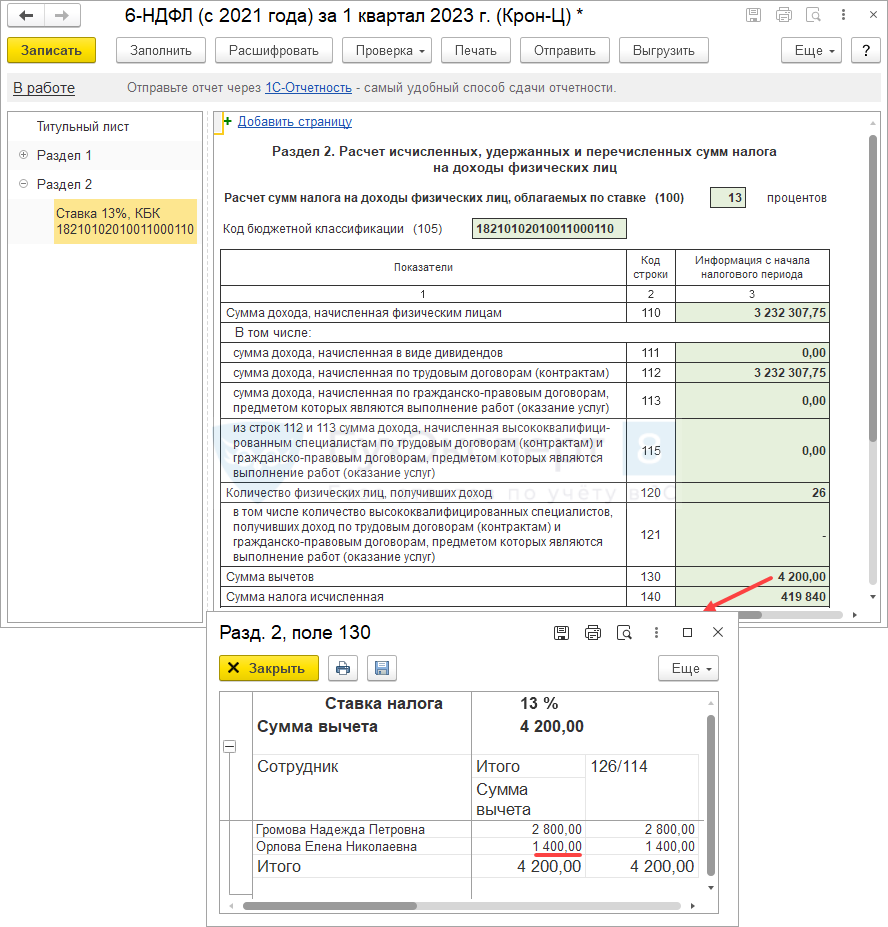

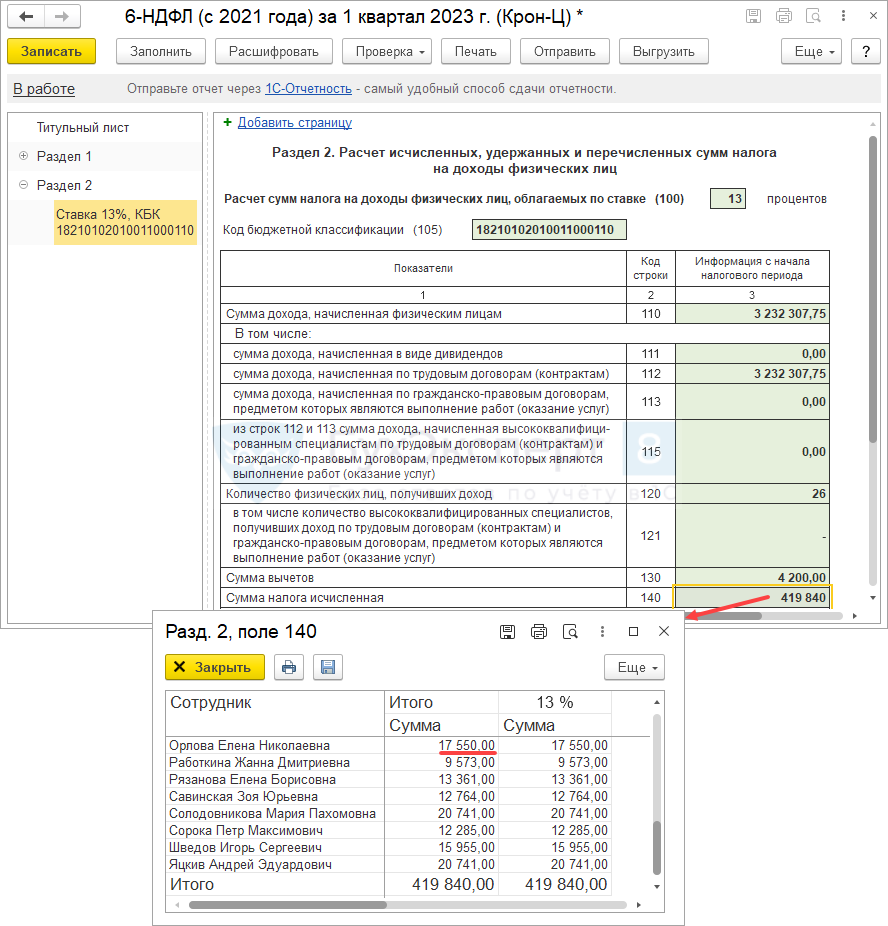

При заполнении 6-НДФЛ:

- Вычет, предоставленный в марте, учитывается – 1 400 руб.

- Уменьшение налога с аванса не учитывается, т.к. относится к апрелю – налог за 1 квартал определяется, как в Подробном анализе НДФЛ, в размере 17 550 руб.

Отчет не проходит проверку по КС 1.3.

Разберем, как обойти ошибку.

В мартовском Начислении зарплаты и взносов откроем расшифровку НДФЛ по сотруднице и перебросим вычет из марта в апрель:

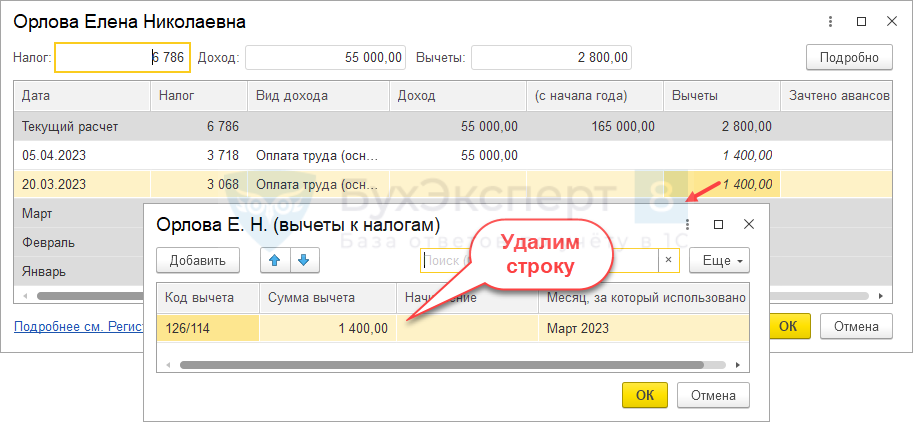

- Удалим вычет в строке расчета НДФЛ с аванса – дата получения дохода 20.03.2023.

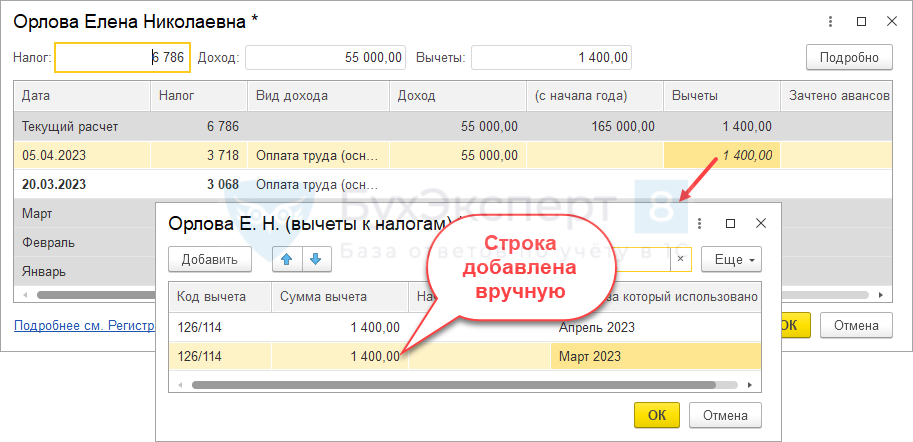

- Добавим вручную вычет в строке расчета НДФЛ с окончательной зарплаты – дата получения дохода 05.04.2023.

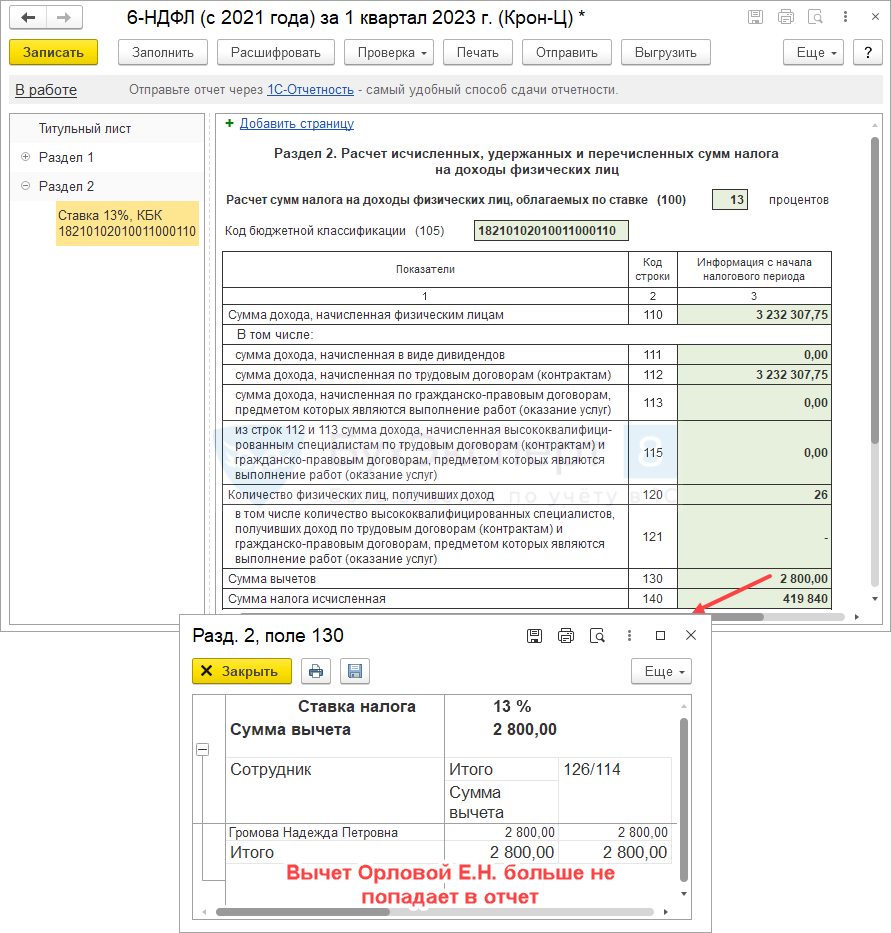

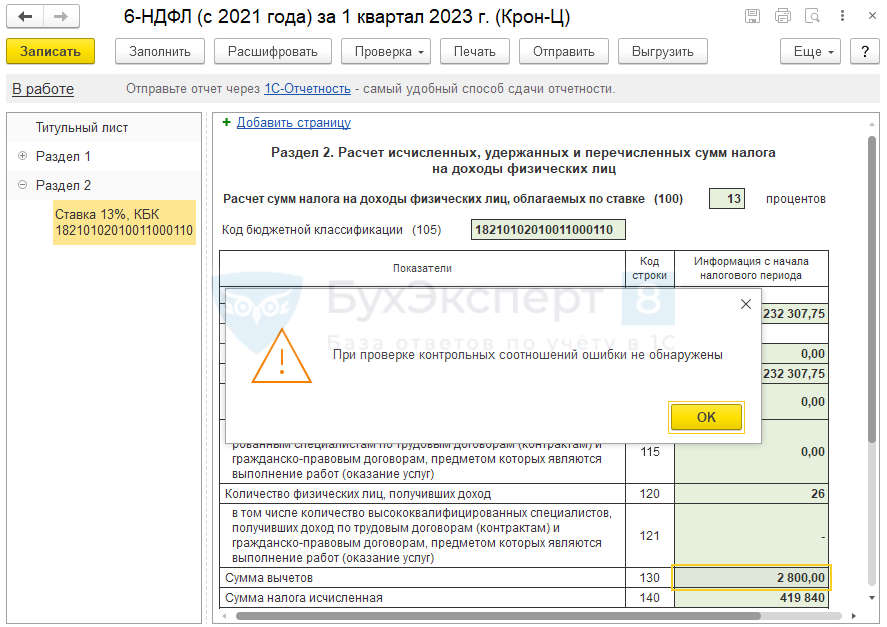

Перезаполним 6-НДФЛ. Сумма исчисленного налога в стр. 140 не изменилась, а сума вычетов в стр. 130 уменьшилась. Вычет Орловой Е.Н. больше не попадает в отчет.

Ошибки в контрольных соотношениях больше нет.

Если ошибка проявилась на границе лет

Ошибка – если заявление на вычет ввели после аванса, то вычет будет отнесен к дате получения аванса, а налог уменьшится на дату выплаты окончательной зарплаты.

Если ошибка проявится на границе лет, в годовом 6-НДФЛ не будет выполнено КС 1.13.

Отловить ошибку можно любым из инструментов проверки математики расчета НДФЛ.

Способ обхода ошибки для годового 6-НДФЛ отличается (!!!):

- Заполняем документы Перерасчет НДФЛ за 2023 и 2024 годы.

- Излишне удержанный налог за 2023 год нужно вернуть работнику.

- Недоудержанный НДФЛ за 2024 год удерживаем при ближайшей выплате.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете